Следует отметить, что упрощённая система налогообложения (далее – УСН) является одним из наиболее используемых специальных налоговых режимов.

Сущность УСН заключается в том, что уплата налогоплательщиками ряда налогов заменяется уплатой единого налога, исчисляемого в порядке, установленном НК РФ.

Таким образом, упрощённая система налогообложения существует как альтернатива общепринятой системе налогообложения, но отличается от неё меньшим количеством налогов, подлежащих исчислению и уплате в бюджет и более простым способом формирования налоговой базы.

Порядок исчисления и уплаты налогов при применении УСН установлен главой 26.2 НК РФ.

Согласно статье 346.11 НК РФ УСН применяется организациями и ИП наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

Переход к упрощённой системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и ИП добровольно.

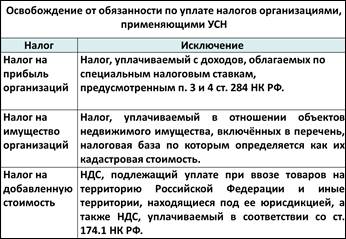

Применение упрощённой системы налогообложения организациями предусматривает их освобождение от обязанности по уплате следующих налогов (рис. 1):

Рис.1

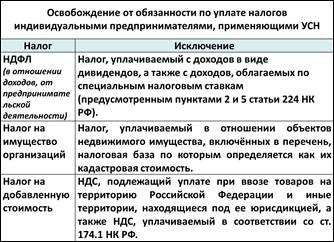

Применение упрощённой системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате следующих налогов (рис. 2):

Рис.2

Иные налоги, сборы и страховые взносы уплачиваются организациями и ИП, применяющими УСН, в соответствии с законодательством о налогах и сборах.

Налогоплательщики

(статья 346.12. НК РФ)

Налогоплательщиками признаются организации и индивидуальные предприниматели, перешедшие на упрощённую систему налогообложения и применяющие ее в порядке, установленном главой 26.2 НК РФ.

Не вправе применять упрощённую систему налогообложения:

1) организации, имеющие филиалы;

2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

9) организации, осуществляющие деятельность по организации и проведению азартных игр;

10) нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

11) организации, являющиеся участниками соглашений о разделе продукции;

12) организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог).

13) казённые и бюджетные учреждения;

14) иностранные организации;

15) микрофинансовые организации;

16) частные агентства занятости, осуществляющие деятельность по предоставлению труда работников (персонала).

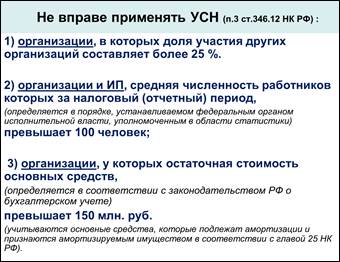

Наряду с этим НК РФ установлены следующие количественные и стоимостные ограничения для применения УСН (рис. 3):

Рис.3

Организация имеет право перейти на упрощённую систему налогообложения, если по итогам девяти месяцев того года, в котором организация подаёт уведомление о переходе на упрощённую систему налогообложения, доходы, определяемые в соответствии со статьёй 248 НК РФ, не превысили 112,5 млн. рублей. В период 2017- 2020 годы указанный лимит не будет индексироваться.

Организации и индивидуальные предприниматели, перешедшие на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности.

При этом ограничения по численности работников и стоимости основных средств определяются исходя из всех осуществляемых ими видов деятельности, а предельная величина доходов определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения.

Согласно пункту 4 статьи 346.13 НК РФ если по итогам отчетного (налогового) периода доходы налогоплательщика превысили 150 млн. рублей и (или) в течение отчётного (налогового) периода допущено несоответствие иным требованиям, установленным для применения УСН, такой налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущены указанное превышение и (или) несоответствие указанным требованиям.

Объекты налогообложения

(статья 346.14 НК РФ)

Объектом налогообложения признаются:

- доходы;

- доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком.

Дата: 2018-12-28, просмотров: 552.