Договор страхования является основным документом, заключаемым между страховщиком и страхователем и удостоверяющим действительность сделки страхования. По договору страхования одна сторона (страховщик) обязуется при наступлении страхового случая выплатить страховое возмещение или страховую сумму страхователю или иному лицу (выгодоприобретателю), правомочному на ее получение, а другая сторона (страхователь) обязуется уплатить страховые взносы в установленные сроки и выполнять другие условия договора.

Основными видами договоров страхования являются: имущественный, личный и ответственности.

Для заключения договора страхования между субъектами страховых отношений должно быть достигнуто соглашение по поводу существенных условий договора.

Договор страхования заключается на основании заявления страхователя, представленного либо в письменной, либо в устной форме. В письменной форме подача заявления осуществляется путем заполнения специального бланка. При этом страхователь должен не только ответить на все вопросы в заявлении, но и сообщить известные ему сведения, имеющие существенное значение для суждения о степени страхового риска.

В данном пункте курсовой работы приводятся основные существенные условия договора страхования по конкретному виду страхования. На основании данных таблицы 1 (Приложение1) согласно заданного варианта заполняется заявление страхователя (Приложение 13) и договор страхования (Приложение 14)

1.3 Порядок определения страховой суммы и страховой премии

С траховая сумма (лимит ответственности) - установленная в законе, акте Президента Республики Беларусь или договоре страхования денежная сумма, в пределах которой, если иное не предусмотрено в законе, акте Президента, страховщик обязан произвести страховую выплату при наступлении страхового случая.

С траховая стоимость- действительная стоимость имущества или предпринимательского риска. Страховой стоимостью считается:

· для имущества - его действительная стоимость в месте нахождения в день заключения договора страхования;

· для предпринимательского риска - убытки от предпринимательской деятельности, которые страхователь понес бы при наступлении страхового случая.

Страховая оценка — критерий оценки страхового риска. Характеризуется системой денежных измерителей объекта страхования, тесно увязанных с вероятностью наступления страхового случая. В международной практике вместо термина "страховая оценка" применяется термин страховая стоимость.

В соответствии с внутренними распорядительными документами страховой организации страховая сумма определяется следующим образом.

(1)

(1)

S – страховая сумма, руб.

Со – страховая стоимость, руб.

Кк – корректирующий коэффициент.

Данные для определения страховой суммы принимаются на основании заданного варианта из таблицы 2.1, 2.2, 2.3 (Приложение 2).

С траховой тариф- ставка страхового взноса с единицы страховой суммы.

Страховой тариф, по которому заключается договор страхования, носит название брутто-тариф. Он устанавливается в абсолютном денежном выражении, в процентах или промилле от страховой суммы в заранее обусловленном временном интервале (сроке страхования). В его состав входят нетто-тариф и нагрузка.

Нетто-ставка ( Тн ) в рисковом страховании включает основную часть ( Т0 ) и рисковую надбавку ( Тр) .

Тн=То+Тр (2)

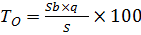

Основная часть нетто-ставки ( Т0 ) ,

(3)

(3)

Sb – средняя величина страхового возмещения на один страховой случай по договорам данного вида;

S – средняя страховая сумма на один договор страхования;

q – вероятность наступления страхового случая.

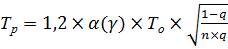

Нетто-ставка рисковая рассчитывается по формуле

(4)

(4)

а – коэффициент, зависящий от вероятности ᵞ

n- количество заключенных договоров

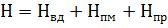

Общая нагрузка

(5)

(5)

где Нвд – часть нагрузки, обеспечивающая поступление средств на финансирование расходов на ведение дела;

Нпм - часть нагрузки, обеспечивающая поступление средств на финансированиемероприятий по предупреждению наступления страховых случаев;

Нпр- часть нагрузки, обеспечивающая поступление средств на формирование прибыли страховщика ,так называемая «прибыль в тарифах».

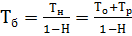

Брутто-тариф

(6)

(6)

Данные для определения базового страхового тарифа берутся в соответствии с заданным вариантом, видом страхования в таблице 3.1, 3.2, 3.3 (приложение 3).

С тр аховой взнос (страховая премия)- сумма денежных средств, подлежащая уплате страхователем страховщику за страхование.

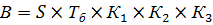

(7)

(7)

S – страховая сумма, руб.;

Тб – базовый страховой тариф;

К1, К2, К3 – уточняющие коэффициенты (таблица 4).

Права и обязанности сторон

В данном пункте курсовой работы необходимо осветить следующие особенности страхования.

Права страхователя:

- условия получения полис, дубликат полиса в случае его утраты.

- условия взаимодействия со страховщиком.

- условия назначения и заменывыгодоприобретателя.

- условия отказа от договора страхования в любое время.

- условия внесения изменений в договор страхования.

Обязанности страхователя:

- условия уплаты страховой премии (страховые взносы).

- условия сообщения об изменения рисков, на случай которых проводилось страхование.

- условия сообщения о страховом случае.

Права страховщика:

- условия проверки достоверности предоставляемой страхователем информации.

- условия проверки исполнения требований договора страхования.

- условия оспаривания действительности договора страхования в случае нарушения или ненадлежащего исполнения страхователем условий договора страхования.

- условия проверки страхового случая.

Обязанности страховщика:

- условия ознакомления страхователя с договором страхования.

- условия вручения страхователю страхового полиса.

- условия выплаты страхового возмещения и обеспечения

1.5 Порядок определения размера страхового возмещения и сроки его выплаты

Страховое возмещение— это сумма, выплачиваемая страховщиком страхователю при наступлении страхового случая. По договору имущественного страхования страховое возмещение не может превышать страховой суммы, если иное не предусмотрено договором страхования

Страховое обеспечение — уровень страховой оценки по отношению к стоимости имущества, принятой для целей страхования. В организации страхового обеспечения различают систему пропорциональной ответственности, предельной и систему первого риска. Наиболее часто на практике используется система пропорциональной ответственности и система первого риска.

Страховой акт — документ или группа документов, оформленных в установленном порядке, подтверждающих факт, обстоятельства и практику страхового случая. На основании составленного страхового акта, а также других документов (например, экспертного заключения) производится выплата или отказ от выплаты страхового возмещения.

Расчет страхового возмещения осуществляется по следующей формуле:

СВ = (СУ-СДЛ –Ф)*Пр /100 (8)

Где, СВ – сумма страхового возмещения,

СУ – сумма ущерба, причинённого в результате наступления страхового случая,

СДЛ – суммы, полученные страхователем (выгодоприобретателем) в возмещение вреда от других лиц,

Ф – размер безусловной франшизы,

Пр – процент страхования.

Данные для определения страхового возмещения берутся в соответствии с заданным вариантом в таблице 5.1, 5.2, 5.3 (Приложение 5).

На основании данных таблицы 5 и суммы страхового возмещения необходимо заполнить акт о страховом случае (Приложение 15).

1.6 Особенности (конкретного вида) страхования в Республике Беларусь и пути его совершенствования

В данном пункте курсовой работы необходимо охарактеризовать ситуацию на страховом рынке в контексте заданного вида страхования.

При анализе страхового рынка необходимо:

- количество страховых организаций, осуществляющих данный вид страхования;

- указать основную форму собственности данных организаций;

- выявить лидера по предоставлению данных услуг;

- проследить историю возникновения данного вида страхования;

- указать среднюю сумму страховых взносов, приходящуюся на данный вид страхования:

- указать на среднюю сумму страховых выплат, приходящуюся на данный вид страхования;

- проанализировать возможные пути развития данного вида страхования.

При анализе особенностей страхования можно использовать различные диаграммы, графики, таблицы.

Типы диаграмм и их параметры. Диаграмма - это чертеж, на котором численные данные представлены с помощью геометрических объектов (точек, линий, фигур различной формы и различных цветов) и вспомогательных элементов (осей координат, условных обозначений, заголовков и т.п.). В зависимости от типа используемых геометрических объектов, диаграммы делятся на точечные, линейные, плоскостные и пространственные (объемные).

Дата: 2018-09-13, просмотров: 712.