Важным фактором дальнейшего развития любого предприятия является превышение поступлений денежных средств по сравнению с платежами. От наличия или отсутствия доходов будет зависеть, в конечном счете, возможность функционирования фирмы, ее конкурентоспособность и финансовое состояние.

В процессе производства продукции (выполнения работ, оказания услуг) создается новая стоимость, которая определяется ценой реализованной продукции (работ, услуг). Результатом ее реализации является выручка от реализации продукции (работ, услуг), которая поступает на расчетный счет предприятия.

Выручка от реализации продукции — это основной источник возмещения затраченных на производство продукции средств, формирования централизованных и децентрализованных фондов денежных средств. Ее своевременное поступление обеспечивает непрерывность кругооборота средств, ритмичность и бесперебойность производственного процесса. Несвоевременное поступление выручки влечет простои в производстве, снижение прибыли, нарушение договорных обязательств, штрафные санкции.

Использование выручки характеризует начальную стадию распределительных процессов. Из полученной выручки организации возмещают затраты, а именно: в первую очередь возмещаются материальные затраты. Дальнейшее распределение выручки связано с формированием амортизационных отчислений как источника воспроизводства основных фондов и нематериальных активов. Оставшаяся часть выручки представляет собой вновь созданную стоимость, которая направляется на выплату заработной платы и формирование чистого дохода организации. Часть дохода учитывается в себестоимости продукции в виде отчислений в единый социальный налог, других налогов и сборов. Оставшаяся часть представляет собой прибыль организации от основной деятельности.[6]

Результат кругооборота вложенных в производство (работ, услуг) средств — возмещение затраченных средств и формирование собственных источников простого и расширенного воспроизводства: амортизационных отчислений и прибыли.

Конечный финансовый результат предпринимательской деятельности — прибыль.

Прибыль — показатель, характеризующий финансовые результаты предпринимательской деятельности, — определяется как превышение валовыми доходами организации ее валовых расходов.

Известно, что целью деятельности фирмы (предприятия) в современной экономике является получение прибыли. Именно при этом условии фирма может стабильно существовать и обеспечивать себе основу для роста. Стабильная прибыль фирмы проявляется в виде дивидендов акционеров, способствует привлечению новых инвесторов и, следовательно, увеличению собственного капитала фирмы. Поэтому становится ясным интерес к проблемам прибыльности деятельности фирмы. [7]

Весьма важным аспектом данного вопроса является концепция безубыточности деятельности фирмы, как первого шага к получению прибыли.

С точки зрения экономической теории безубыточность есть нормальное состояние фирмы на современном конкурентном рынке, находящемся в состоянии долгосрочного равновесия. При этом мы принимаем в рассмотрение экономическую прибыль, то есть то определение прибыли, при котором в расходы фирмы включается среднерыночная ставка дохода на инвестированный капитал, а также нормальный доход предприятия.

Точка безубыточности, её также называют мёртвой точкой, критической точкой, порогом рентабельности, точкой самоокупаемости, - это такой объем продаж продукции фирмы, при котором выручка от продаж полностью покрывает все расходы на производство продукции.

Для того чтобы фирма функционировала оптимальным образом необходимо максимизация прибыли фирмы. Процесс максимизации прибыли эквивалентен процессу поиска точки безубыточности в экономическом смысле.

Далее описаны два подхода к определению точки безубыточности:

уравнения и графического изображения.

Метод уравнения.

В самом общем виде схема любого отчета о финансовых результатах выглядит следующим образом:

Выручка - Переменные затраты - Постоянные затраты = Чистая прибыль.

Это же уравнение можно переписать в алгебраической записи. Обозначим прибыль за исследуемый период через П, через Р - цену продажи единицы произведенной фирмой продукции, Х - объем произведенной и проданной продукции за указанный период, а - уровень фиксированных расходов, в - переменные расходы на произведенную (и проданную) продукцию. В таких обозначениях уравнение «прибыли - доходов- расходов» выглядит следующим образом:

П = Р*Х - (а + в*Х) (1)

или

П = (Р - в)*Х – а

Последняя форма уравнения подчеркивает, что все факторы делятся на зависящие от объема реализации и независящие от него. В частности, как уже говорилось, все расходы фирмы можно разделить на постоянные и переменные. Использование уравнения (1) позволяет легко определить точку безубыточности путем несложных алгебраических преобразований.

Объем выпуска, при котором достигается точка безубыточности, определяется из условия:

П = 0,

и он равен

Хо = (П + а) / (Р - в) = а / (Р - в) (2)[8]

Графический метод.

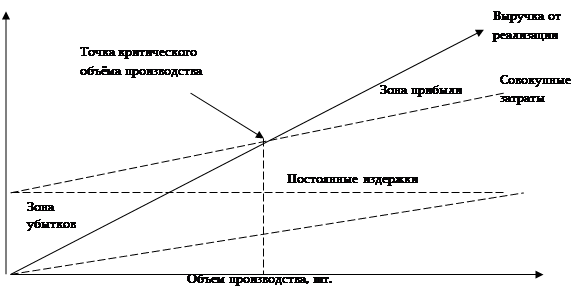

В предыдущем примере мы рассматриваем фиксированные цену реализации, переменные расходы, постоянные расходы и прибыль. Далее на основе этих данных мы рассчитываем объем производства, при котором достигается заданная прибыль. Если отказаться от фиксированной величины прибыли, то мы получим зависимость между объемом выпуска и прибылью, которую легко выразить графически. Таким образом мы получаем график анализа поведения затрат, прибыли и объема продаж.

Рис1. Определение точки безубыточности.

Заметим, что на этом графике линия выручки и линия переменных расходов исходят из одной точки и разница между ними и есть не что иное, как маржинальный доход.

Используя данный график, мы можем легко определить величину прибыли или убытка для того или иного объема выпуска.

Заметим, что при нулевом выпуске убыток в точности равен постоянным затратам.

Мы получили достаточно удобный инструмент графического анализа зависимости между выпуском, выручкой, затратами и прибылью. Данный метод можно использовать и при других (нелинейных) характеристиках зависимостей между объемом производства и финансовыми показателями. Однако, следует отметить и недостаток, присущий рассматриваемому методу. Как и всякий графический метод, он дает не очень точные результаты.[9]

Эффект операционного (производственного) рычага (производственный леверидж) исчисляется после определения точки безубыточности с целью планирования прибыли.

В буквальном понимании леверидж означает действие небольшой силы (рычага), с помощью которой можно перемещать довольно тяжелые предметы. В приложении к экономике он трактуется как некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей.

Этот термин вошёл в профессиональный лексикон путём прямого заимствования американского термина «leverage», уже достаточно широко используемого в отечественной специальной литературе; отметим, что в Великобритании для той же цели применяется термин «gearing».[10]

Эффект операционного рычага состоит в том, что любое изменение выручки от реализации приводит к еще более сильному изменению прибыли. Действие этого эффекта связано с непропорциональным воздействием условно-постоянных и условно-переменных затрат на финансовый результат при изменении объема производства и реализации. Чем выше доля условно-постоянных расходов в себестоимости продукции, тем сильнее воздействие операционного рычага. И наоборот, при росте объема продаж доля условно-постоянных расходов в себестоимости падает, и воздействие операционного рычага уменьшается:

Сила действия операционного рычага = Маржинальная прибыль / Прибыль

Пример. Выручка от реализации продукции составила на предприятии 500 млн. руб., условно-переменные затраты — 250 млн. руб., условно-постоянные затраты — 100 млн. руб. Рассчитать точку безубыточности и эффект операционного рычага.

Таблица1. Данные к расчету точки безубыточности и эффекта операционного рычага.

| Показатель | Сумма (в скобках процент), млн. руб. |

| Выручка от реализации | 500(100) |

| Переменные затраты | 250(50) |

| Маржинальная прибыль (стр. 1 — стр. 2) | 250(50) |

| Постоянные расходы | 100 |

| Финансовый результат (прибыль) (стр. 3 — стр. 4) | 150 |

Рассчитаем процент маржинальной прибыли к выручке от реализации:

250: 500 • 100% = 50%.

Точка безубыточности в этом случае будет определена как отношение постоянных затрат к доле маржинальной прибыли в общей выручке от реализации:

Х0= 100: 50% • 100% = 200 млн. руб.

Эффект операционного рычага рассчитывается как отношение маржинальной прибыли к прибыли. В нашем примере сила воздействия операционного рычага будет равна: 250: 150= 1,67.

Другими словами, любое изменение выручки влечет за собой изменение прибыли в пропорции 1:1,67. Допустим, у предприятия появилась возможность увеличить выручку от реализации на 10%; в этом случае прибыль возрастет на 16,7%:

выручка от реализации 500 • 1,1 = 550 млн. руб.;

переменные затраты 250 • 1,1 = 275 млн. руб.;

маржинальная прибыль 550 — 275 = 275 млн. руб.;

прибыль от реализации 275 — 100 = 175 млн. руб.;

прибыль увеличилась на 25 млн. руб., или 16,7%.

При снижении выручки от реализации сила операционного рычага возрастает, что влечет за собой серьезное снижение прибыли.

В нашем примере уменьшение реализации на 5% повлечет за собой снижение прибыли на 8,35% (5 • 1,67).

При определении стратегии фирма также должна учитывать запас финансовой прочности (Ф), т.е. оценивать объем продаж сверх уровня безубыточности. Для этого объем продаж, за исключением объема продаж в точке безубыточности, следует разделить на объем продаж. Т.е. это разница между достигнутой фактической выручкой от реализации и порогом рентабельности составляет «запас финансовой прочности» предприятия.

Запас финансовой прочности = Выручка от реализации – Точка безубыточности[11]

Пример. Рассмотрим пример расчёта запаса финансовой прочности на базе исходных данных, приведённых выше.

Точка безубыточности (Х0)= 200 млн. руб.

Запас финансовой прочности составляет 500млн.р.-200млн.р.= 300млн.р., что соответствует 60% выручки от реализации.

Это означает, что предприятие способно выдержать 60% снижения выручки от реализации без серьезной угрозы для своего финансового положения. Запас финансовой прочности показывает, какое возможное падение выручки может выдержать бизнес, прежде чем начнет нести убытки. Большой запас финансовой прочности служит «подушкой», маленький - предупреждением. Процентное выражение запаса финансовой прочности используется в финансовом менеджменте для оценки степени риска бизнес-плана. Чем ниже процент, тем выше риск.

Дата: 2019-12-10, просмотров: 479.