Цель проекта состоит в увеличении прибыли банка, и привлечении как можно большего количества корпоративных клиентов, для кредитования по новому кредитному продукту «Кредитная карта «Сотрудник». Имея новый продукт, необходимо рассчитать, как он отразится на финансовом состоянии банка.

Нам необходимо проанализировать какое количество корпоративных клиентов можно привлечь на данную программу кредитования, какова будет тенденция кредитования, и какие возможные доходы может получить банк. Учитывая, что корпоративных клиентов в Восточно-Сибирском филиале ОАО АКБ «РОСБАНК» 570 320 человек, нам необходимо вычислить приблизительное количество потенциальных клиентов

Чтобы выявить потенциальных клиентов, подходящих под условия кредитования, необходимо для начала проанализировать всех клиентов по возрасту и размеру заработной платы.

Рисунок 4 - Структура клиентов по возрасту

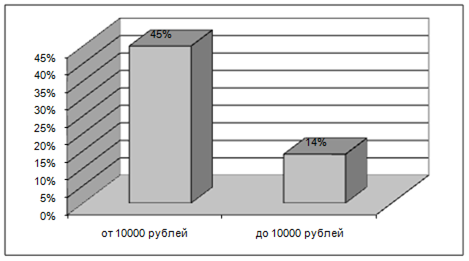

И так мы имеем 59% потенциальных клиентов, а это 336 489 человек. Теперь необходимо проанализировать эти 336 489 человек на соответствие необходимой заработной платы. По условиям нового продукта кредитования минимальная заработная плата должна быть 10 000 рублей.

Рисунок 5 -Размер заработной платы корпоративных клиентов

В итоге получается, что из 336 489 корпоративных клиентов нам подходят 151 420 человек, они и будут являться нашими потенциальными заемщиками. Нам необходимо рассчитать:

· Проценты полученные;

· Доход от комиссии за снятие денежных средств;

· Доход от комиссии за ведение ссудного счета;

· Чистую прибыль;

· Рассчитать общую рентабельность по доходам и расходам.

Для начала рассчитаем величину полученных процентов:

Кредит выдается под 32% годовых, проценты начисляются на сумму задолженности по состоянию на последний день истекшего месяца. В нашем случае будет браться максимальная сумма задолженности 30 000 рублей.

Проценты полученные:

(30 000 *32%/365*30)*24*151420 =2 867 438, 47 тыс. руб.

Доход от комиссии за снятие денежных средств: комиссия за снятие денежных средств 3% от суммы снятия, будем считать, что клиент сразу снимает всю сумму кредита, тогда получается

(30 000 * 3%)* 151420 = 136 278 тыс. руб.

Доход от комиссии за ведение ссудного счета: размер комиссии 15 рублей ежемесячно, итого получается:

(15*24)*151420=54 511,2 тыс. руб.

Суммируем полученные доходы: 2 867 438,47+136 278+54 511,2 = 3 058 227,67 тыс. руб.

Дополнительно полученные денежные средства банка в сумме 3 058 227,67 тыс. руб. будут распределены следующим образом:

-оплата труда операторам – 366 987,3 тыс. руб.;

-оплата посреднических услуг кредитных и других сторонних организаций – 214 075,94 тыс. руб.;

-расходы на технико-технологическое сопровождение банковских операций – 183 496,66 тыс. руб.;

-представительские расходы – 76 456,94 тыс. руб.;

-прочие расходы – 103 981,44 тыс. руб.;

-налог на прибыль –733 986,64 тыс. руб.

В результате чистая прибыль, от введения нового продукта кредитования «Кредитная карта «Сотрудник» составила:

ЧП= 3 058 227,67- 366 987,3 – 214 075,94- 183 496,66 – 76 456,94 – 103 981,44 – - 733 986,64 = 1 379 242,75 тыс. рублей.

Основными показателями эффективности деятельности банковских операций являются показатель рентабельности, расчет которого представлен в таблице 10.

Таблица 10 – Рентабельность нового продукта

| № | Наименование | Значение |

| 1 | 2 | 3 |

| 1 | Доходы, тыс. руб. | 3 058 227,67 |

| 2 | Расходы, тыс. руб. | 1 678 984,92 |

| 3 | Чистая прибыль, тыс. руб. | 1 379 242,75 |

| 4 | Общая рентабельность по доходам, % | 45,1 |

| 5 | Общая рентабельность по расходам, % | 81,7 |

| 6 | Общая рентабельность, % | 82,2 |

Общая рентабельность составила: ЧП/Расходы * 100%

(1 379 242,75 : 1678 984,92) * 100%= 82,15%

Данная тенденция обусловлена преимущественным ростом прибыли банка, опережающим рост расходов, что следует оценивать положительно.

При любом спросе, даже при самом минимальном новый продукт «Кредитная карта «Сотрудник»»» принесет прибыль, и поможет нормализовать финансовое состояние в банке.

Кредитный продукт не только доходен, но и прост в обращении, и доступен для корпоративных клиентов, которые в настоящее время, не смотря на финансово-экномический кризис, являются наиболее надежной группой клиентов. Так же новый продукт кредитования повысит конкурентоспособность банка, поможет ему не только повысить прибыль, но и будет способствовать его органичному развитию и расширению.

ЗАКЛЮЧЕНИЕ

Каждый банк стремится увеличить свою долю по продажам с помощью разработки новых кредитных предложений, более заманчивых для потенциальных заемщиков – это связано с большой конкуренцией на рынке потребительского кредитования.

Проведя анализ финансового состояния банка, я пришла к выводу, что банк нуждается в дополнительных доходах. Кризис ликвидности затронул ОАО АКБ «РОСБАНК». В условиях повышения ставки рефинансирования ЦБ РФ, оттока денежных средств во вкладах и снижения эффективности финансово-хозяйственной деятельности прокредитованных субъектов реального сектора экономики банк сделал ставку на кредиты для корпоративных клиентов и добросовестных заемщиков, заморозив с декабря месяца ипотечные программы кредитования. Процентные ставки по кредитам для физических лиц за сентябрь-декабрь текущего года в среднем возросли на 3-6%, но снизились комиссия за получение наличных.

В настоящее время необходимо удержать надежных, платежеспособных клиентов, таких как корпоративные клиенты. Это связано с более низким рисковым уровнем предоставления кредита корпоративным клиентам.

Совершенствование продуктов кредитования, это верное решения проблемы привлечения прибыли и сохранения взаимовыгодных отношений с корпоративными клиентами в частности.

Работая непосредственно с клиентами, я заметила тенденцию, что по истечению года с момента кредитования клиентов по программе «Овердрафт», у заёмщиков возникает желание взять дополнительный кредит подобный овердрафту. Но так как этот кредит привязывается к личному банковскому счету клиента, на который ему поступает заработная плата, и с которого ежемесячно удерживаются проценты за пользование кредитом, выдача аналогичного кредита на один и тот же ЛБС не возможна.

Если есть потребность, значит необходимо изыскать возможность предоставления дополнительного кредита клиентам. Во-первых, для удержания постоянных клиентов, во-вторых, это принесет банку дополнительную прибыль

Мною был предложен новый кредитный продукт «Кредитная карта «Сотрудник»», действующий по принципу овердрафта, под 32% годовых. Проанализировав весь спектр корпоративных клиентов, выделила долю потенциальных заемщиков, рассчитала прибыль, расходы, и общую рентабельность.

В итоге получилось, что новый кредитный продукт принесет банку за 2 года кредитования клиентов 1 379 242,75 тыс. рублей чистой прибыли. А так же поможет сохранить долгосрочные, взаимовыгодные отношения с надежными, проверенными временем, клиентами, что так необходимо в период финансово-экономического не стабильного состояния в стране, и в мире в целом.

Дата: 2019-12-10, просмотров: 370.