Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. [17]

Финансовое состояние организации характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т.е. пассивов).

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Принято выделять два вида финансового анализа – внутренний и внешний. Внутренний анализ проводится работниками предприятия (финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися посторонними лицами для предприятия.

Анализ финансового состояния предприятия преследует несколько целей:

– определение финансового состояния;

– выявление изменений в финансовом состоянии в пространственно-временном разрезе;

– выявление основных факторов, вызывающих изменения в финансовом состоянии;

– прогноз основных тенденций финансового состояния. [26, С.545]

Достижение этих целей достигается с помощью различных методов и приемов. Практика финансового анализа выработала основные правила чтения (методику анализа) финансовых отчетов. Среди можно выделить основные:

Горизонтальный анализ (временной) – сравнение каждой позиции отчетности с предыдущим периодом.

Вертикальный анализ (структурный) – определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом.

Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя.

Анализ относительных показателей (коэффициентов) – расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, по отдельным показателям фирмы, определение взаимосвязи показателей.

Сравнительный анализ – это внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со средне отраслевыми и средними хозяйственными данными.

Основным источником информационного обеспечения анализа финансового состояния предприятия служит — форма №1 «Бухгалтерский баланс». Баланс отражает финансовое состояние предприятия на момент его составления. Чтобы установить, какое влияние на сложившееся состояние оказали внешние и внутренние условия деятельности предприятия, необходим анализ актива и пассива баланса. Для углубленного анализа финансовой состоятельности, помимо баланса, используются формы №2, №3, №4 и №5.

Оценка финансового состояния может быть выполнена с различной степенью детализации, в зависимости от цели анализа, пользователя, имеющейся информации и т.д. Набор экономических показателей, детально и точно характеризующих финансовое состояние и активность предприятия, должен предполагать расчет следующих групп индикаторов: анализ ликвидности (или платежеспособности), анализ финансовой устойчивости, анализ оборачиваемости (деловой активности), анализ рентабельности и анализ эффективности труда.

Для общей оценки динамики финансового состояния организации следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). На основе агрегированного баланса осуществляется анализ структуры имущества организации, который в более упорядоченном виде удобно проводить по форме, представленной в табл. 1. [37, С.284]

Таблица 1

Агрегированный баланс предприятия

| Актив | Пассив |

| I. Имущество | I. Источники имущества |

| 1. Внеоборотные (иммобилизованные) активы | 1. Собственный капитал |

| 2. Оборотные, мобильные активы | 2. Заемный капитал |

| 2.1. Запасы | 2.1. Долгосрочные обязательства |

| 2.2. Дебиторская задолженность | 2.2. Краткосрочные кредиты и займы |

| 2.3. Денежные средства и краткосрочные финансовые вложения | 2.3. Кредиторская задолженность и прочие краткосрочные пассивы |

Расчет сумм по статьям актива баланса осуществляется в следующем порядке:

– общая стоимость имущества равна итогу (валюте) актива баланса (с.300);

– стоимость внеоборотных активов – итог раздела 1 баланса «Внеоборотные активы» (с. 190);

– стоимость оборотных активов – итог раздела 2 баланса «Оборотные активы» (с. 290);

– стоимость запасов – сумма с. 210, 220, 270 (к стоимости производственных запасов присоединяются «НДС по приобретенным ценностям» и «Прочие оборотные активы»);

– величина дебиторской задолженности – сумма с. 230 и 240;

сумма денежных средств – сумма с. 250 и 260 (включаются краткосрочные финансовые вложения).

По статьям пассива баланса расчет сумм осуществляется в следующем порядке:

– источники имущества равны итогу (валюте) пассива баланса (с. 700);

– собственный капитал – итог раздела 3 «Капиталы и резервы» (стр.490);

– заемный и привлеченный капитал – сумма итогов разделов 4 «Долгосрочные пассивы» и 5 «Краткосрочные пассивы» (с. 590 + с. 690);

– долгосрочные обязательства – итог раздела 4 баланса (стр.590);

– краткосрочные кредиты и займы – с. 610 раздела 5 баланса;

кредиторская задолженность и прочие краткосрочные пассивы – итог раздела 5 баланса, за вычетом суммы краткосрочных кредитов и займов (с. 690 – с. 610).

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа.

Оценка типа финансовой ситуации проводится на основе балансовой модели:

F + ЕМ + ЕР = СС + СД + СК + СP, (1)

где: F – стоимость внеоборотных активов (с.190);

ЕМ – стоимость производственных запасов (с.210 + с.220);

ЕР – денежные средства, краткосрочные финансовые вложения, дебиторская задолженность (с.230 + с.240 + с.250 + с.260 + с.270);

СС – источники собственных средств (с.490);

СД – долгосрочные обязательства (с.590);

СК – краткосрочные обязательства (с.610);

СP – кредиторская задолженность и прочие краткосрочные пассивы (с.690 – с.610).

Учитывая, что собственные средств и долгосрочные кредиты направляются в основном на формирование внеоборотных активов, балансовую модель преобразуют:

ЕМ + ЕР = ((СС + СД) – F) + (CК + СP), (2)

Показатель ЕС = (СС + СД) – F называют собственными оборотными средствами. Он отражает величину источников собственных средств, оставшихся в распоряжении предприятия после полного обеспечения внеоборотных активов. Этот остаток находится в мобильной форме и может быть направлен на формирование оборотного капитала (в первую очередь, производственных запасов).

Из преобразованной балансовой модели следует, что при ЕМ ≤ ЕС (полной обеспеченности запасов собственными источниками финансирования) будет выполняться условие платежеспособности предприятия ЕР ≥ СК + СP (денежные средства, краткосрочные финансовые вложения и прочие оборотные активы полностью покроют краткосрочную задолженность).

На основании приведенных формул выделяют четыре типа финансовой ситуации.

1. Абсолютная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность:

ЕМ < ЕС + СК. (3)

2. Нормальная устойчивость финансового состояния, обеспечивающая высокую платежеспособность:

ЕМ ≈ ЕС + СК. (4)

3. Неустойчивое финансовое состояние, связанное с нарушением платежеспособности при котором сохраняется возможность восстановить равновесие за счет источников, ослабляющих финансовую напряженность (СО):

ЕМ ≤ ЕС + СК + СО. (5)

В состав таких источников включается сумма превышения кредиторской задолженности над дебиторской (с. 620 – (с. 230 + с. 240)). Источники, ослабляющие финансовую напряженность, могут быть использованы только непродолжительное время, поэтому такое состояние предприятия оценивается как предкризисное.

4. Кризисное финансовое состояние:

ЕМ > ЕС + СК + СО. (5)

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет.

В качестве базисных величин используются:

- усредненные по временному ряду значения показателей данной организации, относящиеся к прошлым благоприятным с точки зрения финансового состояния периодам;

- среднеотраслевые или средние народно-хозяйственные значения показателей; значения показателей, рассчитанные по данным отчетности наиболее удачливого конкурента.

Кроме того, базой для сравнения могут служить теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические с точки зрения устойчивости финансового состояния значения относительных показателей. Такие величины фактически выполняют роль нормативов для финансовых коэффициентов. [36]

Определяющее значение среди показателей финансовой устойчивости предприятия занимает коэффициент автономии (k1), характеризующий долю источников собственных средств в общем объеме капитала. Рассчитывается коэффициент автономии по формуле:

, (6)

, (6)

где: В – валюта (итог) баланса.

Оптимальное значение коэффициента – не ниже 0,7 - 0,8, минимально допустимое – не ниже 0,5.

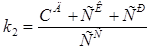

Коэффициент автономии дополняется коэффициентом соотношения заемных и собственных средств (k2) который показывает, какая часть деятельности предприятия осуществляется за счет заемных средств.

Определяется коэффициент соотношения заемных и собственных средств по формуле:

, (7)

, (7)

Нормальное соотношение заемных и собственных средств – не выше 1.

Существенной характеристикой устойчивости финансового состояния является коэффициент маневренности (k3), показывающий, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами.

Коэффициент маневренности рассчитывается по формуле:

. (8)

. (8)

Оптимальное значение – не ниже 0,3.

Коэффициент обеспеченности запасов собственными источниками формирования (k4), рассчитывается по формуле:

. (9)

. (9)

Нормальное значение коэффициента – не меньше 0,5 - 0,7.

Степень иммобилизации (связывания) оборотных средств в расчетах характеризует показатель доли дебиторской задолженности в имуществе предприятия (k5), который рассчитывается по формуле:

, (10)

, (10)

где: ЕДЗ – сумма дебиторской задолженности (с. 230 + с. 240) баланса.

Допустимым значением показателя считается величина не более 0,1.

Платежеспособность предприятия анализируется в краткосрочной и долгосрочной перспективе. Оценка способности погашать краткосрочные обязательства (платёжеспособность в краткосрочной перспективе) проводится на основе анализа ликвидности активов. Оценка способности расплачиваться по всем видам обязательств (платёжеспособность в долгосрочной перспективе) проводится на основе анализа ликвидности баланса.

Для оценки платежеспособности статьи баланса группируют активы - по степени их ликвидности (скорости превращения в денежную форму), пассивы - по степени срочности погашения обязательств.

Группировка активов:

А1 – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения, с. 250 + с. 260);

А2 – быстро реализуемые активы (краткосрочная и долгосрочная дебиторская задолженность, с. 230 + с. 240);

А3 – медленно реализуемые активы (производственные запасы, НДС по приобретенным ценностям и прочие оборотные активы, сумма с. 210, 220, 270);

А4 – трудно реализуемые активы (внеоборотные активы с. 190).

Группировка пассивов:

П1 – наиболее срочные обязательства (кредиторская задолженность, с. 620);

П2 – краткосрочные пассивы (краткосрочные кредиты и займы, а также прочие краткосрочные пассивы, с. 690 – с. 620);

П3 – долгосрочные пассивы (долгосрочные обязательства, с. 590);

П4 – постоянные пассивы (источники собственных средств, с. 490).

Анализ ликвидности активов позволяет оценить способность предприятия своевременно погашать краткосрочные обязательства. Для такой оценки рассчитываются следующие показатели:

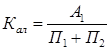

1) Коэффициент абсолютной ликвидности, (Кал) позволяет оценить способность предприятия погашать краткосрочную задолженность за счет денежных средств и краткосрочных финансовых вложений. Рассчитывается как отношение величины наиболее ликвидных активов к сумме наиболее срочных и краткосрочных обязательств (кредиторская задолженность, краткосрочные кредиты и прочие краткосрочные пассивы):

. (11)

. (11)

Предельное значение, не менее 0,2 - 0,25.

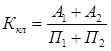

2) Критический коэффициент ликвидности (Ккл), отражает платежные возможности предприятия при условии полного использования денежных средств, краткосрочных финансовых вложений и своевременного погашения дебиторской задолженности. При расчете данного коэффициента в числитель добавляется дебиторская задолженность:

. (12)

. (12)

Предельное значение, не менее 0,7 - 0,8.

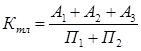

3) Коэффициент текущей ликвидности (Ктл), показывает платежные возможности предприятия при условии полного использования денежных средств и краткосрочных финансовых вложений, своевременного проведения расчетов с дебиторами и благоприятной реализации готовой продукции, а также продажи части элементов материальных оборотных средств.

Коэффициент текущей ликвидности равен отношению суммы всех оборотных средств предприятия к величине его краткосрочных обязательств:

. (13)

. (13)

Минимальное значение, не менее 1, оптимальное – 2 - 2,5.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1

А1 ≥ П1

А2 ≥ П2

АЗ ≥ ПЗ

А4 ≤ П4

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости — наличии у организации собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой, хотя компенсация имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Дата: 2019-12-22, просмотров: 336.