Введение.

Успешное осуществление экономической реформы во многом связано с достижением финансовой стабилизации. Правительству Российской Федерации необходимо разработать четкую финансовую стратегию, то есть долговременный курс финансовой политики, рассчитанный на перспективу и предусматривающий решение крупномасштабных задач, определенных экономической и социальной стратегией государства. Важно выделить основные тенденции развития финансов, сформировать основные концепции их использования, наметить принципы организации финансовых отношений. Выбор долговременных концепций и целевых программ необходим для концентрации финансовых ресурсов на главных направлениях экономического и социального развития, а не распыления их по второстепенным целям. Большое внимание следует уделить гибкой финансовой тактике, направленной на решение конкретных развития общества путем своевременного изменения способов организации задач финансовых связей, перегруппировки финансовых ресурсов.

Однако для правильного осуществления поставленных перед финансовой политикой задач требуется четкий и глубокий подход к пониманию сущности, целей и механизма реализации финансовой политики, а также элементов, ее составляющих. Определенный интерес представляет опыт осуществления финансовых мероприятий за рубежом. Для становления российской бюджетной системы, несомненно, будет полезно использование широкого опыта других государств, уже создавших у себя достаточно успешно функционирующие бюджетные органы.

Несомненно, только научный подход, знание и изучение всех факторов, определяющих политику, служат гарантией тому, что ее относительная самостоятельность не перерастет в независимость от объективных экономических отношений. Опыт показывает, что отрыв финансовой политики от экономики оборачивается серьезными экономическими трудностями, неизбежно сдерживает реализацию возможностей. заложенных в последней. Научный подход к выработке финансовой политики предполагает ее соответствия закономерностям общественного развития, постоянный учет выводов финансовой теории. Нарушение этого важнейшего требования приводит к большим потерям в народном хозяйстве.

Финансовая система – совокупность сфер, звеньев финансовой системы, посредством которых в рамках той или иной социально-экономической формации осуществляется образование и использование фондов денежных средств. Финансовая система включает в себя: государственный бюджет, местные бюджеты, внебюджетные фонды, финансы государственных предприятий. Схематично финансовая система РФ представлена в приложении на (стр.36). Вся система управления финансами базируется на финансовой политике государства.

Совокупность всех организационных структур, осуществляющих управление финансами, называется финансовой системой. На финансовую систему возложено решение задач финансовой политики государства. Основными целями финансовой политики являются:

1) Повышение объема и эффективности использования финансовых ресурсов. Последнее очень важно для проверки воздействия финансовой политики на экономику. Отказ от учета повышения эффективности использования финансовых ресурсов при разработке и проведении финансовой политики может привести к распылению средств, сокращению источников удовлетворения постоянно растущих экономических и социальных потребностей общества.

2) Оздоровление и структурная перестройка экономики: повышение в общем объеме производства доли отраслей второй группы, снижение затрат на ВПК, упорядочивание денежного обращения, и в перспективе восстановление конвертируемости рубля.

3) Достижение более высокого уровня жизни населения на основе развития отраслей промышленности и сельского хозяйства. Социальная направленность финансовой стратегии проявляется не только в изыскании возможностей увеличения финансовых ресурсов, направляемых на повышение благосостояния народа, но и в новом подходе к главной цели экономической политики. Уровень жизни выступает теперь величиной, определяющей развитие производства, направление и структуру использования финансовых ресурсов.

Некоторые экономисты выделяют также и другие цели проведения финансовой политики, такие как: снижение темпов инфляции (чему особенно много внимание уделяется в настоящее время, так как последняя сейчас представляет собой одно из тех зол, что наиболее угрожают благосостоянию граждан), сглаживание экономических циклов (при этом в первую очередь понимается использование финансовой политики в качестве инструмента для борьбы со спадами). Однако легко заметить, что указанные цели являются по своей сути производными от задачи финансовой политики обеспечить высокое благосостояние всего населения.

Итак, исходя из вышесказанного, мне представляется возможным определить финансовую политику как государственное регулирование финансовых ресурсов с целью повышения уровня жизни граждан.

I. Финансовая политика.

Содержание и виды финансовой политики.

Вся система управления финансами базируется на финансовой политике государства. В разработке финансовой политики участвуют законодательная и исполнительная ветви власти. В современной России, в силу особенностей ее конституционного строя, приоритет в разработке финансовой политики принадлежит Президенту РФ, который в ежегодных посланиях (в соответствии со ст.170 Бюджетного кодекса Российской Федерации) Федеральному Собранию определяет основные направления финансовой политики на текущий год и на перспективу. Правительство РФ должно действовать в рамках этого послания с целью реализации основных направлений развития экономики и обеспечения социальной стабильности в обществе. При этом Правительство РФ, как часть исполнительной ветви власти, разрабатывает проекты законов, необходимых для реализации финансовой политики и вносит их в Государственную Думу для рассмотрения и принятия. Если Государственная Дума не принимает закон или принимает его с корректировками, искажающими или изменяющими основное содержание закона, и это не позволяет исполнительной ветви власти осуществлять финансовую политику в предполагаемом направлении, Правительство РФ должно либо добиться принятия нужного ему закона, либо уйти в отставку. Опыт взаимодействия Правительства РФ и Госдумы современной России свидетельствует о постоянном противостоянии, в силу чего до сих пор нет определенности ни в экономической, ни в финансовой политике.

Финансовая политика, как часть системы управления финансами, является прерогативой федеральных органов управления. На уровне субъектов Федерации возможности принятия решений ограничены, и функции органов власти субъектов Федерации в финансовой политике незначительны. Эти функции ограничиваются бюджетом и местными налогами. Руководители субъектов Федерации участвуют в выработке финансовой политики государства как члены Совета Федерации, но это не расширяет их функции в принятии решений в данной области.

Финансовая политика – сознательное, целенаправленное использование государством финансовых отношений для реализации экономических и социальных задач или это совокупность по использованию государством финансов.

За рубежом финансовая политика – деятельность органов государственной власти в области государственных доходов и расходов, однако экономическое содержание финансовой политики заключается в единстве 3-х составных частей:

1) Разработка научно-обоснованной концепции развития финансовых отношений, которая должна основываться на требованиях экономических законов, состояния экономики и целевых установок развития общества.

2) Определять основные направления использования финансов на перспективу, долгосрочную, среднесрочную и краткосрочный период, исходя из поставленных основных целей.

3) Разработка необходимого комплекса мероприятий и мер, направленных на достижение поставленных целей.

Финансовая политика — это совокупность методологических принципов, практических форм организации и методов использования финансов. Она позволяет соединить воедино потенциальные возможности управления, заложенные непосредственно в самих финансах (объектах управления), с конкретными методами работы, организацией органов финансовой системы (субъектов управления). Во всех государствах финансовая политика реализуется через финансовую систему, деятельность которой строится на следующих принципах:

• управление финансами с учетом специфики звеньев системы финансов;

• общность функций всех финансовых учреждений;

• общее руководство центром при активном участии всех нижестоящих органов управления.

Основными методологическими принципами проведения финансовой политики, т.е. управления финансами, являются:

• зависимость от конечной цели;

• макроэкономическая сбалансированность всех отраслей хозяйства;

• соответствие интересам всех членов общества;

• использование экономических законов;

• учет внутренних и внешних экономических условий на основе реальных возможностей.

Главной целью финансовой политики на макроуровне является – улучшение благосостояния народа страны, а на микроуровне это улучшение благосостояния собственника.

Виды финансовой политики

В зависимости от длительности периода и характера решаемых задач финансовая политика подразделяется на следующие виды:

— финансовая стратегия (долгосрочная перспектива);

— финансовая тактика.

А в зависимости от функциональных звеньев финансовая политика включает в себя: бюджетную политику, налоговую политику, страховую политику, ценовую политику, таможенную политику, политику в области социальных расходов, политику в области управления государственным долгом и т.д. В свою очередь, финансовая политика государства является лишь средством осуществления его экономической и социальной политики, т.е. выполняет вспомогательную роль. Не надо забывать и другие направления государственной политики — национальное, геополитическое, военное. Совокупность этих направлений и определяет финансовую политику, служащую основным инструментом проведения государственной политики. Финансовая политика России носит спонтанный характер и направлена на максимальную концентрацию денежных ресурсов в руках государства при постоянном сужении базы формирования доходной части бюджета.

А на микроуровне можно выделить: политика формирования и источников ресурсов и доходов, инвестиционная политика, управление оборотным капиталом, налоговое планирование, ценовая политика, управление рисками, валютная политика, кредитная политика.

Результаты финансовой политики выражаются на макроуровне в следующих показателях: объем ВВП и национального дохода, увеличение или уменьшение дохода населения, сбалансированность бюджета, объемы инвестирования, обновление основных фондов, объем государственного долга, уровень инфляции. А на микроуровне это: улучшение или ухудшение имущественного состояния компании, увеличение или уменьшение прибыли (прибыльность компании по всем активам, доходность собственности, прибыль на 1 руб. собственного капитала, рост курсовой стоимости акций, расширение рынков сбыта, соотношение между темпами роста выручки с темпами роста прибыли…)

II. Финансовый механизм.

Налоговая политика

Важнейшей частью финансовой политики является налоговая политика. Более чем за 500 лет современная финансовая наука четко определилась в отношении к налогам.

• Без налогов государство не может существовать.

• Налоговые изъятия имеют твердую тенденцию к росту. При переходе оптимального налогового порога нарушается естественный воспроизводственный процесс — экономика саморазрушается.

• В период кризиса налоги должны быть установлены на минимально возможном уровне. Высокий налоговый порог приводит к утечке капитала.

• Государственное регулирование экономики необходимо. Однако при суммарной величине изъятия чистого дохода выше 30% экономический рост страны приостанавливается. Налоговые льготы должны носить открытый характер и быть равными для всех субъектов воспроизводственного процесса.

• Налоговая система не должна носить конфискационный характер.

• Суммарная величина налогов имеет устойчивую тенденцию роста только в экономической системе, в которой государство гарантирует стабильность законов и правил. Как только государство нарушает свои обязательства гаранта стабильности, капитал начинает уходить в теневую экономику или за рубеж, сужая доходную базу бюджета.

• Налоговая система должна быть простой, открытой и эффективной. Увеличение числа налогов, объектов обложения, введение многоступенчатых налогов приводит к повышению расходов по сбору налогов, к росту недоимок и штрафов и, в конечном счете, к разрушению экономики путем ареста имущества, объявления неплательщика банкротом и т.д.

• Превалирование косвенной системы налогообложения, наиболее удобной с позиции формирования доходов бюджета, приводит к дальнейшему обнищанию основной массы населения страны, поскольку бремя таких налогов падает на конечного потребителя товаров и услуг, т.е. на 80—90% населения, имеющих доходы на уровне прожиточного минимума или даже на уровне социального выживания.

• Опасность косвенной системы налогов заключается в том, что у основной части населения изымаются накопления, что, в свою очередь, разрушает базу кредитной системы и системы вторичного финансового рынка. Опыт США, которые практически отказались от косвенных налогов, лучшее тому подтверждение.

• Косвенные налоги необходимо вводить для ограничения потребления товаров, вредных для здоровья, на предметы роскоши, иногда на импортные товары и услуги и в ряде других специфических случаях.

• Основной налоговой базой должны выступать налоги на доходы и имущество. Их следует строить на принципах пропорционального налогообложения. Без резкого и принципиального изменения налоговой политики Россия не сможет восстановить свою экономику. Надо понимать, что без личной инициативы и эффективного труда всех членов общества, экономику трудно восстановить. Налоги отнимают главную мотивацию труда при рыночной экономике — труд должен приносить доход. Влияние налоговой политики на экономику страны проявляется непосредственно — высокий налоговый порог сужает инвестиционные возможности воспроизводственного процесса, уменьшает уровень потребления в обществе, что, в свою очередь, снижает базу роста производственного сектора и сектора услуг.

В 2003 году в основном завершаются начатые в 1999 году налоговые преобразования. Проводимая налоговая реформа должна, с одной стороны, создать максимально благоприятные условия для экономического роста, с другой стороны, обеспечить доходную базу бюджета для финансирования обязательств государства.

Намеченные на предстоящий год меры по совершенствованию налогового законодательства предусматривают снижение налогового бремени, упрощение и повышение эффективности налоговой системы. Налоговое бремя снизится в следующем году на 0.7 процентных пункта ВВП. При этом повышение эффективности налогового администрирования позволит сохранить в 2003 году высокую планку собираемости налоговых доходов на уровне 95.4%, что соответствует ожидаемой оценке текущего года.

При разработке параметров бюджета на 2003 год учтены следующие меры по совершенствованию налогового законодательства.

1. Полная ликвидация оборотного налога - налога на пользователей автомобильных дорог и налога с владельцев транспортных средств. Это значительно облегчит налоговое бремя организаций в результате налогообложения финансовых результатов их деятельности, а не выручки от реализации товаров и услуг.

2. Совершенствование системы налогообложения субъектов малого предпринимательства путем введения упрощенной системы налогообложения. Это позволит снизить налоговое бремя на субъекты малого предпринимательства, упростить процедуры налогообложения и представления отчетности.

3. Отмена налога на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте, что связано с низкой эффективностью этого налога и большими затратами по администрированию.

4. Индексация специфических (установленных в абсолютной сумме на единицу измерения) ставок акцизов в целях сохранения относительного уровня поступлений акцизов в бюджет в условиях роста среднего уровня цен на потребительские товары в предшествующие периоды и прогнозируемого уровня инфляции в 2002 году. С учетом этих условий проиндексированы все специфические ставки акцизов (за исключением акцизов на пиво, табачные изделия и нефтепродукты) на 15 процентов, ставки акциза на пиво - на 25 процентов, на табачные изделия - в среднем на 80 процентов.

5. Проведение индексации в 2003 году ставок земельного налога и арендной платы за землю в 1.8 раза.

6. Учет в целях налогообложения переоценки основных фондов, произведенной налогоплательщиками по состоянию на 1 января 2002 года в размере, не превышающем 30% от восстановительной стоимости соответствующих объектов основных средств.

В 2003 году предусматривается продолжение работы по снижению накопившейся налоговой задолженности путем осуществления мер по ее реструктуризации. Это касается задолженности, в отношении которой Правительством Российской Федерации ранее были приняты решения о реструктуризации. Дополнительные поступления в бюджетную систему налоговой задолженности прошлых лет, включая процентные платежи, оцениваются в расчете на год в размере 25.3 млрд.руб., в том числе в федеральный бюджет - 22.9 млрд. рублей.

В 2003 году предусмотрено увеличение доходов от государственной собственности за счет более эффективного ее использования, в первую очередь объектов недвижимости, находящихся в ведении государственных предприятий и организаций, в том числе федеральных государственных унитарных предприятий. Общий объем поступлений в федеральный бюджет доходов от имущества, находящегося в государственной и муниципальной собственности, от деятельности государственных и муниципальных организаций прогнозируется на 2003 год в сумме 83.2 млрд.руб. или с ростом против оценки т.г. на 32.5 процента.

Основными доходными статьями федерального бюджета в 2003 году как и в т.г. будут являться налог на добавленную стоимость, таможенные пошлины, акцизы, налог на добычу полезных ископаемых и налог на прибыль организаций.

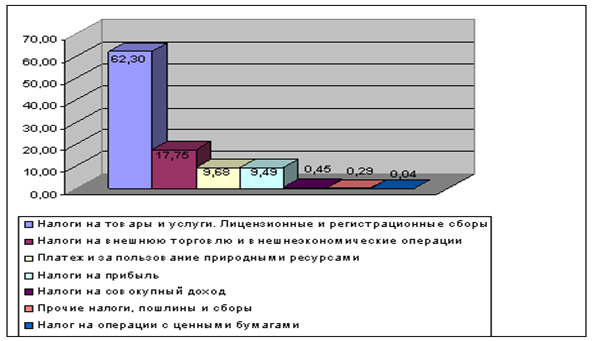

Структура налоговых доходов федерального бюджета в 2003 году представлена в Приложении (стр.33).

Предусмотренная на 2003 год налоговая политика, направленная на снижение налогового бремени, приведет к некоторому сокращению доходов расширенного правительства. Свои концепции налоговой политики предлагает Минэкономразвития и Министерство Финансов РФ. (см.таблицу 1[1]).

Таблица1 «Предложения по снижению налогового бремени: версия Минфина и Минэкономразвития»

| Минэкономразвития | Минфин | |

| Единый социальный налог | Снижение ставки с 1 января 2004 года до 20-25% | Снижение ставки не раньше 1 января 2005 года до 30% |

| НДС | Совершенствование порядка исчисления налоговой базы по НДС: исключение авансов из налоговой базы и упрощение порядка возмещения НДС экспортерам; снижение ставки до 15-17% с 1 января 2005 года | Снижение ставки с 1 января.2006 года до 17,5% при условии отмены всех льгот |

| Налоги на имущество | Реформирование системы имущественных налогов с 1 января 2004 года: исключение запасов, затрат и нематериальных активов из объекта налогообложения по налогу на имущество организаций; сокращение налоговых льгот; использование оценочной рыночной стоимости имущества при расчете налогооблагаемой базы | Позиция Минфина во многом совпадает с позицией Минэкономразвития; Минфин предлагает установить более высокие ставки по ряду имущественных налогов (налог на имущество предприятий —2,5%) |

| Налог на прибыль | Введение механизмов стимулирования инвестиционной активности налогоплательщиков, в том числе и через расширение практики применения инвестиционного налогового кредита | Нет предложений |

| Налог на доходы физических лиц | Увеличить размер налогового вычета на строительство и приобретение жилья | Нет предложений |

| Налог с продаж | Отменить с 1 января 2004 года | Отменить с 1 января 2004 года |

| Контроль за расходами физических лиц | Отменить | Отменить |

| Таможенные пошлины | Нет предложений | Снижение ставок импортных таможенных пошлин в среднем на 20% (кроме нефти, нефтепродуктов и газа) |

| Акцизы | Нет предложений | С 1 января 2004 года отменить льготу по освобождению от акцизов природного газа, используемого на собственные технологические нужды газодобывающими и газотранспортными предприятиями, и льготу для отбензиненного сухого газа, реализуемого на территории РФ; тогда же увеличить ставки табачных акцизов на 20% |

Ценовая политика.

Ценовая политика государства выражается в корректировке цен и тарифов на монопольные товары и услуги. В монопольном владении государства сохранились недра, земля, водные пространства, железные дороги, электропередающие сети, нефте- и газопроводы. Рост цен на товары и услуги этих отраслей приводит к повышению цен во всех остальных секторах народного хозяйства. Корреляция здесь настолько очевидна, что комментарии излишни. Если к этим процессам добавить сохранившуюся за государством недвижимость в городах, цена за аренду которой устанавливается местными органами власти бесконтрольно, то ожидать в ближайшее время создания условий, благоприятствующих росту экономики, не приходится. Попытки органов власти регулировать цены на жизненно важные товары и услуги административными методами не приводят к желаемым результатам, поскольку в этом случае товары и услуги из легальной экономики уходят в теневую.

Из-за постоянного дефицита бюджета государство не может обеспечить населению те минимальные социальные гарантии, которые узаконены. Речь идет о льготных лекарствах и льготах за проезд в общественном транспорте. В реальной действительности предложение этих льготных товаров и услуг все время сокращается. Ценовая политика является важнейшим фактором регулирования экономики. От величины тарифов на транспорт и электроэнергию, а также цен на сырье фактически зависят цены на всю совокупность товаров и услуг. Эту возможность государство пока недостаточно использует для повышения потенциала отечественной экономики, делая неконкурентными отечественные товары и услуги.

В соответствии с Бюджетным посланием Президента Российской Федерации Федеральному Собранию Российской Федерации “О бюджетной политике на 2003 год” в проекте доходов федерального бюджета на 2003 год предусматривается рост доходов от использования государственной собственности, что возможно при осуществлении мероприятий по повышению эффективности управления государственными активами, установления жесткого контроля со стороны государственных органов за использованием объектов недвижимости, находящимися в ведении государственных предприятий и организаций.

Доходы от имущества, находящегося в федеральной собственности, или от деятельности федеральных организаций, прогнозируются в сумме 83,2 млрд. рублей, что составляет 57,1% от общей суммы неналоговых доходов федерального бюджета.

Поступления в федеральный бюджет в виде доходов от сдачи в аренду имущества, находящегося в федеральной собственности, прогнозируются в сумме 7,3 млрд. рублей.

Таможенная политика

Таможенную политику можно рассматривать как часть налоговой и ценовой политики, поскольку таможенные сборы и налоги оказывают прямое воздействие на цену товаров и услуг. В то же время, таможенная политика имеет и свой специфический способ влияния на экономику страны, ограничивая или расширяя доступ на внутренний рынок импортных товаров и услуг и сдерживая или поощряя экспорт товаров и услуг из страны. Так, если на импорт технологического оборудования, не имеющего аналогов в стране, установить таможенный сбор в размере 20%, то это уменьшит инвестиционные возможности отечественных производителей, снизит темпы роста внутреннего производства и увеличит долю импортной продукции. Такие ставки у нас действовали до последнего времени, сдерживая развитие отечественной экономики. Объяснялось это необходимостью пополнения доходов бюджета и созданием условий для роста отечественных производителей.

Таможенная политика любой страны имеет действие бумеранга — введение ограничительных или поощрительных ставок обложения вызывает аналогичные ответные меры. Выбор направления таможенной политики должен соответствовать экономическому состоянию страны. Если мы сегодня зависим от импорта продовольствия и товаров повседневного спроса, это должно учитываться таможенными ставками. Но если эти ставки будут поощрительными, то отечественный товаропроизводитель не сможет конкурировать с западными товарами. Классическим примером стала ситуация с нашим некогда мощнейшим Птицепромом — дешевые «ножки Буша» (куриные окорочка) стали причиной его полного разорения.

В 2003 году прогнозируется поступление налоговых доходов от внешнеэкономической деятельности в общей сумме 336 млрд. рублей (2,57% к ВВП).

Ввозные таможенные пошлины в прогнозируемом периоде исчислены исходя из объема импорта из стран дальнего зарубежья в размере 36,7 млрд. долларов, сложившейся за ряд лет товарной структуры импорта, курса рубля по отношению к доллару США и складывающейся средневзвешенной ставки в условиях введенных с 1 января 2002 г. в соответствии с постановлением Правительства Российской Федерации от 30 ноября 2001 года № 830 ставок ввозных таможенных пошлин. При этом по товарам, на которые установлены комбинированные ставки, в расчет взята ее специфическая составляющая, позволяющая не допустить потери, связанные с занижением таможенной стоимости ввозимых товаров. Средневзвешенная ставка ввозной таможенной пошлины предусмотрена в расчетах доходов федерального бюджета на 2003 год (с учетом льгот и преференций) в размере 12,16 процента.

Исчисленная таким образом сумма ввозных таможенных пошлин составляет 4461,6 млн. долларов или 150,4 млрд. рублей.

В расчетах прогноза доходов федерального бюджета на 2003 год доходы от вывозных таможенных пошлин учтены в сумме 185,6 млрд. рублей, что на 6,5 млрд. рублей ниже оценки поступлений в 2002 году.

Снижение поступлений от вывозных таможенных пошлин в 2003 году, относительно 2002 года, связано с прогнозируемым снижением цены на нефть марки “Юралс”, а также дальнейшим снижением ставок вывозных таможенных пошлин на все товары, за исключением топливно-энергетической группы, в среднем на 20 процентов.

Объем поступлений от вывозных таможенных пошлин по нефти, газу и нефтепродуктам определен исходя из:

· ставки на нефть сырую в размере 16,60 долларов за 1 тонну,

· средневзвешенной цены на экспортируемый газ в размере 89,4 долларов за тысячу кубических метров,

· ставки на нефтепродукты в размере 14,9 долларов за тонну. Данная ставка рассчитана в соответствии с принятым Государственной Думой Федеральным законом от 29.05.02г. №57-ФЗ “О внесении изменений и дополнений в часть вторую налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации” и составляет 90 процентов от ставки пошлины на нефть сырую.

Заключение.

В финансовой политике необходимо единство действий исходя из взаимообусловленности динамики стоимостных и натурально-вещественных потоков товаров и услуг, обеспечения основной народнохозяйственной пропорции расширенного воспроизводства - между производством, текущим потреблением и накоплением общественного продукта.

Следует изменить воспроизводственную сущность финансовой политики, которая ныне направлена на всемерное стимулирование сферы обращения в ущерб развитого производства потребительских и инвестиционных товаров. В результате, за истекшие годы произошел весьма значительный прирост количества рыночных структур в сфере коммерции, продажи и перепродажи, оказания финансовых услуг и т.д., тогда как число непосредственных производителей увеличилось в несравненно меньшей степени. Объемы коммерческих услуг возросли в десятки раз, а производство продукции из года в год весьма значительно уменьшалось при гипертрофированном повышении цен.

Дальнейшее сохранение протекционизма в финансовой политике по отношению к сфере распределения не допустимо со всех позиций. В экономическом смысле оно не дает реального выигрыша, ибо капиталы используются не на увеличение товарного наполнения рынка, а на воспроизводство все тех же финансовых структур. В социально-психологическом плане такая политика усиливает напряженность в обществе, способствую расширению слоя рантье и углублению социальных противоречий.

Реформирование финансовой политики должно затронуть всю систему регуляторов- ценностные, налоговые, кредитные, эмиссионные и другие инструменты регулирования экономики. Эти регуляторы должны реализовывать новые методы финансирования и кредитования экономики, управления структурной и инвестиционной политикой, доходом и накоплением, вовлечения финансовых средств в бюджет, организовывать их обращение не только по отраслевым и ведомственным вертикалям, но и по горизонтали между предприятиями, их ассоциациями, регионами.

Ступенчатая система экономических реформ, применяемая сейчас может дать эффективный результат лишь тогда, когда реформирование финансового механизма будет окончательно завершено. Это не означает, что отрицается целесообразность ступенчатого характера реформирования финансового механизма (налоговая реформа, кредитно-банковская реформа, создание банковской системы, реформа ценообразования), который неизбежен. Главным недостатком нынешней реформы является то, что ее мероприятия не имеют в должной мере целостного характера и проводятся достаточно медленно.

Финансовая политика должна быть органически вписана во все мероприятия структурной реформы, воспроизводственного процесса - по преобразованию экономической, социальной, материально-вещественной, организационной структур общественного производства. Ближайшие цели структурной политики - это преодоление спада производства, падения жизненного уровня наиболее активной части трудоспособного населения, восстановление инвестиционной деятельности.

В условиях ожидаемого после завершения войны в Ираке стремительного падения цен на нефть и автоматического сжатия доходов российского бюджета может измениться вектор финансовой политики и, следовательно, процесс прохождения реформы станет более сложным.

Но в случае выброса на рынок большого количества дешевой нефти Россия сможет получить выгоды в стратегическом плане. Падение цен на нефть приведет, наконец, к ослаблению зависимости экономики от сырьевых компаний – хотя, возможно, и в достаточно болезненной форме – и поспособствует развитию несырьевых отраслей. Последние шаги правительства, которое пытается различными способами простимулировать обрабатывающую промышленность, возможно, сделаны как раз в рамках данного сценария.

Я считаю, что весомый вклад в укрепление экономической базы российского народного хозяйства окажет развивающийся сектор среднего и малого бизнеса, которому финансовая политика должна предоставить максимальные возможности для роста. Кроме этого, я полагаю, что посильную помощь в реформировании механизмов экономического регулирования экономики сможет внести новое поколение экономистов, не обремененное прошлыми стереотипами административно-командного управления государством.

Список использованных источников:

1) Федеральный закон РФ «О федеральном бюджете на 2003 год» от 24.12. 2002г.№ 176 - ФЗ.

2) Бюджетное послание Президента РФ Федеральному собранию РФ "О бюджетной политике в 2003 году" Направлено в парламент и правительство 1 июня 2002 года.

3) Материалы заседания Правительства РФ: "Об основных направлениях политики правительства РФ в сфере государственного долга на 2003-2005 годы и комплексе мер по ее реализации" от 7 марта 2003г.

4) Пояснительная записка к проекту федерального бюджета на 2003 год / Министерство финансов РФ, 2002г.

5) Финансы: Учебник для вузов/ Под.ред.проф.М.В.Романовского и др, - М.:Юрайт-М, 2002. – 504с.

6) Финансы.Денежное обращение. Кредит: Учебник для вузов/ Под.ред.проф.Л.А. Дробозиной. – М.:Финансы, ЮНИТИ, 1997 – 479с.

7) http://www.minfin.ru официальный сайт Министерства Финансов РФ.

8) http://www.budgetrf.ru официальный сайт федерального бюджета РФ.

9) http://www.info.debt.ru/ официальный сайт по внешнему долгу России.

10) http://cbr.ru официальный сайт ЦБ РФ .

11) http://www.cir.ru/ Университетская информационная система Россия.

12) Методические указания к выполнению курсовых работ по дисциплине «Финансы»/ Сост. Л.Д.Сангинова. – Самара, Изд-во СГЭА, 2002—24с.

13) К.Смирнов Россия займет надолго, чтобы отдать быстро, «Коммерсантъ» от 24.12.2002г.

14) В. Грицюк. Фискальная децентрализация и взаимодействие различных уровней власти, «Финансы и кредит» №17, сентябрь 2002г.

15) М.Бобоев Важнейшие вопросы налоговой реформы, «Финансист» №7, 2002г.

16) А.В. Караваева, А.В. Волков. Оценка основных современных преобразований в налоговой системе России, «Финансы и кредит», № 23, декабрь 2002г.

Приложение

Некоторые данные из Федерального закона "О федеральном бюджете на 2003г"

1. Структура налоговых доходов в федеральном бюджете на 2003 год

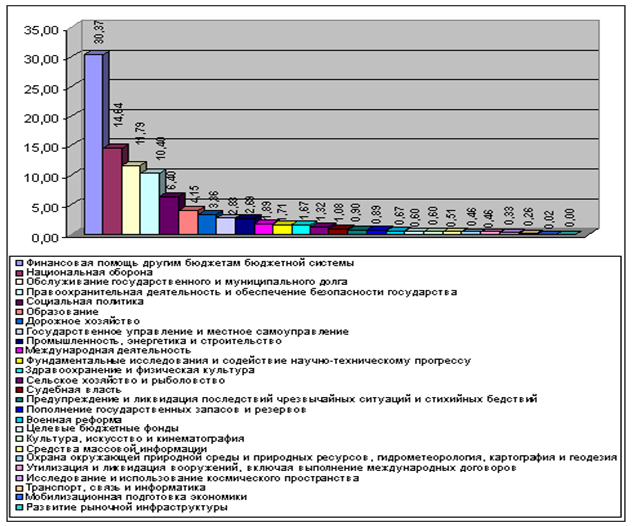

2. Структура расходов федеральном бюджете на 2003 год

Приложение

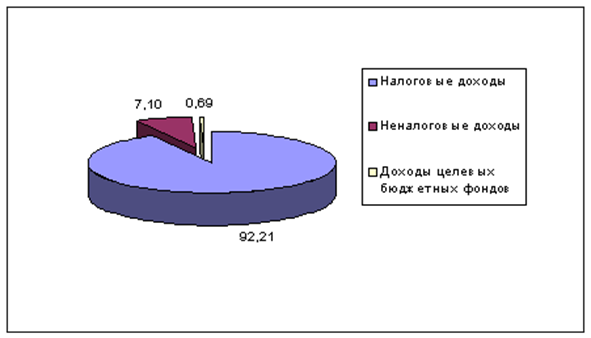

3. Структура доходов в федеральном бюджете на 2003 год

2003

2004

2005

Приложение

5. Основные параметры перспективного финансового плана на 2003-2005 годы (млрд.руб.) (версия Минфина)

ПРИЛОЖЕНИЕ

Введение.

Успешное осуществление экономической реформы во многом связано с достижением финансовой стабилизации. Правительству Российской Федерации необходимо разработать четкую финансовую стратегию, то есть долговременный курс финансовой политики, рассчитанный на перспективу и предусматривающий решение крупномасштабных задач, определенных экономической и социальной стратегией государства. Важно выделить основные тенденции развития финансов, сформировать основные концепции их использования, наметить принципы организации финансовых отношений. Выбор долговременных концепций и целевых программ необходим для концентрации финансовых ресурсов на главных направлениях экономического и социального развития, а не распыления их по второстепенным целям. Большое внимание следует уделить гибкой финансовой тактике, направленной на решение конкретных развития общества путем своевременного изменения способов организации задач финансовых связей, перегруппировки финансовых ресурсов.

Однако для правильного осуществления поставленных перед финансовой политикой задач требуется четкий и глубокий подход к пониманию сущности, целей и механизма реализации финансовой политики, а также элементов, ее составляющих. Определенный интерес представляет опыт осуществления финансовых мероприятий за рубежом. Для становления российской бюджетной системы, несомненно, будет полезно использование широкого опыта других государств, уже создавших у себя достаточно успешно функционирующие бюджетные органы.

Несомненно, только научный подход, знание и изучение всех факторов, определяющих политику, служат гарантией тому, что ее относительная самостоятельность не перерастет в независимость от объективных экономических отношений. Опыт показывает, что отрыв финансовой политики от экономики оборачивается серьезными экономическими трудностями, неизбежно сдерживает реализацию возможностей. заложенных в последней. Научный подход к выработке финансовой политики предполагает ее соответствия закономерностям общественного развития, постоянный учет выводов финансовой теории. Нарушение этого важнейшего требования приводит к большим потерям в народном хозяйстве.

Финансовая система – совокупность сфер, звеньев финансовой системы, посредством которых в рамках той или иной социально-экономической формации осуществляется образование и использование фондов денежных средств. Финансовая система включает в себя: государственный бюджет, местные бюджеты, внебюджетные фонды, финансы государственных предприятий. Схематично финансовая система РФ представлена в приложении на (стр.36). Вся система управления финансами базируется на финансовой политике государства.

Совокупность всех организационных структур, осуществляющих управление финансами, называется финансовой системой. На финансовую систему возложено решение задач финансовой политики государства. Основными целями финансовой политики являются:

1) Повышение объема и эффективности использования финансовых ресурсов. Последнее очень важно для проверки воздействия финансовой политики на экономику. Отказ от учета повышения эффективности использования финансовых ресурсов при разработке и проведении финансовой политики может привести к распылению средств, сокращению источников удовлетворения постоянно растущих экономических и социальных потребностей общества.

2) Оздоровление и структурная перестройка экономики: повышение в общем объеме производства доли отраслей второй группы, снижение затрат на ВПК, упорядочивание денежного обращения, и в перспективе восстановление конвертируемости рубля.

3) Достижение более высокого уровня жизни населения на основе развития отраслей промышленности и сельского хозяйства. Социальная направленность финансовой стратегии проявляется не только в изыскании возможностей увеличения финансовых ресурсов, направляемых на повышение благосостояния народа, но и в новом подходе к главной цели экономической политики. Уровень жизни выступает теперь величиной, определяющей развитие производства, направление и структуру использования финансовых ресурсов.

Некоторые экономисты выделяют также и другие цели проведения финансовой политики, такие как: снижение темпов инфляции (чему особенно много внимание уделяется в настоящее время, так как последняя сейчас представляет собой одно из тех зол, что наиболее угрожают благосостоянию граждан), сглаживание экономических циклов (при этом в первую очередь понимается использование финансовой политики в качестве инструмента для борьбы со спадами). Однако легко заметить, что указанные цели являются по своей сути производными от задачи финансовой политики обеспечить высокое благосостояние всего населения.

Итак, исходя из вышесказанного, мне представляется возможным определить финансовую политику как государственное регулирование финансовых ресурсов с целью повышения уровня жизни граждан.

I. Финансовая политика.

Содержание и виды финансовой политики.

Вся система управления финансами базируется на финансовой политике государства. В разработке финансовой политики участвуют законодательная и исполнительная ветви власти. В современной России, в силу особенностей ее конституционного строя, приоритет в разработке финансовой политики принадлежит Президенту РФ, который в ежегодных посланиях (в соответствии со ст.170 Бюджетного кодекса Российской Федерации) Федеральному Собранию определяет основные направления финансовой политики на текущий год и на перспективу. Правительство РФ должно действовать в рамках этого послания с целью реализации основных направлений развития экономики и обеспечения социальной стабильности в обществе. При этом Правительство РФ, как часть исполнительной ветви власти, разрабатывает проекты законов, необходимых для реализации финансовой политики и вносит их в Государственную Думу для рассмотрения и принятия. Если Государственная Дума не принимает закон или принимает его с корректировками, искажающими или изменяющими основное содержание закона, и это не позволяет исполнительной ветви власти осуществлять финансовую политику в предполагаемом направлении, Правительство РФ должно либо добиться принятия нужного ему закона, либо уйти в отставку. Опыт взаимодействия Правительства РФ и Госдумы современной России свидетельствует о постоянном противостоянии, в силу чего до сих пор нет определенности ни в экономической, ни в финансовой политике.

Финансовая политика, как часть системы управления финансами, является прерогативой федеральных органов управления. На уровне субъектов Федерации возможности принятия решений ограничены, и функции органов власти субъектов Федерации в финансовой политике незначительны. Эти функции ограничиваются бюджетом и местными налогами. Руководители субъектов Федерации участвуют в выработке финансовой политики государства как члены Совета Федерации, но это не расширяет их функции в принятии решений в данной области.

Финансовая политика – сознательное, целенаправленное использование государством финансовых отношений для реализации экономических и социальных задач или это совокупность по использованию государством финансов.

За рубежом финансовая политика – деятельность органов государственной власти в области государственных доходов и расходов, однако экономическое содержание финансовой политики заключается в единстве 3-х составных частей:

1) Разработка научно-обоснованной концепции развития финансовых отношений, которая должна основываться на требованиях экономических законов, состояния экономики и целевых установок развития общества.

2) Определять основные направления использования финансов на перспективу, долгосрочную, среднесрочную и краткосрочный период, исходя из поставленных основных целей.

3) Разработка необходимого комплекса мероприятий и мер, направленных на достижение поставленных целей.

Финансовая политика — это совокупность методологических принципов, практических форм организации и методов использования финансов. Она позволяет соединить воедино потенциальные возможности управления, заложенные непосредственно в самих финансах (объектах управления), с конкретными методами работы, организацией органов финансовой системы (субъектов управления). Во всех государствах финансовая политика реализуется через финансовую систему, деятельность которой строится на следующих принципах:

• управление финансами с учетом специфики звеньев системы финансов;

• общность функций всех финансовых учреждений;

• общее руководство центром при активном участии всех нижестоящих органов управления.

Основными методологическими принципами проведения финансовой политики, т.е. управления финансами, являются:

• зависимость от конечной цели;

• макроэкономическая сбалансированность всех отраслей хозяйства;

• соответствие интересам всех членов общества;

• использование экономических законов;

• учет внутренних и внешних экономических условий на основе реальных возможностей.

Главной целью финансовой политики на макроуровне является – улучшение благосостояния народа страны, а на микроуровне это улучшение благосостояния собственника.

Виды финансовой политики

В зависимости от длительности периода и характера решаемых задач финансовая политика подразделяется на следующие виды:

— финансовая стратегия (долгосрочная перспектива);

— финансовая тактика.

А в зависимости от функциональных звеньев финансовая политика включает в себя: бюджетную политику, налоговую политику, страховую политику, ценовую политику, таможенную политику, политику в области социальных расходов, политику в области управления государственным долгом и т.д. В свою очередь, финансовая политика государства является лишь средством осуществления его экономической и социальной политики, т.е. выполняет вспомогательную роль. Не надо забывать и другие направления государственной политики — национальное, геополитическое, военное. Совокупность этих направлений и определяет финансовую политику, служащую основным инструментом проведения государственной политики. Финансовая политика России носит спонтанный характер и направлена на максимальную концентрацию денежных ресурсов в руках государства при постоянном сужении базы формирования доходной части бюджета.

А на микроуровне можно выделить: политика формирования и источников ресурсов и доходов, инвестиционная политика, управление оборотным капиталом, налоговое планирование, ценовая политика, управление рисками, валютная политика, кредитная политика.

Результаты финансовой политики выражаются на макроуровне в следующих показателях: объем ВВП и национального дохода, увеличение или уменьшение дохода населения, сбалансированность бюджета, объемы инвестирования, обновление основных фондов, объем государственного долга, уровень инфляции. А на микроуровне это: улучшение или ухудшение имущественного состояния компании, увеличение или уменьшение прибыли (прибыльность компании по всем активам, доходность собственности, прибыль на 1 руб. собственного капитала, рост курсовой стоимости акций, расширение рынков сбыта, соотношение между темпами роста выручки с темпами роста прибыли…)

II. Финансовый механизм.

Финансовый механизм. Его виды на макро и микроуровне.

Финансовый механизм – совокупность форм, способов, методов, организации финансовых отношений, применяемых обществом или хозяйствующим субъектом в целях обеспечения социально-экономического развития (на макроуровне) или же решение целевых задач и установок конкретного хозяйствующего субъекта.

Финансовый механизм – в зависимости от особенностей деятельности субъектов подразделяется на:

— финансовый механизм государства и муниципальных органов власти (бюджетный механизм, механизм функционирования внебюджетных фондов, механизм муниципального и государственного кредита);

— страховой механизм;

— финансовый механизм организаций или экономических субъектов.

По территориальному делению механизм государственных и муниципальных финансов подразделяется на:

— финансовый механизм федерации;

— финансовый механизм субъекта федерации;

— финансовый механизм местных органов власти.

По воздействию финансовый механизм подразделяется на:

— механизм мобилизации финансовых ресурсов;

— механизм финансирования и инвестирования финансовых ресурсов;

— механизм финансовых стимулов и санкций.

Если рассматривать финансовый механизм на макроуровне, то он подразделяется на:

— директивный;

— регулирующий.

Директивный финансовый механизм – разделение для тех финансовых отношений, в которых непосредственно участвует государство или если эти отношения имеют большое значение для государства. (Т.е. формирование бюджета, его налоговые и неналоговые доходы, бюджетное финансирование, государственный кредит, государственные унитарные предприятия. И имеющие важное значение для государства: формирование финансового рынка, банковской сферы и др.).

Регулирующий финансовый механизм – определяет основные правила игры в конкретном сегменте финансовых отношений, где прямо не затрагиваются интересы государства.

В финансовом механизме на уровне хозяйствующего субъекта существует 2 подхода организации финансовых отношений:

— финансовые методы – способы воздействия финансовых отношений на хозяйственные процессы (финансовое прогнозирование, планирование, налогообложение, ценообразование…);

— финансовые рычаги (инструменты), к ним относят прибыль, дисконтирование, ценные бумаги, денежные средства;

— нормативное и правовое обеспечение финансовых отношений, к ним относятся законодательные акты, указы, постановления, инструкции, методические указания, устав предприятия;

— информационное обеспечение, к ним относятся бухгалтерская и финансовая отчетность организации, сообщения финансовых органов (статистика, банковская статистика, биржи) и т.д., в т.ч. конфеденциальные источники.

В условиях рыночной экономики предприятия начинают использовать модель финансового механизма, который основан на формировании прибыли с учетов факторов риска. Реализация этой модели осуществляется с помощью левиреджей (рычагов):

— операционный (производственный), оценивает уровень производственного риска предприятия

— финансовый рычаг, связанный с привлечением заёмного капитала и оказывает влияние на величину чистой прибыли, он оценивает финансовый риск связанный с деятельностью компании.

В совокупности эти 2 рычага мультиплицируются и позволяют оценить совокупный риск, генерируемый этим предприятием.

Для разработки финансового механизма необходимо финансовое право: совокупность правовых норм, регулирующих денежные отношения, возникающие в процессе формирования, распределения и использования денежных средств, необходимых для целей и задач государства и хозяйствующих субъектов. Страховой механизм нацелен на организацию страховой защиты имущественных интересов, уменьшение неблагоприятных последствий наступающих в жизни людей или деятельности организаций.

Дата: 2019-12-22, просмотров: 476.