3.1. Анализ финансово-экономической деятельности отделения

Сберегательный банк Российской Федерации является одним из крупнейших банков страны и по ряду экономических показателей занимает ведущие позиции в кредитной системе. Ему нет равных среди коммерческих банков по числу филиалов, территориальных банков и агентств.

По организационной структуре Сберегательный банк РФ является акционерным коммерческим банком. Он учрежден Центральным Банком России как акционерное общество открытого типа и зарегистрирован в ЦБ РФ 20 июня 1991 г. Органы управления Сберегательного банка включают:

- общее собрание акционеров.

- Совет банка

- Совет директоров банка

- Президента Сберегательного банка

Компетенция органов управления банка определена в его уставе.

Основными нормативными документами являются:

1) Устав Сбербанка России,

2) Положение о Дзержинском отделении Сбербанка,

3) Положение о дополнительном офисе.

Офис Дзержинского ОСБ №6695 является структурной единицей и образован с целью аккумулирования и эффективного использования финансовых ресурсов предприятий, организаций различных форм собственности, осуществления финансовых операций.

Дополнительный офис не является юридическим лицом. Он осуществляет свою деятельность, распоряжается выделенными средствами и имуществом в пределах предоставленных ему прав в соответствии с Положением, заключает договоры с предприятиями, организациями, а так же физическими лицами.

По обязательствам дополнительного офиса ответственность несет Дзержинское ОСБ. Дополнительный офис в своей деятельности руководствуется законодательством РФ, правилами по кредитованию, ведению расчетных и кассовых операций и другими нормативными документами Центрального Банка Российской Федерации, Уставом, а также Положением о дополнительном офисе.

Отделение предоставляет широкий перечень услуг, как для юридических, так и для физических лиц. Частным лицам отделением предлагаются такие услуги, как вклады в рублях и иностранной валюте, экспресс-переводы, переводы с рублевых и валютных счетов, операции с наличной валютой, открытие и обслуживание пластиковых карт.

Достаточно обширен и перечень услуг для организаций. Назовем те из них, которые пользуются наибольшей популярностью: кредитование, открытие и ведение рублевых и валютных счетов, зарплатные проекты, лизинг. Также отделение оказывает услуги депозитария, брокерские и доверительные операции.

Приоритетным направлением деятельности является работа с физическими лицами по следующим операциям:

1. Расчетно - кассовое обслуживание:

- открытие и ведение счетов в рублях и иностранной валюте

- безналичные переводы в рублях на территории РФ и в страны ближнего зарубежья

- безналичные переводы в страны ближнего и дальнего зарубежья в иностранной валюте

- безналичные платежи Клиента в рублях в адрес получателей — физических лиц

2. Кредитование:

- Жилищные кредиты;

- Автокредитование;

3. Депозитарное обслуживание

- Прием платежей

Доходным направлением деятельности отделения является работа с населением в области привлечение вкладов. В этой сфере у отделения устойчивые позиции благодаря эффективному сочетанию качества расчетных услуг с возможностями по управлению накоплениями.

Вкладчики могут выбрать наиболее удобную схему защиты и приумножения своих накоплений.

Банк предлагает клиентам гибкую систему депозитных вкладов в рублях и валюте на срок от 1 месяца до 1 года; специальные виды депозитов, позволяющие объединить оперативность текущего счета и доходность срочного депозита (к числу последних относится, например, вклад, предполагающий максимально высокую доходность, неизменность процентной ставки в течение года и возможность пользоваться средствами на вкладе также, как и на текущем счете без потерь в доходе).

Отделение предлагает своим клиентам несколько видов рублевых и валютных вкладов. Условия некоторых вкладов представлены в приложении. А.1 и А.2.

Широкий спектр вкладов, дополнительные возможности по расчетам и удобный режим работы вызвали быстрый рост количества клиентов: так, в 2009 году примерно 112 тысяч вкладчиков открыли в Дзержинском отделении счета. Общее количество счетов выросло на 55% и превысило 247 тыс. руб. Рассматривая динамику привлеченных отделением средств, можно отметить тенденцию увеличения ресурсного потенциала банка.

Среди ключевых факторов роста можно выделить кредитование и депозиты. Что касается кредитования, то розничный его сегмент продолжает свой стремительный рост из-за недостаточной степени насыщения этого сегмента рынка банковских услуг. Новые продукты, включая кредитные карты и ипотеку, должны обеспечить дальнейший рост розничного кредитования.

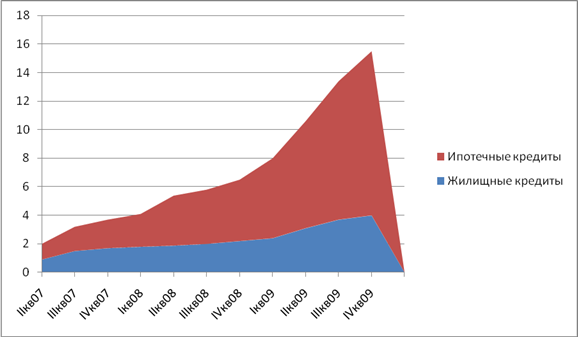

В отделении самым перспективным сегментом розничного кредитования является ипотека (см. рис. 3.1)

Рисунок 3.1- Динамика ипотечного кредитования

К концу 2009 г. ипотечные кредиты в Новосибирске составляли всего 15,7% средней заработной платы по сравнению с 59% в Москве.

Анализ депозитного портфеля отделения начинается с общего анализа ресурсной базы Банка.

Анализ ресурсной базы свидетельствует об увеличении общей величины пассивов банка: если на 01.01.2008 г. в абсолютном значении они составляют 612 904 тыс. руб., то на 01.01.2009 г. ― 721 306 тыс. руб., что на 108 402 тыс. руб., или 17,7% больше, чем на предыдущую дату. На 01.01.2009 г. их величина уже достигает 1 073 531 тыс. руб., что на 352 225 тыс. руб. больше, чем на 01.01.2008г.; при этом темп роста увеличивается и составляет 148,8%

( см. Прил. Б ).

Увеличение объема пассивов было вызвано, прежде всего, ростом величины обязательств в абсолютном значении, размер которых на 01.01.2007 г. был равен 395 374 тыс. руб., на 01.01.2008г. ― 491 858 тыс. руб. и на 01.01.2009 г. ― 837 155 тыс. руб. Общее изменение размера обязательств банка за анализируемый период составляет 441 781 тыс. руб. при увеличении темпа роста с 124,4% за 2007 г. до 170,2% за 2008 г.

Вторым по значимости показателем, также оказавшим влияние на рост пассивов в целом, является величина собственных средств Банка, увеличившаяся за анализируемый период с 217 530 тыс. руб. до 236 376 тыс. руб., или на 8,7% (при этом темп роста за 2008 г. составляет 105,5%, а в 2009 г. только 103%).

Из анализа структуры пассивов Банка следует, что основной удельный вес приходится на обязательства банка, при этом происходит его рост: если на 01.01.2007 г. и 1.01.2008 г. он был равен соответственно 64,5% и 68,2%, то на 01.01.2009 г. он увеличивается на 9,8% и составляет 78%. Тем самым, на конец анализируемого периода структура пассива баланса Банка стала более традиционной для банковского бизнеса, когда основная доля средств формируется за счет привлеченных и заемных источников (удельный вес собственных средств в пассиве баланса Банка в среднем колеблется от 35,5% до 22%, а доля обязательств ― от 64,5% до 78%).

По итогам 2009 года наблюдалось снижение доли наличности и величины обязательных резервов в активах банка. Данная тенденция в отношении величины обязательных резервов свидетельствует о том, что у банка отвлекается из оборота меньше средств, не приносящих никакого дохода, т.е. происходит «удешевление» стоимости привлеченных ресурсов.

Также уверенно банк занимает место и в тридцатке крупнейших банков России по динамике роста собственного капитала. В структуре собственных средств наибольший удельный вес занимает уставный капитал.

На 01.01.2008 г. его размер составил 1584000 тыс. руб., что на 56% больше, чем два года назад. Однако его доля в пассивах банка значительно снизилась за счет роста объемов привлеченных средств. Следует отметить, что на начало 2009 года доля последних в пассивах банка составила 85%.

Анализ пассива баланса отделения свидетельствует о стабильном росте общей величины ресурсов банка и их составляющих ― собственных средств и обязательств. Положительная динамика ресурсов Банка преимущественно обеспечена значительным ростом обязательств (особенно в 2008г.), однако в течение рассматриваемого периода наблюдается и увеличение размера собственных средств при более низких темпах роста последних по сравнению с обязательствами банка

Важным аспектом в работе отделения с депозитами частных вкладчиков является открытие вкладов, сопровождающееся выдачей дебетовых пластиковых карт. В отделении на «карточных» счетах в 2007 году находилось около 20% всех привлеченных этим банком средств граждан, в 2008 году доля депозитов под пластиковые карты в общем объеме вкладов населения сократилась до 12,2%, а в 2009 году банк вновь начинает набирать обороты по данному показателю. По сравнению с прошлым годом депозиты под пластиковые карты выросли на 7,3% и составили 900609 тыс. руб.

Обязательства банка и определенная часть его собственных средств составляют ресурсную базу кредитной организации. Как правило, обязательства представляют собой наибольшую (и не принадлежащую банку) долю ресурсов, используемую на определенных условиях в качестве финансового источника.

Основным источником для анализа обязательств банка, как и его капитала, является публикуемая форма бухгалтерского баланса (форма № 0409806) (см. Прил. А). Данная форма в значительной степени приближена к балансовому отчету, составляемому по международным стандартам финансовой отчетности.

Наибольший интерес для дальнейшего анализа представляет структура обязательств в целом и привлеченных средств в частности. Первую позицию в структуре привлеченных средств занимает депозитный портфель Банка, доля которого в общем объеме обязательств на 01.01.2007 г. составляет 54,9% (или 217 205 тыс. руб.), на 01.01.2008 г. она возрастает на 11,1% и достигает отметки 66% (или 324 700 тыс. руб.), на 01.01.2009 г. она, напротив, снижается ― до 52,2% (или 437 218 тыс. руб.). Несмотря на уменьшение доли, темпы роста депозитного портфеля на протяжении анализируемого периода остаются высокими, хотя и имеют тенденцию к снижению. При абсолютном росте размера депозитного портфеля за период 01.01.200–01.01.2008 гг. на 107 495 тыс. руб. темп роста составляет 149,5%, а за период 01.01.2008–01.01.2009 гг. ― 134,7% при увеличении суммы на 112 518 тыс. руб.

Депозитный портфель Банка на протяжении всего анализируемого периода занимает наибольший удельный вес в обязательствах банка (в среднем 58%), что можно рассматривать как положительный факт с позиции возможности использования привлеченных депозитов в активных операциях, приносящих доход. В качестве отрицательной тенденции отмечается снижение доли депозитного портфеля за период 01.01.2008–01.01.2009 гг.

Для получения более объективного суждения о депозитном портфеле и оценки комиссионного дохода от необходимо провести его анализ по: характеру операций, категориям вкладчиков, основным видам депозитов, срокам привлечения, стабильности, в разрезе валют, стоимости.

Данные, представленные (см. Прил. В), свидетельствуют о формировании депозитного портфеля Банком исключительно посредством проведения депозитных операций с клиентами, т. е. физическими и юридическими лицами, исключая кредитные организации (банки).

Следует отметить, что отсутствие в депозитном портфеле сертификатов (депозитных и сберегательных), как одного из возможных инструментов, с помощью которого привлекаются денежные средства, несколько обедняет депозитную деятельность отделения и сужает возможности банка в формировании более стабильной и управляемой депозитной базы.

Важнейшей категорией вкладчиков для отделения, как и для большинства банков, являются физические лица. Однако, как показал анализ депозитного портфеля Банка, явно прослеживается тенденция снижения доли депозитов физических лиц: с 88% на 01.01.2007 г. До 52% на 01.01.2008г. При этом в течение 2008г. происходит не только снижение удельного веса до 56,3% (на 31,7%), но и уменьшение абсолютного значения депозитов физических лиц (на 01.01.2007г. оно составляет 191 134 тыс. руб., а на 01.01.2008 г. ― 182 959 тыс. руб.). В 2008 г. банк активизировал работу по привлечению вкладов физических лиц, за год они выросли на 24,2%, однако их доля по сравнению с предыдущим отчетным периодом сокращается и составляет на 01.01.2009 г. 52%.

На протяжении рассматриваемого периода Банк осуществлял проведение депозитных операций с физическими лицами-нерезидентами, доля средств которых в общей сумме депозитов незначительна и колеблется от 0,4% на 01.01.2007 г. до 0,2% на 01.01.2008 г., не оказывая существенного влияния на динамику и структуру депозитного портфеля в целом.

3.2. Анализ комиссионного дохода от предоставления банковских услуг по отделению

Сегодня на комиссионный бизнес обращено гораздо более пристальное внимание. В ситуации, когда доходы от кредитования уменьшились, он становится тем источником, который может увеличить доходы банков.

В специализированных банках, таких как Сбербанк давно сосредоточил свое внимание на комиссионной деятельности, доход от подобных операций (непроцентный доход) формирует до 45—50% общего дохода банка. Такая пропорция в разделении процентных и непроцентных доходов для многих кредитных организаций сейчас является целью.

Сейчас комиссионный доход отделения складывается из трех основных составных частей.

Во-первых, это обслуживание населения по ежемесячным обязательным платежам, в том числе коммунальным и налоговым. В эту же категорию можно отнести периодические платежи населения за образовательные услуги, погашение кредитов банков.

Во-вторых, это сектор переводов денежных средств от физических лиц, в том числе и переводы за рубеж. В эту категорию входят как банковские переводы, так и системные переводы денежных средств от одного физического лица другому.

Отделение предлагает клиентам - физическим лицам услугу - срочные денежные переводы «Блиц», основанную на применении современных банковских технологий и высокоскоростных каналов связи.

Параметры услуги «Срочные денежные переводы «Блиц»:

- способ перевода - наличными денежными средствами без открытия счета отправителя и получателя;

- срок исполнения перевода - 1 час;

- максимальная сумма перевода - 500 000 рублей;

- переводы осуществляются: между физическими лицами- резидентами между физическими лицами – нерезидентами;

- плата за перевод - 1,75% от суммы, но не менее 150 руб. и не более 3 000 руб.

Выплата перевода осуществляется бесплатно.

Невостребованный перевод может быть отменен по желанию отправителя в любом структурном подразделении, осуществляющем прием и выплату срочных денежных переводов «Блиц». Комиссия за отмену срочного денежного перевода «Блиц» составляет 50 руб.

Так же - физическим лицам предлагают услугу - международные срочные денежные переводы «Блиц», комиссионный доход, по которой значительно выше.

Плата за перевод - 1% от суммы, но не менее 150 руб., 5 дол. США или 5 евро.

Выплата перевода - 1% от суммы. Невостребованный перевод может быть отменен по желанию отправителя в структурном подразделении, осуществившем прием данного перевода. Комиссия за отмену международного срочного денежного перевода «Блиц» составляет 150 руб.

Третья категория — это разовые платежи физических лиц, например штрафы или оплата покупок по безналичному расчету.

Таблица 3.1- Тарифы Сибирского банка Сбербанка России ОАО по взиманию комиссии с физического лица при оплате штрафов на устройствах самообслуживания.

| Размер штрафа | Размер комиссии |

| ¾ до 1000 руб. включительно | ¾10 руб. |

| ¾ 1001 руб. ¾ свыше 1001 руб. до 1300 руб. включительно ¾1 301 руб. ¾ свыше 1301 руб. до 1500 руб. включительно ¾ 1 501 руб. ¾ свыше 1501 руб. до 2500 руб. включительно ¾ 2 501 руб. ¾ свыше 2501 руб. до 3000 руб. включительно ¾ 3 001 руб. ¾ свыше 3001 руб. до 3500 руб. включительно ¾3 501 руб. ¾ свыше 3501 руб. до 4000 руб. включительно ¾ 4001 руб. ¾ свыше 4001 руб. (при оплате наличными – до 30000 руб.). | ¾19 руб. ¾ 20 руб. ¾29 руб. ¾30 руб. ¾39 руб. ¾ 40 руб. ¾49 руб. ¾50 руб. ¾59 руб. ¾60 руб. ¾ 69 руб. ¾ 70 руб. ¾79 руб. ¾ 80 руб. |

Платежи через устройства самообслуживания принимаются кратно 1 руб. При сумме платежа 1 руб. комиссия банку составляет 9 руб.

Кроме этого, комиссионным доходом является доход, получаемый от операций с банковскими картами, интернет-банком и моментальных платежей через банкоматы и терминалы.

Сегодня терминалы банка предоставляют возможность круглосуточно оплачивать мобильную, междугороднюю и международную связь (по счетам Ростелекома), Интернет, спутниковое телевидение, погашать кредиты других банков. Также можно оплачивать все коммунальные услуги (по счетам ЕИРЦ, Новосибирсксэнерго и НГТС), Кроме того, предусмотрена оплата штрафов ГИБДД Новосибирска. И через терминалы банка осуществляется погашение кредитов, выданных банком, оплата услуг сотовых операторов, интернет-провайдеров и ЖКХ, кроме того, в 2008 году банк внедрил функцию продажи ПИФов на устройствах самообслуживания.

Комиссия составляет от 0 до 5% от проведенного платежа. Ее размер зависит от того, как выстраиваются отношения с контрагентом, в пользу которого совершается платеж: «Например, при оплате коммунальных услуг, погашении задолженности по кредитным карточкам, оплате коммунальных платежей комиссия не взимается. С нашей точки зрения, этот бизнес очень хорош в особенности для региональных подразделений банка — операционных касс, филиалов.

Помимо использования терминалов привлекательную возможность для отделения увеличить свои комиссионные доходы дают кредитные карты. Они также обеспечивают банки более стабильной и легкоуправляемой клиентской базой.

За использование банковских карт также взимается комиссия, для держателей карт международных платежных систем VISA International, MasterCard Internation, установлены следующие тарифы (см. табл. 3.2)

Таблица 3.2- Обслуживание банковской карты

| Карточный продукт | Тариф | |||

| За первый год обслуживания | За каждый последующий год обслуживания | |||

| по основной карте | по каждой дополнительной карте | по основной карте | по каждой дополнитель-ной карте | |

| Visa Gold, Gold MasterCard -Валюта счета – EURO -Валюта счета – USD - Валюта счета – рубли | 100 EURO 100 USD 2400 руб. | 75 EURO 75 USD 1800 руб. | 100 EURO 100 USD 2400 руб. | 75 EURO 75 USD 1800 руб. |

| Visa Classic, MasterCard Standard («Mass») -Валюта счета – EURO -Валюта счета – USD - Валюта счета – рубли | 25 EURO 25 USD 600 руб. | 15 EURO 15 USD 360 руб. | 15 EURO 15 USD 360 руб. | 10 EURO 10 USD 240 руб. |

| Сбербанк – Maestro , Сбербанк– Visa Electron - Валюта счета – EURO -Валюта счета – USD -Валюта счета – рубли | 10 EURO 10 USD 250 руб. | 5 EURO 5 USD . | 10 EURO 10 USD 250 руб. | 5 EURO 5 USD 120 руб. |

| Сбербанк – Maestro «Социальная» -Валюта счета – рубли | 30 руб. | 120 руб. | 20 руб. | 120 руб. |

| Сбербанк – Maestro «Студенческая» -Валюта счета – рубли | 50 руб. | не выдается | 50 руб. | не выдается |

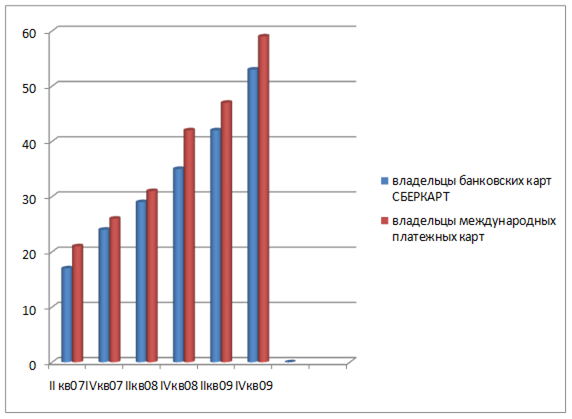

Характерной чертой является весьма небольшой размер дохода за отдельно взятую операцию, с одной стороны, и огромное количество таких операций — с другой (сотни тысяч или даже миллионы транзакций) (см. рис. 2.2)

Из рис. 2.2 виден значительный рост использования банковских карт с каждым годом. В 2009 году по сравнению с 2007 рост в процентном соотношение составил по международным платежным картам на 37,0 %, а рост СБЕРКАРТ составил 35,0%. Ожидается, что в перспективе банки будут увеличивать сопутствующие продажи кредитных продуктов держателям карт, что позволит ускорить темпы роста розничного кредитного портфеля.

Рисунок 3.2- Число банковских карт предоставляемых отделением Сберегательного банка № 6695

Сложившаяся экономическая ситуация изменила структуру прибыли. Раньше львиная доля доходов приходилась на процентные операции, прежде всего кредитование.

В настоящее время на комиссионный бизнес обращено гораздо более пристальное внимание. В ситуации, когда доходы от кредитования уменьшились, он становится тем источником, который может увеличить доходы банков.

В специализированных банках, таких как Сбербанк давно сосредоточил свое внимание на комиссионной деятельности, доход от подобных операций (непроцентный доход) формирует до 45—50% общего дохода банка. Такая пропорция в разделении процентных и непроцентных доходов для многих кредитных организаций сейчас является целью.

Ниже, в таблице 3.3 можно увидеть структуру расходов и доходов отделения сберегательного банка.

Таблица 3.3 – Отчет о финансовых результатах отделения Сберегательного банка №6695 за 2009 год

| Показатели | Сумма (Млн.руб.) | % |

| Доходы | 46938524 | 100,0 |

| Процентные доходы | 42440838 | 85.94 |

| Комиссионные доходы | 3911681 | 10.36 |

| Другие операционные доходы | 551833 | 1,46 |

| Возвращение списанных активов | 34172 | 1,14 |

| Расходы | 37802585 | 100,0 |

| Процентные расходы | 17940576 | 100,0 |

| Комиссионные расходы | 622146 | 40,8 |

| Другие операционные затраты | 1918430 | 20,51 |

| Отчисления в резервы | 17321433 | 38,69 |

| Чистая прибыль (Убыток) | 9135939 | x |

Банк производит отчисления в резервы для покрытия возможных убытков от активных операций. Они зависят от роста негативно классифицированных кредитов в портфелях банков.

Наибольшую часть поступлений (85,9%) банки получили в виде процентного дохода, который составил 32,4 млн. руб., 10,3% составил комиссионный доход.

Банк активно продвигал разнообразные банковские услуги и увеличил чистый комиссионный доход на 10,36 % до 3911681 млн. руб. Рост обеспечили большинство видов комиссионных операций за исключением операций кредитования физических лиц, что связано с сокращением количества вновь заключаемых договоров с частными заемщиками.

Что касается структуры этих доходов, то их характерной чертой является весьма небольшой размер дохода за отдельно взятую операцию, с одной стороны, и огромное количество таких операций — с другой (сотни тысяч или даже миллионы транзакций).

Сбербанк добился за счет создания структуры, которая способна пропускать через себя большое количество транзакций. Создание разветвленной территориальной сети пунктов приема платежей, которая способна обслуживать население города, региона или даже нескольких субъектов. В зоне покрытия проживает несколько миллионов человек и их удастся привлечь в банк, то этот бизнес сможет сформировать значительную часть доходов банка.

Для примера мы взяли соотношение процентного и комиссионного дохода отделения за несколько лет. Наглядно видно что доля комиссионного дохода с каждым годом повышается в 2009 году он вырос на 9% по сравнению с 2008 годом (см. рис. 3.3).

Рисунок 3.3- Изменение доли комиссионных доходов за 2004-2009 г.г.

Банком с 2007-2009 годы был осуществлен переход от преимущественно процентного (кредитного) дохода к непроцентному (комиссионному) доходу. Рост значимости непроцентных доходов наблюдается и по сегодняшний день. Сформировавшаяся структура доходов позволила в максимальной степени снизить зависимость Банка от объема размещенных средств и существенно уменьшить общие риски, по всем трем основным направлениям комиссионного дохода.

Прежде всего, это быстрые переводы, в том числе быстрые переводы за границу. Как правило, это переводы между физическими лицами, но в эту же категорию можно отнести и переводы между физическим и юридическим лицом, например покупку в интернет-магазине, оплату счета на поставку или даже покупку недвижимости за рубежом.

Услугами по переводу денег пользуются как граждане России, в том числе вахтовики, так и нерезиденты, которые здесь находятся на заработках. При этом Банк предлагаем своим клиентам 4 различных способа перевести деньги — системные переводы Contact, Western-Union, UNIStream и банковские переводы SWIFT.

Сейчас рынок комиссионных услуг переживает период резкого роста конкуренции. Если раньше он находился на периферии интереса банковских структур, то теперь оказывается в самом его центре. Следствием этого неизбежно станет улучшение качества услуг. Платежи будут осуществляться быстрее, вырастет инфраструктура приемных пунктов. В выигрыше в любом случае окажутся потребители.

Сам бизнес будет расти, оформляться, структурироваться, систематизироваться. Уже сейчас во многих торговых точках на одной площади расположено несколько платежных терминалов разных систем. К конкуренции в этом сегменте подключатся и банки.

На сегодняшний день основными вопросами остаются технологии и сервис. Система платежей должна быть, с одной стороны, максимально удобна и привлекательна для плательщика. Это значит: отсутствие очередей, обученный персонал фронт-офиса, максимальная автоматизация. Ручное заполнение квитанций окончательно уходит в прошлое. Стандартом становится система одного окна, уменьшается время на проведение каждой операции. Стандартом станут единые базы данных, с помощью которых клиент сможет оплатить свои ежемесячные платежи без квитанций, только назвав фамилию или адрес. Более того, из них же он сможет узнать сумму всех своих задолженностей.

В случае, если платежи проводятся через банкомат или платежный терминал, главной задачей становится максимальное упрощение работы с ним. Чем меньше кнопок должен нажимать человек, чем меньше цифр набирать — тем привлекательнее для него тот или иной сервис. Развитие этой системы невозможно без интернет-сервиса. Необходимы и программы повышения лояльности клиента, позволяющие «привязать» его к создаваемой платежной структуре.

Другая сторона того же процесса — снижение операционных издержек банка. Тут основной вопрос — также в автоматизации и росте технологичности. Основной ресурс, подлежащий экономии, — это время операционистов, а в будущем это переход на 100%-ную автоматизацию процесса совершения платежей населением.

3.3 Перспективы расширения спектра банковских услуг в отделении

Для дальнейшего развития банку необходимо постоянно искать другие виды услуг.

В настоящее время все большее распространение среди технологий предоставления банковских услуг кредитными организациями Российской Федерации получают разнообразные способы дистанционного банковского обслуживания или, если использовать международную терминологию, так называемого «электронного банкинга».

С внедрением отделением системы класса «Клиент-Банк» процесс осуществления операций юридических лиц с банковским счетом значительно упростился: бухгалтер предприятия, имеющий персональный компьютер с модемом, получил возможность работать с банковским счетом, не покидая стен своего кабинета. Все, что для этого нужно, установить специальную программу и получить в банке дискеты с цифровыми подписями.

За год количество клиентов, работающих через систему «Клиент –Банк», увеличилось. За обслуживание с клиента взимается плата в размере от 15 до 30 долларов США в зависимости от оборотов клиента (табл. 3.1)

Но на смену даже такой прогрессивной системе как «Клиент- Банк», приходят новые технологии.

Преимущества системы «Интернет-Банк» отражены в таблице 3.4.

Таблица 3.4-Сравнительная характеристика систем «Клиент-Банк» и «Интернет-банк»

| «Клиент-Банк» | «Интернет-Банк» | ||

| Преимущества | Недостатки | Преимущества | Недостатки |

| 1 | 2 | 3 | 4 |

| 1.Возможность электронного документооборота | 1.Необходимость установки специальной программы | 1.Консолидированная база данных (получение информации из любой точки страны) | 1. Осущест-вление только безналич-ных расчетов |

| 2.Отсутствие фактора территориальной близости при выборе банка | 2.Ограничение мгновенной связи с ростом числа клиентов (обслуживание только одного клиента за один сеанс связи) | 2.Своевременное и полное получение необходимой информации в любой момент времени | 2.Недостаточность законодательной базы |

| 3.Дистанционная работа с банковским счетом | 3.Высокоая стоимость оборудования (при наращивании мощностей модемного пула) | 3.Полная гарантия конфиденциальности и безопасности | |

| 4.Выполнение любой банковской операции в любое время суток | 4.Высокая плата за пользование услугами системы | 4. Низкая стоимость | |

| 5.Выполнение любой банковской операции в любое время суток | 5.Отсутствие трудоемкой ручной работы по сортировке и обработке бумажных документов. | ||

Применение в системе Интернет-банкинг самых современных разработок в области защиты информации дает полную гарантию безопасности. Работая с системой, клиент может быть уверен в конфиденциальности переданной информации. Использование электронного ключа, являющегося аналогом подписи клиента под электронным документом, исключает возможность передачи другими лицами документов от имени клиента.

Таким образом, на основе сравнительной характеристики двух систем можно сделать следующие вывод о том, что электронное ведение бизнеса банками - это перспективно развивающаяся форма взаимодействия банка и клиента. Перспективные доходы от внедрения системы «Интернет-Банк» рассмотрим на примере таблицы 3.5.

Таблица 3.5-Перспективные доходы банка от внедрения системы «Интернет-Банк» отделения Сберегательного банка №6695

| Год | Количество клиентов | Доход банка (тыс. руб.) |

| 2010 | 1000 | 1560 |

| 2011 | 1500 | 2340 |

| 2012 | 2000 | 3120 |

| Итого | 4500 | 7020 |

По табличным данным прослеживается положительная динамика роста числа клиентов отделения Сберегательного банка №6695. В 2010 г. количество клиентов увеличится до 1000 предприятий, а доход банка от внедрения системы «Интернет-Банк» будет равен 1560 тыс. рублей. К 2011 г. их количество будет равным 2000, и доход соответственно возрастет до 3120 тыс. рублей.

Кроме того, необходимо обратить внимание на еще один аспект, касающийся электронного ведения бизнеса (один из перспективных путей развития банковского сектора в будущем) – это мобильная коммерция. Мобильная коммерция включает в себя торговлю товарами и услугами, осуществляемую между организациями (в том числе и банками) и конечным клиентом, а так же мобильных терминалов. Под мобильными терминалами подразумевается аппараты, подключенные к мобильным радиосетям и выполняющие либо роль «постоянного спутника» человека, либо интегрированные в транспортные средства.

Сейчас стоит вопрос о продаже платежных и расчетных услуг, в связи, с чем провайдеры мобильной связи хотят утвердить мобильные телефоны в роли платежного средства. Кстати клиент уже сейчас получает ежемесячные счета либо платит по предоплате.

Платежные функции мобильных конечных устройств могли бы с таким же успехом использоваться и для оплаты стационарных услуг – мелкие суммы платежей, так называемые микроплатежи, которые нельзя осуществить через расчетные банковские карты или кредитные карты, могут тогда осуществляться через провайдера расчетных услуг в ежемесячных счетах за мобильную телефонную связь. Через Интернет можно внедрить такую услугу как «SMS – Банк», с помощью которой можно будет отслеживать состояние своего счета по мобильному телефону, получать выписку о последних операциях по счету. Преимущества данной услуги: оперативность, то есть оперативное получение информации о текущем состоянии счета в любое время суток; удобство, то есть позволит в режиме «реального времени» иметь прямой доступ к личному банковскому счету и получать информацию по счету с любого мобильного телефона; экономия, то есть стоимость одного сообщения 4,5 руб (без учета стоимости услуги операторов сотовой связи).

В 2010 году количество абонентов сотовой связи в районе составит примерно 48620 чел., с каждым годом их количество будет увеличиваться на 10%. И примерно у 10% владельцев мобильных телефонов есть счета в банке. На основе этих данных рассчитаем доход банка, если каждый из абонентов воспользуется услугой «SMS – Банк» хотя бы 1 раз в месяц (табл. 3.6).

Таблица 3.6-Прогнозируемый доход банка от услуги « SMS – Банк»

| Год | Количество клиентов | Доход банка (тыс. руб.) |

| 2010 | 4862 | 262,5 |

| 2011 | 5348 | 288,8 |

| 2012 | 5883 | 317,7 |

При введении услуги «SMS – Банк» доходы отделения увеличатся в 2010 на 262,5 тыс. руб., в 2011 г. – 288,8 и в 2012 г. – 317,7 тыс. рублей.

Для банков становится все более необходимым выбор программных решений, которые рассчитаны на перспективу технологического роста и дают возможность вложить инвестиции в систему автоматизации. Время дешевых программных решений осталось в прошлом, поэтому самое время задуматься об окупаемости затрат на систему автоматизации, в том числе за счет внедрения и использования передовых финансовых технологий, консолидированных в промышленных решениях.

В современных условиях продолжается развитие тенденции расширения функции коммерческих банков, которые для улучшения банковской ликвидности, получения доходов, занятия позиций на рынке развивают не характерные ранее для банков операции и услуги. Каждый год появляются новые разновидности займов и депозитов и принципиально новые виды деятельности (например, страхование и торговля ценными бумагами). Разнообразные услуги, предлагаемые современным банком, позволяют сделать жизнь клиента удобнее. Клиенты могут удовлетворить практически все свои потребности в финансовых услугах в одном месте.

Интерес к развитию современных банковских технологий определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Как показывает практика, инвестиции в такие проекты начинают приносить прибыль лишь через определенный период времени, необходимый для обучения персонала и адаптации системы к конкретным условиям. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым технологиям операции, банки в первую очередь стремятся к удешевлению и сокращению своей рутинной работы.

На основе приведенных выше мероприятий по повышению эффективности банковских услуг определим общий прогнозный доход банка от их введения (табл. 3.7).

Таблица 3.7-Прогнозный доход отделения Сберегательного банка №6695 (тыс. руб.)

| Наименование статьи прогнозируемого дохода | Год | ||

| 2010 г | 2011г | 2012 г | |

| 1.Система «Интернет-Клиент» | 1560 | 2340 | 3120 |

| 2.. Услуга «SMS – Банк» | 262,5 | 288,8 | 317,7 |

| Итого | 1822,5 | 2628,8 | 3437,7 |

Согласно табличным данным доход банка в 2010 году увеличится на 1822,5 тыс. руб. Таким образом, банк это фирма, предоставляющая финансовые услуги осуществляющая профессиональное управление денежными ресурсами общества, а так же выполняющая другие многочисленные функции в экономике. Успех банка зависит от того, насколько предоставляемые им финансовые услуги отвечают общественному спросу, насколько они качественные и конкурентоспособны в ценовом отношении. Использование самых современных технологий банковских операций жизненно необходимо банкам, так как помогает им побеждать в конкурентной борьбе.

Заключение

Данная дипломная работа была посвящена анализу розничных услуг коммерческого банка.

В первой части работы были рассмотрены вопросы организации розничного банковского бизнеса. В частности, были рассмотрены понятия банковской услуги и банковского продукта; представлена классификация банковских услуг; процесс разработки продуктовой стратегии банка на розничном рынке, а так же проведен анализ современного состояния рынка банковских услуг. На основании анализа рынка банковских услуг можно сделать вывод, что за период с 01.01.2007 по 01.01.2010 свидетельствует, что банки значительно активизировали работу на рынке банковских услуг для физических лиц, увеличивая объемы их предоставления, расширяя их спектр и улучшая качество. Наиболее востребованными со стороны населения видом услуг являются размещение средств в депозиты и кредитование.

Во второй части был проведен анализ современного состояния и перспектив развития услуг коммерческих банков населению и рассмотрен опыт предоставления услуг зарубежными банками.

Третья часть была посвящена анализу деятельности отделения Сберегательного банка №6695 на рынке розничных услуг.

Сберегательный банк Российской Федерации является одним из крупнейших банков страны и по ряду экономических показателей занимает ведущие позиции в кредитной системе. Ему нет равных среди коммерческих банков по числу филиалов, территориальных банков и агентств.

Сберегательный банк предоставляет большое количество услуг как для физических, так и для юридических лиц.

Анализ финансового состояния показал, что по итогам 2009 года в банке наблюдалось снижение доли наличности и величины обязательных резервов в активах банка. Данная тенденция в отношении величины обязательных резервов свидетельствует о том, что у банка отвлекается из оборота меньше средств, не приносящих никакого дохода, т.е. происходит «удешевление» стоимости привлеченных ресурсов. Однако несмотря на это, банк уверенно занимает место и в тридцатке крупнейших банков России по динамике роста собственного капитала. В структуре собственных средств наибольший удельный вес занимает уставный капитал. Анализ пассива баланса отделения свидетельствует о стабильном росте общей величины ресурсов банка и их составляющих ― собственных средств и обязательств.

Важным аспектом в работе отделения с депозитами частных вкладчиков является открытие вкладов, сопровождающееся выдачей дебетовых пластиковых карт.

Наибольшую часть поступлений (85,9%) банки получили в виде процентного дохода, который составил 32,4 млн. руб., 10,3% составил комиссионный доход.

Банк активно продвигал разнообразные банковские услуги и увеличил чистый комиссионный доход на 10,36 % до 3911681 млн. руб. Рост обеспечили большинство видов комиссионных операций за исключением операций кредитования физических лиц, что связано с сокращением количества вновь заключаемых договоров с частными заемщиками.

Банком с 2007-2009 годы был осуществлен переход от преимущественно процентного (кредитного) дохода к непроцентному (комиссионному) доходу. Рост значимости непроцентных доходов наблюдается и по сегодняшний день. Сформировавшаяся структура доходов позволила в максимальной степени снизить зависимость Банка от объема размещенных средств и существенно уменьшить общие риски, по всем трем основным направлениям комиссионного дохода.

В качестве перспектив расширения спектра банковских услуг в отделнии автором работы были предложены введение Интернет-банкинга и SMS- банкинга и рассчитан примерный дополнительный доход от их внедрения.

Список литературы

1. О банках и банковской деятельности. Федеральный закон № 395–I от 02.12.1990г ((в ред. Федеральных законов от 21.07.2006 N 106-ФЗ).

2. О центральном банке Российской Федерации (Банке России). Федеральный закон № 86–ФЗ «» от 10.07.2002г.

3. О финансовой аренде (лизинге). Федеральный Закон № 164-ФЗ от 29.10.1998 г.

4. О кредитных бюро. Федеральный закон от 30 декабря 2005 г. № 218-ФЗ.

5. О залоге. Закон РФ от 29 мая 1992 г. № 2872-1 (с изм., внесенными Федеральным законом от 16.07.1998 N 102-ФЗ).

6. О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками и отражения указанных операций по счетам бухгалтерского учета. Положение ЦБ РФ России от 26.06.98 № 39-П.

7. О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности. Положение ЦБ РФ от 26.03.04 г. № 254-П.

8. О порядке регулирования деятельности банков. Инструкция ЦБ РФ от 01.10.97г N 1128-У (с изменениями и дополнениями от 13 июля, 1, 24 сентября, 2 ноября 1999 года, 12 мая 2000 года, от 20 марта 2002 г.).

9. Алексашенко С. «Банковский кризис: туман рассеивается?», журнал «Вопросы экономики», 2004, №5. – С. 4-42

10. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. – М.: АО «Финстатинформ», 2002. – 296с.

11. Ануреев С.В. Платежные системы и их развитие в России.- М.: Финансы и статистика, 2004. – 288с.

12. Банки и банковская деятельность: Банковские услуги. – 2007- №1. - с.26.

13. Банки и банковские операции: Учебник для вузов/Под ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1999. – 471с.

14. Банковская система США // Бизнес и банки. – 2006. - №20. – с.10.

15. Банковская услуга как результат интеграции банка в мировую финансовую систему. URL: http://www.smartcat.ru/3/157_10_3.shtml

16. Банковское дело/Под ред. О.И. Лаврушина. – М.: «Роспотребрезерв», 2002. – 432с.

17. Банковское дело: учеб. Под. Ред. В.И. Колесникова.- М.: Финансы и статистика.- 2005.- 460 с.

18. Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.: Финансы и статистика, 2006.

19. Банковское кредитование предприятий Москвин В.// Инвестиции в России.- 2004.- №4.- С. 34-44.

20. Белоглазова Г.Н. Банковское дело. – М.: Финансы и статистика, 2006.

21. Богатин Ю.В., Швандар В.А. Инвестиционный анализ: Учебное пособие для вузов.- М.: ЮНИТИ-ДАНА, 2004. – С. 193

22. Бухвальд А. Кредитование малого предпринимательства // Вопросы экономики.- 2005.- №4. С.92-99.

23. Бюджетный Кодекс Российской Федерации от 31 июля 1998г. №145-ФЗ. Ведомости Федерального Собрания Российской Федерации. №25 от 01.09.1998г. ст.32, 34.

24. Введение в банковское дело: Учеб. пособие / Рук. авт. кол. проф. Г. Асхауэр. – М.: 1999. – 627с.

25. Викулин А.Ю. Антимонопольное регулирование рынка банковских услуг. М.: Изд-во БЭК, 2001.

26. Германия: банки и банковская деятельность // Банковские услуги. – 2006. - №10. – с.25-29.

27. Глушкова Н.Б. Банковское дело. – М.: Академ. Проект, 2006. – 324 с.

28. Головин Ю.В., Ю.И. Львов.Банки и банковские операции в России / Под ред. М.Х. Лапидуса. М.: Финансы и статистика, 2001.

29. Дробозина Л. А., Можайсков О. В. Финансовая и денежно-кредитная система Англии. - М.: Финансы, 2000. – 326с.

30. Едронова В.Н., Хасянова С.Ю. Зарубежные и отечественные подходы к определению кредитоспособности заемщика // Деньги и кредит. - 2003. - № 10. - С. 3-8.

31. Жарковская Е.П., Арендс И.О. Банковское дело: Курс лекций. – М.: Омега-Л, 2005.

32. Жилищно-накопительные вклады могут стать одним из путей решения жилищной проблемы. URL: http://urbc.ru/index.php?newsid=123180

33. Жуков Е.Ф. Деньги. Кредит. Банки. М., Банки и биржи, ЮНИТИ. 1999г. – 270 с.

34. Жуков Е.Ф. Деньги. Кредит. Банки: Учебник для вузов. / Под ред. – М: ЮНИТИ-ДАНА, 2006.

35. Захаров В.С. Коммерческие банки: проблемы и пути развития // Деньги и кредит. –2006. - №9. – с.9-13.

36. Иванов А.Н. Платежные услуги банков // Деньги и кредит. – 2006. - №9. – с.58-64.

37. Кабушкин С.Н. «Управление банковскими кредитными рисками» - М.: Новое знание, 2005.

38. Кирисюк Г.М., Ляховский В.С. Оценка банком кредитоспособности заемщика // Деньги и кредит. - 2004. - № 4. - с. 30-34.

39. Красивый жест: малый бизнес// Эксперт.- 2005.- №10. – С. 28

40. Кушуев А.А. Показатели платежеспособности и ликвидности в оценке кредитоспособности заемщика // Деньги и кредит. - 2004 - № 12 - С. 52-66.

41. Лаврушин О.И. Банковское дело. М: Финансы и статистика.2005.

42. Лаврушин О.И. Банковское дело. Современная система кредитования. – М.: КноРус, 2006. – 453 с.

43. Мал бизнес, да дорог, Ескевич А.// Эксперт-Сибирь.- 2005.- №10.- С. 10-15.

44. Обзор российского рынка платежных карт. Тенденции и перспективы развития/ . URL: http://www.cbr.ru/analytics/bank_system/cards.pdf ЦБ РФ.

45. Объём эмиссии карт Сбербанка. Прайм-Тасс. URL:http://bankir.ru/news/newsline/cards/28.04.2007/82681 -

46. Овчаров А.О. Организация управления рисками в коммерческом банке // Банковское дело. – 2004. - № 1. - С. 18-31.

47. Оперативный обзор рынка банковских услуг. URL: http://marketing.rbc.ru/research/562949954523226.shtml

48. Официальный сайт Агентства РБК. Рейтинг. URL: http://rating.rbc.ru/

49. Печникова А.В. Банковские операции. – М.: Форум-Инфра, 2006. – 347 с.

50. Реструктуризация в сфере кредитов малого бизнеса, Бажан А.И.// Деньги и кредит.- 2004.- №4.- С. 22-27.

51. Реструктуризация в сфере кредитов малого бизнеса, Бажан А.И.// Деньги и кредит.- 2005.- №4. – С, 23

52. Сагитдинов М.Ш., Калимулина Ф.Ф. К вопросу об анализе деятельности коммерческого банка // Банковское дело. – 2004. - № 10. - С. 15-24.

53. Смирнов Е.П. Банковские системы России // Банковское дело. – 2006. - №9. – с.24.

54. Тавасиев А.М. Банковское дело. Базовые операции для клиентов. – М.: Финансы и статистика, 2006. – 155 с.

55. Тавасиев А.М. Банковское дело. Дополнительные операции для клиентов. – М.: Финансы и статистика, 2006. – 155 с.

56. Усоскин В.М. Современный коммерческий банк: управление и операции. – М.: ИПЦ «Вазар-Ферро», 2002. – 320с.

57. Финансы. Денежное обращение. Кредит.: Учебник для вузов / под ред. проф. Л.А. Дробозиной. – М.: Финансы, ЮНИТИ, 1999. – 479с.

58. Халевинская Е.Д. Банковские кредиты // Аудит и финансовый анализ. – 2005. - № 4. - С. 20-25.

59. Хандруев А.А. Управление рисками банков: научно-практический аспект // Деньги и кредит. – 2005. - № 6. - С. 17-21.

60. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. – М: Финансы и статистика, 2004.

Приложение А

Дата: 2019-12-22, просмотров: 381.