Введение

Специфика современной жизни требует от субъектов экономических взаимоотношений проведения глубокого анализа экономических процессов, чтобы обеспечить эффективное использование наличных ресурсов и качественное удовлетворение потребительских требований.

Для принятия оптимального управленческого решения в условиях жесткой конкуренции предприятию нужно располагать огромными объемами коммерческой информации. Необходима серьезная проработка рынков выпускаемой и намеченной к производству продукции и технико-экономическое обоснование планируемых изменений на предприятиях, что совершенно невозможно без маркетинга.

Маркетинг – это комплексная система организации производства и сбыта на фирменном уровне, ориентированная на возможно более полное удовлетворение конкретных потребителей, и получения на этой основе прибыли. Составной частью маркетинга являются маркетинговые исследования. Маркетинговые исследования – это любая исследовательская деятельность, обеспечивающая потребности маркетинга, то есть система сбора, обработки, сводки, анализа и прогнозирования данных, необходимых для конкретной маркетинговой деятельности на любом ее уровне. Маркетинговое исследование призвано дать прогнозно-информационную базу для стратегического планирования.

Настоящее исследование проводилось в г. Красноярске с 28.10.09г. по 20.11.09г. Информация представлена в форме курсовой работы, содержащей описание рынка кондитерских изделий по России, и в частности по г. Красноярску, товарную структуру рынка, основных производителей, описание основных факторов, влияющих на состояние рынка.

Цели исследования:

§Показать товарную структуру рынка.

§Описать динамику развития рынка по России и Красноярскому краю.

§Обозначить основные факторы, оказывающие влияние на конъюнктуру исследуемой части рынка.

Метод исследования:

§Сбор первичной информации c прилавков магазинов.

Исследование проводилось в торговых точках г. Красноярска. Информация о ценах на продукцию, представленных брендах была получена с прилавков магазинов. Дополнительными источниками информации являлись СМИ и Internet.

Теоретическая часть

Практическая часть

Вторичная информация по исследуемому рынку

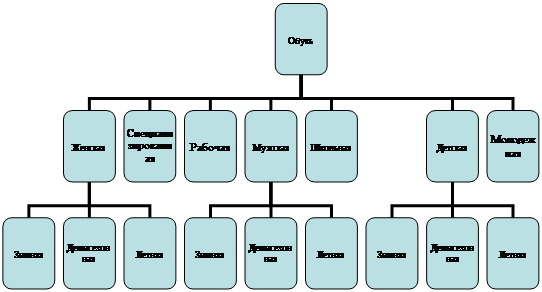

Товарная структура

Рынок обуви состоит из семи товарных групп, внутри которых выделяется несколько ассортиментных позиций. В структуре рынка выделяют следующие товарные группы:

§ женская;

§ специализированная;

§ рабочая

§ мужская

§ школьная

§ детская

§ молодежная

Мужская в свою очередь делиться – зимняя, демисезонная, летняя

(см. рис. 3) .

Рисунок 3 - Товарные группы обувной продукции

Целью данной работы было частично проанализировать рынок обуви. Нами была выбрана группа мужской демисезонной обуви. Мы обосновываем наш выбор так: мужская демисезонная обувь преобладает как в ассортименте производителей Красноярского края так и имеет самый большой спрос.

Состояние обувного рынка

:

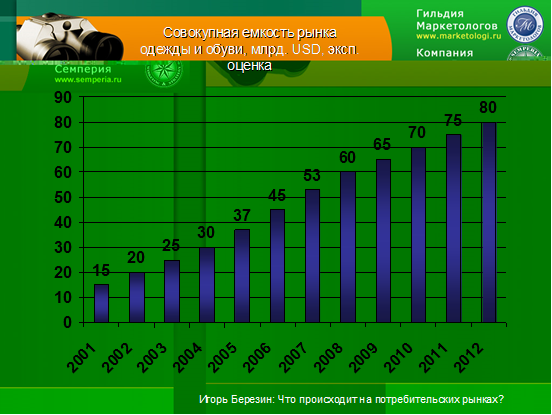

· Емкость российского рынка составляет 13 млрд. $ на 2009 год

· Более 270 млн. пар в год – оборот обуви на рынке в России

· Ежегодный прирост приобретения обуви на рынке составляет около 7% на 2008- 2009 гг.

· Самая востребованная категория обуви – демисезонная

· Наблюдается сильная конкуренция между местными и импортными производителями, сбытчиками обуви

· Количество производителей обуви колеблется в районе 70

· Ведущие производители: Вестфалика, Ralf Ringer, Россита, Chester, Танго, Ecco, Обувь России, Ионесси, Эконика.

· Так же присутствуют компании продающие права на использование своих брэндов, такие как Adidas, Nike, Puma, Reebok, Sprandi

Основная масса покупателей обуви в Красноярске сосредоточена в mass market (низкий сегмент) и middle market (средний). В этих сегментах сконцентрирована практически вся продукция отечественного производства, а также китайские изделия, включая контрафактный товар и «серый» импорт. В Красноярске самая высокая в Сибири доля продаж обуви средне-высокого сегмента (middle-up) обувного рынка. Это связано с тем, что доходы красноярцев выше, чем доходы жителей Новосибирска, Омска и Барнаула.

Уровень доходов населения города достаточно высокий, на что влияют несколько факторов — наличие в городе крупных предприятий, реализация правительственной программы развития Приангарья и разработка Ванкорского месторождения нефти. Кроме того, значительная часть людей работает вахтовым методом — а значит, уровень заработной платы заведомо выше среднего.

Общая тенденция потребительского обувного рынка в Красноярске такова: покупатели уходят с рынка и идут в магазины. За счет роста благосостояния покупателей стало нормальным приобретать на сезон не одну пару обуви, а две-три, при условии наличия таких свойств, как добротность и соответствие современным модным тенденциям.

Особенность Красноярска состоит в том, что основная масса покупателей совершает покупки в торговых районах и на торговых улицах, на которых сконцентрировано максимальное количество магазинов и предприятий торговли. Магазины, открытые в спальных районах города, не способны дать желаемый товарооборот.

Негативную роль на рынке обуви играет импорт, причем не столько легальный, сколько «серый» и «черный». Массовому ввозу импортной дешевой обуви способствует постановление правительства РФ от 10.07.99 783 «О перемещении товаров физическими лицами через таможенную границу Российской Федерации», согласно которому физическое лицо может беспошлинно провозить через границу до 50 кг, с пошлиной 4 евро за 1 кг — до 200 кг груза. Такие относительно либеральные правила позволяют челнокам с минимальными затратами и рисками завозить в страну огромные партии обуви. Новые сложности для обувщиков России связаны с растущим каждый год импортом из Китая. Главные козыри известны: низкая цена и огромные объемы производства (около 5 млрд пар в год).

По ценовым и потребительским характеристикам обувь российских производителей приближаются к импортной обуви со средней стоимостью. Хотя местные производители и держат 10% обувного рынка Красноярска, увеличить эту долю в ближайшей перспективе им будет сложно: рентабельность держится на уровне 5−7%. Изменение ситуации зависит от изменений законодательства в таможенной сфере. Пока они не идут на пользу отечественному производителю. Сейчас Министерство экономического развития и торговли РФ разрабатывает меры по выведению из тени «подпольных» импортеров обуви. Желание благое, но, как считают участники рынка, снижение пошлин на всю импортируемую обувь с 15% до 10% просто приведет к краху российской обувной промышленности.

Особенно важен в производстве обуви подбор оборудования. Высокотехнологичные машины позволяют оптимизировать процесс производства, снизить расходы, повысить производительность труда и качество продукции. С ростом доходов и повышением статуса потребители ищут не просто обувь, а качественную обувь. Ценится удобство, комфорт, экологичность.

Российская обувь отличается от заграничной по нескольким параметрам. Важнейший из них — полнота ноги. На Западе средняя женская полнота — 4, в европейской части России — 5, а в Сибири — 7. Европейская шкала полноты совпадает с российской примерно наполовину: у нас ноги шире, чем у европейцев.

Эта специфика учитывается и при изготовлении подошвы — важнейшей детали, определяющей функциональные и эстетические свойства обуви. Подошву здесь делают из термоэластопласта — сложного полимера, похожего на резину, и полиуретана — легкого материала для летней обуви (он плохо выдерживает минусовую температуру). Термоэластопласт менее подвержен замерзанию, а значит, ломкости и скольжению.

Емкость рынка обуви РФ составляет около 13 млрд. долларов и более 270 млн. пар обуви Всероссийский центр изучения общественного мнения (ВЦИОМ) провел опрос, в ходе которого выяснил, какое количество пар обуви ежегодно приобретается россиянами. Компания «Эконика-обувь» на основании полученных данных провела собственные расчеты емкости рынка обуви Российской Федерации, которые прокомментировал Национальный обувной союз.

По полученным данным более трети опрошенных, приобретают 2-3 пары обуви в год (22% и 16% соответственно). Эту группу можно назвать наиболее многочисленной. Вторая по численности группа – люди, приобретающие в год более 3 пар, чуть менее четверти респондентов (4 пары – 9%, 5 пар – 4%, более 6 пар – 10%). Приблизительно равны доли россиян, купивших за последний год 1 пару (13%) и вообще не покупавших (15%), при этом 11% опрошенных затруднились ответить. Необходимо отметить, что опрос проводился среди взрослого населения, и не учитывает обувь для детей, подростков и специальнуюобувь.

Предыдущие исследования емкости обувного рынка, проводимые сторонними организациями, вызывали у компании некоторые сомнения из-за специфики самой отрасли и сложности получения достоверных данных. Именно это подтолкнуло компанию к заказу специального профессионального исследования.

Используя результаты исследования ВЦИОМ, «Эконика-обувь» провела собственные расчеты емкости рынка обуви Российской Федерации в натуральном и денежном выражении. Согласно полученным результатам, емкость рынка обуви РФ составляет около 13 млрд. долларов и более 270 млн. пар в натуральном выражении соответственно. Необходимо отметить, что полученные расчеты справедливы только в отношении взрослого (старше 18 лет) населения РФ и не учитывают данные по детской, подростковой и специализированной обуви.

По оценкам Национального обувного союза, общий объем рынка обуви в России составляет около 400-450 млн. пар. По мнению генерального директора НОБС Натальи Демидовой, существует ряд косвенных факторов для оценки объема рынка: официальное потребление по данным РОССТАТА - 220 млн. пар/год, без учета теневого характера рынка (на 60%) и продаж на вещевых рынках (50-55%); в Советском Союзе потребление обуви составляло 3,6 пар на человека в год; мировое обувное производство за последнее десятилетие ориентировано на быструю смену модных тенденций и создает конечный продукт, предназначенный для носки не более двух сезонов, что приводит к увеличению потребления обуви; в России более холодный климат и выше средний доход на душу населения.

В оценке емкости местного обувного рынка мнения экспертов разнятся. По данным генерального директора компании «Обувь России» Антона Титова, в денежном выражении она колеблется от 1,5 до 2 млрд руб. в год. Однако г-н Пальников полагает, что верхний порог колебаний еще выше — около 2,5 млрд. Согласно же данным «Красноярскстата», только за половину текущего года в крае было продано обуви на 2,5 млрд рублей.

Дмитрий Пальников так поясняет разницу в оценках: «Точно определить емкость не представляется возможным: существует несколько источников поступления продукции на рынок, и свести их объемы к общему знаменателю сложно. Особенно если учесть, что львиную долю товаропотока составляет «серый» импорт». PR-директор компании RALF RINGER Александр Греб также говорит о «непрозрачности» отечественного обувного рынка. «Сегодня в России невозможно купить сколько-нибудь достоверное исследование данной отрасли. Соответственно, выводы о емкости как федерального, так и локальных рынков можно делать лишь приблизительные».

Наиболее распространены магазины мультибрендового формата, представляющие широкий ассортимент для любой аудитории. Монобрендовые же магазины слабо представлены на рынке города, в основном они размещаются в торгово-развлекательных комплексах. «Однако в Красноярске наблюдается тенденция перенасыщения рынка ТРЦ и распределение покупателей города по торговым районам и комплексам.

Сегодня на красноярском обувном рынке работают 80 специализированных обувных магазинов, не считая огромного количества торговых точек на вещевых рынках и в торговых комплексах. Порядка 30 из них сетевые и принадлежат компаниям «Вестфалика», «Интеробувь», «Мonarch», «Россита», «Chester», «Вистар», «Обувь классика» и «Юничел». Также эксперты дополняют список сетевиков компаниями «Ионесси», «ECCO» и «Танго». Только за последний год количество торговых точек выросло на 30%. В целом на рынок ежегодно приходят один-два новых бренда.

Местного производителя на сегодняшний день представляет только одна компания – Ионесси.

660049, Россия, г. Красноярск, ул. Сурикова, 12 «ООО» Ионесси

Телефон: (3912) 274370

Факс: (3912) 277212

ООО «Ионесси» - красноярский производитель модельной обуви. Предприятие ведет свою историю с 1922 года. Ассортимент производимой продукции достаточно широк: мужская и женская обувь, обувь для молодежи и детей-школьников, причем на любой сезон.

Сейчас фабрика ежедневно выпускает 600 пар обуви — мужской, женской, молодежной, школьной, а также рабочей и специализированной. Разработанная и уже в основном введенная в производство дамская коллекция сразу нашла отклик у покупательниц разных возрастов и социального статуса. Успешно работает сеть из 15 фирменных магазинов в городах Красноярского края и дилерская сеть в Восточной Сибири и на Дальнем Востоке.

Каждый год фабрика «Ионесси» выпускает порядка 60 новых моделей обуви. Информацию модельеры собирают с крупных и престижных ярмарок и выставок (" Мосшуз", « Рослегпром»). Нередко заглядывают и в современные магазины и модные бутики. Ежегодная коллекция представлена 130 моделями. Среди них есть «вечные» — это обувь для пенсионеров, внешний вид и потребительские свойства которой всегда будут по нраву людям старшего поколения. Средний срок жизни модели — три года, существуют и такие, которые модны всего один сезон.

Явного лидера на обувном рынке Красноярске пока нет, однако все идет к тому, что через несколько лет рынок будут контролировать несколько федеральных игроков.

Эксперты отмечают, что в последнее время для рынка характерно появление новых торговых форматов. Начался процесс структурирования. Магазины стремятся к четкому позиционированию, чтобы по формату, цене и коллекции соответствовать определенной целевой аудитории.

Так, к единственному до недавнего времени формату продаж обуви премиального класса — бутику — добавился новый — обувной каскет. Специалисты считают подобные магазины переходным форматом между бутиком и мультибрендовым магазином.

По словам аналитиков, на рынке еще остались незанятые ниши, которые в ближайшее время будут активно «осваиваться». Компания «Обувь России», например, готовится к выводу на красноярский рынок «дисконта» «Фабрика обуви «Пешеход». Неосвоенными на местном рынке остаются ниши специализированных форматов, направленных на узкие целевые группы. Это, например, магазины обуви для бальных танцев или магазины ортопедической детской обуви.

Как один из самых перспективных участники рынка оценили формат монобрендовых магазинов, который сейчас слабо представлен на местном рынке. Самыми заметными из них в Красноярске эксперты назвали магазины марки «ECCO». Данный формат более сложен для реализации, однако позволяет отстроиться от конкурентов и сделать торговую марку узнаваемой, «наработать» постоянных клиентов и приверженцев товарного знака. Монобренд является «интересным» форматом, однако сейчас он больше подходит для Москвы и Центральной России, где большинство покупателей идут в магазин уже не просто за обувью, а за обувью конкретной марки.

Наиболее распространенным на сегодня магазинным форматом продаж специалисты называют мультибрендовые магазины и обувные супермаркеты, представляющие широчайший ассортимент обуви для любой аудитории. Это самый простой способ начать обувной бизнес, поскольку в данном случае не надо заниматься развитием собственной торговой марки, разработкой коллекции и т.д. Однако это малоперспективные направления, поскольку здесь наиболее высока конкуренция. Ассортимент подобных магазинов представляет собой «винегрет» из обуви noname и китайских брендов (маскируемых под европейскую и российскую обувь), а также небольшого количества брендированной продукции, как правило, российского и белорусского происхождения.

По оценке экспертов, несмотря на обилие «цивилизованных» форматов торговли, в местном обувном ритейле достаточно высокую долю сохраняют вещевые рынки. Она равна примерно 20–30% от общего объема продаж. Однако он отмечает, что этот показатель постоянно идет на спад. Тенденцию подтверждают различные эксперты, а также официальная статистика. По данным «Красноярскстата», за последние полгода в Красноярске магазинные продажи обуви на 30% превысили рыночные.

В ближайшие несколько лет эксперты прогнозируют дальнейшее сокращение сегмента обуви noname и отток покупателей с рынков. Место рынков займут дискаунтеры — магазины, распродающие остатки коллекций известных обувных брендов. В московских дискаунтерах, например, уже сегодня цена настоящих кроссовок «Adidas» близка к цене подделок на рынках. Кроме того, в регионах будет расти доля среднеценового сегмента, а также доля монобрендов. В качестве еще одного явно наметившегося тренда отмечается уход от «черной» обуви. Люди получили возможность покупать несколько пар обуви, а значит, подбирать ее под цвет одежды.

Также, по прогнозам специалистов, обувной рынок ждет укрупнение, поспособствуют этому идущие в город федеральные обувные сети.

Поведение потребителя

Не представляется возможным оценить уровень потребительского спроса на мужскую демисезонную обувь среди жителей города Красноярска, так как производители не предоставляют для открытого пользования данные об объёмах производства, об уровне продаж и т.д. Но, изучив магазины Красноярска и поговорив с продавцами и покупателями данной продукции, мы сделали ряд выводов о предпочтениях потребителей и уровне спроса (разумеется, эти выводы не имеют под собой прочной практической основы и представляют лишь мнения, вкусы, предпочтения небольшой части жителей нашего города – не более 15 человек).

1 Для потребителей мужской обуви в нашем городе наиболее важным факторами при выборе остаются цена и удобство в эксплуатации.

2 В последнее время потребители перестали относится лояльно к обуви российского производства, так как по качеству и цене она равна, а зачастую и превосходит зарубежных производителей.

3 Данный пункт вытекает из предыдущего. В последние годы в своем выборе красноярцы ориентируются на российских производителей ( например при заранее запланированной покупке приоритетным посещением пользуются торговые точки «Ионесси» или «Ессо», а затем уже любые другие).

Что касается прогнозов на будущее, думается, что в ближайшие годы изменений, связанных с покупкой мужской демисезонной обуви фирмы «Ионесси», не произойдёт, так как «Ионесси» выпускает действительно качественную продукцию.

Анализ первичной информации

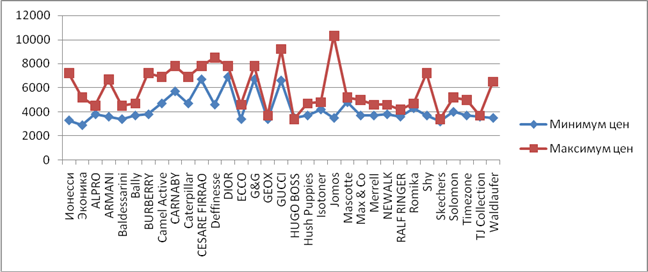

Анализ цен

В нашем анализе представлена только мужская демисезонная обувь. Проанализировав цены на продукцию, представленную в исследуемых торговых точках. Была построена диаграмма «коридор цен», она отражает диапазон цен по основным производителям (см.рис. 7).

Рисунок 7 – Коридор цен

Производитель «Ионесси», занимает среднюю позицию. Имея в ассортименте, как дорогие модели, так и относительно дешевые, образуя так называемый широкий коридор цен, что дает более широкий охват покупателей в соответствии с различными уровнями дохода, способности приобретать более дорогие модели. Средняя цена по исследуемым производителям составляет 4951 рублей,

Заключение

Мы достигли тех целей, что ставили во введении курсовой работы: нами было изучено состояние рынка обуви Красноярска, а также было разработано информационное обеспечение для оценки этого состояния рынка (база данных в Ms Access).

Кроме того были выполнены задачи написания курсовой работы:

· мы изучили товарную структуру рынка обуви;

· выделили ведущих производителей обуви;

· определили факторы макро - и микросреды, влияющие на развитие рынка обуви;

· собрали первичную информацию о состоянии исследуемого рынка;

· провели анализ результатов исследования;

· создали информационную разработку для хранения и анализа данных о состоянии рынка продукции.

Исследовав данный рынок, мы можем сделать вывод, что «Ионесси» - конкурентоспособная фирма, работающая на рынке города Красноярска. Продукция «Ионесси» имеет относительно невысокие цены, при этом по качеству не уступает столичным и зарубежным обувным изделиям.

Введение

Специфика современной жизни требует от субъектов экономических взаимоотношений проведения глубокого анализа экономических процессов, чтобы обеспечить эффективное использование наличных ресурсов и качественное удовлетворение потребительских требований.

Для принятия оптимального управленческого решения в условиях жесткой конкуренции предприятию нужно располагать огромными объемами коммерческой информации. Необходима серьезная проработка рынков выпускаемой и намеченной к производству продукции и технико-экономическое обоснование планируемых изменений на предприятиях, что совершенно невозможно без маркетинга.

Маркетинг – это комплексная система организации производства и сбыта на фирменном уровне, ориентированная на возможно более полное удовлетворение конкретных потребителей, и получения на этой основе прибыли. Составной частью маркетинга являются маркетинговые исследования. Маркетинговые исследования – это любая исследовательская деятельность, обеспечивающая потребности маркетинга, то есть система сбора, обработки, сводки, анализа и прогнозирования данных, необходимых для конкретной маркетинговой деятельности на любом ее уровне. Маркетинговое исследование призвано дать прогнозно-информационную базу для стратегического планирования.

Настоящее исследование проводилось в г. Красноярске с 28.10.09г. по 20.11.09г. Информация представлена в форме курсовой работы, содержащей описание рынка кондитерских изделий по России, и в частности по г. Красноярску, товарную структуру рынка, основных производителей, описание основных факторов, влияющих на состояние рынка.

Цели исследования:

§Показать товарную структуру рынка.

§Описать динамику развития рынка по России и Красноярскому краю.

§Обозначить основные факторы, оказывающие влияние на конъюнктуру исследуемой части рынка.

Метод исследования:

§Сбор первичной информации c прилавков магазинов.

Исследование проводилось в торговых точках г. Красноярска. Информация о ценах на продукцию, представленных брендах была получена с прилавков магазинов. Дополнительными источниками информации являлись СМИ и Internet.

Теоретическая часть

Маркетинговая информационная система и организация проведения маркетинговых исследований

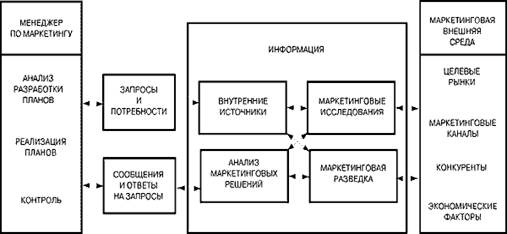

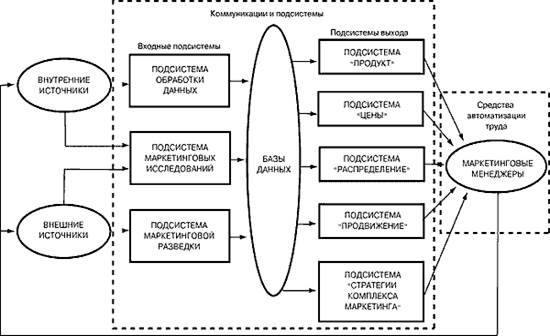

В успешно функционирующих организациях маркетинговая информация собирается, анализируется и распределяется в рамках маркетинговой информационной системы (МИС), являющейся частью информационной системы управления организацией. МИС - это совокупность (единый комплекс) персонала, оборудования, процедур и методов, предназначенная для сбора, обработки, анализа и распределения в установленное время достоверной информации, необходимой для подготовки и принятия маркетинговых решений (рис.1). Иногда говорят, что МИС - это способ продумывания решений по поиску необходимой менеджерам маркетинговой информации. Общепризнанно, что руководители и специалисты по маркетингу испытывают потребность в специфических информации и методах ее получения. Таким образом, МИС - это концептуальная система, помогающая решать как задачи маркетинга, так и задачи стратегического планирования . Концепция МИС возникла в США, где и началась ее практическая реализация в начале 70-х годов, спустя несколько лет после разработки концепции автоматизированной системы управления (АСУ) применительно к отдельным организациям.

Рисунок 1 - Маркетинговая информационная система. Источник: www.my-market.ru

МИС трансформирует данные, полученные из внутренних и внешних источников, в информацию, необходимую для руководителей и специалистов маркетинговых служб. МИС распределяет информацию среди руководителей и специалистов маркетинговых служб, принимающих соответствующие решения. Кроме того, МИС, взаимодействуя с другими автоматизированными системами организации, поставляет нужную информацию руководителям других служб (производственных, НИОКР и др.). Внутренняя информация содержит данные о заказах на продукцию, объемах продаж, отгрузке продукции, уровне запасов, об оплате отгруженной продукции и др. Данные из внешних источников получаются на основе проведения маркетинговой разведки (из подсистемы текущей внешней информации) и маркетинговых исследований.

Маркетинговая разведка - постоянная деятельность по сбору текущей информации об изменении внешней среды маркетинга, необходимой как для разработки, так и корректировки маркетинговых планов. В то время как внутренняя информация фокусируется на полученных результатах, маркетинговая разведка исследует то, что может произойти во внешней среде.

Источники получения текущей внешней информации могут быть самого различного характера, для ее сбора используются формальные и неформальные процедуры. Подобная информация получается путем изучения книг, газет, публикаций торговли, отчетов фирм-конкурентов; в результате бесед с потребителями, поставщиками, дистрибьюторами и другими внешними по отношению к организации лицами, которых следует эффективно мотивировать на сбор и предоставление нужной информации; на основе бесед с другими менеджерами и сотрудниками, например, сотрудниками сбытовых служб данной организации; путем проведения промышленного и коммерческого шпионажа (хотя в зарубежных книгах много пишут об этических проблемах маркетинговых исследований).

Маркетинговые исследования в отличие от маркетинговой разведки предполагают сбор и анализ данных по конкретным маркетинговым ситуациям, с которыми организация столкнулось на рынке. Подобная информация не собирается в двух ранее рассмотренных системах. Такая деятельность осуществляется периодически, а не непрерывно, по мере появления определенных проблем, на основе использования специальных методов сбора и обработки собранных данных.

В МИС также входит подсистема анализа маркетинговых решений, в которой с помощью определенных методов (например, моделей корреляционного анализа, расчета точки безубыточности) на основе созданной базы маркетинговых данных осуществляется доступ к информации, необходимой руководителям для принятия решений, и осуществляется ее анализ в заданном направлении. В подсистему анализа маркетинговых решений может входить набор процедур и логических алгоритмов, основанных на опыте экспертов и называемых экспертными системами.

Идея экспертной системы состоит в следующем. В то время как традиционные счетные программы имеют дело лишь с фактами, экспертные системы опираются на "профессиональную культуру". Говоря о профессиональной культуре, имеют в виду всю совокупность неформальных эвристических приемов, догадок, интуитивных суждений и умение делать выводы, которые трудно анализировать явным образом, но которые, по сути дела, и составляют основу квалификации эксперта, приобретаемой им на протяжении всей его профессиональной деятельности. Знания, используемые в такой системе, получаются от специалистов данной области в виде правил, обычно многих сотен правил, которые в совокупности создают "базу знаний" компьютера. Экспертная система состоит из базы знаний и механизма "вывода" - программы, которая способна находить логические следствия из всей совокупности имеющихся в системе правил .

С точки зрения процессов сбора и переработки информации МИС можно представить следующим образом (рис.2).

Рисунок 2 - Маркетинговая информационная система как инструмент сбора и переработки информации

Источник: www.my-market.ru

Подсистемы входа (обработки данных маркетинговых исследований и маркетинговой разведки) собирают данные из внешних и внутренних источников и вводят их в базу данных. Подсистемы выхода (продукта, цены, распределения и продвижения) обрабатывают данные, переводя их в затребованную менеджерами информацию. Подсистема "Стратегии комплекса маркетинга" помогает менеджерам разрабатывать стратегии на основе объединенного эффекта четырех элементов комплекса маркетинга.

Очевидно, что единого типового образца МИС не существует. Руководство организации и ее маркетинговых служб предъявляет к информации свои специфические требования, оно руководствуется своими собственными представлениями, как о собственной организации, так и о ее внешней среде; у него существует своя собственная иерархия потребностей в информации и свой индивидуальный стиль руководства, зависящий от личных и деловых качеств сотрудников управленческого аппарата и сложившихся между ними взаимоотношений. Кроме того, эффективная МИС может быть результатом лишь постепенного развития первоначальной системы. Различные компании организуют выполнение функции проведения маркетинговых исследований по-разному. Некоторые имеют специальный отдел маркетинговых исследований, другие - только одного специалиста, ответственного за маркетинговые исследования. Имеются организации, в структуре которых формально не отражена функция маркетинговых исследований. Эти данные отличаются для различных отраслей, однако в целом для всех компаний США можно привести следующие цифры: имеют специальный отдел маркетинговых исследований 75% компаний, 15% компаний имеют только одного специалиста и 10% компаний, в которых отсутствуют лица, осуществляющие маркетинговые исследования . Специальные отделы маркетинговых исследований обычно имеют крупные компании (объем реализации превышает 500 - 750 миллионов долларов), которые в состоянии понести существенные затраты, связанные с функционированием такого отдела. В ряде случаев в компании назначается только один специалист, ответственный за маркетинговые исследования. Он может проводить сам ограниченные маркетинговые исследования, но главным для него является оказание помощи руководителям в осознании необходимости проведения соответствующих маркетинговых исследований и организация покупки результатов таких исследований у консультационных фирм по маркетинговым исследованиям.

Маркетинговые исследования могут проводиться самостоятельно, собственными силами организации или же организация может прибегнуть к услугам специализированных консультационных организаций. При выборе между первым и вторым вариантами проведения маркетинговых исследований учитывается множество факторов:

1. Стоимость исследования. Многие организации считают, что дешевле проводить маркетинговые исследования собственными силами. (Для справки: стоимость проведения маркетинговых исследований по экспертной оценке зарубежных специалистов в среднем составляет менее 0,2 от каждого процента себестоимости продукта).

2. Наличие опыта проведения исследований, специалистов необходимой квалификации. Особенно это важно учитывать при использовании сложных методов проведения маркетинговых исследований и обработки полученных результатов.

3. Глубокое знание технических особенностей продукта. Обычно специалисты организации знают их лучше, и эти знания не так просто и быстро можно передать специалистам других организаций.

4. Объективность. Специалисты специализированных организаций обычно более объективны в своих оценках.

5. Наличие специального оборудования: компьютеров и специальных программ для них, оборудования для тестирования. Таким оборудованием, как правило, в более полном объеме обладают специализированные организации.

6. Конфиденциальность лучше сохраняется при проведении маркетинговых исследований сотрудниками данной организации. Иногда организация одну часть маркетинговых исследований проводят силами собственных сотрудников, а другую - с помощью специализированных маркетинговых агентств.

Дата: 2019-12-22, просмотров: 389.