Содержание методики оценки депозитной политики коммерческого банка

Одним из этапов формирования депозитной политики коммерческого банка является организация управления и контроля в процессе осуществления депозитных операций. Данное обстоятельство предполагает проводить оценку депозитной политики коммерческого банка.

В экономической литературе вопросы оценки депозитной политики коммерческого банка относятся к числу неизученных, требующих своего теоретического осмысления и разработки практических приемов по оценке и анализу результатов деятельности банка по формированию депозитной базы, управлению депозитными ресурсами и определению эффективности их использования, а также выработке основных рекомендаций по дальнейшему совершенствованию депозитной политики в целях развития банка.

На наш взгляд, каждая кредитная организация должна разработать и утвердить руководящим органом специальный документ «Депозитная политика».

В приложении 2 Положения содержится перечень основных вопросов, связанных с осуществлением внутреннего контроля, по которым кредитная организация должна принять внутренние документы, к их числу отнесена и «Депозитная политика» [15]. Таким образом. Банк России, осознавая значимость вопросов формирования депозитной базы коммерческих банков, фактически обязывает последних принимать документ, определяющий депозитную политику.

Для коммерческих банков, которые разработали и утвердили такой документ, предлагается авторская методика «Оценка депозитной политики коммерческого банка». В основу данной методики были положены теоретические изыскания автора в первой главе дипломной работы относительно понятия депозитной политики банка и факторов, ее определяющих, а также порядок формирования депозитной политики коммерческого банка, представленный во второй главе.

При использовании данной методики пользователь — им может быть

Методика предусматривает проводить оценку депозитной политики коммерческого банка путем последовательного прохождения ряда этапов (рис. 4). Содержание каждого этапа представлено в таблице 2.1.

На первом этапе — «Оценка организационных аспектов депозитной политики коммерческого банка» — оценивается наличие в банке:

• документа о депозитной политике, содержащего цели и задачи депозитной политики, стратегию банка и средства ее реализации;

• внутренних процедур и регламентов, сопровождающих процесс привлечения денежных средств на депозитные счета, а именно: положения о депозитах юридических лиц, положения о депозитах физических лиц, инструкции о порядке совершения депозитных операций с юридическими лицами, инструкция о порядке совершения депозитных операций с физическими лицами;

• подразделений и органов управления, принимающих участие в анализе депозитного портфеля и управлении депозитными ресурсами, осуществляющих контроль и отвечающих за выполнение соответствующих решений;

• информационной базы данных, на основе которой руководство банка и иные менеджеры (руководители подразделений) могут оценить последствия принимаемых решений, их адекватность потребностям банка и требованиям рынка.

Таблица 2.1

Характеристика отдельных этапов оценки депозитной политики коммерческого банка

| Наименование этапа | Характеристика |

| 1. Оценка организационных аспектов депозитной политики коммерческого банка | |

| 2. Анализ депозитного портфеля коммерческого банка | |

| 3. Оценка достаточности депозитных ресурсов, привлеченных коммерческим банком | |

| 4. Определение эффективности использования депозитных ресурсов коммерческого банка | |

| 5. Вынесение мотивированного суждения но оценке депозитной политики коммерческого банка |

Оценка организационных аспектов реализуемой депозитной политики коммерческого банка позволяет получить информацию о соответствии разработанной депозитной политики банка, представленной в виде пакета документов, именуемых «Руководство по депозитной политике», реально сложившейся на практике ситуации и решаемым задачам.

Оценка организационных аспектов реализуемой депозитной политики коммерческого банка проводится ежегодно под руководством заместителя Председателя правления банка, ответственного за привлечение ресурсов и ликвидность с назначением лиц (предпочтительно, включенных в комитет по управлению активами и пассивами, специалистов отдела внутреннего контроля), ответственных за сбор и обобщение информации, а также за предоставление отчета о результатах реализуемой депозитной политики Председателю правления банка (Правлению банка).

Оценка организационных аспектов реализуемой депозитной политики коммерческого банка осуществляется на основании ответов на следующие разработанные автором вопросы:

1. Имеется ли у коммерческого банка утвержденная Председателем правления (Правлением) стратегия в области депозитной деятельности банка (далее — Стратегия) и соответствует ли она общим стратегическим целям банка и его банковской политики?

2. Оценила ли кредитная организация при выработке Стратегии свои

Проведении SWОT — анализа и при выработке Стратегии?

3. Определены ли в Стратегии банковские продукты, операции, направления деятельности, в которых банк рассчитывает добиться преимуществ над конкурентами, а также последовательность реализации намеченных планов с учетом взаимосвязи стратегических решений в отношении:

4. Определены ли в документе о депозитной политике банка методы, при помощи которых кредитная организация предполагает достигнуть успеха (более эффективно использовать имеющиеся возможности, рост капитала, увеличение ресурсной базы, рост числа вкладчиков, развитие территориальной сети, в т. ч. путем создания филиалов, дополнительных офисов, вкладных касс (вне кассового узла) и т. д.)?

5. Учтены ли в документе о депозитной политике банка особенности функционирования филиалов (дополнительных офисов), находящихся вне месторасположения головного банка, отражающиеся на стратегии маркетинга?

6. Имеется ли у кредитной организации документированный план действий, определенных депозитной политикой?

7. Проводится ли кредитной организацией регулярный мониторинг степени достижения поставленных в депозитной политике целей и задач?

8. Выполняются ли планы, разработанные кредитной организацией для реализации целей, определенных депозитной политикой?

9. Разработаны ли в кредитной организации планы мероприятий на случай возникновения непредвиденных обстоятельств, способных спровоцировать потерю ликвидности и платежеспособности, оказать существенное негативное влияние на капитал и/или финансовые результаты деятельности?

10. Имеются ли в кредитной организации подразделения (должностные лица), ответственные за анализ депозитного портфеля и оценку депозитной политики банка?

11. Имеется ли у кредитной организации отчетность, используемая организацией, о состоянии кредитной организации, соотношении активов и пассивов, принятых рисках?

12. Имеются ли у кредитной организации внутренние документы по организации депозитного процесса, управлению рисками, присущими депозитной деятельности кредитной организации (депозитным, процентным, риском потери ликвидности, операционным), а также процедура контроля за соблюдением на ежедневной основе обязательных нормативов, внутренних ограничений по депозитным операциям?

13. Существует ли в кредитной организации формализованные процедуры оценки потенциального воздействия на депозитную деятельность кредитной организации ряда заданных изменений в факторах риска, которые соответствуют исключительным, но вероятным событиям (массовый отток денежных средств вкладчиков)?

Положительные ответы на вышеперечисленные вопросы позволяют говорить о хорошем организационном обеспечении реализуемой депозитной политики.

Отрицательные ответы на некоторые из вышеперечисленных вопросов являются основанием для руководства банка (руководителей подразделений) взять на контроль устранение выявленных недостатков и/или рассмотреть возможность внесения корректив в депозитную политику банка.

Первый этап заканчивается оформлением результатов оценки организационных аспектов депозитной политики в виде документа, содержащего выявленные в ходе оценки недостатки, а также планируемые меры по устранению этих недостатков с указанием конкретных сроков и лиц, ответственных за выполнение необходимых действий.

При формулировке вывода особое внимание следует уделить выяснению причин несоответствия фактически применяемых на практике внутрибанковских документов по организации депозитного процесса, выполняемых функций подразделениями банка разработанной банком депозитной политике.

Второй этап оценки депозитной политики коммерческого банка — анализ депозитного портфеля коммерческого банка.

Успешное функционирование и развитие банка во многом зависит от после принятия всех управленческих решений.

Следует отметить, что в российской практике анализа банковской деятельности не существует самостоятельных методик анализа депозитного портфеля банка. Есть методики анализа ресурсной базы, которые банки самостоятельно разрабатывают и в их рамках они могут определять направления анализа депозитного портфеля с учетом специфики деятельности и особенностей проводимых операций.

Как проводить анализ депозитного портфеля детально не исследовался и в экономической литературе. Так, М.А. Поморина затрагивает вопросы операциями [31, с. 144]. Ряд авторов показывают необходимость проведения анализа пассивных операций (ресурсной базы банка) и предлагают соответствующие методики [35, с. 55-69]. В рамках анализа ресурсов банка Г.С. Панова и О.В. Котина предлагают проводить анализ депозитного портфеля по субьектам привлечения и срочности вложения средств вкладчиками [28, с. 189]. Большинство авторов, среди них С.Ю. Буевич, О.Г. Королев, Е.Б. Ширинская, говоря об анализе пассивных или депозитных операций, делают акцент исключительно на стабильности и стоимости привлеченных средств (депозитов), а также эффективности использования ресурсов [45, с.159]. Однако, учитывая разнообразие депозитов и специфику экономических отношений, складывающихся при проведении депозитных операций, в исследовании банковской деятельности в целом и показателей, позволяющих оценить качество привлеченных средств (пассивов банка) в частности, особое место должен занимать анализ депозитного портфеля. Необходимость такого анализа подтверждается одним из основных выводов, полученного по результатам проведенного во второй главе исследования анализа ресурсной базы и депозитных операций кредитных организаций Российской Федерации, — доля депозитов в общем объеме пассивов банковского сектора увеличивается.

В теоретическом плане автор опирается также на выводы первой главы исследования относительно предметной стороны реализации депозитной политики банка, т. е. определение необходимой комбинации депозитов разных видов (уровень привлеченных депозитов, сроки их привлечения, стоимость депозитов) в увязке с управлением мобилизованных ресурсов, а в методическом плане — на ранее проведенные исследования специалистами в области банковского дела по поводу оценки ресурсной базы банка.

Методика анализа депозитного портфеля банка является результатом поиска наиболее приемлемого способа оценки точности реализуемых стратегических целевых установок и задач депозитной политики банка.

При разработке методики анализа депозитного портфеля банка автор исходил из следующих положений:

Анализ депозитного портфеля банка проводится с целью:

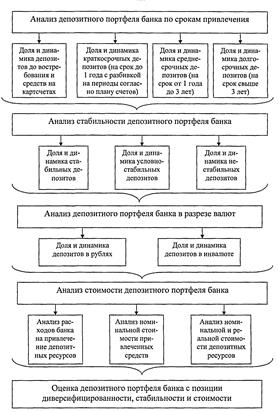

Анализ депозитного портфеля, исходя из базовых характеристик депозита и депозитных операций, проводится по следующим направлениям (рис. 1):

Анализ по вышеперечисленным направлениям можно проводить только при условии существования в банке отлаженной системы аналитической информации.

Рис. 1. Основные направления анализа депозитного портфеля коммерческого банка

Дата: 2019-12-22, просмотров: 358.