Аналіз будь-яких операцій повинен завершуватись оцінюванням їх ефективності, тобто аналізом їх дохідності та рентабельності. Як зазначалося вище, питома вага доходу від кредитної діяльності банку традиційно найбільша в загальній структурі доходів банку.

Ефективність кредитної діяльності банку аналізується за допомогою системи показників:

— дохідність кредитних операцій; —дохідність активів за рахунок кредитних операцій;

— питома вага доходів від надання кредитів в загальній сумі доходів;

—рентабельність кредитних операцій;

— прибутковість кредитних операцій;

— дохід на одного працівника кредитного відділу.

Дохідність кредитних операцій може бути розрахована за допомогою таких показників:

Дохідність кредитних вкладень — розраховується діленням доходу від кредитних операцій на середню суму кредитних вкладень за досліджуваний період:

Кдох = Дохід від кредитних операцій / Середня сума кредитних вкладень за період

Даний коефіцієнт є універсальним показником, що характеризує ефективність вкладень у кредитні операції і показує, скільки банк отримує доходів з кожної гривні, вкладеної саме в кредитні операції. Його застосування дає змогу зробити порівняльний аналіз ефективності різних видів банківських операцій (операцій з цінними паперами, з валютою, лізингові операції тощо) і оптимізувати напрями використання банківських ресурсів, віддаючи пріоритети найдохід-нішим видам діяльності. За умови ідеальної фінансової дисципліни позичальників, коли виконуються всі умови договорів і всі кредити та проценти за ними повертаються повністю, цей коефіцієнт дорівнюватиме середньозваженій процентній ставці за кредитами. Під час розрахунку даного коефіцієнта чисельник береться фактична сума отриманого доходу від процентів за кредитами. Для точнішого розрахунку вона може бути скоригована на суму втрат від списання безнадійних кредитів за аналізований період.

Дохідність активів за рахунок кредитних операцій — розраховується діленням доходу від кредитних операцій на середню суму активів:

К дох.акт = Дохід від кредитних операцій / Середня сума активів

Використання даного коефіцієнта менш поширене, ніж попереднього показника. Він характеризує внесок кредитних операцій у загальну дохідність активів. Різновидом цього показника може бути коефіцієнт, у знаменнику якого замість загальних активів беруться тільки дохідні активи. За високої частки кредитів у загальних активах його значення наближатиметься до значення першого коефіцієнта — дохідності кредитних вкладень.

Питома вага (частка) доходів від надання кредитів у загальній сумі доходів розраховується діленням доходу від кредитних операцій на загальну суму доходів банку:

К дох.кр =Доходи від кредитних операцій / Доходи банку, всього

Цей коефіцієнт характеризує частку доходів, отриманих банком від надання кредитів у загальних доходах банку від інших активних операцій. Аналізуючи його, доцільно порівняти значення даного показника зі значенням коефіцієнта кредитної активності. Якщо коефіцієнт питомої ваги кредитних доходів вищий коефіцієнта питомої ваги кредитів у дохідних активах, це свідчить про те, що ефективність кредитних операцій вища, ніж ефективність інших банківських операцій.

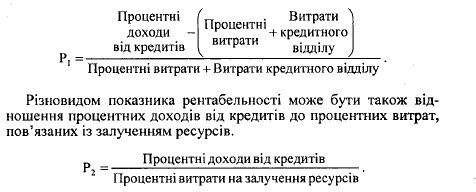

Рентабельність кредитних операцій може бути проаналізована за допомогою низки показників, які доповнюють один одного. Рентабельність кредитних операцій (Рі) розраховується діленням прибутку від кредитних операцій на витрати, пов'язані із залученням ресурсів та функціонуванням кредитного відділу:

Цей показник характеризує ефективність обраної політики щодо регулювання співвідношення між ціною ресурсної бази та ціною розміщення ресурсів. Зростання даного коефіцієнта характеризує високу якість менеджменту в банку.

Про ефективність процентної політики може свідчити і зворотний показник — відношення процентних витрат на залучення ресурсів до процентних доходів від кредитних операцій:

В = Процентні витрати на залучення ресурсів / Доходи від кредитних операцій

Зниження даного показника є, безумовно, позитивним явищем, проте аналіз слід доповнити оцінкою абсолютної суми прибутку, яка в результаті жорсткої процентної політики не повинна призводити до зменшення обсягу залучених ресурсів та зниження попиту на дорогі кредити.

Прибутковість кредитних операцій розраховується діленням прибутку від кредитних операцій на середні кредитні вкладення:

II = Прибуток від кредитних операцій / Середні кредитні вкладення

Даний коефіцієнт показує, скільки отримано прибутку від кредитних операцій на кожну гривню, вкладену в кредитні one-рації. Зростання показника прибутковості кредитних операцій вищими темпами порівняно зі зростанням показника дохідності кредитних операцій свідчить про підвищення ефективності кредитних вкладень.

Для порівняльного аналізу ефективності роботи працівників кредитних відділів різних банків або філій банку можна розраховувати показник продуктивності праці як відношення доходу від кредитних операцій до середньооблікової чисельності працівників кредитного відділу.

Дпрац. = Доходи від кредитних операцій і праці / Середньоблікова чисельність працівників кредитного відділу

Даний показник не доцільно використовувати для порівняльного аналізу ефективності роботи різних відділів та департаментів у межах одного банку, оскільки продуктивність праці працюючих різних структурних підрозділів буває незіставною, і як правило, залежить не від зусиль конкретних працівників, а від ефективності тих чи інших операцій та ділової активності банку.

Розглянемо основні показники ефективності кредитних операцій на цифровому прикладі (табл. 5.20).

Як свідчать дані табл. 5.20, дохід від надання кредитів у звітному періоді підвищився на 15 162 тис. грн проти попереднього періоду. Це обумовлено насамперед збільшенням масштабів кредитної діяльності. Проте, як свідчать розрахункові показники, ефективність кредитних операцій дещо погіршилась. Так, дохідність кредитних вкладень знизилась із 40 % до 33 %, тобто на 7 %. Це пов'язано передусім зі зниженням середньої процентної ставки за наданими кредитами. Основною причиною такої ситуації було зниження ставки рефінансування НБУ та зниження попиту на кредити на ринку капіталів у цілому. Тенденція зниження ефективності кредитних операцій підтверджується і динамікою решти показників. Так, рентабельність кредитних операцій (відношення доходу до витрат) знизилася на 0,16. Тобто, якщо в базисному періоді на кожну гривню витрат на залучення кредитних ресурсів було отримано 1 грн 35 коп. доходу, то у звітному пері-

оді— 1 грн 19 коп. доходу. Про зниження ефективності кредитних операцій свідчить і зменшення розміру прибутку в розрахунку на одну гривню активів. Значення цього показника знизилося на 1,2 коп. і становило у звітному періоді 2,6 коп., що можна пояснити зниженням процентної ставки за кредити.

Таблиця 13

АНАЛІЗ ЕФЕКТИВНОСТІ КРЕДИТНИХ ОПЕРАЦІЙ

Водночас кредитні операції були і залишаються основними, що формують дохід банку в цілому. Більше того, їх частка в загальних доходах зросла з 35 до 39 %, тобто на 4 %. Це свідчить про загальну тенденцію зниження рентабельності інших банківських операцій.

Наступний етап аналізу кредитних операцій — визначення факторів та причин, що вплинули на зміну абсолютного розміру прибутку від кредитних операцій.

На прибуток від кредитних операцій впливають такі чинники:

— обсяг наданих кредитів;

— зміна структури наданих кредитів;

— зміна процентної ставки за кредит (ціна кредиту);

— зміна процентної ставки за депозитами (собівартість залучених ресурсів).

Розрахунок впливу факторів здійснюється за такою методикою.

Для розрахунку впливу обсягу наданих кредитів на зміну прибутку необхідно базисну величину суми прибутку помножити на відсоток приросту фактичної суми наданих кредитів порівняно з базисною.

Для розрахунку впливу структурних зрушень необхідно від базисної величини прибутку в перерахунку на фактичний обсяг та структуру відняти базисну суму прибутку, помножену на відсоток темпу зростання обсягів наданих кредитів.

Для розрахунку впливу процентної ставки за кредит необхідно від фактичних процентних доходів банку відняти базисну величину доходів у перерахунку на фактичний обсяг та структуру наданих кредитів.

Вплив процентної ставки за депозитами розраховується як різниця між фактичною сумою процентних витрат та базисною в перерахунку на фактичний обсяг та структуру залучених депозитів. Вплив даного чинника береться з протилежним знаком, оскільки він перебуває у зворотній залежності до результативного показника.

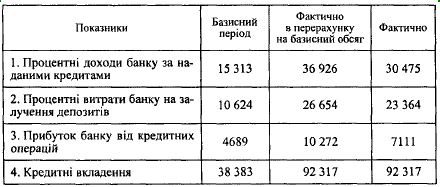

Розглянемо приклад розрахунку впливу факторів на прибуток від кредитних операцій (табл. 5.21).

За аналізований період прибуток від кредитних операцій збільшився на 2422 тис. грн (7111,0 — 4689,0). Темп зростання кредитних вкладень становив 2,41 раза, тобто приріст дорівнює 141 %. Збільшення обсягу наданих кредитів сприяло зростанню прибутку на 6611,5 тис. грн (4689 x 1,41). Структурні зрушення негативно вплинули на зміну прибутку і їх вплив становив -1028,5 (10 272 --4689 x 2,41). Зниження процентної ставки за кредитами призвело до зниження прибутку на 6451,0 тис.грн (30 475-36 926). У свою чергу, зниження процентної ставки за депозитами сприяло

збільшенню прибутку на 3290 тис. грн (23 364 - 26 654). Загальний вплив факторів відповідає зміні результативного показника. (+6611,5-1028,5-6451,0 + 3290= 2422). Після такого аналізу визначають вплив факторів другого порядку, які, у свою чергу, вплинули на вказані фактори.

Таблиця 14

АНАЛІЗ ПРИБУТКУ ВІД КРЕДИТНИХ ОПЕРАЦІЙ

Запропонована методика аналізу кредитних операцій передбачає комплексний підхід до вивчення цього напряму діяльності банку, дає змогу оцінити їх ефективність, намітити основні шляхи удосконалення управління активами банку та підвищити результативність банківського менеджменту.

Висновки

Аналітичне дослідження, його результати та їх використання в банківському менеджменті мають відповідати певним принципам (вимогам), які накладають свій відбиток на це дослідження і яких повинні обов'язково дотримуватися у процесі організації і проведення аналізу банківської діяльності. Розглянемо основні з цих принципів:

1. Урахування специфіки тієї країни, де функціонує банк, зокрема, її законодавства, нормативних вимог центрального банку, основних напрямів грошово-кредитної політики уряду.

2. Науковий характер, тобто аналіз має базуватися на комплексному науковому підході (використання передового досвіду, новітніх методів досліджень та ін.).

3. Комплексність, тобто аналіз повинен охоплювати всі сторони діяльності банку, щоб з'ясувати його фінансовий стан і виробити необхідні заходи для поліпшення його функціонування.

4. Забезпечення системного підходу до аналізу. При цьому кожний досліджуваний об'єкт розглядається як складна динамічна система елементів, певним способом пов'язаних між собою і з зовнішнім середовищем. Кожний об'єкт необхідно вивчати з урахуванням усіх внутрішніх і зовнішніх зв'язків, взаємозалежності і взаємопідпорядкованості його окремих елементів. Наприклад, аналіз якості активів супроводжується вивченням різних ризиків (кредитних, процентних та ін.), що, у свою чергу, також є об'єктом аналізу банківської діяльності.

5. Об'єктивність, конкретність, точність, які означають, що аналіз має ґрунтуватися на достовірній інформації, а висновки і рекомендації супроводжуватися точними аналітичними розрахунками. У зв'язку з цим необхідно постійно удосконалювати організацію обліку, внутрішнього і зовнішнього ":

6. Дієвість, тобто аналіз повинен ефективно впливати на діяльність банку; з його допомогою керівництво може вчасно виявляти недоліки, а також попереджати виникнення їх у майбутньому. Результати аналізу мають служити для керівництва банку інформаційною базою для прийняття управлінських рішень з оптимізації функціонування банку.

7. Проведення аналізу за планом і систематично. Для цього необхідно організувати в банку окремий підрозділ (департамент), що безпосередньо здійснює аналіз його діяльності, з чітким розподілом обов'язків серед співробітників.

8. Оперативність. Швидке і своєчасне проведення аналізу дає змогу керівництву банку приймати правильні управлінські рішення, що відповідають поточній кон'юнктурі фінансового ринку і пріоритетам розвитку банку.

9. Демократизм. Участь в аналізі широкого кола співробітників банку забезпечує істотне підвищення його ефективності, що не тільки позитивно впливає на фінансові показники, а й створює необхідні умови для згуртованості колективу.

Список літератури

1. Андрєєв А. Особливості становлення ринку банківських послуг в Україні // Банківська справа. – 2003. №4, 35-37с.

2. Бандурка О.М., Коробов М.Я., Орлов П.І. Фінансова діяльність підприємства: Підручник. – К.: Либідь, 1998р. – 237с.

3. Банківська енциклопедія // Під ред. д.е.н. проф. Мороза А.М. – К.: Лібра, 1999р. – 327с.

4. Банківська справа: Навчальний посібник // За ред. проф. Р.Т.Тиркола – Тернпіль: Карт-бланки, 2001р. – 314с.

5. Банківські операції:Підручник // А.М.Мороз, М.І.Савлук, М.Ф. Пуховіна та ін. – К.: КНЕУ, 2000р. – 384с.

6. Білецька Н. Розрахунок доходів і витрат банку внаслідок впровадження Національної системи масових електронних платежів // Банківська справа. – 2003р. №4, 48-58с.

7. Васюренко О.В. Банківські операції: Навчальний посібник. – К.: Тов. “Знання”, КОО, 2001р. – 255с.

8. Вступ до банківської справи: Учбовий псібник // За ред. М.І. Савлука. – К.: Лібра, 1998р. – 344с.

9. Морочко М. Павлік Т. Розвиток банківських послуг у всесвітній мережі Інтернет // Фінанси України, 2001р. №9, 131-135с.

10. Онищенко В.О. Основи банківської справи: Навчальний посібник. – Полтава: ПДТУ, 1999р., 163с.

11. Фінанси підприємств: Підручник // Під ред. проф. А.М. Поддєрьогіна. 2-ге вид. – К.: КНЕУ, 1999р., 384с.

Дата: 2019-12-22, просмотров: 416.