Действующее законодательство РФ признает, и равным образом защищает различные формы собственности. В соответствии с п.2 ст. 212 ГК РФ имущество может находиться в собственности граждан и юридических лиц РФ, и ее субъектов, муниципальных образований.

Собственник имущества может свободно владеть, пользоваться и распоряжаться им по своему усмотрению, использовать для предпринимательской деятельности и иной, не запрещенной законом деятельностью.

ГК РФ позволяет юридическим лицам ведение предпринимательской деятельности в разных организационно-правовых формах, которые предопределяют характер деятельности, порядок его создания и ликвидации. Оно является юридическим лицом, учреждено на неограниченный срок деятельности и создано на основании Учредительного договора.

Учредительные документы ОАО Мясокомбинат "Импульс" соответствуют законодательству РФ.

ОАО Мясокомбинат "Импульс" в соответствии с действующим законодательством представляет собой организацию, уставной капитал которой разделен на доли определенных учредительными документами размеров. Участники общества отвечают по его обязательствам и несут риск убытков, связанных с деятельностью Общества, в пределах стоимости принадлежащих им акций.

Число участников общества не превышает предела, установленного законодательством для обществ с ограниченной ответственностью.

Учредительными документами ОАО Мясокомбинат "Импульс" являются: учредительный договор, подписанный его учредителями, и утвержденный ими устав. Учредительные документы содержат условия о размере уставного капитала общества; о размере долей каждого из участников; о размере, составе, сроках и порядке внесения ими вкладов, об ответственности участников за нарушение обязанностей по внесению вкладов; о составе и компетенции органов управления общества и порядке принятия ими решений, в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов, а так же иные сведения, предусмотренные законом об обществах с ограниченной ответственностью.

Высшим органом ОАО Мясокомбинат «Импульс» является общее собрание его участников, а его исполнительным органом является директор ОАО Мясокомбинат «Импульс» назначенный общим собранием. Опубликование сведений о результатах ведения дел ОАО Мясокомбинат «Импульс» не требуется.

Как и любое юридическое лицо, Общество имеет в собственности обособленное имущество и отвечает им по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Общество имеет самостоятельный баланс, расчетный счет в банке, печать со своим наименованием.

Общество действует на основании Устава, утвержденного учредителями, в котором определены цели деятельности, уставный фонд Общества, права и обязанности участников общества, порядок управления деятельность и другие вопросы.

ОАО Мясокомбинат «Импульс» с момента его регистрации получило статус юридического лица.

За счет чистой прибыли Общество формирует:

-Фонд развития производства;

-Фонд социального развития и материального поощрения;

-Резервный фонд

-Фонд отчислений учредителям общества;

Трудовой коллектив Общества составляют все граждане, участвующие своим трудом в его деятельности на основе трудового договора. Трудовые отношения регулируются действующим Законодательством о труде.

С 01.01.2003г. ОАО Мясокомбинат «Импульс» перешло на упрощенную систему налогообложения.

Упрощенная система налогообложения применяется в ОАО Мясокомбинат «Импульс» наряду с общей системой налогообложения, предусмотренной законодательством РФ о налогах и сборах. Переход к упрощенной системе налогообложения осуществлен в добровольном порядке.

Применение упрощенной системы налогообложения предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период. ОАО Мясокомбинат «Импульс», применяя упрощенную систему налогообложения, не признается налогоплательщиком налога на добавленную стоимость, за исключением случаев, когда организация признается налоговым агентом по уплате этого налога.

ОАО Мясокомбинат «Импульс» производит уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ.

Иные налоги уплачиваются организацией с общим режимом налогообложения.

Объектом налогообложения ОАО Мясокомбинат «Импульс» признаются доходы организации. Выбор объекта налогообложения осуществился самим обществом и не может меняться в течение всего срока применения упрощенной системы налогообложения.

При определении объекта налогообложения обществом учитываются следующие доходы:

- доходы от реализации работ, услуг, реализации имущества и имущественных прав, определяемые в соответствии со статьей 249 НК РФ;

- внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ.

Датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения имущества (работ, услуг) и (или) имущественных прав.

Налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Так как объектом налогообложения признаются доходы, то налоговая ставка устанавливается в размере 6%.

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно. Так как ОАО Мясокомбинат «Импульс» выбрало в качестве налогообложения доходы, то по итогам каждого отчетного периода исчисляют сумму квартального авансового платежа, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее уплаченных сумм квартальных авансовых платежей по налогу. Сумма налога, исчисленная за налоговый (отчетный) период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени в соответствии с законодательством РФ, а так же на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование.

ОАО Мясокомбинат «Импульс» ведет налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов. Форма книги доходов и расходов и порядок отражения в ней хозяйственных операций утвержден Министерством финансов РФ.

Учет кредитов и займов

Учет заемных средств в виде кредитов и займов регулируется Положением по бухгалтерскому учету «Учет кредитов займов и затрат по их обслуживанию» (ПБУ 15/01).

Согласно данному ПБУ 15/01 основная сумма долга по полученному кредиту (займу) учитывается организацией-заемщиком в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств или в стоимостной оценке других вещей, предусмотренной договором. Организация-заемщик должна принимать к бухгалтерскому учету данную задолженность в момент фактической передачи денег или других ценностей и отражать ее в составе кредиторской задолженности.

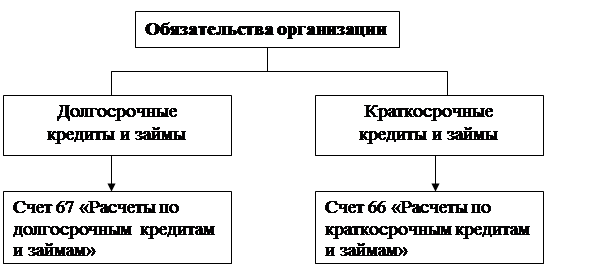

Различают краткосрочную и долгосрочную задолженность заемщика по заемным средствам. Краткосрочной считается задолженность по кредиту или займу, срок погашения которой не превышает 12 месяцев. Долгосрочной задолженностью считается соответственно задолженность, срок погашения которой превышает 12 месяцев.

Информация о состоянии краткосрочных кредитов и займов, полученных заемщиком, отражается с использованием счета 66 «Расчеты по краткосрочным кредитам и займам».

Информация о состоянии долгосрочных кредитов и займов, полученных заемщиком, отражается с использованием счета 67 «Расчеты по долгосрочным кредитам и займам» (см. схема 1.2.)

Схема 1.2. Классификация кредитов и займов

В бухгалтерском учете суммы полученных краткосрочных или долгосрочных кредитов и займов отражаются по кредиту счета 66 «Расчеты по краткосрочным кредитам и займам» (счета 67 «Расчеты по долгосрочным кредитам и займам») в корреспонденции со счетами учета денежных средств или со счетом 60 «Расчеты с поставщиками и подрядчиками» в момент их фактического получения.

Возврат организацией-заемщиком полученного от заимодавца кредита, займа, включая размещенные заемные обязательства, отражается в бухгалтерском учете заемщика как уменьшение (погашение) указанной кредиторской задолженности.

При погашении кредитов или займов на суммы погашаемых кредитов, займов дебетуются счета 66 или 67 в корреспонденции со счетами денежных средств (счета 50, 51, 52, 55).

Следует иметь в виду, что сумма займа и сумма начисленных процентов в учете должны отражаться обособленно. С этой целью к счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» целесообразно ввести субсчета следующим образом:

1 «Расчеты по выпущенным облигациям»;

2 «Расчеты по начисленным процентам».

Информация о размешенных заемных обязательствах (обеспеченных векселями или облигациями) учитывается на счетах 66 или 67 отдельно по кредитам и займам, полученным под обеспечение ценных бумаг.

Если облигации размещаются по цене, превышающей их номинальную стоимость, то делаются записи по дебету счета 51 «Расчетные счета» в корреспонденции со счетами 66 или 67 (по номинальной стоимости облигаций) и 98 «Доходы будущих периодов» (на сумму превышения цены размещения над номинальной стоимостью).

Сумма, отнесенная на счет 98 «Доходы будущих периодов», списывается равномерно в течение срока обращения облигаций на счет 91 «Прочие доходы». Если облигации размещаются по цене ниже их номинальной стоимости, то разница между ценой размещения и номинальной стоимостью доначисляется равномерно в течение срока обращения облигаций с кредита счетов 66 или 67 в дебет счета 91 «Прочие доходы и расходы».

В бухгалтерском учете операции по учету заемных средств отражаются проводками:

Дебет 51 «Расчетные счета»

Кредит 66 «Расчеты по краткосрочным кредитам и займам» - получена краткосрочная ссуда банка в виде денежных средств;

Дебет 51 «Расчетные счета»

Кредит 67 «Расчеты по долгосрочным кредитам и займам» - получена долгосрочная ссуда банка в виде денежных средств.

Кредиты и займы, не оплаченные в срок, учитываются обособленно.

Аналитический учет задолженности по полученным займам и кредитам ведется по видам займов и кредитам, кредитным организациям и другим заимодавцам.

В учетной политике организации могут быть предусмотрены:

перевод долгосрочной задолженности в краткосрочную задолженность;

учет заемных средств, срок погашения которых превышает 12 месяцев, до истечения указанного срока учитывать в составе долгосрочной задолженности.

В бухгалтерском учете операция по поводу долгосрочной задолженности в краткосрочную отражается записью с кредита счета 67 « Расчеты по долгосрочным кредитам и займам» в кредит счета 66 «Расчеты по краткосрочным кредитам и займам».

Краткосрочная и/или долгосрочная задолженность может быть срочной и/или просроченной.

Срочной считается задолженность по полученным кредитам и займам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке.

Просроченной считается задолженность по просроченным займам и кредитам с истекшим согласно условиям договора сроком погашения.

Организация-заемщик по истечении срока платежа должна обеспечить перевод задолженности в просроченную. Данный перевод задолженности осуществляется организацией-заемщиком в день, следующий за днем, когда по условиям договора займа и /или кредита заемщик должен был обеспечить возврат основной суммы долга.

ПБУ 15/01 устанавливается закрытый перечень затрат, связанных с получением и использованием займов и кредитов:

проценты, причитающиеся к оплате заимодавцам и кредиторам по полученным от них займам и кредитам;

проценты, дисконт по причитающимся к оплате векселям и облигациям;

дополнительные затраты, произведенные в связи с получением займов и кредитов, выпуском и размещением заемных обязательств.

К дополнительным затратам отнесены расходы, связанные с:

оказанием заемщику юридических и консультационных услуг;

оплатой налогов и сборов (в случаях, предусмотренных действующим законодательством);

проведением экспертиз;

потреблением услуг связи;

иными затратами, непосредственно связанными с получением займов и кредитов, а так же с размещением заемных обязательств.

В бухгалтерском учете дополнительные затраты относятся к операционным расходам, учитываемым в том отчетном периоде, в котором они были произведены.

Все затраты по полученным займам и кредитам признаются текущими расходами, и относятся к тому периоду, в котором они произведены.

Включение данных расходов в текущие расходы осуществляется в сумме причитающихся платежей согласно заключенным договорам займа и кредитным договорам не зависимо от того, в какой форме и когда фактически производятся указанные платежи.

Данные затраты по полученным займам и кредитам, включаемые в текущие расходы, являются операционными расходами и включаются в финансовый результат организации.

Исключением из данных правил являются затраты на обслуживание займов и кредитов, используемых для осуществления предварительной оплаты, материально-производственных запасов, работ, услуг или выдачи авансов в счет их оплаты.

Облигации могут быть размешены по номинальной стоимости и стоимости, отличной от номинальной (по цене ниже номинала (с дисконтом или премией), а также по цене выше номинала).

Пример. Размещены облигации ОАО «Импульс» по открытой подписке – 10 000 облигаций по номинальной стоимости 1500 руб. за штуку сроком обращения 12 мес.:

Дебет 51 «Расчетные счета»

Кредит 66/1 « Расчеты по выпущенным облигациям» - 15 000 000 руб. – на сумму денежных средств по номинальной стоимости, полученных от размещения и выпуска облигаций.

При размещении облигаций по цене ниже номинала (с дисконтом) следует руководствоваться п. 18 подп. б, согласно которому причитающийся дисконт учитывается как прочие расходы в тех отчетных периодах, к которым относятся данные расходы по начислению процентов (дисконта), т. е. разница в течение срока обращения облигаций отражается по дебету счета 91/1 «Прочие расходы».

В данном случае заемщиком при формировании учетной политики для целей бухгалтерского учета при начислении дисконта по облигациям может быть предусмотрен один из вариантов:

отражать проценты (дисконт) в составе прочих расходов тех отчетных периодов, к которым относятся данные начисления;

предварительно отражать проценты (дисконт) в составе расходов будущих периодов посредством их равномерного (ежемесячного) включения в состав прочих расходов.

При втором варианте учета процентов (дисконта) организацией предусмотрено использование счета 97 «Расходы будущих периодов».

Пример. Размещены облигации ОАО «Импульс» по открытой подписке – 10 000 облигаций по фактической стоимости с дисконтом 200 руб. за единицу (номинальная стоимость 1500 руб.) сроком обращения 8 мес. При первом варианте учета дисконта бухгалтерские записи будут иметь вид:

Дебет 51 «Расчетные счета»

Кредит 66/1 «Расчеты по выпущенным облигациям» - 13 000 000 руб. – на сумму денежных средств по фактической стоимости, полученных от размещения и выпуска облигаций;

Дебет 97 «Расходы будущих периодов»

Кредит 66/2 «Расчеты по начисленным процентам» - 2 000 000 руб. (1500-1300) * 10 000) (в момент размещения облигаций);

Дебет 91/2 «Прочие расходы»

Кредит 97 «расходы будущих периодов» - 250 000 руб. (2 000 000 : 8) – ежемесячно сумма дисконта относится на операционные расходы организации (на последнее число месяца отчетного периода).

При размещении облигаций выше их номинальной стоимости разница отражается в составе прочих доходов на сете 98 «Доходы будущих периодов» с последующим их списанием равномерно в течение срока обращения облигаций на счет 91/1 «Прочие доходы».

Пример. Размещены облигации ОАО «Импульс» по открытой подписке – 10 000 облигаций по фактической стоимости 1600 руб. за штуку (номинальная стоимость 1500 руб.) сроком обращения 8 мес.:

Дебет 51 «Расчетные счета»

Кредит 66/1 «Расчеты по выпущенным облигациям» - 15 000 000 руб. – на сумму денежных средств по номинальной стоимости, полученных от размещения и выпуска облигаций;

Дебет 51 «Расчетные счета»

Кредит 98 «Доходы будущих периодов» - 1 000 000 руб. (1600-1500) * 10 000 – на сумму превышения фактической стоимости над номинальной стоимостью;

Дебет 98 «Доходы будущих периодов»

Кредит 91/1 «Прочие доходы» - 125 000 руб. (1 000 000 : 8) – ежемесячно включается в состав доходов сумма превышения фактической стоимости облигаций над ее номинальной стоимостью.

У организаций, размещающих облигации, могут возникнуть расходы, связанные с подготовкой ценных бумаг к выпуску. В соответствии с п. 11 ПБУ 15/01 данные расходы включаются в состав прочих расходов.

Пример. Организация ОАО «Импульс» привлекает заемные средства путем выпуска облигаций со сроком обращения два года. Общая номинальная стоимость выпуска составляет 15 000 000 руб. Облигации размещаются по номинальной стоимости. Стоимость услуг андеррайтера по размещению облигаций составляет 2% номинальной стоимости выпущенных облигаций - 300 000 руб., НДС по услугам андеррайтера 18% - 54 000 руб.

Дебет 51 «Расчетные счета»

Кредит 67/1 «Расчеты по выпущенным облигациям» - 15 000 000 руб. – на сумму денежных средств по номинальной стоимости, полученных от размещения и выпуска облигаций;

Дебет 91/2 «Прочие расходы»

Кредит 60 «Расчеты с поставщиками и подрядчиками» - 300 000 руб. – начислено вознаграждение андеррайтера;

Дебет 19/5 «НДС по оказанным услугам»

Кредит 60 «Расчеты с поставщиками и подрядчиками» - 54 000 руб. – отражается сумма НДС по вознаграждению андеррайтера;

Дебет 60 «Расчеты с поставщиками и подрядчиками»

Кредит 51 «Расчетные счета» - 354 000 руб. – перечислено андеррайтеру за оказанные услуги по размещению облигаций;

Дебет 19/5 «НДС по оказанным услугам» - 54 000 руб. – списывается НДС по услугам андеррайтера на счет прочих расходов, как НДС по операциям, не подлежащим налогообложению налогом на добавленную стоимость.

Операции по реализации ценных бумаг освобождаются от НДС в соответствии с подп. 12 п. 2 ст. 149 НК РФ. При этом освобождение не распространяется на посреднические услуги, связанные с реализацией ценных бумаг (п. 2 ст. 156 НК РФ). Таким образом, сумму НДС, уплаченную в составе комиссионного вознаграждения посредника, организация к налоговому вычету не принимает, а учитывает как расходы, принимаемые при исчислении налога на прибыль (подп. 1 п. 2 ст. 170 НК РФ).

Дата: 2019-12-22, просмотров: 402.