| Тип финансовой устойчивости | Трехмерный показатель | Используемый источник покрытия затрат | Краткие характеристики |

| 1. Абсолютная финансовая устойчивость | S=(1,1,1) | Собственные оборотные средства | Высокая платежеспособность; предприятие не зависит от кредиторов |

| 2. Нормальная финансовая устойчивость | S=(0,1,1) | Собственные оборотные средства плюс долгосрочные кредиты | Нормальная платежеспособность; эффективное использование заемных средств; высокая доходность производственной деятельности |

| 3. Неустойчивое финансовое состояние | S=(0,0,1) | Собственные оборотные средства плюс долгосрочные и краткосрочные кредиты | Нарушение платежеспособности; необходимость привлечения дополнительных источников; возможность улучшения ситуации |

| 4. Кризисное финансовое состояние | S=(0,0,0) | — | Неплатежеспособность предприятия; грань банкротства |

Для анализа финансовой устойчивости предприятия решающее значение имеет вопрос о том, какие показатели отражают сущность устойчивости финансового состояния. Ответ на него связан, прежде всего, с балансовой моделью, из которой исходит анализ. В условиях рынка эта модель имеет следующий вид:

F + Eз + Rа = Сc + Скк + Сдк + Ко + Ср,

где F- основные средства и вложения;

Ез - запасы и затраты;

Rа - денежные средства, краткосрочные финансовые вложения, расчеты (дебиторская задолженность) и прочие активы;

Сc - источники собственных средств;

Скк - краткосрочные кредиты и заемные средства;

Сдк - долгосрочные кредиты и заемные средства;

Ко — ссуды, не погашенные и срок;

Ср — расчеты (кредиторская задолженность) и прочие пассивы.

По сути дела, модель предполагает определенную перегруппировку статей бухгалтерского баланса для выделения однородных с точки зрения сроков возврата величин заемных средств.

Учитывая, что долгосрочные кредиты и заемные средства направляются преимущественно на приобретение основных средств и на капитальные вложения, преобразуем исходную балансовую формулу:

Eз + Rа =[( Сc + Сдк) – F]+[Скк + Ко + Ср].

Отсюда можно сделать заключение, что при условии ограничения запасов и затрат (Ез) величиной [(Сc + Сдк) – F] будет выполняться условие платежеспособности предприятия, т. е. денежные средства, краткосрочные финансовые вложения (ценные бумаги) и активные расчеты покроют краткосрочную задолженность предприятия.

Возможно выделение четырех типов финансовой устойчивости:

1) абсолютная устойчивость финансового состояния, встречающаяся редко и представляющая собой крайний тип финансовой устойчивости (наблюдается при излишке собственных оборотных средств);

2) нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность (недостаток собственных оборотных средств, но излишек по второму показателю);

3) неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств (недостаток по первым двум показателям, но излишек по третьему).

Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов и затрат). Если условия не выполняются, то финансовая неустойчивость считается ненормальной и отражает тенденцию к существенному ухудшению финансового состояния.

4) кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности и просроченных ссуд. [11]

3. Анализ ликвидности и платежеспособности

Одним из важнейших критериев оценки финансового положения предприятия является его платежеспособность, под которой понимается готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств. Иначе говоря, предприятие считается платежеспособным, когда оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита. В ходе анализа платежеспособности проводят расчеты но определению ликвидности активов предприятия, ликвидности его баланса, вычисляют абсолютные и относительные показатели ликвидности.

Ликвидность активов - это величина, обратная времени, необходимому для превращения их в деньги, т. е. чем меньше времени понадобится для превращения активов в денежную форму, тем активы ликвиднее.

Когда говорят о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы.

Итак, ликвидность предприятия - это его способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока.

Оценка ликвидности баланса

Главная задача оценки ликвидности баланса - определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата). [1, с. 70-72]

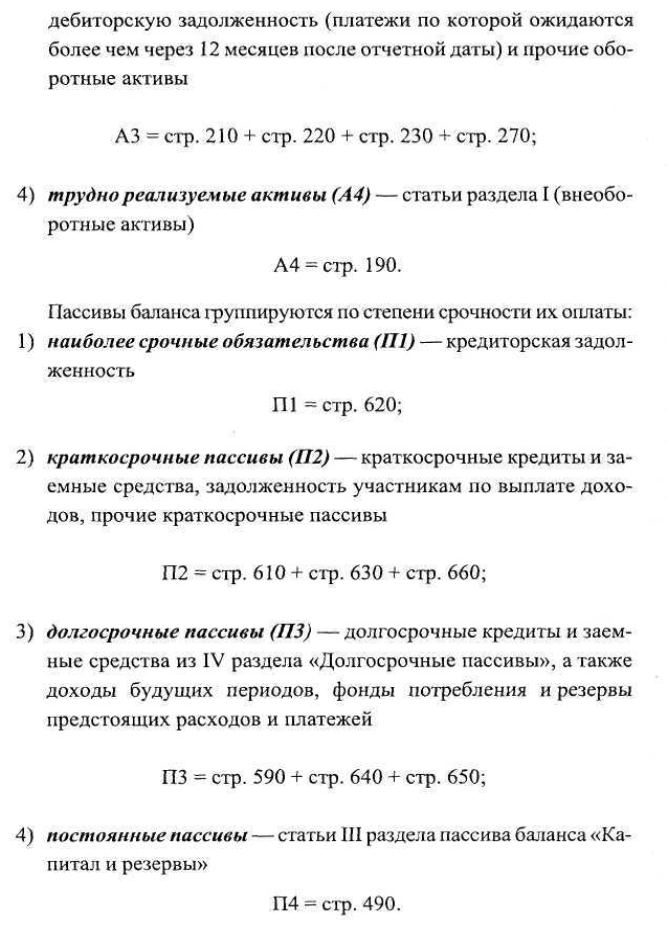

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия подразделяются на следующие группы:

1) наиболее ликвидные активы (А1) — денежные средства предприятия и краткосрочные финансовые вложения (ценные бумаги)

А1 = стр. 250 + стр. 260

2) быстро реализуемые активы (А2) — дебиторская задолженность сроком погашения в течение 12 месяцев

А2 = стр. 240

3) медленно реализуемые активы (A3) — статьи раздела II актива баланса, включая запасы, налог на добавленную стоимость,

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 > П1;

А2 > П2;

АЗ > ПЗ;

А4 < П4. [5, с. 129-131]

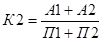

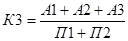

В российской практике исчисляют три относительных показателя ликвидности, т.к. степень превращения текущих активов в денежную наличность неодинакова.

При исчислении первого показателя — коэффициента абсолютной ликвидности — в качестве ликвидных средств берутся только денежные средства в кассе, на банковских счетах, а также ценные бумаги, которые могут быть реализованы на фондовой бирже. В качестве знаменателя — краткосрочные обязательства. Оптимальное значение показателя (0,2-0,25) показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет денежных средств и краткосрочных финансовых вложений.

Второй показатель — промежуточный коэффициент покрытия — отличается тем, что в числителе к ранее приведенной сумме прибавляются суммы краткосрочной дебиторской задолженности, реальной к получению. Оптимальное значение (0,7-0,8) показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также за счет поступлений по расчетам с дебиторами.

Третий показатель ликвидности — общий коэффициент ликвидности (покрытия) или текущей ликвидности — в числителе содержит еще стоимость материально-производственных запасов, которые, продав при необходимости, можно превратить в наличные деньги. Однако это уже менее ликвидная статья по сравнению с предыдущими, т.к. на реализацию запасов потребуется определенное время. Теоретический диапазон показателя (2) отображает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства.

Исчисление трех различных показателей ликвидности неслучайно. Каждый из них, применяемый в конкретном случае, дает ту картину устойчивости финансового положения, которая интересует конкретного потребителя информации. Например, для поставщика сырья, материалов и услуг большой интерес представляет первый показатель, для банка, кредитующего данное предприятие, — второй, а для держателя акций и облигаций — третий. [5, с. 133-134]

Анализ деловой активности

Термин "деловая активность" начал использоваться в отечественной учетно-аналитической литературе сравнительно недавно - в связи с внедрением широко известных в различных странах мира методик анализа финансовой отчетности на основе системы аналитических коэффициентов. Безусловно, трактовка данного термина может быть различной. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле - как текущая производственная и коммерческая деятельность предприятия; в этом случае словосочетание "деловая активность" представляет собой, возможно, не вполне удачный перевод англоязычного термина "business activity", как раз и характеризующего соответствующую группу коэффициентов из системы показателей.

Деловая активность коммерческой организации проявляется в динамичности ее развития, достижении ею поставленных целей, что отражают натуральные и стоимостные показатели, в эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции. [3, c. 168]

Деловую активность предприятия можно оценивать как на качественном, так и на количественном уровне.

Количественная оценка и анализ деловой активности могут быть осуществлены по двум направлениям:

степени выполнения плана по основным показателям, обеспечение заданных темпов их роста;

степени выполнения плана по основным показателям, обеспечение заданных темпов их роста;

уровню эффективности использования ресурсов предприятия.

уровню эффективности использования ресурсов предприятия.

Для оценки уровня эффективности использования ресурсов предприятия, как правило, используют различные показатели оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность фирмы. Кроме того, увеличение скорости оборота средств, при прочих равных условиях, отражает повышение производственно-технического потенциала фирмы. [4]

Коэффициенты деловой активности (А)

А) Коэффициент общей оборачиваемости капитала

,

,

где  — выручка от реализации продукции (работ, услуг);

— выручка от реализации продукции (работ, услуг);

— средний за период итог баланса.

— средний за период итог баланса.

А) Коэффициент оборачиваемости запасов

,

,

где  — средняя за период величина запасов и затрат по балансу;

— средняя за период величина запасов и затрат по балансу;

А) Коэффициент оборачиваемости материальных оборотных средств

.

.

А) Коэффициент оборачиваемости готовой продукции

,

,

где  — средняя за период величина готовой продукции.

— средняя за период величина готовой продукции.

А) Коэффициент оборачиваемости дебиторской задолженности

,

,

где  — средняя за период дебиторская задолженность.

— средняя за период дебиторская задолженность.

А) Средний срок оборота дебиторской задолженности

А) Коэффициент оборачиваемости кредиторской задолженности

где  — средняя за период кредиторская задолженность.

— средняя за период кредиторская задолженность.

А) Средний срок оборота кредиторской задолженности

.

.

Дата: 2019-12-22, просмотров: 396.