Аннотация

Курсовая работа называется «Анализ финансового состояния и финансовых результатов предприятия ООО «Центромонтажавтоматика».

Она содержит в себе 85 листов машинописного текста, состоит из 2 глав (теоретические аспекты анализа финансового состояния предприятия; анализ финансового состояния и финансовых результатов ОАО «Центромонтажавтоматика»), содержания, введения, заключения, списка литературы, в котором обозначены 11 использованных мною источников.

Для раскрытия темы курсовой и для исследования проблемы, заложенной в ней, применяется 28 таблиц.

Содержание

| Введение…………………………………………………………………………... Глава 1. Теоретические аспекты анализа финансового состояния предприятия……………………………………………………………………….. 1.1. Предмет, содержание и задачи анализа финансового состояния предприятия……………………………………………………………………….. 1.2. Методика анализа финансового состояния предприятия………………..... 1.3. Методика анализа финансовых результатов деятельности предприятия... Глава 2. Анализ финансового состояния и финансовых результатов ОАО «Центромонтажавтоматика»……………………………………………………... 2.1. Общая характеристика предприятия ОАО «Центромонтажавтоматика»... 2.2. Оценка динамики и структуры имущества предприятия и источников его формирования………………………………………………………………… 2.3. Анализ финансовой устойчивости………………………………………….. 2.4. Анализ ликвидности и платежеспособности……………………………….. 2.5. Анализ деловой активности…………………………………………………. 2.6. Анализ состава и движения капитала организации………………………... 2.7. Анализ дебиторской и кредиторской задолженности……………………... 2.8. Анализ состояния и движения основных средств предприятия…………... 2.9. Анализ финансовых результатов деятельности предприятия…………….. 2.10. Анализ движения денежных средств……………………………………… 2.11. Рейтинговая оценка финансового состояния предприятия……………… 2.12. Оценка вероятности банкротства предприятия…………………………... Заключение………………………………………………………………………... Библиографический список……………………………………………………… Приложение……………………………………………………………………….. | стр. 4 5 5 10 35 46 46 49 51 55 57 58 60 61 63 66 68 68 70 72 73 |

Введение

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов. Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности и прежде всего в наличии, размещении и использовании капитала и доходов. Результаты такого анализа необходимы, прежде всего, собственникам (акционерам), кредиторам, инвесторам, поставщикам, налоговым службам, менеджерам и руководителям предприятий.

Цель данной курсовой работы – приобретение навыков анализа финансового состояния, конечных экономических результатов деятельности предприятия и оценки эффективности его работы в условиях рыночной экономики, а также углубление теоретических знаний по дисциплине, приобретение практических навыков анализа.

В процессе выполнения курсовой работы мною были решены следующие задачи:

углубленное теоретическое изучение экономической сущности показателей финансового состояния ОАО «Центромонтажавтоматика»;

углубленное теоретическое изучение экономической сущности показателей финансового состояния ОАО «Центромонтажавтоматика»;

ознакомление с организации, послужившей объектом исследования, практикой проведения аналитической работы и ее оценка;

ознакомление с организации, послужившей объектом исследования, практикой проведения аналитической работы и ее оценка;

изучение и оценка финансового состояния в целом ОАО «Центромонтажавтоматика».

изучение и оценка финансового состояния в целом ОАО «Центромонтажавтоматика».

Объект исследования: открытое акционерное общество «Центромонтажавтоматика»

Полученные результаты и выводы базируются на фактическом материале, собранном и проанализированном мною как автором работы. В качестве информационной базы в работе использовались данные первичного учета предприятия за 2008-2009 год, а также теоретические источники.

Примерная структура сравнительно-аналитического баланса

| Статья | Начало периода | Конец периода | Изменения | Темп прироста, % | |||

| т. руб. | % | т. руб. | % | т. руб. | уд. весов | ||

| Актив | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| I Внеоборотные активы (стр. 190) |

|

|

|

|

|

|

|

| II Оборотные активы (стр. 290) в том числе: |

|

|

|

|

|

|

|

| II 1. запасы и затраты (стр. 210, 220) |

|

|

|

|

|

|

|

| II 2. дебиторская задолженность (стр. 230, 240) |

|

|

|

|

|

|

|

| II 3. денежные средства (стр. 250, 260) |

|

|

|

|

|

|

|

| II 4. прочие оборотные активы (стр. 270) |

|

|

|

|

|

|

|

| Итого (стр. 190 + стр. 290): |

|

|

|

|

|

|

|

| Пассив |

|

|

|

|

|

|

|

| III Капитал и резервы (стр. 490 + 630, 640, 650) |

|

|

|

|

|

|

|

| IV Долгосрочные обязательства (стр. 590) |

|

|

|

|

|

|

|

| V Краткосрочные обязательства (стр. 690 – 630, 640, 650) в том числе: |

|

|

|

|

|

|

|

| V 1. краткосрочные кредиты и займы (стр. 610) |

|

|

|

|

|

|

|

| V 2. кредиторская задолженность и прочие пассивы (стр. 620, 660) |

|

|

|

|

|

|

|

| Итого (стр. 490 + стр. 590 + стр. 690): |

|

|

|

|

|

|

|

Анализ деловой активности

Термин "деловая активность" начал использоваться в отечественной учетно-аналитической литературе сравнительно недавно - в связи с внедрением широко известных в различных странах мира методик анализа финансовой отчетности на основе системы аналитических коэффициентов. Безусловно, трактовка данного термина может быть различной. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле - как текущая производственная и коммерческая деятельность предприятия; в этом случае словосочетание "деловая активность" представляет собой, возможно, не вполне удачный перевод англоязычного термина "business activity", как раз и характеризующего соответствующую группу коэффициентов из системы показателей.

Деловая активность коммерческой организации проявляется в динамичности ее развития, достижении ею поставленных целей, что отражают натуральные и стоимостные показатели, в эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции. [3, c. 168]

Деловую активность предприятия можно оценивать как на качественном, так и на количественном уровне.

Количественная оценка и анализ деловой активности могут быть осуществлены по двум направлениям:

степени выполнения плана по основным показателям, обеспечение заданных темпов их роста;

степени выполнения плана по основным показателям, обеспечение заданных темпов их роста;

уровню эффективности использования ресурсов предприятия.

уровню эффективности использования ресурсов предприятия.

Для оценки уровня эффективности использования ресурсов предприятия, как правило, используют различные показатели оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность фирмы. Кроме того, увеличение скорости оборота средств, при прочих равных условиях, отражает повышение производственно-технического потенциала фирмы. [4]

Коэффициенты деловой активности (А)

А) Коэффициент общей оборачиваемости капитала

,

,

где  — выручка от реализации продукции (работ, услуг);

— выручка от реализации продукции (работ, услуг);

— средний за период итог баланса.

— средний за период итог баланса.

А) Коэффициент оборачиваемости запасов

,

,

где  — средняя за период величина запасов и затрат по балансу;

— средняя за период величина запасов и затрат по балансу;

А) Коэффициент оборачиваемости материальных оборотных средств

.

.

А) Коэффициент оборачиваемости готовой продукции

,

,

где  — средняя за период величина готовой продукции.

— средняя за период величина готовой продукции.

А) Коэффициент оборачиваемости дебиторской задолженности

,

,

где  — средняя за период дебиторская задолженность.

— средняя за период дебиторская задолженность.

А) Средний срок оборота дебиторской задолженности

А) Коэффициент оборачиваемости кредиторской задолженности

где  — средняя за период кредиторская задолженность.

— средняя за период кредиторская задолженность.

А) Средний срок оборота кредиторской задолженности

.

.

Анализ капитала предприятия

Оценка динамики состава и структуры источников собственных и заемных средств производится по данным формы №1 № «Бухгалтерский баланс».

Информация о величине собственных источников представлена в разделе IV баланса. К ним относятся:

уставный капитал – стоимостное отражение совокупного вклада учредителей (собственников) в имущество предприятия при его создании. Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей предприятия и внесению соответствующих изменений в учредительные документы;

уставный капитал – стоимостное отражение совокупного вклада учредителей (собственников) в имущество предприятия при его создании. Размер уставного капитала определяется учредительными документами и может быть изменен только по решению учредителей предприятия и внесению соответствующих изменений в учредительные документы;

добавочный капитал представляет собой прирост стоимости имущества предприятия в результате его дооценки в соответствии с установленным порядком, безвозмездного получения имущества в результате осуществления капитальных вложений, полученного эмиссионного дохода, положительных курсовых разниц в случае погашения задолженности по взносам в уставной капитал в иностранной валюте;

добавочный капитал представляет собой прирост стоимости имущества предприятия в результате его дооценки в соответствии с установленным порядком, безвозмездного получения имущества в результате осуществления капитальных вложений, полученного эмиссионного дохода, положительных курсовых разниц в случае погашения задолженности по взносам в уставной капитал в иностранной валюте;

резервный фонд - источник собственных средств, создаваемый предприятием в соответствии с законодательством путем отчислений от прибыли до ее налогообложения. Резервный фонд имеет строго целевое назначение - используется на выплату доходов учредителям при отсутствии или недостаточности прибыли отчетного года для этих целей, на покрытие убытков предприятия на отчетный год и др.;

резервный фонд - источник собственных средств, создаваемый предприятием в соответствии с законодательством путем отчислений от прибыли до ее налогообложения. Резервный фонд имеет строго целевое назначение - используется на выплату доходов учредителям при отсутствии или недостаточности прибыли отчетного года для этих целей, на покрытие убытков предприятия на отчетный год и др.;

фонды специального назначения - источники собственных средств, образуемые за счет отчислений от прибыли, остающейся в распоряжении предприятия, а также за счет безвозмездных взносов учредителей, других предприятий и лиц;

фонды специального назначения - источники собственных средств, образуемые за счет отчислений от прибыли, остающейся в распоряжении предприятия, а также за счет безвозмездных взносов учредителей, других предприятий и лиц;

нераспределенная прибыль - часть чистой прибыли (за вычетом налога), которая не была распределена предприятием по состоянию на дату составления отчета. Нераспределенная прибыль формируется путем исключения из чистой прибыли средств, направляемых на формирование (пополнение) фондов специального назначения, а также выплату дивидендов.

нераспределенная прибыль - часть чистой прибыли (за вычетом налога), которая не была распределена предприятием по состоянию на дату составления отчета. Нераспределенная прибыль формируется путем исключения из чистой прибыли средств, направляемых на формирование (пополнение) фондов специального назначения, а также выплату дивидендов.

Данные о составе и динамике заемных средств отражаются в V и VI разделах баланса. К ним относятся краткосрочные и долгосрочные обязательства предприятия. Краткосрочные обязательства погашаются путем реализации (использования) текущих активов или создания новых обязательств. К ним могут быть отнесены:

краткосрочные кредиты банков - ссуды банков (внутри страны и за рубежом), полученные на срок не более одного года;

краткосрочные кредиты банков - ссуды банков (внутри страны и за рубежом), полученные на срок не более одного года;

краткосрочные займы - ссуды заимодавцев, кроме банков (внутри страны и за рубежом), полученные на срок не более одного года;

краткосрочные займы - ссуды заимодавцев, кроме банков (внутри страны и за рубежом), полученные на срок не более одного года;

кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в виду разрыва между временем получения товарно-материальных ценностей или потреблением услуг и датой их фактической оплаты;

кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в виду разрыва между временем получения товарно-материальных ценностей или потреблением услуг и датой их фактической оплаты;

задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

задолженность по расчетам с бюджетом, возникшая вследствие разрыва между временем начисления и датой платежа;

долговые обязательства предприятия перед своими работниками по оплате их труда;

долговые обязательства предприятия перед своими работниками по оплате их труда;

задолженность органам социального страхования и обеспечения;

задолженность органам социального страхования и обеспечения;

прочие краткосрочные обязательства.

прочие краткосрочные обязательства.

Информация о величине заемных средств, используемых на предприятии длительное время, отражается в V разделе баланса. К ним относятся долгосрочные кредиты банков - ссуды банков, полученные на срок более одного года; долгосрочные займы - ссуды заимодавцев (кроме банков), полученные на срок более года.

Анализ состава и структуры финансовых источников начинается с оценки их динамики, анализа их соотношения и внутренней структуры. При этом особое внимание уделяют анализу движения источников заемных средств, рассматривая такие пассивы, как долгосрочные и краткосрочные кредиты и займы, кредиторская задолженность, включая авансы, полученные от покупателей и заказчиков, расчеты по дивидендам, прочие краткосрочные пассивы. При этом выявляется тенденция изменения объема и доли кредитов банков и займов, не погашенных в срок. Увеличение их абсолютной суммы и доли свидетельствуют о наличии у предприятия серьезных финансовых затруднений.

Движение источников заемных средств оценивается по данным форм №1 и №5, затем проводится сравнение векторов структурной динамики актива и пассива баланса и оценка факторов, влияющих на соотношение собственных и заемных источников, а, следовательно, и на финансовую устойчивость предприятия. [8]

Анализ деловой активности

Таблица 16

Оценка деловой активности ОАО «Центромонтажавтоматика» с помощью показателей оборачиваемости

| Показатель | Расчёт показателя |

| 1. Коэффициент общей оборачиваемости капитала |

|

| 2. Продолжительность оборота капитала |

|

| 3. Коэффициент оборачиваемости оборотных средств |

|

| 4. Продолжительность оборота оборотных средств |

|

| 5. Коэффициент оборачиваемости запасов |

|

| 6. Продолжительность оборота запасов |

|

| 7. Коэффициент оборачиваемости готовой продукции |

|

| 8. Продолжительность оборота готовой продукции |

|

| 9. Коэффициент оборачиваемости дебиторской задолженности |

|

| 10. Продолжительность оборота дебиторской задолженности |

|

| 11. Коэффициент оборачиваемости кредиторской задолженности |

|

| 12. Продолжительность оборота кредиторской задолженности |

|

По данным таблицы 1.7 можно сделать следующие выводы:

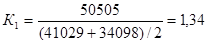

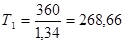

ü Показатель общей оборачиваемости капитала составил 1,34. Это говорит о том, что полный цикл обращений совершается менее чем за год, а на 1 рубль стоимости всего капитала предприятие получает 1 рубль 34 копейки дохода.

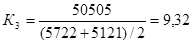

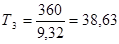

ü Коэффициент оборачиваемости запасов равен 9,32. Высокое значение этого показателя говорит о более ликвидной структуре запасов и, соответственно, о более устойчивом состоянии компании. Скорость реализации этих запасов составляет чуть более 1 месяца, т.е. предприятие не запасается материалами.

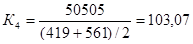

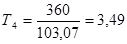

ü Коэффициент оборачиваемости готовой продукции в текущем периоде составил 103,07, а продолжительность оборота около 3,5 дней, что можно расценивать положительно.

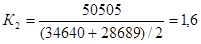

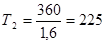

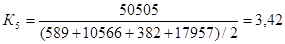

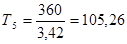

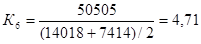

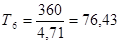

ü По расчётным данным коэффициент оборачиваемости дебиторской задолженности составил 3,42. Это говорит о том, что полный цикл обращения совершается за 3,5 месяца. Коэффициент же оборачиваемости кредиторской задолженности равен 4,71, а соответствующая продолжительность оборота – 2,5 месяцев. Таким образом, обороты кредиторской задолженности выше, чем дебиторской.

Прочие доходы и расходы

Проценты к получению

277

-

-

-277

-

Прочие доходы

86

1

-

85

8500,00

Прочие расходы

924

1507

-

-583

-38,69

Заключение

Таким образом, в данной курсовой работе мною были проанализированы теоретические и практические аспекты деятельности ОАО «Центромонтажавтоматика».

Стоит начать с того, что рынок, на котором функционирует исследуемое предприятие, является нестабильным, однако для него (предприятия) практически исключены любые риски.

Баланс ОАО в целом можно назвать удовлетворительным. Существует тенденция к увеличению доли собственного капитала в структуре пассивов (уже больше 78%), при этом сокращаются как денежные средства, так и нераспределённая прибыль, это может быть связано с активным погашением краткосрочных долгов (долгосрочных предприятие просто не имеет). Единственным растущим показателем в балансе является дебиторская задолженность (темп прироста равен 64,4%), что скорее всего связано с стратегий товарных ссуд, используемой на предприятии (это выгодно с точки зрения привлечения новых клиентов и удержания старых, но может стать проблемой из-за недостатка денежных средств).

По всем показателям и по все оценкам исследуемое предприятие обладает абсолютной устойчивостью, что на самом деле на практике встречается крайне редко, однако в данном случае связано с излишком собственных оборотных средств в компании. Баланс в начале анализируемого года был абсолютно ликвиден, но к концу года один из показателей отклонился от нормы, поэтому возникла невозможность погашения предприятием обязательств за счёт соответствующих активов.

Показатель общей оборачиваемости капитала составил 1,34. Это говорит о том, что полный цикл обращений совершается менее чем за год, а на 1 рубль стоимости всего капитала предприятие получает 1 рубль 34 копейки дохода. Обороты дебиторской задолженности ниже, чем у кредиторской, что можно расценить как положительный фактор.

При нахождении показателей оборачиваемости было обнаружено, что оборудование находится в достаточно плохом состоянии, его надо хотя бы частично заменять на новое.

В ходе анализа показателей рентабельности выявлено, что их значения низкие, а также при использовании коэффициента Спирмена выяснено, что исследуемое предприятие очень далеко от предприятия-эталона.

По данным пятифакторной модели Бивера, используемой для оценки вероятности банкротства, можно сказать, что анализируемое предприятие находится в состоянии больше, чем за 5 лет до банкротства, оно достаточно благополучное, чтобы «выжить» на рынке.

В целом, ОАО является достаточно устойчивым.

Для представленного предприятия я могу предложить:

Перестать использовать стратегию товарных ссуд и тем самым снизить дебиторскую задолженность до приемлемого уровня.

Перестать использовать стратегию товарных ссуд и тем самым снизить дебиторскую задолженность до приемлемого уровня.

Библиографический список

1. Банк В.Р., Банк С.В., Тараскина А.В. Финансовый анализ. М.: ТК Велби, Изд-во Проспект, 2005.

2. Грищенко О.В. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. Таганрог: Изд-во ТРТУ, 2000. 112с

3. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. М.: Проспект, 2005.

4. Кононенко О. Анализ финансовой отчетности. - 3-е изд., перераб. и доп. - Х.: Фактор, 2005. - 156 с.

5. Лиференко Г.Н. Финансовый анализ предприятия: Учебное пособие – М: Издательство «Экзамен», 2005. – 5. 160 с.

6. Матвейчева Е.В., Вишнинская Г.Н. Традиционный подход к оценке финансовых результатов деятельности предприятия (на примере ЗАО "Уралсельэнергопроект") – «Аудит и финансовый анализ».- №1, 2000

7. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. М.: ИНФРА-М, 2006.

8. Финансовый анализ деятельности фирмы. – М.: "ИСТ-СЕРВИС", 1995. – 240 с.

9. Фролова Т.А. Конспект лекций по дисциплине «АиДФХД», 2008.

10. Чечевицина Л.Н., Чуев И.Н. Анализ финансово-хозяйственной деятельности. – Ростов н/Д: Феникс, 2005. – 384 с.

11. http://deloman.msk.ru/ocenka-finansovoi-ustroichivos/ocenka-finansovoi-ustoichivost.php - Оценка финансовой устойчивости предприятия.

Приложение

БУХГАЛТЕРСКИЙ БАЛАНС

На 31 декабря 2009 г.

|

| Коды | ||||||

| Форма № 1 по ОКУД | 0710001 | ||||||

| Дата (год, месяц, число) | 2009 | 12 | 31 | ||||

| Организация: ОАО «Центромонтажавтоматика» г.Смоленск | по ОКПО | 04771697 | |||||

| Идентификационный номер налогоплательщика | ИНН | 6731007901/673101001 | |||||

| Вид деятельности: монтажные работы | по ОКВЭД | 45.31 | |||||

| Организационно-правовая форма/форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 | 16 | ||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | |||||

| Адрес 214036, г. Смоленск, ул. Петра Алексеева, д. 28 | |||||||

|

| Дата утверждения | 22.03.2010 | |||||

|

| Дата отправки (принятия) | 22.03.2010 | |||||

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода | |

| 1 | 2 | 3 | 4 | |

I. Внеоборотные активы

Основные средства

120

6344

5409

Долгосрочные финансовые вложения

140

45

---

Отложенные налоговые активы

145

Прочие внеоборотные активы

150

Итого по разделу I

190

6389

5409

II. Оборотные активы

Запасы

210

5722

5121

в том числе:

сырье, материалы и другие аналогичные ценности

211

4963

3893

214

419

561

расходы будущих периодов

216

340

667

Налог на добавленную стоимость по приобретенным ценностям

220

119

---

Дебиторская задолженность платежи по которой ожидаются более чем через 12 месяцев

230

589

382

В т.ч. покупатели и заказчики

231

589

382

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

240

10566

17957

в том числе:

покупатели и заказчики

241

8173

14752

Краткосрочные финансовые вложения

250

7500

---

Денежные средства

260

10144

5229

Итого по разделу II

290

34640

28689

БАЛАНС

300

41029

34098

|

ПАССИВ | Код строки |

На начало отчетного года | На конец отчетного периода | ||

| 1 | 2 | 3 | 4 | ||

|

III. Капитал и резервы |

|

|

| ||

| Уставный капитал | 410 | 608 | 608 | ||

| Добавочный капитал | 420 | 736 | 736 | ||

| Резервный капитал | 430 | 91 | 91 | ||

| В т.ч. резервы образованные в соответствии с учр. документами | 432 | 91 | 91 | ||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 25576 | 25249 | ||

|

|

Итого по разделу III |

490 |

27011 |

26684 | |

|

Итого по разделу IV |

590 | ||||

|

Итого по разделу V |

690 |

14018 |

7414 | ||

|

|

БАЛАНС |

700 |

41029 |

34098 | |

|

|

|

|

|

|

|

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ | |||||

|

|

|

| |||

| Арендованные основные средства | 910 |

|

| ||

| Товарно-материальные ценности, принятые на ответственное хранение | 920 |

|

| ||

|

|

| ||||

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 |

|

| ||

| Материалы, принятые в переработку |

|

|

| ||

| Бланки строгой отчетности |

| - | - | ||

|

|

Марта 2010 года |

|

|

|

|

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за период с 1 января по 31 декабря 2009 г.

|

| Коды | |||||

| Форма № 1 по ОКУД | 0710001 | |||||

| Дата (год, месяц, число) | 2009 | 12 | 31 | |||

| Организация: ОАО «Центромонтажавтоматика» г.Смоленск | по ОКПО | 04771697 | ||||

| Идентификационный номер налогоплательщика | ИНН | 6731007901/673101001 | ||||

| Вид деятельности: монтажные работы | по ОКВЭД | 45.31 | ||||

| Организационно-правовая форма/форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 | 16 | |||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | ||||

|

| ||||||

| Показатель | За отчетный период | За аналогичный период предыдущего года | |||||

| наименование | код | ||||||

| 1 | 2 | 3 | 4 | ||||

|

| Доходы и расходы по обычным видам деятельности |

|

|

| |||

|

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 50505 | 99573 | |||

|

|

| ||||||

|

|

| ||||||

|

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (49619) | (83980) | |||

|

| Валовая прибыль | 029 | 886 | 15593 | |||

|

| Прибыль (убыток) от продаж | 050 | 886 | 15593 | |||

|

| Прочие доходы и расходы |

|

|

| |||

|

| Проценты к получению | 060 | 277 | --- | |||

|

| Прочие доходы | 090 | 86 | 1 | |||

|

| Прочие расходы | 100 | (924) | (1507) | |||

|

| Прибыль (убыток) до налогообложения | 140 | 325 | 14087 | |||

|

| Отложенные налоговые активы | 141 |

|

| |||

|

| Отложенные налоговые обязательства | 142 |

|

| |||

|

| Налог на прибыль и иные аналогичные обязательные платежи | 180 | (215) | (3692) | |||

|

| Чистая прибыль (убыток) отчетного периода | 190 | 110 | 10395 | |||

|

| СПРАВОЧНО: |

|

|

|

|

|

|

|

| Постоянные налоговые обязательства (активы) | 200 | 150 | 311 | |||

|

Марта 2010 года |

|

|

|

| |||||

ОТЧЕТ ОБ ИЗМЕНЕНИЯХ КАПИТАЛА

за период с 1 января по 31 декабря 2009 г.

|

| Коды | |||||

| Форма № 1 по ОКУД | 0710001 | |||||

| Дата (год, месяц, число) | 2009 | 12 | 31 | |||

| Организация: ОАО «Центромонтажавтоматика» г.Смоленск | по ОКПО | 04771697 | ||||

| Идентификационный номер налогоплательщика | ИНН | 6731007901/673101001 | ||||

| Вид деятельности: монтажные работы | по ОКВЭД | 45.31 | ||||

| Организационно-правовая форма/форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 | 16 | |||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | ||||

|

| ||||||

| Показатель | Уставный капитал | Добавочный капитал | Резервный капитал | Нераспре- деленная прибыль (непокрытый убыток) | Итого | |

| наименование | код | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Остаток на 31 декабря года, предшествующего предыдущему | 010 | 608 | 736 | 91 | 15182 | 16617 |

| Остаток на 1 января предыдущего года | 030 | 608 | 736 | 91 | 15182 | 16617 |

| Чистая прибыль | 032 |

|

|

| 10395 | 10395 |

| Остаток на 31 декабря предыдущего года | 070 | 608 | 736 | 91 | 25576 | 27011 |

| Выплаты за счет прибыли прошлых лет | 080 |

|

|

| (437) | (437) |

| Остаток на 1 января отчетного года | 100 | 608 | 736 | 91 | 25139 | 26574 |

| Чистая прибыль | 102 |

|

|

| 110 | 110 |

| Остаток на 31 декабря отчетного года | 140 | 608 | 736 | 91 | 25249 | 26684 |

|

II РЕЗЕРВЫ | ||||||

| Показатель |

|

| ||||

| наименование | код | Остаток | Поступило | Использовано | Остаток | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Резервы образованные в соответствии с учредительными документами Всего Данные предыдущего года | 161 | 91 |

|

| 91 | |

| Данные отчетного года | 162 | 91 | - | - | 91 | |

| СПРАВКИ | |||

| Показатель Наименование | код | Остаток на начало отчетного года | Остаток на конец отчетного периода |

| 1 | 2 | 3 | 4 |

| Чистые активы | 200 | 27011 | 26684 |

|

|

Марта 2010 года |

|

|

|

|

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

за период с 1 января по 31 декабря 2009 г.

|

| Коды | |||||

| Форма № 1 по ОКУД | 0710001 | |||||

| Дата (год, месяц, число) | 2009 | 12 | 31 | |||

| Организация: ОАО «Центромонтажавтоматика» г.Смоленск | по ОКПО | 04771697 | ||||

| Идентификационный номер налогоплательщика | ИНН | 6731007901/673101001 | ||||

| Вид деятельности: монтажные работы | по ОКВЭД | 45.31 | ||||

| Организационно-правовая форма/форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 | 16 | |||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | ||||

|

| ||||||

| Показатель | За отчетный период | За аналогичный период предыдущего года | |||

| наименование | код | ||||

| 1 | 2 | 3 | 4 | ||

|

Марта 2010 года |

|

|

|

| |

ПРИЛОЖЕНИЕ К БУХГАЛТЕРСКОМУ БАЛАНСУ

за период с 1 января по 31 декабря 2009 г.

|

| Коды | ||||||

| Форма № 1 по ОКУД | 0710001 | ||||||

| Дата (год, месяц, число) | 2009 | 12 | 31 | ||||

| Организация: ОАО «Центромонтажавтоматика» г.Смоленск | по ОКПО | 04771697 | |||||

| Идентификационный номер налогоплательщика | ИНН | 6731007901/673101001 | |||||

| Вид деятельности: монтажные работы | по ОКВЭД | 45.31 | |||||

| Организационно-правовая форма/форма собственности: Открытое акционерное общество | по ОКОПФ/ОКФС | 47 | 16 | ||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384 | |||||

|

| |||||||

|

| |||||||

ОСНОВНЫЕ СРЕДСТВА

| Показатель | Наличие на начало отчетного года | Поступило | Выбыло | Наличие на конец отчет- ного периода | |

| наименование | код | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Здания | 070 | 2360 |

|

| 2360 |

| Сооружения и передаточные устройсива | 075 | 143 |

|

| 143 |

| Машины и оборудование | 080 | 3230 | 138 |

| 3368 |

| Транспортные средства | 085 | 5014 |

|

| 5014 |

| Производственный и хоз. Инвентарь | 090 | 239 |

|

| 239 |

| Земельные участки и объекты природопользования | 115 |

| 5 |

| 5 |

| итого | 130 | 10986 |

|

| 11129 |

| Показатель | На начало отчетного года | На конец отчетного периода | ||

| наименование | код | |||

| 1 | 2 | 3 | 4 | |

| Амортизация основных средств - всего | 140 | 4642 | 5720 | |

|

| в том числе: |

|

|

|

|

| зданий и сооружений | 141 | 547 | 563 |

|

| машин, оборудования, транспортных средств | 142 | 3969 | 4998 |

|

| других | 143 | 125 | 158 |

|

|

|

|

| |

ФИНАНСОВЫ ВЛОЖЕНИЯ

| Показатель | Долгосрочные на начало отчетного года | Долгосрочные на конец отчетного периода | Кратко срочные на начало отчетного года | Кратко срочные на конец отчетного периода | |

| наименование | код | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Депозитные вклады | 530 |

|

| 7500 |

|

| Прочие | 535 | 45 |

|

|

|

| итого | 540 | 45 |

| 7500 |

|

ДЕБИТОРСКАЯ И КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТЬ

| Показатель | Остаток на начало отчетного года | Остаток на конец отчетного периода | ||||

| наименование | код | |||||

| 1 | 2 | 3 | 4 | |||

| Дебиторская задолженность: |

|

|

| |||

| краткосрочная - всего | 610 | 10566 | 17957 | |||

|

|

| в том числе: |

|

|

|

|

|

| расчеты с покупателями и заказчиками | 611 | 8173 | 14752 | ||

|

| авансы выданные | 612 | 809 | 1599 | ||

|

| прочая | 613 | 1584 | 1606 | ||

|

| долгосрочная - всего | 620 | 589 | 362 | ||

|

| в том числе: прочая | 623 | 589 | 362 | ||

|

Итого | 630 | 11155 | 18319 | |||

| Кредиторская задолженность: |

|

|

| |||

| краткосрочная - всего | 640 | 14018 | 7414 | |||

|

|

| в том числе: |

|

|

|

|

|

| расчеты с поставщиками и подрядчиками | 641 | 2437 | 262 | ||

|

| авансы полученные | 642 | 4532 | 4161 | ||

|

| расчеты по налогам и сборам | 643 | 4612 | 1498 | ||

|

| прочая | 646 | 2436 | 1493 | ||

|

Итого | 660 | 14018 | 7414 | |||

Расходы по обычным видам деятельности (по элементам затрат)

|

Наименование показателя | Код стр. |

За отчетный год |

За предыдущий год | |||||||

| 1 | 2 | 3 | 4 | |||||||

| Материальные затраты | 710 | 18961 | 52548 | |||||||

| Затраты на оплату труда | 720 | 21874 | 23108 | |||||||

| Отчисления на социальные нужды | 730 | 5589 | 2617 | |||||||

| Амортизация | 740 | 1078 | 916 | |||||||

| Прочие затраты | 750 | 2117 | 4881 | |||||||

| Итого по элементам затрат | 760 | 49619 | 83980 | |||||||

| Изменение остатков (прирост[+], уменьшение[-]): Незавершенного производства | 765 |

|

| |||||||

| Изменение остатков (прирост[+], уменьшение[-]): Расходов будущих периодов | 766 | 328 | 53 | |||||||

|

|

Марта 2010 года |

|

|

|

| |||||

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

к годовому бухгалтерскому отчету за 2009од

Открытое акционерное общество «Центромонтажавтоматика» г. Смоленск зарегистрировано Постановлением Мэра г. Смоленска №92 от 17.02.1993 года, поставлено

В 2009 году имущество первоначальной стоимостью до 20 000 руб. не признавалось амортизируемым (п.1 ст.256 НК РФ).Срок использования ОС определялся в соответствии с Классификацией ОС, включаемых в амортизационные группы, утвержденной Постановление Правительства РФ от 01.01.2002 №1 с изменениями от 09.07.2003,08.08.2003и 18.11.2006г и изменениями по постановлению №676 от 12.09.2008.

За 2009 год введено в эксплуатацию основные средства:

Аннотация

Курсовая работа называется «Анализ финансового состояния и финансовых результатов предприятия ООО «Центромонтажавтоматика».

Она содержит в себе 85 листов машинописного текста, состоит из 2 глав (теоретические аспекты анализа финансового состояния предприятия; анализ финансового состояния и финансовых результатов ОАО «Центромонтажавтоматика»), содержания, введения, заключения, списка литературы, в котором обозначены 11 использованных мною источников.

Для раскрытия темы курсовой и для исследования проблемы, заложенной в ней, применяется 28 таблиц.

Содержание

| Введение…………………………………………………………………………... Глава 1. Теоретические аспекты анализа финансового состояния предприятия……………………………………………………………………….. 1.1. Предмет, содержание и задачи анализа финансового состояния предприятия……………………………………………………………………….. 1.2. Методика анализа финансового состояния предприятия………………..... 1.3. Методика анализа финансовых результатов деятельности предприятия... Глава 2. Анализ финансового состояния и финансовых результатов ОАО «Центромонтажавтоматика»……………………………………………………... 2.1. Общая характеристика предприятия ОАО «Центромонтажавтоматика»... 2.2. Оценка динамики и структуры имущества предприятия и источников его формирования………………………………………………………………… 2.3. Анализ финансовой устойчивости………………………………………….. 2.4. Анализ ликвидности и платежеспособности……………………………….. 2.5. Анализ деловой активности…………………………………………………. 2.6. Анализ состава и движения капитала организации………………………... 2.7. Анализ дебиторской и кредиторской задолженности……………………... 2.8. Анализ состояния и движения основных средств предприятия…………... 2.9. Анализ финансовых результатов деятельности предприятия…………….. 2.10. Анализ движения денежных средств……………………………………… 2.11. Рейтинговая оценка финансового состояния предприятия……………… 2.12. Оценка вероятности банкротства предприятия…………………………... Заключение………………………………………………………………………... Библиографический список……………………………………………………… Приложение……………………………………………………………………….. | стр. 4 5 5 10 35 46 46 49 51 55 57 58 60 61 63 66 68 68 70 72 73 |

Введение

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов. Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности и прежде всего в наличии, размещении и использовании капитала и доходов. Результаты такого анализа необходимы, прежде всего, собственникам (акционерам), кредиторам, инвесторам, поставщикам, налоговым службам, менеджерам и руководителям предприятий.

Цель данной курсовой работы – приобретение навыков анализа финансового состояния, конечных экономических результатов деятельности предприятия и оценки эффективности его работы в условиях рыночной экономики, а также углубление теоретических знаний по дисциплине, приобретение практических навыков анализа.

В процессе выполнения курсовой работы мною были решены следующие задачи:

углубленное теоретическое изучение экономической сущности показателей финансового состояния ОАО «Центромонтажавтоматика»;

углубленное теоретическое изучение экономической сущности показателей финансового состояния ОАО «Центромонтажавтоматика»;

ознакомление с организации, послужившей объектом исследования, практикой проведения аналитической работы и ее оценка;

ознакомление с организации, послужившей объектом исследования, практикой проведения аналитической работы и ее оценка;

изучение и оценка финансового состояния в целом ОАО «Центромонтажавтоматика».

изучение и оценка финансового состояния в целом ОАО «Центромонтажавтоматика».

Объект исследования: открытое акционерное общество «Центромонтажавтоматика»

Полученные результаты и выводы базируются на фактическом материале, собранном и проанализированном мною как автором работы. В качестве информационной базы в работе использовались данные первичного учета предприятия за 2008-2009 год, а также теоретические источники.

Глава 1. Теоретические аспекты анализа финансового состояния предприятия

1.1. Предмет, содержание и задачи анализа финансового состояния предприятия

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к «кровеносной системе», обеспечивающей жизнедеятельность предприятия. Сбой финансовых потоков вызывает спазм ликвидности со всеми вытекающими последствиями.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастает приоритетность и роль финансового анализа, т.е. комплексного системного изучения финансового состояния предприятия (ФСП) и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала. [7, с. 235]

При помощи анализа финансового состояния хозяйствующих субъектов достигаются:

- объективная оценка финансовой устойчивости;

- своевременное определение возможного банкротства;

- эффективность использования финансовых ресурсов.

Финансовое состояние является комплексным понятием, экономическое содержание которого вытекает из наличия и потока финансовых ресурсов хозяйствующего субъекта, что находит отражение в бухгалтерском балансе. Эти основополагающие положения не всегда бывают выдержаны в научных исследованиях экономистов, анализирующих сущность и задачи финансового анализа.

Показатели финансового состояния отражают наличие, размещение и использование финансовых ресурсов. Положение предприятия в сфере финансов в значительной степени определяет его конкурентоспособность и потенциал в деловом сотрудничестве, оценивает, в какой мере гарантированы экономические, в частности финансовые, интересы предприятия и его партнеров. Финансовое состояние предприятий формируется в процессе их взаимоотношений с поставщиками, покупателями, налоговыми органами, банками и другими партнерами. От возможности его улучшения зависят их экономические перспективы. [1, с. 7]

В экономической литературе понятие «финансовое состояние предприятия» трактуется по-разному. Это происходит не только из-за того, что каждый автор обладает определённым уровнем подготовки и понимания поставленной задачи, но и из-за того, что каждый из них решает поставленную задачу в контексте своих интересов.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии.

Финансовое состояние предприятия (ФСП) зависит от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие — ухудшение финансового состояния предприятия и его платежеспособности

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Главная цель анализа - своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. [2]

Анализ финансового состояния предприятия преследует несколько целей:

- определение финансового положения;

- выявление изменений финансового состояния в пространственно-временном разрезе;

- выявление основных факторов, вызывающих изменения в финансовом состоянии;

- прогноз основных тенденций финансового состояния.

Таким образом, основная задача анализа финансового состояния заключается в своевременном выявлении и устранении недостатков финансовой деятельности и нахождении резервов улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо:

ü на основе изучения причинно-следственной взаимосвязи между различными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия;

ü прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов;

ü разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. [2, с.10-11]

Анализ финансового состояния является одним из эффективных способов оценки текущего положения, который отражает мгновенное состояние хозяйственной ситуации и позволяет выделить наиболее сложные проблемы управления имеющимися ресурсами и таким образом минимизировать усилия по приведению в соответствие целей и ресурсов организации с потребностями и возможностями сложившегося рынка.

Для этого нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, оценки, анализа и интерпретации финансовой отчетности.

К основным задачам комплексного анализа финансового состояния предприятия относятся:

оценка динамики структуры и состава активов, их состояния и движения;

оценка динамики структуры и состава активов, их состояния и движения;

оценка динамики структуры и состава источников собственного и заемного капитала, их состояния и изменения;

оценка динамики структуры и состава источников собственного и заемного капитала, их состояния и изменения;

оценка платежеспособности хозяйствующих субъектов и оценка ликвидности баланса;

оценка платежеспособности хозяйствующих субъектов и оценка ликвидности баланса;

анализ абсолютных и относительных показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

анализ абсолютных и относительных показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

оценка эффективности использования средств и ресурсов предприятия.

оценка эффективности использования средств и ресурсов предприятия.

Таким образом, главная цель финансовой деятельности предприятия сводится к одной стратегической задаче - увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. [1, с. 12]

Источниками информации для анализа финансово-хозяйственной деятельности являются данные оперативного и бухгалтерского учета.

Так, в соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29 июля 1998 г. № 34н, бухгалтерская отчетность предприятия является открытой для всех заинтересованных пользователей. В ее состав также включается аудиторское заключение, подтверждающее ее достоверность.

Бухгалтерская отчетность - единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам.

Данные отчетности используются внешними пользователями для оценки эффективности работы организации. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования и прогнозирования.

В соответствии с Федеральным законом «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации и Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) годовая бухгалтерская отчетность организаций, за исключением отчетности бюджетных организаций, состоит из:

Ø бухгалтерского баланса (форма № 1);

Ø отчета о прибылях и убытках (форма № 2);

Ø приложений к бухгалтерскому балансу и отчету о прибылях и убытках:

o отчета об изменениях капитала (форма № 3);

o отчета о движении денежных средств (форма № 4);

o приложений к бухгалтерскому балансу (форма № 5);

Ø пояснительной записки;

Ø аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

Годовая бухгалтерская отчетность дает широкие возможности для всестороннего анализа деятельности предприятия, и наиболее информативной ее частью является баланс. Он отражает состояние имущества, собственного капитала и обязательств предприятия на определенную дату.

Баланс позволяет оценить эффективность размещения капитала предприятия, его достаточность для текущей и предстоящей хозяйственной деятельности, оценить размер и структуру заемного капитала, а также эффективность их привлечения.

На основе изучения баланса внешние пользователи могут: принять решения о целесообразности и условиях ведения дел с данным предприятием как с партнером; оценить кредитоспособность предприятия как заемщика; оценить возможные риски своих вложений, целесообразность приобретения акций данного предприятия и его активов и т. д. [1, с. 36-38]

Дата: 2019-12-22, просмотров: 463.