Залог представляет собой один из способов обеспечения исполнения обязательств, сущность которого заключается в том, что кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами лица, которому принадлежит это имущество (залогодателя), за изъятиями, установленными законом (п. 1 ст. 334 ГК).

Залог – это способ обеспечения обязательства, при котором залогодержатель приобретает право, в случае неисполнения должником обязательства, получить удовлетворение за счет заложенного имущества, преимущественно перед другими кредиторами, за изъятиями, предусмотренными законом. Поэтому обеспеченные залогом требования удовлетворяются после полного взыскания долгов первой и второй очереди. Залог представляет собой дополнительное право, являясь лишь способом обеспечения основного требования. Для банка основным требованием при кредитовании должно быть обеспечение своевременности и полноты возврата кредита.

Залог обладает рядом преимуществ: во-первых, договор залога имущества обеспечивает наличие и сохранность этого имущества на тот момент, когда должнику придется рассчитываться с кредитором. Причем стоимость заложенного имущества будет возрастать пропорционально уровню инфляции; во-вторых, залог имущества должника обеспечивает кредитору-залогодержателю возможность удовлетворить свои требования за счет предмета залога преимущественно перед другими кредиторами; в-третьих, реальная опасность потерять имущество (а предметом залога является, как правило, особо ценное, быстроликвидное имущество) является хорошим стимулом для должника исполнить свои обязательства надлежащим образом.

Размер обеспечения основного обязательства передаваемым в залог имуществом должен определяться договором. Если же договор залога соответствующего условия не содержит, считается, что залог обеспечивает требование залогодержателя в том объеме, какой оно имеет к моменту удовлетворения (ст. 337 ГК). Таким образом, в объем требований кредитора, погашаемых за счет выручки от продажи заложенного имущества, помимо собственно суммы долга должны включаться суммы, составляющие проценты, неустойку (штраф, пени), возмещение убытков, образовавшихся в связи с неисполнением должником своего обязательства, а также дополнительные расходы залогодержателя, нанесенные им в связи обращением взыскания на заложенное имущество.

В договоре следует отражать:

- наименование и реквизиты сторон;

- существо, размеры и срок обеспечиваемого требования банка;

- вид и форму обеспечения предмета залога (вплоть до отдельных идентификационных признаков: марка, номер, цвет и пр.) и его оценку;

- ссылки на документы, подтверждающие полномочия сторон, права собственности на закладываемое имущество;

- порядок контроля банка за сохранностью обеспечения;

- ответственность сторон;

- механизм разрешения споров.

Договор о залоге заключается только в письменной форме, простой либо нотариально удостоверенной (Приложение 3). При заключении договора залога очень важно соблюсти его форму, а при необходимости и процедуру регистрации (ст.339 ГК). Их нарушение влечет за собой недействительность договора.

Нотариальное удостоверение договора залога необходимо в случаях:

- залога объектов недвижимости ;

- если договор залога заключен в обеспечение обязательств по договору, который должен быть нотариально удостоверен;

- по требованию одной из сторон.

Кроме того, договор залога объектов недвижимости требует дополнительной государственной регистрации (п.1 ст.131 ГК) в бюро технической инвентаризации (БТИ), земельных комитетах, судовых регистрах, ГИБДД и других соответствующих органах.

При принятии конкретного имущества в залог следует учитывать следующие моменты:

Предметом залога не могут быть требования, носящий личный характер, а также иные требования, залог которых запрещен законом (например, передача в залог имущества, находящегося на праве оперативного управления).

Предметом залога может быть всякое имущество, которое залогодатель вправе отчуждать, т.е. все, что может быть продано, заложено или отчуждено другим законным способом. Имущество, передаваемое в залог, должно быть четко обозначено и выделено из остального имущества залогодателя. Залог имущества, находящегося в совместной (общей) собственности, требует согласия всех других собственников. Но в случае реализации своей доли одним собственником остальные собственники имеют право на приобретение этой доли.

Взыскание на предмет залога осуществляется по решению суда или третейского суда, если иное не установлено законом.

Поэтому недопустимо в соответствии с Законом РФ «О залоге», чтобы в случаях невыполнения обязательств должником, кредитор обращал заложенное имущество в свою собственность без решения суда. Залог не является способом приобретения права собственности, а лишь удовлетворения требований кредита из стоимости заложенного имущества.

Различают несколько разновидностей залога одним из которых является залог имущества клиента.

Залог имущества клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензий из стоимости заложенного имущества.

Залоговый механизм возникает в момент рассмотрения кредитной заявки как условие заключения кредитного договора. Он сопровождает весь период пользования кредита.

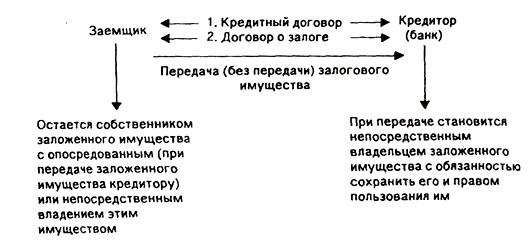

Как видно из схемы 2 центральное место в правовом содержании залогового механизма принадлежит определению права собственности, владения, распоряжения и пользования заложенным имуществом. [2]

Схема 2. Структура залогового механизма

В России правовая основа залогового механизма определена Законом «О залоге», в соответствии с которым [2]:

а) право собственности на заложенное имущество принадлежит заемщику;

б) владение заемщиком заложенным имуществом может быть непосредственное и опосредствованное;

в) залог может сопровождаться правом пользования предметами залога в соответствии с его назначением.

Предметом залога могут выступать вещи, ценные бумаги, иное имущество и имущественные права. В то же время это имущество для отнесения его к объекту залога должно отвечать двум критериям: приемлемости и достаточности.

В зависимости от материально-вещественного содержания предметы залога подразделяются на следующие группы:

1. Залог имущества клиента: ипотека, ценных бумаг, валютных ценностей и т.д.

2. Залог имущественных прав: автора на вознаграждение, арендатора и т.д.

Наиболее реальной формой возвратности кредита гарантией обладает заклад. Остальные виды залога имеют условные гарантии возврата кредита. Поэтому в практике иностранных коммерческих банков эти виды залога применяются по отношению к клиентам, положительно себя зарекомендовавшим.

Кредитование совокупного или укрупненного объекта может потребовать использование смешанного залога, включающего товары на складе, ценные бумаги, векселя. В этом случае требования к составным элементам смешанного залога остаются теми же, что и описанные выше. Максимальная сумма кредита не должна была превышать 75% общей стоимости принятого в залог совокупного обеспечения.

Международная практика выработала по этому поводу следующие принципиальные положения:

1. Большинство предметов залога оцениваются по рыночной стоимости.

2. Принятое обеспечение должно регулярно переоцениваться с тем, чтобы покрыть кредитный риск в любое время.

3. Оценку стоимости предметов залога должны производить специалисты соответствующей квалификации.

4. Подлинность и ценность произведений искусства, антиквариата и т.д. должны быть подтверждены.

5. В случае использования в качестве залога товарно-материальных ценностей стоимость его должна включать расходы на проведение периодических оценок залогового обеспечения, особенно если к ним привлечены независимые эксперты.

6. При оценке залога следует обратить особое внимание на правильное определение ликвидационной стоимости и затрат на реализацию имущества.

Таким образом, различные формы залога обладают неодинаковой степенью обеспеченности возврата кредита. Главным из которых, является возвратность банковского кредита при залоге –это достаточность.

Заключение

В общем виде сложившаяся система кредитования представляет собой обновленную систему, при которой, однако, еще сосуществуют как старые, так и новые формы возвратности кредита, кладут основу для развития предпринимательства как в хозяйстве, так и в банковской сфере.

И всего рассмотренного и изученного можно сказать, что возвратность кредита представляет собой основополагающее свойство кредитных отношений, отличающее их от других видов экономических отношений, и на практике находит свое выражение в определенном механизме. Этот механизм базируется с одной стороны, на экономических процессах, лежащих в основе возвратного движения кредита, с другой - на правовых отношениях кредитора и заемщика, вытекающих из их места в кредитной сделке. Кредитный механизм органически включающий данные формы, дает возможность банку укрепить свою независимость и тем самым снизить кредитный риск.

Кредитная сделка предполагает возникновение обязательства кредитору вернуть соответствующий долг. Конкретная практика показывает, что наличие обязательства (в разных формах) еще не означает гарантии и своевременного возврата. Из выше изученного можно сказать, что под формой обеспечения возвратности кредита следует понимать конкретный источник погашения имеющегося долга, юридическое оформление права кредитора на его использование, организацию контроля банка за достаточностью и приемлемостью данного источника.

Признаком современной системы кредитования предприятий служит переход именно к таким формам, которые в большей степени гарантируют возврат банковского кредита. Сложившаяся в настоящее время система учитывает кредитоспособность клиента, снижающую риск несвоевременного возврата кредита. Залог, как мы выяснили, является одной из самых распространенных форм обеспечения возвратности банковского кредита. Центральное место в правовом содержании залогового механизма принадлежит определению права собственности, владения, распоряжения и пользования заложенным имуществом. В России правовая основа залогового механизма определена Законом "О залоге", в соответствии с которым:

а) право собственности на заложенное имущество принадлежит заемщику; б) владение заемщиком заложенным имуществом может быть непосредственное и опосредственное;

в) залог может сопровождаться правом пользования предметами залога в соответствии с его назначением;

Так же не мало важной формой обеспечения возвратности кредита являются также гарантии и поручительства. В этом случае имущественную ответственность несет за заемщика, как правило, третье лицо. Применительно к юридическим лицам поручительство в отличие от гарантии оформляется письменным договором между банком и поручителем. В соответствии с ним последний обязуется гасить кредитору задолженность заемщика в течение определенного времени.

Таким образом, кредиторы имеют в своем распоряжении самые различные способы обеспечения возврата ведаемого банковского кредита.

Какой способ следует применить на практике, зависит от самых разнообразных факторов, в том числе от: правовой обеспеченности возможности применения конкретных форм; наличия предшествующего опыта у кредитора в этой области; возможности привлечения квалифицированных юристов, специализирующихся на определенных формах обеспечения; реальных возможностей кредитора и заемщика и др.

Все законные способы обеспечения хороши, если они ведут к достижению конечной цели - погашению должником основной суммы банковского кредита с процентами.

Список используемой литературы

1. «Банк заинтересован в предоставлении кредита не меньше заемщика, Экономическое обозрение»- «Логос-Пресс», 2000 г., сентябрь, № 32, 4 с.

2. Закон Российской Федерации «О залоге» – электронные источники информации

3. Гражданский кодекс Российской Федерации- электронный источник информации.

4. «Залог недвижимости (ипотека) как способ обеспечения кредита», Информационно – аналитический журнал» Деньги и Кредит»,- М., 2000 г., №9, с. 30 - 32.

5. «Деньги. Кредит. Банки»- учебно-наглядное пособие,- Под общей редакцией В.П. Валейко – Кишинев: ULIM, 2001 г., 334 с.

6. «Кредиты». - http://www.uralsibbank.ru/private/credit

7. Коробова Г.Г. «Банковское дело»: Учебник, - М.: Юристъ, 2002 г. - 751с.

8. Лаврушин О.И. «Банковское дело», - М.: Финансы и статистика, 2001 г. – 672 с.

9. Лаврушин, О.И. «Деньги, кредит, банки»: Учебник. — 2-е изд., перераб. и доп.. — М.: Финансы и статистика, 2000 г. — 464 с.

10. Ольшанный А.И. «Банковское кредитование»,- М.: Русская Деловая Литература, 1998 г. – 352 с.

11. «Основы банковской деятельности (Банковское дело)» - Под ред. Тагирбекова К.Р. -М., Инфра-М, 2003 г., 718 с.

12. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. «Современный экономический словарь», — 5-е изд., перераб. и доп.. — М.: ИНФРА-М, 2006 г. — 495 с.

13. Тавасиев А.М. «Банковское дело: управление и технологии»- Учеб. пособие для студентов вузов. – М.: Юнити-Дана, 2001. – 863с.

14. Трошин А.Н., Фомкина В.И. «Финансы, денежное обращение и кредиты» - М., 2000 г. 879 с.

15. «Финансы»: Учебник - Под ред. С.И. Лушина, В.А. Слепова. - М.: РЭА, 2000 г. 398 с.

Приложение 1

Договор о банковской гарантии

г. Самара «___»_______20__г.

______________________________________________________ в лице

(наименование банка гаранта)

________________________________________________ именуемый

(наименование должности, Ф.И.О.)

в дальнейшем «Гарант», и ______(наименование банка – кредитора)

в лице _________ именуемый в дальнейшем

(наименование должности, Ф.И.О.)

«Кредитор», с другой стороны, заключили настоящий Договор о нижеследующем:

1. ___________________________________ принимает на себя

(наименование банка – гаранта)

солидарную ответственность с должником за выполнение последним

обязательства по кредитному договору с ______________________

(наименование банка - кредитора)

от «___» __________20__г. №______

2. В случае невозвращения должником ссуды в указанный в кредитном договоре срок Гарант обязуется не позднее 5 дней после наступления срока погашения кредита дать поручение Расчетно-кассовому центру на списание суммы задолженности (включая проценты по кредиту) со своего корреспондентского счета №___________ и перечисление средств на корреспондентский счет Кредитора.

При несвоевременном выставлении такого платежного поручения Гарант уплачивает в пользу Кредитора _________________ процентов за каждый день задержки перечисления.

3. Действие настоящего Договора прекращается после полного погашения кредита, а также в случае, если Кредитор в течение трех месяцев со дня наступления срока погашения кредита, предусмотренного кредитным договором, не предъявит иска к Гаранту.

4. Все споры по настоящему Договору рассматриваются в установленном законом порядке.

5. Юридические адреса и подписи сторон:

Гарант: _____________________________________________________ _____________________________________________________________

Кредитор _____________________________________________________ _____________________________________________________________

Приложение 2

Договор поручительства

г. Самара «___»__________20__г.

________________________________________________________

(наименование поручителя)

именуемый в дальнейшем «Поручитель», в лице ______

(наименование должности

____________________ действующего на основании Устава,

руководителя, его фамилия, имя и отчество)

с одной стороны, и Банк _______________

именуемый в дальнейшем «Кредитор», в лице _____________

(должность, фамилия,

______________________ действующего па основании Устава,

имя и отчество руководителя банка)

с другой стороны, заключили настоящий Договор о следующем:

1. Поручитель обязуется перед Кредитором отвечать за исполнение обязательств па возврату ссуды, выданной Кредитором ______________

__________________________________________________

(наименование заемщика)

на _____________________________________

(назначение ссуды)

в сумме ___________________ (________) лей на срок до «___»__________20__г., а также причитающихся процентов за пользование ею в установленный срок в размере _________ % годовых, а при неуплате в этот срок в размере ______ % годовых, предусмотренных

кредитным договором от «___»__________20__г. № _________ между Кредитором и Заемщиком в общей сумме _____________ лей.

2. Поручитель несет солидарную ответственность с Заемщиком перед Кредитором за исполнение обязательств по кредитному договору, заключенному между Кредитором и Заемщиком.

3. Ответственность Поручителя по настоящему Договору ограничивается указанной выше суммой кредита и начисленными по ней процентами, предусмотренными кредитным договором между Кредитором и Заемщиком.

4. Поручитель обязан по первому требованию Кредитора представить документы, необходимые Кредитору для контроля за платежеспособностью Поручителя.

5. Поручитель предоставляет Кредитору право при не возврате Заемщиком кредита и процентов по ней о срок, указанный в кредитном договоре, погасить задолженность по кредиту с причитающимися процентами за ее пользование в размере, предусмотренном кредитным договором, путем безакцептного или бесспорного списания (далее по тексту безакцептное) Банком платежным требованием-поручением, инкассовым поручением суммы долга со счета Поручителя №_____________ в (наименование банка Поручителя и банковские реквизиты) При недостаточности денежных средств, перечисленные со счета Поручителя я погашение долга, Кредитор вправе и установленном порядке обратить взыскание на другое имущество и ценности Поручителя.

6. Поручитель поручает балку, обслуживающему его, исполнить предъявленное Кредитором требование на безакцептное списание средств с расчетного счета Поручителя.

7. При исполнении Поручителем обязательств по возврату кредита, начисленных процентов за пользование ею, предусмотренных кредитным договором, Кредитор обязуется переуступить ему свои права требования к Заемщику и передать документы, обосновывающие эти права в объеме исполненного Поручителем обязательства.

8. Настоящий Договор вступает в силу с момента его подписания. Действие настоящего Договора прекращается после погашения Заемщиком или Поручителем указанной ссуды и процентов по ней. Изменения кредитного договора между Банком и Заемщиком, влекущие увеличение ответственности или иные неблагоприятные по следствия для Поручителя, не прекращают действие настоящего Договора. В этом случае стороны оформляют дополнительное соглашение к Договору поручительства.

9. Поручитель не вправе без согласия Кредитора односторонне отказаться от принятых на себя обязательств по настоящему Договору или изменить его условия.

Любая договоренность между Поручителем и Заемщиком в отношении настоящего Договора не затрагивает обязательств Поручителя перед Кредитором по настоящему Договору.

10. Споры, вытекающие из настоящего Договора, разрешаются в соответствии с действующим законодательством судом или арбитражным судом.

11. Настоящий Договор является неотъемлемой частью кредитного договора от «____» ______________20__г. № ___________ составлен в 3-х идентичных экземплярах, имеющих одинаковую юридическую силу и хранящихся по одному экземпляру у Поручителя, Кредитора и балка Поручителя.

В случае пролонгации срока действия кредитного договора стороны продлевают действие Договора поручительства дополнительным соглашением.

12. Адреса сторон и их банковские реквизиты:

Кредитора: __________________________________________

Поручителя: _________________________________________

При изменении адресов или банковских реквизитов стороны обязуются в 3-х дневный срок информировать друг друга об их изменении.

Кредитор

________________________________

М. П.

Поручитель

________________________________

Приложение 3

Договор залога

недвижимого имущества

(закладная)

г. Самара «___»_______20__г.

(наименование банка – залогодержателя)

в лице ________________________________________________

(должность, Ф.И.О.)

действующий на основании __________________

именуемый в дальнейшем «Кредитор», с одной стороны, и _______________

_________________, именуемый в дальнейшем

(наименование заемщика)

«Залогодатель» в лице __________________________

(должность, Ф.И.О.)

действующий на основании ______________ с другой стороны, заключили настоящий Договор о нижеследующем:

1. В обеспечение соответствующего исполнения кредитного договора №______ от «___» ___________20__г. Кредитор приобретает залоговое право на принадлежащие залогодателю на праве собственности следующее имущество ____________________________

_____________________________________________________________

(предприятие, строение, здания, сооружение или иной объект,

_____________________________________________________________

непосредственно связанный с землей, его балансовая стоимость)

вместе с соответствующим земельным участком, размером __________

кв. м., находящемся ____________________________________________

(местонахождение)

Право собственности на земельный участок (или право пользования)

подтверждается _______________________________________________

(наименование документа: государственный акт

_____________________________________________________________

или иной документ, подтверждающий право собственности на земельный участок

_____________________________________________________________

или право пользования им, его дата и номер)

2. Заложенное имущество оценивается в сумме ___________________ лей, из них стоимость недвижимости составляет ___________________ лей, стоимость земельного участка ___________________лей.

В случае уменьшения стоимости заложенного имущества вследствие его физического и морального износа либо иных причин Залогодатель обязан передать Кредитору дополнительное право залога на имущество, эквивалентное стоимости утраченного от первоначально внесенного в залог.

Основанием для выполнения данной обязанности является акт экспертной оценки заложенного имущества.

3. Заложенное имущество остается в пользовании, владении и распоряжении Залогодателя, который может осуществлять свои права исключительно в соответствии с его назначением. Продажа, дарение или отчуждение в иной форме заложенного имущества без согласия Кредитора запрещается до полного погашения залогодателем кредита и процентов по ней.

Залогодатель обязан принимать все необходимые меры для сохранения предмета залога.

Кредитор имеет право проверить осуществление Залогодателем данной обязанности документально и в натуре, залогодатель обязан оказывать ему в этом содействие.

4. Страхование заложенного имущества осуществляется Залогодателем за его счет до заключения Договора залога.

5. В случае не возврата Залогодателем долга в установленный кредитным договором срок, а также при досрочном взыскании кредита по основаниям, установленным этим Договором, Кредитор вправе удовлетворить свои требования из стоимости заложенного имущества путем его реализации в установленном законом порядке.

При неисполнении кредитного обязательства, обеспеченного ипотекой предприятия; банк – кредитор в праве принять необходимые меры по оздоровлению финансового положения предприятия (указать какие), включая назначение представителей в руководящие органы предприятия. Если эти меры не дадут надлежащих результатов, Залогодержатель вправе обратить взыскание на предприятие путем его продажи с аукциона как единого комплекса.

6. Любой спор, разногласия или претензия, вытекающие из настоящего Договора, разрешаются в соответствии с действующим законодательством судом или арбитражным судом.

7. Договор вступает в силу с даты государственной регистрации залога.

8. Действие настоящего Договора прекращается с выполнением всех обязательств по кредитному договору.

9. Расходы по заключению настоящего Договора и его регистрации несет залогодатель.

10. Договор составлен в трех экземплярах, из которых один остается в нотариальном органе, удостоверившим Договор, и по одному экземпляру выдается сторонам.

11. Договор подлежит нотариальному удостоверению и регистрации в поземельной книге по месту нахождения объекта залога.

12. Адреса сторон:

Кредитора: _________________________________________________ Залогодатель _________________________________________________

Дата: 2019-12-22, просмотров: 421.