Финансовый анализ, как часть экономического анализа, представляет систему определенных знаний, связанную с исследованием финансового положения организации и ее финансовых результатов, складывающихся под влиянием объективных и субъективных факторов, на основе данных финансовой отчетности.

Анализ финансовой отчетности выступает как инструмент для выявления проблем управления финансово-хозяйственной деятельностью, для выбора направлений инвестирования капитала и прогнозирования отдельных показателей.[24]

Одной из задач реформы предприятия является переход к управлению финансово-хозяйственной деятельностью на основе анализа экономического состояния с учетом постановки стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их достижения. Результаты финансово-хозяйственной деятельности предприятия интересуют как внешних рыночных агентов (потребителей и производителей, кредиторов, акционеров, инвесторов), так и внутренних (работников административно-управленческих подразделений, руководителей предприятия и др.).[25]

Основными источниками информации для финансового анализа являются данные бухгалтерского и управленческого учета:

1. Данные об имуществе предприятия (активах) и источниках его образования (пассивах) на начало и конец исследуемого периода в виде аналитического баланса.

2. Данные о результатах деятельности предприятия за исследуемый период в виде аналитического отчета о прибылях и убытках.

При проведении финансового анализа для более точной интерпретации исходных данных дополнительно может потребоваться следующая информация:

· Сведения об учетной политике предприятия.

· Сумма начисленного износа основных средств и нематериальных активов.

· Среднесписочная численность персонала и фонд заработной платы предприятия.

· Доля просроченной дебиторской и кредиторской задолженности.

· Доля бартерных (товарных) расчетов в выручке от реализации.

Бухгалтерская отчетность коммерческих организаций состоит из:

а) бухгалтерского баланса (форма N 1);

б) отчета о прибылях и убытках (форма N 2);

в) приложений к ним, предусмотренных нормативными актами;

г) аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту;

д) пояснительной записки.

В соответствии с пунктом 1 Приказа N 67н в состав приложений к бухгалтерскому балансу и отчету о прибылях и убытках бухгалтерской отчетности включаются:

форма N 3 "Отчет об изменениях капитала";

форма N 4 "Отчет о движении денежных средств";

форма N 5 "Приложение к бухгалтерскому балансу";

форма N 6 "Отчет о целевом использовании полученных средств" (для общественных организаций).[26]

Бухгалтерский баланс – основная форма бухгалтерской отчётности. Он характеризует имущественное и финансовое состояние организации на отчётную дату. В форме баланса по каждой статье в скобках указаны номера счетов бухгалтерского учета, сальдо по которым должно быть перенесено в данную статью.

В целях удобства работы, сокращения места и времени написания формул, применяемых при анализе, целесообразно показатели бухгалтерского баланса и другие финансовые показатели записывать в виде условных обозначений.

Форма № 2 «Отчет о прибылях и убытках» - отражаются финансовые результаты деятельности организации за отчётный период и аналогичный период предыдущего года.

В форме №3 «Отчет об изменениях капитала» раскрываются структура и движение капитала предприятия. О том, что в него входит, сказано в пункте 66 Положения по бухгалтерскому учету и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998г. № 34н. Так, в состав собственного капитала предприятия включаются: уставный (складочный), добавочный и резервный капиталы, нераспределенная прибыль и прочие резервы.

Форма №4 «Отчет о движении денежных средств» состоит из 3 разделов. В форме отражается информация о том, за счет каких средств организация вела свою деятельность в отчетном году и как именно она их расходовала по каждому виду деятельности организации: текущей (основной), инвестиционной и финансовой.

Отчет по форме № 5 «Приложение к бухгалтерскому балансу» расшифровывает данные формы № 1 «Бухгалтерский баланс». Показатели, подлежащие отражению в форме №5, по решению организации могут формировать самостоятельные отчеты или включаться в пояснительную записку.

Пояснительная записка составляется произвольной формы и содержит информацию о деятельности предприятия, о численности работающих, основные показатели и факторы, повлиявшие на результаты деятельности организации, а также решения по распределению прибыли, остающейся в распоряжении предприятия.[27]

Методика анализа финансового состояния предприятия включает следующие блоки анализа: общая оценка финансового состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия. Оценка финансового состояния и его изменения за отчетный период по сравнительному, аналитическому балансу, а также анализ показателей финансовой устойчивости составляют исходный пункт, из которого должен логически развиваться заключительный блок анализа финансового состояния.[28]

В ходе анализа для характеристики различных аспектов финансового состояния применяются как абсолютные показатели, так финансовые коэффициенты, представляющие собой относительные показатели финансового состояния. Последние рассчитываются в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций. Согласно классификации одного из основателей балансоведения Н. А. Блатова, относительные показатели финансового состояния подразделяются на деления и коэффициенты координации, коэффициенты распределении. Коэффициенты распределения применяются в тех случаях, когда требуется определить, какую часть тот или иной абсолютный показатель финансового состояния составляет от итога включающей его группы абсолютных показателей. Коэффициенты распределения и их изменения за отчетный период играют большую роль в ходе предварительного ознакомления с финансовым состоянием по сравнительному аналитическому балансу-нетто. Коэффициенты координации используются для выражения отношений разных по существу абсолютных показателей финансового состояния или их линейных комбинаций, имеющих различный экономический смысл.[29]

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются усредненные по временному ряду значения показателей данного предприятия, относящиеся к прошлым, благоприятным с точки зрения финансового состояния, периодам; среднеотраслевые значения показателей, значения показателей рассчитанные по данным отчетности наиболее удачливого конкурента. Кроме того, базой сравнения могут служить теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические, с точки зрения устойчивости финансового состояния значения относительных показателей. Такие величины фактически выполняют роль нормативов для финансовых коэффициентов. [30]

Предварительная оценка финансового состояния предприятия и изменений его показателей предназначена для общей характеристики финансовых показателей предприятия, определения их динамики и отклонений за отчетный период. В целях проведения такого анализа рекомендуется составить сравнительный аналитический баланс, в который включаются основные агрегированные показатели бухгалтерского баланса.

Сравнительный аналитический баланс позволяет упростить работу по проведению горизонтального и вертикального анализа основных финансовых показателей предприятия. Горизонтальный анализ характеризует изменения показателей за отчетный период, а вертикальный – удельный вес показателей в общем итоге (валюте) баланса предприятия. Расчет изменения удельных весов величин статей баланса за отчетный период проводится по следующей формуле:

, где ( 4 )

, где ( 4 )

где ai- статья аналитического баланса;

t1- показатель статьи аналитического баланса на начало периода;

t2- показатель статьи аналитического баланса на конец периода.

Расчет изменения статей баланса в процентах к величинам на начало года проводится по формуле:

или ( 5 )

или ( 5 )

Расчет изменения статей баланса в процентах к изменению итога аналитического баланса проводится по формуле:

или ( 6 )

или ( 6 )

Полученные показатели структурных изменений дают возможность выявить, за счет каких источников менялись активы предприятия.

В целях углубления анализа финансовых показателей предприятия сравнительные аналитические таблицы могут составляться также для конкретных показателей, например, основных средств, запасов, денежных средств, расчетов и прочих активов и т.д.

Анализ ликвидности баланса должен оценивать текущую платежеспособность и давать заключение о возможности сохранения финансового равновесия и платежеспособности в будущем. Сравнительный аналитический баланс и показатели финансовой устойчивости отражают сущность финансового состояния. Ликвидность баланса характеризует внешние проявления финансового состояния, которые обусловлены его сущностью.

Под ликвидностью организации понимается его способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность организации и предполагает постоянное равенство между его активами и обязательствами одновременно по двум параметрам: по общей сумме; по срокам превращения в деньги (активы) и срокам погашения (обязательства)[31].

По степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяют на следующие группы:

¨ Наиболее ликвидные активы А1 (4):

- суммы по всем статьям денежных средств, которые могут быть использованы для проведения расчетов немедленно;

- краткосрочные финансовые вложения (ценные бумаги).

А1=стр.260+стр.250 (7)

¨ Быстрореализуемые активы А2 (8) – активы, для обращения которых в наличные средства требуется определенное время. Сюда относятся:

- дебиторская задолженность (платежи по которым ожидаются в течении 12 месяцев после отчетной даты);

- прочие дебиторские активы.

А2=стр.240+стр.270 (8)

Медленнореализуемые активы А3 (9) – наименее ликвидные активы. Сюда входят:

- запасы, кроме строки « Расходы будущих периодов»;

- налог на добавленную стоимость по приобретенным ценностям;

- дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

А3=стр.210+стр.220+стр.230 (9)

¨ Труднореализуемые активы А4 (10). В эту группу включаются все статьи I раздела баланса «Внеоборотные активы».

А4=стр.190 (10)

Источники пассива баланса группируются по срочности их оплаты следующим образом:

¨ Наиболее срочные обязательства П1 (11):

- кредиторская задолженность;

- задолженность участникам (учредителям) по выплате доходов;

- прочие краткосрочные обязательства;

- ссуды, не погашенные в срок.

П1=стр.620+стр.630+стр.660 (11)

¨ Краткосрочные пассивы П2 (12):

- краткосрочные займы и кредиты;

- прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

П2=стр.610 (12)

¨ Долгосрочные пассивы П3 (13).

В группу входят долгосрочные кредиты и займы, статьи IV раздела баланса.

П3=стр.560 (13)

¨ Постоянные пассивы П4 (14):

- это статьи III раздела баланса «Капитал и резервы»;

- отдельные статьи V раздела баланса «Краткосрочные обязательства», не вошедшие в предыдущие группы;

- доходы будущих периодов;

- резервы предстоящих расходов.

Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статье «Расходы будущих периодов».

П4=стр.490+стр.640+стр.650 (14)

Для определения ликвидности баланса предприятия необходимо сопоставить итоги перечисленных групп по активу и пассиву. Баланс считается абсолютно ликвидным при следующих соотношениях:

(15)

(15)

При этом если выполнены три следующих условия:

А1≥П1; А2≥П2; А3≥П3, (16)

т.е. текущие активы превышают внешние обязательства организации, то обязательно выполняется и последнее неравенство:

А4≤П4, (17)

которое подтверждает наличие у организации собственных оборотных средств. Все это означает соблюдение минимального условия финансовой устойчивости.

Невыполнение же одного из первых трех неравенств, свидетельствует о нарушении ликвидности баланса. При этом недостаток средств по одной группе активов, не компенсирующейся их избытком по другой группе, так как компенсация может быть лишь по стоимости, в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.[32]

Сравнение первой и второй групп активов (наиболее ликвидных активов и быстрореализуемых активов) с первыми двумя группами пассивов (наиболее срочные обязательства и краткосрочные пассивы) показывает текущую ликвидность, т.е. платежеспособность или неплатежеспособность организации в ближайшее к моменту проведения анализа время.

Сравнение же третьей группы активов и пассивов (медленно реализуемых активов с долгосрочными обязательствами) показывает перспективную ликвидность, т.е. прогноз платежеспособности организации.

Платежеспособность и финансовая устойчивость являются важнейшими характеристиками финансово-экономической деятельности предприятия в условиях рыночной экономики[33]. Платежеспособность предприятия характеризуется коэффициентами ликвидности, которые рассчитываются как отношения различных видов оборотных средств к величине срочных обязательств[34]. Различают следующие показатели ликвидности, характеризующие платежеспособность:

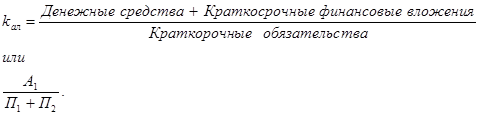

1. Коэффициент абсолютной ликвидности (18):

(18)

(18)

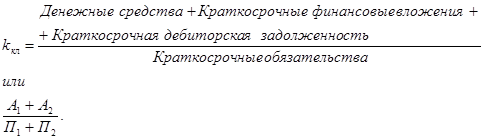

2. Коэффициент критической ликвидности (промежуточного (финансового) покрытия, платежеспособности и др.) (19):

(19)

(19)

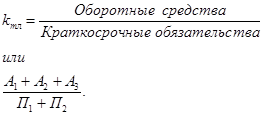

3. Коэффициент текущей ликвидности (общего покрытия) (20):

(20)

(20)

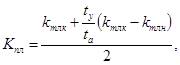

Для оценки структуры баланса рассчитывается коэффициент утраты платежеспособности на период 3 месяца, если нет, то восстановления платежеспособности на период 6 месяцев формуле (21):

где: (21)

где: (21)

- коэффициент утраты/восстановления платежеспособности;

- коэффициент утраты/восстановления платежеспособности;

- коэффициент текущей ликвидности на конец анализируемого периода;

- коэффициент текущей ликвидности на конец анализируемого периода;

- коэффициент текущей ликвидности на начало анализируемого периода;

- коэффициент текущей ликвидности на начало анализируемого периода;

ty – время утраты/восстановления платежеспособности – 3/6 месяцев;

ta – продолжительность анализируемого периода в месяцах.

Если значение коэффициента утраты платежеспособности менее 1, может быть принято решение об утрате платежеспособности, если значение коэффициента восстановления окажется выше единицы, предприятие имеет возможность восстановить свою платежеспособность за этот период. Для разработки конкретных мер по нормализации структуры баланса и обеспечения платежеспособности организации необходимо более детально, по направлениям, изучить ее финансовое состояние.

Анализ платежеспособности необходим не только для самих организаций с целью оценки и прогнозирования их дальнейшей финансовой деятельности, но и для их внешних партнеров и потенциальных инвесторов. Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. их способность превращаться в денежную наличность. При этом понятие ликвидность является более широким, чем платежеспособность и означает не только текущее состояние расчетов, но и характеризует соответствующие перспективы развития компании.[35]

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы. Финансовая устойчивость в долгосрочном плане характеризуется соотношением собственных и заёмных средств. Однако этот показатель даёт лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной практике разработана система следующих показателей:

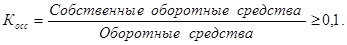

1. Обеспеченность оборотных средств собственными источниками или коэффициент обеспеченности собственными оборотными средствами (22):

(22)

(22)

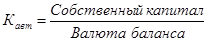

2. Коэффициент финансовой независимости (автономии) – показывает удельный вес собственных средств в общей сумме источников финансирования, нормальное ограничение составляет более или равно 0,4-0,6:

(23)

(23)

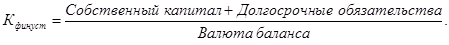

3. Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, нормальное ограничение ≥ 0,6:

(23)

(23)

Сущностью финансовой устойчивости предприятия является обеспеченность товарно-материальных запасов источниками средств для их формирования (покрытия). Финансовая устойчивость предприятия характеризуется системой абсолютных и относительных показателей. Наиболее обобщающим абсолютным показателем финансовой устойчивости является соответствие (либо несоответствие — излишек или недостаток) величины источников средств для формирования запасов. При этом имеются в виду источники собственных и заемных средств[36]. Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования, чтобы измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

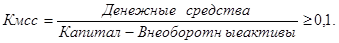

4. Коэффициент манёвренности собственного капитала – показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая капитализирована. Значение этого показателя может существенно варьироваться.

Коэффициент маневренности собственных оборотных средств (24):

(24)

(24)

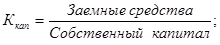

5. Коэффициент капитализации (плечо финансового рычага) (Kкап) показывает, сколько заемных средств организация привлекла на 1 рубль вложенных в активы собственных средств, нормальное ограничение не выше 1,5:

(25)

(25)

После проведения данных расчетов приведенных выше показателей предприятие может характеризоваться одним из четырех типов финансовой устойчивости:1. Абсолютная финансовая устойчивость. Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т. е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко.2. Нормальная финансовая устойчивость. В такой ситуации предприятие использует для покрытия запасов, помимо собственных оборотных средств, также и долгосрочные привлеченные средства. Такой тип финансирования запасов является “нормальным” с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.3. Неустойчивое финансовое положение. Такая ситуация характеризуется недостатком у предприятия “нормальных” источников для финансирования запасов. В этой ситуации еще существует возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

4. Кризисное финансовое состояние характеризуется ситуацией, при которой предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженности. В этом случае можно говорить о том, что предприятие находится на грани банкротства[37]

Глава 2. Комплексная оценка финансового состояния ФГУП "Научно-исследовательский институт систем связи и управления"

2.1 Краткая организационно-экономическая характеристика ФГУП "Научно-исследовательский институт систем связи и управления"

ФГУП "Научно-исследовательский институт систем связи и управления" далее ФГУП "НИИССУ» создано в соответствии с приказом Министерства промышленности средств связи СССР от 17.06.1977 г.

Предприятие является коммерческой организацией. Находится в ведомственном подчинении Министерства промышленности и торговли РФ.

Полномочия собственника имущества Предприятия осуществляют Министерство промышленности и торговли и Федеральное агентство по управлению федеральным имуществом в соответствии с нормативными правовыми актами Правительства РФ.

Предприятие является юридическим лицом, имеет самостоятельный баланс, расчетный и иные счета в банках, круглую печать со своим наименованием, штамп, бланки, фирменное наименование.

Предприятие отвечает по своим обязательствам всем принадлежащим ему имуществом.

Предприятие от своего имени приобретает имущественные и личные неимущественные права и несет обязательства, выступает истцом и ответчиком в суде в соответствии с законодательством РФ.

Целями деятельности Предприятия являются:

1. осуществление научной и научно-технической деятельности в отраслях, связанных с обеспечением безопасности РФ; разработка и изготовление отельных видов продукции, находящейся в сфере интересов РФ и обеспечивающей безопасность РФ;

2. получение прибыли.

Для достижения целей Предприятие осуществляет в установленном законодательством РФ порядке следующие виды деятельности:

- разработка, производство и испытание автоматизированных систем, комплексов и средств управления войсками и оружием, автоматизированных систем связи и передачи данных, стационарных и мобильных всех видов базирования узлов связи, техники радиосвязи и телесвязи радионавигационного оборудования, бортовых авиационных комплексов навигации и управления, комплексов радиолокационного обнаружения и технических средств опознавания объектов специального и гражданского назначения;

-разработка, производство и внедрение аппаратно-программных средств вычислительной техники и аппаратуры для автоматизированной обработки и передачи данных специального и гражданского назначения;

- разработка, производство и внедрение автоматизированных радиоцентров общего и специального назначения с использованием фазированных антенных решеток, аэростатных высотно-подъемных антенн и аппаратно-программных комплексов ионосферно-волновой и частотно-диспетчерской службы;

-разработка, проектирование, внедрение, проведение сертификации и сертификационных испытаний, реализация, установка, монтаж, наладка, ремонт, сервисное обслуживание систем и средств защиты информации, в том числе от несанкционированного доступа и применения;

- разработка и создание центров сбора и обработки информации для систем экологического мониторинга и других специальных систем и систем гражданского назначения, включая их общесистемное, специальное программное обеспечение и экспертные системы;

- разработка и производство специализированных колесных машин, их шасси и автотранспортных средств, кроме пассажирских;

- разработка и производство подвижных средств, специального оборудования для технического обслуживания, ремонт и эвакуация вооружения и военной техники;

- разработка и производство техники для лабораторных исследований и экспресс-анализа;

-разработка и производство систем и комплексов закрытой связи;

-разработка и производство средств защиты информации от несанкционированного доступа;

-развитие теории и технологии создания систем связи и управления;

-формирование и разработка программ фундаментальных научных исследований по созданию перспективных систем связи и управления;

-координация и осуществление фундаментальных, теоретических и прикладных исследований и разработок по важнейшим направлениям создания, развития и применения систем связи и управления;

-развитие материально-технической и научной базы, необходимой для осуществления работ соответствующих высшим научным достижениям;

-осуществление мероприятий по сохранности сведений, составляющих государственную тайну, а также подготовка кадров в области защиты информации и защиты государственной тайны в автоматизированных системах управления и связи;

- подготовка научных кадров высшей квалификации;

оказание научно-технических, сервисных, рекламных и коммерческих услуг;

- защита объектов предприятия от противоправных посягательств;

- обеспечение пропускного и внутриобъектового режимов;

- внешнеэкономическая деятельность.

Имущество Предприятия находится в федеральной собственности, является неделимым и не может быть распределено по вкладам в том числе между работниками предприятия, принадлежит Предприятию на праве хозяйственного видения и отражается на его самостоятельном балансе.

В состав имущества Предприятия не может включаться имущество иной формы собственности.

Плоды, продукция и доходы от использования имущества, находящегося в хозяйственном ведении Предприятии, а также имущество, приобретенное им за счет полученной прибыли, являются федеральной собственностью и поступают в хозяйственное ведение Предприятия.

Размер уставного фонда Предприятия составляет 500 000 рублей.

Права предприятия на объекты интеллектуальной собственности, созданные в процессе осуществления им хозяйственной деятельности, регулируются законодательством РФ,

Прибыль Предприятия используется в соответствии с Программой деятельности предприятия в следующих целях:

1. покрытие расходов предприятия;

2. формирование доходов федерального бюджета;

3. создание фондов предприятия;

4. развитие материально-технической базы

5. поддержание социальной сферы.

Предприятие имеет право образовывать из прибыли, остающейся в его распоряжении, резервный и другие фонды, допускаемее действующим законодательством РФ.

Предприятие возглавляет директор, назначаемый на эту должность приказом Руководителя министерства промышленности и торговли РФ.

Взаимоотношения работников и директора предприятия, возникающие на основе трудового договора, регулируются трудовым законодательством РФ и коллективным договором.

Рассмотрим основные экономические показатели предприятия, которые отражены в таблице 2.1.

Таблица 2.1 Основные экономические показатели ФГУП "НИИССУ»

| Показатели | Ед. изм. | 2008г. | 2009г. | 2010г. | Изменение (+,-) 2009г. к 2008г | Изменение (+,-) 2010г. к 2009г |

| Объем реализации основной продукции в сопоставимых ценах | тыс. руб. | 658230 | 713569 | 1102342 | 55339 | 388773 |

| Себестоимость реализованной продукции | тыс.руб. | 595369 | 642443 | 1053811 | 47074 | 411368 |

| Затраты на 1 рубль реализованной продукции | коп. | 90,4 | 90,0 | 95,6 | -0,4 | 5,6 |

| Прибыль от реализации | тыс.руб. | 65861 | 71126 | 48531 | 5265 | -22595 |

| Среднегодовая стоимость основных средств | тыс.руб. | 88445 | 75347 | 59320 | -13098 | -16027 |

| Фондоотдача | руб. | 7,44 | 9,47 | 18,58 | 2,03 | 9,11 |

| Производительность труда на 1 работающего | тыс.руб. чел. | 2325,9 | 2394,5 | 2218 | 68,6 | -176,5 |

| Среднесписочная численность ППР | чел. | 283 | 298 | 497 | 15 | 199 |

| Рентабельность производственных фондов | % | 74,5 | 94,4 | 81,8 | 19,9 | -12,6 |

Из таблицы 2.1. видно, что объем реализации основной продукции вырос в 2010 году на 388773 тыс.руб. Себестоимость реализованной продукции возросла на 411368 тыс.руб. В связи с ростом себестоимости возрос показатель затрат на 1 рубль реализованной продукции в 2010 году на 5,6 рублей.

Прибыль от реализации на предприятии в 2009 году выросла на 5265 тыс.рублей, а в 2010 году за счет повышения себестоимости снизилась на 22595 рублей. Среднегодовая стоимость основных средств за последние три года снижается и на 2010 год составляет она составила 59320 тыс.руб.

Показатель фондоотдачи данного предприятия за счет увеличения объема реализации основной продукции в сопоставимых ценах вырос к концу 2010 года на 9,11 руб.

Дата: 2019-12-22, просмотров: 381.