| Сильные стороны 1. Наличие освоенных месторождений; 2. Большое количество месторождений, которые еще не разведаны; 3. Существующие нефте- и газопроводы; 4. Наличие в базовых городах необходимой производственной базы; 5. Наличие квалифицированной рабочей силы; 6. Разработка новых технологий; 7. Привлечение на различных стадиях подрядчиков и обслуживающих компаний; 8. Надёжная репутация предприятия. | Слабые стороны 1. Удаленность от промышленно-развитых регионов; 2. Отсутствие сети магистральных автодорог; 3. Непростая экологическая ситуация; 4. Трудные климатические условия; 5. Недостаточная пропускная способность железной дороги; 6. Болотистая местность; 7. Близость к полярному кругу; 8. Высокий % в добыче высоковязкой нефти; 9. Большая глубина нефтесодержащих пластов; 10. Высокая чувствительность к внешним факторам. |

| Возможности 1. Увеличение объема добычи нефти; 2. Лидерство на внутреннем рынке; 3. Диверсификация рынков сбыта нефти; 4. Применение современных технологий; 5. Строительство автодорог; 6. Приобретение электроэнергетических активов для снижения затрат на электроэнергию; 7. Снижение издержек; 8. Диверсификация деятельности в газовую отрасль. | Угрозы 1. Политическая нестабильность; 2. Падение цен на нефть; 3. Несвоевременная поставка оборудования и материалов; 4. Может пострадать репутация предприятия при неосторожных действиях (например, розлив нефти); 5. При отсутствии новых разработанных месторождений возможность снижения добычи; 6. Потеря высококвалифицированных работников в связи с нестабильной ситуацией в стране. |

В ходе выполнения работы проведен анализ портфеля нефтегазовых активов ООО «ЛУКОЙЛ-Коми» по состоянию на 01.01.2005 г., и на его основе сделаны следующие выводы.

Месторождения в промышленной разработке выработаны на 61,4%, лишь несколько месторождений выработаны менее чем на 50%. По всем месторождениям ООО «ЛУКОЙЛ-Коми» средний процент использования научно-извлекаемых запасов составляет 53,8%. Таким образом, месторождения находятся во второй и третей стадиях разработки, что увеличивает себестоимость добычи нефти. Это говорит о том, что в нефтяной промышленности республики достигнут порог развития. Необходимы вложения денежных средств в разведку и разработку новых месторождений, что в свою очередь влечет вложения в инфраструктуру. В связи с этим ООО «ЛУКОЙЛ-Коми» произвело технико-экономическое обоснование к развитию 11 месторождений на основе определения чистого дисконтированного дохода, индекса доходности и внутренней нормы доходности.

Месторождения в промышленной разработке выработаны на 61,4%, лишь несколько месторождений выработаны менее чем на 50%. По всем месторождениям ООО «ЛУКОЙЛ-Коми» средний процент использования научно-извлекаемых запасов составляет 53,8%. Таким образом, месторождения находятся во второй и третей стадиях разработки, что увеличивает себестоимость добычи нефти. Это говорит о том, что в нефтяной промышленности республики достигнут порог развития. Необходимы вложения денежных средств в разведку и разработку новых месторождений, что в свою очередь влечет вложения в инфраструктуру. В связи с этим ООО «ЛУКОЙЛ-Коми» произвело технико-экономическое обоснование к развитию 11 месторождений на основе определения чистого дисконтированного дохода, индекса доходности и внутренней нормы доходности.

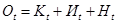

Отток денежных средств в t-ом году:

Отток денежных средств в t-ом году:

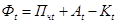

Чистый доход в t-ом голу Фt может рассчитываться по формуле: ,

где Пчt – прирост прибыли, остающейся в распоряжении предприятия в t-ом году, руб.,

At – амортизационные отчисления в t-ом году, руб.

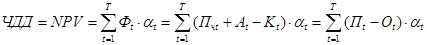

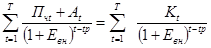

Чистый дисконтированный доход ЧДД (чистая текущая стоимость – Net Present Value, NPV) при оценке коммерческой эффективности рассчитывается по формуле:

|

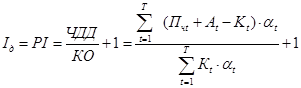

Индекс доходности (Profitability Index, PI) рассчитывается по формуле:

|

Внутренняя норма доходности (Internal Rate of Return, IRR) определяется на основе решения уравнения:

|

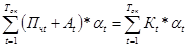

Срок окупаемости капитальных вложений показывает число лет, в течение которых капитальные вложения окупаются за счет ежегодно получаемых доходов.

Срок окупаемости Ток определяется на основе решения уравнения:

|

Месторождения к развитию не имеют достаточно больших извлекаемых запасов, что не может гарантировать больших объемов добычи в будущем. Вследствие этого можно сделать вывод о необходимости покупки новых лицензий на новые месторождения. Большие залежи нефти обнаружены севернее от уже разрабатываемых месторождений, то есть на шельфе Баренцева и Карского морей, что влечет за собой огромные трудности при их разработке и большие затраты. Без помощи государства в строительстве инфраструктуры компании Республики Коми и Ненецкого Автономного округа будут не в состоянии рентабельно добывать нефть на шельфе Баренцева и Карского морей.

Месторождения к развитию

| Ранг по NPV на тонну | Месторождение | Добыча, тыс. т. | Капитальные вложения, | Удельные капитальные вложения в ценах | NPV(15), млн. руб. | IP | IRR, % | NPV(15) | ||||

| по проекту | ожидаемая накопленная на 01.01.2006 | % от НИЗ | по проекту | факт на 01.01.2006 | % освоения | |||||||

| 1 | Макаръельское | 3 295,0 | 296,7 | 6,1 | 1 030,9 | 609,6 | 59,1 | 312,9 | 2 309,0 | 3,24 | 110,5 | 700,8 |

| 2 | Южно-Терехевейское | 2 247,0 | 666,8 | 21,6 | 1 871,9 | 242,1 | 12,9 | 833,1 | 1 233,0 | 1,66 | 54,2 | 548,7 |

| 3 | Южно-Кыртаельское | 1 732,0 | 2 383,6 | 52,4 | 1 409,6 | 0,0 | 0,0 | 813,9 | 709,0 | 1,50 | 22,1 | 409,4 |

| 4 | Восточно-Мастеръельское | 3 665,0 | 174,6 | 3,2 | 1 799,2 | 121,0 | 6,7 | 490,9 | 1 315,0 | 1,73 | 39,8 | 358,8 |

| 5 | Северо-Кожвинское | 1 753,0 | 554,3 | 19,5 | 989,6 | 213,2 | 21,5 | 564,5 | 590,0 | 1,60 | 61,3 | 336,6 |

| 6 | Низевое | 1 176,0 | 55,3 | 10,4 | 722,4 | 33,0 | 4,6 | 614,3 | 289,7 | 1,40 | 23,7 | 246,3 |

| 7 | Южно-Харьягинское поднятие | 4 859,0 | 120,0 | 2,5 | 3 468,0 | 1 138,5 | 32,8 | 713,7 | 1 001,0 | 1,29 | 38,1 | 206,0 |

| 8 | Леккерское | 2 172,0 | 530,1 | 28,1 | 2 239,8 | 195,1 | 8,7 | 1 031,0 | 265,1 | 1,12 | 20,7 | 122,1 |

| 9 | Кыртаельское | 8 327,0 | 3 501,9 | 22,2 | 6 666,9 | 95,0 | 1,4 | 800,6 | 773,0 | 1,12 | 20,1 | 92,8 |

| 10 | Южно-Лыжское | 3 238,6 | 586,0 | 8,6 | 6 321,8 | 432,8 | 6,8 | 1 952,0 | 186,0 | 1,03 | 15,2 | 57,4 |

| 11 | Южно-Низевое | 988,0 | 338,1 | 25,9 | 855,6 | 465,2 | 54,4 | 865,0 | 33,0 | 1,04 | 15,6 | 33,4 |

| ИТОГО: | 33 452,6 | 9 207,4 | 17,7 | 27 375,7 | 3 545,5 | 13,0 | 818,3 | 8 703,8 | 1,32 | 38,3 | 260,2 | |

Из анализа месторождений к развитию видно, что наиболее эффективным является Макаръельское месторождение, удельные капитальные вложения по которому составляют 312,9 руб./т, чистый дисконтированный доход – 2309 млн. руб., индекс доходности – 3,24, внутренняя норма доходности – 110,5%, чистый дисконтированный доход на тонну добычи – 700,8 руб. Наименее эффективным месторождением является Южно-Низевое, чистый дисконтированный доход по которому имеет значение 33 млн. руб, индекс доходности – 1,04, а внутренняя норма доходности – 15,6%. В целом по всем месторождениям к развитию чистый дисконтированный доход составляет 8703,8 млн. руб., индекс доходности равен 1,32, внутренняя норма доходности – 38,3%, чистый дисконтированный доход на тонну добычи – 260,2 руб.

Дата: 2019-12-10, просмотров: 479.