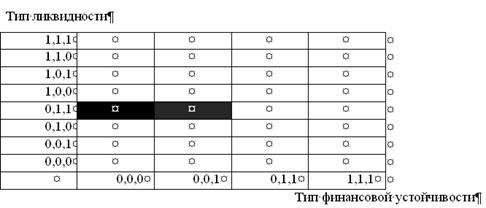

Комплексный анализ финансового положения организации проводится на основе специальной системы координат «Финансовая устойчивость-ликвидность». Данная система координат представлена в матричной форме на рисунке 1. По оси «Х» отложены координаты финансовой устойчивости, по оси «У» - платежеспособности.

Рисунок 1 – Матрица комплексной оценки финансового положения Организации

Таким образом, на предприятии на 01.01.08г. сложилось кризисное финансовое состояние; на 01.01.09г. сложилось неустойчивое финансовое состояние по сравнению с началом анализируемого периода финансовая ситуация немного улучшилась. На начало, 2010г. и 2011г. сложилось кризисное финансовое состояние. Устойчивость финансового состояния может быть повышена путем: ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращения на рубль оборота; обоснованного уменьшения запасов и затрат (до норматива); пополнение собственного оборотного капитала за счет внутренних и внешних источников.

Финансовые результаты деятельности предприятия характеризуются не только суммой полученной прибыли, но и уровнем рентабельности. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они измеряют прибыльность предприятия с различных позиций. Показатели рентабельности - это важные характеристики факторной среды формирования прибыли предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового положения предприятия. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Таблица 9 – Динамика показателей рентабельности организации

| № п/п | Показатель | Годы | ||

| 2008 | 2009 | 2010 прогноз | ||

| А | Б | 1 | 2 | 3 |

| 1 | Рентабельность продаж (по прибыли от продаж), % | 3,77 | 3,58 | 3,33 |

| 3 | Чистая рентабельность продаж, % | 2,27 | 1,98 | 1,66 |

| 5 | Рентабельность продукции, % | 3,92 | 3,71 | 3,45 |

| 8 | Рентабельность активов (по прибыли от продаж), % | 10,2 | 10,47 | 13,73 |

| 9 | Рентабельность активов (по прибыли до налогообложения), % | 8,58 | 8,06 | 10,14 |

| 11 | Чистая рентабельность активов, % | 6,15 | 5,78 | 6,85 |

| 14 | Чистая рентабельность оборотных активов, % | 6,24 | 5,86 | 6,91 |

| 15 | Рентабельность производственных фондов (по прибыли от продаж), % | 50,96 | 47,8 | 33,0 |

| 17 | Чистая рентабельность производственных фондов, % | 30,71 | 26,40 | 16,45 |

| 18 | Рентабельность собственного капитала (по прибыли до налогообложения), % | 50,25 | 47,43 | 60,46 |

| 19 | Чистая рентабельность собственного капитала, % | 36,0 | 34,02 | 40,81 |

По данным таблицы следует: рентабельность продаж (от прибыли от продаж) за три года снижается, и в 2010г. на 1р. выручки от продаж приходится 3,33р. прибыли. За анализируемый период чистая рентабельность продаж уменьшилась и в 2008г. составила 2,27%, то в 2009г. ее величина 1,98%, а в 2010г. на 1 р. выручки приходится уже 1,66р. прибыли, Рентабельность продукции также снизилась и составила в 2008г. 3,92% и в 2010г. – на 1р. выпущенной продукции приходится 3,45р. прибыли. Увеличилась за три года рентабельность активов предприятия, собственного капитала. На 1 р. стоимости собственного капитала в 2010г. получено 60,46 р. прибыли до налогообложения и 40,81р. чистой прибыли.

Обязательным этапом является факторный анализ динамики основных показателей рентабельности (рентабельности активов и собственного капитала) на основе моделей «Du Pont».

Одна из моделей «Du Pont» демонстрирует взаимосвязь показателей рентабельности активов, рентабельности продаж и коэффициента оборачиваемости активов.

Таблица 10 - Схема факторного анализа чистой рентабельности активов по модели «Du Pont» на основе метода абсолютных разниц

| Влияние фактора | Условия расчета | |

| Коэффициент оборачиваемости активов | Рентабельность продаж | |

| А | 1 | 2 |

| Коэффициент оборачиваемости активов | Отчет.-Базис. | Базис. |

| Рентабельность продаж | Отчет. | Отчет-Базис. |

Таблица 11 – Результаты факторного анализа рентабельности активов на основе модели «Du Pont»

| Показатель

| Годы | ||

| 2008 | 2009 | 2010 прогноз | |

| А | 1 | 2 | 3 |

| Коэффициент оборачиваемости активов | 2,706 | 2,927 | 4,118 |

| Рентабельность продаж | 3,77 | 3,58 | 3,33 |

| Рентабельность активов | 10,2 | 10,46 | 13,73 |

| Изменение рентабельности активов, всего | х | +0,26 | +3,27 |

| под влиянием изменения оборачиваемости активов | х | 0,83 | 4,26 |

| под влиянием изменения рентабельности продаж | х | -0,57 | -1,03 |

По результатам факторного анализа рентабельности активов, проведенного в таблице 11, можно заключить, что в 2009г. по сравнению с 2008г. увеличение рентабельности на 0,26 пункта связано с увеличением оборачиваемости активов на 0,83 и на 0,57 пункта из-за снижения рентабельности продаж. В 2010г. по сравнению с 2009г. увеличение рентабельности активов увеличилась на 3,27 пункта, за счет увеличения оборачиваемости активов на 4,26 пункта и снижением рентабельности продаж на 1,03 пункта.

Дата: 2019-12-10, просмотров: 383.