Введение

Тема данной работы: «налоги, как средство государственного регулирования экономики»

Эффективная налоговая система и взвешенная налоговая политика является ключевым звеном экономической политики государства. Она представляет собой инструмент регламентирования макроэкономических пропорций, между доходами и расходами государства. В условиях рыночной экономики государство широко использует налоговую политику в качестве регулятора воздействия на негативные явления рынка. В бюджетном послании Президента РФ Федеральному Собранию РФ «О бюджетной политике на 2005г.» отмечено, что увеличение доходов федерального бюджета должно происходить не за счет увеличения налоговой нагрузки на объекты налогообложения, а за счет расширения налогооблагаемой базы путем малого бизнеса и сокращения нелегального теневого оборота, что является в конечном итоге первоочередной задачей бюджетной политики.

Все вышеперечисленное обуславливает актуальность проблемы дальнейшего совершенствования налоговой системы и налоговой политики, и определило выбор темы работы. Кроме того, действующие главы «Налог на добавленную стоимость», «Акцизы», «Налог на доходы физических лиц», «Единый социальный налог», «Налог на прибыль» и некоторые другие подвергаются корректировке с учетом практики их применения с целью повышения собираемости налогов и сокращения способов ухода от налогообложения.

Целью работы является комплексное исследование сложившейся на настоящий момент налоговой системы как средства государственного регулирования экономики.

Достижение поставленной цели осуществляется через решение следующих задач:

1) рассмотреть теоретические аспекты налогообложения, обозначить и

охарактеризовать существующие налоги;

2) изучить современное состояние налоговой системы и налоговой политики в России

3) разработать предложения по дальнейшему совершенствованию данных налогов с целью повышения социально-экономической эффективности;

4) наметить пути дальнейшего совершенствования налоговой системы и налоговой политики.

Объектом исследования является сложившаяся налоговая система и осуществляемая государством налоговая политика.

Предметом исследования являются особенности государственного регулирования экономики России на современном этапе.

Структурно работа состоит из введения, трех глав и заключения.

В первой главе рассмотрены теоретические основы изучаемой проблемы.

Во второй главе проведен анализ современной налоговой системы России.

В третьей главе анализируются нерешенные проблемы вышеуказанных налогов, а также предлагаются возможные пути их решения.

Методы исследования, используемые в работе: экономико-статистический, диалектический метод, системный анализ, метод научной абстракции.

Глава 1. Теоретические налоговой системы и налоговой политики в рамках государственного регулирования экономики

Глава 2. Анализ современной налоговой системы и налоговой политики в России

Налоговая система России

В настоящее время налоговая система России, с точки зрения структуры, представлена:

· - Министерством по налогам и сборам (МНС) с его региональными и местными подразделениями;

· - Министерством финансов РФ (в котором имеется налоговое управление);

· - Государственным таможенным комитетом (ГТК) с его региональными и местными подразделениями;

· - органами государственных внебюджетных фондов и их региональными и местными подразделениями и другими государственными структурами.

Всего в налоговой системе России задействовано 180 тыс. сотрудников на 140 млн. граждан РФ, так что в среднем на одного налогового служащего приходится 780 граждан России.

Законодательные органы субъектов федерации принимают законы о налогах и сборах и иные правовые акты в области налогообложения, но лишь в рамках Налогового кодекса РФ, принятого Законодательным Собранием РФ.

Органы местного самоуправления, в лице представительных органов, принимают правовые акты в сфере налогового законодательства в рамках Налогового кодекса РФ и законов, принятых соответствующим законодательным органом данного субъекта РФ. Согласно законодательству Российской Федерации налоговая система является 3-уровневой по исчислению (уплате) налогов и сборов. В зависимости от уровня законодательной базы и изъятия налогов различают три вида налогов и сборов: федеральные, региональные и местные.[12]

Представленная структура налоговой системы России и ее анализ свидетельствуют, что, являясь наиболее важным механизмом регулирования экономики, система не в полной мере соответствует условиям рыночных отношений и является не эффективной и не экономичной. Она является громоздкой, сложной и запутанной как по исчислению налогов, так и по документированию, составлению отчетности и компьютеризации.

Реформирование налоговой системы предусматривает сокращение количества налогов. В частности, с 01.01.2002 отменены: налог на отдельные виды транспортных средств; налог на содержание жилищного фонда и объектов социально-культурной сферы; налог на реализацию горюче-смазочных материалов, налог на приобретение автотранспортных средств.

С 1 января 2002 г. введены в действие главы части второй Кодекса о налоге на добавленную стоимость, акцизах, налоге на доходы физических лиц и едином социальном налоге. Одновременно с введением их в действие практически полностью отменены налоги, уплачиваемые с выручки от реализации, существенно снижено налогообложение фонда оплаты труда.

Начиная с 2002 г. вместо трехуровневой шкалы ставок подоходного налога с физических лиц действует единая ставка налога на доходы физических лиц в размере 13% практически по всем видам доходов. Упрощен порядок расчета налога за счет фиксированных стандартных налоговых вычетов.

Отчисления в государственные внебюджетные фонды заменены единым социальным налогом. Установление регрессивной шкалы налогообложения позволяет снизить общий размер отчислений в фонды и создает стимул для работодателей увеличивать выплаты своим работникам.

С 2003 г. вступил в силу новый порядок исчисления и уплаты налога на прибыль организаций и ресурсных платежей.

Объект обложения налогом на прибыль определен как прибыль, полученная налогоплательщиком, равная полученному доходу и уменьшенная на величину произведенных расходов (обоснованных и документально подтвержденных затрат). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Снижение ставки по налогу на прибыль организаций до 24% позволило отказаться от многочисленных налоговых льгот и вычетов. Законодательные (представительные) органы субъектов вправе снижать для отдельных категорий налогоплательщиков налоговую ставку в части сумм налога, зачисляемых в бюджеты субъектов Российской Федерации.

Предусматривается возможность уменьшения налоговой базы на всю сумму убытка, полученного в предыдущем налоговом периоде (налоговых периодах), или ее части.

Вышеуказанные изменения свидетельствуют о воплощении на практике принципов реформирования налоговой системы.

С введением налога на добычу полезных ископаемых отменены регулярные платежи за пользование недрами (за добычу полезных ископаемых), отчисления на воспроизводство минерально-сырьевой базы, акциз на нефть.

Вместо дифференцированной ставки налога, которая устанавливалась органами исполнительной власти, налогоплательщики уплачивают налог на добычу полезных ископаемых по единой ставке.[13]

Поскольку поступления от налога с продаж являются источником доходов региональных и местных бюджетов, на текущем этапе проведения налоговой реформы отказ от взимания налога с продаж признан преждевременным. Вместе с тем срок действия главы 27 "Налог с продаж" Кодекса ограничен 31 декабря 2004 г. При этом с введением на территории соответствующего субъекта Российской Федерации налога с продаж перестал взиматься целый ряд региональных и местных налогов, что в целом сократило количество налогов, уплачиваемых налогоплательщиком.

Следует отметить, что уровень налоговых поступлений в бюджеты в последние годы увеличивается. В 1999 г. поступления в консолидированный бюджет возросли на 70%. В 2000 г. поступления в консолидированный бюджет в 1,6 раза превысили поступления 1999 г.

Современный этап развития законодательства о налогах и сборах связан с поэтапным принятием глав части второй Налогового кодекса Российской Федерации. Кроме того, действующие главы Кодекса "Налог на добавленную стоимость", "Акцизы", "Налог на доходы физических лиц", "Единый социальный налог", "Налог на прибыль организаций", "Налог на добычу полезных ископаемых" подверглись корректировке с учетом практики их применения. Соответствующие поправки направлены на повышение собираемости налогов и сокращение имеющихся способов ухода от налогообложения.

Например, в целях сокращения налоговых потерь вследствие реализации автомобильного бензина, находящегося в нелегальном обороте, с 1 января 2004 года главой 22 Кодекса к подакцизным товарам отнесен прямогонный бензин. Лица, совершающие с данным товаром операции, подлежащие налогообложению акцизами, признаются налогоплательщиками акцизов и несут все обязанности налогоплательщиков. При этом прослеживается одновременное включение в часть вторую Кодекса положений, характеризующих особенности налогового администрирования отдельных налогов.

Так, статья 31 Налогового кодекса Российской Федерации предоставляет налоговым органам право создания налоговых постов. Положения, предусматривающие порядок создания и функционирования налоговых постов закреплены в части второй Кодекса.

Налогоплательщиками акцизов по операциям с нефтепродуктами являются лица, имеющие свидетельство о регистрации лица, совершающего операции с нефтепродуктами. Свидетельство также является документом, служащим основанием для осуществления налоговых вычетов при определении налогоплательщиком суммы акциза, подлежащей уплате в бюджет по этим операциям.

Статьей 346.28 главы 26.3 "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности" Кодекса предусмотрено новое основание постановки на налоговый учет налогоплательщиков в налоговых органах субъектах Российской Федерации, в которых введен единый налог.

Если налогоплательщик не подпадает ни под одно из оснований, предусмотренных Кодексом для постановки на учет (статьи 83, 144, 335 Кодекса), то постановка на учет производится в налоговом органе по месту осуществления деятельности. Срок постановки на учет составляет пять дней с начала осуществления деятельности. Нарушение срока постановки на учет влечет ответственность, установленную статьей 117 Кодекса (штраф в размере десяти процентов от доходов, полученных в течение уклонения от постановки на учет в результате такой деятельности, но не менее двадцати тысяч рублей). Ведение деятельности без постановки на учет в налоговом органе более трех месяцев влечет взыскание штрафа в размере 20 процентов доходов, полученных в период деятельности без постановки на учет более 90 дней.

Таким образом, наблюдается постепенное смешение "компетенции" первой и второй части Кодекса, что объясняется особенностями проводимой в настоящее время в Российской Федерации налоговой реформы.

Нарушение принципов налогообложения прослеживается при несопоставимости понесенных расходов с полученными средствами. Руководствуясь принципом получения налоговых доходов планируется отмена, либо соответствующее изменение элементов налогов, неэффективных с точки зрения налогового администрирования, (налог на доходы физических лиц с выигрышей, выплачиваемых организаторами лотерей, тотализаторов и других основанных на риске игр).

Основные изменения в законодательстве о налогах и сборах, осуществленные в 2004 году, заключались в следующем:

Отменен налог на пользователей автомобильных дорог, являющийся оборотным налогом. Одновременно отменен и налог с владельцев транспортных средств.

Данный шаг был предусмотрен еще Федеральным законом от 05.08.2000 N 118-ФЗ "О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах". Согласно статьям 4, 5 названного закона налог на пользователей автомобильных дорог сохранялся до 2004 года со ставкой в размере 1 процент. За его счет (1% от выручки, полученной от реализации продукции (работ, услуг) и 1% от суммы разницы между продажной и покупной ценами товаров, реализованных в результате заготовительной, снабженческо-сбытовой и торговой деятельности) финансировались работы по строительству и содержанию автомобильных дорог.

Компенсировать потери доходов бюджетов субъектов Российской Федерации предполагалось за счет введения нового налога - транспортного налога. Транспортный налог заменил налог с владельцев транспортных средств и налог на водно-воздушные транспортные средства, предусмотренный Законом Российской Федерации "О налогах на имущество физических лиц".

В этих целях раздел IX "Региональные налоги и сборы" части второй Налогового кодекса Российской Федерации дополнен главой 28 "Транспортный налог".

Транспортный налог отнесен к региональным налогам. Это означает, что данный налог обязателен к уплате только на территории того субъекта Российской Федерации, где принятым в соответствии с Кодексом соответствующим законом субъекта Российской Федерации налог введен в действие. Налогоплательщиками признаются организации и физические лица, на имя которых зарегистрированы транспортные средства - объект налогообложения.

Разработаны и другие способы компенсации выпадающих доходов бюджетов субъектов Российской Федерации.

Снижена "федеральная" часть ставки налога на прибыль организаций с 7,5 до 6 процентов с передачей соответствующей разницы региональным бюджетам. В результате перераспределения части федеральной ставки налога на прибыль организаций в размере 1,5% в бюджеты субъектов Российской Федерации будет зачисляться сумма налога на прибыль по ставке 16% (в 2003 году - 14,5%).

В дополнение к ранее предусмотренному главой 26.1 Кодекса специальному налоговому режиму для сельскохозяйственных товаропроизводителей, Федеральным законом от 24.07.2003 N 104-ФЗ введены в действие специальные налоговые режимы: упрощенная система налогообложения и система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (соответственно главы 26.2 и 26.3 Кодекса).

Применение упрощенной системы предусматривает уплату единого налога, заменяющего уплату налога на добавленную стоимость, налога с продаж, единого социального налога, а также для организаций - налога на прибыль организаций, налога на имущество организаций, для индивидуальных предпринимателей - налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности), налога на имущество (в отношении имущества, используемого для осуществления предпринимательской деятельности).

Сохранен порядок добровольного (заявительного) перехода на упрощенную систему налогообложения и возврата к общему режиму налогообложения.

Налоговые ставки установлены в размере 6 процентов - если объектом налогообложения является доход; 15 процентов - если объектом налогообложения является доход, уменьшенный на величину расходов.

Право введения данной системы налогообложения в отношении деятельности, виды которой перечислены в главе 26.3 Кодекса, предоставлено субъектам Российской Федерации.

По результатам деятельности, облагаемой единым налогом, уплата единого налога заменяет уплату налога на добавленную стоимость, налога с продаж, единого социального налога, налога на имущество предприятий, налога на имущество физических лиц, налога на прибыль организаций, налога на доходы физических лиц. Налоговая ставка составляет 15 процентов.

В течение 2004 года проводится анализ практики применения норм о налогообложении малого бизнеса.

Дополнительной мерой, направленной на снижение налоговой нагрузки в 2004 году, стала отмена налога на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте. Взимание указанного налога не оказывало значительного влияния на уровень поступлений в бюджет, вместе с тем требовались значительные усилия по контролю за его исчислением и уплатой.

Отмена с 1 января 2004 года налога с продаж требует поиска новых источников поступлений в региональные и местные бюджеты.

В настоящее время разрабатывается комплекс мероприятий по повышению эффективности бюджетных расходов, разграничению расходных полномочий между уровнями бюджетной системы Российской Федерации и их оптимизации, в том числе за счет выбора приоритетов в бюджетной политике.

В качестве одного из источников налоговых доходов бюджетов может рассматриваться налог на игорный бизнес (глава 29 Кодекса вступает в силу с 01.01.2005). Налог на игорный бизнес включен Кодексом в перечень региональных налогов, но по своей сути является разновидностью вмененного налога на отдельные виды деятельности (в данном случае - это использование игровых столов, игровых автоматов, содержание касс тотализаторов и касс букмекерских контор).[14]

Порядок уплаты единого социального налога излишне усложнен введением с 1 января 2003 года налогового вычета - уменьшением сумм налога на сумму уплаченных страховых взносов на обязательное пенсионное страхование в соответствии с Федеральным законом от 31.12.2002 N 198-ФЗ.

При этом согласно внесенным Федеральным законом от 29.05.2003 N 57-ФЗ в главу 24 Кодекса и в Федеральный закон от 31.12.2002 N 198-ФЗ изменениям, в отношении индивидуальных предпринимателей и адвокатов - самозанятой категории налогоплательщиков - налоговый вычет не применяется, а действует фиксированный платеж наряду с пониженной ставкой налога, зачисляемой в федеральный бюджет.

В данном случае страховой взнос на обязательное пенсионное страхование рассматривается в полном соответствии с его определением как индивидуально возмездный обязательный платеж, уплачиваемый в бюджет Пенсионного фонда Российской Федерации, персональным целевым назначением которого является обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на его индивидуальном лицевом счете. Однако простое выведение налогового вычета из порядка исчисления и уплаты единого социального налога организациями поставит вопрос о правовой природе страхового взноса как налогового платежа.

В рамках дальнейшего развития налоговой реформы планируется принятие законопроектов, регулирующих использование природных ресурсов (сборы за право пользования объектами животного мира и водными биологическими ресурсами, платежи при пользовании лесным фондом, экологические платежи), а также посвященных имущественному налогообложению (налог на землю, налог на имущество организаций, налог на имущество физических лиц, налог на наследование и дарение, налог на недвижимость).

Особенно актуальным является реформирование системы экологических платежей. Большинство из экологических платежей установлены подзаконными нормативными правовыми актами. Подобный способ регулирования обязательных платежей не соответствует законодательству, что приводит к невозможности их принудительного взыскания, более того признанию в судебном порядке недействительными соответствующих подзаконных нормативных актов как принятых с превышением установленной компетенции.

Отнесение большинства имущественных налогов к местным налогам повысит заинтересованность в проведении учета соответствующих объектов налогообложения.

Действующее законодательство о налоге на землю приводит к существованию практически на территории любого города или района множества ставок налога в зависимости от местоположения земель, их целевого использования и т.д.

Одним из недостатков Закона "О плате за землю" является наличие большего количества льгот. Льготы по налогу имеют как ряд граждан, так и целые отрасли народного хозяйства (например: связь, автомобильный и железнодорожный транспорт, наука и научное обслуживание, оборона, мелиорация).

Сумма предоставленных льгот сопоставима с суммой собираемого налога. По данным отчетности по форме 5НБН эта сумма составила за 2002 год более 15 млрд. рублей.

В соответствии со статьей 15 Закона основанием для установления налога является документ. Однако до 30% налогоплательщиков в настоящее время не имеют документов и это приводит к уходу от налогообложения ряда юридических и физических лиц.

В настоящее время на территории Российской Федерации взимается несколько имущественных налогов, в том числе земельный налог, налог на имущество физических лиц и организаций.

В целях совершенствования имущественных налогов предлагается заменить эти налоги и постепенно перейти на налог на недвижимость, объектом налогообложения которого будут земельные участки и имущественные объекты, связанные с землей.

Следует отметить, что одним их направлений в сфере имущественных и земельных отношений является создание единого информационного банка данных об объектах недвижимого имущества. Причем сведения единого информационного банка, состоящего из технических кадастров, предлагается использовать также и для целей налогообложения земли и объектов, связанных с землей.[15]

Определение стоимости объектов учета, подлежащей закреплению в соответствующем техническом кадастре, может осуществляться в соответствии с методиками и в порядке, установленными правилами ведения соответствующего кадастра. Указанная стоимость может использоваться в различных целях как государственным органами, так и хозяйствующими субъектами, в том числе она должна быть использована и для целей налогообложения.

Данное предложение позволяет не вводить самостоятельной "оценки для целей налогообложения" с необходимостью закрепления порядка ее проведения в Налоговом кодексе Российской Федерации, а также не вести отдельный реестр стоимости объектов учета для целей налогообложения.

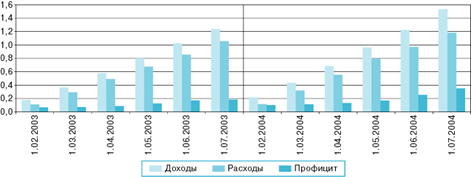

Доходы федерального бюджета за I полугодие текущего года увеличились в 1,2 раза по сравнению с соответствующим периодом 2003 г. (в основном за счет роста налоговых доходов) и составили 1538,7 млрд. руб., или 20,6% от ВВП против 20,7% за аналогичный период прошлого года. Федеральный бюджет по доходам по отношению к годовым бюджетным назначениям исполнен на 56,1%, с превышением аналогичного показателя за I полугодие 2003 г. на 7,6 процентного пункта.

Рисунок 1. Динамика доходов, расходов и профицита федерального бюджета в 2003-2004 гг. (нарастающим итогом, трлн. руб.)

Увеличение в рассматриваемый период налоговых поступлений было обусловлено прежде всего благоприятной внешнеэкономической конъюнктурой, поскольку две трети прироста налоговых доходов обеспечил рост налогов на внешнюю торговлю и внешнеэкономические операции. Неналоговые доходы увеличились за I полугодие в 1,1 раза в основном за счет доходов от имущества, находящегося в государственной собственности.

В помесячной динамике доходов с начала года прослеживается четкая тенденция к их росту. Во II квартале текущего года их было собрано в 1,2 раза больше, чем в I квартале: 850,1 млрд. руб. (22,0% к ВВП) против 688,6 млрд. руб. (19,1% к ВВП), при этом прирост налоговых доходов вдвое опережал прирост неналоговых платежей.

За январь-июнь текущего года по сравнению с аналогичным периодом 2003 г. расходы федерального бюджета увеличились в абсолютном выражении в 1,1 раза и составили 1184,6 млрд. рублей. Однако по отношению к ВВП их доля сократилась с 17,6 до 15,9%. По отношению к годовому плану федеральный бюджет по расходам исполнен на 44,5% против 43,9% за соответствующий период 2003 года. Абсолютный прирост расходов был обусловлен в основном непроцентными расходами (их доля в общем объеме расходов возросла с 88,8 до 91,0%), причем половина прироста образовалась за счет расходов на национальную оборону (34,6 млрд. руб.) и правоохранительную деятельность (30,8 млрд. руб.). Сокращение доли процентных расходов в общей их сумме связано с более высоким, чем в 2003 г., курсом рубля по отношению к валютам, в которых номинирован внешний долг.

Во II квартале текущего года по сравнению с I кварталом величина расходов федерального бюджета увеличилась (в основном за счет роста непроцентных расходов) как в абсолютном выражении, так и по отношению к ВВП (630,7 млрд. руб., или 16,3%, против 553,9 млрд. руб., или 15,4%).

Вместе с тем следует указать, что, несмотря на рост доходов и профицита бюджета, отмечается относительное уменьшение участия государства в инвестиционном процессе. Так, в структуре источников финансирования инвестиций в основной капитал крупных и средних предприятий и организаций доля средств, поступивших из федерального бюджета, в I полугодии текущего года составила 4,2% - на 1,5 процентного пункта меньше, чем в I полугодии 2003 года.

На протяжении всего I полугодия текущего года прирост доходов федерального бюджета (в основном за счет образования дополнительных доходов от экспорта нефти) опережал прирост расходов. В связи с этим профицит федерального бюджета во II квартале по сравнению с I кварталом увеличился на 84,7 млрд. руб. - до 219,4 млрд. руб., или 5,7% от ВВП. В целом за I полугодие профицит составил 354,1 млрд. руб., или 4,7% от ВВП, против 3,1% к ВВП за аналогичный период 2003 года. В первой половине текущего года в Стабилизационный фонд Российской Федерации было направлено 122,8 млрд. руб., и на 1 июля его объем достиг 229,2 млрд. рублей

Заключение

По итогам проведенного исследования сделаем следующие выводы:

Социально-экономическая функция налогов и сборов заключается в консолидации денежных средств в бюджетах всех уровней в целях финансового обеспечения деятельности государства, субъектов Федерации или муниципальных образований. Налоги составляют значительную (82—86%) часть доходной части федерального бюджета России. В формировании доходов различные налоги играют разную роль.

Понятие «налоговая система» шире понятия «система налогов и сборов». Налоговая система включает не только систему налогов и сборов, но и принципы ее построения, закрепленные в существенных условиях налогообложения. Налоговую систему определяют порядок установления, введения, изменения, отмены налогов и сборов, порядок распределения налогов и сборов между бюджетами разных уровней и государственными внебюджетными фондами, права и обязанности налогоплательщиков (плательщиков сборов), организация отчетности, ответственность субъектов налоговых правоотношений и т.д.

Налоговая политика отражает тип, степень и цель государственного вмешательства в экономику и изменяется в зависимости от ситуации в ней. Она представляет собой систему мероприятий государства в области налогов и является составной частью финансовой политики.

Успешное проведение налоговых реформ и эффективной налоговой политики госрегулирования экономики во многом зависит от того, в каких условиях они проводятся, и, в частности, от того, какими реальными возможностями (причем не только экономическими, но и, что не менее важно, - политическими) располагает государство в части воздействия на развитие экономических процессов, выходящих за рамки налоговых отношений, с тем чтобы защитить налоговый механизм от негативного воздействия других факторов, снижающих или нейтрализующих действие налоговых рычагов. В целом следует прийти к выводу, что имеются значительные потенциальные законодательные возможности активизации бюджетно-налоговой политики в интересах стабилизации производства и создания условий экономического роста в России.

С введением гл. 25 Налогового кодекса происходит существенное реформирование системы налогообложения прибыли организаций, в первую очередь посредством установления открытых перечней доходов и расходов, учитываемых при определении налоговой базы. Отменены всевозможные льготы, упраздняется большинство норм отнесения расходов на себестоимость. Однако введение главы 25 НК не дало ожидаемых поступлений налога на прибыль в планируемых объемах. Поэтому есть смысл ввести регрессивную ставку к юридическим лицам, имеющим различную прибыль. При незначительных прибылях предприятий уменьшить ставку налога, тем самым давая предприятиям малого бизнеса быстрее расширить свою деятельность и увеличить объем своего производства, что в свою очередь приведет к увеличению прибыли и увеличению собираемых налогов в ближайшее время. В целях повышения эффективности работы предприятия необходимо сблизить налоговый учет с бухгалтерским учетом, ликвидировать противоречия между ними, упростить систему налогообложения, сделать ее более ясной и доступной для понимания. Это облегчит работу бухгалтеров, уменьшит количество ошибок и недочетов в бухгалтерской отчетности, позволит более полно производить автоматизацию бухгалтерского учета.

Литература

1. Налоговый кодекс Российской Федерации (с изм. и доп. от 30 декабря 2004 г.)

2. Актуальные вопросы государственно-правового регулирования налоговой сферы //Н.В. Герасименко, "Законодательство и экономика", N 8, август 2003 г.

3. Александров И.М. Налоговые системы России и зарубежных стран. - "Бератор-Пресс", 2002 г.

4. Архипова А.И. Финансы, денежное обращение и кредит, - М:.Проспект, 2002.- 458с.

5. Борисов Е. Ф. Экономическая теория: Учеб. пособие- 2-е изд., перераб. и доп. - М.: Юрайт, 1999. - 384 с.

6. Брызгалина А.В. Под. ред. Сенчагова С.М. Налоги и налоговое право. - М.:Аналитика Пресс, 2000 - 467с.

7. Введение в рыночную экономику /Под ред. Лившица А.Я. М.,1994.

8. Волгина И.Н. Государственное регулирование рыночной экономики. М:. РАГС, 2001. - 376с.

9. Глухов В.В., Под. ред. В.Л.Князева. Налоги: теория и практика. СПб, 2003.-467с.

10. Евстигнеев Е.Н. Основы налогообложения и налогового права.- М: ИНФРА - М,2003.-497с.

11. Концептуальные проблемы теории и практики правового регулирования налоговых отношений //Г.В. Петрова, "Законодательство и экономика", N 7, июль 2002 г.

12. Курс экономики / Под ред. Б. А. Райзберга. М., 2004

13. Любимов Л.Л. Введение в экономическую теорию. Высшая школа экономики. — В 2-х книгах. Кн. 2. - М.: Бита-Пресс, 2003. - 368 с.

14. Медведев А.Н. Оптимизация налогообложения в 2003 году. -М.: МЦФЭР, 2003. –272с.

15. Налоговое регулирование: анализ судебной практики // Т.О. Шабанская, "Законодательство", N 12, декабрь 2002 г.

16. Николаева С.А. Подходы к формированию цивилизованного законодательства по налогу на прибыль организаций. М.:Бератор-Пресс, 2001. –295с.

17. Особенности правового регулирования налогообложения в сфере страхования //А.А. Мамедов, "Законодательство и экономика", N 9, сентябрь 2004 г.

18. Основы экономической теории /Под ред. Камаева В.Д. М., 1996.

19. Пархачева М.А. Налоговый учет прибыли. – М.: МЦФЭР, 2002-512с.

20. Пащенко Г.М. Учет и налогообложение прибыли организации. М.:Издательский дом Герда, 2003, 574с.

21. Пошерстник Н.В. Налог на прибыль – СПб.: «Издательский дом Герда»,2002, 592с.

22. Русавская И.Г. Основы налоговой системы - М:. Финансы, 2003 - 358с.

23. Современные проблемы развития теории и практики правового регулирования налогообложения в финансовой деятельности государства //Г.В. Петрова, "Журнал российского права", N 8, август 2002 г.

24. Хрестоматия по экономической теории / Сост. Е.Ф. Борисов. — М.: Юристъ, 2000. — 536 с.

25. Черник Д.Г. Налоги и налогообложение. - М.: ИНФРА-М, 2004.-415с.

26. Хрестоматия по экономической теории / Сост. Е.Ф. Борисов. — М.: Юристъ, 2000. — 536 с.

27. Экономика / Под ред. Булатова А.С. М., 1999.

[1] Экономика / Под ред. Булатова А.С. М., 2001. с. 144-145

[2] Хрестоматия по экономической теории / Сост. Е.Ф. Борисов. — М.: Юристъ, 2000. с. 221

[3] Волгина И.Н. Государственное регулирование рыночной экономики. М:. РАГС, 2001. с.44

[4] Черник Д.Г. Налоги и налогообложение. - М.: ИНФРА-М, 2004 с.188

[5] Основы экономической теории /Под ред. Камаева В.Д. М., 1996. с. 155

[6] Волгина И.Н. Государственное регулирование рыночной экономики. М:. РАГС, 2001. с.122

[7] Иванова И.Г. Налоги в вопросах и ответах. - М.: Социздат, 2003

[8] Любимов Л.Л. Введение в экономическую теорию. Высшая школа экономики. — В 2-х книгах. Кн. 2. - М.: Бита-Пресс, 1999. с.293-295

[9] В.В. Глухов., Под. ред. В.Л.Князева. Налоги: теория и практика. СПб, 2003. с.212

[10] Введение в рыночную экономику /Под ред. Лившица А.Я. М.,1994. с. 312-316

[11] Борисов Е. Ф. Экономическая теория: Учеб. пособие- 2-е изд., перераб. и доп. - М.: Юрайт, 1999. с.88

[12] Медведев А.Н. Оптимизация налогообложения в 2003 году. -М.: МЦФЭР, 2003 с.188

[13] Актуальные вопросы государственно-правового регулирования налоговой сферы //Н.В. Герасименко, "Законодательство и экономика", N 8, август 2003 г.

[14] Пащенко Г.М. Учет и налогообложение прибыли организации. М.:Издательский дом Герда, 2004

[15] Актуальные вопросы государственно-правового регулирования налоговой сферы //Н.В. Герасименко, "Законодательство и экономика", N 8, август 2003 г.

[16] Медведев А.Н. Оптимизация налогообложения в 2003 году. -М.: МЦФЭР, 2003. с122

[17] Черник Д.Г. Налоги и налогообложение. - М.: ИНФРА-М, 2004 с.312

[18] Евстигнеев Е.Н. Основы налогообложения и налогового права.- М: ИНФРА - М,2004

[19] Медведев А.Н. Оптимизация налогообложения в 2004 году. -М.: МЦФЭР, 2004. –272с.

Введение

Тема данной работы: «налоги, как средство государственного регулирования экономики»

Эффективная налоговая система и взвешенная налоговая политика является ключевым звеном экономической политики государства. Она представляет собой инструмент регламентирования макроэкономических пропорций, между доходами и расходами государства. В условиях рыночной экономики государство широко использует налоговую политику в качестве регулятора воздействия на негативные явления рынка. В бюджетном послании Президента РФ Федеральному Собранию РФ «О бюджетной политике на 2005г.» отмечено, что увеличение доходов федерального бюджета должно происходить не за счет увеличения налоговой нагрузки на объекты налогообложения, а за счет расширения налогооблагаемой базы путем малого бизнеса и сокращения нелегального теневого оборота, что является в конечном итоге первоочередной задачей бюджетной политики.

Все вышеперечисленное обуславливает актуальность проблемы дальнейшего совершенствования налоговой системы и налоговой политики, и определило выбор темы работы. Кроме того, действующие главы «Налог на добавленную стоимость», «Акцизы», «Налог на доходы физических лиц», «Единый социальный налог», «Налог на прибыль» и некоторые другие подвергаются корректировке с учетом практики их применения с целью повышения собираемости налогов и сокращения способов ухода от налогообложения.

Целью работы является комплексное исследование сложившейся на настоящий момент налоговой системы как средства государственного регулирования экономики.

Достижение поставленной цели осуществляется через решение следующих задач:

1) рассмотреть теоретические аспекты налогообложения, обозначить и

охарактеризовать существующие налоги;

2) изучить современное состояние налоговой системы и налоговой политики в России

3) разработать предложения по дальнейшему совершенствованию данных налогов с целью повышения социально-экономической эффективности;

4) наметить пути дальнейшего совершенствования налоговой системы и налоговой политики.

Объектом исследования является сложившаяся налоговая система и осуществляемая государством налоговая политика.

Предметом исследования являются особенности государственного регулирования экономики России на современном этапе.

Структурно работа состоит из введения, трех глав и заключения.

В первой главе рассмотрены теоретические основы изучаемой проблемы.

Во второй главе проведен анализ современной налоговой системы России.

В третьей главе анализируются нерешенные проблемы вышеуказанных налогов, а также предлагаются возможные пути их решения.

Методы исследования, используемые в работе: экономико-статистический, диалектический метод, системный анализ, метод научной абстракции.

Глава 1. Теоретические налоговой системы и налоговой политики в рамках государственного регулирования экономики

Дата: 2019-12-10, просмотров: 453.