Упрощенный Анализ Волны Эллиота

Введение

Девять из десяти трейдеров отказываются от применения Анализа Волны Эллиота, утверждая, что он никогда не срабатывает. Сначала я соглашался с данной точкой зрения и даже симпатизировал ей.

Однако, изучив простые подходы к анализу Волны Эллиота и применяя его последние 17 лет для торговли за счёт собственных средств, я ощутил, что Трейдер обманывает себя, отказываясь от анализа Волны Эллиота. Анализ Волны Эллиота является единственным известным мне инструментом, который последовательно определяет силу движения и его длительность. Важно знать направление движения цен и ценовые ориентиры, потому что трейдеры не пытаются противостоять тренду, а торгуют в направлении основного тренда рынка.

Одна из главных причин, которую высказывают трейдеры, не отдающие предпочтение анализу Волны Эллиота, заключается в субъективности и запутанности данного метода. И это совершенно так. Около 65% анализа Волны Эллиота состоит из запутанных правил, которые могут быть поняты неоднозначно. 10 аналитиков легко могут дать десять разных ответов.

Пытаясь найти выход из положения, мне удалось, в конце концов, построить простую модель, используя однозначно понимаемые всеми 35% Анализа Волны Эллиота. Дальнейшее исследование показало, что 35% понятных правил содействуют извлечению 80% прибыли, которая может быть получена с помощью использования анализа Волны Эллиота.

Теперь мне всё стало понятно. Сконцентрируйте внимание на той части анализа Волны Эллиота, которая срабатывает, а остальное отдайте на рассмотрение новоиспечённым авторам и самоуверенным «знатокам». Большинство из них никогда не торговали и, вероятно, не будут торговать или рисковать своими собственными средствами.

В данном справочнике выведена простая модель и рассматриваются сотни примеров. Кроме того, мной будет представлено важное исследование, которое дополнит анализ Волны Эллиота. Я не могу гарантировать, что, приобретя данные знания, вы будете торговать лучше. Однако, я на 99% уверен в том, что в будущем вы дважды подумаете, прежде чем «забраковать» анализ Волны Эллиота. Также у меня есть 70%-ая уверенность в том, что изучив примеры данного справочника, вы сможете рассматривать Волны Эллиота при торговле на любом рынке, для чего требуется высокая степень точности.

Итак, начнём!

Добавляя Каналы Четвёртой Волны

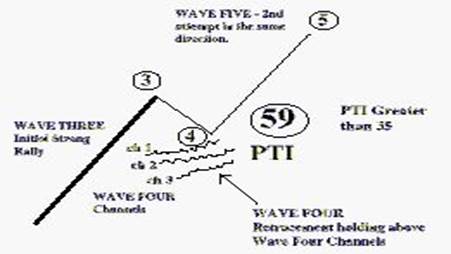

Каналы Четвёртой Волны – это другое особое учение, созданное в связи с Индексом Снятия Прибыли. В основном, Индекс Снятия Прибыли имеет дело с моментумом Покупки/Продажи на различных этапах. Каналы Четвёртой Волны связаны со временем. После уверенного подъёма на фазе отката определённое время предшествует началу фазы второй попытки (Пятой Волне).

Статистический анализ показывает, что, если на фазу отката расходуется слишком много времени, фаза второй попытки ослабляет силу своего воздействия. Каналы Четвёртой Волны – это три линии цены/времени.

|

Если Откат Четвёртой Волны происходит над Каналами Четвёртой Волны, шансы на уверенную вторую попытку – больше. Если Откат Четвёртой Волны заканчивается под Каналами Четвёртой Волны, шансы на уверенную вторую попытку очень низки.

PTI больше 35

Третья Волна – Исходный Уверенный подъём

Каналы Четвёртой Волны

Четвёртая Волна – Откат над Каналами Четвёртой Волны

Пятая Волна – вторая попытка в том же направлении

Двойные Верхушки (Ошибочная Идентификация Пятой Волны)

Минутный графикМай 94 Сырая нефть

Предыдущая минимальная цена Четвёртой Волны, равная 15.00

Программное обеспечение показывает завершённую последовательность из Пяти Волн с очевидной дивергенцией Осциллятора. Покупайте на пересечении трендовой линии.

Применение Недельных Данных

Применение анализа Волны Эллиота на недельных данных гарантирует два важных преимущества.

1. Долгосрочные Сигналы:

Для долгосрочных трейдеров анализ Волны Эллиота порождает долгосрочные сигналы на недельных графиках. Это является отличным способом для капитализации акций, валют и финансовых фьючерсов на рынках с расширенными трендами в одном направлении.

2. Переход с Недельного Графика на Дневной:

Для многих трейдеров идеально подходят дневные графики. Однако, случается, что недельные рынки отображают воздействие рынка. При переходе от недельного графика к дневному трейдер может лучше проконтролировать результат своего анализа.

Далее представлены примеры применения недельных данных.

Trading Techniques Inc. предоставляет месячные, недельные, дневные и почасовые (60 минут) данные по всем фьючерсам с помощью сервиса загрузки данных.

Добавляя Сезонные Модели

Большинство сырьевых товаров и акций демонстрируют Сезонные Тенденции в движении цен. Например: во время зимних месяцев спрос на мазут достигает пика. В течение летних месяцев цены на зерно, обычно, увеличиваются, основанием для чего служит или отсутствие осадков, или их чрезмерное количество. Цены компаний, производящих игрушки, часто устойчивы в каникулы, и так далее.

Добавив на логарифмическую шкалу несколько лет движения цены, вы можете устранить тренды и выделить только Сезонную Тенденцию каждого товара или акции. Данную Сезонную Тенденцию можно применять вместе с анализом Волны Эллиота, что поможет с распределением во времени различных составляющих Расчётов по Волне.

Вы также можете применять Сезонную Тенденцию как отдельную систему торговли. Это обсуждается в справочниках GET и на видео – семинарах.

В данной книге внимание будет сосредоточено на применении Сезонных Тенденций совместно с анализом Волны Эллиота.

Сезонные Модели

График демонстрирует цену на Сырую Нефть с апреля 94 до Октября 1993

Сезонная Модель выведена на экран до мая 1994 включительно (почти семь будущих месяцев). Нами применялся Апрельский контракт, чтобы продемонстрировать непрерывность. В реальной торговле используется текущий контрактный месяц.

Сезонный анализ выявляет следующие факты:

· По сезонному анализу, Сырая Нефть должна сформировать главный максимум 21 октября 1993 года.

· Сезонная Модель свидетельтвует о медвежьей перспективе для Сырой Нефти в первый квартал 1994 года. В течение данного периода Сырая Нефть должна «инсценировать подъём» (в пределах медвежьего понижения) до начала Января 1994 года.

· Сезонная Модель свидетельствует о резком понижении до марта 94.

Примечание к графику:

· График цены на Сырую Нефть с апреля 94 до октября 93

· Сезонная модель свидетельствует о главном максимуме 21 октября 1993.

· В январе 1994 есть вероятность небольшого подъёма в пределах медвежьего понижения цен.

· По сезонному анализу, цена на Сырую Нефть должна резко понижаться до марта 94.

Сезонные Модели

График демонстрирует цену на Сырую Нефть с Апреля 94 до 28 декабря 1994

Как показывает Сезонная Модель, цена на Сырую Нефть от апреля 94 сформировала главный максимум в пределах нескольких дней около 21 октября 1993.

Расчёты по Волне Эллиота демонстрируют следующее:

Апрельская цена на Сырую Нефть находится в области понижения третьей Волны. Далее должен следовать подъём Четвёртой Волны. Сезонная Модель также подтверждает данную перспективу.

Если основываться на Сезонной Модели, тогда Подъём Четвёртой Волны должен произойти в январе 1994 года. Ориентиры Фибоначчи колеблются от 1607 до 1650.

Примечание к графику:

Цена на Сырую Нефть с апреля 94 до 28 декабря 1993

Главный максимум сформировался в пределах нескольких дней около 21 октября 1993.

Прогнозы Фибоначчи

Осциллятор Эллиота должен вернуться к нулю, чтобы завершить Четвёртую Волну.

Сезонные Модели

График демонстрирует цену на Сырую Нефть с апреля 94 до 3 февраля 1994

Подъём Четвёртой Волны проходил по ориентирам, которые были спрогнозированы ценами Фибоначчи.

·

|

Коэффициенты Фибоначчи «встретились». Осциллятор Эллиота вернулся к нулю, подтверждая Четвёртую Волну. Индекс Снятия Прибыли равен 62. Величина Индекса Снятия Прибыли, превышающая 35, свидетельствует о высоком шансе для Понижения Пятой Волны.

· Цены расположены под Каналами Четвёртой Волны. Статистически, это гарантирует превышающую 80% вероятность установления новой минимальной цены.

Прогноз, основанный на Сезонных Моделях и Волне Эллиота

Сезонная модель подтверждает перспективу установления новой минимальной цены в марте 1994. Данная минимальная цена должна быть минимальной ценой Пятой Волны. Когда минимальная цена установлена, Сезонная Модель демонстрирует вероятность подъёма до 16.00$-го уровня, который является предыдущей Четвёртой Волной.

Примечание к графику:

Цена на Сырую Нефть с апреля 94 до 3 февраля 1994

Главный максимум был установлен в пределах нескольких дней около 21 октября 1993

Сезонная Модель свидетельствует об установлении новой минимальной цены в марте 94.

Осциллятор подтверждает завершение Четвёртой Волны.

Сезонные Модели

График демонстрирует цену на Сырую Нефть с июня 94 до 20 мая 1994

Как было спрогнозировано Сезонной Моделью, минимальная цена Пятой Волны была установлена, согласно ориентиру.

· Когда Пятая Волна проходит, рынок меняет тренд.

·

Сезонная Модель также прогнозирует подъём от минимальных цен.

Сезонные Модели и Волна Эллиота

Сезонные Модели являются великолепным дополнением к анализу Волны Эллиота. Вы можете легко создать Сезонные Модели, скомбинировав 10-летние данные и используя среднее значение для модели. В программном обеспечении Advanced GET предоставляются встроенные Сезонные Модели и для Акций, и для Фьючерсов.

Сезонные Тенденции могут быть выявлены и при торговле Акциями

Сезонная Модель для Airborne Freight

Сезонная Модель

Сезонная Модель основана на данных с 1981-1992

Сезонная Модель для General Electric

Сезонная Модель

|

Сезонная Модель основана на данных с 1973 – 1992

Дальнейшие Примеры Сезонных Моделей для Акций

Сезонная Модель для H&R Block

Сезонная Модель

Сезонная Модель основана на данных с 1973-1992

Сезонная Модель

Сезонная Модель

Сезонная Модель основана на данных с 1981-1992

|

Дальнейшие Примеры Применения Трендовых Каналов Регрессии

Когда на рынке есть тренд, или просто торговля происходит в одном направлении, Трендовые Каналы Регрессии могут применяться для того, чтобы выявить верхние и нижние границы рынка. Пока моментум двигается в одном и том же направлении, рынок имеет тенденцию оставаться в пределах каналов. Как только рынок меняет направление, цены прорывают канал, сигнализируя об окончании движения.

Основными функциями Трендовых Каналов Регрессии являются: A) улавливание конца Второй Волны, чтобы торговать в фазе Третьей Волны; B) защита прибыли Третьей Волны; C) Открытие позиции в конце Четвёртой Волны, целью которого является гребень Пятой Волны; D) защита прибыли на Пятой Волне и открытие позиции в противоположном направлении по истечении Пятой Волны. Представленные ниже примеры проиллюстрируют данные функции.

|

Примечание к графикам:

Покупка в конце Второй Волны

Снятие прибыли в конце Третьей Волны

Покупка по истечении Четвёртой Волны

Продажа в конце Пятой Волны

Заключение

В данной книге рассматривается применение Анализа Волны Эллиота при создании механической системы торговли.

Мной, как техническим аналитиком с инженерной подготовкой, были созданы и исследованы различные подходы к рынку. Многие из них были отброшены, тогда как несколько работающих были сохранены и улучшены. В книге рассматривается данное исследование. Когда вы объедините проведённое исследование с анализом Волны Эллиота, показатели торговли, в целом, достигнут исключительных значений.

Данный подход к торговле можно сравнить с рождественской ёлкой. Голое дерево само по себе не очень привлекательно. Свечи, гирлянды, красиво завёрнутые подарки придают ему праздничный вид.

Также и Анализ Волны Эллиота в чистом виде подобен ёлке без украшений. Но, добавив другие полезные инструменты и модели, чтобы довести анализ Волны Эллиота до совершенства, вы получите практичную и работающую систему торговли. По мере того как неопределённая и субъективная структура Волны становится чёткой и приспособленной к торговле, вы увидите, как сделать так, чтобы рынки преподносили нам рождественские подарки круглый год.

Удачной торговли!

Упрощенный Анализ Волны Эллиота

Введение

Дата: 2019-12-10, просмотров: 364.