Среди важнейших проблем, с которыми сталкиваются отечественные предприятия, является эффективное управление заемным капиталом. Экономически оговорено, что отдача от использования этого источника финансирования деятельности должна превышать стоимость его привлечения. Кроме того, предприятие, привлекая заемный капитал, должно учитывать аспекты сохранения финансовой устойчивости. Слишком большое привлечение заемных средств уменьшает финансовую устойчивость предприятия, однако малый объем заемных средств не позволяет предприятию развиваться. Таким образом, создание эффективно действующей системы управления заемным капиталом должно основываться на организации планирования, формирования и использования заемного капитала таким образом, чтобы предприятие сохранило финансовую устойчивость с одной стороны, а с другой – обеспечило прирост рентабельности и экономическое развитие.

Последние годы отечественными учеными разработаны различные подходы к управлению заемным капиталом предприятия, организация которых способствует позитивному развитию предприятия. Данной проблематике посвящены труды Аникиной И.Д., Афанасьевой А.А., Барановского А., Бланка И.А., Забродского В.А., Кизима Н.А., Коваленко Л.А., Ремнева Л.Н., Поливана Т.М., Стояновой Е.С., Юхименко П. и др.

В научной литературе представлены различные взгляды ученых на управление капиталом, и как составляющей такого управления – заемным капиталом. Исследование теорий по управлению капиталом позволило обобщить их следующим образом (таблица 1).

Таким образом, исследование базовых теорий по управлению капиталом позволяют определить, что формирование заемного капитала происходит на основе финансовой структуры капитала, стоимости заемного капитала и рыночной стоимости предприятия. Кроме того, если процесс оптимизации финансового капитала исследуется достаточно широко, то оптимизации составу и структуре, именно, заемного капитала уделено недостаточно внимания – этот процесс рассматривается как составляющая управления общим капиталом, а не как отдельный, достаточно важный элемент создания ресурсной базы предприятия.

Таблица 1 - Обобщение теорий по управлению капиталом и роль заемного капитала в них

| Название теории | Содержание теории | Роль заемного капитал в теории |

| Традиционная теория | Значительная зависимость средней стоимости капитала фирмы от его структуры и возможности оптимизации структуры капитала на основе учета стоимости его составляющих | Стоимость заемного капитала компании всегда ниже стоимости ее собственного капитала. Уменьшение средней стоимости капитала компании обеспечивается при росте доли заемного капитала |

| Теория индифферентности структуры капитала Модильяни- Миллера | В основу концепции положены положения о невозможности оптимизации ни по критерию минимизации средневзвешен ной его стоимости, ни по критерию максимизации рыночной стоимости предприятия, поскольку она не влияет на эти показатели | Предусматривает максимизацию применения заемного капитала в хозяйственной деятельности предприятия. Увеличение доли заемных источников в структуре капитала не увеличивает стоимость фирмы, поскольку выгода от более дешевого заемного капитала уравновешивается увеличением цены ее акционерного капитала в связи с увеличением степени его риска. |

| Теория Модильяни и Миллера (1963 г.) | Учтены влияние налога на прибыль и стоимость капитала фирмы | Использование заемных источников |

| увеличивает стоимость фирмы, так как проценты по займам вычитаются из налогооблагаемой прибыли, в результате чего увеличивается величина операционной прибыли фирмы. Стоимость фирмы достигает максимальной величины при стопроцентном (100%) привлечении заемного капитала. При отсутствии заемного капитала стоимость фирмы равна рыночной цене акционерного капитала | ||

| Концепция денежного потока (CashFlowConcept) | Заключается в разработке политики предприятия по привлечению финансовых ресурсов, организации их движения, поддержание их в определенном качественном состоянии | Финансовый менеджер должен знать, какое количество денежных средств требуется для уплаты задолженности, когда будет избыток денежных средств или, наоборот, их дефицит, и в зависимости от этого принимать финансовые решения привлечения дополнительных финансовых ресурсов |

| Концепция стоимости капитала | Расходы предприятия по привлечению и обслуживанию капитала (финансовых ресурсов) существенно различаются в разрезе отдельных источников | При выборе альтернативных источников финансирования активов, количественная оценка стоимости капитала играет решающую роль |

| Дж. Уильямса | ||

| Компромиссная теория (теория стационарного соотношения) М. Бреннана, Е. Шварца, Х. Леланда | Определяет оптимальное целевое значение финансовой структуры капитала компании путем нахождения точки компромисса, соответствующей минимальной величине средневзвешенной стоимости капитала, с учетом 2 факторов: налогообложение прибыли и издержек банкротства | Компромисс между достижением дополнительной экономии за счет налогов, обеспечивается путем привлечения заемных средств, и увеличением расходов, связанных с потенциальными финансовыми трудностями и агентскими издержками, вызванными ростом доли заемного капитала в общей структуре капитала |

| Теория отслеживания рынка | Отслеживание рынка и извлечения выгоды из текущей недооценки или переоценки капитала определяет структуру капитала, и считается оптимальной стратегией | Соотношение долга и капитала определяется рыночной динамикой |

| Теория информационных каска- | С целью экономии расходов и избегания ошибок структура капитала может формироваться, исходя не из расчетов оптимальной структуры или в зависимости от доступных в разные периоды жизни компании источников финансирования | Заемный капитал заимствуется у других компаний, имеющих успешных, авторитетных менеджеров, а также с использованием наиболее популярных методуправления структурой капитала |

| дов, предложенная C. Бихчанда- ни, Д. Хиршляйфером и И. Уэлчем, | ||

В процессе управления заемным капиталом вышеупомянутые показатели (финансовой структуры капитала, стоимости заемного капитала и рыночной стоимости предприятия) необходимо учитывать комплексно, находя оптимальное соотношение их влияния на общее финансово – хозяйственное состояние предприятия. Таким образом, возникает необходимость более подробно рассмотреть процесс управления заемным капиталом предприятия.

Привлечение заемного капитала предприятий, в результате данного исследования, должно основываться на:

– определении потребности в заемном капитале;

– определении оптимальной структуры и источников формирования заемного капитала;

– использовании заемных ресурсов по составляющим принятой стратегии;

– эффективном регулировании состава и структуры заемного капитала для достижения максимальной отдачи, сохранения финансовой устойчивости и обеспечения развития предприятия.

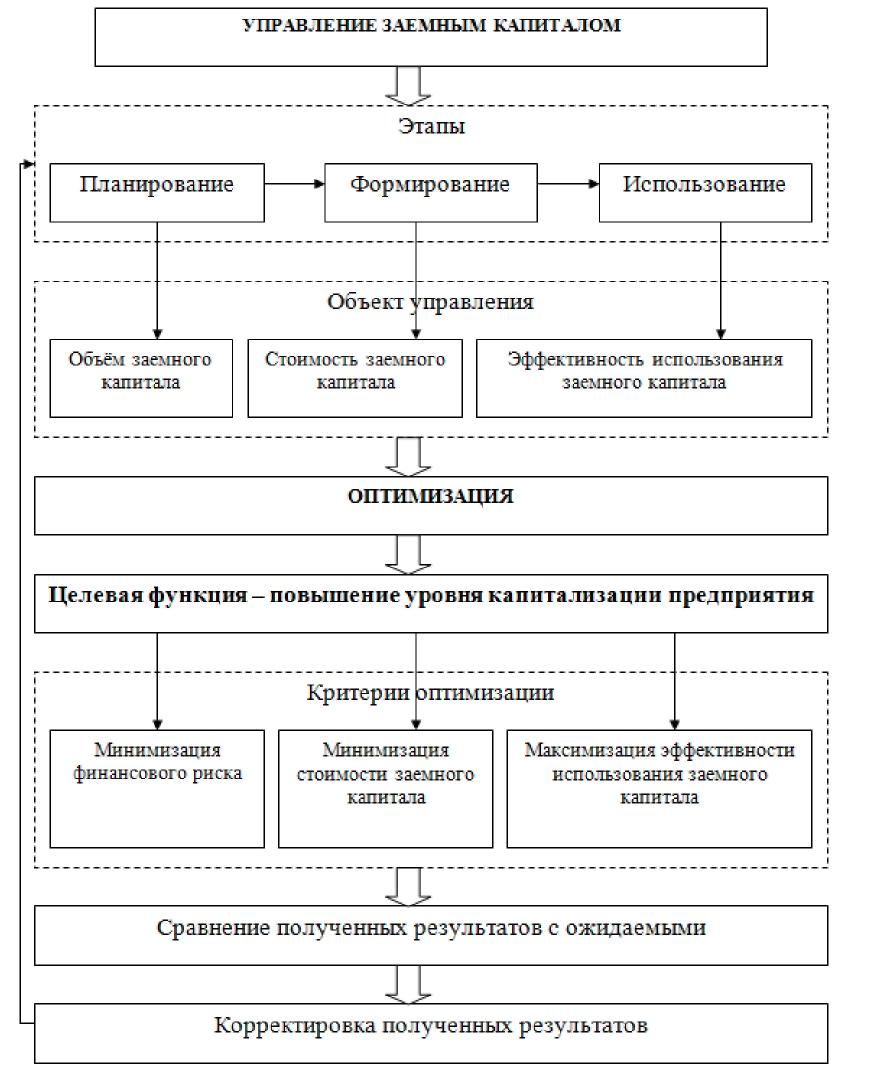

Поэтому, как и любое управление, управление заемным капиталом состоит из последовательно выполняемых этапов: планирование, формирование, использование.

Планирование заемного капитала должно учесть перспективы развития хозяйственной деятельности предприятия. Можно согласиться с определением развития Забродского В.А. и Кизима Н. А., которые определяют его как процесс перехода экономико – производственной системы в новое, более качественное состояние путем накопления количественного потенциала, изменения и усложнения структуры и состава, следствием чего является повышения ее способности сопротивляться при разрушительном воздействии внешней среды и эффективность функционирования. [5, с. 115-116]

Формирование заемного капитала предприятия представляет собой систему принципов и методов разработки и реализации финансовых решений, регулирующих процесс привлечения заемных средств, а также определяет наиболее рациональный источник финансирования заемного капитала в соответствии с потребностями и возможностями развития предприятия.

Эффективность использования заемного капитала доказана и обоснована в работах. Дополнительный прирост рентабельности активов предприятия при привлечении заемного капитала обусловливается ростом финансового потенциала предприятия, ниже, по сравнению с собственным капиталом, стоимостью, способностью генерировать прирост финансовой рентабельности. Выполнение предыдущих этапов по определению потребности в заемных средствах, оценки финансового риска и минимизации стоимости заемного капитала позволяет повысить эффективность их использования на основе оптимизации процесса управления, который носит циклический характер.

Таким образом, процесс управления заемным капиталом можно представить на рисунке 1 .

На начальном этапе управления заемным капиталом необходимо определиться с источниками и объемами привлечения финансовых ресурсов, оценить риск, связанный с формированием заемного капитала в определенных объемах, затем провести оценку стоимости определенного источника привлечения ресурсов и эффективности его использования. Как отмечалось выше, процесс управления заемным капиталом базируется на его оптимизации.

По целевой функции оптимизации заемного капитала предлагается определить уровень капитализации. Исследованию капитализации в настоящее время посвящены работы Барановского А., Булеева И.П., Брюховецкой Н.Е., Андрийчука В.Г., Гриценко А.А. и других ведущих ученых.

Рисунок 1- Процесс управления заемным капиталом

Брюховецкая Н.Е., исследуя определение категории «капитализация», пришла к выводу, что это понятие может характеризовать: увеличение собственного капитала за счет собственных накоплений, займов банков, займов на финансовых рынках, бюджетного финансирования и т.п.; способ распределения и использования прибыли, являющееся целью развития предприятия; учетный метод определения затрат в качестве активов; стоимость чистых активов организации или сумма акционерного капитала; метод определения стоимости имущества по его доходности; превращение прибавочной стоимости в капитал.

Результаты анализа свидетельствуют, что капитализация является существенным фактором обеспечения экономической устойчивости и надежности функционирования предприятий на основе роста собственного капитала за счет собственных и заемных средств, выполняя роль распределения и использования прибыли, и превращая добавленную стоимость в капитал. Поэтому, рост уровня капитализации является составляющей системы целеполагания предприятия, в частности, целевой функцией управления заемным капиталом в отличие от взглядов ученых, которые определяют его целью оптимизации структуры капитала, что является совокупностью критериев достижения указанной целевой функции.

Критерии, ограничивающие или способствующие достижению максимального уровня капитализации, и возникающие из этапов управления заемным капиталом являются: минимизация финансового риска и стоимости заемного капитала, и максимизация эффективности его использования.

Безусловно, если предприятие обеспечивает финансирование деятельности только собственным капиталом (т.е. действует на принципах самофинансирования), имеет максимальную финансовую устойчивость и независимость от внешних источников финансирования. Однако, такая ситуация ограничивает темпы развития масштабов деятельности имеющийся собственный капитал. Специалистами по финансовому менеджменту доказано, что привлечение заемного капитала в определенных объемах, обоснованных другим критериям оптимизации заемного капитала (рисунок 1), позволяет увеличить рентабельность собственного капитала. Однако поддержание достаточного уровня финансовой устойчивости, снижение финансового риска и угрозы банкротства, являются, по мнению автора, важнейшим критерием в управлении заемным капиталом.

Единых рекомендаций относительно доли заемного капитала в структуре капитала не существует. Известно, что в мировой практике существуют отклонения от правила финансирования 50/50. Поэтому можно утверждать, что нет жестко установленного соотношения собственного и заемного капитала, которое должно определяться отраслевыми особенностями, структурой активов («золотое правило финансирования» в согласованные сроки, на которые мобилизуется капитал, со сроками, в которые они укладываются) и другими факторами. Таким образом есть необходимость в создании экономико – математического обоснования объемов привлечения заемных средств с учетом критериев максимизации эффективности его использования и минимизации стоимости на основе оптимизационного подхода.

Определив этапы управления заемным капиталом, его целевую функцию и критерии его оптимизации, возможно представить следующее определение процесса управления заемным капиталом – это реализация политики предприятия по привлечению капитала в форме кредитов, финансового лизинга и облигационных займов с целью создания благоприятных условий для дальнейшего развития предприятия на основе получения дополнительной прибыли и его капитализации с учетом критериев минимизации финансового риска и стоимости заемного капитала и максимизации эффективности его использования.

Управление капиталом предприятия направлено на решение следующих основных задач:

1. Формирование условий обеспечения темпов экономического развития предприятия.

2. Повышение уровня капитализации предприятия за счет заемного капитала.

3. Планирование объема заемного капитала, руководствуясь факторами сохранения финансовой устойчивости и срочности финансирования активов.

4. Формирование заемного капитала с позиции альтернативности источников его формирования, обеспечивая минимизацию стоимости заемного капитала.

5. Использование заемного капитала на основе достижения максимальной эффективности.

6. Оптимизация финансового риска, связанного с использованием капитала, при определенном уровне его доходности и стоимости.

7. Обеспечение постоянного финансового равновесия предприятия в процессе его развития.

8. Обеспечение своевременного реинвестирования капитала.

Определенные аспекты управления заемным капиталом обусловили направления дальнейшего исследования и совершенствования этого процесса (рисунок 2).

Итак, учитывая определившеюся целевую функцию повышения уровня капитализации предприятия, необходимым становится разработка экономико-математического аппарата с ее моделированием и внедрением в систему управления капиталом предприятий.

Критерии минимизации финансовых рисков и стоимости капитала, максимизации его доходности требуют совершенствования системы соответствующих им оценок, представляющие собой, определенные ограничения целевой функции. Итак, определившееся обусловило структуру и содержание дальнейших исследований.

Рисунок 2 - Обоснование направлений исследования управления заемным капиталом предприятия

Дата: 2019-12-10, просмотров: 633.