Начиная с 1 января 2008г. в России произошло разделение доходов бюджета. При этом уже определены основные параметры российского бюджета (табл.4) |1 - 3|. Например, сравнение параметров российского и норвежского бюджетов показывает, что нефтегазовые и не нефтегазовые доходы в Норвегии имеют большую долю и процентах от ВВП (29,7 и 17,9% соответственно) по сравнению с аналогичными показателями российского федерального бюджета (12,22 и 8,15% соответственно). При этом доли каждой из двух групп доходов в процентах от совокупных доходов бюджета и в Норвегии и в России находятся примерно на одном уровне (в Норвегии нефтегазовые доходы составляют 37,7% совокупных доходов бюджета, не нефтегазовыс доходы - 62,3%, а в России - 40 и 60% соответственно).

В России изменениям был подвергнут не только федеральный бюджет, но и сам Стабилизационный фонд РФ. Начиная с 2008 г. изменились как цели и задачи, так и порядок формирования и структура Стабилизационного фонда. Согласно Бюджетному посланию Президента РФ, первоочередной становится «задача обеспечения устойчивости бюджетных расходов независимо от конъюнктуры сырьевых цен». Для этого Президентом РФ было предложено преобразование Стабилизационного фонда в два других: Резервный фонд и Фонд национального благосостояния, а также формирование трансферта федеральному бюджету РФ (табл.5). Расходная часть бюджета будет сформирована из других источников. Для перехода к новым принципам управления нефтегазовыми доходами планируется установление трехлетнего периода. Преобразование Стабилизационного фонда в Резервный фонд и Фонд национального благосостояния было завершено 31 января 2008г. Однако это не отменяет актуальности проблемы формирования и использования прежнего Стабилизационного фонда, представленного теперь в форме двух новых фондов, созданных на основе. Как известно, 30 января 2008г. средства Стабилизационного фонда были зачислены па счета Федерального казначейства в Банке России по учету средств Резервного фонда и Фонда национального благосостояния». На 30 января 2008г. совокупный объем Стабилизационного фонда составил 3 трлн.851,8 млрд. руб. . что эквивалентно 157,38 млрд. долл. Остатки средств на счетах по учету средств Стабфонда в иностранной валюте на 30 января составили 66,85 млрд. долл., 50,95 млрд. евро и 7,7 млрд. фунтов стерлингов. Совокупный объем Резервного фонда на 31января 2008г. составил 3 трлн.069 млрд. руб. или 125,4 млрд. долл. Остатки средств на счетах по учету средств Резервного фонда в иностранной валюте составили 56,43 млрд. долл., 38,21 млрд. евро и 6,31 млрд. фунтов стерлингов. Объем Фонда национального благосостояния на 31 января составил 782,8 млрд. руб., или 31,98 млрд. долл.

Остатки средств на счетах фонда в иностранной валюте составили 10,42млрд. долл., 12,73млрд. евро и 1,39 млрд. фунтов стерлингов. Правительство поручило Минфину до 1 октября 2008г. разработать порядок управления Фондом национального благосостояния, который предполагал бы возможность инвестирования средств фонда в акции и корпоративные облигации, а также привлечения к управлению средствами фонда управляющих компаний.

Таблица 4

Основные параметры федерального бюджета на 2008-2009 гг. (млрд. руб)

| Показатель | Россия | Норвегия | ||||||||

| Текущий период | Плановый период | млрд. норв. крон | ||||||||

| 07 г. | % | 08 г. | % | 09 г. | % | 10 г. | % | 07 г. | % | |

| ВВП | 30670 | 100 | 34870 | 100 | 39480 | 100 | 44470 | 100 | 100 | |

| Федеральный бюджет | ||||||||||

| Доходы – всего | 6249,2 | 20,38 | 6673,2 | 19,4 | 7421,2 | 18,80 | 8035,2 | 18,07 | 1020,4 | 47,68 |

| в том числе: | ||||||||||

| ненефтегазовые | 3749,1 | 12,22 | 4207,5 | 12,07 | 5035,4 | 12,75 | 5657 | 12,72 | 635,9 | 29,71 |

| нефтегазовые | 2500,1 | 8,15 | 2465,7 | 7,07 | 2385,8 | 6,04 | 2378,2 | 5,35 | 384,5 | 17,96 |

| Нефтегазовые доходы | -2500,1 | 8,15 | -2465,7 | 7,07 | -2385,8 | 6,04 | -2378,2 | 5,35 | 384,5 | 17,95 |

| в том числе: | ||||||||||

| Налоги и ак-зы | - | - | - | - | - | - | - | - | 112,1 | 5,24 |

| др. доходы | - | - | - | - | - | - | - | - | 156,8 | 7,33 |

| Нефтегазовый трансферт | -1511,2 | 4,93 | -2120 | 6,08 | -2093 | 5,30 | -2008,4 | 4,52 | - | - |

| Резервный фонд | -988,8 | 3,22 | -332 | 0,95 | -292,8 | 0,74 | -369,8 | 0,83 | - | - |

| Фонд национального благосостояния | - | - | -13,7 | -0,04 | - | - | - | - | - | - |

| расходы, всего | 5610,8 | 18,29 | 6500,3 | 18,64 | 7361,9 | 18,65 | 7998,7 | 17,99 | 712,5 | 33,29 |

| в т. ч.: | ||||||||||

| расходы на нефтяную деятельность | - | - | - | - | - | - | - | - | 19,6 | 0,92 |

| расходы на нефтяную д-ость: | - | - | - | - | - | - | - | - | 692,9 | 32,37 |

| А) процентные | 156,85 | 0,51 | 188,51 | 0,54 | 213,13 | 0,54 | 247,72 | 0,50 | - | - |

| Б) непроцентные | 5453,95 | 17,78 | 6311,79 | 18,10 | 6964,77 | 17,64 | 7351,08 | 16,53 | - | - |

| в т. ч. межбюджетные трансферты | 1844,35 | 6,01 | 2263,18 | 6,49 | 2430,91 | 6,16 | 2734,22 | 6,15 | - | - |

| из них: | ||||||||||

| бюджетам др. уровней | 784 | 2,56 | 937,01 | 2,69 | 926,26 | 2,35 | 888,11 | 2,00 | - | - |

| государственным внебюджетным фондам | 1060,35 | 3,46 | 1326,17 | 3,80 | 1504,65 | 3,81 | 1846,11 | 4,15 | - | - |

| В) условно-утверждённые | - | - | - | - | 184 | 0,47 | 399,9 | 0,90 | - | - |

| Дефицит (доходы-расходы) | 638,4 | 2,08 | 172,90 | 0,49 | 59,30; | 0,15 | 36,50 | 0,08 | 307,9 | 14,38 |

| Ненефтегазовый дефицит | -1861,7 | 6,07 | -2292,8 | 6,58 | -2326,5 | 5,89 | -2341,7 | 5,27 | -57 | 2,66 |

| Нефтегазовый трансферт | 1511,2 | 4,93 | 2120 | 6,08 | 2093 | 5,30 | 2008,4 | 4,52 | 57 | 2,66 |

| Дефицит с учётом нефтегазового трансферта | -350,5 | -1,14 | -172,8 | -0,50 | -233,5 | -0,59 | -333,3 | -0,75 | 0 | 0 |

| Источники финансирования дефицита: | 350,5 | 1,14 | 172,8 | 0,50 | 233,5 | 0,59 | 333,3 | 0,75 | - | - |

| привлечение | 673,29 | 2, 20 | 547,07 | 1,57 | 569,34 | 1,44 | 746,29 | 1,68 | - | - |

| погашение | -322,79 | 1,05 | -347,27 | 1,07 | -355,84 | 0,85 | -412,99 | 0,93 | - | - |

| Внешние источники финансирования дефицита: | -159,1 | 0,52 | -155,77 | 0,45 | -99,66 | 0,25 | -108,21 | 0,24 | - | - |

| привлечение | 19,96 | 0,07 | 37,46 | 0,11 | 28,18 | 0,07 | 28,67 | 0,06 | - | - |

| погашение | -179,06 | 0,58 | -193,23 | 0,55 | -127,84 | -0,32 | -136,88 | 0,31 | - | - |

| Внутренние источники фи-ния дефицита: | 509,6 | 1,66 | 328,57 | 0,94 | 333,16 | 0,84 | 441,51 | 0,99 | - | - |

| Привлечение | 653,33 | 2,13 | 509,61 | 1,46 | 541,16 | 1,37 | 717,62 | 1,61 | - | - |

| погашение | -143,73 | 0,47 | -181,04 | 0,52 | -208 | 0,53 | -276,11 | 0,62 | - | - |

| Госдолг РФ: | 2616,81 | 8,53 | 2911,17 | 8,35 | 3325,73 | 8,42 | 3873,8 | 8,71 | - | - |

| внешний | 1207,66 | 3,94 | 1091,97 | 3,13 | 1068,25 | 2,71 | 1054,56 | 2,37 | - | - |

| внутренний | 1409,15 | 4,59 | 1819,2 | 5,22 | 2257,48 | 5,72 | 2819,24 | 6,34 | - | - |

Таблица 5

Составные части Стабилизационного фонда

| Показатель | Резервный фонд | Трансферт федеральному бюджету | Фонд сбережений (Фонд национального благосостояния) |

| Объём (% ВВП) | 10 (максимальный) | 3,7 (максимальный) | … |

| Прогнозный объём на 01.09. 2009 | 3069 млрд. руб. | 6,1% ВВП(5,3% в 2009 г., 4,5% в 2010 г., 3,7% ВВП в 2011г) | 470,7 млрд. руб. 600 млрд. руб. 771 млрд. руб. |

| Доходность,% | 3,5-4 | … | 6,5-7 |

| Функция | 1) Минимизация рисков экономики в случае резкого падения мировых цен на энергоносители 2) поддержании макроэкономической стабильности и борьбы с инфляцией | Выполнение масштабных социальных программ | А) концепция Кудрина 1) сбережения части нефтегазовых доходов для будущих поколений 2) обеспечение устойчивости бюджетной системы в долгосрочном периоде Б) коцепция послания президента(март 2007г): 1) повышение качества жизни людей, улучшение благосостояния как будущих, так и нынешних поколений, 2) развитие экономики |

| Источники формирования | поступление нефтегазового сектора | НДПИ и вывозные пошлины | таможенные пошлины на нефть, нефтепродукты и газ |

| Размещение активов | наиболее ликвидные и надёжные бумаги | … | высокодоходные бумаги, недвижимость, акции транснациональных нефтяных компаний |

| Применение/ направления использования | … | … | Капитализация институтов развития (Банк развития, Инвестиционный фонд, Российская венчурная компания, Корпорация нанотехнологий) |

| Коды Классификации доходов бюджета | 092111020130100 (Доходы от управления средствами резервного фонда) | 0877654356788976898667(доходы от управления средствами Фонда будущих поколений) | 098765566786555768 перечисления нефтегазовых доходов и нефтегазовых трансфертов |

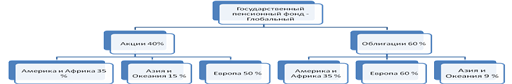

Рис.1. Базовый портфеля для ГПФ

Резервный фонд должен выполнять задачи минимизации рисков в экономике к случае резкого падения мировых цен на энергоносители, поддержания макроэкономической стабильности и борьбы с инфляцией. Источниками его формирования будут являться все поступления от экспорта нефти и газа. Министерство финансов предлагает направлять в Резервный фонд НДПИ на нефть газ, вывозные пошлины на нефть, нефтепродукт и газ, налог на прибыль, зачисляемый в федеральный бюджет, от реализации нефтегазовой продукции, доходы от различных форм участи в капитале, дивиденды на принадлежащие государству акции нефтегазовых компаний, а также доходы от деятельности российско-вьетнамского СП «Вьетсовпетро» (табл.6).

Таблица 6

Основные характеристики федерального бюджета на 2008-2009 гг., млрд. руб.

| Наименование налогов и платежей | 08 г. | % ВВП | 09 г. | % ВВП | 10 г. | % ВВП |

| ВВП, млрд руб. | 34870 | 100 | 39480 | 100 | 44470 | 100 |

| Доходы федерального бюджета, всего, млрд руб | 6673,2 | 19,1 | 7421,2 | 18,8 | 8035,2 | 18,1 |

| НДПИ в виде углеводородного сырья, млрд. руб | 869,758 | 2,5 | 845,776 | 2,1 | 846,476 | 1,9 |

| Нефть, млрд. руб. | 769,088 | 2,2 | 742, 203 | 1,9 | 741,107 | 1,7 |

| Газ горючий, млрд. руб. | 91,948 | 0,3 | 93,311 | 0,2 | 94,333 | 0,2 |

| Газовый конденсат, млрд. руб. | 8,720 | 0 | 10,261 | 0 | 11,035 | 0 |

| Вывозные таможенные пошлины на нефть сырую, млрд. руб. | 1003,55 | 2,9 | 969,724 | 2,5 | 957,395 | 2,2 |

| Вывозные таможенные пошлины на газ природный, млрд. руб. | 338,795 | 0,9 | 324,885 | 0,8 | 328,822 | 0,7 |

| Вывозные таможенные пошлины на товары, выработанные из нефти, млрд. руб. | 253,572 | 0,7 | 245,442 | 0,6 | 245,508 | 0,6 |

При этом согласно прогнозам наибольшая доля будет принадлежа' поступлениям от НДПИ (на уровне 1,9 - 2,5%), от экспорта нефти (на уровне 1,7 - 2,2%) и вывозным таможенным пошлинам на сырую нефть (на уровне 2,2-2,9%). Резервный фонд предназначен для компенсации выпадающих доходов федерального бюджета в течение трех лет при значительном снижении мировых цен на энергоресурсы. Период компенсации определяется трехлетним периодом бюджетного планирования, а также необходимым временным лагом для адаптации бюджетной политики к изменяющимся внешнеэкономическим условиям.

Для расчета нормативной величины Резервного фонда предполагалось, что:

1) цена нефти сорта Юралс снижается с 51,7 долл. США/барр. - средняя цена в трехлетнем бюджете на 2008 - 2010 гг. - до 29,4долл. США/барр. - среднегодовая цена на нефть за последние 10 лет (с 1997 по 2006 г);

2) уменьшение нефтегазовых доходов федерального бюджета при снижении цены па нефть сорта «Юралс» на I долл. США/барр. составляет, 15% ВВП (в условиях 2008г). Исходя из этих предположений, максимально необходимый размер Резервного фонда составляет 10% ВВП. Если его накопленный объем средств превысит эту величину, то тогда, согласно проекту дополнений Бюджетного кодекса РФ, начнется наполнение Фонда будущих поколений.

Из Резервного фонда в бюджет будет направляться «нефтегазовый трансферт», объем которого будет зафиксирован законом и процентном отношении к ВВП. За счет нефтегазового трансферта будет покрываться «ненефтегазовый дефицит» федерального бюджета. Фонд будущих поколений призван аккумулировать доходы от нефти и газа, «которые образуются в результате превышения доходов от нефтегазового сектора над отчислениями в Резервный фонд и средствами, используемыми для финансирования расходов федерального бюджета».

Направления использования средств Резервного фонда и Фонда национального благосостояния отражены в Бюджетном послании Президента РФ. За счет Резервного фонда планируется покрытие текущих расходов.А. Кудриным было предложено расходование средств Резервного фонда также на финансирование дефицита Пенсионного фонда. В Бюджетном послании снят запрет на расходование накоплений Фонда будущих поколений внутри страны, а также предложены конкретные направления использования его ресурсов:

1. Капитализация институтов развития (Банк развития. Инвестиционный фонд, Российская венчурная компания, Корпорация нанотехнологий). На эти цели уже в 2007 г. предполагалось потратить 300 млрд руб., предусмотрев дальнейшие ассигнования в будущем. По мнению главы государства, институты развития должны финансировать проекты, посвященные решению следующих задач:

устранение инфраструктурных ограничений роста, повышение эффективности расходования природных ресурсов,

модернизация и развитие высокотехнологичных промышленных производств.

2. Решение проблем пенсионной системы предполагает софинансирование добровольных пенсионных накоплений и формирование пенсионного капитала граждан. В дальнейшем средства Фонда национального благосостояния могут расходоваться в случае необходимости и на покрытие дефицита Пенсионного фонда. Согласно расчетам, только на капитализацию институтов развития будет направлено почти 40% всего планируемого объема Фонда сбережений.

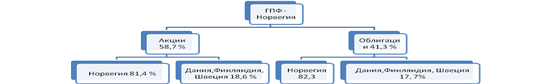

В настоящее время средства Стабилизационного фонда РФ просто хранятся на счетах в различных валютах. При этом происходит их обесценение от инфляции. В целях получения дополнительного дохода возможно их использование по схеме Норвегии. При этом следует отметить, что использовалась схема размещения средств Государственного пенсионного фонда - Глобального, без учета схемы размещения средств Государственного пенсионного фонда - Норвегия. Как известно, Государственный пенсионный фонд (ГПФ) был учрежден в 2006г. Он состоит из 2 частей: Государственного пенсионного фонда - Глобального, созданного на основе Государственного нефтяного фонда Норвегии и Государственного пенсионного фонда - Норвегия, известного раньше как Национальный страховой фонд. За общее управление ГПФ отвечает Министерство финансов Норвегии. Операционный менеджмент Государственного пенсионного фонда - Глобального - осуществляется Центральным банком Норвегии, который инвестирует средства фонда в зарубежные акции и облигации. Операционный менеджмент Государственного пенсионного фонда - Норвегия - осуществляется другой организацией. Согласно правилам, введенным 15 декабря 2006 г., средства Государственного пенсионного фонда - Норвегия - должны быть инвестированы в акции и первичные ценные бумаги (сертификаты), размещенные на норвежской бирже, или в облигации и коммерческие ценные бумаги, выпущенные норвежскими предприятиями. До 2007г. большая часть средств Национального страхового фонда размещались в форме депозитов казначейства. В настоящее время лимиты базового портфеля на размещение средств государственного пенсионного фонда - Норвегия - в акции составляют 58,7 п. п., при этом около 18,6 п. п. средств фонда могут быть инвестированы в акции, размещенные в Дании, Швеции и Финляндии, или в облигации и коммерческие ценные бумаги, размещенные национальными предприятиями Норвегии в этих трех странах, в облигации - 82,3 и 17,7 п. п. соответственно (рис.1). Варианты вложений и использования средств Резервного фонда и Фонда будущих поколений, которые будут сформированы на базе Стабилизационного фонда широко обсуждаются. Средства Резервного фонда, предполагается размещать в менее доходные, но более ликвидные бумаги, чтобы при любом развитии ситуации на фондовом рынке можно было их реализовать. Средства Фонда национального благосостояния предполагается инвестировать в корпоративные облигации с высокими рейтингами, чтобы обеспечить более высокий доход в долгосрочной перспективе.

Как показывают расчеты, если не принимать во внимание инфляции и воздействия других внешних факторов, то вложения Резервного фонда по норвежской схеме увеличат его объем к январю 2009г. до 10,25% ВВП, а совокупный доход от акций и облигаций составит 375,33тыс. руб. Вложения Фонда будущих поколений по норвежской схеме увеличат его объем к январю 2009г. до 1,67% ВВП, а совокупный доход от акций и облигаций составит 23,85тыс. руб. Таким образом, при вложении Резервного фонда и Фонда национального благосостояния целесообразно использовать опыт Государственного пенсионного фонда - Глобального - Норвегии.

Резервный фонд

Преобразование Стабилизационного фонда в Резервный фонд и Фонд национального благосостояния было завершено 31 января 2008г. Резервный фонд является частью средств федерального бюджета. Фонд призван обеспечивать выполнение государством своих расходных обязательств в случае снижения поступлений нефтегазовых доходов в федеральный бюджет.

Резервный фонд способствует стабильности экономического развития страны, уменьшая инфляционное давление и снижая зависимость национальной экономики от колебаний поступлений от экспорта невозобновляемых природных ресурсов.

Резервный фонд фактически заменил собой Стабилизационный фонд Российской Федерации. В отличие от Стабилизационного фонда Российской Федерации помимо доходов федерального бюджета от добычи и экспорта нефти источниками формирования Резервного фонда также являются доходы федерального бюджета от добычи и экспорта газа.

Максимальный размер Резервного фонда закреплен на уровне 10% прогнозируемого на соответствующий финансовый год объема валового внутреннего продукта Российской Федерации, что является гарантией исполнения расходов федерального бюджета в течение трех лет при снижении мировых цен на энергоресурсы. Указанный временной горизонт связан с трехлетним периодом бюджетного планирования и необходимостью адаптации бюджетной политики к изменяющимся внешнеэкономическим условиям.

Начиная с 2008 года нефтегазовые доходы учитываются отдельно от других доходов федерального бюджета. Нефтегазовые доходы федерального бюджета формируются за счет:

- налога на добычу полезных ископаемых в виде углеводородного сырья (нефть, газ горючий природный из всех видов месторождений углеводородного сырья, газовый конденсат из всех видов месторождений углеводородного сырья);

- вывозных таможенных пошлин на нефть сырую;

- вывозных таможенных пошлин на газ природный;

- вывозных таможенных пошлин на товары, выработанные из нефти.

Определенная часть указанных нефтегазовых доходов в виде нефтегазового трансферта ежегодно направляется на финансирование расходов федерального бюджета. Величина нефтегазового трансферта утверждается федеральным законом о федеральном бюджете на очередной финансовый год и плановый период.

Объем нефтегазового трансферта установлен в процентах от прогнозируемого на соответствующий год объема валового внутреннего продукта:

- в 2008 году - 6,1%;

- в 2009 году - 5,5%;

- в 2010 году - 4,5%;

- начиная с 2011 года и далее – 3,7%.

После формирования нефтегазового трансферта в полном объеме нефтегазовые доходы поступают в Резервный фонд. Нормативная величина Резервного фонда утверждается федеральным законом о федеральном бюджете на очередной финансовый год и плановый период в абсолютном размере, определенном исходя из 10% прогнозируемого на соответствующий год объема валового внутреннего продукта. После наполнения Резервного фонда до указанного размера нефтегазовые доходы направляются в Фонд национального благосостояния.

Другим источником формирования Резервного фонда являются доходы от управления его средствами.

Средства нефтегазовых доходов федерального бюджета, Резервного фонда и Фонда национального благосостояния учитываются на отдельных счетах по учету средств федерального бюджета, открытых Федеральным казначейством в Центральном банке Российской Федерации.

Расчеты и перечисления средств в связи с формированием и использованием нефтегазовых доходов федерального бюджета, нефтегазового трансферта, средств Резервного фонда и Фонда национального благосостояния осуществляются Министерством финансов Российской Федерации в порядке, установленном Правительством Российской Федерации. []

Управление резервным фондом

Целями управления средствами Резервного фонда являются обеспечение сохранности средств фонда и стабильного уровня доходов от его размещения в долгосрочной перспективе. Управление средствами фонда в указанных целях допускает возможность получения отрицательных финансовых результатов в краткосрочном периоде.

Управление средствами Резервного фонда осуществляется Министерством финансов Российской Федерации в порядке, установленном Правительством Российской Федерации. Отдельные полномочия по управлению средствами Резервного фонда могут осуществляться Центральным банком Российской Федерации []. Управление средствами Резервного фонда может осуществляться следующими способами (как каждым по отдельности, так и одновременно):

1) путем приобретения за счет средств фонда иностранной валюты и ее размещения на счетах по учету средств Резервного фонда в иностранной валюте (долларах США, евро, фунтах стерлингов) в Центральном банке Российской Федерации. За пользование денежными средствами на указанных счетах Центральный банк Российской Федерации уплачивает проценты, установленные договором банковского счета;

2) путем размещения средств фонда в иностранную валюту и финансовые активы, номинированные в иностранной валюте, перечень которых определен законодательством Российской Федерации.

В настоящее время Министерство финансов Российской Федерации управляет средствами Резервного фонда согласно второму способу, то есть путем размещения средств на валютных счетах в Центральном банке Российской Федерации. При этом согласно утвержденному Министерством финансов Российской Федерации порядку расчета и зачисления процентов, начисляемых на счета по учету средств Резервного фонда в иностранной валюте, Банк России уплачивает на остатки на указанных счетах проценты, эквивалентные доходности индексов, сформированных из долговых обязательств иностранных государств, иностранных государственных агентств и центральных банков, долговых обязательств международных финансовых организации, в том числе оформленных ценными бумагами, в которые могут размещаться средства Резервного фонда, требования к которым утверждены Правительством Российской Федерации. В соответствии с Бюджетным кодексом Российской Федерации средства Резервного фонда могут размещаться в иностранную валюту и ряд финансовых активов, номинированных в иностранной валюте. Правительство Российской Федерации устанавливает предельные доли разрешенных финансовых активов в общем объеме размещенных средств Резервного фонда. В целях повышения эффективности управления средствами Резервного фонда Министерство финансов Российской Федерации уполномочено утверждать нормативные доли разрешенных финансовых активов в общем объеме размещенных средств Резервного фонда в пределах соответствующих долей, установленных Правительством Российской Федерации.

Таблица 7

Резервный фонд РФ

| Разрешенные финансовые активы, определенные Бюджетным кодексом Российской Федерации | Предельные доли, установленные Правительством Российской Федерации | Нормативные доли, утвержденные Минфином России |

| долговые обязательства иностранных государств | 50-100% | 80% |

| долговые обязательства иностранных государственных агентств и центральных банков | 0-30% | 15% |

| долговые обязательства международных финансовых организаций, в том числе оформленные ценными бумагами | 0-15% | 5% |

| депозиты в иностранных банках и кредитных организациях | 0-30% | 0% |

Правительство Российской Федерации установило следующие требования к указанным финансовым активам:

1. средства Резервного фонда могут размещаться в долговые обязательства в виде ценных бумаг иностранных государств, иностранных государственных агентств и центральных банков четырнадцати стран: Австрии, Бельгии, Великобритании, Германии, Дании, Ирландии, Испании, Канады, Люксембурга, Нидерландов, США, Финляндии, Франции и Швеции.

2. долговые обязательства должны соответствовать следующим требованиям:

- эмитент долговых обязательств должен иметь рейтинг долгосрочной кредитоспособности не ниже уровня «АА-» по классификации рейтинговых агентств «Фитч Рейтингс» (Fitch-Ratings) или «Стандарт энд Пурс» (Standard & Poor's) либо не ниже уровня «Аа3» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody's Investors Service). Если эмитенту долговых обязательств указанными агентствами присвоены разные рейтинги долгосрочной кредитоспособности, то в качестве рейтинга долгосрочной кредитоспособности принимается наименьший из присвоенных;

- сроки погашения выпусков долговых обязательств являются фиксированными, условия выпуска и обращения не предусматривают права эмитента осуществить досрочно их выкуп (погашение) и права владельца долговых обязательств досрочно предъявить их к выкупу (погашению) эмитентом;

- нормативы минимального и максимального сроков до погашения выпусков долговых обязательств, установленные Министерством финансов Российской Федерации, являются обязательными;

- ставка купонного дохода, выплачиваемого по купонным долговым обязательствам, а также номиналы долговых обязательств являются фиксированными;

- номинал долговых обязательств выражается в долларах США, евро и фунтах стерлингов, платежи по долговым обязательствам осуществляются в валюте номинала;

- объем выпуска долговых обязательств, находящихся в обращении, составляет не менее 1 млрд. долларов США для долговых обязательств, номинированных в долларах США, не менее 1 млрд. евро - для долговых обязательств, номинированных в евро, и не менее 0,5 млрд. фунтов стерлингов - для долговых обязательств, номинированных в фунтах стерлингов;

- выпуски долговых обязательств не являются выпусками, предназначенными для частного (непубличного) размещения.

3. номинальный объем приобретенных долговых обязательств одного выпуска не должен превышать 15% номинального объема этого выпуска.

4. к международным финансовым организациям, в долговые обязательства которых могут размещаться средства Резервного фонда, относятся:

- Азиатский банк развития (Asian Development Bank, ABD);

- Банк развития при Совете Европы (Council of Europe Development Bank, СЕВ);

- Европейский банк реконструкции и развития (European Bank for Reconstruction and Development, EBRD);

- Европейский инвестиционный банк (European Investment Bank, EIB);

- Межамериканский банк развития (Inter-American Development Bank, IADB);

- Международная финансовая корпорация (International Finance Corporation, IFC);

- Международный банк реконструкции и развития (International Bank for Reconstruction and Development, IBRD);

- Северный инвестиционный банк (Nordic Investment Bank, NIB).

5. при размещении средств Резервного фонда на депозитах в иностранных банках и кредитных организациях должны выполняться следующие требования:

- иностранный банк или кредитная организация должны иметь рейтинг долгосрочной кредитоспособности не ниже уровня «АА-» по классификации рейтинговых агентств «Фитч Рейтингс» (Fitch-Ratings) или «Стандарт энд Пурс» (Standard & Poor’s) либо не ниже уровня «Аа3» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody’s Investors Service). Если банку или кредитной организации указанными агентствами присвоены разные рейтинги долгосрочной кредитоспособности, то в качестве рейтинга долгосрочной кредитоспособности принимается наименьший из присвоенных;

- нормативы минимального и максимального сроков размещения средств Резервного фонда на депозитах в иностранных банках и кредитных организациях, установленные Министерством финансов Российской Федерации, являются обязательными;

- суммарный объем средств Резервного фонда, размещенных на депозитах в одном иностранном банке или кредитной организации, не должен превышать 25% общего объема средств Резервного фонда, размещенных на депозитах в иностранных банках и кредитных организациях.

6. Министерство финансов Российской Федерации вправе устанавливать дополнительные требования к долговым обязательствам и депозитам в иностранных банках и кредитных организациях в пределах требований, установленных Правительством Российской Федерации.

В соответствии с предоставленными Правительством Российской Федерации полномочиями Министерство финансов Российской Федерации утвердило:

нормативную валютную структуру средств Резервного фонда в следующем составе:

- доллар США 45%,

- евро 45%,

- фунт стерлингов 10%.

2. текущие сроки до погашения выпусков долговых обязательств иностранных государств, долговых обязательств, разрешенных для размещения средств Резервного фонда:

- для долговых обязательств, номинированных в долларах США и евро:

Таблица 8

| минимальный срок до погашения | 3 месяца |

| максимальный срок до погашения | 3 года |

Таблица 9

- для долговых обязательств, номинированных в фунтах стерлингов:

| минимальный срок до погашения | 3 месяца |

| максимальный срок до погашения | 5 лет |

Дата: 2019-11-01, просмотров: 291.