Принципиально все источники финансовых ресурсов предприятия можно представить в виде следующей последовательности:

- собственные финансовые ресурсы и внутрихозяйственные резервы,

- заемные финансовые средства,

- привлеченные финансовые средства, получаемые от продажи акций, паевых и иных взносов членов трудовых коллективов, граждан, юридических лиц,

- денежные средства, централизуемые объединениями предприятий,

- средства внебюджетных фондов,

- средства государственного бюджета,

- средства иностранных инвесторов.

Все предоставляемые в распоряжение инвестиционного проекта средства обладают стоимостью, т.е. за использование всех финансовых ресурсов надо платить вне зависимости от источника их получения. Плата за использование финансовых ресурсов производится лицу, предоставившему эти средства — инвестору в виде дивидендов для собственника предприятия (акционера), процентных отчислений для кредитора, который предоставил денежные ресурсы на определенное время. В последнем случае предусматривается возврат суммы инвестированных средств.

Учет и анализ платы за пользование финансовыми ресурсами является одним из основных при оценке экономической эффективности капитальных вложений. Этому вопросу посвящается следующий раздел данной серии учебных материалов.

Отметим здесь две принципиально важные особенности платы за собственные финансовые ресурсы предприятия, накопленные предприятием в процессе своей деятельности, и привлеченные финансовые ресурсы, которые вложены в предприятие в виде финансовых инструментов собственности (акций). На первый взгляд может оказаться, что, если предприятие уже располагает некоторыми финансовыми ресурсами, то никому не надо платить за эти ресурсы. Это неправильная точка зрения. Дело в том, что имея финансовые ресурсы, предприятие всегда располагает возможностью инвестировать их, например, в какие-либо финансовые инструменты, и тем самым заработать на этом. Поэтому, минимальная стоимость этих ресурсов есть "заработок" предприятия от альтернативного способа вложения имеющихся в его распоряжении финансовых ресурсов. Таким образом, предприятие, решая вложить деньги в свой собственный инвестиционный проект, предполагает стоимость этого капитала как минимум равную стоимости альтернативного вложения денег.

Теперь рассмотрим плату собственникам предприятия. Эта плата не ограничивается дивидендами. Дело в том, что прибыль предприятия, оставшаяся в распоряжении собственников (после уплаты вознаграждения кредитному инвестору) распределяется на две части: первая часть выплачивается в виде дивидендов, а вторая часть реинвестируется в предприятие. И первое, и второе принадлежит, на самом деле, собственникам предприятия. Поэтому при исчислении стоимости собственного капитала необходимо руководствоваться следующими соображениями: вся денежная прибыль предприятия (чистый денежный поток), оставшаяся после уплаты кредитору причитающихся ему сумм, есть плата совокупному собственнику за предоставленные инвестиции, а не ограничиваться только дивидендными выплатами акционерам.

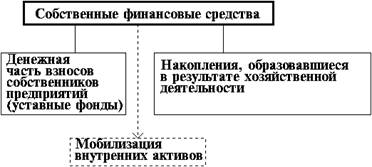

Собственные финансовые ресурсы. Структура собственных финансовых средств предприятия представлена на рис. 2.1.

Рис. 2. 1

Прокомментируем особенности мобилизации внутренних активов. В процессе капитального строительства у предприятия могут образовываться специфические источники финансирования, мобилизуемые в процессе подготовки проекта (строительства или реконструкции, установки оборудования), которые можно оценить с помощью следующей формулы

,

,

где А — ожидаемое наличие оборотных активов на начало планируемого периода, Н — плановая потребность в оборотных активах за период, К — изменение кредиторской задолженности в течение года.

Финансовый механизм мобилизации состоит в том, что часть оборотных активов предприятия изымается из основной деятельности (так как эта деятельность может быть замедлена в виду капитального строительства) и пускается на финансирование капитального строительства.

Заемные финансовые средства. Структура заемных финансовых ресурсов представлена на рис. 2.2.

Рис. 2.2

Долгосрочный банковский кредит, размещение облигаций и ссуды юридических лиц являются традиционными инструментами заемного финансирования.

Сущность лизинга состоит в следующем. Если предприятие не имеет свободных средств на покупку оборудования, оно может обратиться в лизинговую компанию. В соответствии с заключенным договором лизинговая компания полностью оплачивает производителю (или владельцу) оборудования его стоимость и сдает в аренду предприятию-покупателю с правом выкупа (при финансовом лизинге) в конце аренды. Таким образом, предприятие получает долгосрочную ссуду от лизинговой фирмы, которая постепенно погашается в результате отнесения платежей по лизингу на себестоимость продукции. Лизинг позволяет предприятию получить оборудование, начать его эксплуатацию, не отвлекая средства от оборота. В рыночной экономике использование лизинга составляет 25% — 30% от общей суммы заемных средств. Принятие решения в отношении лизинга базируется на соотношении величины лизингового платежа с платой за использование долгосрочного кредита, возможностью получения которого располагает предприятие.

Общий объем финансовых ресурсов принято представлять в виде специальной таблицы, пример которой помещен ниже и соответствует таблице 2.1 инвестиционных потребностей.

Итоговые значения потребного объема инвестиций и общего объема финансирования должны совпадать не только в общем итоге, но и по годам.

Различия между собственными и заемными средствами. Основное отличие между собственными и заемными финансовыми ресурсами заключается в том, что процентные платежи вычитаются до налогов, т.е. включаются в валовые издержки, в то время как дивиденды выплачиваются из прибыли.

Это обстоятельство служит источником дополнительной выгоды для предприятия, суть которой объясняется с помощью следующего простого примера.

Таблица 2.2

Источники финансирования инвестиционного проекта (в тыс. долларах США)

| ПОКАЗАТЕЛИ | 1-й год | 2-й год | Всего |

| 1. Собственные инвестиционные ресурсы - всего | 300 | 120 | 420 |

| 2. Привлекаемые инвестиционные ресурсы всего, в том числе: - привлекаемый акционерный капитал - прочие привлеченные источники (указать) | 3,200 3,200 | 2,000 2,000 | 5,200 5,200 |

| 3. Заемные инвестиционные ресурсы — всего, в том числе: - кредиты банков - выпуск облигаций - прочие заемные источники (указать) | 3,670 3,670 | 1,380 1,380 | 5,050 5,050 |

| ВСЕГО | 7,170 | 3,500 | 10,670 |

Пример. Предприятие имеет инвестиционную потребность в $2,000,000 и располагает двумя альтернативами финансирования — выпуск обыкновенных акций и получение кредита. Стоимость обеих альтернатив составляет 20%. Инвестиционный проект вне зависимости от источника финансирования приносит доход $8,500,000, себестоимость продукции (без процентных платежей) составляет $5,600,000. В таблице 2.3 представлен расчет чистой прибыли для обеих альтернатив.

Из примера видно, что заемные средства привлекать выгодней — экономия составляет $60,000. Данный эффект носит название эффекта налоговой экономии. В качестве показателя налоговой экономии выступает ставка налога на прибыль. В самом деле, плата за использование финансовых ресурсов составляет 10% от $2,000,000, т.е. $200,000. Если умножить эту сумму на ставку налога на прибыль 30%, то мы получим $60,000. Точно такое же значение получено из таблицы 3.3, как разница в величине чистой прибыли предприятия для двух способов финансирования.

Таблица 2.3

Сравнение источников финансирования

| Финансирование инструментами собственности | Кредитное финансирование | |

| Выручка от реализации | $8,500,000 | $8,500,000 |

| Себестоимость продукции | $5,600,000 | $5,600,000 |

| Оплата процентов | 0 | $200,000 |

| НДС | $1,416,667 | $1,416,667 |

| Валовая прибыль | $1,483,333 | $1,283,333 |

| Налог на прибыль (30%) | $445,000 | $385,000 |

| Дивиденды | $200,000 | 0 |

| Чистая прибыль | $838,333 | $898,333 |

Таким образом, кредитное финансирование более выгодно для предприятия, чем финансирование с помощью собственных финансовых средств. В то же время, кредитное финансирование для предприятия является более рисковым, так как проценты за кредит и основную часть долга ему нужно возвращать в любых условиях, вне зависимости от успеха деятельности предприятия. Ясно, что для инвестора такая форма вложения денег является менее рисковой, поскольку он в соответствии с законодательством, в крайнем случае, может получить свои деньги через суд. Предприятие, стремясь уменьшить свой риск, выпускает финансовые инструменты собственности (акции). Но как привлечь инвестора вкладывать деньги в эти инструменты, если долговые обязательства для него менее рискованные? Единственный путь — привлекать инвестора, обещая ему, а затем и обеспечивая, более высокую плату за привлечение принадлежащих ему финансовых ресурсов.

Приведенные выше рассуждения можно представить с помощью следующих матриц, отражающих соображения риска и прибыльности для двух сторон инвестиционного процесса.

Матрица прибыльности

| Финансовые средства | ||

| Собственные | Заемные | |

| Инвестор | более прибыльно | менее прибыльно |

| Предприятие | менее прибыльно | более прибыльно |

Матрица риска

| Финансовые средства | ||

| Собственные | Заемные | |

| Инвестор | более рискованно | менее рискованно |

| Предприятие | менее рискованно | более рискованно |

Если мы сопоставим обе матрицы, то получим "золотое правило" инвестирования: чем больше риск инвестирования, тем выше прибыльность.

Дата: 2019-11-01, просмотров: 345.