Аналіз кредитної діяльності банку передбачає вирішення таких завдань:

- визначення ступеня та типу концентрації ризику кредитного портфеля, його відповідності зовнішньому покриттю і достатності створених резервів покриття фактичних і потенційних збитків;

- оцінка адекватності кредитного ризику сумі очікуваного прибутку;

- визначення кредитоспроможності позичальників з метою зниження кредитного ризику;

- визначення ефективності кредитних операцій, що дає змогу вибрати доцільний варіант розміщення ресурсів [24, с. 98-99].

Якість кредитного портфеля суттєво впливає на рівень ризиковості та надійності банку, тому саме кредитна діяльність підлягає регулюванню органами нагляду в багатьох країнах. Встановлені обмеження та нормативи, а також правила регулювання банківської діяльності відіграють важливу роль у процесі формування кредитного портфеля.

Величина капіталу банку великою мірою впливає на загальний обсяг залучених і запозичених коштів, а отже, і на розмір кредитних ресурсів. Показник величини капіталу банку використовується під час встановлення лімітів та обмежень у процесі регулювання кредитної діяльності банків. Так, всі встановлені Національним банком України нормативи, пов'язані з кредитуванням, розраховуються у відношенні до капіталу банку. Отже, величина капіталу банку визначає обсяг і структуру його кредитного портфеля. Власний капітал ВАТ „Кредитпромбанк” з урахуванням фінансового результату 2009 року станом на кінець дня 31.12.2009р. склав 257 741 тис. грн., або 7,84% від сумарної валюти балансу Банку (нетто). За звітний рік він зріс на 98 908 тис. грн. або на 62,27%. (Додаток А).

Комерційні банки самостійно визначають порядок залучення та використання коштів, проведення кредитних операцій, встановлення рівня відсоткових ставок та комісійних винагород. Вони відповідають за своїми зобов'язаннями перед клієнтами всім належним їм майном та коштами. Банком кредити можуть надаватися виключно у межах наявних вільних коштів, а видача кредиту позичальнику повинна бути забезпечена заставою або іншою формою забезпечення у розмірі більше як 1,5 суми кредиту. Рішення про надання кредитів позичальникам, незалежно від розміру кредиту, приймається банком колегіальне більшістю голосів і оформляється протоколом.У разі надання позичальникам "великих кредитів" (розмір яких перевищує 10% власного капіталу), банк повідомляє про це НБУ. Жоден з виданих великих кредитів не може перевищувати 25% власних коштів банку. Загальний обсяг наданих кредитів не може перевищувати восьмикратного розміру власних коштів комерційного банку [5].Банки можуть за попереднім дозволом Комісії Національного банку використовувати цінні папери власної емісії для забезпечення кредитів у розмірі до 20% загальної суми внеску акціонера (учасника) до статутного капіталу банку за умови дотримання банком усіх економічних нормативів протягом шести місяців поспіль. Дозвіл на використання банками ощадних сертифікатів власної емісії для забезпечення кредитів не потрібен [5].

З метою захисту інтересів кредиторів і вкладників банків, кредитування позичальників здійснюється згідно з чинним законодавством України з дотриманням встановлених НБУ економічних нормативів діяльності комерційних банків та вимог щодо формування обов'язкових, страхових і резервних фондів.З метою зменшення банківських ризиків Національний банк установлює нормативи кредитного ризику, недотримання яких може призвести до фінансових труднощів у діяльності банку.

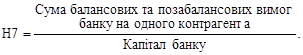

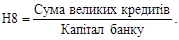

Норматив максимального розміру кредитного ризику на одного контрагента (Н7) встановлюється з метою обмеження кредитного ризику, що виникає внаслідок невиконання окремими контрагентами своїх зобов’язань. Показник розміру кредитного ризику на одного контрагента визначається як співвідношення суми всіх вимог банку до цього контрагента та всіх позабалансових зобов’язань, виданих банком щодо цього контрагента, до капіталу банку. Нормативне значення нормативу Н7 не має перевищувати 25 відсотків. (2.1) Норматив великих кредитних ризиків (Н8) установлюється з метою обмеження концентрації кредитного ризику за окремим контрагентом або групою пов’язаних контрагентів. Кредитний ризик, що прийняв банк на одного контрагента або групу пов’язаних контрагентів уважається великим, якщо сума всіх вимог банку до цього контрагента або групи пов’язаних контрагентів і всіх позабалансових зобов’язань, наданих банком щодо цього контрагента або групи пов’язаних контрагентів, становить 10 відсотків і більше регулятивного капіталу банку. Норматив великих кредитних ризиків визначається як співвідношення суми всіх великих кредитних ризиків, наданих банком щодо всіх контрагентів або груп пов’язаних контрагентів, з урахуванням усіх позабалансових зобов’язань, виданих банком щодо цього контрагента або групи пов’язаних контрагентів, до регулятивного капіталу банку. Якщо норматив великих кредитних ризиків перевищує 8-кратний розмір регулятивного капіталу, то вимоги до нормативу адекватності регулятивного капіталу (Н2) автоматично підвищуються: якщо перевищення становить не більше ніж 50 відсотків, то вимоги до нормативу адекватності регулятивного капіталу (Н2) подвоюються, якщо перевищення більше ніж 50 відсотків, то вимоги до нормативу адекватності регулятивного капіталу (Н2) потроюються [5].

(2.1) Норматив великих кредитних ризиків (Н8) установлюється з метою обмеження концентрації кредитного ризику за окремим контрагентом або групою пов’язаних контрагентів. Кредитний ризик, що прийняв банк на одного контрагента або групу пов’язаних контрагентів уважається великим, якщо сума всіх вимог банку до цього контрагента або групи пов’язаних контрагентів і всіх позабалансових зобов’язань, наданих банком щодо цього контрагента або групи пов’язаних контрагентів, становить 10 відсотків і більше регулятивного капіталу банку. Норматив великих кредитних ризиків визначається як співвідношення суми всіх великих кредитних ризиків, наданих банком щодо всіх контрагентів або груп пов’язаних контрагентів, з урахуванням усіх позабалансових зобов’язань, виданих банком щодо цього контрагента або групи пов’язаних контрагентів, до регулятивного капіталу банку. Якщо норматив великих кредитних ризиків перевищує 8-кратний розмір регулятивного капіталу, то вимоги до нормативу адекватності регулятивного капіталу (Н2) автоматично підвищуються: якщо перевищення становить не більше ніж 50 відсотків, то вимоги до нормативу адекватності регулятивного капіталу (Н2) подвоюються, якщо перевищення більше ніж 50 відсотків, то вимоги до нормативу адекватності регулятивного капіталу (Н2) потроюються [5].  (2.2) Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9) установлюється для обмеження ризику, який виникає під час здійснення операцій з інсайдерами, що може призвести до прямого та непрямого впливу на діяльність банку. Цей вплив зумовлює те, що банк проводить операції з інсайдерами на умовах, не вигідних для банку, що призводить до значних проблем, оскільки в таких випадках визначення платоспроможності контрагента не завжди здійснюється достатньо об’єктивно. Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру, визначається як співвідношення суми всіх зобов’язань цього інсайдера перед банком і всіх позабалансових зобов’язань, виданих банком щодо цього інсайдера, та статутного капіталу банку. Нормативне значення нормативу Н9 не має перевищувати 5 відсотків.Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10) установлюється для обмеження сукупної суми всіх ризиків щодо інсайдерів. Надмірний обсяг сукупної суми всіх ризиків щодо інсайдерів призводить до концентрації ризиків і загрожує збереженню регулятивного капіталу банку. Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам, визначається як співвідношення сукупної заборгованості зобов’язань усіх інсайдерів перед банком і 100 відсотків суми позабалансових зобов’язань, виданих банком щодо всіх інсайдерів, та статутного капіталу банку. Нормативне значення нормативу Н10 не має перевищувати 30 відсотків.

(2.2) Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9) установлюється для обмеження ризику, який виникає під час здійснення операцій з інсайдерами, що може призвести до прямого та непрямого впливу на діяльність банку. Цей вплив зумовлює те, що банк проводить операції з інсайдерами на умовах, не вигідних для банку, що призводить до значних проблем, оскільки в таких випадках визначення платоспроможності контрагента не завжди здійснюється достатньо об’єктивно. Норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру, визначається як співвідношення суми всіх зобов’язань цього інсайдера перед банком і всіх позабалансових зобов’язань, виданих банком щодо цього інсайдера, та статутного капіталу банку. Нормативне значення нормативу Н9 не має перевищувати 5 відсотків.Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10) установлюється для обмеження сукупної суми всіх ризиків щодо інсайдерів. Надмірний обсяг сукупної суми всіх ризиків щодо інсайдерів призводить до концентрації ризиків і загрожує збереженню регулятивного капіталу банку. Норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам, визначається як співвідношення сукупної заборгованості зобов’язань усіх інсайдерів перед банком і 100 відсотків суми позабалансових зобов’язань, виданих банком щодо всіх інсайдерів, та статутного капіталу банку. Нормативне значення нормативу Н10 не має перевищувати 30 відсотків. У разі невиконання цих вимог Національний банк має застосовувати до банку та керівників банку жорсткі заходи впливу відповідно до нормативно-правових актів Національного банку з питань застосування до банків заходів впливу за порушення вимог банківського законодавства [10, с. 208-209].

З огляду на те, що контроль за банківськими ризиками є одним з найважливіших факторів, які визначають прибутковість, ВАТ «Кредобанк» реалізує та постійно вдосконалює комплекс процедур з управління ризиками у відповідності з нормативними актами Національного банку України та з використанням пропозицій і рекомендацій Базельського Комітету щодо контролю за банківською діяльністю та інших міжнародних організацій.

Протягом 2008-2009 років ВАТ „ Кредитпромбанк” не порушував нормативів економічної діяльності, встановлених Інструкцією про порядок регулювання діяльності банків в Україні, затвердженою постановою Правління Національного банку України від 28.08.2001р. № 368 і зареєстрованою в Міністерстві юстиції України 26.09.2001р. за № 841/6032, зі змінами.

В умовах переходу до ринкової економіки в банківській сфері збільшується значення правильної оцінки ризику, який бере на себе банк, здійснюючи різні операції. Для банківської діяльності важливим є не уникнення ризику взагалі, а його передбачення та зниження до мінімального рівня, тобто застосування різних методів управління ризиками.

До методів, які знижують кредитний ризик, можна віднести:

- лімітування кредитів;

- диверсифікація кредитних вкладень;

- вивчення та оцінка кредитоспроможності позичальника;

- вимагання від клієнтів достатнього та якісного забезпечення за виданими кредитами;

- контроль та оперативність під час стягнення боргу;

- страхування кредитних операцій;

- видача кредитів на консорціумній основі;

- використання плаваючої процентної ставки;

- облік та врахування зовнішніх ризиків (ризик галузі, району, країни);

- використання теорії зважених ризиків [11, с. 407-408].

Якісна оцінка кредитного портфеля націлена насамперед на те, щоб максимально знизити ризик неповернення позики, що веде до значних втрат для банків і може призвести його до банкрутства. Для оцінки якості кредитного портфеля з погляду кредитного ризику застосовуються такі показники:

- коефіцієнт покриття класифікованих позик;

- питома вага зважених класифікованих позик;

- коефіцієнт проблемних позик;

- коефіцієнт збитковості позик.

Перелічені показники варто проаналізувати в динаміці, з’ясувати їх зміни, причини погіршення. Розрахунок цих коефіцієнтів допомагає виявити тенденції погіршення фінансового стану та визначити способи збільшення економічної ефективності кредитних операцій.

Коефіцієнт покриття класифікованих позик (Кп.кл.п) розраховується як відношення зважених класифікованих позик (Пзв.кл) до власного капіталу (ВК):

(2.3)

(2.3)

Цей показник комплексно характеризує якість кредитного портфеля з погляду ризику в сукупності з його захищеністю власним капіталом. Підвищення цього коефіцієнта в динаміці вважається негативним явищем та свідчить про підвищення ймовірності збитків у майбутньому [9, с. 167-168].

Коефіцієнт питомої ваги зважених класифікованих позик (Чк.п) розраховується як співвідношення зважених класифікованих позик (Пзв.кл) до загальної суми позик (П):

(2.4)

(2.4)

Зважені класифіковані позики розраховуються множенням суми кредитів певної групи ризику на відповідний коефіцієнт.

Коефіцієнт несплачених позик (Кн.п) розраховується як співвідношення позик із простроченою виплатою відсотків та основної суми (Ппр) до загального обсягу позик (П):

(2.5)

(2.5)

Цей коефіцієнт показує ту частину позик у портфелі банку, виплати за якими були невчасно погашені, та яка не була погашена в строк. У ВАТ „ Кредитпромбанк” на кінець 2008 року цей коефіцієнт становив 0,077, а на кінець 2009 року – 0,046. Коефіцієнт несплачених позик зменшився на 0,031, що свідчить про покращення кредитної діяльності банку, зниження кредитного ризику і збільшення прибутків від кредитної діяльності (Додаток Б).

Особливу увагу, як ми вже визначили раніше, приділяють якості кредитного портфеля, захищеності його від кредитного ризику. З метою підвищення надійності та стабільності банківської системи, захисту інтересів кредиторів і вкладників комерційних банків постановою Правління Національного банку України № 279 від 6 липня 2000 р. затверджено «Положення про порядок розрахунку резерву для відшкодування можливих втрат за кредитними операціями банків».

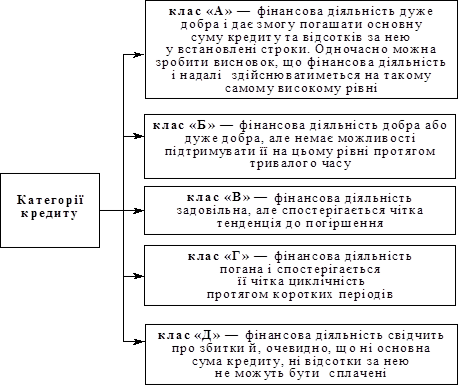

Комерційні банки зобов’язані створювати резерви для відшкодування можливих витрат за основним боргом (без процентів та комісій) за всіма видами наданих кредитів у національній та іноземній валютах, включаючи надані депозити, кредити іншим банкам, суб’єктам господарювання (овердрафт, ураховані векселі, факторингові операції, фінансовий лізинг), за наданими гарантіями та поручительствами. Згідно з оцінкою фінансового стану позичальника та перспектив його розвитку кредити відносять до таких категорій за ступенем ризику (рис. 2.3.).

Виходячи з погашення позичальником кредитної заборгованості за основним боргом та відсотків за нею погашення є:

- добрим — якщо заборгованість за кредитом та відсотки за ним сплачуються у встановлені строки, та за кредитом, пролонгованим один раз на строк не більше 90 днів;

- слабким — якщо термін прострочення заборгованості за кредитом та відсотками становить не більше 90 днів, чи заборгованість за кредитом, пролонгованим на строк понад 90 днів, якщо відсотки сплачуються;

- недостатнім — якщо термін прострочення заборгованості за кредитом та відсотками становить понад 90 днів, чи заборгованість за пролонгованим кредитом понад 90 днів та відсотки не сплачуються.

Рис. 2.3. Категорії кредитів за ступенем ризику [9, с. 144]

Відповідно до перелічених критеріїв кредитний портфель банків класифікується за такими групами (табл. 2.1)

Таблиця 2.1

Дата: 2019-11-01, просмотров: 321.