ДИПЛОМНА РОБОТА

на тему: „Організація діяльностї зовнішньоторговельної фірми (на прикладі ЗАТ Шпалерна фабрика „Едем”, м.Дніпропетровск)

за напрямом „Менеджмент”

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ (ЗЕД) ПІДПРИЄМСТВ В УКРАЇНІ

1.1 Сутність та законодавче поле основних видів ЗЕД підприємств в Україні. Тарифне та нетарифне регулювання зовнішньої торгівлі в Україні

1.2 Основні форми розрахунків у зовнішньоекономічній торгівлі

1.3 Новітні напрямки в організації ЗЕД підприємств після вступу України у Світову Організацію Торгівлі (СОТ)

РОЗДІЛ 2 АНАЛІЗ СТАНУ ЗОВНІШНЬОТОРГОВЕЛЬНОЇ ДІЯЛЬНОСТІ ЗАТ ШПАЛЕРНА ФАБРИКА „ЕДЕМ” (М.ДНІПРОПЕТРОВСЬК)

2.1 Сфера бізнесу та загальна характеристика діяльності підприємства

2.2 Структура та географія експортних операцій підприємства

2.3 Структура та географія імпортних операцій підприємства

2.4 Оцінка ефективності та основні проблеми в зовнішньоторгівельній діяльності підприємства

РОЗДІЛ 3 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ЕКСПОРТНО-ІМПОРТНОЇ ЗОВНІШНЬОТОРГОВЕЛЬНОЇ ДІЯЛЬНОСТІ ЗАТ ШПАЛЕРНА ФАБРИКА „ЕДЕМ” (М.ДНІПРОПЕТРОВСЬК)

3.1 Оптимізація зовнішньоекономічних розрахунків при експортно-імпортних операціях за рахунок застосування вексельної форми розрахунків

3.2 Мінімізація податкового навантаження на підприємство за рахунок використання конвейеру взаємозаліку ПДВ - податкових векселів при імпорті сировини та бюджетного ПДВ – відшкодування при експорті шпалерної продукції

ВИСНОВКИ

СПИСОК ПОСИЛАНЬ

ДОДАТКИ

ВСТУП

Актуальність теми дипломного дослідження полягає в необхідності оцін-ки поточного стану та розробки перспективної стратегії діяльності експортно-орієнтованих підприємств України в умовах вступу України в Світову організацію торгівлі та зняття чи мінімізації протекціоністських експортно-імпортних митних бар’єрів як з боку України, так і з боку членів СОТ.

Об’єктом дипломного дослідження було підприємство – шпалерна фабрика ЗАТ «Едем» (м.Дніпропетровськ).

Предметом дипломного дослідження була зовнішньоекономічна діяль-ність шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ).

Метою дипломного дослідження була розробка пропозицій по покращан-ню ефективності зовнішньоекономічної діяльності шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ).

Основними завданнями дипломного дослідження були:

- проведення теоретичного аналіза сутності та законодавчого поля регу-лювання зовнішньоекономічної діяльності підприємств в Україні;

- виконання аналізу зовнішньоекономічної діяльності шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ) у 2007 -2009 роках та економічної діагностики впливу ЗЕД на показники діяльності та фінансовий стан підприємства;

- ідентифікація основних проблем в ЗЕД шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ) та розробка пропозицій по покращанню ефективності його ЗЕД.

Інформаційними джерелами дипломного дослідження були матеріали щорічних фінансово-економічних звітів шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ) за 2007 - 2009 роки та інформація офіційного Інтернет-сайтів Державної комісії з цінних паперів та фондового ринку України та Державного комітету статистики України.

Практична цінність отриманих результатів роботи полягає в проведенні послідовного аналізу діяльності і змін в фінансовому стані шпалерна фабрика ЗАТ «Едем» (м.Дніпропетровськ) та наданні пропозицій по покращанню зовнішньоекономічної діяльності за рахунок відновлення обігу податкових векселів для імпортерів сировини, які здійснюють ввезення сировини, устаткування та товарів для підтверджених власних виробничих потреб, що дозволить суттєво підняти ефективність роботи експортно-орієнтованих підприємств України, які використовують новітнє іноземне обладнання та технології, а також іноземну сировину для виготовлення експортної продукції.

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ (ЗЕД) ПІДПРИЄМСТВ В УКРАЇНІ

Переваги для експортера :

1) Надання форфейтінгових послуг на основі фіксованої ставки.

2) Фінансування за рахунок форфейтера без права регресу на експортера.

3) Можливість одержання готівки відразу після постачання продукції чи надання послуг, що благотворно відбивається на загальній ліквідності, знижує обсяг банківських позик, дає можливість реінвестування коштів.

4) Відсутність витрат часу і грошей на керування боргом чи на організа-цію його погашення.

5) Відсутність ризиків (усі валютні ризики, ризики зміни процентних ставок, а також ризик банкрутства гаранта несе форфейтер).

6) Простота документації і можливість швидкого оформлення вексельних боргових інструментів.

7) Конфіденційний характер даних операцій.

8) Можливість швидко упевнитися в тім, що форфейтер готовий фінансу-вати угоду, оперативно погодити умови угоди.

9) Можливість заздалегідь одержати від форфейтера опціон на фінансу-вання угоди по фіксованій ставці, що дозволяє експортеру заздалегідь підрахувати свої витрати і включити їх у контрактну ціну, розрахувати інші підсумкові цифри.

Недоліки для експортера :

1) Необхідність підготувати документи таким чином, щоб на самого експортера не було регресу у випадку банкрутства гаранта, а також необхідність знати законодавство країни імпортера, що визначає форму векселів, гарантій і авалю.

2) Можливість виникнення затруднень у випадку, якщо імпортер пропо-нує гаранта, що не влаштовує форфейтера.

3) Більш висока, чим при звичайному комерційному кредитуванні, маржа форфейтера.

Переваги для імпортера:

1) Простота і швидкість оформлення документації.

2) Можливість одержання подовженого кредиту по фіксованій процент-ній ставці.

3) Можливість скористатися кредитною лінією в банку.

Недоліки для імпортера:

1) Зменшення можливості одержати банківський кредит при користуванні банківською гарантією.

2) Необхідність платити комісію за гарантію.

3) Більш висока маржа форфейтера.

4) Можливість виникнення труднощів з оплатою векселя як абстрактного зобов'язання у випадку постачання некондиційних товарів чи невиконання експортером яких-небудь інших умов контракту.

Переваги для форфейтера :

1) Простота і швидкість оформлення документації.

2) Можливість легко реалізувати куплені активи на вторинному ринку.

3) Більш висока маржа, ніж при операціях кредитування.

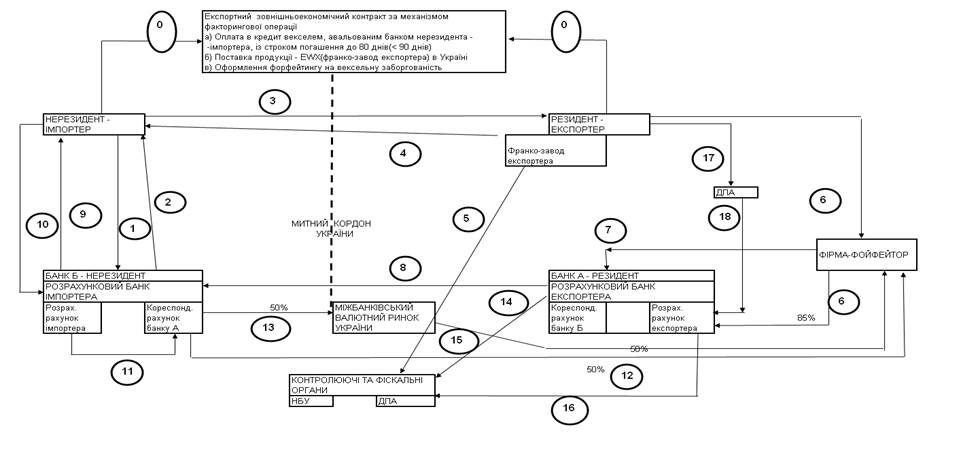

Рис.3.1. Схема операцій при експортному контракті на умовах відстрочки оплати банківським переказом при

видачі авальованого векселя (страхування авалем банку імпортера)

10) Етап 14 – Перерахування гривневого еквіваленту 50% проданої валютної виручки на розрахунковий рахунок експортера

( Текспорт=Ткошти+ΔТ4), де DТ4<= 3 днів;

11) Етап 15 - Сплата можливих штрафів за порушення строків контракту

12) Етап 16,17 – Надання документі в податкові органи та отримання експортного відшкодування ПДВ (20% від суми експортного контракту)

13) Основні ризики схеми контракту для експортера :

а) ненадходження коштів від імпортера (процедура опротестування векселю) експортером чи надходження неповної суми контракту за причиною зміни цін на ринку нерезидента;

б) фальсифікація авалю векселя банком імпортера та відсутність страхового захисту від ненадходження коштів за поставлену продукцію;

в) перерахування коштів імпортером в строки більше нормативу в 90 днів та штрафні санкції фіскальних органів України;

д) зміна курсу національної валюти та додаткові витрати на конвертацію 50% виручки в національну валюту;

Алгоритм витрат та доходів при розрахунках в зовнішньоекономічних операціях імпорту за механізмом вексельно-форфейтингової операції в розрахунках (мінімальний ризик експортера-нерезидента та відповідне зниження контрактної ціни поставки товарів) наведений на схемі рис.3.2 при наступних умовах контракту :

- надання імпортером (ЗАТ „Едем”) авальованого банком імпортера простого векселя зі строком пред”явлення до погашення до 80 днів (не більше контрольного строку в 90 днів);

- поставка продукції(сировини) на умовах EWX – франко-склад експор-тера-нерезидента на заводі експортера ;

- форфейтинг (продаж) векселя ЗАТ „Едем” форфейтинг-фірмі(банку) за 80 % від суми на право отримання коштів по строку погашення векселя;

Рис.3.2. Схема вексельної схеми операцій при імпортно-експортному контракті на умовах відстрочки оплати

банківським переказом при видачі авальованого векселя (страхування авалем банку імпортера)

1) Етап 0 - Заключення зовнішньоекономічного експортного договору;

2) Етапи 1,2 – Авалювання резидентом – імпортером у своєму банку векселя на суму контракту;

3) Етапи 3,4 – Поставка „франко-завод” продукції в обмін на авальований вексель (час Т0);

4)Етап 5 - Поставка імпортного контракту на облік в комерційному банку виконання терміну надходження коштів на рахунок – не більше 90 днів з дня відгрузки продукції);

5) Етап 6 – продаж експортером векселя по форфейтинговій угоді фірмі- форейтору та перерахування 80% суми на розрахунковий рахунок експортера;

6) Етап 7 – Заключення фактор –фірмою з банком А – нерезидентом договору на інкасування векселю через банк Б – нерезидент ( Тінкас=Т0+ΔТ1), де DТ1<= 70 днів;

7) Етап 8 – направлення банком А інкасової вимоги (з додатком – векселем) в банк Б – нерезидент на сплату коштів за векселем по строку ( Твимог=Тінкас+ΔТ2), де DТ2<= 10 днів;

8) Етап 9,10 – направлення банком Б-резидентом повідомлення імпортеру про надходження векселя на оплату та отримання акцепту – згоди імпортера на перерахування коштів з його розрахункового рахунку в банк експортера;

9) Етап 11 – банківський переказ коштів з розрахункового рахунку імпортера в банку Б –резиденті на кореспондентський рахунок банку А – нерезидента в банку Б – резиденті( Ткошти=Твимог+ΔТ3), де DТ3<= 5 днів;

10) Етап 12, 13 – перерахування 50% валютних коштів на розрахунковий рахунок фактор-фірми та 50% на транзитний рахунок продажу валютної виручки на міжбанківському валютному ринку України

11) Етап 14 – повідомлення в фіскальні органи фактичного строку виконання імпортного контракту та обов”язкового продажу 50% валютної виручки на міжбанківському валютному ринку України

10) Етап 15 – Перерахування гривневого еквіваленту 50% проданої валютної виручки на розрахунковий рахунок експортера ( Текспорт=Ткошти+ΔТ4), де DТ4<= 3 днів;

11) Етап 16 - Сплата можливих штрафів за порушення строків контракту

12) Етап 17,18 – Надання документі в податкові органи та отримання експортного відшкодування ПДВ (20% від суми експортного контракту)

13) Основні ризики вексельно - форфейтингової схеми контракту для імпортера - перерахування коштів імпортером в строки більше нормативу в 90 днів та штрафні санкції фіскальних органів України;

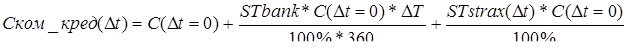

При наданні комерційного кредиту ціна партії імпортуємої продукції з боку експортера формується за принципами ціни при негайній оплаті чи передоплаті + надбавки за банківський кредит та страхування операцій на період відстрочки платежу:

(3.1)

(3.1)

де  - ціна партії імпорту при негайній оплаті;

- ціна партії імпорту при негайній оплаті;

- період часу комерційного кредиту по контракту;

- період часу комерційного кредиту по контракту;

- річна процентна ставка кредитування банка;

- річна процентна ставка кредитування банка;

- страховий тариф в залежності від строку комерційного кредиту;

- страховий тариф в залежності від строку комерційного кредиту;

У випадку, якщо оплата імпортованої партії здійснюється авальованими банком векселями імпортера – резидента на момент поставки імпортованої партії продукції на митний кордон України зі строком погашення Dt, експортер має можливість застосувати тимчасове вексельне перекредитування в банку –нерезиденті під заставу векселів, які обліковуються банком з дисконтом. Возврат суми кредиту експортер поручає за рахунок інкасації авальованих бан-ком-резидентом векселів банком –нерезидентом, який одночасно видає грошо-вий кредит експортеру негайно по обліку векселів.

Ця операція дозволяє експортеру в контракті йти на зниження ціни пос-тавки партії експортованої продукції за алгоритмом :

- ціна партії при негайній оплаті;

- ціна банківського кредиту для некомпенсованої частини дисконту врахування векселів в банку-нерезиденті;

- ціна страхування для некомпенсованої частини дисконту врахування векселів в банку нерезиденті;

Відношення ціни контракту при використанні описаної вексельної схеми розрахунків між імпортером-резидентом та експортером-нерезидентом до ціни контракту при комерційному кредиті з боку експортера-нерезидента (формула 3.1) розраховується як :

(3.2)

(3.2)

де  - ставка аваля векселя імпортера банком-резидентом;

- ставка аваля векселя імпортера банком-резидентом;

Формула (3.2) дає можливість при варіації параметрами розрахувати зни-ження матеріальних витрат імпортера в собівартості, тобто розрахувати можли-ве підвищення прибутковості від імпортної операції за рахунок застосування векселів в зовнішньоекономічних розрахунках з експортером.

Мінімізація податкового навантаження на підприємство за рахунок використання конвейеру взаємозаліку ПДВ - податкових векселів при імпорті сировини та бюджетного ПДВ – відшкодування при експорті шпалерної продукції

Починаючи з січня 2008 року підприємства подають численні скарги на незаконні дії Уряду щодо заборони використання податкових векселів, які ви-даються на суму податку на додану вартість при здійсненні митного оформлен-ня товарів.

16.01.2008 р., згідно вимогам Закону України „Про державний бюджет України на 2008 рік” [ ] Державна митна служба України направила регіональ-ним митницям листа № 11/1-15/352-ЕП «Про вексельні розрахунки по ПДВ», яким всупереч п. 11.5 статті 11 Закону України «Про податок на додану вар-тість» [ ] заборонила регіональним митницям приймати у сплату ПДВ подат-кові векселі під час здійснення митного оформлення товарів.

Відповідні дії митних органів вже завдали нищівного фінансового удару по виробниках-експортерах, які використовують у виробничому процесі імпор-тну сировину, комплектуючі та обладнання. Експортний ПДВ до відшкодуван-ня у таких підприємств за допомогою податкових векселів зараховувався в оп-лату ПДВ при імпорті обладнання, сировини та матеріалів, а підприємства, в яких відсутнє відшкодування, мали можливість сплатити даний податок з відс-трочкою 30 днів або достроково.

Ліквідувавши механізм податкових векселів без попередніх консультацій з роботодавцями, Уряд у 2008 -2009 роках звітував про перевищення плану від-шкодування податку на додану вартість, не вказуючи при цьому на те, що зрос-тання обсягів сплати ПДВ митними органами від початку року ведеться фак-тично за рахунок вимивання обігових коштів підприємств.

Незважаючи на позитивні показники відшкодування податку на додану вартість, при недосконалості існуючої схеми відшкодування ПДВ (відображен-ня в Податкових Деклараціях, система камеральних, виїзних документальних та зустрічних перевірок, подання реєстрів), сума податку, сплачена митницям, може бути реально отримана платником не раніше 6 місяців. У окремих під-приємств, частка експорту в яких перевищує 80-90 відсотків, за такий термін було «вимито» всі оборотні кошти, підприємства втратили можливість нор-мально розраховуватися з постачальниками, бюджетом, соціальними фондами, сплачувати вчасно заробітну платню. Крім того, у багатьох підприємств-екс-портерів існує прострочена заборгованість із відшкодування ПДВ. На 1.01.2010 року ця заборгованість становить близько 6,5 млрд. гривень.

Навряд чи можна назвати нормальною законотворчою практикою, коли законодавчі норми намагаються змінити на рівні листів ДМСУ. Закон України «Про податок на додану вартість» є спеціальним законом, який регулює випуск, обіг і погашення векселів, які видаються на суму податку на додану вартість при імпорті товарів на митну територію України. І цей Закон не містить жодних обмежень щодо застосування податкових векселів, ним визначено лише дві умови для використання імпортером податкового векселя під час митного оформлення товарів – імпортер повинен бути платником ПДВ і мати бажання надати податковий вексель митному органу.

В умовах девальвації гривні продовження практики вимивання обігових коштів у національних виробників та посилення податкового тиску призведе до зниження конкурентоспроможності вітчизняної економіки, що є неприпусти-мим в умовах вступу України до СОТ.

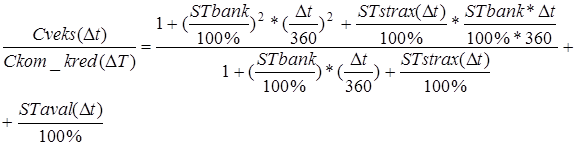

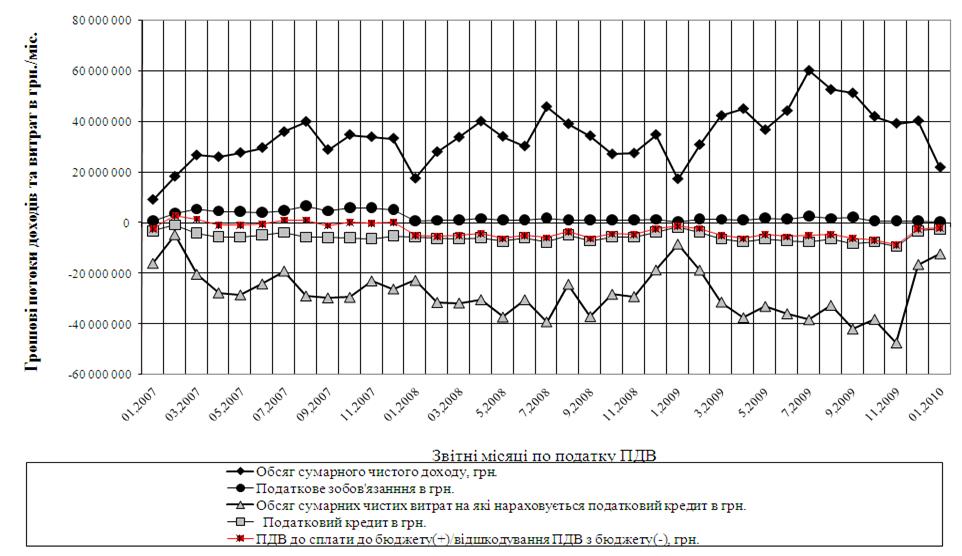

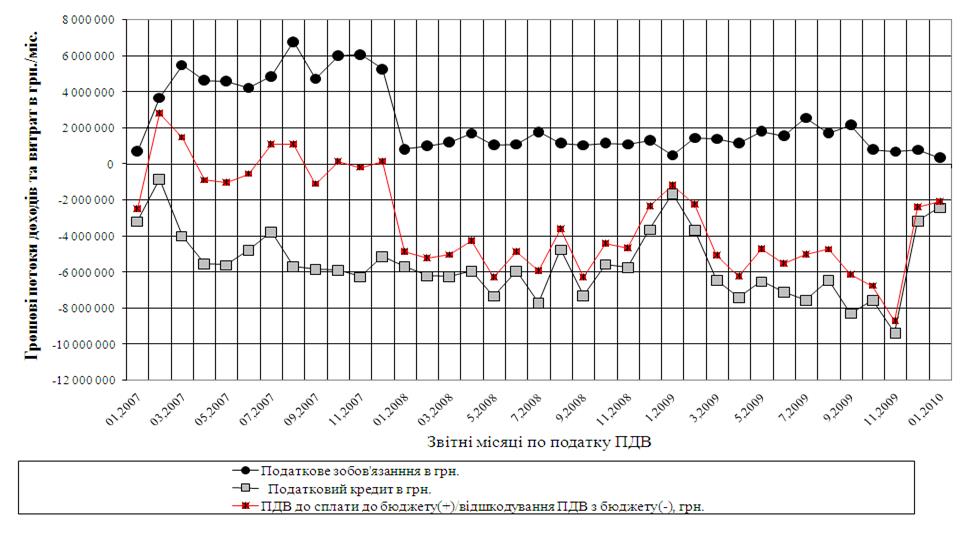

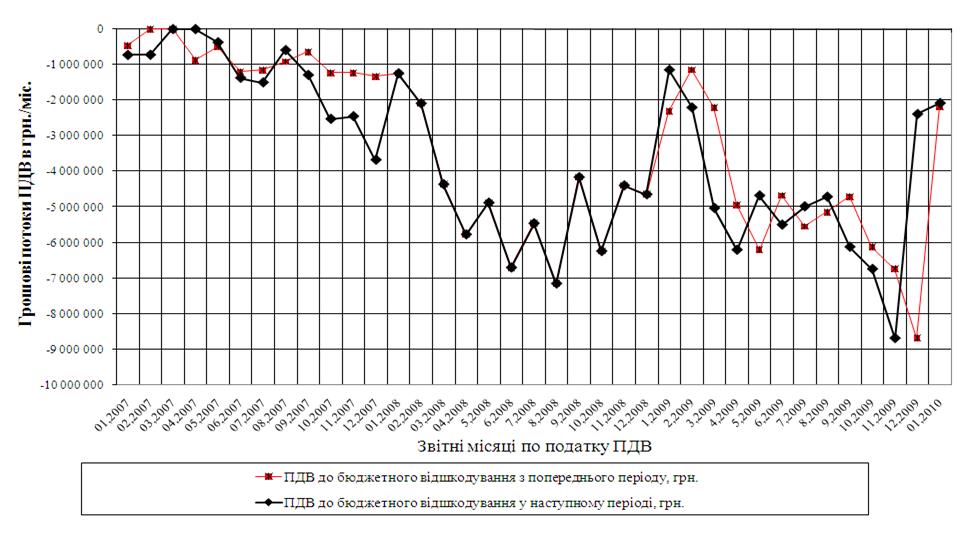

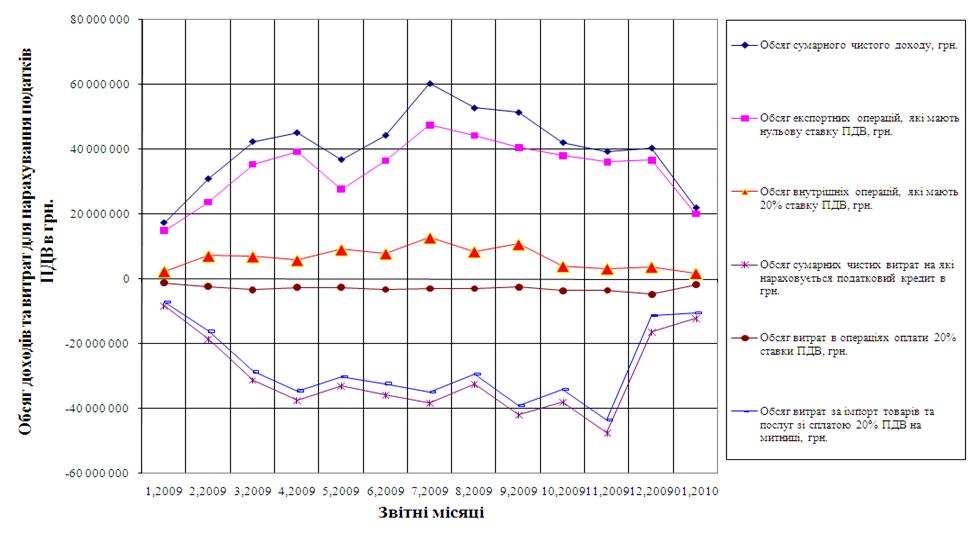

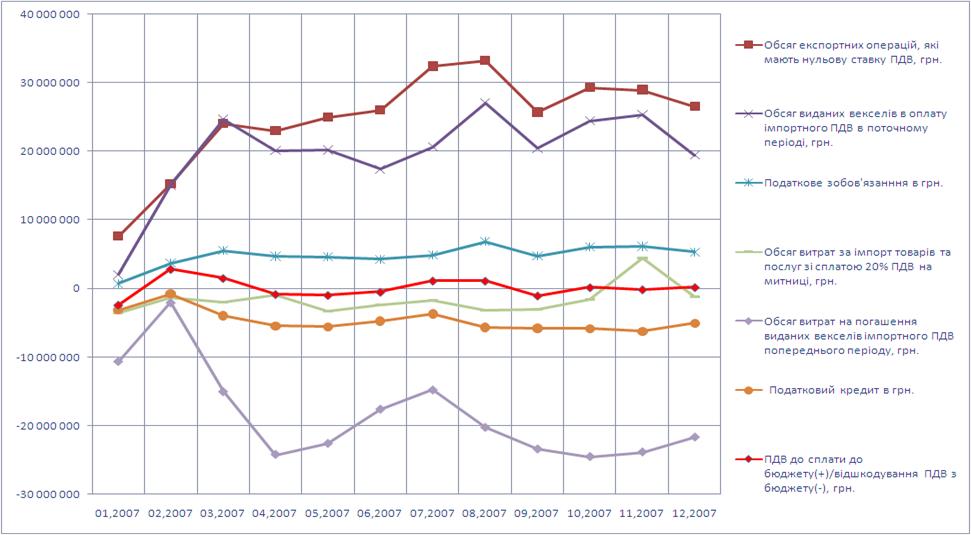

В розділі 2 дипломного проекту наведені результати розрахунків подат-ковогое навантаження на діяльність ЗАТ «Едем» у 2007 -2009 рр.. Як показує аналіз даних, деталізованих графіками на рис.3.3 – 3.7:

- бюджет постійно невідшкодовує ЗАТ «Едем» все більшу суму експорт-ного ПДВ з рівня -1,77 млн.грн. у 2007 році (при застосуванні податкових ім-портних векселів) до рівня -11,45 млн.грн. у 2008 році та до рівня -23,3 млн.грн. у 2009 році, яка продовжує рахуватися як борг за державою;

частка недоотриманого прибутку за рахунок боргу відшкодування ПДВ державою становить від 4,25% чистого прибутку до рівня 80,58% у 2009 році, що відповідно знижує дохідність акціонерів ЗАТ «Едем»(див.табл.3.1).

Таблиця 3.1

Прогнозування рівня чистого прибутку та дивідендної доходності акціонерів в ЗАТ «Едем» при застосуванні схеми імпортних податкових векселів (аналогічно досвіду 2007 року)

Рис.3.3. Динаміка оподатковуємих операцій , податкових зобов’язань та податкового кредиту в ЗАТ “Едем» у 2007 – 2009 роках (обробка декларацій ПДВ)

Рис.3.4. Динаміка податкових зобов’язань та податкового кредиту в ЗАТ “Едем» у 2007 – 2009 роках ( 2007 рік – технологія роботи з імпортними податковими векселями, 2008 -2009 – без векселей)

Рис.3.5. Динаміка нарахування бюджетного відщкодування ПДВ в ЗАТ “Едем» у 2007 – 2009 роках ( 2007 рік – технологія роботи з імпортними податковими векселями, 2008 -2009 – без векселей)

Рис.3.6. Динаміка оподатковуємих операцій ПДВ в ЗАТ “Едем» у 2010 році (робота без податкових векселів)

Рис.3.7. Динаміка оподатковуємих операцій ПДВ в ЗАТ “Едем» у 2007 році (робота з імпортними податковими векселями)

Для запобігання загострення ситуації навколо проблеми із забороною застосування податкових векселів, як методу боротьби з незаконним відшкодуванням ПДВ, та враховуючи вищевикладене, доцільно:

1. Відновити обіг податкових векселів для імпортерів сировини, які здійснює ввезення сировини, устаткування та товарів для підтверджених власних виробничих потреб.

2. Внести зміни до п. 4 Постанови КМУ “Про затвердження Порядку випуску, обігу та погашення векселів, які видаються на суму податку на додану вартість при ввезенні (пересиланні) товарів на митну територію України” №1104 від 01.10.1997р. та викласти його у такій редакції: “Податковий вексель може бути видано лише особою, яка відповідає всім наведеним нижче вимогам:

- є платником податку на додану вартість відповідно до вимог статті 2 Закону, якщо раніше такий платник податку не здійснював погашення податко-вих векселів у спосіб, не передбачений пунктом 19 цього Порядку;

- зареєстрована як платник податку на додану вартість згідно зі статтею 9 Закону та внесена до реєстру платників податку на додану вартість;

- має індивідуальний податковий номер, присвоєний як платнику податку на додану вартість;

- здійснює ввезення товарів для власних виробничих потреб”.

ВИСНОВКИ

Досліджена в дипломному проекті компанія «Едем» (Закрите Акціонерне Товариство "Едем ", вул. Янтарна, 51, м. Дніпропетровськ, 49087, Виробництво шпалер) – це сучасне підприємство, що випускає шпалери з 1998 року (спеціалізація - виробництво високоякісних вінілових шпалер під торгівельною маркою «Версаль» та “Status» , 62 артикули з колірною гамою 656 видів в кожному артикулі).

Станом на початок 2010 року в Україні ( з врахуванням банкрутства 5-7 виробників у 2000 – 2009 роках) шпалери випускають 10 підприємств різного калібру, з них 4 розташовані в м.Дніпропетровську:

- ТОВ “Блок ЛТД.”, м.Харків;

- Українсько-німецьке спільне підприємство АТЗТ “Дніпромайн”, м.Дніпропетровськ;

- ЧМП “Іверія”, м.Дніпропетровськ;

- ЧФ “Континент”, м.Дніпропетровськ;

- ЗАТ “Едем”, м.Дніпропетровськ.

- ВАТ “Корюківська фабрика технічних паперів”, м.Корюковка, Чернігівська обл.;

- АТЗТ “Одеський завод оздоблювальних матеріалів”, м.Одеса;

- ТОВ “Престиж”, м.Макіївка, Донецька обл.;

- ЗАТ ПКФ “Розум”, м.Київ;

- ДП “Завод “Технопласт”, м.Калуш, Івано-Франківська обл.;

Більшість із цих підприємств почали свою діяльність в 1997-1998 роках.

Зараз в ЗАТ „Едем” виробляють шпалери зі спіненим вініловим покриттям під торгівельною маркою “Версаль” на німецькому обладнанні. Основою для шпалер служить папір з Фінляндії й Німеччини. Використовувані у виробництві пасти, лакофарбова сировина й інші допоміжні матеріали також з Німеччини. ЗАТ “Едем” на 72,2% (2009 рік) реалізує свою продукцію на експорт через мережу своїх торговельних представників у Москві, Ростові-на-Дону, Єкатеринбурзі, Ульяновську, Кишиневі.

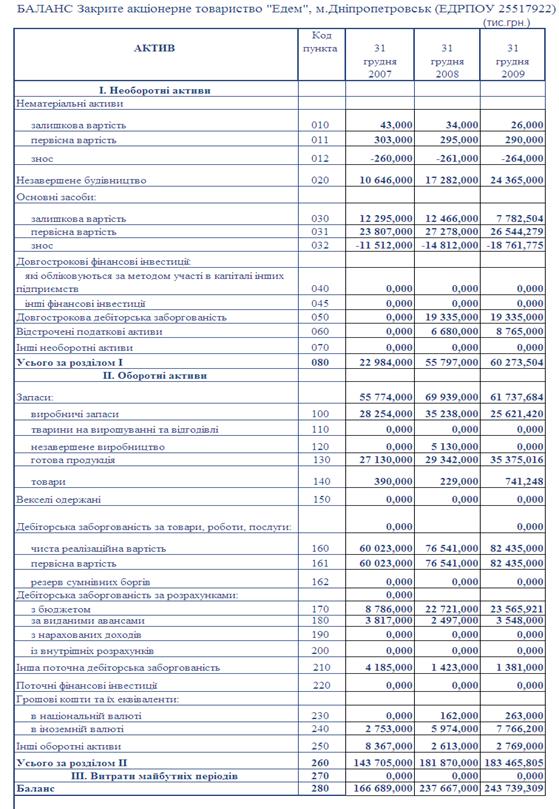

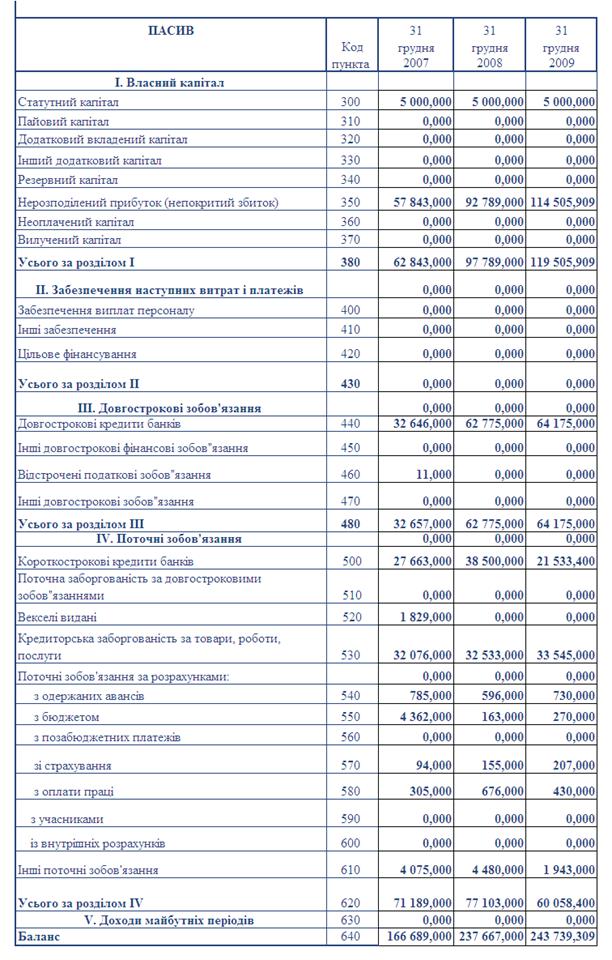

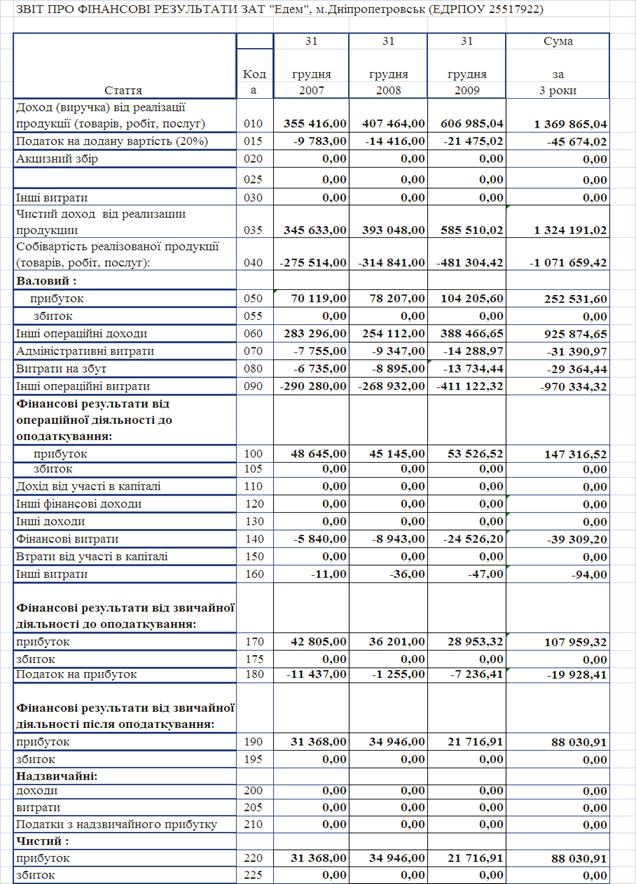

Як показує аналіз результатів розрахунків динаміки росту активів підприємства та фінансових результатів діяльності в ЗАТ «Едем»:

- при зростанні обсягів активів балансу у 2009 році відносно 2007 року на +46,2%, обсяг чистих валових доходів від реалізації продукції зріс у 2009 році відносно 2007 року на + 69,4%, що відповідає «золотому правилу» інтенсивного росту економіки підприємства;

- при зростанні обсягів чистих валових доходів від реалізації продукції у 2009 році відносно 2007 року на + 69,4%, обсяг собівартості продукції у 2009 році відносно 2007 року зріс на +74,7%, а, відповідно, обсяг валового прибутку від реалізації 2009/2007 зріс тільки на +48,6% та обсяг чистого прибутку після оподаткування 2009/2007 зменшився на -30,8%, що не відповідає «золотому правилу» інтенсивного росту економіки підприємства, хоча ймовірність банкрутства підприємства – мінімальна.

Аналіз графіків показників ліквідності, фінансової стійкості, ділової активності та рентабельності діяльності ЗАТ «Едем» показує, що у ЗАТ «Едем» є наступні проблеми діяльності:

- показник абсолютної (негайної) ліквідності, який забезпечується обсягом готівкових грошей в касі та на розрахунковому рахунку, в 2,0 рази нижчий рівня стійкої ліквідності підприємства, тобто підприємство має проблеми з поточною платоспроможністю;

- рентабельність власного акціонерного капіталу підприємства по чистому прибутку після оподаткування з рівня 49,9% у 2007 році поступово знизилась до рівня 18,2% при ринковій доходності капіталу у 2009 році 22,0 -24,0% річних (по ринковій доходності безризикових державних облігацій ОВДП), що робить підприємство інвестиційно непривабливим для залучення додаткового капіталу в статутний фонд підприємства.

Основними покупцями експортної готової продукції – шпалер в ЗАТ «Едем» у 2007 - 2009 роках були фірми:

- Російська Федерація – 72,8%;

- Казахстан – 6,29%;

- Білорусь – 5,46%;

- Азербайджан – 5,46%.

Сумарна частка експорту шпалер ЗАТ «Едем» в країни СНД у 2009 році становить 98,77%.

Питома вага пробного експорту шпалер в країни Азії та Африки у 2009 році становить мінімальні частки:

- Єгипет – 0,29%;

- Кіпр – 0,02%;

- Лівія – 0,03%.

Питома вага пробного експорту шпалер в країни Європи у 2009 році становить мінімальну частку:

- Італія – 0,01%;

- Німеччина – 0,11%.

Митне оформлення вантажу та інших предметів, які перетинають державний кордон України для ЗАТ «ЕДЕМ» підприємство здійснює самостійно, так як акредитоване на митниці.

Як показує аналіз – найбільші імпортери для ЗАТ «Едем» - фірми Німеччини(54,4%), Фінляндія (23,2%), Бельгія(11,5%).

Проведений аналіз ефективності зовнішньоторгівельної діяльності ЗАТ „Едем” та податкового навантаження на діяльність у 2007 -2009 рр. показав:

1. Питома вага обсягів вартості експорту з рівня 85, 5% у 2007 році поступово знижувався до рівня 71,21% у 2009 році, тобто все більша частка обсягу реалізації шпалер ЗАТ «Едем» іде на внутрішній ринок України.

2. За рахунок високої питомої ваги експорту та бюджетного відшкодування експортного ПДВ сумарна сплата податків в бюджет з рівня+15,1 млн.грн. у 2007 році змінилася на доходи від бюджета (-26,5 млн.грн.) у 2008 році та додатково зросла доходами від бюджету (-34,2 млн.грн.) у 2009 році;

3. Бюджет постійно невідшкодовує ЗАТ «Едем» все більшу суму експортного ПДВ з рівня -1,77 млн.грн. у 2007 році до рівня -11,45 млн.грн. у 2008 році та до рівня -23,3 млн.грн. у 2009 році, яка продовжує рахуватися як борг за державою;

4. Частка бюджетного відшкодування в чистому прибутку після оподат-кування з рівня 1,81% у 2007 році зросла до рівня 91,4% у 2008 році та зросла до рівня 146,1% у 2009 році, тобто у 2008 – 2009 роках весь чистий прибуток діяльності підприємства створений за рахунок бюджетного відшкодування експортного ПДВ;

5. Частка недоотриманого прибутку за рахунок боргу відшкодування ПДВ державою становить від 4,25% чистого прибутку до рівня 80,58% у 2009 році, що відповідно знижує дохідність акціонерів ЗАТ «Едем».

Проведений аналіз дозволяє за результатами дипломного дослідження сформувати пропозиції - для запобігання загострення ситуації навколо проблеми із забороною застосування податкових векселів, як методу боротьби з незаконним відшкодуванням ПДВ, та враховуючи вищевикладене, доцільно:

1. Погасити заборгованість держави за невідшкодований експортний ПДВ державними облігаціями ОВДП, обумовивши їх льготне рефінансування у комерційних банках;

2. Відновити обіг податкових векселів для імпортерів сировини, які здійснюють ввезення сировини, устаткування та товарів для підтверджених власних виробничих потреб.

3. Внести зміни до п. 4 Постанови КМУ “Про затвердження Порядку випуску, обігу та погашення векселів, які видаються на суму податку на додану вартість при ввезенні (пересиланні) товарів на митну територію України” №1104 від 01.10.1997р. та викласти його у такій редакції: “Податковий вексель може бути видано лише особою, яка відповідає всім наведеним нижче вимогам:

- є платником податку на додану вартість відповідно до вимог статті 2 Закону, якщо раніше такий платник податку не здійснював погашення податко-вих векселів у спосіб, не передбачений пунктом 19 цього Порядку;

- зареєстрована як платник податку на додану вартість згідно зі статтею 9 Закону та внесена до реєстру платників податку на додану вартість;

- має індивідуальний податковий номер, присвоєний як платнику податку на додану вартість;

- здійснює ввезення товарів для власних виробничих потреб”.

Прогнозування рівня чистого прибутку та дивідендної доходності акціонерів в ЗАТ «Едем» при застосуванні схеми імпортних податкових векселів (аналогічно досвіду застосування цих векселів у 2007 року) показує, що:

- прогнозний чистий прибуток після оподаткування за 2009 рік при застосуванні податкових імпортних векселів та повному обсягу бюджетного відшкодування з рівня 21,716 млн.грн. зросте до рівня 39,21 млн.грн.;

- відповідно рівень дивідендної дохідності акцій ЗАТ «Едем» зросте з рівня 217,1% до рівня 392,1%.

Таким чином, застосування взаємозаліку сум оплати імпортних податко-вих векселів та відповідних нарахованих сум бюджетного експортного відшко-дування ПДВ дозволить суттєво підняти ефективність роботи експортно-орієн-тованих підприємств України, які використовують новітнє іноземне обладнання та технології, а також іноземну сировину для виготовлення експортної продук-ції.

СПИСОК ПОСИЛАНЬ

Про затвердження Положення про вантажну митну декларацію // Кабінет Міністрів України, Постанова від 9 червня 1997 р. N 574 (Із змінами і доповненнями, внесеними постановами Кабінету Міністрів України станом від 26 травня 2004 року N 675)

13. Перелік документів, необхідних для здійснення митного контролю та митного оформлення товарів і транспортних засобів, що переміщуються через митний кордон України // Постанова Кабінету Міністрів України від 01 лютого 2006 р. № 80

14. Порядок проведення митного оформлення товарів, що вивозяться залізничним транспортом, з використанням загальної вантажної митної декларації //Наказ Державної митної служби Українивід 2 червня 2003 року N 380 (Із змінами і доповненнями, внесеними наказами Державної митної служби України станом від 15 липня 2004 року N 522)

15. Про затвердження Порядку випуску, обігу та погашення векселів, які видаються на суму податку на додану вартість при ввезені (пересиланні) товарів на митну територію Україну //Постанова КМУ від 01.10.97р. №1104

16. Про затвердження Порядку справляння митними органами ввізного (вивізного) та особливих видів мита під час митного оформлення товарів, що переміщуються через митний кордон України // Наказ Держмитслужби від 23.01.2006 № 30

17. Про затвердження Інструкції про порядок заповнення вантажної митної декларації // Наказ Державної митної служби України від 9 липня 1997 року N 307 ( Із змінами і доповненнями, внесеними наказами Державної митної служби України станом від 3 липня 2006 року N 550)

18. “Женевская Конвенция, устанавливающая единообразний закон о переводом и простом векселе” (1930 г. о единообразном Законе о переводном и простом векселе от 07.06.30 г.) N 358 (ДЛЯ УКРАИНЫ: 06.01 2000 г )

КОНВЕНЦІЯ,якою запроваджено Уніфікований закон про переказні векселі та прості векселі //ДАТА ПІДПИСАННЯ: 07.06.30 р. ,ДАТА ПРИЄД-НАННЯ УКРАЇНОЮ: 06.07.99 р. ,ДАТА НАБУТТЯ ЧИННОСТІ УКРАЇНОЮ: 06.01.2000 р.

20. МТП “Уніфіковані правила та звичаї для документарних акредитивів” (редакція 1993 р., публікація Міжнародної Торговельної Палати N 500)

21. МЕЖДУНАРОДНЫЕ ПРАВИЛА ПО ИНКАССО* // (редакция 1995 года, публикация Международной торговой палаті № 522

22. Положення (стандарт) бухгалтерського обліку 1 "Загальні вимоги до фінансової звітності", Наказ Мінфіна України № 87 від 31.03.1999 + № 304 від 30.11.2000.

23. Положення (стандарт) бухгалтерського обліку 2 "Баланс", Наказ Мінфіна України № 87 від 31.03.1999 + № 304 від 30.11.2000.

24. Положення (стандарт) бухгалтерського обліку 3 " Звіт про фінансові результати «, Наказ Мінфіна України № 87 від 31.03.1999 + № 304 від 30.11.2000.

25. “Про типові платіжні умови зовнішньоекономічних договорів (контрактів) і типові форми захисних застережень до зовнішньоекономічних договорів контрактів), які передбачають розрахунки в іноземній валюті” // КАБІНЕТ МІНІСТРІВ УКРАЇНИ І НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ ПОСТАНОВА від 21 червня 1995 р. N 444

26. Про переказування коштів у національній та іноземній валюті на користь нерезидентів за деякими операціями //Постанова Правління Національного банку України від 30 грудня 2003 року N 597 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 17 червня 2004 року N 270)

27. Положення про оформлення та подання клієнтами платіжних доручень в іноземній валюті або банківських металах, заяв про купівлю або продаж іноземної валюти або банківських металів до уповноважених банків і інших фінансових установ та порядок їх виконання //Постанова Правління Національного банку України від 5 березня 2003 року N 82 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом на 12 листопада 2003 року N 493)

28. Порядок проведення митного оформлення товарів, що вивозяться залізничним транспортом, з використанням загальної вантажної митної декларації //Наказ Державної митної служби Українивід 2 червня 2003 року N 380 (Із змінами і доповненнями, внесеними наказами Державної митної служби України станом від 15 липня 2004 року N 522)

29. Порядок митного оформлення автотранспортних засобів, що здійснюють міжнародні перевезення // Наказ Державної митної служби України від 10 листопада 2000 року N 637 / від 19 вересня 2001 року N 619

30. Про затвердження Порядку підтвердження відомостей про фактичне вивезення товарів за межі митної території України // Державна митна служба, Державна податкова адміністрація Наказ / Порядок, від 21.03.2002р. № 163/121

31. Про затвердження Положення про форму зовнішньоекономічних договорів (контрактів) // Наказ Мінекономіки та з питань європейської інтеграції від 06.09.2001. №201

32. Про вдосконалення механізму бюджетного відшкодування податку на додану вартість за операціями з експорту продукції // Постанова КМУ від 1 березня 2002 р. N 243 (Із змінами і доповненнями, внесеними постановою Кабінету Міністрів України станом від 26 березня 2008 року N 251)

33. Про затвердження форми податкової декларації та Порядку її заповнення і подання //Наказ Державної податкової адміністрації України від 30 травня 1997 року N 166 (Із змінами і доповненнями, внесениминаказами Державної податкової адміністрації України станом від 28 квітня 2009 року N 221)

34. Про затвердження переліку видів діяльності, на які поширюються норми статті 81 Закону України "Про податок на додану вартість" // Постанова КМУ від21 січня 2009 р. N 23(Із змінами і доповненнями, внесеними поста-новами Кабінету Міністрів України станом від 1 липня 2009 року N 648)

35. ПОРЯДОК ведення реєстру отриманих та виданих податкових накладних // наказ Державної податкової адміністрації України від 30 червня 2005 р. N 244 ( Із змінами і доповненнями, внесеними наказами Державної податкової адміністрації України станом від 26 жовтня 2009 року N 582)

Про затвердження Порядку випуску, обігу та погашення векселів, які видаються на суму податку на додану вартість при імпорті товарів на митну територію України // Постанова КМУ від1 жовтня 1997 р. N 1104 (Із змінами і доповненнями, внесеними постановами Кабінету Міністрів України від 21 листопада 2007 року N 1344)

37. Дорофієнко В. – Про деякі аспекти економічних наслідків приєднання України до СОТ// Економіст - №8 – 2007.// стор.66-70;

38. Зовнішньоекономічна діяльність : Навчальний посібник для студ. вищих навчальних закладів/ Ред. І.І. Дахно. - К.: Центр навчальної літератури, 2006. - 360 с

39. Козик В. В. Міжнародні економічні відносини: Навчальний посібник/ В.В. Козик, Л.А. Панкова, Н.Б. Даниленко. - 6-те вид., стер. . - К.: Знання, 2006. - 407 с. - (Вища освіта XXI століття)

40. Крамаренко Г.О., Чорна О.Є. Фінансовий менеджмент.- Киів: Центр навчальної літератури, 2006р. -520с.

41. Крамаренко Г. О. Фінансовий аналіз і планування. – Київ: Центр навчальної літератури, 2003. – 224 с.

42. Крисоватий А.І., Десятнюк О.М. Податкова система. Посібник. – Тернопіль, Видавництво: Карт-бланш, 2004, - 331 с.

43. Логистика, эффективность и риски внешнеэкономических операций/ К.В. Захаров, В.П. Бочарников, В.В. Липовский. - 2-е изд., доп.. - К.: Эльга: Ника-Центр, 2004. - 260 с

44. Менеджмент зовнішньоекономічної діяльності. Підручник / За ред. О.А. Кириченка. — К.: Знання, 2005. — 493 с.

45. Міжнародний менеджмент: Навчальний посібник для студ. вищих навчальних закладів/ В.С. Білозубенко, О.В. Озаріна, А.А. Семенов; Ред. О.Б. Чернега. - К.: Центр навчальної літератури, 2006. - 592 с

46. Митний кодекс України та нормативно-правові акти, що регулюють його застосування: Збірник документів/ Упоряд. П.В. Пашко. - К.: Знання, 2004. - 1173 с. - (Митна справа в Україні)

47. Філіпенко А. С. Світова економіка. – К.: Либідь, 2001. – 582 с.

48. http://WWW MD Office - довідковий Інтернет-сайт по зовнішньоеко-номічній діяльності "НПО Поверхность", 1999-2007

49. http://www.customs.gov.ua - офіційний Інтернет-сайт Державної митної служби України

50. http://www.UKRstat.gov.ua - Офіційний сайт Державного комітета статистики України

51. http://www.versailles.dp.ua – Офіційний Інтернет-сайт шпалерної фабрики ЗАТ “Едем”, 2010

52. http://www.customs.gov.ua - офіційний Інтернет-сайт Державної митної служби України

53. http://www.smida.gov.ua - Офіційний сайт Державного комісії з цінних паперів та фондового ринку України

ДОДАТКИ

Додаток А

Баланси ЗАТ „Едем” за 2007 -2009 роки

Додаток Б

Звіти про фінансові результати діяльності ЗАТ „Едем” у 2007 – 2009 роках

ДИПЛОМНА РОБОТА

на тему: „Організація діяльностї зовнішньоторговельної фірми (на прикладі ЗАТ Шпалерна фабрика „Едем”, м.Дніпропетровск)

за напрямом „Менеджмент”

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ (ЗЕД) ПІДПРИЄМСТВ В УКРАЇНІ

1.1 Сутність та законодавче поле основних видів ЗЕД підприємств в Україні. Тарифне та нетарифне регулювання зовнішньої торгівлі в Україні

1.2 Основні форми розрахунків у зовнішньоекономічній торгівлі

1.3 Новітні напрямки в організації ЗЕД підприємств після вступу України у Світову Організацію Торгівлі (СОТ)

РОЗДІЛ 2 АНАЛІЗ СТАНУ ЗОВНІШНЬОТОРГОВЕЛЬНОЇ ДІЯЛЬНОСТІ ЗАТ ШПАЛЕРНА ФАБРИКА „ЕДЕМ” (М.ДНІПРОПЕТРОВСЬК)

2.1 Сфера бізнесу та загальна характеристика діяльності підприємства

2.2 Структура та географія експортних операцій підприємства

2.3 Структура та географія імпортних операцій підприємства

2.4 Оцінка ефективності та основні проблеми в зовнішньоторгівельній діяльності підприємства

РОЗДІЛ 3 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ЕКСПОРТНО-ІМПОРТНОЇ ЗОВНІШНЬОТОРГОВЕЛЬНОЇ ДІЯЛЬНОСТІ ЗАТ ШПАЛЕРНА ФАБРИКА „ЕДЕМ” (М.ДНІПРОПЕТРОВСЬК)

3.1 Оптимізація зовнішньоекономічних розрахунків при експортно-імпортних операціях за рахунок застосування вексельної форми розрахунків

3.2 Мінімізація податкового навантаження на підприємство за рахунок використання конвейеру взаємозаліку ПДВ - податкових векселів при імпорті сировини та бюджетного ПДВ – відшкодування при експорті шпалерної продукції

ВИСНОВКИ

СПИСОК ПОСИЛАНЬ

ДОДАТКИ

ВСТУП

Актуальність теми дипломного дослідження полягає в необхідності оцін-ки поточного стану та розробки перспективної стратегії діяльності експортно-орієнтованих підприємств України в умовах вступу України в Світову організацію торгівлі та зняття чи мінімізації протекціоністських експортно-імпортних митних бар’єрів як з боку України, так і з боку членів СОТ.

Об’єктом дипломного дослідження було підприємство – шпалерна фабрика ЗАТ «Едем» (м.Дніпропетровськ).

Предметом дипломного дослідження була зовнішньоекономічна діяль-ність шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ).

Метою дипломного дослідження була розробка пропозицій по покращан-ню ефективності зовнішньоекономічної діяльності шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ).

Основними завданнями дипломного дослідження були:

- проведення теоретичного аналіза сутності та законодавчого поля регу-лювання зовнішньоекономічної діяльності підприємств в Україні;

- виконання аналізу зовнішньоекономічної діяльності шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ) у 2007 -2009 роках та економічної діагностики впливу ЗЕД на показники діяльності та фінансовий стан підприємства;

- ідентифікація основних проблем в ЗЕД шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ) та розробка пропозицій по покращанню ефективності його ЗЕД.

Інформаційними джерелами дипломного дослідження були матеріали щорічних фінансово-економічних звітів шпалерної фабрики ЗАТ «Едем» (м.Дніпропетровськ) за 2007 - 2009 роки та інформація офіційного Інтернет-сайтів Державної комісії з цінних паперів та фондового ринку України та Державного комітету статистики України.

Практична цінність отриманих результатів роботи полягає в проведенні послідовного аналізу діяльності і змін в фінансовому стані шпалерна фабрика ЗАТ «Едем» (м.Дніпропетровськ) та наданні пропозицій по покращанню зовнішньоекономічної діяльності за рахунок відновлення обігу податкових векселів для імпортерів сировини, які здійснюють ввезення сировини, устаткування та товарів для підтверджених власних виробничих потреб, що дозволить суттєво підняти ефективність роботи експортно-орієнтованих підприємств України, які використовують новітнє іноземне обладнання та технології, а також іноземну сировину для виготовлення експортної продукції.

РОЗДІЛ 1 ТЕОРЕТИЧНІ ЗАСАДИ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ (ЗЕД) ПІДПРИЄМСТВ В УКРАЇНІ

Сутність та законодавче поле основних видів ЗЕД підприємств в Україн і. Тарифне та нетарифне регулювання зовнішньої торгівлі в Україні

Для сучасного періоду міжнародного економічного розвитку характерне широке залучення країн у міжнародні взаємозв'язки. Це пов'язане з тим, що масштаби сучасного виробництва переросли національні рамки. У міжнародних масштабах переміщуються не лише товари, а й фактори виробництва, насамперед капітал та робоча сила. Охопленою сферою стала не лише сфера обігу, а й сфера виробництва. Для нормального підтримання і розвитку національного виробництва стає необхідним взаємодія з іншими країнами, участь у міжнародному поділі праці та обміні. Посилюється інтернаціоналізація виробництва й усього господарського життя, що стало основою формування світового господарства [44].

Сьогодні в Україні суб'єкти господарювання мають можливість активно брати участь в міжнародному економічному співробітництві.

Нормами Закону Україні від 16.04.91 № 959-ХІІ “Про зовнішньоекономічну діяльність” [5] (далі – Закон №959) визначено, що зовнішньоекономічна діяльність - це діяльність суб'єктів господарської діяльності України та іноземних суб'єктів господарської діяльності, побудована на взаємовідносинах між ними, що має місце як на території України, так і за її межами.

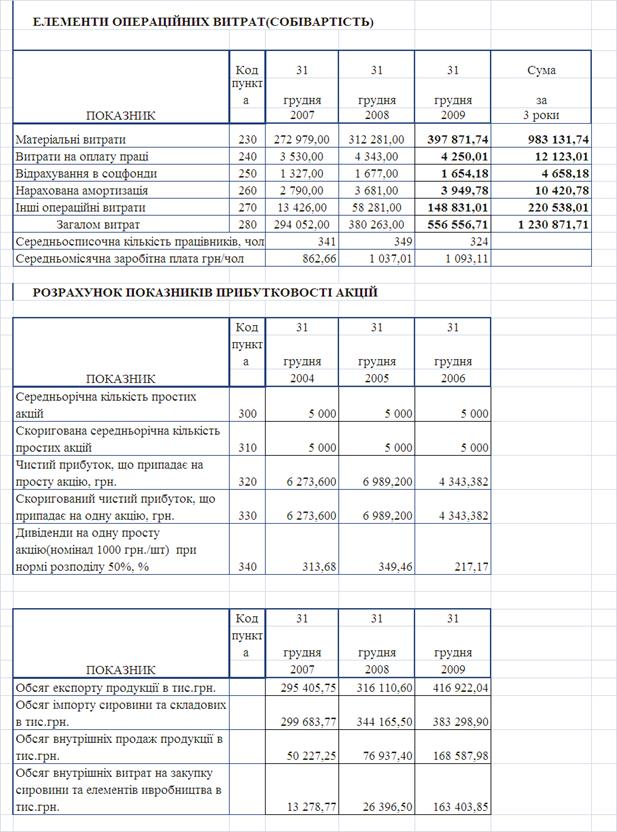

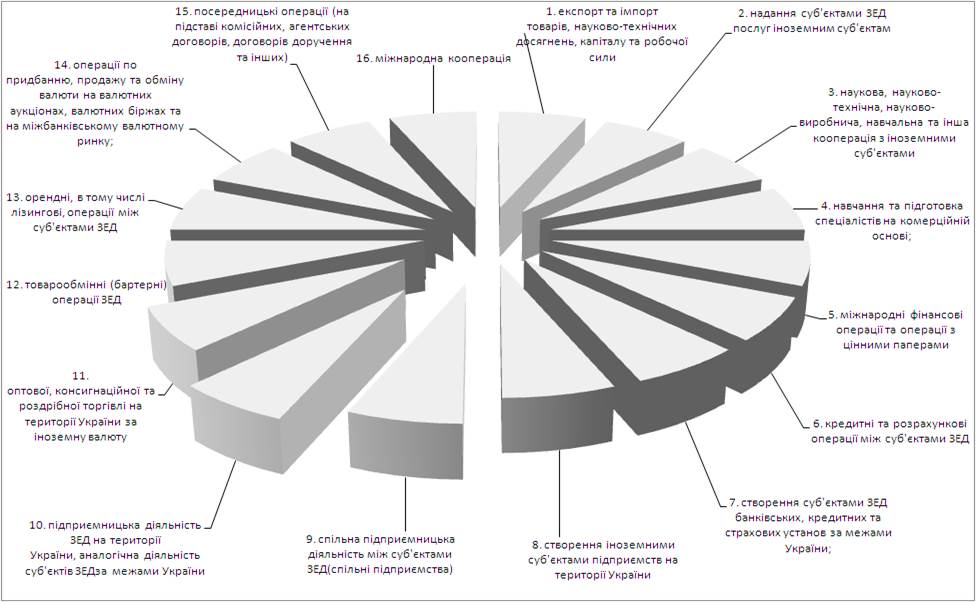

До головних видів зовнішньоекономічної діяльності належать 16 основних видів, наведених на рис.1.1.

Майже усі види ЗЕД відображені в експорті та імпорті товарів і послуг.

Міжнародне економічне співробітництво є одним із головних факторів розвитку економіки кожної країни .

Рис. 1.1. Головні види зовнішньоекономічної діяльності [5]

Незважаючи на на всю переконливість аргументів на користь вільної торгівлі, у дійсності на цьому шляху існує велика кількість державних регу-люючих бар'єрів [1] , [4]:

- Мито. Мито є акцизним податком на імпортні товари; воно може вво-дитися з метою одержання доходів чи для захисту внутрішнього ринку. Фіс-кальні мита, як правило, застосовуються у відношенні виробів, що не вироб-ляються усередині країни. Ставки фіскального мита в основному невеликі, їх-ньою метою є забезпечення бюджету податковими надходженнями. Протек-ціоністські мита призначені для захисту місцевих виробників від іноземної конкуренції. Хоча протекціоністські мита, як правило, недостатньо високі для припинення імпорту іноземних товарів, вони все-таки ставлять іноземного виробника в невигідне конкурентне положення при торгівлі на внутрішньому ринку.

- Імпортні квоти. За допомогою імпортних квот встановлюються макси-мальні обсяги товарів, що можуть бути імпортовані за якийсь період часу. Час-то імпортні квоти виступають більш ефективним засобом стримування міжна-родної торгівлі, ніж мита. Незважаючи на високі мита, визначений товар може імпортуватися у відносно великих кількостях. Низькі ж імпортні квоти цілком забороняють імпорт товару понад визначену кількість.

- Нетарифні бар'єри. Під нетарифними бар'єрами розуміється система лі-цензування, створення невиправданих стандартів якості продукції і його безпе-ки чи просто бюрократичні заборони в митних процедурах. Так, Японія і євро-пейські країни жадають від імпортерів одержання ліцензій. Обмежуючи випуск ліцензій, можна ефективно обмежувати імпорт. Саме так зробила Великобрита-нія, заборонивши імпорт вугілля.

- Добровільні експортні обмеження. Вони є дещо новою формою торго-вих бар'єрів. Так, японські автомобілебудівники під погрозою введення Сполу-ченими Штатами більш високих тарифів чи низьких імпортних квот погодили-ся на введення добровільних експортних обмежень на свій експорт у США.

Обкладення митом товарів та інших предметів, що переміщуються через митний кордон України, здійснюється відповідно до Закону України "Про Мит-ний тариф України" [3], який встановлює систематизований звід ставок мита, яким обкладаються товари та інші предмети, що ввозяться на митну територію України або вивозяться за межі цієї території.

Митний тариф України базується на міжнародно визнаних нормах і роз-вивається у напрямі максимальної відповідності до загальноприйнятих у міжна-родній практиці принципів і правил митної справи.

Ставки Митного тарифу України є єдиними для всіх суб'єктів зовнішньо-економічної діяльності незалежно від форм власності, організації господарської діяльності та територіального розташування, за винятком випадків, передбаче-них законами України та її міжнародними договорами.

Мито, що стягується митницею, являє собою податок на товари та інші предмети, які переміщуються через митний кордон України.

В Україні застосовуються такі види мита:

- адвалерне, що нараховується у відсотках до митної вартості товарів та інших предметів, які обкладаються митом;

- специфічне, що нараховується у встановленому грошовому розмірі на одиницю товарів та інших предметів, які обкладаються митом;

- комбіноване, що поєднує обидва ці види митного обкладення.

Встановлення пільг та зміна ставок мита, в тому числі на предмети осо-бистого користування, здійснюються Верховною Радою України за поданням Кабінету Міністрів України.

Ввізне (імпортне) мито - нараховується на товари та інші предмети при їх ввезенні на митну територію України.

Вивізне (експортне) мито - нараховується на товари та інші предмети при їх вивезенні за межі митної території України.

Сезонне мито - на окремі товари та інші предмети може встановлюватися сезонне ввізне і вивізне мито на строк не більше чотирьох місяців з моменту їх встановлення.

Особливі види мита - з метою захисту економічних інтересів України, українських виробників та у випадках, передбачених законами України, у разі ввезення на митну територію України і вивезення за межі цієї території товарів незалежно від інших видів мита можуть застосовуватися особливі види мита:

- спеціальне мито; - антидемпінгове мито; - компенсаційне мито.

Нарахування мита на товари та інші предмети, що підлягають митному обкладенню, провадиться на базі їх митної вартості, тобто ціни, яка фактично сплачена або підлягає сплаті за них на момент перетину митного кордону Укра-їни. При визначенні митної вартості до неї включаються ціна товару, зазначена в рахунку-фактурі, а також такі фактичні витрати, якщо їх не включено до ра-хунку-фактури:

- на транспортування, навантаження, розвантаження, перевантаження та страхування до пункту перетину митного кордону України;

- комісійні та брокерські;

- плата за використання об'єктів інтелектуальної власності, що належить до даних товарів та інших предметів і яка повинна бути оплачена імпортером (експортером) прямо чи побічно як умова їх ввезення (вивезення).

Основні методи митного нетарифного регулювання зовнішньоекономічної діяльності :

1) Ліцензування і квотування експорту та імпорту запроваджуються в Україні самостійно в особі її державних органів у таких випадках [1]:

- в разі різкого погіршення розрахункового балансу України, якщо нега-тивне сальдо його перевищує на відповідну дату 25 процентів від загальної су-ми валютних вимог України;

- в разі досягнення встановленого Верховною Радою України рівня зов-нішньої заборгованості;

- в разі значного порушення рівноваги по певних товарах на внутріш-ньому ринку України, особливо по сільськогосподарській продукції, продуктах рибальства, продукції харчової промисловості та промислових товарах народ-ного споживання першої потреби;

- при необхідності забезпечити певні пропорції між імпортною та вітчиз-няною сировиною у виробництві;

- при необхідності здійснення заходів у відповідь на дискримінаційні дії інших держав;

- в разі порушення суб'єктом зовнішньоекономічної діяльності правових норм цієї діяльності, встановлених цим Законом (запроваджується як санкція режим ліцензування);

- відповідно до міжнародних товарних угод, які укладає або до яких при-єднується Україна (запроваджується режим квотування).

2) Квотування здійснюється шляхом встановлення режиму видачі індиві-дуальних ліцензій , причому загальний обсяг експорту (імпорту) за цими ліцен-зіями не повинен перевищувати обсягу встановленої квоти. В Україні запровад-жуються такі види експортних (імпортних) квот (контингентів):

- глобальні; - групові; - індивідуальні; - антидемпінгові;

- компенсаційні; - спеціальні.

По кожному виду товару може встановлюватись лише один вид квоти.

3) Ліцензії. В Україні запроваджуються такі види експортних (імпортних) ліцензій:

- генеральна; - разова (індивідуальна); - відкрита (індивідуальна);

- антидемпінгова (індивідуальна); - компенсаційна (індивідуальна);

- спеціальна (індивідуальна).

По кожному виду товару встановлюється лише один вид ліцензії.

4) Митні пільги.

7) Заборона окремих видів експорту та імпорту

8) Встановлення державної монополії на деякі види експорту-імпорту

товарів.

9) Заходи у відповідь на дискримінаційні та/або недружні дії інших держав, митних союзів або економічних угруповань.

10) Обмеження реекспорту.

11) Спеціальні економічні зони.

Основні види зовнішньоекономічної діяльності виробничих підприємств зосереджені на [38]:

- експортних операціях;

- імпортних операціях;

- операціях з давальницькою сировиною;

- бартерних контрактах;

- контрактах комісії (консигнація);

- міжнародних лізингових операціях.

1. Експортні операції

Експорт товарів - це продаж товарів іноземним суб'єктам господарської діяльності (в тому числі з оплатою не в грошовій формі) з вивозом або без вивозу цих товарів через митний кордон України, включаючи реекспорт.

Реекспорт товарів означає продаж нерезидентам і вивіз за межі України товарів, які були раніше імпортовані експортером на її територію.

Експорт капіталу - це вивіз капіталу в якій-небудь формі: у вигляді валютних коштів, продукції, послуг, прав інтелектуальної власності і інших немайнових прав.

Метою експортних операцій є отримання прибутку від виробничої та інших форм господарської діяльності.

Розділення поняття “експорт” в залежності від об'єкта експортної операції покладено в основу обліку таких операцій.

Експорт товарів (робіт, послуг) - це елемент зовнішньоекономічної діяльності, яка повинна супроводитися оформленням контракту. І в залежності від предмета контракту, його мети, умов постачання, платежу і інших істотних умов бухгалтер визначає, в якій сумі і в який момент потрібно відображати прибуток від експортної операції в бухгалтерському і податковому обліку.

Особливості бухгалтерського обліку експортних операцій по критеріям визнання прибутку встановлені Стандартами бухгалтерського обліку П(С)БУ- 15. При цьому для товарів і продукції вони одні, а для послуг, робіт - інші. Але згідно із загальним правилом прибуток признається при збільшенні активу або зменшення зобов'язання, яке приводить до збільшення власного капіталу, при умові, що оцінка прибутку може бути достовірно визначена.

Збільшення активу при експортній операції передбачає виникнення дебіторської заборгованості іноземного партнера і одночасне суми прибутку повинно узгоджуватися з умовами постачання, відображеними в контракті: чи те в момент відвантаження товару зі складу, чи то в момент його передачі транспортній організації або передачі товару (робіт, послуг) за межами митного кордону України і т.п. Відповідно до норм П(С)БУ 15 в наказі про облікову політику підприємства необхідно заздалегідь передбачити, коли результат експортної операції відповідає критеріям визнання прибутку.

Тобто продавець самостійно визначає, на якому етапі операція експорту буде надійно відповідати критеріям визнання прибутку: в момент переходу прав власності на товар або на результати виконаних робіт, послуг або ж в момент оформлення митного (транспортного) документа.

При розв'язанні цього питання потрібно пам'ятати, що в бухгалтерському обліку не признаються прибутком:

- суми попередньої оплати (авансів) вартості продукції, товарів, робіт і послуг;

- суми надходжень за договорами комісії і іншими аналогічним договорами на користь комітента.

Вплив норм Закону про ПДВ [8]:

а) Операції по продажу товарів, які були вивезені (експортовані) платником податку за межі митної території України, обкладаються ПДВ по нульовій ставці (пп.6.2.1 Закону про ПДВ [8]).

Згідно з нормами цього Закону товари вважаються вивезеними (експортованими) за межі митної території України у випадку, якщо їх вивіз (експортування) засвідчений належним чином оформленою митною вантажною декларацією.

Факт експорту повинен бути підтверджений правильно оформленої ВМД - тільки в цьому випадку можна скористатися нульовою ставкою, і тільки тоді це буде називатися експортом в розумінні Закону про ПДВ, згідно з яким у разі виконання норм статті 8 Закону про ПДВ можна спробувати отримати експортне відшкодування податкового кредиту. Закон про ПДВ не ставить в залежність наявність нульової ставки і право на експортне відшкодування від дати надходження оплати або від вигляду валюти, що поступила.

У Законі про ПДВ відсутнє поняття “експорт без вивозу”. Отже, якщо продукція, товари відвантажені іноземному суб'єкту господарської діяльності на території України і фактичний вивіз (ВМД) буде оформлятися ним самим як експортером, то продавець - платник ПДВ не буде мати права на нульову ставку і експортне відшкодування.

Експортною в тлумаченні Закону про ПДВ не можна назвати і таку операцію, яка згідно з контрактом з нерезидентом почнеться з попередньої оплати. Адже податкові зобов'язання (навіть по ставці 0 %) в цьому випадку не виникають (пп.7.3.8 Закону про прибуток [7]). Суми отриманих авансів в рахунок подальшого відвантаження не відбиваються в декларації по ПДВ. Цей нюанс торкається тільки експорту товарів.

б) Операції по експорту робіт, послуг також обкладаються по ставці 0 %. Але умова застосування такої ставки декілька інше (хоч суть та ж): не належне оформлення ВМД (вона в таких випадках не оформляється), а використання і споживання результатів таких робіт (послуг) за межами митної території України (пп.6.2.2 Закону про ПДВ). Податкові зобов'язання виникають на дату події, яка відбувається першим: або на дату зарахування коштів від покупця, або на дату оформлення документа, що засвідчує факт виконання робіт (послуг).

в) Експортне відшкодування ПДВ [8].

Порядок експортного відшкодування податку на додану вартість визначений в статті 8 Закону про ПДВ.

Платник податків, який здійснює експортні операції в розумінні Закону про ПДВ і представляє розрахунок експортного відшкодування за результатами податкового місяця, має право на отримання суми відшкодування протягом 30 календарних днів від дня надання такого розрахунку (п.8.1 Закону про ПДВ).

Для отримання експортного відшкодування у встановлені терміни платник податків повинен представити в ДПІ:

- податкову декларацію разом з розрахунком експортного відшкодування, а також

- митну декларацію, підтверджуючу факт вивозу (експорту), мула акт (документ, підтверджуючий передачу права власності на результати робіт, послуг, призначеного для використання за межами України;

- копії платіжних доручень, завірених банком, про перерахування грошових коштів на користь постачальника за придбані товари, роботи, послуги,

- при реекспорті - вантажну митну декларацію, підтверджуючу факт ім-порту експортером товарів для їх вільного використання на території України.

2. Імпортні операції.

Імпорт товарів - це покупка (в тому числі з оплатою не в грошовій формі) у іноземних суб'єктів господарської діяльності товарів з ввезенням або без ввезення цих товарів на територію України, включаючи покупку товарів для особистого споживання установами і організаціями України, розташованими за її межами.

Імпорт капіталу - це ввезення із-за меж України капіталу в будь-якій формі, в тому числі у вигляді валютних коштів, продукції, послуг, робіт, прав інтелектуальної власності і інших немайнових прав.

Мета імпортних операцій - отримання прибутку від виробничої і інших форм господарської діяльності.

Імпорт як елемент зовнішньоекономічної діяльності повинен супроводитися висновком контракту. При відображенні імпортних операцій в обліку бухгалтеру необхідно вивчити істотні умови договору; визначити момент переходу прав власності на товари, що імпортуються, результати робіт, послуг; при формуванні ціни врахувати вимоги стандартів бухгалтерського обліку П(С)БУ. Крім того, потрібно ознайомитися з нормами податкового законодавства, що стосуються операцій імпорту, і правильно їх застосувати.

Особливості бухгалтерського обліку при імпорті товарів, основних коштів, послуг, робіт - імпортеру доводиться не тільки сплатити їх вартість постачальнику (підрядчику), але і здійснити інші платежі: митні збори, мито, послуги декларантів, транспортні витрати, послуги зберігання, експертизу якості і пр.

Для того щоб зрозуміти, куди відносити вказані витрати в бухгалтерському обліку, потрібно звернутися до норм П(С)БУ 7, 8 , 9.

У первинну вартість імпортованих запасів включаються:

- суми, сплачені постачальникам;

- суми ввізного мита;

- суми посередніх податків, які не відшкодовуються підприємству;

- транспортно-заготовчі витрати;

- інші витрати, безпосередньо пов'язані з придбанням запасів і доведенням їх до стану, в якому вони придатні для використання в запланованих цілях (п.9 П(З)БУ 9).

У первинну вартість імпортованих основних коштів включаються:

- суми, сплачені постачальникам (підрядчикам);

- реєстраційні збори і аналогічні платежі, здійснювані в зв'язку з придбанням прав на отриманий об'єкт;

- суми ввізного мита;

- витрати на установку, монтаж, наладку;

- інші витрати, безпосередньо пов'язані доведенням основних коштів до стану, в якому вони придатні для використання в запланованих цілях (п.8 П(З)БУ 7).

До вартості товару, розрахованої таким чином, потрібно додати витрати (якщо вони були понесені) відповідно до норм вищезгаданих стандартів і, крім того, врахувати умови постачання, вказані в контракті відповідно до правил ИНКОТЕРМС [19].

У випадку коли першим елементом імпортної операції є перерахування авансу постачальнику, первинна вартість імпортованих пізніше товарів буде визначатися по курсу НБУ не на дату їх митного декларування, а на дату сплати авансу (п.6 П(З)БУ 21). Тобто незважаючи на те, що в ВМД вказаний валютний курс, відмінний від курсу, який діяв на момент сплати авансу, вартість товару, робіт, послуг у іноземній валюті необхідно перераховувати в гривні по валютному курсу на момент сплати авансу плюс понесені витрати і в бухгалтерському обліку відображати отриману таким шляхом первинну вартість.

Митні платежі і сума “імпортного” ПДВ будуть сплачуватися виходячи з митної вартості товарів, розрахованої по валютному курсу на день декларування.

Офшорні особливості. Податковий облік імпорту товарів, робіт, послуг має свій нюанс якщо оплата призначається користю нерезидентів, розташованих в офшорних зонах, або здійснюється через них або поступає на їх банківські рахунки. Особливість в тому, що в таких випадках на валові витрати можна відносити тільки 85% оплаченої грошовими коштами або в іншій формі вартості цих товарів, робіт, послуг (п.18.3 Закону [7]). Тобто, якщо товар (роботи, послуги) отриманий, але не оплачений, у імпортера немає права включати його вартість у валові витрати. І тільки в момент оплати 85% сплаченої суми можна віднести на валові витрати.

Податок на додану вартість - товари, що імпортуються, роботи і послуги є об'єктом обкладення ПДВ (пп.3.1.2 Закону про ПДВ [8]).

При імпорті товарів податкові зобов'язання виникають на дату оформлення митної декларації, а право на податковий кредит - на дату сплати податку згідно з податковими зобов'язаннями (пп7.3.6 і 7.5.2 Закону про ПДВ [8]).

При імпорті робіт, послуг податкові зобов'язання виникають або на дату перерахування грошових коштів постачальнику (підрядчику), або на дату оформлення документа, що засвідчує факт виконання нерезидентом робіт, послуг. Право ж на податковий кредит виникає, як і у разі імпортування товарів, на дату погашення податкових зобов'язань.

Особливість укладається і в тому, що виникнення податкових зобов'язань при імпорті товарів, обумовлене Законом про ПДВ, не означає відображення їх в формі податкової декларації по ПДВ. Суми податку можуть бути нараховані в бухгалтерському обліку, а можуть існувати віртуально, ніде не відображені. Але при імпорті робіт, послуг податкові зобов'язання повинні бути відображені в рядку 7 декларації по ПДВ. Суми податкового кредиту відбиваються і в тому і в іншому випадку в податковій декларації в розділі “Податковий кредит”.

Законом №959 [5] передбачено здійснення імпорту без ввезення. Закон про ПДВ [8] не акцентує увагу на таких операціях, не оговорює порядок їх оподаткування. Отже, якщо українським підприємством придбаний товар за межами України і без ввезення на її митну територію проданий в країні придбання або в іншій країні, то відповідно до норм Закону про ПДВ об'єкт оподаткування відсутній. Немає ввезення, немає і об'єкта. Хоч це і називається імпортом.

При ввезенні товарів на митну територію України платники ПДВ можуть з власного бажання видавати митним органам податковий вексель на суму податкового зобов'язання - замість сплати суми податку грошовими коштами в момент декларування вантажу (це правило не розповсюджується на ввезення підакцизних товарів (за винятком тютюнової сировини) і товарів позицій 1-24 Гармонізованої системи опису і кодування товарів, а також на товари, що увозяться підприємствами з іноземними інвестиціями). Таким чином, термін сплати “імпортного” ПДВ відсувається на 30 календарних днів, включаючи дату видачі векселя. По деяких товарах для окремих видів діяльності, що мають сезонний характер або здійснюваних з використанням довгострокових договорів, вексель може видаватися і на більш тривалий термін. Перелік таких товарів у казан в Постанові №1730.

Видача податкового векселя здійснюється під час проведення митного оформлення увезених товарів. Податковий вексель не підлягає індосаменту. Він є податковим звітним документом і повинен зберігатися, як і первинні бухгалтерські документи. Механізм його видачі і погашення визначений Постановою №1104. Порядок оподаткування імпортованих товарів при видачі податкового векселя встановлений пунктом 11.5 Закону про ПДВ [8].

Вексель може гаситися як в термін, проставлений на його бланку, так і достроково. Сума ПДВ, вказана в податковому векселі, перераховується не на рахунок митниці, а до бюджету на рахунки Держказначейства. Після сплати суми векселя він вважається погашеним, про що працівники податкової інспекції роблять відмітку на його зворотній стороні.

Дострокове погашення суми векселя може здійснюватися шляхом перерахування грошових коштів до бюджету або шляхом заліку вексельної суми в рахунок експортного відшкодування, яке належить платнику податків з бюджету на момент отримання податковою інспекцією векселя по імпортованих товарах.

Податкові векселі без забезпечення їх авалем банку приймаються митницею тільки від підприємств, які отримали статус імпортера (підтверджений довідкою ДПІ). Всі інші підприємства, бажаючі видати податковий вексель, повинні надавати векселі, авальовані банком.

Дата: 2019-07-30, просмотров: 396.