Содержание

Введение

Краткая экономическая характеристика BC «Moldova Agroindbank» S.A

Глава I. Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики

1.1 Нормативные акты, регламентирующие деятельность банковского менеджмента

1.2 Обзор литературы по теме

Глава II. Организационные основы банковского менеджмента

2.1 Понятие и классификация банковского менеджмента

2.2 Выбор рациональной организационной структуры

2.3 Качество банковского менеджмента как важнейший фактор эффективности

Глава III. Разработка мероприятий, направленных на повышение эффективности управления услугами BC «Moldova Agroindbank» S.A.

3.1 Анализ показателей управления финансовой деятельностью BC «Moldova Agroindbank» S.A

3.2 Формирование современной системы стимулирования банковского персонала

3.3 Основные направления повышения эффективности управления банковскими услугами

Заключение

Библиография

Приложения

Введение

Переход Молдовы от командно – административной к рыночной экономике вызывает необходимость освоения нового механизма и методов управления финансами. Начало широкомасштабных процессов акционирования и приватизации, рост числа вновь создаваемых коммерческих банков обусловил громадный интерес к проблеме банковского менеджмента. Однако серьезным недостатком этой реформы явилась медленная приватизация финансовой сферы, особенно коммерческих банков, в которых государственный капитал, организационные и административные связи с государственными структурами управления по прежнему играют определяющую роль.Критерии эффективности отходят на второй план. В частности в банковской практике имеет место недоверие к новым производственным и коммерческим структурам и готовность продолжать кредитование неплатежеспособных госпредприятий, с которыми имеются давние связи. Но банкам очень трудно размещать свои кредитные ресурсы, т.к. высока степень риска. Не работает рынок недвижимости, нет рынка ценных бумаг, не создались пока еще и структуры, которые обеспечивали бы банки полной и достоверной информацией о клиентах. До 70 % предприятий остаются в собственности государства. Не введена новая система бухгалтерского учета в банках, которая соответствует международным стандартам, согласно которым каждый выдаваемый кредит оценивается с точки зрения риска. В зависимости от степени риска банки должны создавать специальные накопления для плохих кредитов, которые засчитываются в затраты банка.Банковский менеджмент, как особая сфера управления, возникает лишь в условиях развитой рыночной экономики. При расширении круга банковских операций до уровня, принятого в цивилизованных странах, в эти услуги входят операции с ценными бумагами, кредитными карточками, валютой, помощь в экономии и распространении акций других банков и коммерческих структур, помощь клиентам в рациональном вложении их средств, оценке инвестиционных проектов, лизинг, факторинг и другие услуги. Кроме того, уставной капитал банка может стать резервным фондом для других коммерческих банков. Рыночная экономика немыслима без банковского менеджмента, основанного на реальной конкуренции на финансовом рынке между кредитными учреждениями, замене государственного финансирования предприятий, ведущего к инфляции, рыночным механизмом кредитования конкретных инвестиционных проектов и бизнес-планов, ориентированных на создание новой товарной массы. Банковский менеджмент призван не просто кредитовать ту или иную программу, но и следить за расходованием кредитов, особенно льготных, на заявленные цели, их своевременным возвратом. В своей работе я рассмотрю менеджмент как основную составляющую банковского менеджмента.

Сфера финансового предпринимательства является в Молдове наиболее прибыльной, но и наиболее рискованной. Хотя число коммерческих банков в Молдове неуклонно растет, сравнение с Западной Европой позволяет сделать вывод о пока еще слабом развитии банковского сектора с точки зрения его доли в валютном национальном продукте, особенно в регионах, а также ассортимента услуг и уровня менеджмента.

Крупные банки тратят огромные средства на максимальную автоматизацию банковского дела, внедрение компьютерных технологий, развитие системных продуктов, глобальных сетей и передовых коммуникаций, на проведение рекламных компаний. Однако при этом, банки часто упускают из внимания реальные потребности клиентов. Чтобы обеспечить себе успех и завоевать расположение клиентуры, необходимо осваивать новые методы банковского менеджмента, стратегического планирования и новые виды услуг, новые подходы к удовлетворению клиентов. Все это обусловило актуальность исследования проблем развития банковского менеджмента на современном этапе.

Объектом исследования данной дипломной работы выступает банк BC «Moldova Agroindbank» S.A., который был основан в 1991 году и расположено по адресу мун. Кишинэу ул. Cosmonauţilor, 9.

Целью дипломной работы является анализ, обоснование и предложение мероприятий по повышению эффективности управления банковским менеджментом BC «Moldova Agroindbank» S.A.

Задачи дипломной работы: изучение теоретических основ менеджмента банковских услуг: понятия и классификации банковских услуг; маркетингового подхода к менеджменту банковских услуг; качества банковских услуг как важнейшего фактора их эффективности; финансовой технологии управления оптимальным сочетанием экономических интересов банка и клиента; организационно – экономическая характеристика BC «Moldova Agroindbank» S.A., а также разработка мероприятий, направленных на повышение эффективности управления услугами банка: облуживание клиентов через Интернет (интернет-банкинг); разработка и апробация методики анализа клиентской базы банка; мероприятия по улучшению работы отделения.

Структура дипломной работы включает введение, три главы, заключение, библиографию и приложения.

В первой главе «Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики» было рассмотрено правовое регулирование банковской деятельности. В этой части указан обзор литературы по теме банковский менеджмент.

Во второй части дипломной работы были рассмотрены вопросы, относящиеся к организационным основам банковского менеджмента. Приведен анализ показателей управления финансовой деятельностью BC «Moldova Agroindbank» S.A, а также рассмотрели качество банковского менеджмента как важнейший фактор эффективности.

В третьей части была осуществлена разработка мероприятий, направленных на повышение эффективности управления услугами банка и выявлены основные направления повышения эффективности управления банковскими услугами.

В заключении излагаются теоретические выводы и предложения, вытекающие из содержания выполненной работы, вскрываются недостатки действующей системы в Республике Молдова и содержатся практические рекомендации по их устранению.

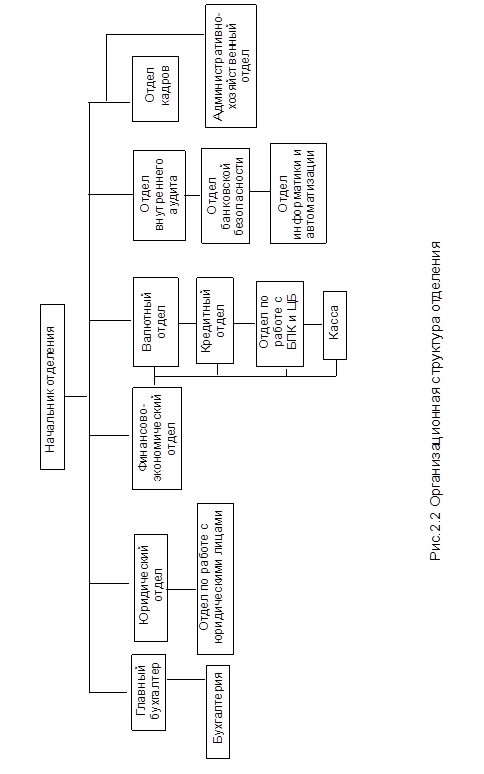

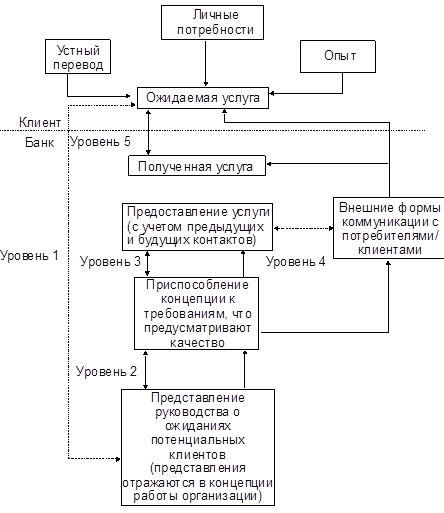

В приложении приводится Лицензия на деятельность BC «Moldova Agroindbank» S.A; дана таблица «Основные задачи банковского менеджмента; приводится «Организационная структура коммерческом банке BC «Moldova Agroindbank» S.A.»; «Приемы финансового менеджмента»; приводится пятиуровневая модель анализа качества взаимосвязи между клиентами и банком; приводится баланс BC «Moldova Agroindbank» S.A.

Информационной базой исследования послужили отечественные и зарубежные издания, материалы прессы и фактические данные хозяйственной деятельности банка BC «Moldova Agroindbank» S.A

Обзор литературы по теме

Широко используемое в настоящее время понятие "банковский менеджмент" имеет многочисленные толкования. Но в целом специалисты сходятся в одном – в том, что банковский менеджмент — это научная система управление отношения банковским делом и персоналом, занятым в банковской сфере. Именно в таком понимании банковский менеджмент рассматривается в работах таких известных авторов, как О. И. Лаврушин, Руслана Батищев, Е. Ф. Жуков, Т. В. Никитин, И. Я. Носков, О. А. Олейнчик, А. Г. Поршнева, В. М. Усоскин, Н. Д. Эриашвили.

В гораздо меньшей степени, чем общий банковский менеджмент, отечественными авторами проработана проблема банковского менеджмента в коммерческом банке. Причина в специфике деятельности коммерческого банка как финансового посредника по управлению денежными потоками, которым присуща вся совокупность функций денег. К освещению этой проблемы авторы, как правило, подходят с позиций соблюдения требований и нормативов государственных регулирующих органов, отвечающих за ликвидность банковской системы в целом.

Широко используемое в настоящее время понятие "финансовый менеджмент" имеет многочисленные толкования. Но в целом специалисты сходятся в одном — в том, что финансовый менеджмент — это управление отношениями по формированию и использованию денежных ресурсов.

В гораздо меньшей степени, чем общий финансовый менеджмент, отечественными авторами проработана проблема финансового менеджмента в коммерческом банке. Причина в специфике деятельности коммерческого банка как финансового посредника по управлению денежными потоками, которым присуща вся совокупность функций денег. К освещению этой проблемы авторы, как правило, подходят с позиций соблюдения требований и нормативов государственных регулирующих органов, отвечающих за ликвидность банковской системы в целом.

Учебное пособие Руслана Батищева «Банковский менеджмент» раскрывает сущность, содержание и основные направления банковского менеджмента. В первой части работы рассмотрены теоретические основы менеджмента банковских услуг: понятие и классификация банковских услуг; маркетинговый подход к менеджменту банковских услуг; качество банковских услуг как важнейший фактор их эффективности; финансовая технология управления оптимальным сочетанием экономических интересов банка и клиента (финансовый менеджмент клиента). [16, стр.84]

По мнению автора важное значение для развития рынка банковских услуг имеет концепция маркетинга. Одним из главных принципиальных отличий банковского маркетинга XXI века является принцип глубокого и точечного сегментирования рынка продуктов, клиентов и продуктового ценообразования. Если банк не сможет проводить оптимальную сегментацию рынка, то рано или поздно рынок начнет сегментировать или разбивать банк.

Исследование особенностей, функций и этапов управления качеством услуг в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением. Применение такой модели управления качеством услуг в банке обеспечит повышение уровня прибыльности и капитализации, а также будет способствовать привлечению новых клиентов в банковские учреждения и удовлетворению интересов уже существующих клиентов банковских учреждений

Автор характеризует менеджмент банка эффективностью организации и руководства банком в постоянно изменяющихся условиях. Менеджмент является важным инструментом устойчивости банка, его неуязвимости при любых внешних потрясениях. Банковский менеджмент - это практическая деятельность, связанная с непосредственным управлением процессами осуществления коммерческим банком своих функций. В этом аспекте банковский менеджмент выступает как система разработки управляющих воздействий на объект управления: активные и пассивные операции, расчетно-кассовые операции, исполнение нормативных показателей, внутрибанковский аудит и контроль. [16, стр.69]

В пособие «Банковский менеджмент» автор Руслан Батищев представляет Банковский менеджмент в общем виде управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции. Другими словами, это — управление отношениями, касающимися формирования и использования денежных ресурсов, т.е. взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере. Разделение банковского менеджмента на финансовый менеджмент и управление персоналом, по мнению автора, в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность по внутрибанковскому регулированию, которая направлена, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора. [16, стр.103]

Автор показывает основное назначение банка — это посредничество в процессе перемещения денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Невозможность полного совпадения экономических интересов банка и клиента связана с тем, что банк по своей экономической природе — финансовый посредник, который обеспечивает обслуживание денежных потоков в экономике, не являясь собственником привлеченных денежных средств, тогда как клиент, как правило, — владелец произведенных товаров и услуг, имеющих в основном материальное наполнение. Реальному сектору экономики необходимы инвестиции и финансирование оборотных средств, а банкам увеличение объемов производительных активов. Для реализации коммерческим банком своих функций в рыночной экономике необходимо, чтобы эти две цели были увязаны.

В учебно – практическом пособии «Инновационный менеджмент» под редакцией Уткина Э.А., Морозова Н.И., Морозова Г.И. раскрывается современный менеджмент, который становится основой процветания рыночной экономики, то инновации, нововведения представляют его сердцевину. Изучение и использование на практике возможностей инновационного менеджмента открывает дорогу к преуспеванию в бизнесе. Путь постоянного обновления всей деятельности на рынке является сегодня самым привлекательным. В книге на материалах коммерческих банков показан огромный потенциал инновационного управления, пути, формы и методы его реализации. Изложенные в работе общие подходы позволяют использовать ее основы практически в любой сфере предпринимательской деятельности. [39, стр.109]

Развитие рыночного хозяйствования происходит с множеством трудностей. Внедрение же принципов менеджмента дает немалые импульсы в процессе прогресса рынка. Менеджмент как система современного управления производством и сбытом продукции прежде всего на основе результатов интенсивного изучения и прогнозирования рынка, постоянного обновления всех сторон рыночной деятельности играет особую роль.

Какие основные задачи стоят сейчас перед менеджером? Среди них:

• обеспечить жизнеспособность своего предприятия, банка в условиях жесточайшей конкуренции, несмотря на любые рыночные коллизии и неожиданности;

• добиться максимизации прибыли в конкретных условиях хозяйствования;

• разработать и последовательно реализовывать программу развития коллектива фирмы, включая его социальные проблемы, учитывая при этом необходимость содействия разрешению социальных вопросов общества в целом;

• постоянно и оптимальным образом совершенствовать всю работу банка на основе применения наиболее современных методов управления, заблаговременно подготавливать необходимые нововведения, улучшать в соответствии с изменяющимися требованиями организационную структуру предприятия, добиваясь эффективной работы каждого работника в отдельности и коллектива в целом как единой взаимодействующей системы;

• систематически разрабатывать и внедрять в практику более совершенные формы бизнеса, проникать в новые сферы предпринимательства;

• определять и добиваться достижения на практике целей, соответствующих интересам фирмы, исходя из запросов рынка, потребителя;

Учебник «Международный менеджмент» под редакцией С. Э. Пивоварова, Л. С. Тарасевича, А. И. Майзель включает дополненный базисный материал по международному бизнесу, освещающий с учетом специфики российской экономики зарубежную практику и методику формирования стратегических и оперативных решений в международном менеджменте. [31, стр.11]

Структура учебника вытекает из реально складывающейся структуры менеджмента в международных фирмах, базирующихся как за рубежом, так и в России; вместе с тем учтены также выявившиеся за указанный период запросы студентов, для которых определенные разделы представляли особый интерес. Авторский коллектив счел полезным начать с развернутого введения (первая часть), где показаны условия осуществления международного бизнеса и значение для него изучаемого предмета. Вторая часть посвящена организации деятельности международных фирм, их формам и взаимодействию; детально рассмотрены современные формы и особенности функционирования многонациональных компаний, финансово-промышленных групп и стратегических альянсов. В третьей части изложены важнейшие вопросы международных финансов и инвестиций, значение которых для любой международной фирмы сегодня трудно преувеличить; владеющий этой проблематикой менеджер всегда будет востребован в такой фирме. Наконец, четвертая часть освещает вопросы технологического и организационного развития международной фирмы, что особенно актуально в условиях, где опыт развития фирм по понятным причинам фактически вообще отсутствует.

Многочисленные примеры, иллюстрирующие теоретические положения, а также контрольные вопросы, приложенные к каждой главе, помогут студентам лучше разобраться в излагаемом материале. Естественно, что значительная часть примеров использует иностранный опыт; тем не менее авторы пытались везде, где это возможно, апеллировать к проблемам, оценивать возможности применения зарубежных подходов в нашей стране

В учебнике М. Т. Балабанова «Основы финансового менеджмента» автор описывает финансовую систему, которая входит в социально-экономическую систему. Главным свойством социально-экономической системы является то, что в ее основе лежат интересы людей. Совокупность общественных, коллективных и личных интересов влияет на состояние системы и процесс ее развития. Любая система состоит из элементов. Под элементом системы понимается такая подсистема, которая в условиях данного исследования представляется неделимой, не подлежит дальнейшему расчленению на составляющие. Следовательно, элемент всегда является структурной частью любой системы. Например в учебнике, финансовая система, в целом, в качестве элемента системы включает финансовые фонды (денежные, основные, оборотные фонды, фонды обращения, уставной капитал). [11, стр.6]

Для финансов хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансы структурного подразделения этого субъекта. Для финансов подразделения хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансовые ресурсы.

По мнению автора финансовая система является сложной, динамичной и открытой системой. Сложность финансовой системы определяется неоднородностью составляющих элементов, разнохарактерностью связей между ними, структурным разнообразием элементов. Это вызывает многообразие и различие элементов системы, их взаимосвязей, тенденций, изменений состава и состояния системы, множественность критериев их деятельности. Динамичность финансовой системы обусловливается тем, что она находится в постоянно меняющейся величине финансовых ресурсов, расходов, доходов, в колебаниях спроса и предложения на капитал. Это обеспечивает увеличение и углубление связей финансовой системы с внешней средой, так как она обменивается информацией с внешней средой, но усложняет процесс ее управления. Финансовая система является открытой системой, так как она обменивается информацией с внешней средой.

Финансовый менеджмент, как форма предпринимательской деятельности означает, что управление финансовой деятельностью не может быть чисто бюрократическим, административным актом. У автора речь идет о творческой деятельности, которая активно реагирует на изменения, происходящие в окружающей среде. Финансовый менеджмент, как форма предпринимательства предполагает использование научных основ планирования и управления, финансового анализа.

В качестве специализированного источника по изучению банковского менеджмента использовалась книга Екатерины Барбэрошие под названием «Деньги и кредит». Как утверждает автор, банковская систем является важнейшей категорией современной экономики и ее появление является продуктом длительного общественного развития. Изложенный материал позволит изучить и понять коммерческий банк, как основное звено банковской системы, роль денежно – кредитной политики в рыночной экономике, и перспективы ее развития в Республике Молдова, а также и за ее пределами. [15, стр.11]

В учебнике дано знакомство с основными банковскими услугами на международном и национальном уровне. Организация и управления банковской деятельностью, в том числе и особенности этих процессов в республике Молдова. [13, стр. 76]

Целесообразность введения понятия "банковская триада" определяется автором Е. Барбэрошие возможностью с ее помощью уточнить содержание понятия "банковская технология обслуживания клиентов" и классифицировать множество этих понятий.

Установленное соответствие позволяет классифицировать банковские технологии обслуживания клиентов аналогично банковским триадам на элементарные, комбинированные и интегрированные. Реинжиниринг - это инженерно-консультационные услуги по перестройке систем организации и управления производственно-торговым и инвестиционными процессами хозяйствующего субъекта в целях повышения его конкурентоспособности и финансовой устойчивости; это концепция по подготовке к внедрению банковских технологий и перестройка бизнес-процессов, в целях достижения устойчивости управления банков и значительных улучшений таких показателей, как стоимость, качество, уровень сервиса и скорость функционирования.

В работе проанализированы различные организационные структуры, используемые в зарубежных коммерческих банках при американо-английской и континентальной европейской системах. На этой основе сделаны рекомендации для выбора наиболее рациональной структуры банками Молдовы. [15, стр.16]

При этом автором учитывается классификация этапов развития банковского менеджмента, в основе которой - многообразие финансовых услуг, технология их предоставления и степень интеграции различных финансовых институтов.

Работа коммерческого банка по организации филиала представляет собой согласованный процесс с НБМ. В учебнике систематизирован опыт практической работы по организации филиалов с учетом установленных соответствующими инструкциями НБ требований.

После регистрации филиала и организации самостоятельной работы филиала с клиентами перед головной конторой встает вопрос координации деятельности филиала в рамках общей филиальной политики. В зависимости от выбора филиальной стратегии отношения филиалов и головной конторы могут строиться по различным схемам, которые должны обеспечивать анализ деятельности филиалов и принятие мер оперативного управления. На основе методики анализа деятельности филиалов и принципов управления филиалами в головной конторе коммерческого банка формируется штатное подразделение, непосредственно осуществляющее координацию деятельности филиалов.

В учебном пособии Дронова М. Д. «Основы финансового менеджмента» раскрывается финансовая система, которая входит в социально – экономическую систему и является системой. Любая система состоит из элементов. Под элементом системы понимается такая подсистема, которая в условиях данного исследования представляется неделимой, не подлежит дальнейшему расчленению на составляющие. Следовательно, элемент всегда является структурной частью любой системы. Например, финансовая система, в целом, в качестве элемента системы включает финансовые фонды (денежные, основные, оборотные фонды, фонды обращения, уставной капитал). Для финансов хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансы структурного подразделения этого субъекта. Для финансов подразделения хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются финансовые ресурсы.

По мнению автора финансовый менеджмент является вид профессиональной деятельности, направленной на управление финансово-хозяйственным функционированием фирмы на основе использования современных методов. Финансовый менеджмент является одним из ключевых элементов всей системы современного управления, имеющим особое, приоритетное значение для сегодняшних условий экономики.

Финансовый менеджмент включает в себя:

- разработку и реализацию финансовой политики;

- принятие решений по финансовым вопросам, их конкретизацию и разработку методов реализации;

- информационное обеспечение посредством составления и анализа финансовой отчетности;

- оценку инвестиционных проектов и формирование портфеля инвестиций; оценку затрат на капитал; финансовое планирование и контроль;

- организацию аппарата управления финансово-хозяйственной деятельностью.

Методы финансового менеджмента позволяют оценить:

- риск и выгодность того или иного способа вложения денег;

- эффективность работы фирмы;

- скорость оборачиваемости капитала и его производительность.

По мнению автора финансовый менеджмент в коммерческом банке — это управление процессами формирования и использования денежных ресурсов. Он тесно связан с организационно-технологическим менеджментом — управлением банковскими подразделениями, их взаимоотношениями в различных процессах банковской деятельности, в том числе управлением персоналом банка. Наряду с проблемами финансового, организационно-технологического характера в коммерческом банке большое значение имеют проблемы информационного и логико-аналитического обеспечения финансового менеджмента коммерческого банка, оптимизации деятельности коммерческого банка как хозяйствующего субъекта и оптимизации технологических процессов и организационных структур. Последние относятся к проблемам системного анализа (исследования операций, информатики).

Цели и задачи финансового менеджмента в коммерческом банке - определение рациональных требований и методических основ построения оптимальных организационных структур и режимов деятельности функционально-технологических систем, обеспечивающих планирование и реализацию финансовых операций банка и поддерживающих его устойчивость при заданных параметрах, планирование финансовой деятельности банка и управление процессами привлечения и размещения денежных средств.

В цели и задачи финансового менеджмента в коммерческом банке не включены следующие блоки банковской деятельности: бухгалтерский учет и отчетность, валютное регулирование, банковское право, директивная отчетность и управление экономическими нормативами, включая обязательное резервирование и создание резервов под обесценение операций с ценными бумагами и выдаваемых кредитов. Это объясняется тем, что всё вышеперечисленное является директивными нормами, которые введены на уровне государства и не подлежат управлению с использованием внутренних и внешних резервов банка, которые ему предоставляют внешние условия банковской деятельности.

Банковский менеджмент, по мнению автора это практическая деятельность, связанная с непосредственным управлением процессами осуществления коммерческим банком своих функций. В этом аспекте банковский менеджмент выступает как система разработки управляющих воздействий на объект управления: активные и пассивные операции, расчетно-кассовые операции, исполнение нормативных показателей, внутрибанковский аудит и контроль и т.д.

Особое внимание в учебнике уделяется выявлению факторов неправильного менеджмента. К ним относят: технические ошибки в процессе управления из-за слабой компетентности руководителей банка и его сотрудников попытка завуалировать создавшееся тяжелое финансовое положение путем привлечения временных источников, попытки исказить отчетность путем сокрытия нереальных активов и убытков, прямой обман и мошенничество.

Своевременное выявление фактов неправильного менеджмента является задачей органов государственного надзора, которые обладают правами воздействия на подобные банки, вплоть до снятия руководства, ликвидации или реорганизации банка.

В монографии И. О. Лаврушина «Деньги, кредит, банки» автор даёт подробную характеристику сущности роли денег и кредита в экономике. Монография посвящена банкам, их роли и деятельности в условиях перехода к рыночной экономике. Учебник имеет не только теоретическую направленность, но и определенный прикладной аспект. В нем последовательно выделены три раздела. Первый раздел посвящен деньгам, второй - кредиту, третий - банкам. Раскрываемый в учебнике отечественный и зарубежный опыт, позитивные и негативные свойства некоторых теорий денег и кредита формируют более глубокое представление о путях повышения эффективности денежно-кредитного регулирования. [12, стр. 64]

В условиях межбанковской конкуренции эффективная деятельность банка зависит от уровня предоставляемых финансовых услуг. В последнее время банк все активнее осуществляет нехарактерные для него операции, внедряясь в нетрадиционные для банков сферы финансового предпринимательства, включая операции с ценными бумагами, лизинг, факторинг и иные виды кредитно-финансового обслуживания, постоянно расширяя круг и повышая качество предоставляемых услуг, конкурируя за привлечение новых перспективных клиентов.

Автор рассматривает банк, как организация, осуществляющая управление капиталом – собственным и заемным. Этот капитал рассматривается с позиции самовозрастающей стоимости или с позиции его приращения. Есть и другие понятия капитала, например "человеческий капитал", которое рассматривается с позиции отношений между людьми, определяющими успех их общей деятельности в социально-экономических процессах. По мнению автора управление человеческим капиталом — это отношение к человеку в процессе управления кредитной организацией, основанное на понимании роли человека при достижении конечного результата или цели самой организации. Для банка это могут быть прибыль, ликвидность, устойчивость, имидж и другие параметры, которые он выделяет, исходя из своей миссии или философии своего существования в обществе. Сфера банковского менеджмента охватывает построение процессов по рациональному управлению денежными потоками и использованию знаний и опыта банковского персонала как необходимого условия эффективного менеджмента в коммерческом банке. Поэтому управление человеческим капиталом неразрывно связано с управлением собственным и заемным капиталом, обеспечивая его эффективное использование в интересах банка и его клиентов.

Банковский менеджмент представляет собой управление отношениями, связанными со стратегическим и тактическим планированием, анализом, регулированием, контролем деятельности банка, управлением финансами, маркетинговой деятельностью, персоналом, осуществляющим банковские операции. Другими словами, это — управление отношениями, касающимися формирования и использования денежных ресурсов, то есть взаимоувязанная совокупность финансового менеджмента и управления персоналом, занятым в банковской сфере.

Разделение банковского менеджмента на финансовый менеджмент и управление персоналом в коммерческом банке обусловлено структурой объекта, на который направлены управляющие воздействия банковского менеджмента. Поэтому его можно рассматривать как деятельность по внутрибанковскому регулированию, которая направлена, в первую очередь, на соблюдение требований и нормативов, установленных органами государственного надзора. [12, стр.19]

Как известно, основное назначение банка — это посредничество в процессе перемещения денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Невозможность полного совпадения экономических интересов банка и клиента связана с тем, что банк по своей экономической природе — финансовый посредник, который обеспечивает обслуживание денежных потоков в экономике, не являясь собственником привлеченных денежных средств, тогда как клиент, как правило, — владелец произведенных товаров и услуг, имеющих в основном материальное наполнение. Реальному сектору экономики необходимы инвестиции и финансирование оборотных средств, а банкам увеличение объемов производительных активов. Для реализации коммерческим банком своих функций в рыночной экономике необходимо, чтобы эти две цели были увязаны.

Экономические интересы коммерческого банка и клиента не совпадают полностью — имеются лишь отдельные точки их пересечения. Поэтому для решения вопросов, касающихся обеспечения обратной связи между продуктами и услугами банка, предлагаемыми непосредственно участникам свободного рынка - потребителям, на банковский менеджмент возлагается функция обратной связи с внешней средой коммерческого банка.

Рынок банковских услуг представляет собой совокупность отношений, возникающих по поводу удовлетворения потребностей клиентов банков в соответствующих видах услуг на определенной территории.

На рынке банковских услуг интересы потребителей приоритетны над интересами создателей услуг, продавцов. Поэтому обеспечение нормальной конкурентной среды является необходимой составляющей рынка и служит условием соблюдения интересов потребителей, повышения количества и качества предоставляемых услуг.

В книге «Основы менеджмента» автора М. Х. Мескон раскрывается менеджмент - это умение добиваться поставленных целей, используя труд, интеллект, мотивы поведения других людей. Менеджмент - функция, вид деятельности по руководству людьми в самых разнообразных организациях. Менеджмент - это также область человеческого знания, помогающего осуществить эту функцию. Наконец, менеджмент - это определенная категория людей, социальный слой тех, кто осуществляет работу по управлению. В книге также приводится значимость менеджмента на Западе, которое было ясно осознано в 30-е годы. Уже тогда деятельность эта превратилась в профессию, в область знаний - в самостоятельную дисциплину, а социальный слой - в весьма влиятельную общественную силу, растущая роль которой заставила заговорить о "революции менеджеров". [26, стр. 68]

В своей работе «Финансовый учет» А. Недерица рассмотрел вопросы организации, методологии и техники ведения финансового учета всех видов активов и обязательств, а также финансовых результатов деятельности предприятий. Все вопросы изложены с учетом действующих на данный момент законодательных и нормативных документов Республики Молдова, инструкций и положений по действительно бухгалтерскому учету. Для лучшего усвоения материала даны конкретные примеры, контрольные вопросы и тестовые задания.

В процессе своей деятельности коммерческий банк исходит в основном из микроэкономических факторов и устойчивости клиентов. Такой подход наиболее актуален в современных условиях, так как первичным звеном в экономической цепочке создания продукции являются создатели материальных ценностей.

В работе автора Э. А. Уткина «Управление компанией» также представлен опыт зарубежных банков. Данный опыт, безусловно, важен, однако зарубежные финансовые системы существенно отличаются от кредитно-банковской системы. Автор приводит пример, о распространении опыта Федеральной резервной системы США, которая требует тщательной нелегкой адаптации, так как отечественная банковская система в отличие от системы США построена по территориальному принципу и основана на монопольном положении, а не на экономическом районировании субъектов федерации и экономики. [39, стр.109]

Практическое внедрение банковской финансовой технологии дает банку возможность обеспечивать собственные активные операции денежными ресурсами с заданными параметрами по объемам, срокам, стоимости и в пределах установленной процентной маржи банка. Возможный "выигрыш" для кредитной организации от реализации банковской технологии складывается из следующих компонентов:

- увеличения объема продаж банковских услуг;

- диверсификации ресурсной базы банка;

- снижения риска текущей и срочной ликвидности банка за счет уменьшения объемов клиентских ресурсов с неопределенным сроком обращения;

- удовлетворения потребности клиентов в существующих и индивидуальных банковских продуктах и услугах;

- увеличения числа клиентов, пользующихся существующими и индивидуальными банковскими продуктами;

- повышения имиджа высокотехнологичного банка.

Исследование особенностей, функций и этапов управления качеством в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением.

Применение такой модели управления качеством в банке обеспечит повышение уровня прибыльности и капитализации, а также будет способствовать привлечению новых клиентов.

По мнению Э. А. Уткина рынок банковских услуг представляет собой сложную область формирования спроса и предложения на производные банковской деятельности, которые относятся к товарному типу денежно-кредитных и финансовых отношении, характеризующихся свободным выбором партнеров и наличием конкуренции. Развитие этих отношений способствует увеличению спроса и предложения на услуги банков, стимулирует операции по расширению структурных элементов ассортимента и качества услуг.

Каждый банк, осуществляя деятельность в конкретных условиях места и времени, формирует собственную структуру создаваемых на рынке продуктов и услуг. При этом они исходят из сложившихся условий товарно-сырьевого, фондового, валютного и других рынков. Другими словами развитие рынка банковских услуг во многом определяется совокупностью факторов рыночной экономики, взаимно связанных с финансово-промышленным капиталом данного региона, с объёмом и структурой поступающих в отрасли экономики инвестиций и состоянием использования имеющихся здесь производственных и трудовых ресурсов.

В книге Н. Д. Эриашвили «Общая теория денег и кредита» анализируется особая сфера производственных отношений, связанная с функционированием денег, кредита, банков. На основе сопоставления западной и российской моделей денежно-кредитных и валютных отношений рассматриваются актуальные сегодня проблемы денег, кредита, рынка ценных бумаг и валютно-кредитных отношений в условиях рыночной системы хозяйствования. [41, стр.15]

Специальный раздел посвящен вопросам правового обеспечения деятельности кредитно-финансовых институтов. Представляют интерес такие темы, как рынок ссудных капиталов, современная кредитная система, валютные отношения и др.

Учебник предназначен для студентов высших и средних специальных учебных заведении, для практических работников финансовой, банковской и налоговой систем, а также для всех тех, кто интересуется проблемами денег, кредита, банков.

Авторский коллектив выражает свою точку зрения на современное денежное обращение и кредит, не претендуя на окончательное решение многих дискуссионных вопросов. На конкретном материале раскрываются основные процессы, происходящие в денежно-кредитной сфере западных стран, рассматриваются тенденции развития рынка капиталов, проблемы инфляции, сложности государственного регулирования, методы денежно-кредитной политики. Уделено внимание также различным теориям денег и кредита западных экономистов.

Книга «Деньги, кредит, банки» сочетает теоретический и практический аспекты денежных и кредитных отношений, теорию и организационные основы банковской деятельности, позволяет глубже понять их значение и механизм использования в народном хозяйстве. Деньги, кредит, банки являются частью общей экономической системы, поэтому от эффективности их функционирования зависит результативность воспроизводства. Будучи частью общей экономической системы, деньги, кредит и банки отображают закономерности и проблемы общественного развития, которые невозможно рассматривать изолированно от состояния экономики в целом. Подобное взаимодействие заметно в условиях переходного периода, в условиях кризисного состояния экономики, когда низкая эффективность производства сопровождается высокими темпами инфляции, снижением банковской активности, банкротством ряда кредитных учреждений. Раскрываемый в учебнике отечественный и зарубежный опыт, позитивные и негативные свойства некоторых теорий денег и кредита формируют более глубокое представление о путях повышения эффективности денежно-кредитного регулирования.

Наука о деньгах, кредите и банках закладывает фундамент экономических знаний в важной области экономических отношений. Она дает основу банковской профессии. В соединении с экономической теорией (политической экономией), экономикой на микро - и макроуровнях, финансами, финансовым менеджментом и другими учебными дисциплинами данный курс формирует общие взгляды банкиров на суть, значение и направление использования денег, кредита и банков в экономическом развитии. Вместе с такими направлениями науки, как банковское дело, рассматривающее организацию деятельности коммерческих банков, денежно-кредитное регулирование, раскрывающее управление денежно-кредитными отношениями на макроуровне, а также операционная техника и учет в банках, данная наука обеспечивает подготовку банкиров в качестве специалистов широкого профиля.

О важной роли качества банковских услуг является ученый-экономист Ю. Юран. Управление качеством, по мнению этого ученого, должно базироваться на трех процессах: планировании качества, контроле качества и совершенствовании качества.

Планирование качества отображается в годовых планах банка, где отмечаются ответственные за контроль процесса разработки и предоставления услуг, и указываются результаты, которые запланировано достичь в результате выполнения такого плана. Контроль по качеству призван, по его мнению, бороться с проявлениями неэффективности и ошибками, что случаются на этапе реализации банковской стратегии. А последний шаг - совершенствование качества заключается в ликвидации ошибок и способствует достижению учреждением наивысшего уровня эффективности [26, стр. 201].

Отсюда можно сделать вывод о том, что одна из особенностей финансового менеджмента в коммерческом банке в современных условиях — это отсутствие единообразной технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно-банковской системы.

Главная же особенность финансового менеджмента в коммерческом банке в нынешних условиях обусловлена тем, что коммерческий банк — это единственный экономический субъект, который системно управляет всеми функциями денег (мера стоимости, функции обращения, платежа и накопления) и в этой связи является первичным звеном рыночной экономики.

Постоянное изменение внешних условий, в которых осуществляет деятельность кредитная организация, требует соответствующей реакции со стороны коммерческого банка — глубокого анализа финансовой и макроэкономической политики, изыскания новых способов создания прибавочного продукта. Банки должны постоянно отвечать изменяющимся требованиям рынка, своей клиентуры, небанковских финансовых организаций и обострению неценовой конкуренции.

Постоянное формирование новых направлений банковской деятельности по разработке и реализации банковских продуктов и услуг неизбежно наталкивается на трудности, вызываемые отсутствием должного взаимодействия функциональных подразделений банка, обмена информацией между ними и координации их усилий. Именно из-за отсутствия взаимодействия подразделений банка ухудшаются его основные качественные параметры и показатели, усложняются процессы принятия стратегических решений, затрудняется оценка преимуществ и недостатков выбранных решений. Поэтому, по мнению автора учебного пособия главная задача банковского менеджмента — это построение системы отношений, связанных с оптимальной организацией взаимодействия многочисленных элементов сложной динамичной системы, которую представляет собой современный коммерческий банк, а также определение оптимальных режимов его функционирования.

Авторы учебных материалов по рассматриваемой теме, рассматривают банковский менеджмент, как особую сферу управления, возникает лишь в условиях развитой рыночной экономики. При административной системе перечисление безналичных, по сути, условных сумм со счета одного предприятия на счет другого не вызывало у банка особых проблем. При переходе к рынку банк не ограничивается узким кругом функции ростовщичества - привлечением денежных ресурсов и выдачей их под проценты. При расширении круга банковских операций до уровня, принятого в цивилизованных странах, в эти услуги входят операции с ценными бумагами, кредитными карточками, валютой, помощь в экономии и распространении акций других банков и коммерческих структур, помощь клиентам в рациональном вложении их средств, оценке инвестиционных проектов, лизинг, факторинг и другие услуги. Кроме того, уставной капитал банка может стать резервным фондом для других коммерческих банков. Рыночная экономика немыслима без банковского менеджмента, основанного на реальной конкуренции на финансовом рынке между кредитными учреждениями, замене государственного финансирования предприятий, ведущего к инфляции, рыночным механизмом кредитования конкретных инвестиционных проектов и бизнес-планов, ориентированных на создание новой товарной массы.

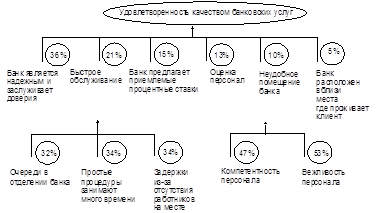

Рисунок 1 Вес факторов, которые влияют на качество банковского обслуживания

Источник: [16. стр. 93]

Три следующие характеристики находятся ближе к зоне разрывов, то есть высокая важность объединяется с тем, что они меньше подходят банку респондента:

■ низкая плата за услуги;

■ банк предлагает приемлемые процентные ставки;

■ банк расположен вблизи места, где Вы живете.

На следующем этапе исследования респондентам было предложено оценить весомость каждой из характеристик качества банковского обслуживания по пятибалльной шкале (1 - неудовлетворительно до 5 - отлично), а затем, на основе полученных данных, были обсчитаны средние значения весомости характеристик как для всех банковских учреждений, в целом, так и для каждого учреждения, в котором проводился опрос.

По данным исследования самыми весомыми характеристиками для клиентов всех банковских учреждений, в которых проводилось исследование, являются: компетентность персонала, быстрое обслуживание, надежность банковского учреждения, широкий выбор услуг, хранение банковской тайны. Банковские учреждения, которые больше всего отвечают этим требованиям клиентов, лидерами качества банковского обслуживания на рынке страны являются BC «Moldova Agroindbank» S.A. и BC «Victoriabank».

С учетом данных, полученных в результате исследования рынка банковских услуг Республики Молдова, актуально будет предложить модель анализа качества взаимосвязей между клиентом и BC «Moldova Agroindbank» S.A. (приложение 4).

Первый уровень модели составляет разницу между ожиданиями клиентов и представлением об этих ожиданиях менеджеров банковского учреждения. Главными факторами, что влияют на этот уровень, являются:

■ эффективность маркетинговых исследований организации;

■ вертикальная коммуникация от менеджеров наивысших ступеней к работникам самых низких ступеней;

■ количество уровней управления в учреждении.

Второй уровень модели составляет разницу между потребностями клиентов, которые менеджеры определяют в итоге проведенных маркетинговых исследований, и спецификацией качества услуг.

Факторами, что влияют на величину этой разницы, являются:

■ убеждение и отношение к весомости решения вопроса качества услуг руководства банковского учреждения;

■ формирование и определение целей в решении вопросов, связанных с качеством услуг; стандартизация процессов;

■ осознание разнородности потребностей и ожиданий клиентов.

На третьем уровне определяется разница между спецификацией услуг и параметрами услуги, которая предоставляется клиенту. На этом уровне значительное влияние имеют такие факторы:

■ сплоченный командный труд - активность и ответственность работников;

■ соответствие работника должности, которую он занимает, и работе, которую он выполняет;

■ присутствие необходимого оборудования и технологий, которые позволяют качественно выполнять свою работу работникам и обеспечить надежный и комфортный сервис клиентам;

■ внедрение контроля выполненной работы самими работниками и ощущение ответственности за выполненную работу;

■ решение конфликтов и разногласий между клиентов и ожиданиями организации;

■ единство целей и ожиданий клиентов.

На четвертом уровне модели определяется разница между основными параметрами предложенной услуги и информацией на рынке об этой услуге. На ее значение влияют такие факторы:

■ горизонтальная коммуникация между отделами банковского учреждения;

■ репутация банковского учреждения;

■ обещание клиентам высокого качества услуг.

Пятый уровень составляет разницу между ожиданиями клиента от данной услуги и непосредственной оценкой полученной услуги.

Исходя из вышесказанного, ключевые этапы финансового менеджмента клиента с точки зрения банка можно определить следующим образом:

1) анализ клиентской базы банка - предполагает разные позиции, на основании которых он осуществляется:

■ изменение сумм свободных остатков на счетах; колебания объемов дебиторской и кредиторской задолженностей, возможностей высвобождения денежных средств клиентов для инвестирования;

■ оценка потребностей клиента в инвестициях и изучение конкретных проектов хозяйственной деятельности клиента с позиции возможного участия банка в их финансировании;

2) формирование групп клиентов по видам требуемых для них услуг.

Поэтому управление потоком денежных средств клиента является основной целью проведения его финансового менеджмента. Сочетание интересов банка и клиента, а также функции банка в обеспечении подобного сочетания представлены в табл.4.

Таблица 4 Экономические интересы клиента и возможность их сближения с экономическими интересами банка

| Интересы клиента | Функции банка | Службы банка | Интересы банка |

| Повышение эффективности взаимодействия клиента и его партнеров (поставщиков, потреби- телей, конкурентов, контрагентов) в целях сближения их экономических интересов. Перспективные планы освоения новых целевых рынков | Оптимизация денежных потоков клиента с учетом особенностей его деятельности. Построение индивидуальных расчетных систем для учета и погашения встречных платежей. Открытие корреспондентских счетов в других банках для прохождения клиентских платежей. Разработка оригинальных финансовых схем для клиента | Управления: расчетно-кассового обслуживания, валютное, фондовых операций, кредитных операций юридическое, служба безопасности управление экономического анализа, автоматизации | Повышение доли работающих активов. Капитальная, коммерческая, финансовая и функциональная устойчивость банка. Структуризация привлеченных ресурсов. Привлечение инвестиционных ресурсов |

Источник: [16. стр. 193]

Заключение

Как мы видим, основной составляющей банковского менеджмента является менеджмент финансовый. Он позволяет определить рациональные требования и методические основы построения оптимальных организационных структур и режимов работы функционально-технологических систем, которые обеспечивают планирование и реализацию финансовых операций банка и поддерживают его устойчивость при заданных параметрах, направленных на приращение собственного капитала (акционерного капитала) и/или прибыли при условии сохранения стабильности и устойчивости коммерческого банка. Финансовый менеджмент в коммерческом банке — это управление процессами формирования и использования денежных ресурсов. Он тесно связан с организационно-технологическим менеджментом — управлением банковскими подразделениями, их взаимоотношениями в различных процессах банковской деятельности, в том числе управлением персоналом банка. В коммерческом банке BC «Moldova Agroindbank» S.A. большое значение имеет информационное и логико-аналитическое обеспечение финансового менеджмента.

В первой части дипломной работы рассмотрены нормативно – правовые основы деятельности банка; дана общая характеристика BC «Moldova Agroindbank» S.A.; теоретические основы менеджмента банковских услуг: понятие и классификация банковских услуг; маркетинговый подход к менеджменту банковских услуг; качество банковских услуг как важнейший фактор их эффективности; финансовая технология управления оптимальным сочетанием экономических интересов банка и клиента (финансовый менеджмент клиента).

Во второй части дипломной работы рассмотрены организационные основы банковского менеджмента; понятие и классификация банковского менеджмента; выбор рациональной организационной структуры; качество банковского менеджмента как важнейший фактор эффективности.

Положительные стороны в деятельности коммерческом банке BC «Moldova Agroindbank» S.A. обусловлены политикой банков, стремящихся удержать своих клиентов, часть которых может переходить в другие банки. С учетом сложившейся сегодня конкуренции за обслуживание банковских клиентов кредитным организациям необходимо строить тактику и стратегию взаимоотношений с клиентурой, разрабатывая индивидуальные концепции решения банком сложных проблем клиента. Финансовый менеджмент клиента направлен на подготовку и реализацию политики оптимального сочетания экономических интересов банка и клиента и принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов последнего. Поэтому управление потоком денежных средств клиента является основной целью проведения его финансового менеджмента.

По своему экономическому содержанию технология финансового менеджмента - это банковская финансовая технология, обеспечивающая структурирование финансовых потоков в банке с целью оптимизации структуры входящих в него и исходящих из него денежных потоков по строкам, объемам и стоимости, для обеспечения при этом максимального эффекта от их использования и минимизации банковских рисков.

Такой подход в большей степени содействует интеграции экономических интересов банка и его клиента при внедрении технологии финансового менеджмента клиента.

Одна из положительных особенностей финансового менеджмента в коммерческом банке BC «Moldova Agroindbank» S.A. заключается в создании продуктового ряда банка (можно отметить, что на это же направлен и банковский маркетинг). Эта особенность не только отвечает потребностям коммерческого банка по управлению коммерческой и функциональной устойчивостью, но и обеспечивает надежность объекта управления, удовлетворяя потребности клиентов, что позволяет реализовать основную концепцию любого коммерческого банка: надежный клиент — устойчивый банк.

Совершенствование банковского менеджмента имеет целью:

1) увеличение объема оказываемых клиентам банка услуг;

2) снижение издержек и потерь от не возврата кредитов;

3) повышение цен на эти услуги в связи с повышением их качества и надежности. Последний вариант в условиях конкурентного рынка вряд ли приемлем и отрицательно скажется на работе коммерческого банка BC «Moldova Agroindbank» S.A. Снижение издержек и потерь связано с повышением уровня автоматизации, сокращением накладных расходов, страхованием банковских рисков и т.д. Роста объема оказываемых услуг можно достичь посредством увеличения доли обслуживаемого рынка, выходов на новые рынки и оказанием качественно новых услуг.

Приобретя опыт в условиях возрастающей конкуренции с коммерческими банками, поддерживает имидж государственного банка удерживая ведущие позиции на рынке банковских услуг и вкладов населения. В то же время, постоянно расширяя спектр банковских операций, увеличивая объемы предоставления услуг, осваивая новые сегменты рынка и диверсифицируя свою деятельность банк BC «Moldova Agroindbank» S.A., уверенно приобретает черты универсального банка.

Отрицательная сторона в деятельности коммерческом банке BC «Moldova Agroindbank» S.A. в том, что на финансовых рынках Республики Молдове, возникла ситуация, когда предложение и спрос при общей неразвитости рынка находятся на примерно одинаковом уровне. Такая ситуация является неустойчивой и переходной. При усилении тенденции к формированию "рынка покупателей" будет востребован мировой опыт в области формирования рынка финансовых услуг, расширения их ассортимента и создания банковской индустрии.

Принципы организации и функционирования банковской системы с переходом от административно-командной системы управления к рыночным отношениям претерпели существенные изменения. Принятые в Молдове законы о банках и банковской деятельности и о Национальном банке Молдовы реализует принятый в большинстве развитых стран принцип двухуровневого построения банковской системы, которая включает в себя Национальный банк Молдовы, Банк Внешней торговли, Сберегательный банк и коммерческие банки, призванные осуществлять на договорной основе кассовое, кредитно-расчетное и иное банковское обслуживание юридических лиц граждан.

С начала 90-х годов происходит рост числа коммерческих банков. С ростом числа банков значительно усилилась конкуренция между ними. Однако, по-прежнему, основной акцент делается на совершенствование традиционных "банковских" методов.

После количественного насыщения в банковском секторе Молдовы начинается процесс опережающего роста национальных и региональных банков-лидеров, ликвидации мелких банков, поглощения их крупными банками, слияния банков с другими финансовыми структурами - то есть процесс концентрации банковского капитала, увеличивается разрыв между банками-лидерами и остальными банками.

Наметился процесс стирания различий между отраслевыми и так называемыми "старыми банками". Появились банки, эффективно обслуживающие крупных клиентов, выделились банки-лидеры в области валютных и фондовых операций, а также внешнеэкономических связей.

Банковский менеджмент, или управление финансовыми ресурсами банка, охватывает систему принципов, методов, форм и приемов регулирования рыночного механизма в области банковских финансов с целью повышения конкурентоспособности хозяйствующих субъектов, в том числе и банков.

При малом бизнесе для управления финансами достаточно квалификации бухгалтера или экономиста, т.к. финансовые операции не выходят за рамки обычных наличных и безналичных расчетов. При среднем и большом бизнесе формируется большой поток капиталов и, соответственно, большой массив потребителей продукции (работ, услуг), причем преобладают финансовые операции, связанные с инвестициями, движением и преумножением капитала (траст, лизинг, селенг и т.д.).

Формирование "рынка покупателя" в столь специфичной области, какой является рынок финансовых услуг, и создание банковской индустрии в западных странах способствовало проникновению концепции менеджмента и маркетинга в финансовую сферу и возникновению банковского менеджмента и маркетинга. В Республике Молдове аналогичные процессы охватили в большей мере торговлю и, в меньшей, финансовую сферу. Поэтому можно говорить о зарождении банковского менеджмента лишь на базе освоения накопленного мирового опыта в этой области.

В работе проанализированы различные организационные структуры, используемые в зарубежных коммерческих банках при американо-английской и континентальной европейской системах. На этой основе сделаны рекомендации для выбора наиболее рациональной структуры банками Молдовы.

При этом учитывается классификация этапов развития банковского менеджмента BC «Moldova Agroindbank» S.A., в основе которой - многообразие финансовых услуг, технология их предоставления и степень интеграции различных финансовых институтов.

Работа коммерческого банка BC «Moldova Agroindbank» S.A. по организации филиала представляет собой согласованный процесс с НБМ. В дипломной работе систематизирован опыт практической работы по организации филиалов BC «Moldova Agroindbank» S.A. с учетом установленных соответствующими инструкциями НБ требований.

После регистрации филиала и организации самостоятельной работы филиала с клиентами перед головной конторой BC «Moldova Agroindbank» S.A. встает вопрос координации деятельности филиала в рамках общей филиальной политики. В зависимости от выбора филиальной стратегии отношения филиалов и головной конторы могут строиться по различным схемам, которые должны обеспечивать анализ деятельности филиалов и принятие мер оперативного управления. На основе методики анализа деятельности филиалов и принципов управления филиалами в головной конторе коммерческого банка BC «Moldova Agroindbank» S.A. формируется штатное подразделение, непосредственно осуществляющее координацию деятельности филиалов.

Все рекомендованные мероприятия будут способствовать повышению эффективности деятельности BC «Moldova Agroindbank» S.A. на рынке банковских услуг.

Библиография

I . Нормативные акты

1. Конституция Республики Молдовы // Monitorul Oficial al Republicii Moldova №1 от 12.08.1994 г.

2. Закон Республики Молдова «О Национальном банке Молдовы» № 548- XIII от 21 июля 1995 с учетом последующих изменений и дополнений по состоянию на декабрь 2009 // Документ, 2008. №12.

3. Инструкция «О порядке представления банками отчетов в электронной форме в Национальный банк Молдовы» № 132 от 17 июля 2008 // Monitorul oficial al Republicii Moldova, 2008, №157-159

4. Закон Республики Молдова “О финансовых учреждениях” № 550- XIII от 21 июля 1995 с учетом последующих изменений и дополнений по состоянию на 1.07. 2009 // Документ, 2009, №11.

5. Национальный Банк Решение об утверждении Регламента «О кредитной деятельности банков Республики Молдова» Nr.153 от 25 декабря 1997 // Monitorul oficial al Republicii Moldova N 8 от 30.01.1998

6. Решение о Рекомендациях Национального банка Молдовы по «Системам внутреннего контроля в коммерческих банках Республики Молдова» N 330 от 09.11.98 // Monitorul oficial al Republicii Moldova N 14-15/37 от 12.02. 1999

7. Постановление №114 от 26.06.2008 о внесении изменений и дополнении в Правила «О порядке получения квалификационного удостоверения банковского аудитора Молдова» // Monitorul official al Republicii Moldova,120-121/351 от 08.07. 2008.

8. Акты Национального банка Молдовы // Monitorul oficial al Republicii Moldova. - 2008. - № 198-200 от 7 ноября

IV. Ресурсы Интернета

47. www. ros-bankir.ru

48. www. сontabilitate. Md

49. www. logos.press. md

50. www.bankir.md

51. www.press.try.md

Приложения

Приложение 1

Таблица 1 Основные задачи банковского менеджмента

| Задачи | Содержание решаемых задач |

| Банковская политика | 1. Постановка главных задач, выделение основной цели существования банка 2. Разработка комплексных программ и проектов, обеспечивающих достижение основных целей банка 3. Разработка методологии управления деятельностью банка 4. Разработка организационной структуры банков в соответствии с выбранной политикой развития банка |

| 5. Стратегия управления персоналом банка: · в области организации работы персонала; · в области определения эффективности работы персонала; · в области мотивации персонала; · в области стимулирования инновационного потенциала; · в области продвижения персонала | |

| Банковский маркетинг | 1. Установление существующих и потенциальных рынков банковских услуг 2. Выбор конкретных рынков и выявление потребностей банковской клиентуры 3. Установление долго- и краткосрочных целей для развития существующих и создания новых видов банковских услуг 4. Внедрение новых видов услуг в практику и контроль банка за реализацией программ внедрения. |

| Создание банковских продуктов | 1. Разработка методов изменения состояния, свойств, формы денежных средств в процессе деятельности банка для удовлетворения потребностей существующих и потенциальных клиентов банка 2. Внедрение новых банковских технологий обслуживания |

| Формирование клиентской базы банка, обслуживание клиентов продажа услуг | 1. Укрепление позиций на освоенных сегментах рынка банковских услуг для привлеченных групп клиентов (хозяйствующие субъекты, государственные учреждения, физические лица) 2. Завоевывание новых рынков банковских услуг 3. Повышение конкурентоспособности, расширение ресурсной базы банка, создание дополнительных доходоприносящих денежных потоков 4. Получение прибыли |

| Экономика и финансы | 1. Приращение капитала 2. Управление прибылью и ликвидностью 3. Максимизация управленческого вознаграждения 4. Обеспечение стабильности развития банка 5. Обоснование финансовых решений 6. Управление издержками банка |

| Администрирование | 1. Приведение организационной структуры банка, классификации и квалификации персонала в соответствие с выбранной стратегией развития банка |

Приложение 2

Приложение 3

Приложение 4

Рис.3. Пятиуровневая модель анализа качества взаимосвязей между кл иентами и BC « Moldova Agroindbank » S . A .

Содержание

Введение

Краткая экономическая характеристика BC «Moldova Agroindbank» S.A

Глава I. Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики

1.1 Нормативные акты, регламентирующие деятельность банковского менеджмента

1.2 Обзор литературы по теме

Глава II. Организационные основы банковского менеджмента

2.1 Понятие и классификация банковского менеджмента

2.2 Выбор рациональной организационной структуры

2.3 Качество банковского менеджмента как важнейший фактор эффективности

Глава III. Разработка мероприятий, направленных на повышение эффективности управления услугами BC «Moldova Agroindbank» S.A.

3.1 Анализ показателей управления финансовой деятельностью BC «Moldova Agroindbank» S.A

3.2 Формирование современной системы стимулирования банковского персонала

3.3 Основные направления повышения эффективности управления банковскими услугами

Заключение

Библиография

Приложения

Введение

Переход Молдовы от командно – административной к рыночной экономике вызывает необходимость освоения нового механизма и методов управления финансами. Начало широкомасштабных процессов акционирования и приватизации, рост числа вновь создаваемых коммерческих банков обусловил громадный интерес к проблеме банковского менеджмента. Однако серьезным недостатком этой реформы явилась медленная приватизация финансовой сферы, особенно коммерческих банков, в которых государственный капитал, организационные и административные связи с государственными структурами управления по прежнему играют определяющую роль.Критерии эффективности отходят на второй план. В частности в банковской практике имеет место недоверие к новым производственным и коммерческим структурам и готовность продолжать кредитование неплатежеспособных госпредприятий, с которыми имеются давние связи. Но банкам очень трудно размещать свои кредитные ресурсы, т.к. высока степень риска. Не работает рынок недвижимости, нет рынка ценных бумаг, не создались пока еще и структуры, которые обеспечивали бы банки полной и достоверной информацией о клиентах. До 70 % предприятий остаются в собственности государства. Не введена новая система бухгалтерского учета в банках, которая соответствует международным стандартам, согласно которым каждый выдаваемый кредит оценивается с точки зрения риска. В зависимости от степени риска банки должны создавать специальные накопления для плохих кредитов, которые засчитываются в затраты банка.Банковский менеджмент, как особая сфера управления, возникает лишь в условиях развитой рыночной экономики. При расширении круга банковских операций до уровня, принятого в цивилизованных странах, в эти услуги входят операции с ценными бумагами, кредитными карточками, валютой, помощь в экономии и распространении акций других банков и коммерческих структур, помощь клиентам в рациональном вложении их средств, оценке инвестиционных проектов, лизинг, факторинг и другие услуги. Кроме того, уставной капитал банка может стать резервным фондом для других коммерческих банков. Рыночная экономика немыслима без банковского менеджмента, основанного на реальной конкуренции на финансовом рынке между кредитными учреждениями, замене государственного финансирования предприятий, ведущего к инфляции, рыночным механизмом кредитования конкретных инвестиционных проектов и бизнес-планов, ориентированных на создание новой товарной массы. Банковский менеджмент призван не просто кредитовать ту или иную программу, но и следить за расходованием кредитов, особенно льготных, на заявленные цели, их своевременным возвратом. В своей работе я рассмотрю менеджмент как основную составляющую банковского менеджмента.

Сфера финансового предпринимательства является в Молдове наиболее прибыльной, но и наиболее рискованной. Хотя число коммерческих банков в Молдове неуклонно растет, сравнение с Западной Европой позволяет сделать вывод о пока еще слабом развитии банковского сектора с точки зрения его доли в валютном национальном продукте, особенно в регионах, а также ассортимента услуг и уровня менеджмента.

Крупные банки тратят огромные средства на максимальную автоматизацию банковского дела, внедрение компьютерных технологий, развитие системных продуктов, глобальных сетей и передовых коммуникаций, на проведение рекламных компаний. Однако при этом, банки часто упускают из внимания реальные потребности клиентов. Чтобы обеспечить себе успех и завоевать расположение клиентуры, необходимо осваивать новые методы банковского менеджмента, стратегического планирования и новые виды услуг, новые подходы к удовлетворению клиентов. Все это обусловило актуальность исследования проблем развития банковского менеджмента на современном этапе.

Объектом исследования данной дипломной работы выступает банк BC «Moldova Agroindbank» S.A., который был основан в 1991 году и расположено по адресу мун. Кишинэу ул. Cosmonauţilor, 9.

Целью дипломной работы является анализ, обоснование и предложение мероприятий по повышению эффективности управления банковским менеджментом BC «Moldova Agroindbank» S.A.

Задачи дипломной работы: изучение теоретических основ менеджмента банковских услуг: понятия и классификации банковских услуг; маркетингового подхода к менеджменту банковских услуг; качества банковских услуг как важнейшего фактора их эффективности; финансовой технологии управления оптимальным сочетанием экономических интересов банка и клиента; организационно – экономическая характеристика BC «Moldova Agroindbank» S.A., а также разработка мероприятий, направленных на повышение эффективности управления услугами банка: облуживание клиентов через Интернет (интернет-банкинг); разработка и апробация методики анализа клиентской базы банка; мероприятия по улучшению работы отделения.

Структура дипломной работы включает введение, три главы, заключение, библиографию и приложения.

В первой главе «Нормативные акты, регламентирующие деятельность банковского менеджмента и сравнительный анализ зарубежной практики» было рассмотрено правовое регулирование банковской деятельности. В этой части указан обзор литературы по теме банковский менеджмент.

Во второй части дипломной работы были рассмотрены вопросы, относящиеся к организационным основам банковского менеджмента. Приведен анализ показателей управления финансовой деятельностью BC «Moldova Agroindbank» S.A, а также рассмотрели качество банковского менеджмента как важнейший фактор эффективности.

В третьей части была осуществлена разработка мероприятий, направленных на повышение эффективности управления услугами банка и выявлены основные направления повышения эффективности управления банковскими услугами.

В заключении излагаются теоретические выводы и предложения, вытекающие из содержания выполненной работы, вскрываются недостатки действующей системы в Республике Молдова и содержатся практические рекомендации по их устранению.

В приложении приводится Лицензия на деятельность BC «Moldova Agroindbank» S.A; дана таблица «Основные задачи банковского менеджмента; приводится «Организационная структура коммерческом банке BC «Moldova Agroindbank» S.A.»; «Приемы финансового менеджмента»; приводится пятиуровневая модель анализа качества взаимосвязи между клиентами и банком; приводится баланс BC «Moldova Agroindbank» S.A.

Информационной базой исследования послужили отечественные и зарубежные издания, материалы прессы и фактические данные хозяйственной деятельности банка BC «Moldova Agroindbank» S.A

Краткая экономическая характеристика BC « Moldova Agroindbank » S . A .

BC «Moldova Agroindbank» S.A. начал свою деятельность 8 мая 1991 г., в период, отмеченный радикальной реструктуризацией общества в целом и экономики в частности. Преобразования в обществе заставили банк разработать и принять новые, хорошо обоснованные, стратегии, которые смогли бы отвечать требованиям рынка на стадии становления. В этих целях, банк расширил сеть филиалов и представительств, освоил новые сегменты рынка банковских продуктов, установил корреспондентские отношения с иностранными банками и деловые связи с международными финансовыми учреждениями, что укрепило позицию банка на банковском рынке Республики Молдова.

BC «Moldova Agroindbank» S.A. является универсальным банком и имеет лицензию Национального Банка Молдовы на выполнение всех видов операций в национальной и иностранной валюте на всей территории Республики Молдова и на зарубежных рынках.

Основным нормативно – правовым документом, который регулирует деятельность коммерческого банка, является его устав. В соответствии с уставом BC «Moldova Agroindbank» S.A. банк является правопреемником имущества (прав и обязанностей). Весь пакет акций BC «Moldova Agroindbank» S.A. принадлежит государству.

Банк входит в состав банковской системы Республики Молдова. Имеет самостоятельный баланс, корреспондентские счета в Национальном банке Молдовы.

Банк несет полную ответственность за рациональное использование, сохранение своих и доверенных ему клиентами средств, ценностей и имущества.

Государство в соответствии с Законами Республики Молдова гарантирует полное сохранение денежных средств и других ценностей граждан, доверенных банку, и их выдачу по первому требованию.

Банк и его учреждения имеют гербовую и прочие печати, штампы, бланки со своим наименованием и символикой.

Целью деятельности банка является содействие экономическому развитию Республики Молдова, а также получение прибыли в интересах Банка и его акционеров.

Предметом деятельности банка является выполнение банковских и других операций, а также предоставление услуг в соответствии с предоставленными Национальным банком Молдовы лицензиями.

Единственная модель бизнеса, ориентированная к специализированному и эффективному обслуживанию клиентов по сегментам: Коммерческие и Ритейл, наряду с высококачественными информационными и телекоммуникационными системами, конкурентоспособными продуктами и услугами, ориентированными к клиенту, хорошо обученным персоналом и развитой сетью распределения, были определяющими для того, чтобы BC «Moldova Agroindbank» S.A. стал банком первого выбора для отечественных клиентов, а имя банка стала общеизвестной.

В условиях сложной международной конъюнктуры, которая затронула как экономику Республики Молдова, так и работу банка, обеспечилось продуманное и эффективное управление банком, что находит выражение в развитие бизнеса и полученных финансовых результатах.

BC «Moldova Agroindbank» S.A. первый и пока единственный банк, который создал Лизинговую Компанию: «MAIB-Leasing» S.A. Это абсолютно новое событие, которое предоставляет клиентам самые новые и конкурентноспособные возможности финансирования. Этот продукт объединяет: финансовую силу BC «Moldova Agroindbank» S.A.  желание предоставить клиентам качественные услуги профессионализм в идентификации и материализации оптимальных решений для нужд.

желание предоставить клиентам качественные услуги профессионализм в идентификации и материализации оптимальных решений для нужд.

Виды деятельности «MAIB-Leasing» S.A.:

■ финансовый и операционный лизинг

■ факторинг с применением или нет регрессивного права

■ предоставление лизинговых и факторинговых услуг

■ предоставление финансово-консультационных и агентных услуг

■  предоставление исследовательских услуг (изучение рынка)

предоставление исследовательских услуг (изучение рынка)

■ привлечение финансовых источников путем контрактации банковских кредитов

Преимущества лизингового финансирования это возможность привлечения значительных инвестиций даже компаниями, которые не имеют необходимые финансовые средства, но имеют реальные перспективы развития.

Общая сумма для приобретения имущества по лизингу может быть на 10-20% ниже, чем при приобретении за наличные покупная стоимость капитальных активов распределяется на весь период их функционирования, а точный расчет всех лизинговых расходов на весь период договора  избежание отвлечения, изначально, всей необходимой суммы для приобретения имущества.

избежание отвлечения, изначально, всей необходимой суммы для приобретения имущества.

Лизинговая Компания «MAIB-Leasing»S.A. зарегистрирована 10 сентября 2002. Компания является дочерним предприятием BC «Moldova Agroindbank» S.A. Банку принадлежат 100% акций. При этом банк осуществляет диверсификацию предоставленных финансовых услуг населению и предприятиям путем внедрения новой формы финансирования, каковым является лизинг.

Опыт доказал, что команда менеджеров и работников MAIB способна успешно справиться с вызовами рынка и выполнить намеченные стратегические цели банка.

Совсем неблагоприятное экономическое положение в 2009 г., тесно связанное с мировым кризисом, хотя застало банк достаточно окрепшим, породило и новые вызовы, которые заставили банк приспособить свою стратегию к новым реалиям, чтобы выдержать экзамен перед новыми требованиями рынка и быть ближе к своим клиентам.

В период своей деятельности, с момента своего образования, MAIB играл, одновременно с ролью универсального и операционного банка, и роль банка-лидера, выполняя задачи первооткрывателя и координатора. В этом смысле, банк:

■ установил отношения сотрудничества с различными международными финансовыми учреждениями, создавая предпосылки для привлечения иностранного капитала в экономику страны;

■ был инициатором создания межбанковской компании по работе с банковскими карточками, а затем получил сертификацию на чип-технологию банка в части модернизации всей сети приема чип-карточек, обеспечивающей более надежную защиту от злоупотреблений. Банк успешно завершил модернизацию всей системы приема чиповых банковских карточек, которая охватывает всю сеть банкоматов, ПОС-терминалов в предприятиях торговли, филиалов и представительств;

■ предчувствуя важность внедрения новых финансовых механизмов, банк создает в 2002 году компанию MAIB Leasing, дочернюю компанию, в которую банку принадлежит 100% акций, и которая в настоящее время возглавляет список лизинговых компаний на финансовом рынке Республики Молдова;

■ внедрил новую информационную систему Globus (Temenos) – современное и комплексное решение, поддерживающую онлайновый доступ и централизованную обработку данных в режиме реального времени, предоставляющую современные и эффективные инструменты управления и анализа и т. д.;

■ был одним из первых финансовых учреждений СНГ, которая совместно с компанией IBM в 2006 г. завершил модернизацию узлового сервера, создавая клустер-центр по обработке данных на основе платформы UNIX компании IBM с использованием технологий SAN и IBM On Demand. Cреди первых финансовых учреждений мира внедрил и использует новый, продвинутый стандарт в 4Gb Fibre Channel.

Данная архитектура информационной системы обеспечивает более надежную защиту, полный мониторинг данных и устойчивое функционирование банка, даже и в случае возможных неполадок инфраструктуры;

■ оптимизировал систему управления банковскими рисками и процедуры внутреннего контроля для защиты прибыльности банка;