Содержание

Введение

Теоретические проблемы формирования налоговых поступле -

Ний

4

Производственно – правовая и учетная характеристика пред-

Приятия

36

Особенности организации расчетов с бюджетом по налогам и

Сборам

46

51

53

Введение

Любая бухгалтерия, как сердце предприятия, особенно чувствительна к изменениям в налогах. От четкости или не четкости налоговой системы непосредственно зависит планирование и прогнозирование в организации, зависят взаиморасчеты с бюджетом, в правильности, быстроте и своевременности которых последний заинтересован не меньше первого.

Основы ныне действующей налоговой системы Российской Федерации заложены в 1992 г., когда был принят большой пакет законов РФ об отдельных видах налогов. За девять с половиной прошедших лет было много, видимо даже слишком много, отдельных частных изменений, но основные принципы учета расчетов с бюджетом сохраняются.

Цель данной работы является описание методов отражения в бухгалтерском учете предприятия расчетов с бюджетом. Для достижения этой цели необходимо решить ряд задач:

1. Анализ проблем формирования налоговых поступлений;

2. Особенности организации учета расчетов с бюджетов по налогам и сборам.

В процессе работы были использованы труды следующих ученых: Кондракова Н.П., Вещуновой Н.Л., Фоминой Л.Ф., Щадиловой С.Н., а также нормативные документы МНС Российской Федерации.

I . Теоретические проблемы формирования налоговых поступлений

Виды налогов

Наиболее крупными налогами, уплачиваемыми предприятием являются: НДС, налог на прибыль, налог на имущество.

Налог на добавленную стоимость

Плательщики и объекты налогообложения

Налог на добавленную стоимость (НДС) платят все юридические лица, в том числе и с иностранными инвестициями; индивидуальные частные предприятия; филиалы предприятий и обособленные отделения, самостоятельно реализующие товары, работы, услуги; международные объединения и иностранные юридические лица, осуществляющие предпринимательскую и коммерческую деятельность на территории РФ.

Объектом обложения НДС являются:

· реализация на территории РФ продукции, работ, услуг собственного производства; реализация имущества предприятия (основных средств, нематериальных активов, сырья, материалов, топлива, запасных частей, тары, МБП);

· реализация на территории РФ товаров, приобретенных со стороны;

· любые получаемые предприятиями денежные средства, если их получение связано с расчетами по оплате товаров (работ, услуг), средства от взимания штрафов, взыскание пеней, выплаты неустоек, полученные за нарушение обязательств, предусмотренных договорами поставки товаров (выполнения работ, оказания услуг); суммы авансовых и других платежей, поступившие в счет предстоящих поставок товаров или выполнения работ на расчетный счет, суммы, полученные в порядке частичной оплаты за реализованные товары, работы, услуги.

При этом под реализацией понимается:

- реализация на сторону физическим и юридическим лицам;

- реализация своим работникам;

- реализация в форме бартера;

- оплата труда работников в натуральной форме;

- безвозмездная передача или передача с частичной оплатой юридическим и физическим лицам, в том числе своим работникам;

- использование продукции, товаров, работ, услуг для собственных нужд в виде конечного потребления.

Ставки налога

С 1 января 1993 года и по настоящее время установлены следующие ставки НДС:

10% - по продовольственным товарам (кроме подакцизных) и товара для детей по перечням, утвержденным постановлениями Правительства РФ;

20% - по остальным товарам, работам, услугам, включая подакцизные продовольственные товары; по всем товарам (работам, услугам), экспортируемые в страны СНГ и импортируемые из стран СНГ[2].

Предприятие определяет величину НДС в следующих случаях:

1. при выставлении счета покупателю (заказчику) за товары, работы, услуги;

2. при расчете НДС, подлежащего уплате в бюджет по полученной выручке;

3. при расчете окончательной суммы НДС, уплачиваемой предприятием в бюджет. При определении задолженности покупателя за поставленные ему товары, работы, услуги расчет производится следующем образом:

Дпок = Цотп + НДС = Цотп + Цотп * Сндс / 100 = Цотп* ( 1 + Сндс / 100), где

Дпок –долг покупателя за отпущенные ему товары, выполненные работы и услуги, руб.; Цотп – цена отпущенных покупателю товаров, выполненных работ, услуг, руб.; НДС – сумма налога на добавленную стоимость, руб.; Сндс – ставка налога, % (10% или 20% в зависимости от вида товаров, работ, услуг).

При расчете НДС, подлежащего уплате в бюджет, ставки НДС берутся в зависимости от того, от какой базы определяется налог.

Например, если ставка применяется к общей сумме денежных средств, поступивших от покупателя, включающей в себя цену и НДС, то для расчета НДС берется расчетная величина ставки (Рндс), равная:

9,09 % (10% / 110,0% * 100) или 16,67% (20% / 120,0% * 100)

Если ставка применяется к цене товара, работ, услуг, то для расчета НДС берется величина ставки 10% или 20%.

Отражение НДС в документах

Сумма НДС по реализуемым товарам (работам, услугам) должна быть выделена отдельной строкой:

- в расчетных документах (поручениях, требованиях, реестрах чеков и реестрах на получение средств с аккредитива, приходных кассовых ордерах);

- в первичных учетных документах (счетах, счетах–фактурах, накладных, актах выполненных работ и др.), на основании которых производятся расчеты при бартерных сделках, предварительной оплате (авансах), расчетов с использованием векселей и зачете взаимных требований.

Не являются плательщиками НДС по существующему законодательству:

- физические лица;

- физические лица-предприниматели без образования юридического лица;

- малые предприятия, перешедшие на упрощенную систему налогообложения, учета и отчетности.

Указанные категории налогоплательщиков не составляют счетов-фактур и не ведут книг покупок и продаж.

Не составляют также счета-фактуры предприятия розничной торговли, общественного питания и организации, оказывающие платные услуги, работы населению без использования ККМ, с применением, в соответствии с законом, действующих бланков строгой отчетности (письмо ГНС РФ от 22.06.95 г. № ЮУ-4-14/29Н « О формах документов строгой отчетности для учета наличных денежных средств без применения ККМ»).

Порядок оформления счетов-фактур, книг продаж и книг покупок

| · Все налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения, включая операции, не подлежащие налогообложению, а также при получении авансов и в других случаях обязаны по установленным формам: - составить счет-фактуру - вести журналы учета полученных и выставленных счетов-фктурн - вести книги покупок и книги продаж | · При реализации товаров в розничной торговле требования по выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы · Порядок ведения журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж устанавливаются Правительством РФ ( Постановление Правительства РФ от 2.12.2000 №914) |

|

- документ, служащий основанием для принятия предъявленных сумм НДС к вычету или возмещени

| ||

| ||

· Книга продаж предназначена для регистрации счетов-фактур и составляется продавцами при совершении операций, признаваемых объектом обложения НДС, для определения суммы НДС

· Отражение счетов-фактур в книге продаж производится в хронологическом порядке по мере реализации товаров (работ, услуг) или получения предоплаты (аванса) в том налоговом периоде, в котором возникла обязанность по уплате налога

· Получение денежных средств в виде предоплаты (аванса) в счет предстоящих поставок товаров (выполнения работ, оказания услуг) оформляется продавцом составлением счетов-фактур и соответствующими записями в книге продаж. Покупатели, перечисляющие указанные денежные средства, счета-фактуры по этим средствам в книге покупок не регистрируют

· Книга продаж должна быть прошнурована, страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги осуществляется руководителем организации или уполномоченным им лицом. Книга продаж хранится у поставщика в течение 5 лет с даты последней записи.

|

· Книга покупок предназначена для регистрации счетов-фактур, выставленных продавцами для определения суммы НДС, подлежащей зачету (возмещению) и ведется покупателем

· Суммы НДС по приобретенным (оприходованным) и оплаченным товарам (работам, услугам) принимаются к зачету (возмещению) у покупателя только при наличии счетов-фактур, подтверждающих стоимость приобретенных товаров, и соответствующих записей в книге покупок

· Счета-фактуры, полученные от продавцов, подлежат регистрации в книге покупок в хронологическом порядке по мере оплаты и оприходования приобретаемых товаров (выполненных работ, оказанных услуг)

· При частичной оплате оприходованных товаров, работ, услуг записи в книгу покупок производятся по каждой сумме с отметкой «Частичная оплата» с указанием номера счета-фактуры по полученным товарам (работам, услугам).

· По счетам-фактурам по безвозмездно полученному имуществу записи в книгу покупок не производятся и НДС к зачету не принимается.

· Книга покупок должна быть прошнурована, страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги осуществляется руководителем организации или уполномоченным им лицом.

· Книга покупок хранится у покупателя в течение полных 5 лет с даты последней записи. [19]

Работа со счетами-фактурами у поставщика товаров, работ, услуг проводится следующим образом.

Поставщик выписывает на имя покупателя счет-фактуру в двух экземплярах.

В счете-фактуре не допускаются подчистки и помарки. Исправления заверяются подписью руководителя и печатью поставщика с указанием даты исправления.

Счет-фактура составляется на русском языке с использованием компьютера или пишущей машинки, но может быть заполнен от руки.

Счет-фактура подписывается руководителем и главным бухгалтером поставщика, а также лицом, ответственным за отпуск товаров (работ, услуг), и скрепляется печатью организации (предприятия).

Выписка счетов-фактур в адрес всех категорий покупателей производится в следующих случаях:

- отгрузка товаров, выполнение работ, оказание услуг, как облагаемых НДС, таки не облагаемых НДС;

- отгрузка основных средств, нематериальных активов, материалов (т.е. имущества предприятия). При этом ликвидация основных средств, списание нематериальных активов, выбытие имущества в результате порчи или хищения счетами-фактурами не оформляется;

- безвозмездная передача товаров, работ, услуг, имущества; передача в уставный капитал других организаций, передача в совместную деятельность. При этом в счетах-фактурах в графе « Наименование товара (работ, услуг)» необходимо дополнительно указать назначение передаваемых средств;

- получение денежных средств, связанных с расчетами по товарам, работам, услугам (авансов, предоплат, штрафов, пени, неустоек за нарушение договорных обязательств). Счет-фактура поставщиком в этом случае выписывается в одном экземпляре.

В расчетных документах (поручениях, требованиях-поручениях, требованиях, приходно-кассовых ордерах) в назначении платежа обязательна ссылка на номера соответствующих счетов-фактур.

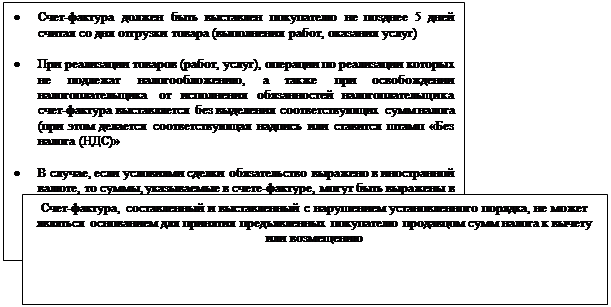

Первый экземпляр счета-фактуры не позднее 5 дней с даты отгрузки товара, выполнения работ, оказания услуг или получения предоплаты (аванса) предоставляется покупателю.

Второй экземпляр счета-фактуры остается у поставщика и с ним осуществляются следующие операции:

- счет-фактура подшивается в журнал учета счетов-фактур;

- информация со счета-фактуры отражается в книге продаж.

Выдаваемые счета-фактуры хранятся в журналах учета счетов-фактур в течении полных 5 лет с даты их получения (выдачи).

Счета-фактуры в журналах учета должны быть подшиты и пронумерованы.

Работа со счетами-фактурами у покупателя товаров, работ, услуг проводится следующим образом.

При получении товаров (работ, услуг) счет-фактура подписывается покупателем или его уполномоченным представителем.

Покупатели ведут журнал учета получаемых от поставщиков счетов-фактур и книгу учета покупок.

Полученные счета-фактуры подшиваются и хранятся в журнале учета в течение 5 лет с даты их получения. Счета-фактуры в журнале учета должны быть подшиты и пронумерованы.

Порядок исчисления НДС.

НДС, уплачиваемый предприятием в бюджет (НДС б), определяется следующем образом:

НДС б = НДС пол - НДС упл ,

Где НДС пол – налог на добавленную стоимость, полученный от покупателей по реализованной им продукции, товарам, работам, услугам, основным средствам, материалам, нематериальным активам и др.; НДС упл – налог на добавленную стоимость, уплаченный поставщикам по приобретенным от них материалам, товарам, работам, услугам, стоимость которых относится на издержки производства и обращения.

В случае, если НДС пол > НДС упл, то возникающая разница уплачивается в бюджет. В случае, если НДС пол < НДС упл, то возникающая отрицательная разница засчитывается в счет предстоящих платежей или возмещается из бюджета по заявлению предприятия.

Расчет НДС, полученного от покупателей (заказчиков) (НДС пол).

Первая составляющая формулы расчета НДС, уплачиваемого в бюджет,

НДС пол включает в себя следующие величины:

v НДС, полученный от покупателей за реализованные им товары, работы, услуги;

v НДС, начисленный по поступившим от покупателей авансам, предоплатам, штрафам, пеням, неустойкам за нарушение договорных обязательств;

v НДС, начисленный с выручки иностранного юрлица, полученной на территории РФ, перечисляемой ему российским юрлицом , в случае, если иностранное юрлицо не стоит на налоговом учете;

v НДС, полученный от покупателей за реализованное им имущество предприятия (основные средства, нематериальные активы, материалы, МБП);

v НДС, начисленный по безвозмездно передаваемому имуществу;

v НДС, восстановленный по имуществу, использованному на непроизводственные цели.

При реализации предприятием продукции, товаров, работ, услуг, материалов, МБП, в том числе и импортных (по товарам кроме предприятий розничной торговли и общественного питания):

НДС пол = Ц реал * С ндс / 100 ,

Где Ц реал – продажная стоимость реализованной продукции, товаров, работ, услуг, материалов, МБП (по цене сделки), руб.; С ндс – ставка налога, %.

При получении от покупателей авансов и предварительных оплат, в том числе по экспортным поставкам, средств от других предприятий, связанных с расчетами по оплате продукции (товаров, работ, услуг), средств от взимания штрафов, пеней , неустоек за нарушение договорных обязательств:

НДС пол = С пол * Р ндс / 100,

Где С пол - сумма средств, связанных с расчетами по оплате продукции (товаров, работ, услуг), полученная от покупателей и других предприятий, средств от взимания штрафов, пеней, неустоек за нарушение договорных обязательств, руб.; Р ндс – расчетная ставеа НДС, % (9,09% или 16,67 %).[7]

Учет НДС.

Учет НДС ведется на счетах 19 « Налог на добавленную стоимость по приобретенным ценностям» по соответствующим субсчетам; 68 «Расчеты по налогам и сборам».[11]

Счет 19 НДС (по субсчетам)

Д К

Д К

Сальдо – НДС по приобретенным

материальным ценностям, выполнен-

ным работам, услугам на начало

периода

НДС по приобретенным материальным НДС по материальным ценностям, оприходо-

ценностям, выполненным работам, услу- ванным и оплаченным поставщикам, вы-

гам полненным и оплаченным работам, услугам

Сальдо – НДС по приобретенным мате-

риальным ценностям, выполненным ра-

ботам, услугам на конец периода

Счет 68 НДС

Д К

Д К

|

Сальдо – задолженность бюджета предпри- Сальдо – задолженность предприятия бюд-

ятию по НДС на начало периода жету по НДС на начало периода

Зачет уплаченного НДС поставщикам мате- Начисление задолженности предприятия

риальных ценностей, работ, услуг бюджету по НДС

Сальдо – задолженность бюджета предпри- Сальдо – задолженность предприятия бюдже-

ятию по НДС на конец периода ту по НДС на конец периода

Принципиальная схема учета НДС имеет следующий вид:

- при реализации предприятием продукции, товаров, работ, услуг, облагаемых НДС:

Д Сч. 19НДС К Д Сч. 68 НДС К

|  | ||

К сч. 60,76 Д сч. 90,91,62,99

|  |  |

Сумма НДС по Списание НДС по материальным ценностям, ра- Сумма НДС, полученная от

Оприходованным ботам, услугам, оприходованным и оплаченным покупателей по реализации

Материальным поставщикам продукции, работ, услуг,

Ценностям, выпол- товаров, материальных

Ненным работам, ценностей (момент реали-

Услугам зации - отгрузка); по

авнсам и предоплатам

авнсам и предоплатам

Д Сч. 62 К полученным; по средствам

других предприятий, если

других предприятий, если

их получение связано с

расчетами по товарам, ра-

расчетами по товарам, ра-

Зачет НДС по ранее начисленному НДС по предо - ботам, услугам; средствам

Плате и по авансовым платежам от взимания штрафов, пе-

ней, неустоек за нарушение

Д Сч. 51 К договорных обязательств;

положительным суммо-

положительным суммо-

вым разницам; по арен-

вым разницам; по арен-

Уплата НДС в бюджет дной плате полученной

Д сч.76

|

Сумма НДС, полученная

От покупателей (момент

реализации – оплата)

Д сч. 29,94,84

|

Сумма НДС, восстанов-

ленная по материальным

ценностям, использован-

ным для непроизвод-

ственных целей

Д сч. 51

Возврат НДС из бюджета

Сроки уплаты НДС в бюджет

Уплата налога производится по месту учета налогоплательщика в налоговых органах. Если выручка от реализации у предприятия за каждый месяц квартала без НДС и налога с продаж составляет до 1 млн. рублей включительно, то НДС уплачивается ежеквартально, не позднее 20 числа месяца, следующего за истекшим кварталом. Если же выручка от реализации у предприятия за каждый месяц квартала без НДС и налога с продаж свыше 1 млн. рублей, то НДС уплачивается ежемесячно, до 20 числа месяца, следующего за истекшим месяцем. Налоговая декларация предоставляется в сроки, установленные для уплаты налога[16].

Налог на прибыль (доход) российских юридических лиц

Плательщиками налога на прибыль являются предприятия, в том числе бюджетные являющиеся юридическими лицами, включая предприятия с иностранными инвестициями международные объединения и организации филиалы предприятий, имеющие отдельный баланс и расчетный счет.

Объектом налогообложения является валовая прибыль предприятия (П вал)

П вал = П р + Д цб – Р цб + Д оп – Р оп + Д вн - Р вн ,

П р - прибыль от реализации продукции, товаров, работ, услуг, руб.; Д цб - доходы от долевого участия в других предприятиях, доходы по ценным бумагам (проценты, дивиденды), руб. Р цб - проценты, уплачиваемые эмитентом по облигациям, дисконт по облигациям (с 01.07.99 г.)

Д оп - прочие операционные доходы, руб.; Р оп - прочие операционные расходы, руб.; Д вн прочие внереализационные доходы, руб.; Р вн — прочие внереализационные расходы, руб.

П р = В – НДС – А – ГСМ – ЭП – С – КР – УР ,

где В - выручка от реализации продукции, товаров, работ, услуг, руб.; НДС - налог на добавленную стоимость, руб.; А - акциз, руб.; ГСМ - налог на реализацию ГСМ, руб.; ЭП - экспортные пошлины, руб.; С - себестоимость реализованной продукции, товаров, работ, услуг, руб.; КР - коммерческие расходы, руб.; УР - управленческие расходы, руб.

Выручка от реализации товаров, работ, услуг складывается:

В = Вр + В вв* Кб

где Вр - рублевая выручка за продукцию, работы, услуги, руб.; Ввв - валютная выручка предприятия, инвалюта; Кб - курс рубля к инвалюте, в соответствии с курсом Банка России

на день определения выручки от реализации продукции (работ, услуг) по принятому методу определения выручки для целей налогообложения.

Для целей налогообложения предприятия могут применять метод определения выручки от реализации продукции, товаров, работ, услуг "по отгрузке" или "по оплате".

Состав затрат на производство продукции, работ, услуг устанавливается Положением о составе затрат, утвержденным постановлением Правительства РФ от 05.08.92 г № 552 с изменениями и дополнениями, утвержденными Правительством РФ от 01.07.95 г. № 661, от20.11.95 г№ 1133, от 11.03.97 г. №273.

Состав затрат по отраслям народного хозяйства регулируются отраслевыми инструкциями.

В составе себестоимости продукции, товаров, работ, услуг (С) отражается:

• производственными предприятиями - затраты на производство продукции, работ услуг (производственная себестоимость) с управленческими расходами, если они отражаются в соответствии с учетной политикой на счете 20, или без них - если они относятся непосредственно на счет 46;

• торговыми предприятиями - покупная стоимость товара.

Коммерческие расходы (КР) включают в себя:

• на производственных предприятиях - расходы по сбыту продукции, работ, услуг, учитываемые на счете 43;

• в торговых предприятиях - издержки обращения по реализованным товарам, учитываемые на счете 44.

Управленческие расходы (УР) включают в себя суммы общехозяйственных расходов, если они в соответствии с учетной политикой списываются непосредственно на счет 46.

Доходы по ценным бумагам и от участия в других предприятиях ( Д цб) включают в себя:

• проценты к получению по облигациям, финансовым векселям и другим ценным бумагам;

• дивиденды по акциям;

• доходы от участия в других предприятиях;

• доходы от совместной деятельности. .

Проценты по облигациям, уплачиваемые эмитентом (Р цб ), включают в себя:

• проценты, уплачиваемые эмитентом по облигациям, обращение которых производится через организатора торговли на рынке ценных бумаг, имеющего лицензию ФКЦБ. Для целей налогообложения затраты по уплате указанных процентов принимаются в пределахучетной ставки ЦБ РФ, увеличенной на три пункта;

• разница между номинальной стоимостью эмитируемых облигаций и ценой их первичного размещения (дисконт). При этом процент (дисконт) начисляется исходя из установленного срока их обращения за время фактического обращения облигаций.

Прочие операционные доходы ( Доп ) включают в себя:

• доходы от реализации имущества предприятий за вычетом НДС;

• арендная плата к получению;

• компенсация затрат по законсервированным объектам, аннулированным производственным заказам, прекращенному производству, не давшему продукцию;

• положительные курсовые разницы;

• другие операционные доходы.

Прочие операционные расходы (Роп ) включают в себя:

• фактическую себестоимость реализованного имущества; остаточную стоимость реализованного амортизируемого имущества;

• расходы по реализации имущества;

• расходы по законсервированным объектам; аннулированным производственным заказам; прекращенному производству, не давшему продукции;

• износ сданных в аренду основных средств;

• отрицательные курсовые разницы;

• налоги и сборы, начисляемые за счет финансовых результатов;

• другие операционные расходы.

Прочие внереализационные доходы (Д вн ) включают в себя:

· кредиторскую и депонентскую задолженность, по которым истек срок исковой давности

· суммы, поступившие в погашение дебиторской задолженности, списанной ранее;

· штрафы, пени, неустойки по хозяйственным договорам, начисленные к получению;

· суммы возмещения убытков от чрезвычайных происшествий;

· прибыль прошлых лет, выявленная в отчетном году;

· излишки, выявленные в результате инвентаризации;

· другие внереализационные доходы.

Прочие внереализационные расходы (Р вн ) включают в себя:

· уценку товаров, запасов, готовой продукции;

· убытки от списания дебиторской задолженности;

· штрафы, пени, неустойки по хозяйственным договорам, начисленные к уплате;

убытки прошлых лет, выявленные в отчетном году;

· потери в результате чрезвычайных происшествий;

· убытки, выявленные в результате инвентаризации;

· судебные издержки; другие внереализационные расходы.

Для целей налогообложения валовая прибыль подлежит корректировке:

П вал (кор) = Пвал - П изм + П пер + З св + И без + Упр + Уцб + Увн + Кдр,

| где П изм - изменение величины прибыли (убытка) по предприятиям, определяющим выручку по оплате; П пер — прибыль, полученная от пересчета выручки при реализации, обмене продукции (работ, услуг) по цене не выше фактической себестоимости; З св - сверхнормативные затраты; |

Ибез - стоимость безвозмездно полученного имущества; Упр - убытки от прочей реализации; У цб - разница между рыночной ценой с учетом предельных границ колебаний рыночной цены и фактической ценой реализации ценных бумаг; Увн - убытки от внереализационных операций; Кдр -другие корректировки в соответствии с инструкцией по налогу на прибыль.

В состав сверхнормативных затрат (З св ) увеличивающих налогооблагаемую прибыль, входят следующие:

• суммы превышения процентов по рублевым кредитам банка сверх учетной ставки ЦБ, увеличенной на три пункта;

• суммы превышения процентов по валютным кредитам банков над ставкой ЛИБОР, увеличенной на три пункта (с 1997 г. - 15 %);

• сумма процентов по бюджетным ссудам, превышающая размер, установленный законом;

• сумма процентов по просроченным кредитам банков, коммерческим кредитам банков, коммерческим кредитам, бюджетным ссудам;

• командировочные расходы, расходы по рекламе, представительские, на подготовку кадров, компенсация за использование личных автомобилей сверх установленных норм.

В состав убытков от прочей реализации и внереализационных расходов, увеличивающих налогооблагаемую прибыль (Упр, Увн), включаются:

• убытки от реализации основных фондов и иного имущества, в том числе от продажи валюты;

• убытки от покупки валюты;

• резерв под обесценение вложений в ценные бумаги;

• убытки от списания дебиторской задолженности (по постановлению Правительства РФ от 18 08 95 г № 817);

• уценка материалов и товаров.

При принятии решения о корректировке валовой прибыли для налогообложения необходимо ориентироваться на положение о формировании финансового результата деятельности предприятия.

В соответствии с постановлениями Правительства РФ № 552 от 05.08.92 г , № 661 от01.07.95 г, № 273 от 11.05.97 г. в состав внереализационных доходов, учитываемых при налогообложении прибыли, включаются:

• доходы, полученный на территории Российской Федерации и за ее пределами от долевого участия в деятельности других предприятий, дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию; доходы от сдачи имущества в аренду;

• присужденные или признанные должником штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также доходы от причиненных убытков;

• прибыль прошлых лет, выявленная в отчетном году;

• положительные курсовые разницы по валютным счетам, а также курсовые разницы по операциям в иностранной валюте;

• другие доходы от операций, непосредственно не связанных с производством и реализацией продукции (работ, услуг).

В состав внереализационных расходов, учитываемых при налогообложении прибыли, включаются:

• затраты по аннулированным производственным заказам, а также затраты на производство, не давшее продукции;

• затраты на содержание законсервированных производственных мощностей и объектов (кроме затрат, возмещаемых за счет других источников);

• не компенсируемые виновниками потери от простоев по внешним причинам;

• убытки по операциям с тарой;

• судебные издержки и арбитражные расходы;

• присужденные или признанные штрафы, пени, неустойки и другие виды санкций за нарушение условий хозяйственных договоров, а также расходы по возмещению причинённых убытков;

• суммы сомнительных долгов по расчетам с другими предприятиями, а также отдельными лицами, подлежащие резервированию в соответствии с законодательством;

• убытки от списания дебиторской задолженности, по которой срок исковой давности истек, и других долгов, нереальных для взыскания;

• убытки по операциям прошлых лет, выявленные в текущем году;

· прочие внереализационные расходы.

Валовую прибыль для целей налогообложения необходимо корректировать (увеличивать) на все виды расходов, не отраженных в перечне вне реализационных расходов положения о финансовых результатах деятельности предприятия.

Прибыль, облагаемая налогом ( Побл ), рассчитывается следующим образом:

Побл = П вал (кор) – Д цб – Д уч – П н – Л ,

где Побл -доходы по акциям и государственным ценным бумагам; Д уч -доходы от долевого участия;; П н - прибыль от посреднических операций; Л -льготы по налогу на прибыль.

Доходы по акциям и государственным ценным бумагам, от долевого участия, от игрового бизнеса, от посреднических операций исключаются из балансовой прибыли, так как обегаются налогом по ставкам, отличным от общей ставки налога на прибыль.[5]

Льготы, исключаемые из облагаемой налогом прибыли (Л), определяются в соответствии с законом о налоге на прибыль, при этом общая сумма льгот не должна превышать 50 % налога на прибыль, исчисленного без учета льгот.

Расчет фактической суммы налога на прибыль производится ежеквартально (ежеме

сячно) нарастающим итогом с начала года:

Н приб (к) = П обл (i) * С приб /100 - Н приб (i)

где Н приб (к) - сумма налога на прибыль в рассчитываемом к-м квартале (месяце), руб.;.

П обл (i) - размер облагаемой прибыли по всем кварталам (месяцам) с начала года до рассчитываемого, руб.; С приб - ставка налога на прибыль, %; Н приб (i) - сумма налога на прибыль, начисленная с начала года по всем кварталам (месяцам), предшествующим расчетному.

Ставка налога на прибыль по всем предприятиям, в том числе и полностью принадлежащим иностранным инвесторам, установлена в размере 35 %: 11 % - в федеральный бюджет; до 22 % - в местный бюджет, а для предприятий по прибыли, полученной от посреднических операций и .сделок, биржи, брокерских контор, банков, кредитных организации и страховщиков - до 30 %. Конкретная ставка налога в местный бюджет устанавливается местными органам власти.

С 01.04.99 г. установлены новые ставки налога на прибыль:

• 11 % в федеральный бюджет;

• до 19 % в территориальныйбюджет;

• до 5 % в местный бюджет

Суммы налога на прибыль, исчисленные самим плательщиком исходя из фактически полученной прибыли, вносятся им в доход бюджета по квартальным расчетам в 5-дневный срок со дня, установленного для предоставления квартальных бухгалтерских отчетов, а по годовым расчетам – в 10-дневный срок со дня, установленного для предоставления бухгалтерского отчета и баланса за год.

Таблица 1 – Динамика основных показателей хозяйственной деятельности АООТ «Орелтекмаш» за 1999-2000 г.г.

| Показатели | 1999 г. | 2000 г. | Изменение в 2000 г. по сравнению с 1999 г. (+,-) |

| 1 | 2 | 3 | 4 |

| Выручка от реализации товаров, продукции, работ, услуг (тыс. руб.) | 69438 | 55309 | - 14129 |

| Себестоимость проданных товаров, продукции, работ, услуг (тыс. руб.) | 58078 | 45628 | -12450 |

| Прибыль от реализации (тыс. руб.) | 10422 | 8757 | -1665 |

| Прибыль от финансово-хозяйственной деятельности (тыс. руб.) | 9718 | 8379 | -1339 |

| Прибыль до налогообложения (тыс. руб.) | 9651 | 8164 | - 1487 |

| Чистая прибыль (тыс. руб.) | 6273 | 5307 | -966 |

| Фонд оплаты труда (тыс. руб.) | 13527,9 | 19405,6 | +5877,7 |

| Среднемесячная заработная плата на 1 работника (руб.) | 1102 | 1453 | +351 |

| Продолжение таблицы | |||

| 1 | 2 | 3 | 4 |

| Среднесписочная численность (чел.) | 1005 | 1098 | +93 |

| Коэффициент автономии | 0,81 | 0,67 | - 0,14 |

| Коэффициент финансовой устойчивости | 0,81 | 0,66 | - 0,15 |

| Коэффициент соотношения заемных и собственных средств | 0,24 | 0,49 | + 0,25 |

| Коэффициент абсолютной ликвидности | 0,05 | 0,03 | - 0,02 |

| Коэффициент текущей ликвидности | 0,12 | 0,09 | - 0,03 |

| Коэффициент покрытия | 1,01 | 1,00 | - 0,01 |

| Коэффициент оборачиваемости оборотных средств | 2,06 | 1,10 | - 0,96 |

| Длительность одного оборота оборотных средств ( день) | 175 | 326 | + 151 |

| Доля дебиторской задолженности в оборотных средствах (%) | 11,35 | 6,12 | - 5,23 |

| Коэффициент оборачиваемости дебиторской задолженности | 18,19 | 18,02 | - 0,17 |

| Длительность одного оборота дебиторской задолженности (день) | 19,79 | 19,98 | + 0,19 |

| Рентабельность собственного капитала (%) | 4,8 | 5,0 | + 0,2 |

| Рентабельность текущих активов (%) | 18,6 | 10,6 | - 8,0 |

| Рентабельность основных фондов (%) | 5,69 | 4,81 | - 0,88 |

| Фондоотдача ( руб.) | 0,41 | 0,32 | - 0,09 |

| Фондоемкость ( руб.) | 2,44 | 3,07 | + 0,63 |

| Фондовооруженность (тыс. руб.) | 168,71 | 154,72 | - 13,99 |

При анализе таблицы следует отметить, что у АООТ «Орелтекмаш» общая сумма доходов превышает общую сумму расходов. Однако анализ показателей указывает на то, что у предприятия происходит сокращение чистой прибыли – в 1999 г. она составила 6273 тыс. руб., в 2000 г. – 5307 тыс. руб. Сокращение чистой прибыли в 2000 г. обусловлено сокращением прибыли до налогообложения, наличием чрезвычайных расходов. Прибыль до налогообложения в 2000 г. по сравнению с 1999 г. сократилась на 1487 тыс. руб. и составила 8164 тыс. руб. На прибыль до налогообложения повлияло сокращение внереализационных доходов с 744 тыс. руб. в 1999 г. до 56 тыс. руб. в 2000 г. В 2000 г. наблюдается увеличение уровня прибыли от финансово-хозяйственной деятельности в общем объеме выручки от реализации до 15,15% по сравнению с 1999 г. (14,00%). Прибыль от реализации в 2000 г. снизилась и составила 8757 тыс. руб., несмотря на это незначительно увеличился ее уровень в общем объеме выручки от реализации до 15,83%. На снижение прибыли от реализации повлияло уменьшение выручки от реализации продукции на 14129 тыс. руб. по сравнению с 1999 г.

Следует отметить также ухудшение показателей ликвидности на предприятии. Так коэффициент текущей ликвидности, значение которого было в 1999 г. ниже оптимального ( от 0,8 до 1) и составляло 0,12, в 2000 г. еще уменьшилось и составило 0,09. Такая же тенденция наблюдается по коэффициенту покрытия, его значение в 2000 г. – 1,00 при оптимальном (>2) и по коэффициенту абсолютной ликвидности, за отчетный период его значение уменьшилось на 0,02 и составило 0,03 при оптимальном (от 0,2 до 0,7). Эта ситуация говорит, что у предприятия не достаточно средств для покрытия своих обязательств. Одной из причин является сокращение спроса на продукцию предприятия.

При анализе коэффициентов оборачиваемости следует отметить, что коэффициент оборачиваемости оборотных средств сократился в 2000 г. по сравнению с 1999 г. и составил 1,03. Отрицательным моментом также считается увеличение длительности одного оборота почти в 2 раза. Это свидетельствует о неэффективности использования оборотных средств. При оценки показателей финансовой устойчивости отмечается за отчетный период уменьшение коэффициента автономии до 0,66 и коэффициента финансовой устойчивости до 0,67. Это говорит об ухудшении финансового положения предприятия и недостаточности собственных источников для формирования оборотных средств предприятия. В связи с этим растет зависимость АООТ «Орелтекмаш» от заемных источников средств. Их доля в собственных средствах предприятия в 2000 г. составила 49% по сравнению с 1999 г.- 24%. Предприятию необходимо проанализировать структуру баланса и принять меры по увеличению его собственных средств.

Положительным моментом деятельности предприятия является сокращение доли дебиторской задолженности в оборотных средствах с 11,35% в 1999 г. до 6,12% в в 2000 г.

При анализе эффективности использования основных фондов рассчитывается показатель фондоотдачи, который показывает объем товарооборота на каждый рубль учитываемых на балансе основных фондов. В нашем примере фондоотдача низкая в 1999 году была равна 0,41 руб. на каждый рубль основных фондов, в 2000 году этот показатель несколько сократился и составил 0,32 руб. в связи с сокращением товарооборота до 55309 тыс. руб. Показатель фондоемкости имеет обратную тенденцию и показывает количество основных средств на рубль товарной продукции. В 1999 году этот показатель составлял 2,44 руб., а в 2000 году он незначительно увеличился до 3,07 руб. Фондовооруженность показывает насыщение работниками основных фондов. На предприятии фондовооруженность за последние 2 года имеет тенденцию к уменьшению в связи с незначительным уменьшением среднегодовой стоимости основных фондов и роста среднесписочной численности работников. Так в 1999 году фондовооруженность была равна 168,71 руб. на человека, а в 2000 году – 154,72 руб. При анализе деятельности предприятия следует отметить тенденцию увеличения среднесписочной численности работников: в 1999 г. она составляла 1005 человек, а к 2000 году увеличилась на 93 человека и составила 1098 чел. Так как АООТ «Орелтекмаш» получает прибыль в своей деятельности, то его можно отнести к рентабельным предприятиям, хотя рентабельность основных фондов низкая и имеет тенденцию к снижению: в 1999г. – 5,69% , в 2000 г. – 4,81%. Также сокращается рентабельность текущих активов в 2000 г. она составила 5%. Это связано с сокращением чистой прибыли и ростом оборотных активов на предприятии в 2000 г. Это свидетельствует о неэффективном использовании текущих активов. Предприятию необходимо принять меры по повышению эффективности использования основных фондов. Предприятию «Орелтекмаш» необходимо порекомендовать провести анализ выпускаемой продукции, возможно, целесообразно отказаться от некоторых видов продукции и оказываемых услуг, не пользующихся спросом. Большую помощь в выявлении резервов улучшения финансового состояния предприятия может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции. С целью сокращения операционных расходов предприятию можно предложить частичную передачу в аренду основных средств и списание ненужных, лишних, неиспользуемых зданий, машин, оборудования или законсервировать часть основных фондов с целью минимизации уплаты налога на имущество. Это также будет способствовать сокращению расходов на их содержание и будет являться резервом снижения себестоимости продукции. Одним из основных и радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по достижению прибыльности производства и достижению безубыточной работы за счет полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рациональное использование материальных, трудовых и финансовых ресурсов, сокращение непроизводственных расходов и потерь, внедрение передового опыта, а также повышении заинтересованности работников в результатах труда.

АООТ «Орелтекмаш» можно предложить привлечение кредитов под прибыльные проекты, способные принести предприятию высокий доход.

Вопросы совершенствования учета расчетов с бюджетом

Рассмотрев принципы и особенности ведения учета расчетов с бюджетом, предлагаю на предприятии составлять для контроля за полным и достоверным начислением всех налоговых платежей за каждый отчетный период накопительную сводную ведомость.

Такая накопительная ведомость представляет собой своеобразный свод налоговых деклараций. Только по двум видам платежей (НДС и налогу на рекламу) декларации построены не по накопительному принципу - в них нет нарастающих итогов с начала года. Целесообразно унифицировать формы налоговых деклараций.

Их нужно составлять по данным накопительной сводной ведомости начисления налогов, можно и наоборот. Чтобы проверить полноту и достоверность начисления налогов, надо сравнить данные налоговых деклараций и накопительной сводной ведомости, а затем сопоставить показатели гр. 9 сводной ведомости по каждому налогу с показателями начисления налогов в оборотной ведомости. По оборотной ведомости можно проанализировать и своевременность погашения задолженности по каждому налогу.

Сопоставление данных о начисленных налогах в декларациях, накопительной ведомости, оборотной ведомости по аналитическим счетам по расчетам с бюджетом характеризует степень соответствия данных бухгалтерского учета и налоговой отчетности в виде деклараций (расчетов).

Графа 8 накопительной сводной ведомости предназначена для контроля за соответствием начисленного НДС сумме зачтенного и своевременно перечисленного платежа. В идеале данные гр. 8 и гр. 7 должны совпадать. Если сумма в гр. 8 больше, чем в гр. 7, это свидетельствует о переплате налога; если же меньше, то о просроченной задолженности по НДС.

О хорошем состоянии расчетов по другим налогам (на прибыль, имущество, рекламу и др.) будет свидетельствовать равенство сумм в трех смежных графах оборотной ведомости - кредитовый оборот, кредитовый остаток и дебетовый оборот.

Показатели оборотного баланса по расчетам предприятия с бюджетом нужно хотя бы раз в год сверять с данными бухгалтерии налоговой инспекции для устранения возможных расхождений в учете поступления платежей предприятия

Заключение

Действующая в России уже девять с половиной лет налоговая система вызывает множество нареканий со стороны предпринимателей, экономистов, депутатов, государственных чиновников, журналистов и рядовых налогоплательщиков.

Организацию работы с налогоплательщиками по выполнению этой задачи ведет Министерство по налогам и сборам РФ. Качество ее работы предопределяет формирование бюджета страны и развитие предпринимательства в России. Однако, обилие налогов, сборов, пошлин не всегда поддерживает баланс интересов предпринимателей и государства и не способствуют эффективному пополнению государственной казны. Сейчас в РФ собирается 60-65 % всех подлежащих уплате налогов, что ниже уровня в других странах. Громадные размеры неплатежей в бюджет говорят о том, что налоговые ставки воспринимаются предпринимателями как непомерные и несправедливые.

Сказывается и сложность, запутанность, нестабильность налогового законодательства. Никаких трудностей в учете налогов нет, если сама система налогообложения построена логично, рационально, без многочисленных усложнений, дополнительных расчетов и корректировок, к которым бухгалтерский учет не очень приспособлен. Но, к сожалению, именно такие усложнения в последние годы получают все большее распространение.

Таким образом при совершенствовании учета и налогообложения необходимо:

- максимально снизить корректировки налогооблагаемой базы там, где они делаются в значительных размерах (в первую очередь, по налогу на прибыль);

- система налогообложения должна исключать возможность разного толкования определения налогооблагаемой базы налогоплательщиками и налоговыми органами, а это возможно лишь в условиях, когда налоговые расчеты строятся полностью или в максимальной степени на базе системы бухгалтерского учета;

- в свою очередь, реформирование бухгалтерского учета должно быть также максимально направлено на то, чтобы учесть все особенности построения системы налогообложения;

- не менее важно формировать у налогоплательщика сознательного отношения к его обязательствам перед государством и это достигается не только продуманным законодательством, но и качеством деятельности налоговых органов, компетентностью их сотрудников, работой средств массовой информации[17].

Все эти вопросы постоянно обсуждаются в Государственной Думе РФ, принят Налоговый кодекс РФ.

Литература

1. Конституция РФ (принята 12 декабря 1993 г.)

2.Налоговый кодекс Российской Федерации: Части первая и вторая – М.: Юрайт-М, 2001. – 276 с.

3.Закон РФ от 27 декабря 1991 г. N 2118-1 "Об основах налоговой системы в Российской Федерации" (с изменениями и дополнениями).

4.Закон РСФСР от 6 декабря 1991 г. N 1992-I "О налоге на добавленную стоимость" (с изменениями и дополнениями) .

5.Закон РФ от 27 декабря 1991 г. N 2116-I "О налоге на прибыль предприятий и организаций" (с изменениями и дополнениями).

6..Закон РФ от 13 декабря 1991 г. N 2030-1 "О налоге на имущество предприятий (с изменениями и дополнениями).

7.Инструкция от 11 октября 1995 г. N 39 «О порядке исчисления и уплаты налога на добавленную стоимость» (с изменениями и дополнениями)

8.Инструкция Госналогслужбы РФ от 8 июня 1995 г. N 33 "О порядке исчисления и уплаты в бюджет налога на имущество предприятий" (с изменениями и дополнениями).

9.Устав АООТ «Орелтекмаш»

10. Учетная политика АООТ «Орелтекмаш» на 2001 год

11.Вещунова Н.Л., Фомина Л.Ф. Бухгалтерский учет на предприятиях различных форм собственности. – СПб.: Издательский Торговый Дом «Герда», 2000.

12.Кондраков Н.П. Бухгалтерский учет: Учебное пособие.- М.: ИНФРА-М, 1996.

13.Тишков И.Е., Прищепа А.И. Бухгалтерский учет.- Минск, «Высшая школа», 1999.

14. Щадилова С.Н. Основы бухгалтерского учета. – М.: ИКЦ «ДИС», 1997.

15.А.Р. Лазарев НДС. Комментарий к главе 21 Налогового кодекса // Главбух, 2000, №18.

16. Н.Н. Наумова Реформа налоговой системы. Налоговый кодекс: часть вторая // Бухгалтерский учет, 2000, №18.

17. М.З. Пизенгольц Бухгалтерский учет и налогообложение // Бухгалтерский учет, 2000, №14.

18.Толковый словарь бухгалтера. – М.: ИНФРА-М, 1995.

19.Налоговый Кодекс России в схемах. Часть вторая. – М.: КОНСЭКО Пресс, 2001.

Содержание

Введение

Теоретические проблемы формирования налоговых поступле -

Ний

4

Дата: 2019-07-30, просмотров: 312.