Національний банк України установлює порядок визначення регулятивного капіталу банку та такі економічні нормативи на капітал банку, що є обов'язковими до виконання всіма банками [6]:

- мінімальний розмір регулятивного капіталу (Н1),

- адекватність регулятивного капіталу/платоспроможності (Н2),

- адекватності основного капіталу (Н3);

а) Норматив адекватності регулятивного капіталу / платоспроможності (Н2)

1. Норматив адекватності регулятивного капіталу (норматив платоспроможності) відображає здатність банку своєчасно і в повному обсязі розрахуватися за своїми зобов'язаннями, що випливають із торговельних, кредитних або інших операцій грошового характеру. Чим вище значення показника адекватності регулятивного капіталу, тим більша частка ризику, що її приймають на себе власники банку; і навпаки: чим нижче значення показника, тим більша частка ризику, що її приймають на себе кредитори/вкладники банку.

2. Норматив адекватності регулятивного капіталу встановлюється для запобігання надмірному перекладанню банком кредитного ризику та ризику неповернення банківських активів на кредиторів/вкладників банку.

Значення показника адекватності регулятивного капіталу визначається як співвідношення регулятивного капіталу банку до сумарних активів і певних позабалансових інструментів, зважених за ступенем кредитного ризику та зменшених на суму створених відповідних резервів за активними операціями та на суму забезпечення кредиту (вкладень в боргові цінні папери) безумовним зобов'язанням або грошовим покриттям у вигляді застави майнових прав.

3. Для розрахунку адекватності регулятивного капіталу банку його активи поділяються на п'ять груп за ступенем ризику та підсумовуються з урахуванням відповідних коефіцієнтів зваження:

а) I група активів із ступенем ризику 0 відсотків:

- готівкові кошти;

- банківські метали;

- кошти в Національному банку;

- боргові цінні папери органів державної влади, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- боргові цінні папери, емітовані Національним банком, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за борговими цінними паперами органів державної влади, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за борговими цінними паперами, емітованими Національним банком, у портфелі банку на продаж та в портфелі банку до погашення;

- боргові цінні папери органів державної влади в торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

зобов'язання з кредитування, які надані клієнтам та за якими банк не бере на себе ризик;

- валюта та банківські метали до отримання, за купленими опціонними контрактами з метою хеджування;

б) II група активів із ступенем ризику 10 відсотків:

- короткострокові та довгострокові кредити, що надані органам державної влади;

- нараховані доходи за кредитами, що надані органам державної влади;

в) III група активів зі ступенем ризику 20 відсотків:

- боргові цінні папери органів місцевого самоврядування, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- боргові цінні папери органів місцевого самоврядування в торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за борговими цінними паперами органів місцевого самоврядування, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за коштами до запитання, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- депозити овернайт, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- інші короткострокові депозити, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- нараховані доходи за депозитами овернайт, іншими короткостроковими депозитами, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- кредити овердрафт, овернайт та інші короткострокові кредити, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- нараховані доходи за кредитами овердрафт, овернайт та іншими короткостроковими кредитами, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- валюта та банківські метали, які куплені за умовами спот у банку-контрагента, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

г) IV група активів зі ступенем ризику 50 відсотків:

- кошти до запитання в інших банках, що не належать до інвестиційного класу;

- нараховані доходи за коштами до запитання в інших банках, що не належать до інвестиційного класу;

- депозити овернайт, які розміщені в інших банках, що не належать до інвестиційного класу;

- короткострокові та довгострокові кредити, що надані органам місцевого самоврядування;

- нараховані доходи за кредитами, що надані органам місцевого самоврядування;

- гарантійні депозити в інших банках (покриті);

- зобов'язання з кредитування, які надані банкам;

- валюта та банківські метали, які куплені за форвардними контрактами; активи до одержання;

- валюта та банківські метали, які куплені за умовами спот у банку-контрагента, що не належить до інвестиційного класу;

- кредити овернайт, які надані іншим банкам, що не належать до інвестиційного класу;

- валюта та банківські метали до отримання за іншими опціонними контрактами;

- дисконт/премія до отримання за форвардними валютними контрактами; хеджовані процентні доходи майбутніх періодів в іноземній валюті;

- витрати майбутніх періодів, які хеджовані;

ґ) V група активів із ступенем ризику 100 відсотків:

- інші активи та зобов'язання, що надані клієнтам.

4. Нормативне значення нормативу Н2 діючих банків має бути не меншим, ніж 8 відсотків, починаючи з 01.03.2004 - не меншим, ніж 10 відсотків.

Для банків, що розпочинають операційну діяльність, цей норматив має становити:

- протягом перших 12 місяців діяльності (з дня отримання ліцензії) - не менше 15 відсотків;

- протягом наступних 12 місяців - не менше 12 відсотків;

- надалі - не менше 10 відсотків.

б). Норматив адекватності основного капіталу (Н3)

1. Норматив адекватності основного капіталу встановлюється з метою визначення спроможності банку захистити кредиторів і вкладників від непередбачуваних збитків, яких може зазнати банк у процесі своєї діяльності залежно від розміру різноманітних ризиків.

2. Показник адекватності основного капіталу банку розраховується як співвідношення основного капіталу до загальних активів банку.

3. Для розрахунку нормативу адекватності основного капіталу загальний розмір основного капіталу коригується (зменшується) на суму:

- недосформованих резервів під можливі збитки за активними операціями банків;

- нематеріальних активів за мінусом суми зносу;

- капітальних вкладень у нематеріальні активи;

- збитків минулих років і збитків минулих років, що очікують затвердження;

- збитків поточного року.

4. Загальні активи банку для розрахунку адекватності основного капіталу включають:

- готівкові кошти;

- банківські метали;

- кошти в Національному банку;

- казначейські та інші цінні папери, що рефінансуються та емітовані Національним банком;

- кошти в інших банках;

- сумнівну заборгованість за нарахованими доходами за міжбанківськими операціями;

- дебіторську заборгованість за операціями з банками;

- кредити, що надані органам державної влади та місцевого самоврядування, суб'єктам господарювання, фізичним особам;

- дебіторську заборгованість за операціями з клієнтами;

- транзитний рахунок за операціями з клієнтами;

- цінні папери в торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- інвестиції в асоційовані та дочірні компанії;

- товарно-матеріальні цінності;

- інші активи банку;

- суми до з'ясування та транзитні рахунки;

- основні засоби.

5. При розрахунку нормативу адекватності основного капіталу сума загальних активів відповідно зменшується на розрахункову суму резервів за всіма активними операціями банку, на суму неамортизованого дисконту за цінними паперами та зносу основних засобів.

6. Нормативне значення нормативу Н3 має бути не меншим, ніж 4 відсотки.

В) Групи банків за рівнем капіталу

1. Для забезпечення реальної капіталізації банків України всі банки поділяються за рівнем достатності капіталу на:

- добре капіталізовані;

- достатньо капіталізовані;

- недокапіталізовані;

- значно недокапіталізовані;

- критично недокапіталізовані.

2. Добре капіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, відповідає встановленим мінімальним вимогам;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше.

3. Достатньо капіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, відповідає встановленим мінімальним вимогам;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), відповідає його нормативному значенню і становить не менше ніж 8 відсотків або наближається до 17 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) становить не менше ніж 4 відсотки або наближається до 8 відсотків.

4. Недокапіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, відповідає встановленим мінімальним вимогам;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менше ніж його нормативне значення, але становить не менше ніж 6 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж його нормативне значення, але становить не менше ніж 3 відсотки, або наближається до 4 відсотків.

5. Значно недокапіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, менше встановленого мінімального розміру регулятивного капіталу, але не більше ніж 20 відсотків установленого мінімального розміру регулятивного капіталу;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2) менше ніж його нормативне значення і перебуває в межах від 6 до 2 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж його нормативне значення і перебуває в межах від 3 до 1,3 відсотка;

- обсяг активів з негативною класифікацією5 (з урахуванням сформованих резервів під активні операції) перебуває в межах від 45 до 60 відсотків регулятивного капіталу банку.

6. Критично недокапіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, менше встановленого мінімального розміру регулятивного капіталу на суму, що становить понад 20 відсотків установленого мінімального розміру регулятивного капіталу;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менше ніж 2 відсотки;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж 1,3 відсотка;

- обсяг активів з негативною класифікацією (з урахуванням сформованих резервів під активні операції) перевищує 60 відсотків регулятивного капіталу банку.

7. Залежно від рівня достатності капіталу банку Національний банк рекомендує вжити таких заходів:

а) банкам, що не дотримуються вимог Національного банку щодо мінімального розміру регулятивного капіталу банку (Н1), нормативів адекватності регулятивного капіталу (Н2) та адекватності основного капіталу (Н3), - винести на розгляд правління та ради банку перелік заходів щодо розвитку його капітальної бази (програму капіталізації) або питання щодо його реорганізації шляхом приєднання чи злиття.

б) недокапіталізованим банкам - припинити в будь-якій формі виплату дивідендів (крім виплати дивідендів у вигляді власних акцій) та викуп власних акцій (паїв/часток учасників у статутному капіталі), а також унести на розгляд правління та ради банку перелік заходів (програму) фінансового оздоровлення банку.

Крім того, недокапіталізованим банкам рекомендується встановити такі обмеження:

- тимчасово припинити залучення коштів фізичних та юридичних осіб;

- обмежити активні операції з акціонерами та інсайдерами банку;

- припинити вкладання коштів у статутні фонди інших юридичних осіб;

- припинити надання бланкових та пільгових6 кредитів;

- припинити нарахування і сплату відсотків за міжфілійними кредитами;

в) значно недокапіталізованим банкам припинити:

- виплату дивідендів у будь-якій формі (крім виплати дивідендів у вигляді власних акцій/паїв/часток) та викуп власних акцій (паїв/часток учасників у статутному капіталі);

- відкриття нових депозитних рахунків фізичним особам і поповнення діючих;

- проведення подальшої емісії цінних паперів (крім випуску власних акцій) та розширення кола фізичних і юридичних осіб - клієнтів банку з обслуговування їх операцій на ринку цінних паперів, збільшення обсягу цих операцій, у тому числі пов'язаних з веденням рахунків депозитарного обліку;

г) критично недокапіталізованим банкам припинити виплату процентів за субординованим боргом;

ґ) значно недокапіталізованим або критично недокапіталізованим банкам унести на розгляд загальних зборів акціонерів (учасників) питання щодо санації банку його акціонерами (учасниками) або інвесторами.

В Додатку Б наведена „МЕТОДИКА РОЗРАХУНКУ економічних нормативів регулювання діяльності банків в Україні (до Інструкції про порядок регулювання діяльності банків в Україні)” [8].

РОЗДІЛ 2. АНАЛІЗ ФОРМУВАННЯ КАПІТАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ „ПРИВАТБАНК”

2.1 Загальна характеристика АКБ „ПРИВАТБАНК”

Закрите акціонерне товариство Комерційний банк “ПриватБанк” (ЗАТ КБ “ПриватБанк”), зареєстровано у Національному банку України 19 березня 1992 року, реєстраційний номер - 92 [17]. Форма власності - колективна. Ідентифікаційний код за ЄДРПОУ - 14360570. Місцезнаходження банку відповідно до установчих документів: 49094, м. Дніпропетровськ, вул. Набережна Перемоги, 50, № тел. 39-06-04.

Станом на 31.12.2002 року в банку працювало 15 826 співробітників у порівнянні з 10 342 співробітниками станом на 31.12.2001 року. Сьогодні персонал банку – це команда висококваліфікованих фахівців, здатних оперативно вирішувати найскладніші задачі та задовольнити швидко зростаючі потреби клієнтів у банківському обслуговуванні. На сьогодні у банку працюють понад 23 тисячі співробітників, із них 2 400 – у головному офісі банку. Середній вік працівників банку становить 34 роки. Більшість працівників ПриватБанку (75%) мають вищу освіту, яка відповідає профілю займаної посади. У банку створені сприятливі умови для отримання вищої та післядипломної освіти, понад 50% співробітників щорічно підвищують свою кваліфікацію.

Зараз ПриватБанк є одним з банків України, які найбільш динамічно розвиваються, і займає перші позиції банківського рейтингу країни. Станом на 1 червня 2005 року розмір чистих активів ПриватБанку складає 17 252 млн грн. Статутний фонд банку складає 1 130 млн грн, власний капітал – 1 752 млн грн. Кредитний портфель банку складає 11,081 млрд грн, у тому числі кредити фізичним особам – 3,737 млрд грн. Фінансовий результат ПриватБанку за підсумками роботи за перший квартал 2005 року складає 209,993 млн грн.

Наприкінці 2004 року в рамках рейтингу Best Bank Award журналу «Global Finance» ПриватБанк другий рік поспіль визнається «Кращим банком в Україні». «Global Finance» також у черговий раз визнав ПриватБанк кращим банком України за підсумками щорічного рейтингу Best Emerging Market Banks 2005. Авторитетний міжнародний фінансово-аналітичний журнал «The Banker» за підсумками проведених у 2000 та 2002 роках досліджень присвоїв ПриватБанку звання «The Bank of Year». Інший впливовий журнал – «Euromoney» п’ять років поспіль – у 1999, 2000, 2001, 2002 та 2005 роках визнає ПриватБанк кращим банком України.

У ході дослідження ринку банківських послуг, проведеного компанією GFK-USM, 19,8% опитаних жителів України назвали ПриватБанк найбільш привабливим для себе українським банком. ПриватБанк також має найвищий рівень упізнавання серед населення та найвищий показник привабливості: понад 26% опитаних, які знають бренд ПриватБанку, вважають його послуги та якість обслуговування найбільш привабливими.

ПриватБанк також є лідером серед українських комерційних банків з кількості клієнтів: його послугами користуються понад 16% населення України.

Відповідно до Статуту Банку (нова редакція), зареєстрованого Національним банком України 18 липня 2001 року (реєстраційний № - 92), засновники Банку мають долю у статутному фонді, наведену в табл. 2.1:

Таблиця 2.1 - Структура акціонерних часток в статутному фонді банка

| № з/п | Найменування засновника | Доля в статутному фонді, % |

| 1. | Товариство з обмеженою відповідальністю “Солм Лтд” | 21,0268 |

| 2. | Товариство з обмеженою відповідальністю “Сєнтоза Лтд” | 25,0000 |

| 3. | Товариство з обмеженою відповідальністю “Віст Лтд” | 25,0000 |

| 4. | Українсько-Кіпрське акціонерне товариство закритого типу з іноземними інвестиціями компанія “Приват-Інтертрейдінг” | 28,9732 |

| ВСЬОГО | 100,00 | |

Згідно із статутом та ліцензією, наданою Нацбанком України від 10.10.2000 за № 22, Банк має право здійснювати наступні операції:

1. Касове обслуговування клієнтів.

2. Перевезення грошово-валютних цінностей та інкасація грошових коштів.

3. Відповідальне збереження цінностей клієнтів банку.

4. Ведення рахунків клієнтів (резидентів) у грошовій одиниці України.

5. Відкриття та ведення рахунків банків-кореспондентів (резидентів) у грошовій одиниці України.

6. Ведення операцій з касового виконання місцевого бюджету, ведення бюджетних рахунків клієнтів та рахунків місцевих позабюджетних фондів.

7. Залучення і розміщення кредитів та депозитів на міжбанківському ринку.

8. Кредитування юридичних і фізичних осіб та фінансовий лізинг.

9. Факторинг.

10. Вкладення коштів у статутні фонди інших юридичних осіб.

11. Залучення депозитів юридичних осіб.

12. Залучення депозитів фізичних осіб.

13. Емісія цінних паперів.

14. Ведення рахунків клієнтів (резидентів та нерезидентів) в іноземній валюті та клієнтів-нерезидентів у грошовій одиниці України.

15. Неторговельні операції з валютними цінностями.

16. Ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті.

17. Ведення кореспондентських рахунків банків (нерезидентів) у грошовій одиниці України.

18. Відкриття кореспондентських рахунків в уповноважених банках України в іноземній валюті та здійснення операцій з ними.

19. Відкриття кореспондентських рахунків у банках (нерезидентах) в іноземній валюті та здійснення операцій з ними.

20. Залучення та розміщення іноземної валюти на валютному ринку України.

21. Залучення та розміщення іноземної валюти на міжнародних ринках.

22. Валютні операції на міжнародних ринках.

23. Операції з банківськими металами на валютному ринку України.

24. Фінансування капітальних вкладень за дорученням власників або розпорядників інвестованих коштів.

25. Операції з банківськими металами на міжнародних ринках.

26. Видача поручительств, гарантій та інших зобов’язань за третіх осіб, що передбачають їх виконання у грошовій формі.

27. Купівля, продаж цінних паперів та операції з ними.

28. Управління грошовими коштами та цінними паперами за дорученням клієнтів.

29. Купівля, продаж державних цінних паперів та операції з ними.

Крім того, операції згідно наступних спеціальних дозволів і ліцензій:

- ліцензія № 136 від 26.03.01, видана Міністерством фінансів України на торгівлю скупленими в населення та прийнятими під заставу ювелірними та побутовими виробами з дорогоцінних металів і дорогоцінного каміння.

- ліцензія № 171 від 30.06.99, видана Державною комісією з цінних паперів та Фондового ринку на здійснення діяльності щодо веденню реєстру власників іменних цінних паперів;

- ліцензія № 223 від 18.07.00, видана Державною комісією з цінних паперів та Фондового ринку на здійснення депозитарної діяльності зберігача цінних паперів;

- ліцензія № 240920 від 15.10.01, видана Державною комісією з цінних паперів та Фондового ринку;

- ліцензія № 461 від 10.10.01, видана Державною комісією з цінних паперів та Фондового ринку на здійснення діяльності по випуску та обігу цінних паперів;

Представництву ЗАТ КБ “ПриватБанк” надана банківська ліцензія від 20.07.1999, якою керуючий Центрального Банку Кіпру ліцензує ЗАТ КБ “Приватбанк”для проведення міжнародних банківських операцій на Кіпрі.

2.2 Статистичний аналіз структури балансу та власного капіталу АКБ „Приватбанк”

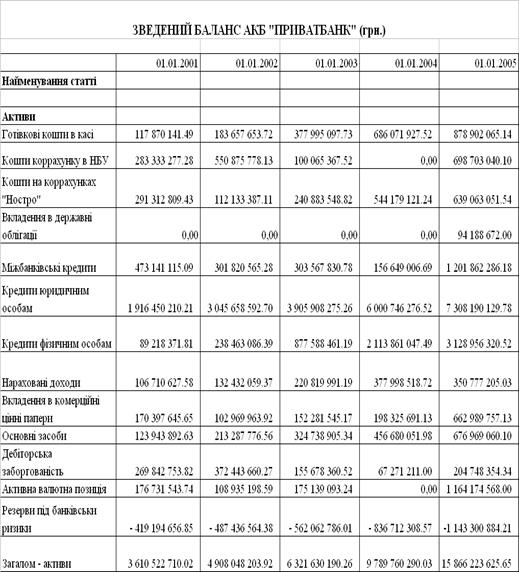

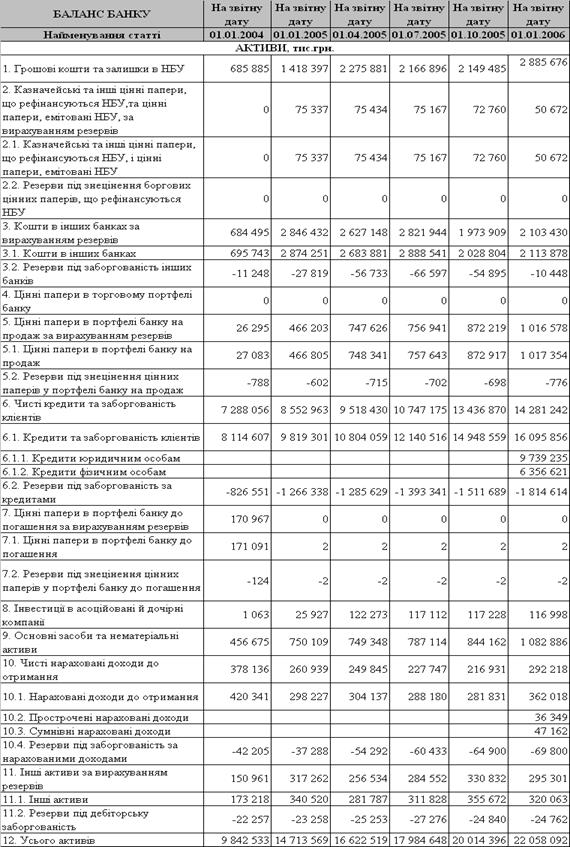

В табл. 2.2, 2.3 наведені звітні баланси АКБ “Приватбанк” за 2000, 2001, 2002, 2003, 2004, 2005 роки [16 - 18].

Таблиця 2.2 - Баланс АКБ „Приватбанк” за 2000 – 2004 роки

Таблиця 2.3 - Баланс АКБ „Приватбанк” за 2004 – 2005 роки

Продовження табл.2.3

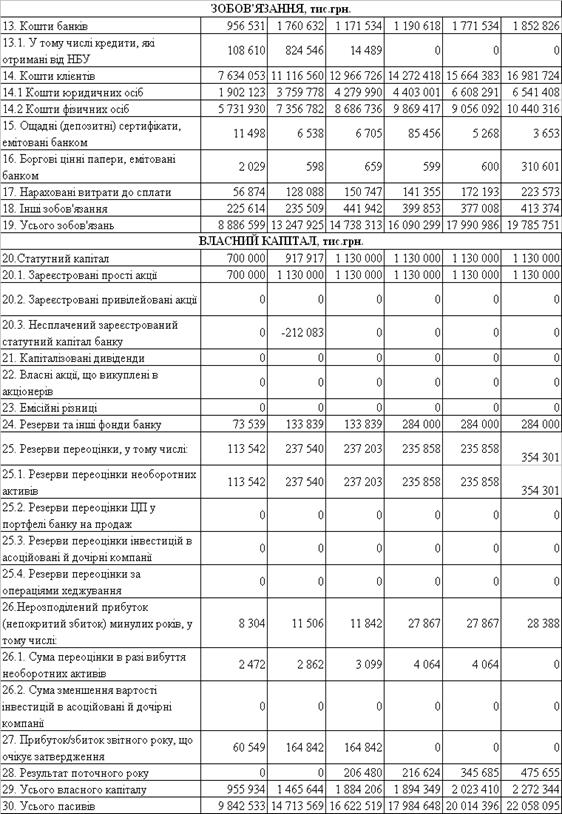

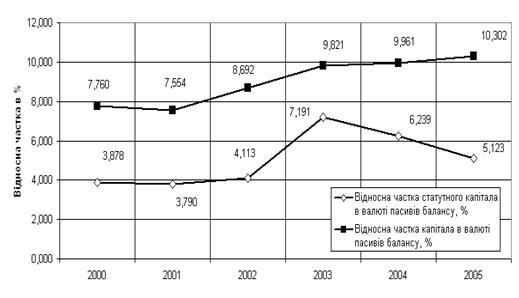

На рис. 2.1 - 2.2 наведена динаміка абсолютного росту валюти балансу та капіталу АКБ „Приватбанк” у 2000 – 2005 роках, а також динаміка відносних часток власного капіталу у валюті балансу.

Рис. 2.1 - Динаміка абсолютного росту валюти балансу та капіталу АКБ „Приватбанк” у 2000 – 2005 роках

Рис. 2.2 - Динаміка відносних часток власного капіталу в валюті балансу АКБ „Приватбанк” у 2000 – 2005 роках

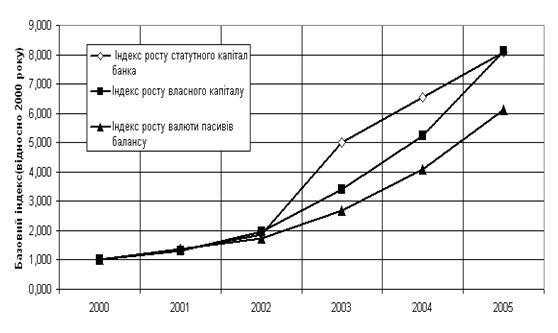

На рис. 2.3 наведене порівняння базових індексів росту валюти пасивів балансу та власного капіталу в АКБ „Приватбанк” у 2000 – 2005 роках.

Рис. 2.3 - Базові індекси росту валюти пасивів балансу та власного капіталу в АКБ „Приватбанк” відносно рівня 2000 року

Як показав індексний аналіз (рис.2.3):

- у 2000 – 2002 роках індекси росту власного капіталу були вище індексів росту валюти пасивів балансу в АКБ”Приватбанк” на 10 %;

- з 2003 року індекси росту власного капіталу в АКБ „Приватбанк” стали значно перевищувати індекси росту валюти пасивів балансу, що терміном на кінець 2005 року зафіксувало індекс росту валюти балансу за 2000 – 2005 роки - 6,0 при рівні індексу росту власного капіталу за 2000 – 2005 роки – 8,0, тобто перевищення темпів становить вже 23%.

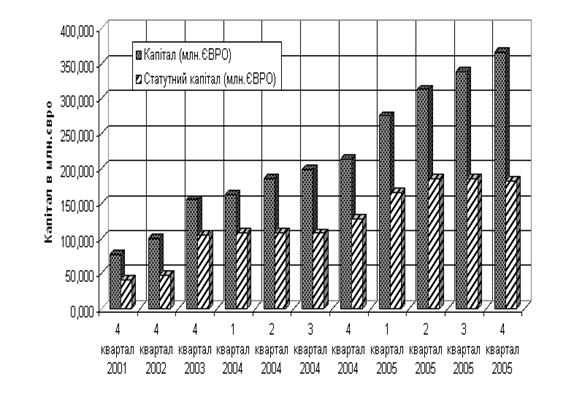

На рис. 2.4 наведені результати аналізу виконання АКБ „Приватбанк” вимог нормативу Н1 по мінімальному рівню капітала в євро (регулятивний капітал не менше рівня 8 млн.євро на 01.01.2007).

Рис. 2.4 - Аналіз виконання АКБ „Приватбанк” нормативу Н1 капіталу (не менше 8 млн. євро)

Як показує аналіз даних, наведених на рис.2.4 рівень регулятивного капіталу в АКБ „Приватбанк” перевищує норматив у 8 млн.євро з 2000 року, досягнувши станом на 01.10.2006 року рівня більше 350 млн.євро. Таким чином, нарощування власного капіталу АКБ „Приватбанк” у 2000 – 2005 роках виконувалося виключно в інтересах банку в сегменті багатократного перевищення нормативів НБУ

РОЗДІЛ 3. АНАЛІЗ АДЕКВАТНОСТІ ТА РЕНТАБЕЛЬНОСТІ КАПІТАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ „ПРИВАТБАНК”

Дата: 2019-07-31, просмотров: 461.