Рассмотрим примечания к пассивной части баланса Сбербанка России.

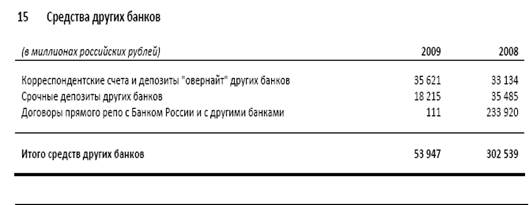

Срочные депозиты других банков представляют собой краткосрочные средства, полученные на межбанковском рынке. Сумма средств других банков в пассивах Сбербанка в 2009 году снизилась на 82,2%. А также удельный вес средств других банков в 2009 году составила 0,008% от суммы пассивов. Одной из причин уменьшения данного показателя является падение активности банков на межбанковском рынке России по причине мирового финансового кризиса, так как банки таким образом пытаются аккумулировать денежные средства с целью поддержания ликвидности и тем самым снижения рисков.

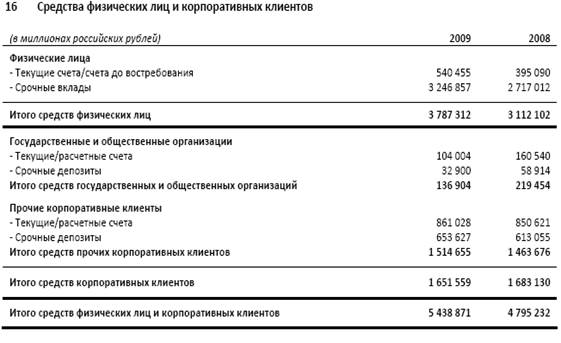

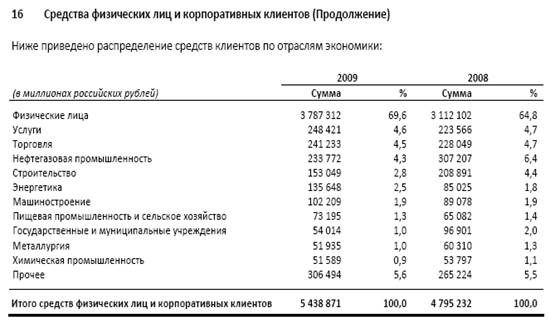

Несмотря на влияние Мирового Финансового кризиса в Сбербанке России наблюдается увеличение суммы срочных( на 19,5%) и текущих вкладов(на 36,8%) физических лиц, также наблюдается тенденция увеличения удельного веса средств физических лиц в общем объеме депозитов с 64,8 % в 2008 году до 69,6% в 2009 году. Увеличение данного показателя можно объяснить сохранением доверия вкладчиков к банку, чему способствовали меры Банка России по поддержанию банковского сектора, примером является выдача со стороны Банка России субординированного кредита в размере 200 миллиардов рублей Сбербанку России.

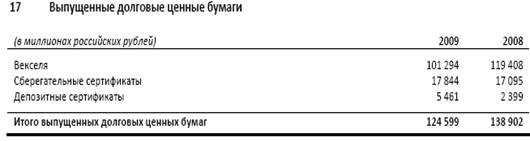

Согласно данному примечанию, указанного в консолидированном балансе Сбербанка векселями являются процентные ценные бумаги, с номиналом в российских рублях, долларах США и евро, со сроком погашения от "по предъявлении" (эмиссии в 2008 году) до срока погашения в декабре 2012 года.

Причиной увеличения суммы сберегательных и депозитных сертификатов является увеличение количества депозитов вкладчиков. (примечание 16). Несмотря на это общая сумма выпущенных долговых ценных бумаг сократилась на 10,3 % в 2009 году. Причиной этому является снижение суммы векселей, что видно в таблице.

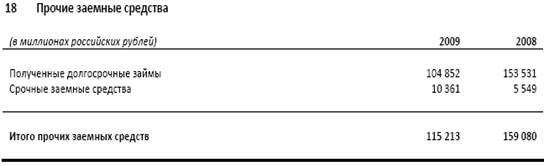

Согласно действующей среднесрочной программе заимствования(MTN) Сбербанк осуществляет поэтапное привлечение заемных средств.

Первый займ по данной программе был осуществлен в мае 2006 года на сумму 500 миллионов долларов США со сроком погашения до 2013 года, которые включены в состав полученных долгосрочных займов. В ноябре 2006 года банком был привлечен второй займ на сумму 750 миллионов долларов США с сроком погашения в 2011 году.

Как видно из примечания банк проявлял высокую активность на межбанковском рынке до кризисного периода. В 2009 году наблюдается снижение суммы привлеченных займов, так как банк начал погашать долги по ранее привлеченным займам.

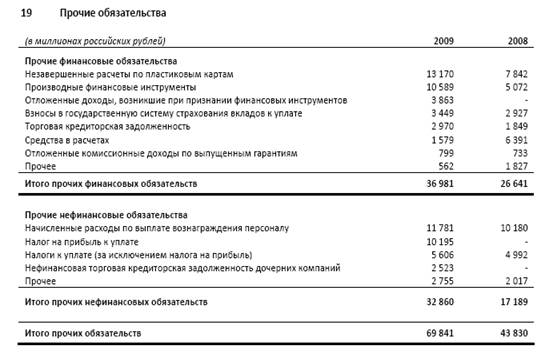

В 2009 году наблюдается тенденция увеличение суммы финансовых и нефинансовых обязательств.

Увеличение по сравнению с 2008 годом составило 59,3 %.

Причинами данного изменения является увеличение задолжности по операциям с производными финансовыми инструментами (увеличение в 2,08 раза); а также увеличение задолжности по пластиковым карточкам на 67,9%; увеличение количества сотрудников вышедших на пенсию на 11,7%, связи, с чем увеличилось количество пенсионных обязательств на 1516 миллионов рублей за 2009 год по сравнению с 2008 годом.

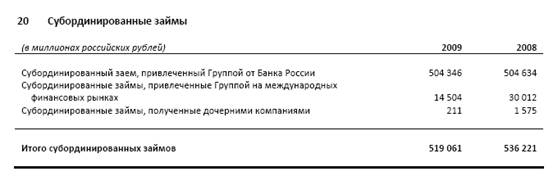

По состоянию на 2009 год наблюдается общая тенденция сокращения суммы субординированных займов (долгосрочный заем со сроком не менее 5 лет) на 3,3% по отношению к 2008 году. Как видно из таблицы наблюдается снижение суммы субординированного займа перед Банком России, то есть Сбербанк производит поэтапное погашение ранее полученных займов.

В феврале 2005 года Сбербанк привлек субординированный займ на сумму 1 миллиарда долларов США сроком погашения в феврале 2015 года, процентная ставка – 6,2%. Данное привлечение было осуществлено с помощью UBS Luxemberg S. A. В связи с данными указанными в таблице видно то, что Сбербанк осуществляет поэтапное погашение долга, на 2009 год сумма долга снизилась до 14504 миллионов рублей.

Обыкновенные акции

По состоянию на 31 декабря 2009 года номинальная стоимость обыкновенных и привилегированных акций составила 3 рубля за акцию, что в сумме составило по обыкновенным акциям – 64761 миллионов российских рублей, а привилегированных – 3000 миллионов российских рублей. Хотя сумма уставного капитала осталась не изменой, но натуральное количество акции увеличилась так, как была произведена продажа ранее выкупленных собственных обыкновенных акции в количестве 2007 тысяч штук.

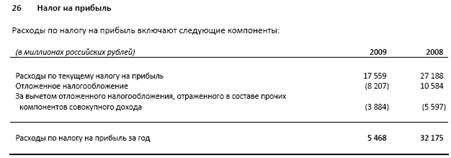

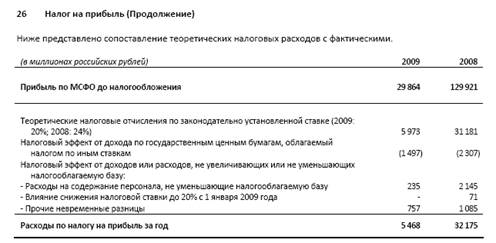

В таблице наблюдается сокращение расходов по налоговом отчислением на 83,1% , причинами этому является снижение прибыли на 100057 миллионов российских рублей в 2009 году в связи с Мировым Финансовым кризисом. Одной из мер государства по борьбе с кризисом и поддержке банковского сектора было снижение процентных ставок по налогам на прибыль с 24% до 20% в 2009 году.

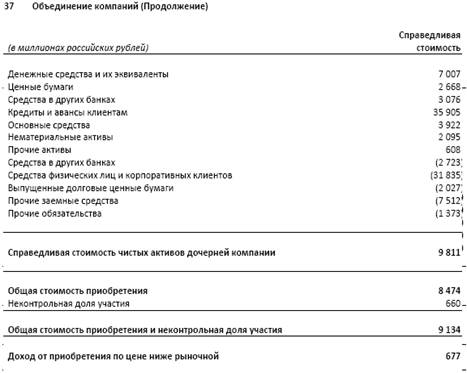

В таблице выше отражена информация об активах и обязательствах приобретенных Сбербанком в результате покупки ОАО "БПС- Банка". Так как государство оказывает сильное влияние на политику Сбербанка, банк выкупил ОАО "БПС - Банк" с целью поддержания стабильности банковской системы РФ.

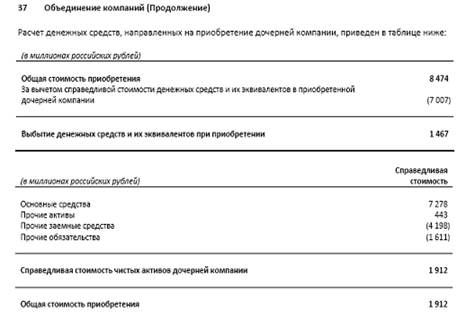

Активы ЗАО "НК Дулисьма"

В 2009 году наблюдается появление новых неподконтрольных пассивов, так как группа Сбербанка приобрела в августе данного года 100% акций нефтяной компании ЗАО "НК Дулисьма". Приобретенная дочерняя компания принесла Сбербанку прибыль в размере 113 миллионов рублей.

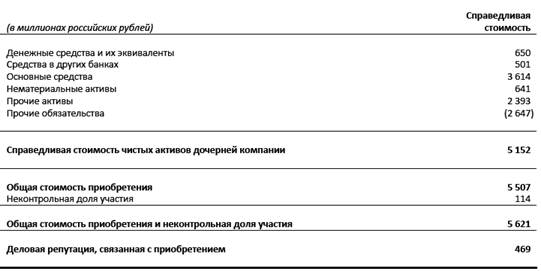

Активы ОАО Холдинговой компании "ГСВУ Центр"

В декабре 2009 года банку перешли 97% акций ОАО Холдинговая компания "ГСВУ Центр". За счет того, что Сбербанк приобрел вышеуказанные компании он получил чистую прибыль в размере 26705 миллионов рублей.

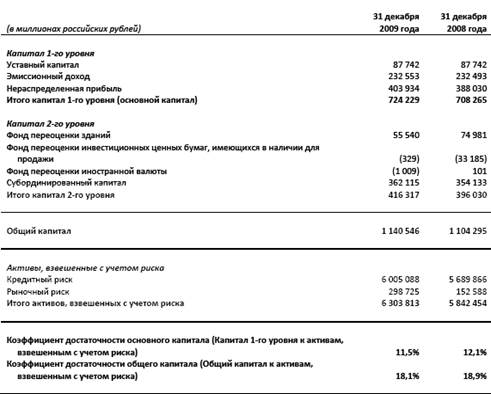

Достаточность капитала

В управлении капиталом группа Сбербанка преследует следующие цели: соблюдение требований к нормативному капиталу установленного Банком России и обеспечение способности банка действовать как непрерывное действующее предприятие. Сбербанк осуществляет постоянный контроль за уровнем достаточности капитала в соответствии с Базельским соглашением и поддержании его на уровне 8% .

Рассмотрим анализ коэффициента достаточности капитала

Данный анализ был проведен в соответствии с инструкцией "Об обязательных нормативах банков" с регистрационном № 110 – И в ЦБ РФ; от 16 января 2004 года.

Настоящая Инструкция устанавливает числовые значения и методику расчета следующих обязательных нормативов банков (далее — обязательные нормативы):

· достаточности собственных средств (капитала) банка;

· ликвидности банков;

· максимального размера риска на одного заемщика или группу связанных заемщиков;

· максимального размера крупных кредитных рисков;

· максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

· совокупной величины риска по инсайдерам банка;

· использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

При анализе достаточности регулятивного капитала использовалась следующая формула:

Норматив достаточности собственных средств (капитала) банка (Н1) рассчитывается по следующей формуле:

где

К — собственные средства (капитал) банка, определенные в соответствии с Положением Банка России от 10 февраля 2003 года № 215-П "О методике определения собственных средств (капитала) кредитных организаций", зарегистрированным Министерством юстиции Российской Федерации 17 марта 2003 года № 4269 ("Вестник Банка России" от 20 марта 2003 года № 15) (далее — Положение Банка России № 215-П);

Крi — коэффициент риска i-го актива в соответствии с п. 2.3 настоящей Инструкции;

Аi — i-й актив банка;

Ркi — величина резерва на возможные потери или резерва на возможные потери по ссудам, по ссудной и приравненной к ней задолженности i-го актива (код 8987);

КРВ — величина кредитного риска по условным обязательствам кредитного характера, рассчитанная в порядке, установленном приложением 2 к настоящей Инструкции;

КРС — величина кредитного риска по срочным сделкам, рассчитанная в порядке, установленном приложением 3 к настоящей Инструкции;

РР — величина рыночного риска в соответствии с требованиями нормативного акта Банка России о порядке расчета кредитными организациями размера рыночных рисков.

Минимально допустимое числовое значение норматива Н1 устанавливается в зависимости от размера собственных средств (капитала) банка:

для банков с размером собственных средств (капитала) не менее суммы, эквивалентной 5 млн. евро, — 10 процентов;

для банков с размером собственных средств (капитала) менее суммы, эквивалентной 5 млн. евро, — 11 процентов.

Дата: 2019-07-31, просмотров: 302.