Простота, економічні і організаційно-технічні характеристики забезпечили податку на додану вартість переваги перед іншими типами оподаткування обороту або універсальними акцизами [34].

Податок на додану вартість характеризується рядом суттєвих переваг. Зупинимося на деяких з них більш детально. Не дивлячись на те, що він представляє собою, по суті, різновид акцизу, це все ж таки універсальний фінансовий інструмент.

Так, з допомогою ПДВ з'являється можливість регулювання фонду заробітної плати і ціни. Він дає можливість ліквідувати зайві ланки господарського управління. Крім того, податок дозволяє відносно точно визначити реальну вартість кожного товару і на основі цього увійти в основу формування економічних пропорцій [38].

Застосування ПДВ в країнах з розвиненою ринковою економікою не тільки в фіскальному, але й в регулюючому аспекті, дозволяє використовувати даний важіль як засіб стримування кризи надвиробництва і прискореного витіснення з ринку слабких виробників [27].

ПДВ має внутрішній "вбудований" механізм взаємної звірки платниками податкових зобов'язань. Він не знає дискримінації платників в залежності від їх ролі і місця в господарському процесі, ПДВ нейтральний по відношенню до переміщення товарів і послуг, розміщення ресурсів.

ПДВ через посилений вплив на рівень цін може бути використаний в ан-тиінфляційних процесах, оскільки ПДВ дає можливість автоматично отримува-ти кон'юнктурний прибуток, породжений інфляцією, і цим самим стримувати невиправдане збільшення цін.

До найбільш цінних економічних переваг податку на додану вартість належить його здатність не спотворювати поведінку платників як учасників господарсько-комерційного процесу, не міняти економічних рішень під впливом ПДВ [37].

Проте, необхідно також враховувати те, що використання податку на додану вартість характеризується не лише його позитивними сторонами. Цілий ряд спірних, або негативних моментів роблять дуже актуальними дискусії щодо необхідності справляння даного податку. Розглянемо деякі з цих моментів.

Будучи, в принципі, податком на кінцеве споживання, який лягає на населення і бюджетну сферу, ПДВ при досить високій ставці і високих темпах інфляції перетворюється в один із факторів, що стримують розвиток виробництва. Відбувається це внаслідок зростання цін і стримування на основі цього можливостей оплати покупцем товарів (робіт, послуг). Звісно, ці кошти повернуться до покупця (або з бюджету, або в той момент, коли він сам реалізує продукцію), але при умові, що ланцюг актів реалізації не перерветься або настане з певним кроком "запізнення", коли частково ці кошти будуть знецінені інфляцією.

Крім цього, застосування ставок ПДВ на рівні 20-28% стимулює як інфляційні процеси в цілому, так і негативно впливає на високотехнологічні і наукоємкі виробництва. Тому, хоча й застосовувана ставка робить податок на додану вартість одним із головних джерел наповнення бюджету, але видимість його бездефіцитності дуже оманлива. Саме в зв'язку з цим оптимальну ставку ПДВ економісти частіше за все пов'язують з рівнем 15-18% [32].

Зайнявши домінуючі позиції в світовій податковій системі, ПДВ зберігає й деякі негативні риси, пов'язані з можливістю ухилення від його сплати. Тому в системі адміністрування ПДВ виключне значення має досконалий і вичерпний бухгалтерський облік, реєстрація всіх операцій.

Світовий досвід також показує, що важливою проблемою адміністрування ПДВ є підготовка громадської думки, пояснювальна робота з платниками і професійна підготовка персоналу податкових органів.

ПДВ є масовим регресивним податком на товари і послуги широкого споживання. Справді, якби весь дохід, отриманий платником протягом життя, використовувався виключно на споживання, ПДВ можна було б вважати пропорційним податком, рівномірним у часі. Але ж більша частина доходів накопичується і капіталізується. Ця обставина не тільки доводить давню істину про надзвичайну тяжкість непрямих податків для бідних, оскільки саме вони являються чистими споживачами, але й робить ПДВ, що сплачується в молодості, більш регресивним, ніж в похилому віці [27].

Отже, як видно, в ПДВ співіснують суперечливі риси, які гармонійно поєднуються в єдине ціле. Так, ПДВ, виконуючи чисто фіскальні функції, одночасно здійснює економічний вплив на важливі макроекономічні показники: виступає як дефлятор, скорочує обсяг споживання, потенційно створює можливість зниження рентабельності майбутніх інвестицій. Одночасно зростання податкових надходжень зменшує бюджетний дефіцит, скорочує потребу в державних позиках, сприяє зниженню рівня кредитного відсотку і тим самим стимулює інвестування [29].

Економічні якості ПДВ були належним чином оцінені діловим світом. Невипадково з'явились пропозиції про заміну податку на прибуток корпорацій податком на додану вартість. В порівнянні з податком на прибуток корпорацій ПДВ має фіскальні й етичні переваги, які роблять невигідними окремі внутрішньофірмові, так звані трансфертні ціни, він не реагує і на такі хитрощі бізнесу, як фіктивне списання майна, прискорена амортизація, практика підвищення витрат, маніпуляції з відсотками по боргу.

Завоювавши симпатії ділових кіл, ПДВ був зустрітий прохолодно і навіть вороже широкими соціальними верствами. Але вдалося знайти спосіб нейтралізації суспільного обурення, виключивши з сфери ПДВ найбільш соціально значимі цінності: землю, страхування, поштову службу, навчання і охорону здоров'я, не забувши навіть про ритуальні послуги [27].

Саме тому, податок на додану вартість завоював репутацію унікального фіскального інструмента оптимального розподілу ресурсів. Суспільно необхідні перерозподільчі мікро- і макроекономічні ефекти цього податку виявились найбільш суспільно прийнятними. Ось чому ПДВ привертає увагу країн, які намагаються підвищити темпи економічного росту.

Разом з тим не завжди сам по собі ПДВ здатний принести успіх. Через свою адміністративну складність податок на додану вартість малоефективний в тих країнах, які ще не досягли рівня впорядкованої ринкової економіки, високої фіскальної дисципліни, цивілізованої громадської поведінки.

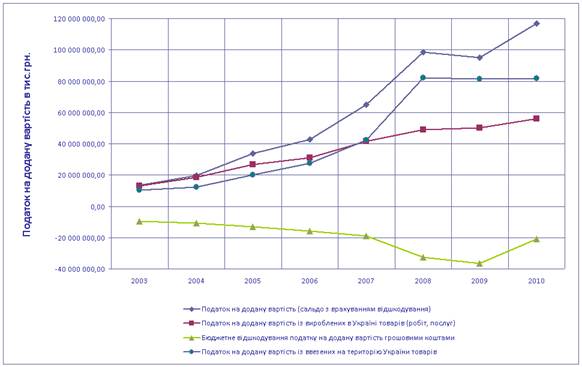

Згідно з бюджетною класифікацією доходів [15], ПДВ (код 14010000) розподіляється в Україні на 3 підсегменти обліку (див.рис.3.1):

- 1401 0100 Податок на додану вартість із вироблених в Україні товарів;

- 1401 0200 Бюджетне відшкодування податку на додану вартість грошовими коштами (відшкодування експортного ПДВ);

- 1401 0300 Податок на додану вартість із ввезених на територію України товарів (імпортний ПДВ).

Рис. 3 .1. Динаміка абсолютних обсягів ПДВ, стягнутого в Державний бюджет України у 2003 – 2010(проект) роках (посегментно – внутрішній ПДВ, імпортний ПДВ, відшкодування платникам експортного ПДВ)

Як показує аналіз графіків, наведених на рис.3.1 (обробка даних Додатку А), абсолютний рівень імпортного ПДВ у 2003 – 2009 роках систематично перевищував рівень експортного бюджетного відшкодування ПДВ, при цьому у 2009 році співвідношення досягло значень 2,0 (81 млрд.грн. (імпортний ПДВ) на 40 млрд.грн. (бюджетне відшкодування)). У 2010 році в Державному бюджеті прогнозується різке зменшення бюджетного відшкодування ПДВ з рівня 40 млрд.грн. у 2009 році до рівня 20 млрд.грн. у 2010 році за рахунок скорочення бюджетного відшкодування за операціями «псевдоекспорту» та «нетипового експорту» з застосуванням фіктивних підприємств, при цьому рівень імпортного ПДВ прогнозується практично на рівні 2009 року.

Проаналізувавши додатки до Закону України Про державний бюджет України на 2006 - 2008 роках [8] – [14], можна зробити висновок, що сума бюджетного відшкодування ПДВ значно зростає з кожним роком. Так у 2006 році сума становила 15,8 млрд. грн., 2007 році - 18,7 млрд. грн., а у 2008 - 24,5 млрд. грн. А, згідно із Законом України «Про Державний бюджет України на 2009 рік», бюджетне відшкодування було заплановано на суму 45,5 млрд. грн., що на 85,87% більше, ніж у 2008 році, хоча обсяги експорту товарів та послуг у 2009 році на фоні світової фінансової кризи та зниження попиту у порівнянні з 2008 роком були заплановані на значно нижчому рівні.

В Україні дуже гостро стоїть проблема відшкодування ПДВ. Реалії сього-дення свідчать про те, що бюджетоформуючий ПДВ змінився останніми роками на бюджетовитратний, тобто при зниженні митного обліку обсягів фактичного експорту товарів та послуг у 2008 році відносно 2007 року обсяги вимог бюджетного відшкодування експортного ПДВ у 2008 році зросли відносно 2007 року. Важливим для економіки держави в цілому є прогресивна динаміка відшкодування ПДВ живими грошима як за внутрішніми оборотами, так і за зовнішньоекономічними операціями, та відсутністю відповідного зростання коштів у бюджеті. Поступово зменшується позитивне сальдо, тобто різниця між сумою ПДВ, зібраною до бюджету, та сумою відшкодованою з бюджету.

Незаконне відшкодування ПДВ створило умови для особливого різновиду кримінального бізнесу. На фіктивних фірмах формується велика частина необґрунтованого податку на додану вартість, яка ніколи не надійде в бюджет. Дана проблема поглиблюється активними і різноманітними діями учасників тіньової економіки, які будують свій бізнес на незаконному відшкодуванні ПДВ. З цією метою вони створюють заплутані схеми для штучного завищення цін реалізації і незаконного формування податкового кредиту, а також здійснення подвійного експорту [29].

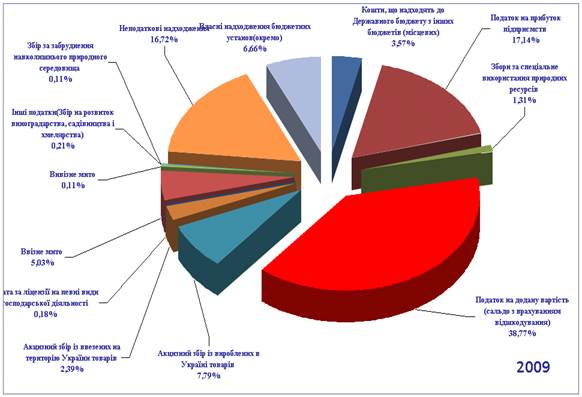

На рис.3.2 наведена структура доходної частини Державного бюджету України у 2009 році.

Рис.3.2. Структура доходної частини Державного бюджету України

у 2009 році [8]

Як показує аналіз структур, наведених на рис.3.2, основними джерелами дохідної частини Державного бюджету України є:

- податок на додану вартість (38,8%);

- податок на прибуток підприємств(17,1%);

- неподаткові надходження (16,7%).

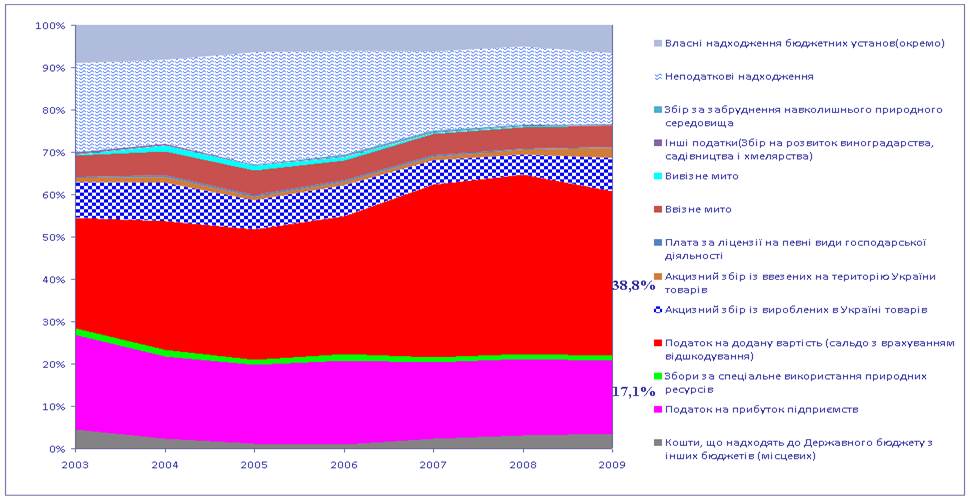

Рис.3.3. Структура доходної частини Державного бюджету України у 2003 - 2009 рр. та питома вага податкового наповнення за рахунок ПДВ [8] – [14][3]

На рис.3.3 наведена динаміка структури доходної частини Державного бюджету України у 2003 – 2009 роках, що дозволяє проаналізувати зміни в питомій вазі ПДВ в загальній сумі податкових та неподаткових надходжень.

Аналіз графіків, наведених на рис.3.3, показує, що в дохідній частині державного бюджету України у 2003 – 2009 роках ПДВ все більш стає основним бюджетоутворюючим податком, при цьому його питома вага поступово зростала з рівня 26,1 % у 2003 році до максимального рівня 42,2% у 2008 році.

У 2009 році питома вага ПДВ дещо знизилась до рівня 38,8% за рахунок різкого зростання ставок акцизного збору і відповідного зростання питомої ваги цього податку з рівня 4,8% у 2008 до рівня 7,8% у 2009 (внутрішній акцизний збір) та з рівня 1,1% у 2008 році до рівня 2,4% (імпортний акциз).

Податок на додану вартість в Україні вже давно багатьма експертами називається одним із самих кримінальних податків, тому що процедура його відшкодування породила масу корупційних схем. З кожним роком отримати відшкодування ПДВ підприємствам все важче, а рівень хабарів за його повернення окремим керівникам податкових органів зростає. Протистояння між бізнесом і податківцями триває: бізнес використовує двозначності у вітчизняному законодавстві і формує до відшкодування чималі суми даного податку.

Податкові органи для підвищення рівня стягнутого у бюджет ПДВ намагаються всіма способами або затримати виплати бюджетного відшкодування ПДВ, або взагалі відмовити в його відшкодуванні, мотивуючи це сумнівами в законності його формування. При цьому треба визнати, що досить часто це робиться справедливо, адже кожна п'ята гривня, заявлена до відшкодування ПДВ, є незаконною.

За 7 місяців 2009 року підрозділами податкового контролю державної податкової служби перевірено понад 7 тисяч декларацій із заявленим бюджетним відшкодуванням ПДВ на загальну суму 14 млрд. гривень. При цьому було по-переджено незаконне відшкодування з бюджету 2,8 млрд. грн. Це майже на 200 млн. гривень перевищує показники минулого року. А у Києві за 7 місяців 2009 року податківці виявили 162 факти необґрунтованих заявок на відшкодування ПДВ на суму майже 2 млрд. грн. Тому податковими органами проводиться пос-тійний моніторинг сум податку на додану вартість, заявлених до відшкодування платниками та детальний аналіз їх фінансово-господарської діяльності. Слід зазначити, що проблема відшкодування ПДВ в умовах кризи та зростаючого дефіциту бюджету настільки загострилася, що навіть відповідальні державні органи не можуть (або не хочуть) дати однозначну відповідь на питання: скіль-ки коштів держава заборгувала підприємствам (а у багатьох випадках і найма-ним працівникам) у вигляді неповерненого ПДВ [66].

Так, за даними Голови Держказначейства України, відшкодування податку на додану вартість за 7 місяців 2009 року було виконано на 100,5% від плану. Сума відшкодування ПДВ склала 18,9 млрд. грн. В тому числі в липні сума відшкодувань склала 3,4 млрд. грн. або 102,7% від планових показників. Проте, за даними Президентського секретаріату, за січень - липень 2009 року прострочені суми відшкодування ПДВ зросли на 54,3% порівняно з початком року і склали на 1 серпня 2009 року 4,6 млрд. грн. Водночас, за даними ДПА України, прострочена заборгованість по бюджетному відшкодуванню зменшилася за І півріччя 2009 року на 2,2 млрд. грн. - до 0,3 млрд. грн. [66].

Можливими причинами зростання заборгованості з відшкодування ПДВ є: недостатність бюджетного ресурсу, необхідного для відшкодування дебетового сальдо; наявність значної кількості заявок на незаконне відшкодування; тривалі терміни перевірок схем по ланцюгу постачання товарів аж до товарови-робників; скасування податкових векселів.

Проаналізувавши вище зазначені дані, можна зробити висновок, що діючий у даний час в Україні механізм оподаткування доданої вартості, який засновано на самостійному розрахунку і сплаті податку платниками податків, виявився не прийнятним. Постає питання, навіщо зобов'язувати платників податків заповнювати велику кількість реквізитів податкової накладної, зводити їх в реєстри покупок і продажів, якщо платник податків може просто виписати податкову накладну на будь-яку особу, яка не звітує в податкову.

У податковому законодавстві України обов'язково слід врахувати економічну природу дії ПДВ і встановити взаємозв'язок у розрахунку ПДВ суб'єктами господарювання. Цей взаємозв'язок припускає обов'язкове взаємне відображення однієї і тієї ж господарської операції в бухгалтерському і податковому обліку осіб, які її здійснили, і встановлення залежності між відрахуванням сум перерахованого покупцем постачальнику ПДВ і сплатою останнім податку в бюджет. Отже, право на відшкодування за рахунок бюджету сум вхідного ПДВ у платника податків буде тільки при наявності сплати вихідного ПДВ його контрагентом - іншим платником податків. Це означає, що спочатку повинна бути сплата в бюджет сум вихідного ПДВ, а потім відшкодування з бюджету сум вхідного ПДВ.

Зобов'язувати безпосередньо платників податків надавати у податкові органи докази сплати їх контрагентами ПДВ у бюджет навряд чи можливо з огляду на величезну кількість платників податків у країні. Крім того, це значно збільшить обсяг документообігу для платників податків, а це - недоцільно. На мою думку, потрібно ефективно забезпечити взаємозв'язок у розрахунку ПДВ. А це можливо тільки за допомогою банків і безготівкових розрахунків. З огляду на те, що платники ПДВ це - підприємства, приватні підприємці і прирівняні до них з метою оподаткування фізичні особи, для практичного використання принципу дзеркальності необхідним є обов'язкове здійснення всіх розрахунків між платниками ПДВ у безготівковому порядку через банки. Я вважаю, що тільки безготівкові розрахунки зможуть забезпечити необхідну прозорість і вірогідність угод платників податків. І тільки у безготівкових розрахунках у відносинах між платниками ПДВ (постачальником і покупцем) з'явиться посередник - банк, на який можна покласти функцію податкового агента за утриманням і сплатою до бюджету податку, що перераховується покупцем податку на додану вартість. Участь у розрахункових відносинах банку дасть можливість забезпечити взаємозв'язок у розрахунку і сплаті ПДВ і фактичне надходження податку в бюджет [29].

Підсумовуючи вищесказане, можна зробити висновок, що наявність суттєвих недоліків у відшкодуванні податку на додану вартість вимагає здійснення термінових заходів для стабілізації ситуації, а саме:

- вдосконалення законодавчої бази, зокрема усунення суперечливих норм законодавства про ПДВ та систематизування величезної кількості нормативних актів про ПДВ;

- паралельно з удосконаленням законодавства необхідно проводити автоматизацію роботи податкових органів та впроваджувати електронний варіант подання звітності підприємствами (див. Рис.3.4);

- для прискорення процедури відшкодування ПДВ доцільно застосовувати сучасні інструменти фінансового ринку, зокрема за інструменти банківських і страхових організацій.

Дата: 2019-07-31, просмотров: 331.