В условиях трансформации экономики Россия в начале 90-х годов и о векселе вспомнили вновь, прежде всего, с острейшим кризисом платежей, поразившим пост социалистическую эпоху. С 1991 года стало возможным внутреннее обращение векселей в России, когда постановлением Президиума Верховного Совета РСФСР №1451-1 “О применении векселя в хозяйственном обороте РСФСР” было подтверждено действие “Положения о переводном и простом векселе” во внутренних российских расчётах на всей территории страны.

Значимым событием было принятие в марте 1997 года Федерального закона “О простом и переводном векселе”, благодаря которому федеральные, региональные и местные власти наконец-то лишились права обязываться векселями. Хотя они продолжали использовать векселя в расчётах с предприятиями (своими кредиторами и должниками), это были уже не собственные обязательства, а векселя третьих лиц. Тем самым удалось прекратить порочную практику строительства финансовых пирамид организациями государственной власти (по крайней мере основанных на выпуске векселей), ужесточить финансовую дисциплину и предотвратить возможные многочисленные нарушения. Данный закон также закрепил финансовые санкции, применяемые в случае несвоевременного исполнения обязательств участниками вексельного оборота.

В общем и целом, в настоящее время имеются экономические и организационно-правовые основания для дальнейшего развития системы вексельного обращения в России, расширен круг участников вексельного рынка, разработана и постоянно совершенствуется нормативная база, регулирующая вексельные отношения. Вместе с тем, в условиях переходной экономики возрождение векселя происходило противоречиво и было сопряжено с множеством проблем пост социалистического этапа развития нашей страны.

С развитием рыночной инфраструктуры в Российской федерации, с усложнением товарно-денежных отношений между хозяйствующими субъектами, а также наряду со всеми остальными процессами, протекающими в экономической, политической и социальной жизни страны, закономерным является появление отношений, не имевших широкого распространения в дореформенный период. Данные отношения принимать как объективную реальность, сосредотачивая усилия на их всестороннем изучении, исследовании и прогнозировании. С экономической точки зрения в настоящее время особый интерес представляет анализ отношений, возникающих в сфере вексельного обращения.

В последние годы, на фоне стагнации российской экономики, болезненно протекавших социальных процессов (рост безработицы, падение реальных доходов у большинства населения страны, увеличение задолженности по заработанной плате, невыплата пенсий, пособий) катастрофического, с огромным по территориальному размаху и отраслевому проникновению, кризисом платежей и жёсткой финансовой политикой производства проблема эффективности функционирования механизма вексельного обращения в нашей стране стала одной из наиболее актуальных и постоянно находится в поле зрения экономистов, финансистов, политиков, многих хозяйственных субъектов.

Бурное развитие вексельного рынка, имевшее место в последние 5-6 лет, во многом определялось общим кризисным состоянием экономики России. Сравнение параметров коэффициента монетизации экономики в России и за рубежом ярко высвечивает проблемы “финансового голода” нашего народного хозяйства: в Германии этот показатель составляет 66%; в США – 68%; во Франции – 90%; в Великобритании – 90%; в Китае – 80%; а в России – только 15%!

В сложившейся ситуации многие промышленные предприятия были вынуждены самостоятельно искать пути решения возникших финансовых проблем. Вполне естественно, что при этом они обратили своё внимание на возможности векселей, которые во всём мире достаточно активно используются в качестве средства платежа в рассчётах между контрагентами.

Вексель относится к краткосрочным инструментам рынка. Срок их обращения колеблется от нескольких дней до трёх – шести месяцев. Они могут свободно обращаться и после первичного размещения перепродаваться другим субъектам.

Основными характерными признаками векселя являются:

¨ безусловный характер денежного обязательства, т.е. принятое векселедателем на себя обязательство уплатить определенную сумму или приказ оплатить вексельную сумму третьему лицу не могут быть ограничены никакими условиями;

¨ абстрактный характер обязательства, т.е. в тексте векселя не допускаются ссылки, на основании какой сделки он выдан;

¨ строго формализованная процедура заполнения данного документа, т. е. форма векселя должна содержать все необходимые реквизиты, так как отсутствие хотя бы одного из них делает вексель ничтожным; денежная форма расчетов, т. е. предметом обязательства могут быть только денежные средства. Не допускаются расчеты товарами или услугами.

Вексель является одной из наиболее старых ценных бумаг, используемых в мировой практике. Возникновение векселя относят к XII веку. В настоящее время действует хорошо отработанное вексельное право. В мире применяются две основные системы вексельного права. Наибольшее распространение получила Женевская система, основанная на Единообразном законе о простом и переводном векселе. В настоящее время к Женевской конвенции присоединилось более 70 стран, в том числе Россия.

В некоторых странах (около 40) функционирует вексельное право, основанное на английском Законе о переводных векселях 1882 г. Данный закон действует в Великобритании и в настоящее время.

Виды векселей.

В практической деятельности различают следующие виды векселей:

1. Товарный (коммерческий) вексель. Данный вид векселя опосредует коммерческую сделку. При помощи товарного векселя предприятие-продавец предоставляет покупателю коммерческий кредит, принимая от него в уплату товара вексель, подлежащий оплате в течение определенного периода времени. Коммерческий вексель выполняет две основные функции:

¨ во-первых, это безусловное долговое обязательство;

¨ во-вторых, он выполняет функцию средства платежа, так как владелец векселя может им расплачиваться со своими поставщиками за товары, работы, услуги.

2. Финансовый вексель — в основе данной ценной бумаги лежит финансовая операция, не связанная с совершением товарной сделки. Финансовый вексель опосредует финансовую сделку, связанную с получением кредита.

Между кредитором и заемщиком не составляется кредитный договор, а заемщик продает инвестору вексель, привлекая тем самым финансовые ресурсы.

При помощи финансового векселя предприятия могут выдавать друг другу кредиты, а также можно оформлять просроченную кредиторскую задолженность предприятий по платежам в бюджет, осуществлять бюджетное финансирование и т. д.

В западных странах широкое распространение получили финансовые векселя, выпускаемые небанковскими учреждениями. К выпуску таких векселей прибегают крупные компании, имеющие стабильную кредитную историю и пользующиеся репутацией первоклассного заемщика. Данные векселя выпускаются без обеспечения на краткосрочный период и не подлежат государственной регистрации. Для их выкупа не требуется составления проспекта эмиссии, аудиторского заключения, прохождения регистрации, что существенно упрощает процедуру эмиссии, ускоряет процесс привлечения финансовых ресурсов и снижает расходы.

В России широкое распространение получили банковские векселя как разновидность финансовых векселей. При помощи данных векселей оформляются депозитные операции банков. Вексель удостоверяет, что предприятие внесло в банк указанную в векселе сумму, а банк обязуется в течение определенного срока этот вексель погасить с уплатой процентного дохода. Фактически вексель выполняет роль депозитного сертификата.

3. Дружеский вексель. Эти векселя выдают друг другу лица на одинаковую сумму и на один и тот же срок. Дружеские векселя не подкрепляются никакой реальной операцией. Целью выпуска данных векселей является оказание помощи одному из участников вексельного обращения, испытывающему финансовые затруднения. Получив вексель, предприятие может с его помощью рассчитаться с поставщиками за товары или заложить в банке, чтобы получить реальные деньги. Дружеские векселя выписывают реальные лица, которые находятся в очень близких отношениях и, безусловно, доверяют друг другу. Дружеские векселя имеют очень большую степень риска.

4. Бронзовый вексель. Этот вексель выпускается с целью совершения мошеннических операций. Бронзовый вексель не опосредует ни коммерческую сделку, ни финансовую операцию. Как правило, хотя бы одно лицо, участвующее в вексельном обращении, является вымышленным. Цель эмиссии бронзового векселя — получить в банке кредит под залог векселя или расплатиться векселем за товарные сделки или по финансовым обязательствам.

В России выпуск дружеских и бронзовых векселей запрещен.

Простые и переводные векселя.

Все выпускаемые векселя делятся на две большие группы: простые и переводные.

Простой вексель (соло-вексель) — это безусловное долговое обязательство должника (векселедателя) уплатить кредитору (векселедержателю) определенную сумму денежных средств в определенном месте и в установленные сроки или по приказу кредитора перечислить средства третьему лицу.

Отличительной чертой простого векселя является то, что должником всегда является лицо, выписавшее вексель, т. е. векселедатель. Держатель векселя может использовать его в расчетах со своими контрагентами, переводя свою задолженность на векселедателя.

На рисунке представлена схема движения простого векселя, обслуживающего коммерческую сделку:

|

|

| |||

| |||

вексель

вексель

|

|

товар денежные

товар денежные

средства

средства

Переводной вексель (тратта) — это поручение (приказ) кредитора (векселедателя), обязывающее должника (трассата) оплатить обозначенную в векселе сумму в указанный срок третьему лицу (ремитенту). Лицо, выписавшее переводной вексель, называется векселедателем или трассантом.

Особенностью выпуска и обращения переводного векселя является то, что он не может служить простым средством платежа. Ремитент, получая вексель, не уверен, что указанный в нём трассат произведет оплату. Поэтому первоначально необходимо убедиться, что должник согласен оплатить вексельную сумму. Для этого вексель направляется трассату для акцепта.

Акцепт — это письменное согласие на выполнение обязательств по векселю. Свое согласие трассат подтверждает надписью на лицевой стороне векселя. Следует отметить, что владелец векселя может передать его другому лицу и без акцепта плательщика. Однако неакцептованный вексель пользуется значительно меньшей популярностью по сравнению с векселями, по которым получен акцепт плательщика. Акцепт может быть полным или частичным.

Полный акцепт означает, что трассат полностью выплатит указанную в векселе сумму в установленные сроки.

Частичный акцепт означает, что должник согласен выплатить только часть суммы. Следовательно, другая часть суммы платежа остается неакцептованной. Векселедержатель должен согласиться с частичным акцептом и направить протест против неакцептованной суммы. Таким образом, векселедержатель имеет право предъявить регрессивные требования ко всем обязанным по векселю лицам. Данный порядок предусмотрен Женевской конвенцией.

В английском законодательстве существует иной порядок действия полного и частичного акцепта. Полный акцепт носит безусловный характер. Однако английское вексельное право допускает установление определенных условий на осуществление платежа. В векселе, в частности, может быть зафиксирована возможность платежа только после совершения какого-либо события. Если событие не произошло, то плательщик может согласиться на частичную оплату вексельной суммы, т. е. произвести ограниченный (частичный) акцепт. Векселедержатель имеет право отказаться от ограниченного акцепта.

Вексель может быть предъявлен к акцепту в любое время, начиная со дня его выдачи и до даты наступления платежа. Допускается предъявление векселя к акцепту и после истечения срока платежа. Должник отвечает по векселю точно так же, как принял бы вексель до наступления срока платежа.

В случае отказа плательщика от акцепта предъявленного векселя или отказа от осуществления платежа уже акцептованного векселя векселедержатель имеет право опротестовать вексель, т.е. предъявить регрессивные требования к предыдущим владельцам векселя, чьи подписи стоят на индоссаментах. На рисунке представлена схема движения переводного векселя: 1,5 – поставка товаров; 2 – неакцептованный вексель; 3 – направление векселя на акцепт; 4 – возврат акцептованного векселя; 6 – передача акцептованного векселя за получаемый товар; 7 – предъявление векселя к оплате; 8 – получение денежных средств.

|

|

|

2 6

3 4 7 8

|

Обращение векселей.

Переход векселя от одного лица к другому осуществляется путем совершения на оборотной стороне векселя передаточной надписи, которая называется индоссаментом. Лицо, совершающее передаточную надпись, называют индоссантом, а лицо, получившее в результате этой надписи вексель в свое пользование, — индоссатом.

В зависимости от объема сведений, содержащихся в передаточной надписи, различают несколько видов индоссаментов.

Во-первых, индоссамент может быть полным или частичным. Полный индоссамент переносит на индоссата все права по векселю. Частичный индоссамент переносит только часть прав. По российскому законодательству частичный индоссамент запрещен.

Во-вторых, индоссамент может быть бланковым, именным или препоручительным. При бланковом индоссаменте в передаточной надписи не указывается лицо, по приказу которого должен быть совершен платеж. В этом случае вексель считается выданным на предъявителя. Индоссант подписывает вексель и передает его новому владельцу. Если происходит дальнейшая передача векселя, то переход осуществляется путем простого вручения без новой передаточной надписи. Вексель на предъявителя можно сделать именным, если в передаточной надписи указать лицо, по приказу которого совершается платеж.

Именной (полный) индоссамент означает, что при совершении передаточной надписи в векселе указано лицо, которому он передается. В этом случае мы имеем именную ценную бумагу.

Препоручительный индоссамент совершается с целью доверить лицу, указанному в передаточной надписи, произвести определенные операции. Обычно поручение дается банку на получение денежных средств от плательщика, на осуществление протеста при неплатеже, на передачу векселя в залог и т.д. Получатель векселя по препоручительному индоссаменту не становится собственником векселя, он только выполняет указанное в передаточной надписи поручение. Все дальнейшие индоссаменты на векселе тоже могут быть только препоручительными.

В-третьих, индоссамент может быть оборотным и безоборотным. Совершая оборотный индоссамент, векселедержатель не делает никаких оговорок по поводу векселя. Это означает, что в случае регресса он полностью отвечает по вексельным обязательствам.

Безоборотный индоссамент совершается с определенной оговоркой «без оборота на меня», т. е. в случае неакцепта или неуплаты должником вексельной суммы лицо, совершившее безоборотный индоссамент, снимает с себя ответственность по вексельным обязательствам. В этом случае солидарную ответственность по векселю несут все лица, сделавшие оборотный индоссамент.

Передаточная надпись обычно делается на оборотной стороне векселя. В ряде случаев, если предполагается, что вексель будет иметь много передаточных надписей, то для индоссаментов делается дополнительный лист, который называется аллонжем.

Вексельная форма займа удобна тем, что вексель можно предложить к оплате в любом филиале банка, в котором эта ценная бумага была куплена. При необходимости можно досрочно его погасить в любом другом коммерческом банке и получить соответствующий доход.

Авалирование векселя.

В целях повышения надежности векселя и повышения гарантии проведения платежа осуществляется авалирование векселя третьими лицами.

Аваль — это поручительство юридического лица, гарантирующее полную или частичную оплату векселя в случае невыполнения должником своих обязательств. При авалировании на лицевой стороне векселя делается надпись: «Считать за аваль». Аваль может выдаваться за любое ответственное по векселю лицо. В этой связи авалист должен указать лицо, за которого он поручается. Если такое указание отсутствует, считается, что аваль выдан за векселедателя.

Следует отметить, что запрещается выдавать аваль за участников вексельного оборота, которые сняли с себя ответственность по векселю. Например, за должника, который не акцептовал вексель, или за индоссанта, который в передаточной надписи указал: «Без оборота на меня».

Проставление аваля делает авалиста участником вексельного оборота, т. е. он наряду с другими лицами, поставившими подписи на векселе, несет солидарную ответственность перед векселедержателем. Если авалист произвел оплату по векселю, то он, как участник вексельного оборота, приобретает право требования возмещения уплаченной суммы к лицу, за которого он оплатил, а также ко всем другим участникам, обязанным этому лицу.

Сроки платежа.

Обязательным реквизитом векселя является указание срока платежа. В зависимости от финансового состояния векселедателя или трассата могут быть указаны различные варианты определения даты платежа. В практике вексельного обращения применяют следующие сроки платежа:

1. Срок платежа не фиксирован, а определяется по предъявлении векселя. В этом случае в векселе должно быть указано:

«Оплатите по предъявлении». В ряде случаев устанавливают временной интервал, в течение которого вексель может быть предъявлен к оплате. На векселе указывают, что он может быть предъявлен не ранее какой-то конкретной даты. Если интервал не задан, то вексель предъявляется к оплате в любое время, но не позднее одного года со дня его выставления.

2. Срок оплаты устанавливается в течение определенного количества дней от даты предъявления векселя. Данный вариант указания сроков платежа сопровождается надписью, например:

«Платите через 30 дней после предъявления». Датой предъявления считается дата акцепта на оплату или дата протеста в акцепте. При этом следует учитывать общий срок обращения векселя, который не должен превышать одного года. Поэтому вексель необходимо предъявить заранее, чтобы срок обращения векселя вместе с периодом оплаты не был бы более одного года со дня составления векселя.

3. Срок оплаты устанавливается в течение определенного периода времени со дня составления. При таких условиях вексель должен содержать фразу: «Оплатите через столько-то дней со дня выставления» — и может быть предъявлен к оплате буквально на следующий день после составления. Однако трассат может оплатить вексель в последний день указанного периода.

4. Оплата в определенный день. В векселе в этом случае указывается конкретная дата платежа.

Учёт векселей.

Под учетом векселя понимается его передача векселедержателем банку для получения вексельной суммы до наступления даты платежа. За учет векселя банк взимает плату, возмещая векселедержателю сумму, указанную в векселе, за вычетом учетного процента (дисконта).

Векселя бывают двух типов:

¨ вексель, в котором указана абсолютная сумма, подлежащая выплате должником;

¨ вексель, в котором, кроме абсолютной суммы долга, предусмотрено начисление процентов на указанную сумму.

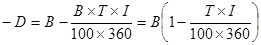

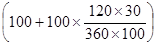

По векселям, в котором указана только сумма долга без начисления процентов, величина дисконта определяется по формуле:

,

,

где D – сумма дисконта,

где D – сумма дисконта,

T – срок от даты учёта векселя до даты погашения;

T – срок от даты учёта векселя до даты погашения;

B – вексельная сумма;

B – вексельная сумма;

I – учётная ставка банка.

I – учётная ставка банка.

Размер учетной ставки устанавливается в договоре между векселедержателем и банком.

Сумма, которую получит векселедержатель (В'), определяется по формуле:

B =В’  .

.

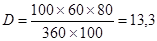

Если вексель, выписанный на сумму 100 тыс. руб. с периодом обращения 210 дней, учтен в банке за 60 дней до даты погашения по учетной ставке 80% годовых, то величина дисконта составит:

тыс. руб.

тыс. руб.

В' = 100 - 13,3 = 86,7 тыс. руб.

Владелец векселя получит сумму в размере 86,7 тыс. руб. По истечении 60 дней банк предъявит вексель к оплате и получит с должника всю вексельную сумму.

По векселям, по которым предусмотрено начисление процентов на сумму долга, векселедержателю необходимо оценить выгодность учета векселя в банке.

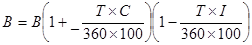

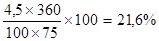

Сумма, которую получит векселедержатель по процентному векселю при его учете в банке, определяется по формуле:

,

,

где Св – вексельная процентная ставка;

Тв – период обращения векселя от дня выдачи до дня предъявления к погашению.

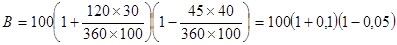

Пример. Вексель номинальной стоимостью 100 тыс. руб. выпущен в обращение с погашением 30% годовых на сумму долга. Условиями выкупа предусмотрено, что он может быть предъявлен к погашению не ранее, чем через 120 дней со дня выпуска, т.е. 30 октября 1998 г. Векселедержатель предъявил вексель банку для учета 15 сентября 1998 г., продержав вексель 75 дней. Банк учел вексель по ставке 40% годовых. Следует определить сумму, которую получит векселедержатель при условии, что банк предъявит вексель к погашению 30 октября 1998 г.

тыс. руб.

тыс. руб.

Банк, учитывая вексель, фактически переводит кредиторскую задолженность на себя. Кредиторская задолженность по векселю с учетом начисляемых процентов составляет 110 тыс. руб.,  , которая будет погашена банку через 45 дней после учета векселя.

, которая будет погашена банку через 45 дней после учета векселя.

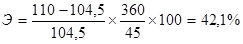

Эффективность данной операции по учету векселя в банке для векселедержателя составляет:  , т. е. ниже, чем вексельный процент, так как банк кредитует векселедержателя.

, т. е. ниже, чем вексельный процент, так как банк кредитует векселедержателя.

В момент учета векселя банком его стоимость, включающая номинальную стоимость и накопленный за 75 дней владения доход, составляет 106,25 тыс. руб.  . Банк же выкупает (учитывает) вексель не за 106,25 тыс. руб., а за 104,5 тыс. руб., то есть за 98,35% от его реальной стоимости.

. Банк же выкупает (учитывает) вексель не за 106,25 тыс. руб., а за 104,5 тыс. руб., то есть за 98,35% от его реальной стоимости.

Эффективность операции по учету векселя для банка (Э) составляет:

По сути дела банк предоставил векселедержателю кредит в сумме 104,5 тыс. руб. сроком на 45 дней под 42,1% годовых. Процент, который взимает банк за предоставление кредита, называется кредитной ставкой.

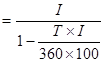

Взаимосвязь между кредитной и учётной ставками выражается следующей формулой:

Скр  ,

,

где Скр – кредитная ставка;

I – учётная ставка;

Т – период времени от даты учёта до даты погашения.

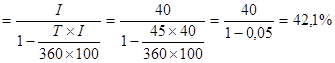

В нашем примере

Скр

Дата: 2019-07-30, просмотров: 363.