Введение

На современном этапе развития российской экономики, в условиях продолжающейся её трансформации и становления денежного рынка ключевую роль играет эффективная деятельность как Центрального банка, так и всей банковской системы в целом, которая обеспечивает финансовыми ресурсами предприятия, организации и малый бизнес, составляющий основу любой развитой рыночной экономики. Череда финансовых кризисов, произошедших в отечественной банковской системе в последние 15 лет, только подтверждает факт наличия серьёзных проблем, как инфраструктурного, так и финансового характера, мешающих её устойчивому развитию.

Центральный Банк Российской Федерации является мощнейшим центром кредитной системы нашей страны. Его роль очень велика и в условиях нынешней экономики она продолжает возрастать. Достаточно сказать, что Банк России является регулирующим центром в вопросах налично-денежного оборота, список его функций и задач огромен, однако наиболее важными задачами среди всех прочих является обеспечение устойчивости национальной валюты, снижение темпов инфляции, а также разработка единой государственной денежно-кредитной политики.

В настоящее время деятельность Центрального банка России приобретает огромное значение, поскольку от его эффективного функционирования и правильно выбранных методов, посредством которых он осуществляет свою деятельность, зависит стабильность и дальнейший рост экономического потенциала страны, отдельных секторов экономики, а также укрепление позиций на международном рынке. Исходя из этого, Центральный банк Российской Федерации играет огромную роль в жизни страны, и является актуальным вопросом на сегодняшний день.

Объектом исследования является Центральный банк Российской Федерации.

Предметом исследования является деятельность Центрального банка Российской Федерации.

Целью курсовой работы является исследование деятельности Центрального банка Российской Федерации, его функций в развитии банковского дела на современном этапе.

Достижение поставленной цели требует решения следующих задач:

- Исследовать историю возникновения Банка России;

- Рассмотреть основные функции Центрального банка Российской Федерации и его роль в рыночной экономике России;

- Проанализировать организационную структуру Банка России;

- Провести анализ деятельности Центрального банка по развитию банковской системы Российской Федерации;

- Обобщить основные направления совершенствования деятельности Центрального банка Российской Федерации.

Основой для написания курсовой работы послужили труды ученых-экономистов таких как Фетисов Г.Г., Лаврушина И.Д.., Мамонов И.Д., Коробов Г.Г. и др.

Так же использована теория и методология, изложенная в нормативных документах, статьях российских авторов, данных статистической отчетности и ресурсах глобальной сети Интернет, в частности были использована данные, размещенные в режиме свободного доступа на официальном сайте Центрального банка Российской Федерации.

Организационная структура Банка России

Коллегиальные органы Банка России

Совет директоров

Высший орган Банка России – Совет директоров. Это коллегиальный орган, определяющий основные направления деятельности Банка России и управляющий ею.

В Совет директоров входят: Председатель Банка России и 12 членов Совета. Члены Совета директоров работают на постоянной основе. Они утверждаются Государственной Думой по представлению Председателя Банка, который является одновременно председателем Совета директоров.

Совет директоров Центрального банка Российской Федерации (указана дата утверждения на должность, срок полномочий членов Совета директоров составляет 4 года):

1. Игнатьев Сергей Михайлович - Председатель Центрального банка Российской Федерации (16.11.05);

2. Лунтовский Георгий Иванович - Первый заместитель Председателя Банка России (27.06.07);

3. Меликьян Геннадий Георгиевич - Первый заместитель Председателя Банка России (19.04.06);

4. Улюкаев Алексей Валентинович - Первый заместитель Председателя Банка России (25.04.08);

5. Корищенко Константин Николаевич - Заместитель Председателя Банка России (18.10.06);

6. Мельников Виктор Николаевич - Заместитель Председателя Банка России (18.10.06);

7. Гуденко Людмила Ивановна - Главный бухгалтер—Директор Департамента бухгалтерского учета и отчетности (18.10.06);

8. Иванова Надежда Юрьевна - Директор Сводного экономического департамента Банка России (19.04.06);

9. Симановский Алексей Юрьевич - Директор Департамента банковского регулирования и надзора Банка России (26.01.07)

10. Сухов Михаил Игоревич Директор - Департамента лицензирования деятельности и финансового оздоровления кредитных организаций Банка России (26.01.07);

11. Савинская Надежда Алексеевна - Начальник Главного управления ЦБ РФ по г. Санкт-Петербургу (18.10.06);

12. Шор Константин Борисович - Начальник Московского главного территориального управления ЦБ РФ (18.10.06) [13]

Совет директоров выполняет следующие функции:

1) во взаимодействии с Правительством Российской Федерации разрабатывает проект основных направлений единой государственной денежно-кредитной политики и основные направления единой государственной денежно-кредитной политики и представляет эти документы для рассмотрения в Национальный банковский совет, а также Президенту Российской Федерации, в Правительство Российской Федерации и Государственную, обеспечивает выполнение основных направлений единой государственной денежно-кредитной политики;

2) утверждает годовую финансовую отчетность Банка России, рассматривает аудиторское заключение по годовой финансовой отчетности Банка России и заключение Счетной палаты Российской Федерации по результатам проверки счетов и операций Банка России;

3) утверждает отчет о деятельности Банка России, готовит анализ состояния экономики Российской Федерации и представляет указанные материалы в составе годового отчета Банка России в Национальный банковский совет и Государственную Думу;

4) рассматривает и представляет в Национальный банковский совет на утверждение на очередной год с расчетами и обоснованиями не позднее 1 декабря предшествующего года:

· общий объем расходов на содержание служащих Банка России;

· общий объем расходов на пенсионное обеспечение, страхование жизни и медицинское страхование служащих Банка России;

· общий объем капитальных вложений Банка России;

· общий объем прочих административно-хозяйственных расходов Банка России;

5) рассматривает и представляет в Национальный банковский совет при необходимости на утверждение на очередной год с расчетами и обоснованиями предложения по дополнительным расходам по указанным в пункте 4 настоящей части направлениям;

6) утверждает смету расходов Банка России, исходя из утвержденных Национальным банковским советом общих объемов расходов Банка России, не позднее 31 декабря предшествующего года;

7) при необходимости утверждает смету дополнительных расходов Банка России после утверждения Национальным банковским советом дополнительных объемов расходов Банка России;

8) устанавливает формы и размеры оплаты труда Председателя Банка России, членов Совета директоров, заместителей Председателя Банка России и других служащих Банка России;

9) принимает решения:

· о создании, реорганизации и ликвидации организаций Банка России;

· об установлении обязательных нормативов для кредитных организаций и банковских групп;

· о величине резервных требований;

· об изменении процентных ставок Банка России;

· об определении лимитов операций на открытом рынке;

· об участии в международных организациях;

· об участии (о членстве) Банка России в капиталах организаций (организациях), обеспечивающих деятельность Банка России, его учреждений, организаций и служащих;

· о купле и продаже недвижимости для обеспечения деятельности Банка России и его организаций (дает разрешения на цену и иные условия заключения сделки);

· о применении прямых количественных ограничений;

· о выпуске банкнот и монеты Банка России нового образца, об изъятии из обращения банкнот и монеты Банка России старого образца;

· о порядке формирования резервов кредитными организациями;

· об осуществлении выплат Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации, в случаях и порядке, которые предусмотрены федеральным законом;

· о размещении облигаций Банка России;

10) вносит в Государственную Думу предложения об изменении величины уставного капитала Банка России;

11) утверждает порядок работы Совета директоров;

12) представляет в Национальный банковский совет для назначения кандидатуру главного аудитора Банка России;

13) утверждает структуру Банка России, положения о структурных подразделениях и учреждениях Банка России, уставы организаций Банка России, порядок назначения руководителей структурных подразделений и организаций Банка России;

14) определяет в соответствии с федеральными законами условия допуска иностранного капитала в банковскую систему Российской Федерации;

15) утверждает перечень должностей служащих Банка России;

16) устанавливает правила проведения банковских операций для банковской системы Российской Федерации, правила бухгалтерского учета и отчетности для банковской системы Российской Федерации, за исключением Банка России;

17) готовит и представляет в Национальный банковский совет на утверждение:

· предложения по правилам бухгалтерского учета и отчетности для Банка России;

· предложения по порядку формирования провизий Банка России и порядку распределения прибыли Банка России, остающейся в распоряжении Банка России;

· отчет о расходах Банка России на содержание служащих Банка России, пенсионное обеспечение, страхование жизни и медицинское страхование служащих Банка России, капитальные вложения и прочие административно-хозяйственные нужды;

17.1) утверждает решение о выпуске (дополнительном выпуске) облигаций Банка России;

18) выполняет иные функции, отнесенные Федеральным законом к ведению Совета директоров. [2]

Итак, Совет директоров во взаимодействии с правительством разрабатывает единую государственную денежно-кредитную политику и обеспечивает ее выполнение. Структуру и штаты Центрального аппарата Банка России, а также уставы его других структурных подразделений утверждает Совет директоров. К его полномочиям также отнесены:

§ изменения ставок по централизованным кредитам, норм резервирования, экономических нормативов;

§ определение условий допуска иностранного капитала в банковскую систему России;

§ другие решения по вопросам, имеющим большое значение как для Банка России, так и для банковской системы страны.

Решение Совета директоров считается принятым, если за него проголосовало большинство членов. Таким образом, Совет директоров не только возглавляет и организует работу Банка России, но и регулирует деятельность коммерческих банков в стране.

Таблица 2.2 Институциональная характеристика банковской системы Российской Федерации

|

| 1.01.00 | 1.01.01 | 1.01.02 | 1.01.03 | 1.01.04 | 1.01.05 | 1.01.06 | 1.01.07 | 01.01.08 | 01.01.09 | Т.р. 2009/2000, % |

| Банков, всего | 2 378 | 2 126 | 2 003 | 1 828 | 1 668 | 1 518 | 1 409 | 1345 | 1136 | 1 108 | 46,6 |

| Филиалы банков, всего | 2 894 | 2 978 | 2 749 | 2 827 | 2 880 | 3 019 | 3 124 | 3281 | 3 455 | 3 470 | 119,9 |

| Количество филиалов, приходящихся на один банк | 1,22 | 1,40 | 1,37 | 1,55 | 1,73 | 1,99 | 2,2 | 2,44 | 3,04 | 3,13 | 256,5 |

Из приведенных данных в таблице 2.2 видно, что за 9 лет (с 2000 г. по 2009 г.) общей тенденцией институциональной структуры российской банковской системы, является сокращение числа банков с одновременным ростом филиальной сети. Эти тенденции в банковской системе России имеют свои особенности.

Во-первых, сокращение числа кредитных организаций в России происходит из-за интенсивного процесса слияния и поглощения крупными банками более мелких.

Во-вторых, рост числа филиалов в российской банковской системе происходит не значительными темпами. Так, за период с 2000 г. по 2009 г. число филиалов в российской банковской системе возросло на 19,9%. Медленное развитие филиальной сети объясняется сложностью процедуры их открытия и регистрации.

Перечисленные особенности способствовали поддержанию высокой положительной динамики изменения количества филиалов, приходящихся на один банк.

Немаловажной характеристикой развитости банковской системы страны является показатель обеспеченности населения банковскими учреждениями. Расчёт этого показателя представлен в таблице 3.3.

Таблица 3.3 Расчёт показателя обеспеченности населения страны банковскими учреждениями[5]

| 1.01.06 | 1.01.07 | 1.01.08 | 1.01.09 | |

| Количество действующих в стране кредитных организаций, шт. | 1 409 | 1345 | 1136 | 1108 |

| Численность населения, тыс. чел. | 142489 | 141852 | 142105 | 141984 |

| Показатель обеспеченности населения страны банковскими услугами на 100 тыс. чел. | 0,99 | 0,95 | 0,79 | 0,78 |

Данные показывают, что на 100 тыс. человек приходится в среднем 0,8 кредитных организаций. При этом немаловажным фактором, влияющим на количество банковских учреждений, является степень разброса населения по стране. Россия – страна с большой площадью, высокой степенью концентрации населения возле крупных мегаполисов и его низкой мобильностью, где высока доля региональных специализированных банков, а потребность в банковских продуктах и услугах относительно низка, не требует открытия новых финансовых учреждений, т.к. ресурсы уже действующих использованы не полностью.

Итак, проведённый анализ процессов развития банковской системы России позволил проследить некоторые положительные тенденции в развитии банковской системы и выявить ее недостатки.

Положительные изменения в банковской системе произошли по следующему направлению: Изменение институционального характера банковской системы. Процесс сокращения общего числа банков с одновременным ростом их филиальной сети за последние 9 лет. Это связано с процессами слияния и поглощения более крупными банками мелких, а так же этому способствовало ужесточение законодательства и вследствие этого череда банкротств.

К недостаткам банковской системы России можно отнести: Развитие процесса слияния и поглощения. Слабость процесса укрупнения банковских учреждений в России путём слияния и поглощения крупными банками более мелких. Структура активных и пассивных операций Центрального банка Российской Федерации по состоянию на 1 октября 2009 года выглядит следующим образом: (табл. 3.4)

Таблица 3.4 Баланс Банка России по состоянию на 1 октября 2009 года[6]

| Статьи баланса | Млн. руб. | % |

| АКТИВЫ | ||

| 1. Драгоценные металлы | 619 827 | 4.1 |

| 2. Средства и ценные бумаги в иностранной валюте, размещённые у нерезидентов и ценные бумаги иностранных эмитентов | 11 555 204 | 77,3 |

| 3. Кредиты и депозиты | 2 177 035 | 14,6 |

| 4. Ценные бумаги, из них: | 453 176 | 3,0 |

| - долговые обязательства Правительства РФ | 344 420 | 2,3 |

| 5. Прочие активы, из них: | 142 086 | 0,9 |

| - основные средства | 60 217 | 0,4 |

| - авансовые платежи по налогу на прибыль | ||

| ВСЕГО АКТИВОВ | 14 947 328 | 100 |

| ПАССИВЫ | ||

| 1. Наличные деньги в обращении | 3 879 150 | 25,9 |

| 2. Средства на счетах в Банке России, из них: | 8 341 563 | 55,8 |

| - Правительства РФ | 5 847 789 | 39,1 |

| - кредитных организаций – резидентов | 1 050 462 | 7,0 |

| 3. Средства в расчётах | 50 737 | 0,3 |

| 4. Выпущенные ценные бумаги | 18 408 | 0,1 |

| 5. Прочие пассивы | 707 197 | 4,7 |

| 6. Капитал | 1 950 273 | 13,0 |

| 7. Прибыль отчетного года | ||

| ВСЕГО ПАССИВОВ | 14 947 328 | 100 |

Как видно из приведенных данных, решающий удельный вес в активах Центрального банка Российской Федерации на октябрь 2009 года занимали средства, размещенные у нерезидентов, и ценные бумаги, выпущенные нерезидентами. На их долю приходилось 77,3% всех активов. В основном это долговые обязательства Казначейства США, государственные долговые обязательства Германии, Франции, Бельгии и других зарубежных стран.

Среди ценных бумаг Правительства Российской Федерации преобладают облигации федеральных займов (ОФЗ).

Наибольшая доля пассивов Центрального банка Российской Федерации на октябрь 2009 года приходится на денежные средства, сосредоточенные на его счетах (55,8%), и наличные деньги в обращении (25,9%) [13].

По итогам 2008 года прибыль Банка России составляла 97,8 млрд. руб. В основном она была получена за счет доходов от размещения валютных резервов, а также доходов по его операциям с государственными ценными бумагами. В соответствии с российским законодательством Банк России перечисляет 50% фактически полученной им по итогам года прибыли, остающейся после уплаты налогов и сборов, в федеральный бюджет. Прибыль, остающаяся в распоряжении Банка России, направляется Советом директоров в резервы и фонды различного назначения. [11]

Заключение

Подводя итог проведенной работе необходимо еще раз отметить, что Центральный Банк Российской Федерации является мощнейшим центром кредитной системы нашей страны. Его роль очень велика и в условиях нынешней экономики она продолжает возрастать. В настоящее время деятельность Центрального банка России приобретает огромное значение, поскольку от его эффективного функционирования и правильно выбранных методов, посредством которых он осуществляет свою деятельность, зависит стабильность и дальнейший рост экономического потенциала страны, отдельных секторов экономики, а также укрепление позиций на международном рынке.

По результатам проведенной работы мною были сделаны следующие выводы:

Основные функции Центрального банка РФ – эмиссия банкнот, проведение денежно-кредитной политики, рефинансирование банков, контроль за деятельностью кредитно-банковских учреждений, организация и контроль за функционированием системы платежей, проведение валютной политики, выполнение функций агента правительства.

Целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации; обеспечение эффективного и бесперебойного функционирования платежной системы.

Цели, задачи, функции и операции Центрального банка России отвечают его сущности. Все те цели и задачи, которые стоят перед ним, предоставленные ему полномочия, в конечном счете, определяются тем, что Центральный банк выступает общенациональным центром, призванным регулировать денежное обращение в стране.

Деятельность Центрального банка России по развитию банковской системы и ее анализ показал, что за более чем пятнадцатилетний период становления и развития банковской системы страны были как возрастание процессов развития, так и их падение (в виде банковских кризисов).

Банк России имеет двойственную правовую природу. Он одновременно и орган государственного управления специальной компетенции и юридическое лицо, осуществляющее хозяйственную деятельность.

Главной особенностью правового положения Банка России в настоящее время является то, что осуществление его административных прав и хозяйственной деятельности подчинены решению одной и той же задачи ¾ управлению кредитной системой.

Банк России образует единую централизованную систему, в основе которой лежит принцип вертикального построения. Вертикальная структура включает: центральный аппарат, территориальные учреждения, в т.ч. национальные банки республик, расчетно-кассовые центры, полевые учреждения и др.

Основные задачи Правительства и Банка России в соответствии с Программой «Российская банковская система 2010-2020»:

ü укрепление национальной банковской системы, опорой которой должно стать региональное развитие крупных федеральных банков, способных предоставлять услуги своим клиентам по всей стране.

ü создание более благоприятных условий для консолидации, слияния и присоединения кредитных организаций

ü разработка мер по обеспечению гарантий прав потребителей при использовании потребительского кредита, формированию механизмов защиты указанных прав в случае их нарушения

ü кредитование наиболее рискованных направлений нефинансового сектора экономики – ипотечного и сельхозтоваропроизводителей планируется стимулировать созданием двух банков, капитал которых будет принадлежать государству

Таким образом, роль Центрального банка в современных условиях развития и стабилизации экономики возрастает день ото дня. Следует и дальше продолжать осуществление мероприятий, направленных на повышение устойчивости и конкурентоспособности банковского сектора Российской Федерации.

[1] Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 Федерального закона "О Центральном банке Российской Федерации (Банке России)".

[2] Статья 46 Федерального Закона «О Центральном Банке Российской Федерации (Банке России)»

[3] Статья 49 Федерального Закона «О Центральном Банке Российской Федерации (Банке России)»

[4] Источник: по данным официального сайта Центрального банка Российской Федерации: http://www.cbr.ru

[5] Россия в цифрах. Краткий статистический сборник / Госкомстат. Россия. – М., 2007.

[6] Официальный сайт ЦБ РФ: http://cbr.ru

Введение

На современном этапе развития российской экономики, в условиях продолжающейся её трансформации и становления денежного рынка ключевую роль играет эффективная деятельность как Центрального банка, так и всей банковской системы в целом, которая обеспечивает финансовыми ресурсами предприятия, организации и малый бизнес, составляющий основу любой развитой рыночной экономики. Череда финансовых кризисов, произошедших в отечественной банковской системе в последние 15 лет, только подтверждает факт наличия серьёзных проблем, как инфраструктурного, так и финансового характера, мешающих её устойчивому развитию.

Центральный Банк Российской Федерации является мощнейшим центром кредитной системы нашей страны. Его роль очень велика и в условиях нынешней экономики она продолжает возрастать. Достаточно сказать, что Банк России является регулирующим центром в вопросах налично-денежного оборота, список его функций и задач огромен, однако наиболее важными задачами среди всех прочих является обеспечение устойчивости национальной валюты, снижение темпов инфляции, а также разработка единой государственной денежно-кредитной политики.

В настоящее время деятельность Центрального банка России приобретает огромное значение, поскольку от его эффективного функционирования и правильно выбранных методов, посредством которых он осуществляет свою деятельность, зависит стабильность и дальнейший рост экономического потенциала страны, отдельных секторов экономики, а также укрепление позиций на международном рынке. Исходя из этого, Центральный банк Российской Федерации играет огромную роль в жизни страны, и является актуальным вопросом на сегодняшний день.

Объектом исследования является Центральный банк Российской Федерации.

Предметом исследования является деятельность Центрального банка Российской Федерации.

Целью курсовой работы является исследование деятельности Центрального банка Российской Федерации, его функций в развитии банковского дела на современном этапе.

Достижение поставленной цели требует решения следующих задач:

- Исследовать историю возникновения Банка России;

- Рассмотреть основные функции Центрального банка Российской Федерации и его роль в рыночной экономике России;

- Проанализировать организационную структуру Банка России;

- Провести анализ деятельности Центрального банка по развитию банковской системы Российской Федерации;

- Обобщить основные направления совершенствования деятельности Центрального банка Российской Федерации.

Основой для написания курсовой работы послужили труды ученых-экономистов таких как Фетисов Г.Г., Лаврушина И.Д.., Мамонов И.Д., Коробов Г.Г. и др.

Так же использована теория и методология, изложенная в нормативных документах, статьях российских авторов, данных статистической отчетности и ресурсах глобальной сети Интернет, в частности были использована данные, размещенные в режиме свободного доступа на официальном сайте Центрального банка Российской Федерации.

Роль центрального банка Российской Федерации как главного банка страны

1.1 Историческая справка Банка России

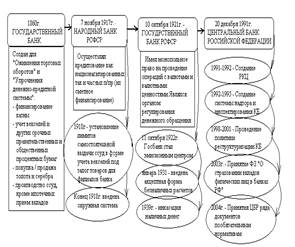

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР.

2 декабря 1990 г. Верховным Советом РСФСР был принят Закон о Центральном банке РСФСР (Банке России), согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков.

В июне 1991 г. был утвержден Устав Центрального банка РСФСР (Банка России), подотчетного Верховному Совету РСФСР.

В ноябре 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля.

20 декабря 1991 г. Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР были переданы Центральному банку РСФСР (Банку России). Несколько месяцев спустя банк стал называться Центральным банком Российской Федерации (Банком России).

В течение 1991-1992 гг. под руководством Банка России в стране на основе коммерциализации филиалов спецбанков была создана широкая сеть коммерческих банков. После упразднения Госбанка СССР была изменена система счетов, создана сеть расчетно-кассовых центров (РКЦ) Центрального банка и началась их компьютеризация. Банк России начал осуществлять куплю-продажу иностранной валюты на организованном им валютном рынке, устанавливать и публиковать официальные котировки иностранных валют по отношению к рублю.

В 1992-1995 гг. в порядке поддержания стабильности банковской системы Банк России создал систему надзора и инспектирования коммерческих банков, а также систему валютного регулирования и валютного контроля. В качестве агента Министерства финансов Банк России организовал рынок государственных ценных бумаг (ГКО) и стал принимать участие в функционировании.

С 1995 г. Банк России прекратил использование прямых кредитов для финансирования дефицита федерального бюджета и перестал предоставлять целевые централизованные кредиты отраслям экономики.

С целью преодоления последствий финансового кризиса 1998 г. Банк России проводил политику реструктуризации банковской системы, направленную на улучшение работы коммерческих банков и повышение их ликвидности. В установленных законодательством рамках с рынка банковских услуг были выведены несостоятельные банки. Большое значение для восстановления банковской деятельности в послекризисный период имело также создание Агентства по реструктуризации кредитных организаций (АРКО) и Межведомственного координационного комитета содействия развитию банковского дела в России (МКК). В результате эффективных действий Банка России, АРКО и МКК банковский сектор экономики в середине 2001 г. в основном преодолел последствия кризиса.

Денежно-кредитная политика Банка России была ориентирована на поддержание финансовой стабильности и формирование предпосылок, обеспечивающих устойчивость экономического роста страны. Банк России гибко реагировал на изменение реального спроса на деньги, способствовал поддержанию растущей динамики экономики, снижению процентных ставок, инфляционных ожиданий и темпов инфляции. Это привело к некоторому укреплению реального валютного курса рубля и стабильности финансовых рынков.

В 2003 г. Банк России приступил к реализации проекта по усовершенствованию банковского надзора и пруденциальной отчетности за счет внедрения системы международных стандартов (МСФО).

Еще одна проблема, которой Банк России уделяет повышенное внимание, — это фиктивная капитализация банков.

С целью противодействия использованию банками разного рода схем для искусственного завышения или занижения значения обязательных нормативов в 2004 г. Банк России принял ряд документов в том числе:

· Положение "О порядке формирования кредитными организациями резервов на возможные потери"

· Инструкцию "Об обязательных нормативах банков".

· Инструкцию "Об обязательных нормативах кредитных организаций, осуществляющих эмиссию облигаций с ипотечным покрытием"

В декабре 2003 г. был принят Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации". В нем были определены правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, а также компетенция, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов, порядок выплаты возмещения по вкладам.

В настоящее время в системе страхования вкладов участвует подавляющее большинство банков. В них сосредоточено почти 100 процентов всех вкладов физических лиц, размещенных в банковских учреждениях Российской Федерации.

В апреле 2005 г. Правительством Российской Федерации и Центральным банком Российской Федерации была принята "Стратегия развития банковского сектора Российской Федерации на период до 2008 года".

Руководители Государственного банка РСФСР – Центрального банка РСФСР – Центрального банка Российской Федерации (Банка России)

1. Матюхин Г.Г. – Председатель Государственного банка РСФСР – Центрального банка РСФСР – Центрального банка Российской Федерации (Банка России) в 1990-1992 гг.

2. Геращенко В.В. – Председатель Центрального банка Российской Федерации (Банка России) в 1992-1994 гг.; 1998-2002 гг.

3. Парамонова Т.В. – исполняющий обязанности Председателя Центрального банка Российской Федерации (Банка России) в 1994-1995 гг.

4. Хандруев А.А. – временно исполняющий обязанности Председателя Банка России с 8 по 22 ноября 1995 г.

5. Дубинин С.К. – Председатель Центрального банка Российской Федерации (Банка России) в 1995-1998 гг.

6. Игнатьев С.М. – Председатель Центрального банка Российской Федерации (Банка России) с 2002 г.– по настоящее время.

Реформирование банковского сектора способствует реализации программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2005—2008 гг.), прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ. На следующем этапе (2009—2015 гг.) Правительство Российской Федерации и Банк России будут считать приоритетной задачу эффективного позиционирования российского банковского сектора на международных финансовых рынках [13].

Дата: 2019-07-30, просмотров: 369.