Содержание

1. Налоговый учет налога на прибыль, его организация и ведения

2. Практическая часть

Список используемой литературы

Особый порядок (Ст.283 НК) представляет перенос убытков на будущее.

Особенности исчисления и уплаты налога налогоплательщиком, имеющим обособленные подразделения (Ст.288 НК)

Согласно Ст.288 НК российские организации, имеющие обособленные подразделения, исчисление и уплату в федеральный бюджет сумм авансовых платежей и налога производят по месту своего нахождения без распределения по обособленным подразделениям.

Уплата авансовых платежей и налога, подлежащих зачислению в бюджеты субъектов РФ и муниципальных образований, производится по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения.

Доля прибыли = средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества обособленного подразделения в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества в целом по организации.

Налогоплательщики самостоятельно определяют, какой из показателей должен применяться - среднесписочная численность работников или сумма расходов на оплату труда.

Суммы авансовых платежей и налога, подлежащие зачислению в бюджеты субъектов РФ и бюджеты муниципальных образований, исчисляются по ставкам налога, действующим на территориях, где расположены организация и обособленные подразделения.

Сведения о суммах авансовых платежей и о суммах налога налогоплательщик сообщает своим обособленным подразделениям и также налоговым органам по месту нахождения обособленных подразделений не позднее срока для подачи налоговых деклараций за соответствующий отчетный или налоговый период.

Налогоплательщик уплачивает суммы авансовых платежей и суммы налога в бюджеты субъектов и местные бюджеты не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный или налоговый период.

Практическая часть

Задача №1

Отразить на счетах учета все бухгалтерские проводки по расчетам с бюджетом по налогу на добавленную стоимость. Исходные данные в таблице №1. Определить сумму налога, подлежащего уплате в бюджет или возмещению (зачету) из бюджета.

Решение задачи представить в табличной форме (см. табл. 2).

Таблица 2

| № ХО | Содержание хозяйственной операции | Сумма ХО, т. руб. | Корресп. счетов | Примечания и ссылки на налоговое законодательство

| |

| Дт | КТ | ||||

| 1 | |||||

| 2 | |||||

| 3 | |||||

| 4 | |||||

| 5 | |||||

| 6 | |||||

| 7 | |||||

| 8 | |||||

Задача №2

Определите сумму годового резерва по сомнительным долгам и сумму ежемесячного взноса на формирование резерва исходя из данных по вариантам (таблица 2)

1) Сумма не израсходованного резерва – 2 100

1) Сомнительная задолженность со сроком возникновения свыше 90 дней – Долг А + долг Б + долг Д = (1 470 + 440 + 880) = 2 790

2) Сомнительная задолженность со сроком возникновения от 45 до 90 дней (включительно) – Долг Г = (2 348 * 50%) = 1 174

3) Не включается в суму резерва (до 45 дней) – Долг В (1680)

4) Итого, сумма годового резерва по сомнительным долгам, составляет:

2 790 + 1 174 = 3 964 руб.

5) Разница включается в состав внереализационных расходов:

3 964 -2 100 = 1 864 руб.

Согласно п.5 ст. 266 НК РФ, в случае если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде.

Задача №3

Определите стоимость материалов для целей налогового учета, отпущенных в производство исходя из условий (таблица 3) с использованием разных способов оценки списываемых производственных запасов (ЛИФО, ФИФО, средней себестоимости)

Способ по средней себестоимости

| Наименование | Кол-во. | Цена | Сумма |

| 1 | 2 | 3 | 4 |

| Остатки на складе | 140 | 86 | 12 040 |

| Поступила на склад | 580 | 84 | 48 720 |

| 210 | 82 | 17 220 | |

| 560 | 80 | 44 800 | |

| 440 | 85 | 37 400 | |

| Итого поступило | 1 790 | - | - |

| Итого отпущено в производство | 1 730 | 82,99 | 144 572 |

Способ оценки ФИФО

| Наименование | Кол-во. | Цена | Сумма |

| 1 | 2 | 3 | 4 |

| Отпущено в производство: | 1 730 | ||

| из остатков | 140 | 86 | 12 040 |

| из 1 партии | 580 | 84 | 48 720 |

| из 2 партии | 210 | 82 | 17 220 |

| из 3 партии | 560 | 80 | 44 800 |

| из 4 партии | 240 | 85 | 20 400 |

| Итого опущено в производство | 1 730 | 82,76 | 143 180 |

Способ оценки ЛИФО

| Наименование | Кол-во. | Цена | Сумма |

| 1 | 2 | 3 | 4 |

| Отпущено в производство: | 1 730 | ||

| по цене 4 партии | 440 | 85 | 37 400 |

| по цене 3 партии | 560 | 80 | 44 800 |

| по цене 2 партии | 210 | 82 | 17 220 |

| по цене 1 партии | 60 | 84 | 5 040 |

| Итого опущено в производство | 1 730 | 60,38 | 104 460 |

Задача №4

В марте 2008 года был приобретен объект основных средств. Затраты по приобретению составили:

- стоимость объекта – 180 т. руб.;

- оплата услуг транспортной организации по доставке объекта основных средств – 12 т.руб.;

Объект был передан в эксплуатацию 6 мая 2008 года. Срок полезного использования и методы начисления амортизации указаны в таблице 3.

Таблица 3

| Показатели | Варианты | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Срок полезного использования, лет | 3 | 4 | 5 | 4 | 3 | 5 | 2 | 3 | 4 | 5 |

| Метод начисления амортизации для целей бухгалтерского учета | 1 | 2 | 3 | 3 | 3 | 3 | 1 | 1 | 3 | 2 |

| Метод начисления амортизации для целей налогового учета | 2 | 1 | 1 | 2 | 1 | 2 | 2 | 2 | 2 | 1 |

Примечание:

Для целей бухгалтерского учета:

1 – линейный метод;

2 – метод уменьшаемого остатка;

3 – метод списания стоимости по сумме лет срока полезного использования.

Для целей налогового учета:

1 – линейный метод;

2 – нелинейный метод.

Определите, какие разницы возникнут в системах учета за 1, 2, 3 месяц эксплуатации объекта. Отразите на счетах бухгалтерского учета объекты, возникшие в соответствии с ПБУ 18/02. Запишите необходимые бухгалтерские проводки.

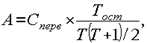

Метод списания стоимости по сумме лет срока полезного использования для целей бухгалтерского учета

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизации определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта:

где Сперв – первоначальная стоимость объекта; Тост – количество лет, оставшихся до окончания срока полезного использования; Т – срок полезного использования.

Было принято в эксплуатацию оборудование стоимостью 180 000 руб. Срок полезного использования 4 года. Сумма чисел срока использования 10 (1+2+3+4). Расчет представим в таблице:

| Год | Остаточная стоимость на начало года | Норма амортизации, % | Сумма годовой амортизации, руб. | Сумма ежемесячной амортизации | Остаточная стоимость на конец года, руб. |

| 1 | 180 000 | 180 000*4/10= 7 200 | 72 000 | 72 000 / 12 = 6 000 | 108 000 |

| 2 | 108 000 | 180 000*3/10=5 400 | 54 000 | 54 000 / 12 = 4 500 | 54 000 |

| 3 | 54 000 | 180 000*2/10=3 600 | 36 000 | 36 000 / 12 = 3000 | 18 000 |

| 4 | 18 000 | 180 000*1/10=1 800 | 18 000 | 18 000 / 12 = 1 500 | 0 |

Нелинейный метод для налогового учета

Стоимость объекта - 180 000 рублей. Срок его полезного использования – 4 года (48 месяцев). Третья амортизационная группа – 5,6% норма амортизационных отчислений.

Суммы ежемесячной амортизации по объекту в 2009 году рассчитываются так:

1 месяц – 10 080 руб. (180 000 х 5,6 / 100);

2 месяц - 9 515 руб. ((180 000 – 10 080) х 5,6 / 100);

3 месяц - 8 983 руб. (( 169 920 - 9 515) х 5,6 / 100).

Значит за квартал - 28 578 руб. (10 080 + 9 515 + 8 983).

| месяц | метод списания стоимости по сумме лет срока полезного использования | нелинейный метод | Разница |

| 1 | 6 000 | 10 080 | 10 080 – 6000 = 4 080 |

| 2 | 6 000 | 9 515 | 9 515 – 6000 = 3 515 |

| 3 | 6 000 | 8 983 | 8 983 – 6000 = 2 983 |

| 18 000 | 28 578 | 28 578 – 18 000 = 10 578 |

Корреспонденция счетов

| Дебет | Кредит | Сумма поступлений, руб. | Содержание хозяйственных операций |

| 08 | 60 | 180 000 | Отражены вложения во внеоборотные активы |

| 01 | 08 | 180 000 | Принят к учету амортизируемый объект |

| 23 | 08 | 12 000 | Транспортные расходы |

| 20 | 02 | 6 000 | Начислена амортизация |

Задача №5

В учетной политике организации с 01.01 2009г. для объекта основных средств предусмотрен переход с линейного метода на нелинейный метод. Рассчитайте сумму амортизации по объекту за три месяца помесячно в соответствии с исходными данными (см лист 1).

Первоначальная стоимость объекта – 290 000 руб.

Нормативный срок службы – 6 лет.

Амортизация начислялась линейным методом – 29 мес.

Норма нелинейной амортизации – 3,8 (п. 5 ст. 259.2 НК РФ).

Ежемесячная сумма амортизации по линейному методу составляет:

290 000 / 72 мес. = 4 028 руб.

За 29 мес. сумма амортизации составляет – 116 812 руб. (29 х 4 028).

290 000 – 116 812 = 173 188

Задача №6

В учетной политике с 01.01.2009г. для объекта основных средств предусмотрен переход с нелинейного метода начисления амортизации на линейный. Рассчитайте сумму амортизации по объекту за три месяца помесячно в соответствии с исходными данными (см лист 1).

Первоначальная стоимость объекта – 580 000 руб.

Нормативный срок службы – 12 лет.

Амортизация начислялась нелинейным методом – 96 мес.

Норма нелинейной амортизации – 1,8 (п. 5 ст. 259.2 НК РФ).

Ниже приведен пример расчета за первые три месяца.

Задача №7

Рассчитайте амортизацию за январь-май 2009г. помесячно по амортизационной группе с использованием нелинейного метода амортизации исходя из исходных данных (см лист 1).

Норма нелинейной амортизации по 3 группе – 5,6 (п. 5 ст. 259.2 НК РФ).

На дату выбытия стоимость объекта основных средств составила 127,73 рублей, т.к.

Ежемесячная сумма амортизационных отчислений до конца срока эксплуатации объекта составит 14,19 рублей.

Задача №8

Определите текущий налог на прибыль, за налоговый период исходя из данных (см. табл. 2.1). Отразите операции по начислению и уплате налога на прибыль на счетах бухгалтерского учета.

Таблица 2.1

Исходные данные

| Показатели бухгалтерского учета | сумма, тыс. руб. |

| Прибыль | 0 |

| Убыток | 21100 |

| Постоянные разницы | 5000 |

| Временные вычитаемые разницы | 21100 |

| Временные налогооблагаемые разницы | 3600 |

Величина постоянного налогового обязательства составила 1 000 руб., величина постоянного налогового актива – 4 220 руб., величина отложенного налогового актива – 4 220 руб., величина отложенного налогового обязательства - 720 руб.

ТНП = Условный доход (расход) + ПНО – ПНА + ОНА - ОНО = 4 220 + 1000 – 4 220 + 4 220 – 720 = 4 500

Корреспонденция счетов

| Дебет | Кредит | Сумма поступлений, руб. | Содержание хозяйственных операций |

| 68-4 | 99 | 21 100 | Отражена прибыль (убыток) |

| 99-2-3 | 68-4 | 4 220 | Отражена сумма постоянного налогового актива |

| 99-2 | 68-4 | 1 000 | Отражено постоянное налогооблагаемое обязательство |

| 09 | 68-4 | 4 220 | Отражена сумма отложенного налогового актива |

| 77 | 68-4 | 720 | Отражение отложенного налогового обязательства |

| 99-1 | 68-4 | 4 220 | Отражен условный расход |

| 68-4-1 | 99-2 | 4 500 | Отражен налог на прибыль |

Список используемой литературы

1. Налоговый кодекс Российской Федерации (с изм. и доп. на 19.07.2009) // СПС Гарант.

2. Об утверждении положения по бухгалтерскому учету. Учет расчетов по налогу на прибыль ПБУ 18/02: приказ Минфина России от 19.11.2002 № 114.

3. Положения по ведению бухгалтерского учета (утверждено приказом Минфина России от 29 июля 1998 г. № 34н).

4. Евстратова Л. Налог на прибыль: Учебно-практическое пособие. – М.: Экзамен, 2005. – 224 с.

5. Интернет портал для бухгалтера, юриста, директора: Статья // Ю. Суслова - http://www.pravcons.ru/publ04-07-05-4.php

Содержание

1. Налоговый учет налога на прибыль, его организация и ведения

2. Практическая часть

Список используемой литературы

Налоговый учет налога на прибыль, его организация и ведения

В России налог официально называется Налог на прибыль организаций (с 1 января 2002 года регулируется Главой 25 Налогового кодекса РФ).

Базовая ставка составляет 20 % (до 1 января 2009 года составлял 24 %): 2% — зачисляется в федеральный бюджет, 18 % — зачисляется в бюджеты субъектов Российской Федерации.

Прибыль для российского налогообложения определяется согласно Налоговому кодексу РФ. Бухгалтерская прибыль и прибыль для целей налогообложения часто не совпадают из-за разницы в методах определения прибыли.

Налогоплательщики. На основании статьи 246 НК РФ налогоплательщиками налога на прибыль являются:

1. Российские организации;

2. Иностранные организации, которые:

- осуществляют деятельность в РФ через постоянные представительства и (или)

- получают доходы от источников в РФ.

Объект налогообложения. Согласно статьи 247 НК РФ объектом налогообложения является прибыль. Прибыль - это:

1. для российских организаций - полученные доходы, уменьшенные на величину произведенных расходов;

2. для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, - полученные через представительства доходы, уменьшенные на величину произведенных представительствами расходов;

3. для иных иностранных организаций - доходы, полученные от источников в РФ.

При определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные доходы, и документов налогового учета. Классификация доходов для целей налогообложения отображена в табл.1.1.

Таблица 1.1

Классификация доходов для целей налогообложения

| Доходы | |

| От реализации (ст.249 НК РФ) | Внереализационные (ст.250 НК РФ) |

| Выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. | - от участия в деятельности других организаций; - в виде курсовой разницы по операциям с валютой; - признанные должником штрафы, пени, иные санкции за нарушение договорных обязательств, суммы возмещения убытков или ущерба; - от предоставления в пользование прав на результаты интеллектуальной деятельности и от сдачи имущества в аренду (субаренду); - проценты, полученные по договорам займа, кредита, банковского счета, банковского вклада, по ценным бумагам и другим долговым обязательствам; - суммы восстановленных резервов; - выявленный доход прошлых лет; - стоимость ого имущества при демонтаже, разборке, ликвидации выводимых из эксплуатации основных средств; - сумма кредиторской задолженности списанной в связи с истечением срока исковой давности; - стоимость излишков, выявленных в результате инвентаризации; другие |

| Доходы, не учитываемые для целей налогообложения (ст.251 НК РФ) | |

| - в виде имущества, полученного в порядке предварительной оплаты налогоплательщиками, применяющими метод начисления; - взносы в капитал (фонд) организации; - в виде имущества по договору комиссии, агентскому договору или другому аналогичному договору; - кредиты, займы или погашение заимствований; - имущество, полученное в рамках целевого финансирования; - суммы списанной и (или) уменьшенной кредиторской задолженности; - положительная разница, полученной при переоценке ценных бумаг в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором, а также капитальные вложения в предоставленные по договору безвозмездного пользования объекты основных средств в форме неотделимых улучшений, произведенных организацией-ссудополучателем (в ред. ФЗ от 26.11.2008 N 224-ФЗ; - в виде имущества и (или) имущественных прав, полученных по концессионному соглашению в соответствии с законодательством РФ (пункт введен ФЗ от 30.06.2008 N 108-ФЗ); - доходы осуществляющей функции по предоставлению финансовой поддержки на проведение капитального ремонта многоквартирных домов и переселение граждан из аварийного жилищного фонда некоммерческой организации, которые получены от размещения временно свободных денежных средств (пункт введен ФЗ от 01.12.2008 N 225-ФЗ); - другие | |

Расходами признаются обоснованные и документально подтвержденные затраты (убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными понимаются затраты, подтвержденные документами, которые оформлены в соответствии с законодательством, либо в соответствии с обычаями делового оборота иностранного государства, на территории которого произведены расходы, или документами, косвенно подтверждающими произведенные расходы.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Классификация расходов для целей налогообложения приведена в табл. 1.2.

Таблица 1.2

Классификация расходов для целей налогообложения

| Расходы | |

| связанные с производством и реализацией (ст. 253 НК РФ) | внереализационные (ст. 265 НК РФ) |

| 1. материальные расходы; 2. расходы на оплату труда; 3. суммы начисленной амортизации; 4. прочие расходы. | - на содержание переданного по договору аренды (лизинга) имущества. - в виде процентов по долговым обязательствам любого вида. - на организацию выпуска собственных ценных бумаг; - связанные с обслуживанием приобретенных ценных бумаг; - в виде отрицательной курсовой разницы. - в виде суммовой разницы; - на формирование резервов по сомнительным долгам; - на ликвидацию выводимых из эксплуатации основных средств; - связанные с консервацией и расконсервацией; - судебные расходы и арбитражные сборы; - в виде штрафов, пеней и (или) иных санкций ; - на услуги банков; - на проведение собраний акционеров; - по операциям с финансовыми инструментами срочных сделок; - в виде премии (скидки), предоставленной продавцом покупателю; - в виде целевых отчислений от лотерей; - другие обоснованные расходы. |

| Расходы, не учитываемые для целей налогообложения (ст.270 НК РФ) | |

| - в виде сумм начисленных дивидендов; - в виде пени, штрафов и иных санкций; - в виде взноса в уставный (складочный) капитал, в простое товарищество; - в виде расходов по приобретению и (или) созданию амортизируемого имущества; -в виде взносов на добровольное страхование и на негосударственное пенсионное обеспечение, кроме учитываемых в составе расходов на оплату труда; - в виде имущества, переданного комиссионером, агентом, иным поверенным; - в виде сумм отчислений в резерв под обесценение вложений в ценные бумаги; - в виде средств, которые переданы по договорам кредита или займа; - в виде сумм добровольных членских взносов в общественные организации; - в виде стоимости безвозмездно переданного имущества; - в виде стоимости имущества, переданного в рамках целевого финансирования; - в виде отрицательной разницы; - в виде средств, перечисляемых профсоюзным организациям; - в виде сумм материальной помощи работникам; - в виде надбавок к пенсиям, единовременных пособий; - в виде имущества или имущественных прав, переданных в качестве задатка, залога; - в виде сумм целевых отчислений; - в виде представительских расходов в части, превышающей предусмотренные размеры; - на виды рекламы, сверх установленных предельных норм; - расходы осуществляющей функции по предоставлению финансовой поддержки на проведение капитального ремонта многоквартирных домов и переселение граждан из аварийного жилищного фонда некоммерческой организации, понесенные в связи с размещением временно свободных денежных средств (пункт введен ФЗ от 01.12.2008 N 225-ФЗ) - иные расходы, не соответствующие критериям признания расходов. | |

Методы учета доходов и расходов:

- Метод начисления;

- Кассовый метод.

Метод начисления. Доходы от реализации признаются тогда, когда произошла отгрузка или передача товара. Датой отгрузки, согласно п. 3 Статьи 271 НК РФ, считается день перехода права собственности на товар от продавца к покупателю. Доход от выполненных работ или оказанных услуг нужно отражать в том отчетном периоде, в котором был подписан двусторонний акт, свидетельствующий, что работы выполнены, а услуги оказаны.

Согласно п. 4 Статьи 271 НК РФ предусмотрено девять дат, когда внереализационные доходы считаются полученными для целей налогообложения.

Так, для определения даты получения дохода в виде дивидендов от долевого участия в деятельности других организаций или безвозмездно полученного имущества принимается дата поступления денежных средств или подписания акта приемки-передачи имущества.

В момент, когда покупателю предъявляются расчетные документы, считаются полученными доходы от сдачи имущества в аренду и лицензионные платежи за пользование объектами интеллектуальной собственности.

Согласно п. 2 Статьи 253 НК РФ, расходы, связанные с производством и реализацией делятся на следующие группы:

- материальные расходы;

- расходы на оплату труда;

- амортизационные отчисления;

- прочие расходы.

Для каждой из этих групп расходов предусмотрен специальный порядок их определения. Так, стоимость материалов и сырья включаются в расходы в день передачи материальных ценностей в производство. Стоимость работ и услуг, которые носят производственный характер, принимается как расход в день, когда подписан акт, свидетельствующий, что услуги оказаны, а работы выполнены.

Что касается расходов на оплату труда и амортизационных отчислений, то их суммы относятся на расходы ежемесячно.

Для внереализационных расходов в п. 7 Ст. 272 НК РФ указано семь различных дат, когда они признаются в целях налогообложения.

Так, налоги относятся к расходам в день их начисления. А в день, когда предприятию предъявляют расчетные документы, в расходы включаются комиссионные сборы, стоимость работ (услуг), выполненных (оказанных) сторонними организациями, арендная плата, лизинговые платежи, а также вознаграждения за куплю-продажу иностранной валюты.

Кассовый метод. При кассовом методе доход считается полученным в день поступления денежных средств на счет предприятия или в его кассу либо в момент получения в качестве оплаты какого-либо имущества, оказания услуг или выполнения работ, что должно быть подтверждено актом.

Расходы нужно определять в соответствии с пунктом 3 статьи 273 Налогового кодекса. Это значит, что товар признается оплаченным, когда покупатель погашает перед продавцом свое обязательство, связанное с поставкой этих товаров.

Но кроме этого отдельные расходы признаются в особом порядке. Так, деньги, уплаченные за сырье и материалы, учитываются в составе расходов по мере списания данных активов в производство. Амортизационные отчисления можно включать в расходы только по оплаченному имуществу. А расходы по оплате труда учитываются в момент выдачи зарплаты. Что касается налогов и сборов, то они признаются расходами в момент их перечисления с расчетного счета.

Налоговая база. Согласно статье 274, 313 НК РФ Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению.

Прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала года.

Если в отчетном (налоговом) периоде получен убыток в данном периоде налоговая база признается равной нулю. Убытки принимаются в целях налогообложения в особом порядке.

Дата: 2019-07-30, просмотров: 325.