Раздел №1.

Вопрос 1. Экономическая система: понятие, элементы, классификация

Экономическая система (англ. Economic system) — совокупность всех экономических процессов, которые совершаются в обществе на основе сложившихся в нём отношений собственности и хозяйственного механизма. В любой экономической системе первичную роль играет производство в совокупности с распределением, обменом, потреблением. Во всех экономических системах для производства требуются экономические ресурсы, а результаты хозяйственной деятельности распределяются, обмениваются и потребляются. В то же время в экономических системах есть также элементы, которые отличают их друг от друга:

· социально-экономические отношения;

· организационно-правовые формы хозяйственной деятельности;

· хозяйственный механизм;

· система стимулов и мотиваций участников;

· экономические связи между предприятиями и организациями.

Классификация:

1) Современная экономическая рыночная система.

Отличительные черты:

· многообразие форм собственности, среди которых по-прежнему ведущее место занимает частная собственность в различных её видах;

· развертывание научно-технической революции, ускорившей создание мощной производственной и социальной инфраструктуры;

· ограниченное вмешательство государства в экономику, однако роль правительства в социальной сфере по-прежнему велика;

· изменение структуры производства и потребления (возрастание роли услуг);

· рост уровня образования (послешкольное);

· новое отношение к труду (творческое);

· повышение внимания к окружающей среде (ограничение безоглядного использования природных ресурсов);

· гуманизация экономики («человеческий потенциал»);

· информатизация общества (увеличение численности производителей знаний);

· ренессанс малого бизнеса (быстрое обновление и высокая дифференциация выпускаемой продукции);

· глобализация хозяйственной деятельности (мир стал единым рынком).

2) Традиционная рыночная система

Отличительные черты:

· крайне примитивные технологии;

· преобладание ручного труда;

· все ключевые экономические проблемы решаются в соответствии с вековыми обычаями;

· организация и управление экономической жизнью осуществляется на основе решений совета старейшин.

3) Административно-командная система(плановая)

Основные черты:

· государственная собственность практически на все экономические ресурсы;

· сильная монополизация и бюрократизация экономики;

· централизованное, директивное экономическое планирование как основа хозяйственного механизма.

Основные черты хозяйственного механизма:

· непосредственное правление всеми предприятиями из единого центра;

· государство полностью контролирует производство и распределение продукции;

· государственный аппарат руководит хозяйственной деятельностью с помощью преимущественно административно-командных методов.

Этот тип экономической системы характерен для Кубы, Северной Кореи, Албании и др.

4) Смешанная система

Отличительные черты:

· приоритетность рыночной организации экономики;

· многосекторность экономики;

· государственное предпринимательство сочетается с частным при всесторонней его поддержке;

· ориентация государственной финансовой, кредитной и налоговой политики на экономический рост и социальную стабильность;

· социальная защита населения.

Данный тип экономической системы характерен для России, Китая, Швеции, Франции, Японии, Великобритании, США и др.

Вопрос 6. Издержки пр-ва, их специфика в рыночных условиях. Виды издержек

Вопрос 7. Конкуренция и ее виды. Российское антимонопольное законодательство

Совершенная конкуренция

Совершенная конкуренция — состояние рынка, на котором имеется большое число покупателей и продавцов (производителей), каждый из которых занимает относительно малую долю на рынке и не может диктовать условия продажи и покупки товаров. Предполагается наличие необходимой и доступной информации о ценах, их динамике, продавцах и покупателях не только в данном месте, но и в других регионах и городах. Рынок совершенной конкуренции предполагает отсутствие власти производителя над рынком и установление цены не производителем, а через функцию спроса и предложения.

Несовершенная конкуренция

Не всегда на рынке возможна совершенная конкуренция: монополистическая конкуренция, олигополия и монополия являются формами несовершенной конкуренции. При монополии возможно вытеснение монополистом других фирм с рынка.

Признаками несовершенной конкуренции являются:

1. демпинговые цены

2. создание входных барьеров на рынок каких-либо товаров

3. ценовая дискриминация (продажа одного и того же товара по разным ценам)

4. использование или разглашение конфиденциальной научно-технической, производственной и торговой информации

5. распространение ложных сведений в рекламной или иной информации касаемо способа и места изготовления или количества товаров

6. замалчивание важной для потребителя информации

Потери от несовершенной конкуренции:

1. неоправданный рост цен

2. увеличение издержек производства и обращения

3. замедление научно-технического прогресса

4. снижение конкурентоспособности на мировых рынках

5. падение эффективности экономики

Основой российского антимонопольного законодательства является Федеральный закон (Россия) «О защите конкуренции». Закон содержит ограничения свободы предпринимательской деятельности и свободы договора для хозяйствующих субъектов, которые занимают доминирующее положение. Наличие последнего устанавливается на основе определения доли компании в общих продажах на рынке или определения совокупной доли, которую занимают на рынке несколько крупнейших (в смысле объема продаж) компаний.

Таким субъектам при некоторых исключениях запрещается:

1) установление, поддержание монопольно высокой или монопольно низкой цены товара;

2) изъятие товара из обращения, если результатом такого изъятия явилось повышение цены товара;

3) навязывание контрагенту условий договора, невыгодных для него или не относящихся к предмету договора;

4) экономически или технологически не обоснованные сокращение или прекращение производства товара, если на этот товар имеется спрос или размещены заказы на его поставки при наличии возможности его рентабельного производства;

5) экономически или технологически не обоснованные отказ либо уклонение от заключения договора с отдельными покупателями (заказчиками) в случае наличия возможности производства или поставок соответствующего товара;

6) экономически, технологически и иным образом не обоснованное установление различных цен (тарифов) на один и тот же товар, если иное не установлено федеральным законом;

7) установление финансовой организацией необоснованно высокой или необоснованно низкой цены финансовой услуги;

8) создание дискриминационных условий;

9) создание препятствий доступу на товарный рынок или выходу из товарного рынка другим хозяйствующим субъектам;

10) нарушение установленного нормативными правовыми актами порядка ценообразования.

Наряду с этим федеральный закон «О защите конкуренции» вводит контроль за слияниями организаций, продажей и покупкой крупных пакетов акций компаний, а также запрет на согласование цен между хозяйствующими субъектами, раздел рынка и некоторые другие практики.

Вопрос 8. Макроэкономические цели и задачи. Основные макроэкономические проблемы

Предметом макроэкономики являются экономические процессы на уровне общества, эк-ка рассматривается как единое целое.Макроэкономическая теория формулирует научные представления о функционировании экономической сис-мы на национальном уровне.Макроэк-ка дает определенные рекомендации по выработке вариантов макроэкономической политики гос-ва на основе анализа реальных эк-х параметров.

Цели макроэкономики:

1. Стабильный рост национального пр-ва. Основной критерий результативности экономики - объём пр-ва. От него зависит уровень благосостояния граждан. Только в условиях эк-го роста могут быть обеспечены нормальная занятость населения, рост жизненного уровня, разв-я инфраструктуры, увеличение доходов гос-венного бюджета.

2. Стабильный уровень цен. Стабильные конкурентные цены устанавливаются на основе взаимодействия спроса и предложения. Минимизация уровня инфляции. Длительное и ощутимое повышение цен – это проявление инфляции, устойчивое снижение цен – дефляции. И то и другое нежелательно для здоровья экономики. Поэтому состояние цен – это предмет постоянной заботы любого правительства. Индикаторами уровня цен являются индексы валового внутреннего продукта, корзины товаров и услуг, частного потребления населения и др.

3. Высокий уровень занятости ресурсов. Противоречивость этой цели и цели минимизации уровня инфляции. Рыночный механизм до сих пор не смог создать гарантий от массовой безработицы. Эту задачу вынуждено взять на себя гос-во. Оно различными регулирующими мерами стремиться удержать размеры безработицы в социально приемлемых рамках. Главные показ-ли уровня занятости, доля безработицы в самодеятельном населении, численность полностью или частично безработных в сопоставлении с числом свободных рабочих мест и др.

4. Поддержание равновесного внешнеторгового баланса. Чем больше страна производит конкурентоспособной продукции, тем больше экспортирует, тем стабильнее курс национальной валюты. Целям внешнеэк-го равновесия служат повышение конкурентоспособности национального продукта, успешная политика стабилизации национальной экономики при плавающем валютном курсе и развитие долгосрочного международного эк-го сотрудничества.

Основные макроэкономические проблемы.

Основные макроэкономические проблемы включают в себя такие внутриэкономические и внешнеэкономические проблемы как:

· проблема масштабов национального пр-ва и темпов эк-го роста;

· накопления и масштабов инвестиций;

· занятости и безработицы;

· недогрузки производственных мощностей;

· инфляции;

· дефицита гос-венного бюджета;

· стабильности курса национальной валюты;

· дефицита внешней торговли;

· дефицита платёжного баланса;

· макроэкономической нестабильности (проблема эк-го цикла),

· бюджетно-налоговая политика,

· денежно-кредитная политика.

Процессом, противоположным инфляции, является дефляция (deflation) – устойчивая тенденция снижения общего уровня цен. Существует также понятие дезинфляции (desinflation), что означает снижение темпа инфляции.

Виды инфляции

В зависимости от критериев выделяют разные виды инфляции. Если критерием служит темп (уровень) инфляции, то выделяют: умеренную инфляцию, галопирующую инфляцию, высокую инфляцию и гиперинфляцию. • Умеренная инфляция измеряется процентами в год, и ее уровень составляет (до 10%). Этот вид инфляции считается нормальным для современной экономики и даже считается стимулом для увеличения объема выпуска. • Галопирующая инфляция. (годовой рост цен от 10 до 50 %). Опасна для экономики, требует срочных антиинфляционных мер. Преобладает в развивающихся странах; • Высокая инфляция измеряется процентами в месяц и может составить 200-300% и более процентов в год (заметим, что подсчете инфляции за год используется формула «сложного процента»), что наблюдается во многих развивающихся странах и странах с переходной экономикой. • Гиперинфляцию, измеряемую процентами в неделю и даже в день, уровень которой составляет 40-50% в месяц или более 1000% в год.

Виды инфляции:

· Инфляция спроса — порождается избытком совокупного спроса по сравнению с реальным объемом производства. (Дефицит товара)

· Инфляция предложения (издержек) — рост цен вызван увеличением издержек производства в условиях недоиспользованных производственных ресурсов. Повышение издержек на единицу продукции сокращает объем предлагаемой производителями продукции при существующем уровне цен.

· Сбалансированная инфляция — цены различных товаров остаются неизменными друг относительно друга.

· Несбалансированная инфляция — цены различных товаров изменяются по отношению друг к другу в различных пропорциях.

· Прогнозируемая инфляция — это инфляция, которая учитывается в ожиданиях и поведении экономических субъектов.

· Непрогнозируемая инфляция — становится для населения неожиданностью, так как фактический темп роста уровня цен превышает ожидаемый.

Воздействие инфляции на экономику

Инфляция оказывает разрушающее воздействие на экономику. Хотя прирост цен на 2-3% в год не наносит ей ощутимого вреда. Считается, что умеренный рост цен даже стимулирует производство, позволяя товаропроизводителям с каждой новой партией товаров увеличивать размер прибыли. Разрушающее действие инфляции начинается, когда месячный прирост цен достигает нескольких десятков процентов. Предельно допустимым порогом инфляции считается прирост цен на 50% в месяц (или на 600% в год). При высоком уровне инфляции деньги быстро теряют свою покупательную способность. Становится невыгодным одалживать, быть кредитором. В таких условиях никто не желает вкладывать деньги в производство, особенно долгосрочное. Предпочтение отдается торговле, где оборот быстрее. Кроме того, при высоких темпах инфляции деньги не могут служить надежным средством обмена: они постоянно меняют свою величину. По этой причине обмен совершается без денег, товар на товар. Такой обмен прежде назывался натуральным, а сейчас его именуют бартером.

Содержание и структура бюджетной системы зависят от ряда объективных и субъективных факторов. Среди объективных факторов выделяют преобладающую форму собственности, порядок распределения валового продукта, природные, экономические, социальные и национальные особенности страны. Среди субъективных факторов – политика правительства, приоритеты развития, внешняя экономическая ситуация, государственное устройство.

Оформление кредитного договора

Оформление кредитной сделки происходит путем заключения кредитного договора между кредитором и заемщиком. При коммерческом кредитовании отношения часто оформляются выпиской простого или переводного векселя.

Наиболее сложным юридическим документом является банковский кредитный договор. В кредитном договоре фиксируются все основные условия кредитования, которые были установлены на этапе принятия решений: цель, срок, размер, процентная ставка режим использования ссудного счета, порядок погашения суммы основного долга и процентов по нему, виды и формы проверки обеспечения, объем информации, предоставляемой заемщиком, а так же прочие условия.

Договор о предоставлении кредита составляется исключительно в письменной форме. Если заемщик согласен с условиями кредита, он передает банку свое подтверждение, после чего считается, что кредитный договор вступает в силу.

В банке для контроля за выполнением условий договора и ходом погашения кредита формируется специальное кредитное досье, где сосредоточена вся документация по кредитной сделке и все необходимые сведения о заемщике. Документы группируются следующим образом:

– материалы по кредиту: копия кредитного договора, долговых обязательств, гарантийных писем и т.д.;

– финансово‑экономическая информация: финансовые отчеты, аналитические таблицы, налоговые декларации, бизнес‑план и т.д.;

– материалы о кредитоспособности клиента: аналитические отчеты кредитных агентств, сведения, полученные от других банков, телефонные запросы и т.д.;

– документы по обеспечению кредита: свидетельства о залоге, документы о передаче прав по вкладам и ценным бумагам, закладные и т.д.;

– переписка по кредиту: переписка с клиентами, записи телефонных разговоров и т.д.

Кредитор и заемщик заключают между собой кредитный договор, в котором договаривающиеся стороны принимают взаимные обязательства. Банк-кредитор обязуется предоставить денежные средства в кредит в размере и на условиях, предусмотренных договором, а заемщик – возвратить полученную денежную сумму и уплатить проценты по ней.

Согласно действующему законодательству кредитный договор обязательно заключается в письменной форме, в противном случае он будет признан недействительным.

Структура кредитного договора законом не регламентируется, и на практике он имеет следующие разделы:

1. вводная часть;

2. общие положения;

3. предмет договора;

4. условия предоставления кредита;

5. условия и порядок расчетов;

6. права и обязанности сторон;

7. прочие условия;

8. юридические адреса,

9. реквизиты и подписи сторон.

Кредитный договор начинается вводным разделом, в котором зафиксированы дата и место подписания сделки. Во вводной части устанавливаются стороны сделки: «Банк» и «Заемщик». Здесь необходимо обратить внимание на правильное написание этих понятий и нужно отказаться от каких-либо сокращений. Критерием в этом случае должны служить официальные наименования сторон, указанные в свидетельствах о регистрации и выдаче лицензии. К тому же подробное и точное название предприятия-заемщика позволяет кредитору убедиться в том, что заемщик действительно является юридическим лицом и осуществляет свою деятельность на законном основании.

При заключении кредитного договора стороны должны внимательно следить за тем, чтобы этот документ был подписан законными представителями обеих сторон, заключающих договор на предоставление кредита. Среди лиц, уполномоченных заключать кредитные договоры, выделяют: органы юридического лица; поверенные; коммерческие представительства.

Подписание кредитного договора со стороны юридического лица-заемщика, не имеющего соответствующих полномочий, всегда влечет признание кредитного договора недействительным. Дело в том, что заемщик может одобрить заключенную сделку после ее подписания. Это порождает у заемщика соответствующие права и обязанности перед банком-кредитором.

Вопрос 8. Кредитные риски и способы их снижения

Кредитный риск - это возможность возникновения убытков вследствие неоплаты или просроченной оплаты клиентом своих финансовых обязательств. Кредитному риску подвергается как кредитор (банк), так и кредитозаемщик (предприятие). Под кредитным риском понимают возможность того, что компания не сумеет погасить свои долги вовремя и полностью.

В составе кредитного риска можно выделить следующие виды риска:

· Риск непогашения кредита означает опасность невыполнения заемщиком условий кредитного договора: полного и своевременного возврата основной суммы долга, а также выплаты процентов и комиссионных.

· Риск просрочки платежей (ликвидности) означает опасность задержки возврата кредита и несвоевременность выплаты процентов и ведет к уменьшению ликвидных средств банка. Риск просрочки платежей может трансформироваться в риск непогашения

· Риск обеспечения кредита не является самостоятельным видом риска и рассматривается только при наступлении риска непогашения кредита. Этот вид риска проявляется в недостаточности дохода, полученного от реализации предоставленного банку обеспечения кредита, для полного удовлетворения долговых требований банка к заемщику.

· Риску непогашения кредита предшествует риск кредитоспособности заемщика, под которым понимается неспособность заемщика выполнить свои обязательства по отношению к кредиторам вообще. Каждый заемщик характеризуется индивидуальным риском кредитоспособности, который присутствует независимо от деловых отношений с банком и является результатом делового риска и риска структуры капитала.

Пути снижения кредитного риска

Основные методы снижения кредитного риска следующие:

· страхование или резервирование - страхование подразумевает собой, что заемщик страхует свои обязательства в пользу кредитора (такая форма защиты от невозврата кредита является все более популярной и часто является обязательным условием выдачи ссуды); резервирование - создание резервов под возможные потери; резервирование является обязательной процедурой в банковской практике снижения кредитного риска.

· диверсификация - распределение риска между различными кредитами (различные по срокам, отраслям и т.д.); этот метод используется применительно к управлению кредитным портфелем

· Основным методом снижения уровня кредитного риска является тщательный анализ кредитоспособности и отбор заемщика и, возможно, отказ от выдачи кредита, связанного с большим риском.

Вопрос 9. Оценка кредитоспособности заёмщика

Оценка кредитоспособности - это определение готовности потенциального заемщика выполнять принимаемые им финансовые обязательства перед кредитором. Осуществляется кредитными экспертами банка или оценочными компаниями на основе анализа кредитной истории заемщика.

С чего же начинается Оценка кредитоспособности? Во-первых, с величины дохода. И чем он выше, тем выше шансы получить одобрение кредитного комитета банка. Ежемесячно выплачиваемая сумма, содержащая в себе собственно кредит и проценты по нему, не может быть выше 50 % от Вашего дохода - Вам ведь нужно на что-то жить. Величина дохода является главной, но не определяющей в получении кредита. На втором месте по значимости стоит должность, профессия, образование, место и стаж работы в т.ч. на последнем месте. Если Вы торгуете на рынке (который власти обещали скоро закрыть) и Ваш доход равен 5.000$ в месяц андеррайдер скорее всего не одобрит вашу заявку, не смотря на величину вашего дохода. А вот если вы хороший специалист, с зарплатой 2.500$, работаете в одной из компаний, входящих в Топ-500, то скорее всего вы получите необходимый вам кредит. Объясняется это довольно просто: банк в первую очередь оценивает надежность и предсказуемость доходов будущего заемщика, а о какой надежности можно говорить, если человек торгует на закрываемом рынке? Возможно, после закрытия, он вообще не найдет работы. Хороший специалист, даже если его фирма обанкротится, легко найдет работу в аналогичной компании, возможно даже более высокооплачиваемую. На третьем месте стоит способ подтверждения дохода. Это официальный доход, с которого платятся налоги: 2НДФЛ, 3НДФЛ; либо это "серая" зарплата, когда часть дохода платится официально, а другая часть "в конверте"; либо это "черная" зарплата, когда нет официального подтверждения дохода. Естественно, банки охотнее кредитуют "белые" доходы, но есть банки, которые рассматривают и "серые" и "черные" доходы. По последним, условия кредитования менее привлекательные, но все же они есть.На четвертом месте находится кредитная история, ее величина и является ли она положительной, т.е. если вы ранее неоднократно брали кредиты и всегда во-время платили по ним, без просрочек, то это можно считать большим и жирным плюсом к решению андеррайдера. Далее идут менее важные, но все таки влиятельные параметры: величина первоначального взноса, количество иждевенцев, наличие созаемщиков, наличие поручителей, является заемщик резидентом или нет.

Вопрос 10. Рынок банковских услуг и его сегментация. Конкурентоспособность банковского продукта

Рынок банковских услуг хотя и сохранил общие принципы деятельности рынка как явления в целом, но в то же время имеет большое количество определенных особенностей, понимание которых просто необходимо, для понимания общей картины работы этой сферы. Во-первых, нужно отметить, что здесь клиенты не покупают товар, в частности банковские услуги по кредитам и ссудам, а ищут пути удовлетворения своих нужд. И понимание этих нужд, будет являться залогом успешной деятельности банка. Причем, нужно учитывать и понимать потребности любых клиентов, то есть как юридических лиц, являющихся представителями каких либо организаций и предприятий, так и потребности физических лиц в разных слоях населения по всем критериям. Во-вторых, рынок банковских услуг зачастую прибегает к сегментации рынка, можно сказать, это одна из тех задач, которую необходимо решать в первую очередь при становлении банка (как и при его дальнейшей работе). В чем заключается предназначение сегментации? Сегментация представляет собой классификацию общего рынка банковских услуг, которыми занимаются различные финансовые институты, на определенные области по своим направлениям, начиная от географического положения вплоть до демографического состояния. Сегментация позволяет получить более подробную информацию о клиенте. К примеру, проанализировав сектор рынка банковских услуг в области юридических лиц, можно получить информацию о том, что подавляющее количество из них специализируется в том же строительстве. Данные сведения могут сыграть определяющую роль, поскольку, если произойдет спад производства в той или иной отрасли, то банк может понести немалые траты. Смысл сбора данных о тех сегментах, которые банк обслуживает, состоит в том, чтобы определить, в каких из этих сегментах банк занимается обширной деятельностью и, какова его доля относительно конкурирующих банков. Такой обзор, объединенный с общим обзором рынка банковских услуг, будет отражать изменения на рынке во всех его направлениях. Основные усилия в этой задаче должны быть направлены на то, чтобы выявить сегменты, слабо обслуживаемые банком, и на основе этих данных определить стратегию развития банковского рынка услуг и степень его охвата в данном сегменте.

Конкурентоспособность банковского продукта – это совокупность его качественных, стоимостных характеристик, обеспечивающих удовлетворение конкретной потребности его потребителей в условиях конкурентного рынка. Характеристики банковского продукта, влияющие на его конкурентоспособность, можно свести к следующим основным группам параметров:

1. Цена продукта (банковский процент, ставка комиссии, пени и неустойки) и условия его оплаты (срок, порядок начисления и погашения процентов и комиссий, штрафных санкций и пр.).

2. Качество продукта (распределение денежных потоков, связанных с генерацией продукта во времени, их рисковые характеристики, дюрация, наличие встроенных опционов).

3. Качество обслуживания во время генерации продукта.

4. Степень интегрированности продукта в систему банковского обслуживания (способность продукта дополнять и сопровождать потребление иных продуктов банка).

5. Доступность продукта (его каналы доставки и степень подготовленности потребителя для их использования).

6. Информированность клиента (доступность, достаточность и понятность информации о продукте)

7. Стимулирование сбыта (масштаб и качество рекламы продукта, public relations, подарки, льготы, скидки, бонусы потребителям и т.п.).

Вопрос 11. Валютные операции российских банков. Формы международных расчетов по экспортно-импортным операциям

Валютными операциями считаются:

- операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, когда в качестве средства платежа используется иностранная валюта и платежные документы в иностранной валюте;

- ввоз и пересылка в Россию (и обратно) валютных ценностей;

- осуществление международных денежных переводов.

При проведении валютных операций необходимо соблюдение валютного законодательства. Именно с этой целью ЦБ РФ осуществляет валютный контроль, который включает в себя:

1. определение соответствия проводимых валютных операций действующему законодательству и выяснение наличия необходимых лицензий и разрешений;

2. проверку выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке Российской Федерации;

3. анализ обоснованности платежей в иностранной валюте;

4. проверку полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте РФ.

Валютный контроль в Российской Федерации осуществляется Правительством РФ, органами валютного контроля и агентами валютного контроля в соответствии с законодательством России. Орган валютного контроля - Центральный банк РФ и федеральные органы исполнительной власти.

Основная задача управления валютными операциями банка заключается в предоставлении клиентам возможности конвертировать их активы из одной валюты в другую. Поэтому следует отдельно рассмотреть операции, связанные с конверсией, т.е. с обменом одной валюты на другую. Эти операции называются конверсионными. Они проводятся как в наличной, так и в безналичной формах. Поставка средств по этим сделкам может осуществляться немедленно в течение двух рабочих банковских дней от даты заключения сделки - так называемые спотовые операции или через определенный срок, свыше двух рабочих банковских Дней от даты заключения сделки - срочные валютные операции.

Операция «спот» - это покупка одной валюты на другую на текучих рыночных условиях. Расчеты по этим операциям проводятся на «кассовой» основе в течение двух рабочих дней после заключения сделок, причем оба платежа должны быть произведены одновременно. Понятие «спотовые валютные сделки» совмещает в себе три вида сделок, которые отличаются по времени поставки средств по ним. Курс, на основании которого происходит покупка (продажа) одной иностранной валюты за другую, называется кросс-курсом.

Сделки купли-продажи иностранной валюты могут осуществляться непосредственно между уполномоченными банками на внебиржевом рынке или через валютные биржи.

Другой вид валютных операций - операции по купле-продаже иностранной валюты на основе срочных сделок, т.е. с поставкой средств по Ним через определенный период времени, превышающий два рабочих банковских дня от даты заключения сделки. К этим операциям относятся форварды, фьючерсы, опционы и сделки «своп».

При операциях на «форвардной» основе продавец валюты обязуется Продать покупателю конкретное ее количество в определенный момент в будущем по цене, зафиксированной при заключении сделки, как цена по. ставки. Эти сделки совершаются, как правило, на внебиржевом рынке поэтому условия каждой из них уникальны и согласовываются при ее заключении между сторонами-участниками. При совершении сделки с участием посредников возникают финансовые затраты на оплату их услуг, в ином случае первоначальные финансовые затраты не требуются.

При проведении этой сделки в балансах участников открываются валютные позиции: в балансе продавца - короткая, в балансе покупателя - длинная. Валютные форварды заключаются для хеджирования валютных рисков по коммерческим и финансовым операциям. Продавец контракта, он же владелец базисной валюты, страхуется от падения ее курса, а покупатель - от роста курса. При использовании форвардного контракта в спекулятивных целях для получения прибыли в результате изменения курса валюты во времени заключаются расчетные форварды. В рамках подобного контракта происходит условная продажа и покупка валюты, в результате чего выигравшая и проигравшая стороны определяются следующим образом. Если текущий курс базисной валюты в день исполнения расчетного форварда выше цены поставки, то разницу между этими курсами по всему объему поставки оплачивает продавец, а если курс ниже, то - покупатель. Данный расчет основывается на следующей ситуации: если бы форвардный контракт требовал поставки валюты, то продавец понес бы убытки, приобретая ее по текущему курсу, который на момент исполнения сделки выше цены поставки. Покупатель, приобретший валюту, в свою очередь, смог бы продать ее по текущему курсу и получить прибыль.

Поэтому при заключении такого рода контракта покупатель рассчитывает на рост курса базисной валюты, а продавец - на его снижение. Помимо рассмотренных, существуют еще срочные контракты на условиях опциона, по которому стороны приобретают право купить или продать базисную валюту на условиях контракта. Это также условная срочная сделка, которая различается по правам исполнения контракта на: - опцион колл (call) - дает покупателю опциона право купить базисную валюту, при этом продавец обязан ее продать (используется при игре на повышение); - опцион пут (put) - дает продавцу опциона право продать базисную валюту, при этом покупатель обязан ее купить (используется при игре на понижение).

Вопрос 12. Банковские операции с ценными бумагами. Вексель и операции банка с векселями

Банки осуществляют на рынке ценных бумаг деятельность в качестве финансовых посредников и профессиональных участников.

Как финансовые посредники банки приобретают ценные бумаги с целью извлечения доходов по ним или управления другими компаниями при приобретении контрольного пакета акций этих компаний, а также осуществляют собственные эмиссии ценных бумаг с целью получения дополнительных собственных средств.

Как профессиональные участники банки осуществляют брокерскую и дилерскую деятельность; деятельность по размещению и управлению ценными бумагами; депозитарную деятельность. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль. В целом операции коммерческих банков можно представить следующим образом:

Операции коммерческих банков с ценными бумагами от своего имени

| Через посредничество дочерних структур | Спекулятивные операции | Операции, направленные на формирование уставного капитала банка | Операции с валютными фьючерсами | |||

| Приобретение акций приватизируемых предприятий | Активные операции | Эмиссия обыкновенных акций | По поручению клиентов | |||

| Приобретение акций коммерческих структур | С государственными ценными бумагами | Эмиссия привилегированных акций | Операции с государственными ценными бумагами | |||

| Приобретение акций коммерческих банков | С частными ценными бумагами | Операции с частными ценными бумагами | ||||

| Пассивные операции | Операции по обслуживанию эмиссий клиентов | |||||

| Эмиссия депозитных и сберегательных сертификатов | Депозитарная деятельность | |||||

| Эмиссия векселей | ||||||

| Эмиссия облигаций |

Вексель (от нем. Wechsel) — строго установленная форма, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму в конкретном месте. Вексель может быть ордерным (на предъявителя) или именным. В обоих случаях передача прав по векселю происходит путём совершения специальной надписи — индоссамента, хотя для передачи ордерного векселя индоссамент не обязателен. Это существенно отличает вексель от передачи прав требования по цессии. Индоссамент может быть бланковым (без указания лица, которому передан вексель) или именным (с указанием лица, которому должно быть произведено исполнение). Лицо, передавшее вексель посредством индоссамента, несёт ответственность перед последующими векселедержателями наравне с векселедателем. Вексельные операции банков - банковские операции, связанные с обслуживанием векселей, использованием векселей как предметов гражданского оборота и как обязательств. В частности, к таковым относятся учет и переучет векселей, выдача ссуд под залог векселей, эмиссия собственных простых векселей для привлечения денежных средств, использование векселей как средства расчетов, хранение векселей, инкассо векселей, их акцепт и авалирование, вексельная интервенция и некоторые другие.

Вопрос 13. Лизинг и лизинговые операции банков

Ли́зинг (англ. leasing от англ. to lease — сдать в аренду) — вид финансовых услуг, связанных с формой приобретения основных фондов.Лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у указанного продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Договор может предусматривать, что выбор продавца и приобретаемого имущества делает лизингодатель. Лизингодатель может изначально являться собственником имущества (совмещать в своём лице продавца).По сути, лизинг — это долгосрочная аренда имущества для предпринимательских целей с последующим правом выкупа, обладающая некоторыми налоговыми преимуществом.

Лизинговые операции коммерческих банков - участие собственными средствами при формировании уставного капитала лизинговых компаний; - предоставление кредитов лизинговой компании для совершения лизинговых операций; - покупка имущества для передачи его в лизинг; - поглощение существующих лизинговых компаний и создание банковских консорциумов, при которых действуют лизинговые подразделения. Лизинговые операции банков необходимых для них условиях возрастающей конкуренции, сокращения рынка сбыта из-за высоких цен продукции и неплатежеспособности, сложностей поиска поставщиков сырья, материалов и ограниченности финансовых ресурсов.

Вопрос 14. Факторинг и факторинговые операции банков

Факто́ринг — это комплекс услуг, который банк (или факторинговая компания), выступающий в роли финансового агента, оказывает компаниям, работающим со своими покупателями на условиях отсрочки платежа. Услуги факторинга включают не только предоставление поставщику и получение от покупателя денежных средств, но и контроль состояния задолженности покупателя по поставкам, осуществление напоминания дебиторам о наступлении сроков оплаты, проведение сверок с дебиторами, предоставление поставщику информации о текущем состоянии дебиторской задолженности, а также ведение аналитики по истории и текущим операциям. Также — финансовая комиссионная операция по уступке дебиторской задолженности факторинговой компании с целью незамедлительного получения большей части платежа, гарантии полного погашения задолженности и снижения расходов по ведению счетов. Операция факторинга заключается в том, что факторинговый отдел банка покупает долговые требования (счета-фактуры) клиента на условиях немедленной оплаты до 80% от стоимости поставок и уплаты остальной части, за вычетом процента за кредит и комиссионных платежей, в строго обусловленные сроки независимо от поступления выручки от дебиторов. Если должник не оплачивает в срок счета, то выплаты вместо него осуществляет факторинговый отдел.

В основе факторинговой операции лежит покупка банком платежных требований поставщика на отгруженную продукцию и передача поставщиком банку права требования платежа с покупателя. Поэтому факторинговые операции называют также кредитованием поставщика или предоставлением факторингового кредита поставщику.

Факторинговое обслуживание наиболее эффективно для малых и средних предприятий, которые традиционно испытывают финансовые затруднения из-за несвоевременного погашения долгов дебиторами и ограниченности доступных для них источников кредитования. Вместе с тем не всякое предприятие, относящееся к категории малого или среднего, может воспользоваться факторинговыми услугами.

Вопрос 15. Ценные бумаги и их виды. Эмиссия ценных бумаг. Доходность ценных бумаг

Це́нная бума́га — документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Гражданский Кодекс РФ также определяет, что с передачей ценной бумаги все указанные ею права переходят в совокупности. В определенных случаях для осуществления и передачи прав, удостоверенных ценной бумагой, достаточно доказательств их закрепления в специальном реестре (обычном или компьютеризованном).

А́кция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на полуение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Различают обыкновенные и привилегированные акции.

1. Обыкновенные акции дают право на участие в управлении обществом (1 акция соответствует одному голосу на собрании акционеров, за исключением проведения кумулятивного голосования) и участвуют в распределении прибыли акционерного общества. Источником выплаты дивидендов по обыкновенным акциям является чистая прибыль общества. Размер дивидендов определяется советом директоров предприятия и рекомендуется общему собранию акционеров, которое может только уменьшить размер дивидендов относительно рекомендованного советом директоров.

2. Привилегированные акции могут вносить ограничения на участие в управлении, а также могут давать дополнительные права в управлении (не обязательно), но приносят постоянные дивиденды (часто — фиксированные в виде определенной доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении). Как правило, в России существуют значительные ограничения на участие в управлении компаниями, что вызвано тем, что массовая приватизация предприятий согласно 2 и 3 типу предусматривала передачу Привилегированных акций трудовому коллективу, при этом лишая его права голоса на собраниях акционеров.

Ба́нковская сберега́тельная кни́жка на предъяви́теля — ценная бумага, удостоверяющая заключение договора банковского вклада с гражданином и внесение денежных средств на его счёт по вкладу.

Вексель (от нем. Wechsel) — строго установленная форма, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму в конкретном месте. Вексель может быть ордерным (на предъявителя) или именным. В обоих случаях передача прав по векселю происходит путём совершения специальной надписи — индоссамента, хотя для передачи ордерного векселя индоссамент не обязателен. Это существенно отличает вексель от передачи прав требования по цессии. Индоссамент может быть бланковым (без указания лица, которому передан вексель) или именным (с указанием лица, которому должно быть произведено исполнение). Лицо, передавшее вексель посредством индоссамента, несёт ответственность перед последующими векселедержателями наравне с векселедателем.

Депозитный сертификат - это именная ценная бумага, удостоверяющая сумму депозита, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы депозита и обусловленных в сертификате процентов.

Двойное складское свидетельство является ценной бумагой, состоящей из двух частей: складского свидетельства и залогового свидетельства (варранта). Эти части, будучи отделенными друг от друга, являются самостоятельными ценными бумагами.

«Закладная» — это именная ценная бумага, которая удостоверяет право ее законного владельца на получение исполнения по денежному обязательству, обеспеченному ипотекой, а также право залога на имущество, обремененное ипотекой. Кроме того, наличие закладной, выданной в установленном законом порядке, подтверждает права ее законного владельца без предоставления других доказательств существования этого обязательства.

Инвестиционный пай —именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении договора доверительного управления паевым инвестиционным фондом со всеми владельцами инвестиционных паев этого паевого инвестиционного фонда (прекращении паевого инвестиционного фонда).

Ипоте́чный сертифика́т уча́стия — именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего её лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, а также иные права, предусмотренные Федеральным законом «Об ипотечных ценных бумагах».

Коносаме́нт (англ. bill of lading, B/L, BOL) — документ, выдаваемый перевозчиком груза грузовладельцу. Удостоверяет право собственности на отгруженный товар.

Облига́ция (лат. obligatio — обязательство; англ. bond — долгосрочная, note — краткосрочная) — эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальную стоимость или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Виды По типу дохода

· Дисконтная облигация (англ. Zero Coupon Bond) — облигация, доходом по которой является дисконт (бескупонная облигация). Дисконтные облигации продаются по цене ниже номинала. Чем ближе дата погашения облигации, тем выше рыночная цена облигации. Примеры дисконтных облигаций — ГКО, БОБР.

· Облигация с фиксированной процентной ставкой (англ. Fixed Rate Bond) — купонная облигация, доход по которой выплачивается по купонам с фиксированной процентной ставкой. Информация о купонах указывается в проспекте эмиссии облигации. К этому типу облигаций относятся ОФЗ, ОВГВЗ, большинство еврооблигаций.

· Облигация с плавающей процентной ставкой (англ. Floating Rate Note (FRN); Floater) — купонная облигация с переменным купоном, размер которого привязывается к некоторым макроэкономическим показателям: к доходности государственных ценных бумаг, к ставкам межбанковских кредитов (LIBOR, EURIBOR, MOSPRIME) и т. п.

По конвертируемости

· конвертируемые

· неконвертируемые

По эмитентам

· Государственные облигации (англ. Government bonds) — ценная бумага, эмитированная с целью покрытия бюджетного дефицита от имени правительства или местных органов власти, но обязательно гарантированная правительством.

o Суверенные облигации (англ. Sovereign bonds)

· Корпоративные облигации (англ. Corporate bonds)

инфраструктурные облигации

· Муниципальные облигации (англ. Municipal bonds) еврооблигации

Опцион эмитента — эмиссионная ценная бумага, закрепляющая оплаченное право ее владельца на покупку в предусмотренный в ней срок и/или при наступлении указанных в ней обстоятельств определенного количества акций эмитента такого опциона по цене, определенной в опционе эмитента. Опцион эмитента является именной ценной бумагой.

Простое складское свидетельство - товарная ценная бумага, выдаваемая на предъявителя. Регулируется Гражданским Кодексом РФ. Товар, принятый на хранение по простому складскому свидетельству, в течение срока его хранения может являться предметом залога. По сути это документ, выдаваемый товарным складом в подтверждение того, что товар находится на складе и будет выдан предъявителю.

Российская депозитарная расписка — именная эмиссионная ценная бумага, не имеющая номинальной стоимости, удостоверяющая право собственности на определенное количество акций или облигаций иностранного эмитента (представляемых ценных бумаг) и закрепляющая право ее владельца требовать от эмитента российских депозитарных расписок получения взамен российской депозитарной расписки соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем российской депозитарной расписки прав, закрепленных представляемыми ценными бумагами. В случае, если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцами российских депозитарных расписок, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей.

Сберегательный сертификат — ценная бумага, удостоверяющая сумму вклада, внесенного в банк физическим лицом, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале банка.

Чек (фр. chèque, англ. cheque) — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем — лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

Эми́ссия це́нных бумаг — установленная законодательством последовательность действий эмитента по размещению эмиссионных ценных бумаг.

Этапы эмиссии ценных бумаг

Стандартная эмиссия ценных бумаг предполагает следующие этапы:

· принятие решения о размещении эмиссионных ценных бумаг;

· утверждение решения о выпуске эмиссионных ценных бумаг;

· государственную регистрацию выпуска эмиссионных ценных бумаг;

· размещение эмиссионных ценных бумаг (то есть передачу ценных бумаг первичным владельцам);

· государственную регистрацию отчета об итогах выпуска эмиссионных ценных бумаг или представление в регистрирующий орган уведомления об итогах выпуска эмиссионных ценных бумаг.

В ряде случаев процедура эмиссии ценных бумаг может отличаться от стандартной. Так, например, при учреждении акционерного общества или реорганизации юридических лиц, осуществляемой в форме слияния, разделения, выделения и преобразования, процедура эмиссии ценных бумаг выглядит следующим образом:

· принятие решения о размещении эмиссионных ценных бумаг;

· размещение эмиссионных ценных бумаг;

· утверждение решения о выпуске и отчета об итогах выпуска эмиссионных ценных бумаг;

· одновременная государственная регистрация выпуска и отчета об итогах выпуска эмиссионных ценных бумаг.

Цели эмиссии ценных бумаг

Эмиссия ценных бумаг осуществляется эмитентами с одной из следующих целей:

· Формирование первоначального уставного капитала при учреждении акционерного общества;

· Изменение величины уставного капитала акционерного общества;

· Консолидация или дробление ранее выпущенных ценных бумаг;

· Реорганизация акционерного общества или иных форм юридических лиц (при преобразовании в акционерное общество);

· Изменение объема прав, предоставляемых ранее выпущенными ценными бумагами хозяйственного общества;

· Пополнение собственного капитала (привлечение незаёмных инвестиций);

· Привлечение заёмных инвестиций.

Вопрос 16. Инвестирование: сущность, цели и виды. Доходность и риск инвестиций

ИНВЕСТИРОВАНИЕ (вложение капитала), приобретение активов, от которых ожидается получение дохода, превышающего затраты. Частные лица инвестируют сбережения, чтобы их преумножить и накопить средства, которые могут быть в будущем потрачены на потребление либо переданы наследникам.

Инвестиционные цели — это финансовые задачи, которые инвестор стремится решить, вкладывая средства в любой из имеющихся инструментов инвестирования. Очевидно, что инвестиционные цели обуславливают выбор видов инвестиционных инструментов и инвестиционный горизонт, то есть срок, на который планируется вкладывать деньги. К широко распространенным целям инвестирования относят:

· сбережение средств для будущих крупных расходов;

· увеличение текущего дохода;

· накопление средств для выхода на пенсию.

Сбережение средств для крупных расходов – одна из самых распространенных целей инвестирования. Часто семьи годами откладывают деньги, чтобы накопить деньги на покупку жилья или автомобиля, на обучение детей, на дорогостоящий отпуск, для начала собственного дела и т.д. Когда необходимая сумма денег известна, можно выбрать соответствующий тип инвестирования. Для таких целей, как покупка жилья или оплата образования детей лучше ориентироваться на низкий инвестиционный риск, поскольку достижение этих важных целей не следует, по возможности, подвергать опасности (оптимальнее всего копить необходимую сумму на банковском депозите). Для всех остальных целей подойдет доверительное управление или инвестирование в ПИФы, но эти варианты сопряжены с некоторым риском, так как инвестор не знает, какова будет стоимость этого вложения в будущем. Увеличение текущего дохода - довольно распространенная в России цель инвестирования, так как многие все еще опасаются вкладывать деньги в долгосрочные инструменты, а предпочитают получать регулярный доход от инвестиций и тратить его. Приверженцами такой инвестиционной цели часто являются пенсионеры, которые хотят иметь дополнительный источник финансирования. Увеличение текущего дохода обычно обеспечивают проценты или дивиденды. Лица, ушедшие на пенсию, как правило, выбирают те виды инвестирования, которые приносят высокий текущий доход при низком риске, поскольку сумма других источников их пенсионного дохода, как правило, ниже уровня дохода, получаемого ими до выхода на пенсию.

Накопление средств для пенсионного периода жизни — пока еще довольно экзотичная для России цель инвестирования, так как русские люди привыкли в этом отношении полагаться главным образом на государство и работодателя. В то же время на Западе инвестирование с целью пенсионных накоплений являются обычным делом. Нужно четко представлять, какую сумму государство реально сможет Вам обеспечить в качестве пенсионного пособия и решить, достаточны ли эти средства для удовлетворения Ваших потребностей. Если они недостаточны, то эти источники следует дополнить индивидуальной программой инвестирования. И еще. Чем в более раннем возрасте Вы начнете инвестировать, тем больше шанс добиться успеха в накоплении необходимой суммы.

Основные виды инвестирования – это недвижимость, ценные бумаги, ценные металлы и страхование.

Вложение средств в недвижимость как вид инвестирования характеризуется относительной безопасностью, то есть минимальными инвестиционными рисками. Однако этот вид инвестирования может давать довольно скромный доход, особенно при незначительных суммах инвестированных средств. Главный риск капиталовложений в недвижимость – это ее обесценивание.

Ценные бумаги являются основным инструментом, с помощью которого осуществляется инвестиционная деятельность. Этот вид инвестирования характеризуется широким набором возможных вариантов вложения средств. В самом общем виде вложение средств в ценные бумаги представляет собой покупку акций акционерного общества и получение эмиссионной бумаги, закрепляющий этот факт. Прибыль можно получать, покупая акции по более низкой цене и продавая по более высокой. Этот вид инвестирования сопряжен с риском падения процентных ставок по акциям.

Инвестиции в ценные металлы можно назвать скорее способом сохранить капитал, нежели его приумножить. Колебания цен на металлы обычно незначительны, и лишь при довольно больших объемах инвестированных средств способны принести ощутимый доход.

Страхование считается одним из наиболее распространенных видов частного инвестирования. Страхование предполагает подписания соглашения с компанией, которая гарантирует выплату определенной оговоренной заранее сумм в случае непредвиденных ситуаций, связанных с опасностью здоровья и жизни.

Не менее выгодными (а иногда и более выгодными) инвестициями считаются бонды, инвестиционные фонды, опционы, фьючерсы, депозитные сертификаты и аннуитет.

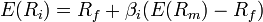

Инвестиции характеризуются, среди прочего, двумя взаимосвязанным параметрами: риском и прибыльностью (доходностью). Как правило, чем выше риск инвестиций, тем выше должна быть их ожидаемая доходность. Для описания соотношения между риском и прибылью часто используется модель CAPM.- модель оценки долгосрочных активов. Модель используется для того, чтобы определить требуемый уровень доходности актива, который предполагается добавить к уже существующему хорошо диверсифицированному портфелю с учётом рыночного риска этого актива.

Модель оценки долгосрочных активов имеет следующий вид:

Величина инвестиционного риска показывает вероятность потери инвестиций и дохода от них. Величина общего, интегрального риска складывается из семи видов риска: законодательного, политического, социального, экономического, финансового, криминального, экологического. При этом среднероссийский риск принимается за единицу, а реальные показатели регионов могут отклоняться.

Вопрос 17. Инвестиционный портфель: его сущность, доходность и риск. Оптимизация инвестиционного портфеля

Инвестиционный портфель — набор реальных или финансовых инвестиций. В узком смысле это совокупность ценных бумаг разного вида, разного срока действия и разной степени ликвидности, принадлежащая одному инвестору и управляемая как единое целое.

Вопрос 18. Инвестиционный проект, его характеристики. Финансирование инвестиционных проектов

Инвестиционный проект — экономический или социальный проект, основывающийся на инвестициях; обоснование экономической целесообразности, объема и сроков осуществления прямых инвестиций в определенный объект, включающее проектно-сметную документацию, разработанную в соответствии с действующими стандартами.

Инвестиционные проекты делятся на:

· производственные

· научно-технические

· коммерческие

· финансовые

· экономические

· социально-экономические

Основные характеристики инвестиционного проекта:

1. Документарное оформление инвестиционной инициативы.

2. Объект вложения инвестиций, их объём и форма.

3. Направленность на достижение определённых инвестиционных целей.

4. Направленность на получение определённых финансовых результатов.

5. Проектный цикл (детерминированность реализации проекта во времени).

Финансирование инвестиционных проектов может проводиться разными вариантами. Например, это может быть кредитная линия, коммерческий кредит, лизинг или же финансирование, которое проводится с привлечение банка. Однако финансирование с привлечением банка это довольно длительный процесс и не всегда надежный. Дело в том, что очень мало банков могут предоставить такие услуги, потому что оформление занимает очень много времени и к тому для него необходимо значительное количество документов. Оформление через банк может затянуться на срок даже до полугода. Однако даже и тогда банк может отказать в получении финансовой помощи, и все планы будут просто сорваны. Для того чтобы осуществить инвестиционный проект очень часто требуется, чтобы были задействованы дополнительные участники, залог, бухгалтерская или налоговая документация, отчетность и многое другое. Права и это не все. Необходимо также клиенту предоставлять бизнес-план проекта, открыть все финансовые стороны проекта. Только в том случае, если будут полностью раскрыты все детали предлагаемого проекта, можно будет в полной мере оценить все возможные последствия реализации этого проекта и все риски, связанные с ним. Вся процедура оформления финансирования инвестиционного проекта очень сложна и требует значительных затрат личного времени, кроме того при не достаточной консультации и малых знаниях могут возникнуть различные проблемы во время сбора всех документов. Вследствие этого банки всегда готовы провести полную и открытую консультацию по всем возникающим вопросам, по каждому пункту отдельно, помогают правильно составить бизнес - план проекта, и еще ряд дополнительных услуг. К таким услугам относятся участие банка в подготовке всех необходимых документов для составления внешнеторговых контрактов; банки помогают вести переговоры с иностранными партнерами или поставщиками в зависимости от формы и вида проекта; кроме этого специалисты банка проводят переговоры с таможенными службами и помогают подготовить документы для таможенной службы. Даже, несмотря на то, что оформление финансирования инвестиционного проекта ведет за собой трудности и значительное количество затраченного времени, в нем есть больше преимуществ, чем отрицательных сторон. Финансирование инвестиционных проектов помогает расширить производство, что ведет за собой увеличение прибыли; открыть новый бизнес, который будет приносить существенную прибыль при правильном выборе деятельности; также есть возможность приобрести дорогостоящее оборудование даже в том случае, если у вас нет бизнеса, и вы не являетесь юридическим лицом. Сроки по лизингу предоставляются до семи лет, что значительно больше по сравнению с другими видами кредитования, кроме того, в уплату процентов могут идти доходы, которые предприятие, например, получает от использования данного оборудования или от участия его в производственном процессе. Не обязательно вносить крупные суммы первоначального взноса, потому что существуют отдельные программы, по которым первый взнос минимальный. Если планируется осуществление очень крупного финансового проекта то в этом случае доверять можно только уже проверенным партнерам, банкам или компаниям которые будут инвестировать проект, потому что, во-первых, и вам будет спокойнее, и, кроме того, такие компании которые осуществляют финансирование инвестиционных проектов, могут предоставить удобные варианты продажи и доставки оборудования.

Вопрос 19. Оценка денежных потоков от инвестиционной, операционной и финансовой деятельности при анализе инвестиционных проектов

Денежный поток Ф(t) обычно состоит из частичных потоков от отдельных видов деятельности. Для ряда инвестиционных проектов строго разграничить потоки по разным видам деятельности может оказаться затруднительным. В этих случаях Методические рекомендации допускают объединение некоторых (или всех) потоков:

1)денежного потока от инвестиционной деятельности Фи(t);

2)денежного потока от операционной деятельности Фо(t);

3)денежного потока от финансовой деятельности Фф(t).

Для денежного потока от инвестиционной деятельности:

к оттокам относятся капитальные вложения, затраты на пусконаладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды;

к притокам - продажа активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала.

В соответствии с Методическими рекомендациями в денежный поток от инвестиционной деятельности в качестве оттока включаются прежде всего распределенные по шагам расчетного периода затраты по созданию и вводу в эксплуатацию новых основных средств и ликвидации, замещению или возмещению выбывающих существующих основных средств. Сюда же относятся некапитализируемые затраты (например, уплата налога на земельный участок, используемый в ходе строительства; расходы по строительству объектов внешней инфраструктуры и др.). Кроме того, в денежный поток от инвестиционной деятельности включаются изменения оборотного капитала (увеличение рассматривается как отток денежных средств, уменьшение - как приток). В качестве оттока включаются также собственные средства, вложенные на депозит, а также затраты на покупку ценных бумаг других хозяйствующих субъектов, предназначенные для финансирования данного ИП.

В качестве притока в денежный поток от инвестиционной деятельности включаются доходы от реализации выбывающих активов. В этом случае, однако, необходимо предусмотреть уплату соответствующих налогов. Сведения об инвестиционных затратах должны включать информацию, расклассифицированную по видам затрат.

Источниками информации таких потоков являются: проект, технико-экономическое обоснование (ТЭО) или «Обоснование инвестиций». Оценка затрат на приобретение отдельных видов основных фондов может производиться также на основе результатов оценки соответствующего имущества. Распределение инвестиционных затрат по периоду строительства должно быть увязано с графиком строительства.

Для денежного потока от операционной деятельности:

к притокам относятся выручка от реализации, а также прочие и внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

к оттокам - производственные издержки, налоги.

К денежным потокам от операционной деятельности Методическими рекомендациями отнесены основные результаты операционной деятельности, включая: получение прибыли на вложенные средства. Соответственно, в денежных потоках при этом учитываются все виды доходов и расходов, связанных с производством продукции, и налоги, уплачиваемые с указанных доходов. В частности, здесь учитываются притоки средств за счет предоставления собственного имущества в аренду, вложения собственных средств на депозит, доходов по ценным бумагам других хозяйствующих субъектов.

К финансовой деятельности относятся операции со средствами, внешними по отношению к ИП, т. е. поступающими не за счет осуществления проекта. Они состоят из собственного (акционерного) капитала фирмы и привлеченных средств.

Для денежного потока от финансовой деятельности:

к притокам относятся вложения собственного (акционерного) капитала и привлеченных средств: субсидий и дотаций, заемных средств, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг;

к оттокам - затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг (в полном объеме независимо от того, были они включены в притоки или в дополнительные фонды), а также при необходимости - на выплату дивидендов по акциям предприятия.

Денежные потоки от финансовой деятельности в большой степени формируются при выработке схемы финансирования и в процессе расчета эффективности ИП. Поэтому исходная информация ограничивается сведениями об источниках финансирования: об объеме акционерного капитала, субсидий и дотаций, а также об условиях привлечения заемных средств (объем, срок, условия получения, возврата и обслуживания)

Вопрос 20. Методы оценки эффективности инвестиционного проекта

Общая схема оценки эффективности ИП. Прежде всего, определяется общественная значимость проекта, а затем в два этапа проводится оценка эффективности ИП.

На первом этапе рассчитываются показатели эффективности проекта в целом. При этом:

- если проект не является общественно значимым (локальный проект), то оценивается только его коммерческая эффективность;

- для общественно значимых проектов оценивается сначала их общественная эффективность (способы подобной оценки в общих чертах изложены в “Методических рекомендациях”). Если такая эффективность неудовлетворительная, то проект не рекомендуется к реализации и не может претендовать на государственную поддержку. Если же общест-венная эффективность оказывается приемлемой, то оценивается коммер-ческая эффективность. При недостаточной коммерческой эффективно-сти общественно значимого ИП необходимо рассмотреть различные варианты его поддержки, которые позволили бы повысить коммерческую эффективность ИП до приемлемого уровня. Если условия и источники финансирования общественно значимых проектов уже известны, то их коммерческую эффективность можно не оценивать.

Второй этап оценки осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяются финансовая реализуемость и эффективность участия в проекте каждого из них.

Можно сформулировать основные задачи, которые приходится решать при оценке эффективности инвестиционных проектов:

1. Оценка реализуемости проекта - проверка удовлетворения всем реально существующим ограничениям технического, экологического, финансового и другого характера. Обычно все ограничения, кроме финансовой реализуемости, проверяются на ранних стадиях формирования проекта. Финансовая реализуемость ИП - это обеспечение такой структуры денежных потоков, при которой на каждом шаге расчета имеется достаточное количество денег для осуществления проекта, порождающего этот ИП. Поэтому, в “Методических рекомендациях” термин “эффективность инвестиционного проекта” понимается как эффективность породившего его проекта. Соответственно, и “денежные потоки инвестиционного проекта” понимаются как денежные потоки проекта, связанного с этим ИП.

2. Оценка потенциальной целесообразности реализации проекта, его абсолютной эффективности, то есть проверка условия, согласно которому совокупные результаты по проекты не менее ценны, чем требуемые затраты всех видов.

3. Оценка сравнительной эффективности проекта, под которой понимают оценку преимуществ рассматриваемого проекта по сравнению с альтернативным

4. Оценка наиболее эффективной совокупности проектов из всего их множества. По существу, это - задача оптимизации инвестиционного проекта и она обобщает предыдущие три задачи. В рамках решения этой задачи можно провести и ранжирование проектов, то есть выбор оптимального проекта. Основные методы оценки эффективности инвестиционных проектов.

Различают две группы методов оценки инвестиционных проектов:

1. простые или статические методы;

2. методы дисконтирования.

Простые или статические методы базируются на допущении равной значимости доходов и расходов в инвестиционной деятельности, не учитывают временную стоимость денег.

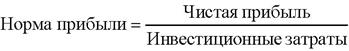

К простым относят: а) расчет срока окупаемости; б) расчет нормы прибыли.

Норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде прибыли. Она рассчитывается как отношение чистой прибыли к инвестиционным затратам.

Дисконтированные методы оценки эффективности инвестиционного проекта характеризуются тем, что они учитывают временную стоимость денег.

При экономической оценке эффективности инвестиционного проекта используются широко известные в мировой практике показатели:

· приведенная стоимость (PV);

· чистая приведенная стоимость (NPV);

· срок окупаемости (PBP);

· внутренняя норма доходности(IRR);

· индекс рентабельности (прибыльности) (PI).

Вопрос 21. Бизнес-план инвестиционного проекта

Разделы инвестиционного бизнес плана:

I. Сведения о проекте. В этом разделе содержится информация, раскрывающая суть проекта и даются основные характеристики компании. Приводится план реализации проекта, указывается объём необходимых инвестиций и их источники, сроки окупаемости, размер ожидаемой прибыли, гарантии. Также определяется круг лиц, ответственных за реализацию данного проекта.

II. Анализ рынка. Этот раздел инвестиционного меморандума посвящён аналитическим данным о состоянии рынка, обзору конкурирующих компаний и их продукции, будущим потребителям продукции (услуг).

III. Анализ предприятия. Содержит информацию о текущем финансовом состоянии фирмы, наличии основных фондов, активов и т.п. Также приводятся данные за отчётные периоды прошлых лет.

IV. Маркетинг и сбыт. Данный раздел инвестиционного бизнес-плана раскрывает маркетинговую стратегию компании, указываются пути реализации продукции (услуг), ценообразование, формирование имиджа фирмы, рекламные мероприятия, сервисное (гарантийное) обслуживание.

V. Производственный план. Здесь даются сведения о существующих и необходимых производственных, складских и иных площадях; коммуникациях; оборудовании; сырье и материалах; трудовых ресурсах; экологии. Даётся информация о производственной программе и технологии производства, наличии (отсутствии) поставщиков и подрядчиков.

VI. Организационный план. В этом разделе инвестиционного бизнес плана даётся информация о правовом обеспечении данной деятельности и информация по организационной структуре компании, указываются сведения о персонале и его численности, предоставляется расчёт фонда заработной платы.

VII. Финансовый план. Этот план посвящён финансовым расчётам и пояснениям к ним. Здесь же даётся оценка эффективности проекта на основе различных показателей: IRR, NPV, PP, PI. Приводятся планы распределения инвестиций и возврата заёмных средств.

XIX. Оценка устойчивости инвестиционного бизнес-плана. Этот раздел отражает влияние различных факторов на реализацию проекта, определяется точка безубыточности.

X. Выводы. В заключительной части инвестиционного меморандума обосновывается привлекательность данного проекта для инвесторов.

Иногда инвестиционный меморандум сравнивают с обычным бизнес-планом, что объясняется отсутствием чёткого законодательного определения этих понятий. Основное отличие этих двух документов в том, что бизнес-план обосновывает инвестиции и является руководством к действию для руководства и сотрудников самой компании, а инвестиционный бизнес план призван наглядно продемонстрировать проект будущим инвесторам, и является конкретным предложением принять участие в бизнесе.

Меморандум- дипломатический акт(документ)

Вопрос 22. Прямые и портфельные инвестиции

Итак: прямые и портфельные инвестиции:

1. Прямые инвестиции: Владельцы сбережений могут найти потребителей капиталов на рынке без посредников, т.е. осуществить прямые инвестиции. Происходит непосредственное перемещение сбережений от собственников к заемщикам. Средства вкладываются в реальные активы, в производство и сбыт определенной продукции. Данная форма вложений дает инвестору непосредственное право собственности на ценную бумагу или имущество за рубежом. К прямым инвестициям обычно относят предприятия, созванные или приобретенные за рубежом и контролируемые иностранной компанией-инвестором, т.е. предполагается полный контроль над ней. В состав прямых инвестиций входят вложения за рубежом частными компаниями собственного капитала, реинвестированные прибыли и внутрифирменные переводы капитала в форме кредитов и займов. Они являются наиболее типичной формой вывоза капитала. Однако привлечение прямых инвестиций очень кропотливый и трудоемкий процесс.

2. Портфельные инвестиции: Более легким путем привлечения средств из-за рубежа являются портфельные инвестиции. Цель портфельного инвестирования состоит не в потребности контролировать активы за рубежом, а в поисках исключительно высокодоходных активов. Основной сферой функционирования портфельных инвестиций является, прежде всего, рынок ценных бумаг, и осуществляются они обычно через посредников.

Инвестор может купить ценную бумагу инвестиционного фонда в своей стране, который имеет набор ценных бумаг зарубежных компаний. Полностью или часть функций по созданию эффективного инвестиционного портфеля передается другому лицу или институту в форме доверительного управления. В этом случае он будет обладать не активами конкретной компании за рубежом, а долей в портфеле инвестиционного фонда. Происходит формирование портфеля ценных бумаг не прямо инвестором, а посредством косвенного портфельного инвестирования при посредничестве финансовых институтов.

Целью владельца капитала является не стремление добиться контроля над конкретной компанией, а получение дохода от курсовой стоимости ценных бумаг, находящихся в портфеле. Обычно это корпоративные долговые ценные бумаги (акции, облигации, простые и казначейские векселя, депозитные сертификаты, банковские акцепты, долговые расписки, опционы, фьючерсы, варранты, свопы и др.), приобретаемые частными липами с целью получения высоких дивидендов и не дающие права контроля над предприятием со стороны зарубежного инвестора.

Портфельные инвестиции обладают одним весьма существенным преимуществом: более ликвидные и мобильные, чем прямые, поэтому зачастую выступают средством защиты денег от инфляции, уменьшения риска и получения спекулятивного дохода за рубежом. Они по своей природе носят, спекулятивный характер.

Вопрос 23. Инвестиционный риск и способы его снижения

Инвестиционный риск представляет собой вероятность возникновения финансовых потерь в виде снижения капитала или утраты дохода, прибыли вследствие неопределенности условий инвестиционной деятельности.

Для снижения степени инвестиционного риска применяются различные способы, вот основные из них:

· диверсификация;

· приобретение дополнительной информации о выборе и результатах;

· лимитирование;

· страхование;

· хеджирование и др.

Диверсификация - процесс распределения инвестируемых денежных средств между различными частями инвестиционного портфеля, которые не должны быть связаны между собой. На этом принципе базируется деятельность всех инвестиционных фондов, продающих клиентам свои акции, а полученные таким образом средства вкладывают в различные инвестиционные проекты, приносящие устойчивый средний доход.

Диверсификация при распределении инвестиционных ресурсов между всевозможными видами деятельности позволяет избежать части риска.

В условиях переходной экономики компаниям часто приходится принимать инвестиционные решения, когда они основаны на достаточно ограниченном объеме информации. Конечно, если бы инвестор располагал полной информацией, он бы выбрал верное решение и, скорее всего смог избежать риска. Такой подход к информации делает ее товаром. Информация - очень ценный товар, за получение которого инвесторы могут платить большие деньги, стоимость ее оценивается как разница между ожидаемой стоимостью приобретения, с полной информацией о нем, и ожидаемой стоимостью, с неполной.

Лимитирование – это установление лимита, то есть определьных сумм продажи, расходов, кредита и т. п. Лимитирование - важное средство снижения степени риска, применяется оно компаниями при формировании инвестиционных портфелей с различными инвестиционными стратегиями.

Сущность страхования заключается в том, что инвестор может отказаться от части своих доходов, чтобы минимизировать риск до нуля. Страхование инвестиционных рисков считается наиболее распространенных способов снижения его степени. Для страхования, как особых экономических отношений, обязательно наличие 2 сторон: страховщика и страхователя.

В процессе страхования перераспределяются средства между участниками страхового фонда, и возмещение ущерба страхователям (одному или нескольким) осуществляется распределением потерь на всех. Не трудно догадаться, что число страхователей больше числа получающих возмещение.

Хеджирование используется в инвестиционной деятельности для страхования инвестиционных рисков. В общем это страхование рисков от неблагоприятных изменений цен на любые инвестиционные ценности с отдаленным сроком погашения.

Вопрос 24. Иностранные инвестиции и их роль в экономике России

Раздел №1.

Вопрос 1. Экономическая система: понятие, элементы, классификация

Экономическая система (англ. Economic system) — совокупность всех экономических процессов, которые совершаются в обществе на основе сложившихся в нём отношений собственности и хозяйственного механизма. В любой экономической системе первичную роль играет производство в совокупности с распределением, обменом, потреблением. Во всех экономических системах для производства требуются экономические ресурсы, а результаты хозяйственной деятельности распределяются, обмениваются и потребляются. В то же время в экономических системах есть также элементы, которые отличают их друг от друга:

· социально-экономические отношения;

· организационно-правовые формы хозяйственной деятельности;

· хозяйственный механизм;

· система стимулов и мотиваций участников;

· экономические связи между предприятиями и организациями.

Классификация:

1) Современная экономическая рыночная система.

Отличительные черты:

· многообразие форм собственности, среди которых по-прежнему ведущее место занимает частная собственность в различных её видах;

· развертывание научно-технической революции, ускорившей создание мощной производственной и социальной инфраструктуры;

· ограниченное вмешательство государства в экономику, однако роль правительства в социальной сфере по-прежнему велика;

· изменение структуры производства и потребления (возрастание роли услуг);

· рост уровня образования (послешкольное);

· новое отношение к труду (творческое);

· повышение внимания к окружающей среде (ограничение безоглядного использования природных ресурсов);

· гуманизация экономики («человеческий потенциал»);

· информатизация общества (увеличение численности производителей знаний);

· ренессанс малого бизнеса (быстрое обновление и высокая дифференциация выпускаемой продукции);

· глобализация хозяйственной деятельности (мир стал единым рынком).