В мае на рынке государственных ценных бумаг ускорился рост цен основных инструментов на фоне высокой рублевой ликвидности и снижения курса доллара. Вместе с тем объем торгов на рынке ГКО-ОФЗ сокращается третий месяц подряд, что говорит о том, что потенциал снижения доходности государственных бумаг практически исчерпан, и в ближайшей перспективе темп роста цен существенно снизится.

При этом спрос на новые бумаги, размещаемые денежные властями, остается стабильно высоким и падение объемов продаж на первичном рынке связано с некоторым снижением предложения бумаг со стороны Минфина и Центробанка.

Обороты на первичном рынке в мае в 4 раза превысили объем торгов на вторичном рынке государственных бумаг. При этом, наибольший объем размещений пришелся на аукционы, проводимые Банком России в рамках Биржевого Модифицированного РЕПО (БМР).

|

Рис. 2.1. Структура рынка ГКО-ОФЗ в мае 2003 г.

Таблица 2.1

Аукционы биржевого модифицированного РЕПО в мае

| Бумага | ОФЗ 46006 | ОФЗ 26197 | ОФЗ 46009 | ОФЗ 46007 | ОФЗ 46008 |

| Дата аукциона | 08.05.03 | 15.05.03 | 15.05.03 | 22.05.03 | 29.05.03 |

| Дата обратного выкупа/погашения | 05.06.03 | 17.09.03 | 11.06.03 | 19.06.03 | 26.06.03 |

| Объем выпуска, млн. руб. | 20 000 | 20 000 | 20 000 | 20 000 | 20 000 |

| Спрос по деньгам, млн. руб. | 17 906,27 | 35 719,07 | 31 297,35 | 28 018,93 | 26 652,41 |

| Цена отсечения, % от номинала | 99,737 | 100,282 | 99,747 | 99,741 | 99,756 |

| Средневзвеш. цена % | 99,738 | 100,306 | 99,747 | 99,741 | 99,766 |

| Доходность по цене отсечения, % годовых | 3,44 | 4,98 | 3,43 | 3,39 | 3,19 |

| Доходность по средневзвешенной цене, % годовых | 3,42 | 4,92 | 3,43 | 3,39 | 3,06 |

| Объем размещения по номиналу, млн. руб. | 10 301,57 | 19 333,45 | 17 998,80 | 13 876,91 | 12 403,29 |

| Всего, млн. руб. | 73 914,02 | ||||

| Изменение, в % к предыдущему месяцу | -50% | ||||

Суммарный объем бумаг, размещенных в рамках БМР в мае, составил 73,9 млрд. руб., что на 50% меньше, чем месяцем ранее. На четырех из пяти аукционах спрос на бумаги, продаваемые из портфеля ЦБ с условием обратного выкупа, намного превышал предложение. Наибольшим спросом пользовались бумаги, размещенные в рамках «нестандартного» РЕПО сроком на 3 мес., они были размещены практически полностью (97% выпуска). На остальных аукционах было размещено от 52% до 90% предложенных бумаг.

Министерство финансов разметило в мае 2 выпуска ОФЗ номиналом 6 млрд. руб. и 8 млрд. руб. и один выпуск ГКО номиналом 5 млрд. руб. В частности был размещен дополнительный выпуск ОФЗ-АД 46014 (погашением 29 августа 2018 года) и ОФЗ-ФД 27023 (погашением 20 июля 2005 года). Хотя на всех аукционах спрос на бумаги превышал предложение, выпуски были размещены не полностью, и впоследствии Банк России доразмещал их на вторичном рынке. [9]

Таблица 2.2

Аукционы Минфина в мае

| Бумага | ГКО 21169 | ОФЗ-ФД 27023 | ОФЗ-АД 46014 | ОФЗ-АД 46002 | ОФЗ-ФД 27022 |

| Дата аукциона | 07.05.03 | 21.05.03 | 21.05.03 | 19.03.03 | 19.02.03 |

| Дата погашения | 05.11.03 | 20.07.05 | 29.08.18 | 08.08.12 | 15.02.06 |

| Объем эмиссии, млн. руб. | 5 000 | 6 000 | 8 000 | 8 000 | |

| Объем спроса по номиналу, млн. руб. | 8 948,562 | 10 789,422 | 8 139,621 | ||

| Цена отсечения, % от номинала | 97,331 | 102,898 | 110,261 | ||

| Средне-взвешенная цена, % от номинала | 97,331 | 103,002 | 110,701 | ||

| Доходность по цене отсечения, % годовых | 5,50 | 6,80 | 7,65 | ||

| Доходность по средневзвешенной цене, % годовых | 5,50 | 6,75 | 7,59 | ||

| Объем размещения по номиналу, млн. руб. | 2 468,55 | 5 973,00 | 4 792,76 | 2 603,58 | |

| Дата доразмещения | 14.05.2003-15.05.2003 | 07.05.03-14.05.03 | 14.05.2003-15.05.2003 | ||

| Объем доразмещения по деньгам, млн. руб. | 560,000 | 604,045 | 626,125 | ||

| Всего (размещения + доразмещения), млн. руб. | 15 024,48 | ||||

| Изменение в % к предыдущему месяцу | -10% | ||||

Выплаты Министерства Финансов компенсировали большую часть затрат на приобретение инвесторами бумаг. Так, в мае был погашен выпуск ГКО 21164 на сумму в 1,79 млрд. руб. и выпуск ОФЗ-ФД 27008 на сумму в 9,54 млрд. Кроме того, были осуществлены купонные выплаты на сумму в 3,28 млрд. руб. В итоге благодаря операциям денежных властей привели к тому, что объем рынка по номиналу за май увеличился на 5,79% до 452,16 млрд. руб., а реальный объем – на 23,76% до 469,73 млрд. руб. При этом в номинальной структуре рынка выросла доля ОФЗ-АД до 43,7% с 42,6% месяцем ранее (до 144,797 млрд. руб.), а доля ОФЗ-ФД сократилась с 49,2%до 45,97% (до 152,194 млрд. руб.). [9]

Таблица 2.3

Выплаты Министерства финансов в мае

| дата | выплата | Объем выплаты (млн. руб.) | Ставка купона (% годовых) | Выплата на 1 бумагу (руб.) |

| 07.05.03 | погашение ГКО 21164 | 1 787,72 | - | - |

| 07.05.03 | выплата 7-го купона по ОФЗ - ФД 27015 | 478,72 | 12 | 29,92 |

| 07.05.03 | выплата 5-го купона по ОФЗ - ФД 27017 | 359,04 | 12 | 29,92 |

| 21.05.03 | выплата 17-го купона по ОФЗ - ФД 27008 | 238,558 | 10 | 0,25 |

| 21.05.03 | погашение ОФЗ - ФД 27008 | 9542,3193 | - | - |

| 21.05.03 | выплата 7-го купона по ОФЗ - ФД 27012 | 455,7556 | 10 | 0,5 |

| 21.05.03 | выплата 6-го купона по ОФЗ - ФД 27016 | 169,721 | 12 | 29,92 |

| 21.05.03 | выплата 1-го купона по ОФЗ - ФД 27022 | 515,2879 | 10 | 24,93 |

| 21.05.03 | выплата 4-го купонная ОФЗ-АДSU45001RMFS3 | 1059,3767 | 14 | 34,9 |

| ИТОГО | 14 606,50 | |||

| Изменение в % к предыдущему месяцу | 77% | |||

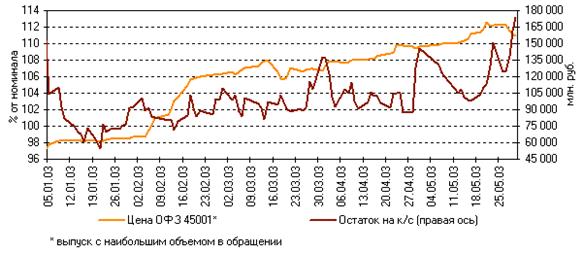

В мае рост котировок государственных ценных бумаг сопровождался ускорением темпов номинальной ревальвации российской национальной валюты, а также существенным увеличением остатков средств коммерческих банков на корреспондентских счетах в Банке России. Большие объемы ликвидности, поступающие в экономику в результате продажи экспортной выручки, способствуют поддержанию устойчивого спроса на рублевые активы и, в частности, стимулируют снижение доходности государственных ценных бумаг в условиях недостатка предложения данных финансовых инструментов. Рост среднедневного остатка средств коммерческих банков на корреспондентских счетах в Банке России на 12% по сравнению с апрелем также сыграл важную роль в повышении котировок ГКО-ОФЗ (рис. 2.2) и способствовал сохранению высокого спроса на другие инструменты внутреннего финансового рынка. [9]

Рис.2.2.Котировки "бенчмарки" и остатки на корсчетах

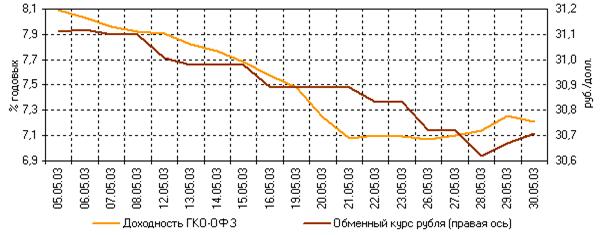

По итогам месяца номинальный обменный курс рубля впервые увеличился более чем на 1,2%, что стало дополнительным фактором вложения средств в активы с положительной доходностью к перепродаже. В мае динамика ставок по ГКО-ОФЗ в целом соответствовала изменениям обменного курса рубля (рис. 2.3), т.к. средства, полученные от продажи валютной выручки, практически сразу направлялись на фондовый рынок.

Рис.2.3.Основные показатели валютного рынка и рынка ГКО-ОФЗ

В мае политика Минфина России способствовала удлинению рыночной дюрации за счет эмиссии дополнительного выпуска ОФЗ 46014 с погашением в 2018 г. Неуклонный рост показателя дюрации свидетельствует о постепенном устранении структурных диспропорций на рынке ГКО-ОФЗ, связанных с чрезмерной долей краткосрочного сегмента. В результате должна повыситься эффективность не только бюджетно-налоговой, но и денежно-кредитной политики: переориентация Минфина России на средне- и долгосрочные заимствования позволит Банку России оказывать воздействие на уровень процентных ставок по краткосрочным выпускам, формируя стоимость привлечения средств на денежном рынке.

Как и в предыдущие месяцы, в мае аукционы Минфина России проводились в условиях повышенного спроса на государственные облигации. Особенностью отчетного периода стало размещение почти 100% дополнительного выпуска ОФЗ 27023 непосредственно в ходе аукциона. Исключительно благоприятные для эмитента условия заимствования позволяют ему привлекать необходимый объем средств, не прибегая к операциям на вторичных торгах: третий месяц подряд доля доразмещений в совокупном рыночном обороте находится на уровне 10%.

В июне доходность государственных облигаций практически не изменилась: впервые с начала года отсутствовал рост котировок ГКО-ОФЗ. Перераспределение государственных ценных бумаг в собственных портфелях участников в связи с подведением финансовых итогов квартала привело к увеличению среднедневного оборота торгов на 30% по сравнению с предыдущим месяцем. Отличительной чертой июня стала активизация спроса на рефинансирование в Банке России на фоне снижения интереса к стерилизационным инструментам.

Несмотря на сохранение высокого уровня рублевой ликвидности, участники рынка воздерживались от масштабных инвестиций в инструменты государственного внутреннего долга из-за неопределенности ожиданий относительно дальнейшей динамики цен государственных облигаций. В случае существенного замедления роста котировок либо формирования противоположной ценовой динамики вероятно снижение объема вложений в государственные ценные бумаги, т.к. основным фактором спроса на ГКО-ОФЗ в первом полугодии 2003 г. являлась возможность получения спекулятивной прибыли.

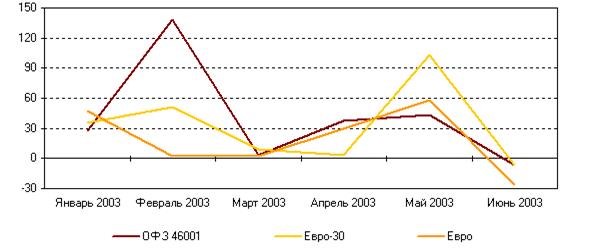

В июне следствием стабилизации конъюнктуры рынка государственных облигаций стало снижение доходности к перепродаже базовых выпусков ОФЗ до отрицательного уровня. Таким образом, развитие ситуации на рынке государственного внутреннего долга в целом соответствовало общей динамике стоимости наиболее ликвидных активов (рис.2.4). [9]

Рис.2.4.Доходность от владения финансовыми активами в течении месяца (% годовых)

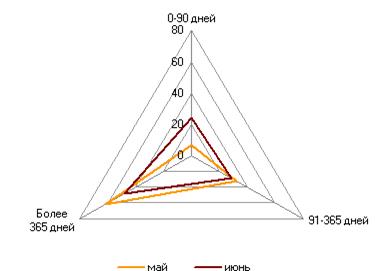

В июне сокращение предложения государственных облигаций со стороны крупных участников способствовало уменьшению доли сделок на средне- и долгосрочном сегменте рынка ГКО-ОФЗ в общем объеме торгов. При этом оборот по краткосрочным государственным ценным бумагам составил 52,3% всех рыночных сделок, а доля операций с ГКО-ОФЗ со сроком до погашения менее 90 дней увеличилась более чем в 3 раза по сравнению с маем (рис. 2.5). Таким образом, в отчетном периоде действия инвесторов на рынке государственных облигаций в основном были направлены на управление текущей ликвидностью и покупку финансовых инструментов, обеспечивающих относительно быстрый возврат вложенных средств.

Рис.2.5.Структура операций с ГКО-ОФЗ по срокам погашения

(% совокупного оборота)

В отсутствие крупных операций со стороны дилеров возросла активность инвесторов на краткосрочном сегменте рынка государственного внутреннего долга: по итогам месяца совокупный портфель государственных облигаций, принадлежащих инвесторам, увеличился на 1 млрд. руб. по номинальной стоимости.

Дата: 2019-07-24, просмотров: 334.