Имущественное страхование в Российской Федерации - отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Имущественное страхование охватывает практически все виды имущества юридических и физических лиц: здания, сооружения, машины, оборудование, сырье топливо, материалы, рабочий и продуктивный скот, сельскохозяйственные посевы, предметы домашнего обихода и т.д.

Под имуществом понимается совокупность вещей и материальных ценностей, состоящих в собственности и (или) оперативном управлении физического или юридического лица. В состав имущества входят деньги и ценные бумаги, а также имущественные права на получение вещей или иного имущественного удовлетворения от других лиц.

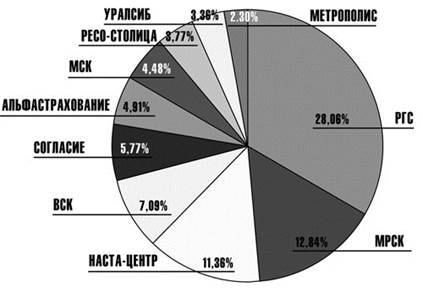

Рис. Распределение долей рынка между страховыми компаниями (имущественное страхование)

Экономическое содержание имущественного страхования заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда.

Застрахованным может быть имущество, как являющееся собственностью страхователя (участника страхового фонда), так и находящееся в его владении, пользовании и распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность.

Закон «О страховании» выделял три отрасли страхования: личное страхование, имущественное страхование и страхование ответственности. Но Гражданский кодекс Российской Федерации внес изменения в принятую классификацию и выделил две отрасли - личное и имущественное.

Существует множество видов имущественного страхования. Все их можно сгруппировать по следующей схеме:

1. Сельскохозяйственное;

2. Транспортное;

3. Страхование имущества юридических лиц;

4. Страхование имущества физических лиц.

Имущественное страхование представляет собой совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного объекту страхования

Регулирование отношений в области имущественного страхования между страховыми компаниями и гражданами, предприятиями, организациями осуществляется в соответствии с законом РФ "Об организации страхового дела в Российской Федерации" в редакции федерального закона от 31.12.97 г. № 157-ФЗ, главой 48 второй части Гражданского кодекса, принятой 22.12.1995 г., нормативными актами, разработанными Федеральной службой России по надзору за страховой деятельностью, правовыми документами, утвержденными в законодательном порядке.

Объектом страхования средств наземного, воздушного и водного транспорта, страхования грузов или иного имущества являются имущественные интересы лица, о страховании которого заключен договор (застрахованного лица), связанные с владением, пользованием, распоряжением.

Имущественное страхование может осуществляться в добровольной и обязательной формах. Добровольное страхование осуществляется на основе договора между страхователем и страховщиком. Правила добровольного страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с положениями закона "Об организации страхового дела в Российской Федерации" Конкретные условия страхования определяются при заключении договора страхования. Обязательным является страхование, осуществляемое в силу закона. Виды, условия и порядок проведения обязательного страхования установлены соответствующими законами Российской Федерации.

Основная задача имущественного страхования состоит в обеспечении страховой защиты имущественных интересов физических и юридических лиц. Экономическая эффективность страховой защиты зависит от конкретных страховых услуг, предоставляемых страхователям.

Управление страховыми рисками в имущественном страховании можно представить как процесс оценки, контроля и финансирования риска. Оценка стоимости риска представляет собой определение вероятности наступления события, на случай которого проводится страхование, и его последствий, выраженных в денежной форме. Стоимость риска оценивается на основе актуарных вычислений, путем изучения статистических данных, характеризующих частоту возникновения событий и размер причиненного ими убытка.

Источниками финансирования могут быть страховые фонды, собственные средства, фонды самострахования, внешние источники и др.

В мировой практике экологическое страхование является наиболее распространенным способом перераспределения экологического риска и резервирования средств для компенсации ущерба. Отсутствие достаточного опыта проведения экологического страхования в России, недостаточное развитие правовой и нормативно-методической базы для количественной оценки экологического риска и связанного с ним ущерба препятствуют развитию страхования экологических рисков.

В соответствии со ст. 945 Гражданского кодекса Российской Федерации страховщик имеет право на оценку страхового риска. Риски могут носить объективный и субъективный характер.

К объективным рискам относятся риски, причины которых не подвластны человеческому контролю: землетрясения, наводнения, ураганы, извержения вулканов и другие проявления стихийных сил природы. Субъективные риски основаны на отрицании объективного подхода к действительности: кражи, пожары, аварии и др. Следует отметить, что некоторые риски субъективного характера могут возникать по объективным причинам.

Следует рассмотреть более детально виды страхования имущества.

Дата: 2019-07-24, просмотров: 315.