Содержание

Содержание..................................................................................................... 1

Введение.......................................................................................................... 2

Глава 1. Понятие, сущность, функции и виды векселей................................ 6

1.1 Понятие векселя......................................................................................... 8

1.2 Виды векселей......................................................................................... 12

1.3 Составление векселя................................................................................ 17

1.4 Оплата векселя гербовым сбором.......................................................... 18

1.5 Место составления векселя..................................................................... 19

1.6 Время составления векселя..................................................................... 20

1.7 Вексельные метки.................................................................................... 20

1.8 Вексельная сумма.................................................................................... 21

1.9 Срок платежа........................................................................................... 23

1.10 Место платежа....................................................................................... 25

1.11 Первый приобретатель......................................................................... 25

1.12 Подпись векселедателя.......................................................................... 26

1.13 Протест векселя..................................................................................... 27

1.14 Правовое регулирование...................................................................... 30

Глава 2. Операции коммерческих банков над векселями........................... 34

2.1 Функции коммерческих банков.............................................................. 34

2.2 Выпуск собственных векселей................................................................ 39

2.3 Учет векселей........................................................................................... 45

2.4 Операции с процентными векселями...................................................... 49

2.5 Авалирование векселей клиента............................................................. 50

2.6 Выдача переводных векселей................................................................. 51

2.7 Вексельные операции КБ "Снежинский"................................................ 56

Глава 3. Развитие рынка ценных бумаг в России........................................ 69

Заключение.................................................................................................... 79

Список литературы....................................................................................... 81

Введение

Рыночная экономика представляет собой совокупность различных рынков. Одним из них является финансовый рынок. Финансовый рынок - это рынок, который опосредует распределение денежных средств между участниками экономических отношений. Образно говоря, его можно сравнить с сердцем экономики, т.к. с его помощью мобилизуются свободные финансовые ресурсы и направляются тем лицам, которые могут ими наиболее эффективно распорядится, как правило, именно на финансовом рынке изыскиваются средства для развития реального сектора экономики.

Одним из сегментов финансового рынка выступает рынок ценных бумаг, или фондовый рынок. Рынок ценных бумаг (РЦБ) - это рынок, который опосредует кредитные отношения и отношения совладения с помощью ценных бумаг. Особенностью привлечения финансовых ресурсов таким путем является то обстоятельство, что, как правило, они могут свободно обращаться на рынке. Поэтому лицо, вложившее свои средства в какое-либо производство путем приобретения ценных бумаг, может вернуть их (полностью или частично), продав бумаги. В то же время, его действия не затрагивают и не нарушают сам процесс производства, т.к. деньги не изымаются из предприятия, которое продолжает функционировать. Возможность свободной купли-продажи ценных бумаг позволяет вкладчику гибко определять время, на которое он желает разместить свои средства в тот или иной хозяйственный проект.

Объектом сделок на РЦБ является ценная бумага. Ценную бумагу можно определить как денежный документ, который удостоверяет отношения совладения или займа между владельцем и эмитентом. Ценные бумаги могут выпускаться как в индивидуальном порядке, например, вексель, так и сериями, например, акции. В последнем случае российское законодательство говорит об эмиссионной ценной бумаге [25].

В соответствии с Законом РФ "О рынке ценных бумаг" от 20.03.1996 [14] эмиссионная ценная бумага - любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками:

- закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Одним из участников рынка ценных бумаг являются коммерческие банки. Несмотря на то, что их роль на этом рынке в разных государствах не одинакова, можно обозначить некоторые общие закономерности взаимодействия коммерческих банков с национальными и международными рынками ценных бумаг. Стремление коммерческих банков расширить операции с ценными бумагами стимулируются, с одной стороны, высокой доходностью этих операций, с другой - относительным сокращением сферы эффективного использования прямых банковских кредитов [24].

Коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Банки создают на новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, коммерческий банк создает новое обязательство - депозит, а выдавая ссуду новое требование к заемщику. Этот процесс создания новых обязательств составляет сущность финансового посредничества. Эта трансформация позволяет преодолеть сложности прямого контакта сберегателей и заемщиков, возникающие из-за несовпадения предлагаемых и требуемых сумм, их сроков, доходности, и т.д.

Актуальность выпускной квалификационной работы в том, что ценные бумаги - необходимый институт современного гражданского права и рыночной экономики. И если ещё лет 10 назад население нашей страны в своём большинстве с трудом представляло себе что это такое, то вступление в новые, совершенно "капиталистические" отношения заставило поближе познакомиться нас с этим явлением.

Институт ценных бумаг является старейшей составляющей гражданского (частного) права во всём мире. Как правовая категория ценные бумаги прочно заняли свою позицию благодаря потребностям торгового оборота.

Однако не утихают споры о тех или иных вопросах правового регулирования ценных бумаг. В разные времена правоведы по-разному оценивали и истолковывали их значимость и влияние. Неоднозначны и сегодняшние взгляды на эту проблему.

Однако, все едины в том, что ценные бумаги призваны ускорять расчеты между участниками имущественных отношений, вовлекать в товарно-денежные и кредитные отношения широкий круг субъектов. Пожалуй, это есть одна из основных функций ценных бумаг.

В зависимости от вида ценные бумаги по-разному выполняют эту наиважнейшую задачу: акции опосредствуют обязательственные отношения между юридическими лицами и их акционерами, являясь к тому же одним из важнейших объектов инвестирования и составляющей фондового рынка; чеки занимают своё место в расчётных обязательствах; облигации позволяют управлять заёмными средствами, концентрируя их на определённое время для выполнения наиболее важных стратегических и дорогостоящих проектов; коносаменты, складские и залоговые свидетельства по-разному оформляют отношения по поводу конкретного имущества и т.д.

Не последнее место в этом обороте занимает вексель, являясь, на наш взгляд, и универсальным объектом инвестирования, и средством расчётов, и опосредственным инструментом кредитных и товарных отношений.

Цель выпускной квалификационной работы - анализ операций коммерческих банков на вексельном рынке и их развитие в Российской федерации.

Задачей исследования является рассмотрение вопросов, касающихся:

1. сущности, видов и форм векселей;

2. операций с векселями коммерческим банком;

3. правил оборота векселей;

4. развитие вексельного рынка в Российской Федерации.

Для решения поставленных задач рассмотрены теоретические вопросы операций коммерческих банков на вексельном рынке, законодательные и подзаконные акты, применение операций с векселями на примере ОАО Банк конверсии "Снежинский" (г. Челябинск).

Объект исследования - операции коммерческих банков над векселями.

Глава 1 выпускной квалификационной работы посвящена теории векселя. В частности: понятию, сущности и функциям векселя, его форма и обязательные реквизиты, способность быть обязанным и требовать исполнение обязанностей по векселю, а также правилам оформления векселя и правилам оборота. Рассмотрены вопросы правового регулирования.

В главе 2 рассматриваются вопросы, касающиеся операций коммерческих банков над векселями, а также посвящена описанию операций над векселями ОАО Банком конверсии "Снежинский" (г. Челябинск).

В 3 главе останавливаемся на вопросах развития рынка ценных бумаг в Российской Федерации.

В заключении подводятся итоги выпускной квалификационной работы.

Понятие векселя

Вексель - это составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю) и оплаченное гербовым сбором. Векселя могут быть простыми и переводными.

Простой вексель представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте векселедержателю или его приказу.

В таком векселе с самого начала участвуют два лица: векселедатель, который сам прямо и, безусловно обязуется уплатить по выданному им векселю, и первый приобретатель (векселедержатель), которому принадлежит право на получение платежа по векселю.

Отличие простого векселя от прочих долговых денежных обязательств состоит в том, что:

1. вексель может быть передаваем из рук в руки по передаточной надписи;

2. ответственность по векселю для участвующих в нем лиц является солидарной, за исключением лиц, совершивших безоборотную надпись;

3. явка в нотариальное учреждение для засвидетельствования подписи не требуется;

4. при неоплате векселя в установленный срок необходимо совершение нотариального протеста, т.е. не оплаченный в день срока платежа вексель должен быть передан на следующий день нотариусу для протеста. (Это требование является категорическим: ни при каких обстоятельствах нельзя вексель передать к протесту ранее дня, следующего за днем срока платежа);

5. с другой стороны, пропуск этого дня, хотя бы не по вине банка, делает невозможным совершение протеста. Если срок платежа или срок отправки векселя в протест совпадает с днем отдыха, эти сроки передвигаются на один день;

6. вексель является абстрактным денежным документом и в силу этого не обеспечивается закладом, залогом или неустойкой.

Простой вексель, срок платежа по которому не указан, рассматривается как подлежащий оплате по предъявлении. При отсутствии особого указания место составления документа считается местом платежа и вместе с тем местом жительства векселедателя.

Простой вексель, не указывающий место его составления, рассматривается как подписанный в месте, обозначенном рядом с наименованием векселедателя.

К простому векселю применяются, поскольку они не являются несовместимыми с природой этого документа, постановления, относящиеся к переводному векселю и касающиеся:

1. индоссамента;

2. срока платежа;

3. платежа;

4. иска в случае неакцепта или неплатежа;

5. платежа в порядке посредничества;

6. копий;

7. изменений;

8. давности;

9. нерабочих дней, исчисления сроков и воспрещения грационных дней.

К простому векселю применяются также постановления, относящиеся к переводному векселю, подлежащему оплате у третьего лица или в месте ином, чем место жительства плательщика; условию о процентах; разногласиям в обозначениях подлежащей уплате суммы; последствиям подписи лица, которое действует без полномочий или с превышением своих полномочий; к бланку переводного векселя; авалю.

Векселедатель по простому векселю обязан так же, как и акцептант по переводному векселю.

Обязанной стороной по переводному и простому векселю могут быть две категории лиц:

1. граждане РФ;

2. юридические лица РФ.

Российская Федерация, субъекты РФ, муниципальные образования вправе приобретать статус обязанного субъекта по векселям лишь с разрешения федерального законодателя.

Вместе с тем последний установил, что по переводному и простому векселю, выпущенному Российской Федерацией, ее субъектами, городскими, сельскими поселениями и другими муниципальными образованиями до вступления в силу Федерального закона "О переводном и простом векселе" (то есть до 18 марта 1997 г.), сохраняются ранее установленные обязательства его погашения.

Переводный вексель (тратта) представляет собой письменный документ, содержащий безусловный приказ векселедателя плательщику уплатить определенную сумму денег в определенный срок и в определенном месте получателю или его приказу.

Тратта - переводный вексель. В современной банковской и коммерческой практике, а также юридической и экономической литературе тратта - синоним термина "переводный вексель".

Главное отличие переводного векселя от простого, по существу являющегося долговой распиской, заключается в том, что он предназначен для перевода, перемещения ценностей (денежных сумм) из распоряжения одного лица в распоряжение другого.

Выдать (трассировать) переводный вексель - значит принять на себя обязательство гарантии акцепта и платежа по нему.

Следовательно, трассировать на другого возможно лишь в том случае, если трассант (векселедатель) имеет у трассата (плательщика) в своем распоряжении ценность не менее суммы трассируемого векселя. В отличие от простого в переводном векселе участвуют не два, а три лица: векселедатель (трассант), выдающий вексель, первый приобретатель (или векселедержатель), получающий вместе с векселем право требовать и платеж по нему, и плательщик (трассат), которому векселедержатель предлагает произвести платеж (в векселе это обозначается словами "заплатите", "платите").

Здесь обязательство трассанта условное: он обязуется заплатить вексельную сумму, если плательщик (трассат) не заплатит ее. Необходимость выполнения трассантом такого обязательства возникает в том случае, когда трассат не акцептировал и не заплатил по векселю или акцептировал и не заплатил. В последнем случае трассат приравнивается к векселедателю простого векселя и против него возникает протест в неплатеже.

Векселедержатель переводного векселя должен своевременно предъявить последний к принятию (акцепту) и платежу, так как в противном случае невыполнение этих условий может быть отнесено к его собственной вине. В случаях с простыми векселями их предъявление плательщику для акцепта, а следовательно, и составление протеста в непринятии не требуется, то есть с самого начала возникновения векселя имеется налицо прямой должник. По переводному векселю такой прямой должник выступает лишь с момента акцепта векселя плательщиком. До этого момента имеется налицо лишь условный должник (трассант).

Виды векселей

Основным представляется деление векселей на простые и переводные. Различие между ними в самом общем виде проявляется в том, что:

1. простой вексель (или "соло-вексель") составляется и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в обусловленный срок и в определенном месте;

2. переводный вексель (или "тратта") составляется и подписывается кредитором (трассантом) и содержит "приказ" должнику (трассату) оплатить в указанные сроки обозначенную в векселе денежную сумму третьему лицу (ремитенту).

Кроме того, если простой вексель должен содержать простое и ничем не обусловленное обещание (обязательство), то переводный вексель - простое и ничем не обусловленное предложение (просьбу) уплатить определенную денежную сумму.

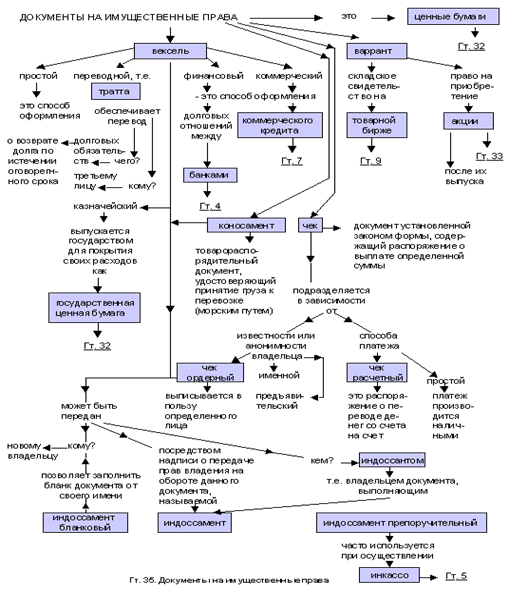

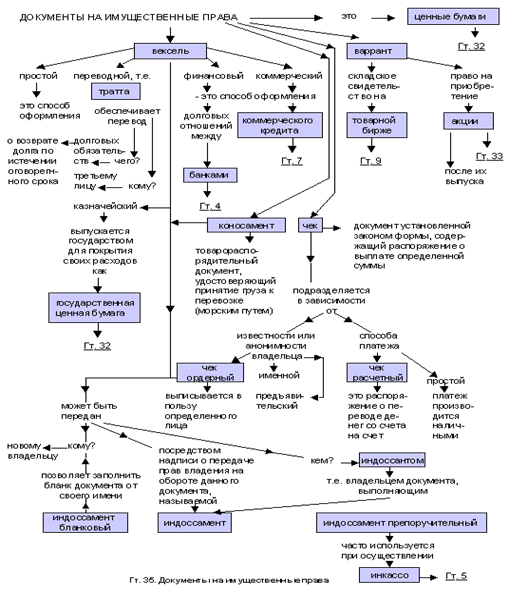

Рисунок 1 наглядно показывает виды векселей и их отношения.

Рисунок 1 Документы на имущественные права

Таким образом, если по простому векселю векселедатель сам обязывается (обещает) совершить платеж, то по переводному векселю он предлагает сделать это указанному в векселе третьему лицу (плательщику). В этом и заключается основное отличие простого векселя от переводного. Существовавшая ранее точка зрения, согласно которой переводный вексель отличается от простого возможностью его передачи третьим лицам, не обоснована, так как в соответствии с действующим законодательством путем совершения передаточной надписи (индоссамента) могут быть переданы права как по переводному, так и по простому векселю.

В отношении переводного векселя следует особо отметить, что третье лицо (плательщик) становится обязанным по векселю только в том случае, если акцептует его (акцепт означает согласие произвести платеж). В соответствии со ст.47 Положения о переводном и простом векселе плательщик, не акцептовавший переводный вексель, не несет ответственности перед векселедержателем [32].

В том случае, когда речь идет о бухгалтерском учете и налогообложении операций с векселями, целесообразно рассматривать две следующие разновидности векселей (данное деление не имеет нормативного закрепления):

- товарные (расчетные) векселя - векселя, используемые для расчетов между предприятиями в реальных сделках, связанных с поставкой товаров (выполнением работ, оказанием услуг);

- финансовые векселя - векселя, которые в своей основе имеют заемно-кредитные отношения, то есть заем, предоставляемый одним лицом (заимодавцем) другому лицу (заемщику) за счет имеющихся у него свободных средств. Такие векселя приобретаются с целью извлечения прибыли от роста рыночной стоимости или получения процента.

Между тем разделение векселей на товарные и финансовые является достаточно условным, так как вексель в одной ситуации для предприятия может быть расчетным, то есть использоваться при расчетах, а в другой ситуации - финансовым. Таким образом, тот или иной вид векселя определяется экономико-правовым содержанием операции, которая осуществляется с применением векселя. В зависимости от содержания проводимой операции будут по-разному строиться бухгалтерский учет и налогообложение операций, в которых участвуют векселя.

Иными словами, товарный вексель используется в отношениях покупателя и продавца, в основе которых лежит или поставка продукции, или выполнение работ, или оказание услуг. Финансовые же векселя используются в так называемых нетоварных операциях, и, как правило, в таких сделках векселя сами выступают в качестве объектов купли-продажи.

Если вексель поступает для погашения задолженности (в порядке расчетов), то учет следует организовывать в соответствии с требованиями, предъявляемыми к расчетным операциям. Если же вексель приобретается с целью получения дохода (то есть в качестве своеобразного финансового вложения), то учет следует вести согласно установленной методологии бухгалтерского учета ценных бумаг.

Необходимо отметить, что Министерством РФ по налогам и сборам также была определена классификация векселей. Согласно главе 21 "О налоге на добавленную стоимость" Налогового Кодекса РФ [4] векселя условно были разделены на 3 вида (в зависимости от экономической сущности):

1. товарные векселя,

2. товарные векселя третьих лиц,

3. финансовые векселя.

Товарный вексель - это вексель, полученный в счет оплаты за товары (работы, услуги) от векселедателя.

Товарный вексель третьего лица - это вексель, ранее полученный в оплату за товары (работы, услуги) от какого-либо другого предприятия.

Финансовый вексель - это вексель, который приобретен у какой-либо организации в качестве финансового вложения за фактически уплаченные денежные средства.

В негосударственной сфере, наиболее характерно преобладание финансовых векселей над коммерческими. Это и понятно - порожденный инфляцией дефицит денежной массы определяет главное применение векселей - служить заменой денег. Отчасти поэтому векселя приобретают все более несвойственную им функцию ГКО. Специфическая практика обращения векселей в России показывает также, что получили распространение некие расчетные бумаги, имеющие форму векселей (а иногда и ее нарушающие), но по сути векселями не являющиеся. Условия их погашения таковы, что котировки этих бумаг (цены купли-продажи на вторичном рынке) не достигают номинала даже после наступления соответствующих сроков. Вызвано это, в частности, отсутствием у этих бумаг одного из важнейших вексельных свойств - безусловности обязательства. В отечественной практике почти не встречается корпоративных векселей, которые гасились бы "живыми деньгами".

Например, векселя Энергетического союза погашаются электроэнергией, точнее принимаются в счет задолженностей перед определенным кругом энергетических предприятий по платежам за электроэнергию. Векселя Министерства путей сообщения гасятся так называемыми железнодорожными тарифами, т.е. правом перевозки грузов на определенную сумму по железной дороге. Иногда векселя выпускаются для расчетов внутри замкнутых цепочек. Выпадая из них, вексель может значительно потерять в цене, или, более того, быть отозванным векселедателем. Существуют векселя "бензиновые", "угольные", "металлургические" и др.

Исходя из этих положений, Министерство по налогам и сборам РФ рекомендовало осуществлять соответствующее ведение бухгалтерского учета.

Кроме того, необходимо учитывать, что, например, гл.21 Налогового кодекса РФ в целях исчисления НДС классифицирует векселя по двум направлениям, связанным с использованием векселя как средства расчетов (прекращения встречного обязательства по оплате товаров, работ, услуг):

1. выдача покупателем-векселедателем собственного векселя (что не признается оплатой товаров, работ, услуг для целей налогообложения НДС);

2. расчеты векселями, эмитированными третьими лицами (что считается оплатой товаров, работ, услуг для целей налогообложения НДС).

Если принимать во внимание положения гл.25 "Налог на прибыль организаций" Налогового кодекса РФ, то помимо вышеуказанных разновидностей в классификации векселей в хозяйственном обороте для целей налогообложения прибыли вексель может иметь и самостоятельное значение как ценная бумага, например, имеющая определенную доходность либо реализуемая с прибылью (или убытком), а также как форма привлечения заемных средств.

Иными словами, порядок налогообложения различных операций с участием векселей для исчисления различных налогов может отличаться своими особенностями.

Составление векселя

Положение о простом и переводном векселе прямо указывает на содержание векселя. Те элементы, указания, части вексельного содержания, которые вместе составляют вексельное обязательство, называются вексельными реквизитами. Отсутствие одного из них в векселе лишает этот документ вексельной силы.

По своему характеру вексельное обязательство является абстрактным. Иными словами, по общему правилу, оно не зависит от тех отношений или тех обязательств, которые послужили основанием для выдачи векселя или для передачи векселя по индоссаменту.

Из абстрактного характера вексельного обязательства вытекают следующие положения:

- законный векселедержатель не обязан доказывать существование и действительность своих прав, они предполагаются существующими и действительными. Бремя доказывания обратного лежит на вексельном должнике [8];

- сделки, на основании которых вексель был выдан или передан, могут быть признаны недействительными в случаях, предусмотренных гражданским законодательством. Однако признание указанных сделок недействительными не влечет недействительности самого векселя как ценной бумаги или не прерывает ряда индоссаментов. Последствием такого признания является применение общих последствий недействительности сделки непосредственно между ее сторонами [9];

- в случае предъявления требования об оплате векселя лицо, обязанное по векселю, не вправе отказаться от исполнения со ссылкой на отсутствие основания обязательства либо его недействительность, кроме случаев, определенных в ст.17 Положения. В соответствии со ст.17 Положения лица, к которым предъявлен иск по векселю, не могут противопоставить векселедержателю возражения, основанные на их личных отношениях к векселедателю или к предшествующим векселедержателям, если только векселедержатель, приобретая вексель, не действовал сознательно в ущерб должнику.

Из этого следует, что лицо, к которому предъявлен иск по векселю, вправе противопоставить векселедержателю возражения, основанные на личных отношениях между этим лицом и векселедержателем, предъявившим иск. А так же лицо, к которому предъявлен иск по векселю, вправе противопоставить векселедержателю возражения, основанные на личных отношениях между этим лицом и векселедателем, либо между этим лицом и другими векселедержателями, но только в случае, если будет доказана недобросовестность векселедержателя, предъявляющего иск. При этом бремя доказывания того, что, предъявляя иск, векселедержатель действует недобросовестно (то есть сознательно в ущерб должнику), лежит на том лице, к которому предъявлен иск. В частности, векселедержатель признается недобросовестным, если до или во время приобретения векселя он знал об отсутствии законных оснований к выдаче или передаче векселя.

Место составления векселя

Наименование места составления (город, село и т.п.) должно находиться на лицевой стороне векселя, обычно в верхней половине векселя под текстом.

Векселедатель может указать в векселе специальное место платежа. При этом требование о проставлении места составления векселя сохраняет силу.

При отсутствии особого указания место составления документа считается местом платежа и вместе с тем местом жительства векселедателя.

Простой вексель, не указывающий место его составления, рассматривается как подписанный в месте, обозначенном рядом с наименованием векселедателя.

Указание места составления векселя необходимо для определения государства, нормативные акты которого являются источниками правового регулирования переводного векселя, в связи с чем наиболее существенное значение наименование места составления векселя имеет в векселях, применяемых в международных расчетах.

Время составления векселя

Всякий вексель обязательно должен содержать обозначение дня, месяца и года его составления:

1. без этого невозможно определить, был ли векселедатель в момент составления векселя дееспособен;

2. проставление времени составления векселя важно для определения вексельного срока (во столько-то времени от составления векселя, во столько-то времени от предъявления или по предъявлении). Так, например, вексель, выданный со сроком "по предъявлении", должен быть предъявлен не позднее 12 месяцев со дня его составления. Обозначение времени составления векселя принято делать указанием года, месяца и числа над текстом в верхней части векселя рядом с указанием места его составления.

Вексельные метки

Вексельная метка - один из реквизитов переводного векселя: включенное в текст наименование "вексель", написанное на том языке, на котором составлен документ.

Чтобы обозначить отличие векселя от родственных ему документов, устанавливается реквизит вексельной метки, что в соответствии с действующим законодательством представляет собой обозначение документа словом "вексель", выраженное на том же языке, на котором написан документ.

На практике значение вексельной метки выражается в предупреждении всякого лица, которое встретится с таким документом, о его вексельном характере, т.е. о подчинении его специальному правовому режиму, нормам вексельного права.

Оба требования к вексельной метке вполне обоснованны, ибо на практике возможны случаи, когда документ, составленный в качестве обычной долговой расписки (и следовательно, не содержащий вексельной метки), впоследствии будет поименован кредитором векселем путем помещения перед текстом соответствующего заглавия (под текстом соответствующей приписки).

Что же касается использования одноязычного с текстом слова "вексель", можно заметить, что при противоположном подходе кредитор, не знающий соответствующего иностранного языка, может попасть в затруднительное положение, ибо он может не знать, что содержащееся в документе обозначение эквивалентно слову "вексель". Это может привести к ограничению им обороноспособности документа, к различным упущениям с его стороны, могущим обернуться даже утратой прав против ряда его участников.

Вексельная сумма

Являясь денежным документом, вексель должен содержать в себе денежную сумму:

1. вексельная сумма должна быть точно обозначена в векселе, например: "Сто тысяч рублей";

2. в вексельную сумму могут включаться также и проценты за время обращения векселя, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления;

3. вексельная сумма должна быть обозначена в векселе прописью и цифрами. В случае разногласий между суммой цифрами и прописью верной считается последняя. Если существует разногласие между обозначенной несколько раз суммой прописью или цифрами, верной считается меньшая сумма.

Никакие исправления вексельной суммы не допускаются, даже оговоренные подписью векселедателя.

Вексельная сумма может быть "привязана" к курсу иностранной валюты. При этом необходимо прямо указать, что платеж по векселю осуществляется в рублях в сумме, эквивалентной определенному количеству иностранной валюты по курсу на определенный день. Например: "Предприятие А обязуется уплатить по настоящему векселю предприятию Б или по его приказу любому другому лицу денежную сумму, эквивалентную 1 000 (одной тысяче) долларов США, по курсу на момент составления векселя". Дату, по которой определяется курс иностранной валюты, стороны устанавливают самостоятельно. Если конкретная дата не установлена, во внимание будет приниматься курс иностранной валюты на момент платежа по векселю.

В случае, когда вексельная сумма выражена в иностранной валюте, однако в тексте векселя не указано, что оплата по нему производится в валюте РФ, платеж по такому векселю, тем не менее, может быть осуществлен в российской валюте, если место платежа расположено в РФ (ст.41 Положения). Обязанность произвести платеж по векселю только в той валюте, в которой выражена вексельная сумма, существует в том случае, когда вексель содержит оговорки следующего типа - "только в такой-то валюте", "такую-то сумму в такой-то валюте эффективно", "такую-то сумму в такой-то валюте натурой" и т.п. При этом необходимо учитывать, что выдача, акцепт, передача по индоссаменту векселя в иностранной валюте, не содержащего вышеуказанных или подобных им оговорок (так называемых оговорок эффективного платежа), без лицензии ЦБ РФ не являются нарушениями валютного законодательства РФ, поскольку платеж по таким векселям всегда может быть совершен в валюте РФ. Признавать сделки с таким векселем и сам вексель недействительными только лишь в силу обозначения в нем суммы в иностранной валюте оснований нет. При наличии в тексте векселя оговорок эффективного платежа, предусматривающих оплату по векселю только в иностранной валюте, сделки с такими векселем, а также осуществление платежа по нему должны производиться с учетом законодательства о валютном регулировании и валютном контроле [10].

Срок платежа

Требование об указании срока платежа объясняется необходимостью создания определенности в вопросах о сроках существования права требования по векселю, а также о создании условий для реализации векселедержателем своего права на иск в случае неплатежа.

Срок платежа относится к числу обязательных реквизитов. Отсутствие срока платежа в векселе делает его недействительным. Срок платежа должен быть обозначен конкретной датой без указания часа и минуты дня. Различаются следующие назначения срока платежа по векселю.

1. Срок на определенный день. Выражается в виде: "Обязуюсь заплатить 10 апреля 2006 г.".

2. Во столько-то времени от составления векселя. Срок платежа, назначенный путем указания точного количества дней, считается наступившим в последний из этих дней, а не в день после него. Начальный пункт исчисления есть дата векселя, от нее и начинается исчисление; день даты в счет периода не входит. Например, по векселю с датой 1 июня 2005 г. и со сроком векселя через 50 дней срок наступит 20 июля 2005 г. Когда период времени от составления векселя определяется месяцами, срок платежа наступает в то число последнего месяца, которое соответствует числу написания векселя, а если в этом последнем месяце такого числа не имеется, то в последнее число этого месяца. Например, по векселю с 31 января 2005 г. на один месяц срок платежа будет 29 февраля 2006 г., с 1 мая 2005 г. на 3 месяца - срок платежа наступит 1 августа 2005 г., с 31 августа 2005 г. на срок 4 месяца - срок платежа наступит 30 ноября 2005 г.. Если срок платежа назначен на начало, середину или конец месяца, то под этим выражением понимается первое, пятнадцатое или последнее число месяца.

3. По предъявлении. В этом случае день предъявления является и днем платежа. Этот способ неудобен для плательщика, которому необходимо всегда иметь наготове определенную сумму денег. Если в векселе не оговорены максимальные и минимальные сроки предъявления, считается, что вексель должен быть предъявлен к платежу в течение года со дня его составления.

4. Во столько-то времени от предъявления векселя. Вексель с таким сроком удобен плательщику тем, что дает ему возможность подготовиться к платежу. Использование указанного срока делает очень важным день предъявления, так как от него начинается отсчет срока платежа. Днем предъявления считается отметка плательщика на векселе о согласии на оплату или дата протеста. Исчисление срока платежа производится тем же порядком, что и по векселям "во столько-то времени от составления" (п. 2). Вексель сроком "во столько-то времени по предъявлении" должен быть предъявлен к платежу в течение года со дня его составления, если иное не оговорено в самом векселе. Для этого необходимо заблаговременно предъявить вексель плательщику с тем, чтобы окончательный срок предъявления не выходил за пределы годового срока. Например, если вексель выдан 1 августа 2005 г. с оговоркой - "через месяц по предъявлении этого векселя", вексель должен быть предъявлен указанным выше порядком не позже 1 июля 2006 г.

5. Срок платежа - нерабочий день. По действующему законодательству платеж по векселю с таким сроком может быть потребован лишь в первый следующий рабочий день.

Место платежа

Место платежа относится к числу обязательных реквизитов. Вексель может подлежать оплате по месту жительства трассата (по переводному векселю), в том же месте, где находится место жительства векселедателя (по простому векселю), или в каком-либо другом месте, обозначенном в векселе. Кроме того, в векселе может быть указано наименование лица, где должен быть произведен платеж (как правило, банк).

Трассат - плательщик по переводному векселю (тратте). Указание трассата является обязательным реквизитом переводного векселя. Трассат становится ответственным лицом только после акцепта векселя, в силу которого он принимает на себя обязательство оплатить его в установленный срок.

Переводный вексель может подлежать оплате в месте жительства третьего лица или в том же месте, где находится место жительства плательщика, или в каком-либо другом месте [6].

Первый приобретатель

Первый приобретатель - это понятие включает в себя наименование лица, которому или приказу которого должен быть произведен платеж. Иначе это лицо, равно как и последующие приобретатели, называется "векселедержателем" (в простом векселе) и "ремитентом" (в переводном векселе). Очень важным является правильное и полное указание лиц векселедержателей и ремитентов. При совершении индоссамента (передаточной надписи) указание лиц, неидентичных ранее обозначенным в векселе, может повлиять на дальнейшую обращаемость векселя. Законодательство не допускает выписки векселя на предъявителя что, безусловно, верно, так как в основе векселя лежат реальные денежные сделки с вполне конкретными лицами.

Ремитент - лицо, в пользу которого выписан переводный вексель (тратта), первый векселедержатель. В качестве ремитента может выступать как третье лицо, так и векселедержатель. Указание ремитента - обязательный реквизит векселя по женевскому Единообразному вексельному закону.

Подпись векселедателя

Неотъемлемой частью содержания простого или переводного векселя является подпись векселедателя или трассанта, отсутствие подписи векселедателя в простом и трассанта в переводном векселе делает последний лишенным всякого смысла. Без подписи нет письменного обязательства, нет векселя. В отличие от текста векселя подпись векселедателя должна быть проставлена на векселе собственноручно и притом рукописным путем. При этом перед подписанием в случае выписки векселя юридическими лицами необходимо проставить обозначение (можно посредством штампа) наименования фирмы. Если вексель подписан без полномочий или не в соответствии с представленными полномочиями, то сторона, поставившая свою подпись на векселе после его заполнения, несет ответственность в соответствии с условиями заполненного таким образом векселя.

Подпись должна быть выполнена таким образом, чтобы она позволяла индивидуализировать лицо, ее поставившее, поскольку "только подпись векселедателя (а в переводном векселе - акцептанта[1]) определяет, кто плательщик по известному векселю, а не изложение векселя, будет ли в этом изложении указано одно лицо или несколько лиц". Установление лица - векселедателя или его представителя необходимо для обеспечения возможного в будущем предъявления регрессного требования о платеже, а если вексель подписан от имени юридического лица - для установления наличия соответствующих полномочий на это у лиц, подписавших вексель.

Протест векселя

Протест векселя в неплатеже, в неакцепте, в недатировании акцепта - нотариальные действия, имеющие целью обеспечить защиту интересов субъектов вексельного обязательства.

Протест векселя составляет обязательный элемент вексельного правоотношения, которое без него по общему правилу превращается в обычное обязательственное правоотношение, а его субъекты не могут реализовать преимущества векселя как ценной бумаги.

Под вексельным протестом понимается официально удостоверенное требование платежа и его неполучение. Векселедержатель и его уполномоченное лицо для совершения протеста должны предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика или, если это домицилированные векселя, то есть векселя, подлежащие оплате у третьего лица, по месту нахождения этого лица, а для совершения протеста векселей в неакцепте и недатирования акцепта - по месту нахождения плательщика.

Действующее законодательство предусматривает предъявление векселей в нотариальные конторы для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю, но не позже 12 часов следующего после этого срока дня. Для совершения протеста в неакцепте вексель должен быть представлен в нотариальную контору в течение сроков, установленных Положением для предъявления к акцепту, а если вексель был предъявлен к акцепту в последний день срока - не позднее 12 часов следующего после этого срока дня.

Совершение протеста векселя в неакцепте должно быть произведено в сроки, установленные для предъявления к акцепту. Если протестуется вексель, подлежащий оплате в определенный срок от предъявления, если первое предъявление такого векселя имело место в последний день срока, то протест может быть совершен и на следующий день. Последнее, имеет силу и в отношении протеста в неплатеже векселя сроками по предъявлении. Протест в неплатеже векселя сроками на определенный день или во столько-то времени от составления или предъявления должен быть совершен в один из двух рабочих дней, которые следуют за днем, в который вексель подлежит оплате. Если имело место совершение протеста векселя в неакцепте, предъявление его к оплате и совершение протеста в неплатеже не требуется.

Нотариальная контора в день принятия векселя к протесту предъявляет к плательщику или третьему лицу (домицилированный вексель) требование о платеже или акцепте векселя. Если после этого последует платеж, нотариальная контора, не производя протеста, возвращает вексель плательщику или третьему лицу (домицилианту) с надписью по установленной форме на самом векселе о получении платежа и других причитающихся сумм. Если плательщик сделал отметку об акцепте на переводном векселе, вексель возвращается векселедержателю без протеста. Если на требование произвести акцепт или платеж векселя плательщик (домицилиант) отвечает отказом, нотариусом составляется акт по установленной форме о протесте в неплатеже или неакцепте, одновременно он делает соответствующую запись в реестре, а также отметку о протесте в неплатеже или неакцепте на самом векселе. При невозможности установить место нахождения плательщика протест векселя совершается без предъявления требования о платеже или акцепте.

Домицилированный вексель - вексель, имеющий оговорку о том, что он подлежит оплате третьим лицом (домицилиатом) в месте жительства плательщика или в другом месте. Такая оговорка проставляется на векселе векселедателем. Если домицилиат в ней не указан, он может быть назван плательщиком при акцепте. Домицилированный вексель предъявляется к оплате домицилиату, который не является ответственным по векселю лицом, а лишь своевременно оплачивает вексель за счет плательщика, предоставившего в его распоряжение необходимые средства.

Если протест совершен своевременно, то наступают следующие последствия:

1. органы суда вправе выдавать судебные решения по искам, основанным на протестованных векселях;

2. наступает ответственность по простому векселю - надписателей, а в переводном - надписателей и трассанта (векселедателя). Все лица, за исключением индоссантов, поместивших перед своей подписью слова "и без оборота на меня", являются солидарно ответственными перед векселедержателями. Последний вправе предъявить иск ко всем обязанным по векселю лицам (право регресса) или к одному из них, не считаясь с порядком подписей этих лиц на векселе. Оплативший вексель, в свою очередь, обращается с требованием к остальным и, получив требуемую сумму, передает уплатившему протестованный вексель;

3. векселедержатель, неся определенные издержки, вызванные совершением протеста векселя и неполучением платежа по нему, вправе требовать с обязанных лиц большую сумму, чем указано в векселе.

Согласно положению величина обратного требования векселедержателя включает в себя следующее:

1. неуплаченную вексельную сумму с процентами, если они были предусмотрены;

2. 6% годовых, начиная со дня срока платежа по векселю по день удовлетворения;

3. пеню в размере 3% годовых, считая со дня срока платежа по день действительного получения векселедержателем от кого-либо из обязанных лиц требуемых денег.

Чем позже произойдет выкуп протестованного векселя, тем больше сумма требования по нему. Каждый из обязанных по векселю лиц, выкупив протестованный вексель, может вычеркнуть в векселе как свою собственную, так и надписи следующих за ним надписателей, так как, оплатив вексель и получив его обратно, он вновь становится кредитором векселедателя и всех тех лиц, от которых этот вексель дошел к нему по надписям. Надписи же последующих за ним надписателей он вычеркивает потому, что позднейшие, следующие за ним надписатели также перестают нести какую-либо ответственность по векселю. Если он вычеркнет и какие-либо из верхних надписей, то тем самым уменьшит число ответственных перед собою лиц, так как зачеркнутые после протеста надписи должны считаться уничтоженными.

В акте о протесте векселя указываются: дата совершения протеста, фамилия и инициалы нотариуса, наименование нотариальной конторы, наименование законного держателя векселя, реквизиты векселя, срок платежа, сумма, на которую выдан вексель, наименование акцептанта или плательщика, указание о предъявлении векселя к платежу (акцепту) и неполучении платежа (акцепта), место совершения протеста, номер реестра, отметка о взыскании госпошлины или тарифа, подпись и печать нотариуса.

Правовое регулирование

В настоящее время основным нормативным актом, регулирующим вексельные отношения в Российской Федерации, является Федеральный закон "О переводном и простом векселе", вступивший в законную силу с 18 марта 1997 г. (с момента его официального опубликования в "Российской газете" от 18.03.1997 № 53) [14].

С одной стороны, Законом установлено, что на территории России применяется Положение о переводном и простом векселе, утвержденное Постановлением ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341. Данное Положение было введено в действие с 25 февраля 1937 г. в связи с присоединением СССР к Конвенции от 7 июня 1930 г., устанавливающей Единообразный закон о переводном и простом векселях.

С другой стороны, Закон дополнительно установил ряд новых и самостоятельных норм, регулирующих вексельные отношения:

1. по векселям вправе обязываться только граждане и юридические лица РФ (организации-резиденты, созданные по российскому законодательству). Это не означает, что на территории РФ запрещается оборот векселей, выпущенных иностранными эмитентами. Однако российское вексельное законодательство к основанным на таких векселях отношениям применяться не должно;

2. Российская Федерация, субъекты РФ, административно-территориальные образования вправе обязываться по векселям только в случаях, предусмотренных законом.

По нашему мнению, упомянутое ограничение касается участия Российской Федерации, ее субъектов, а также административно-территориальных образований в вексельных отношениях в качестве векселедателей.

По одному из рассмотренных дел Президиум ВАС РФ отменил вынесенные судебные акты и направил дело на новое рассмотрение, порекомендовав при новом рассмотрении учесть положения ст.2 Федерального закона "О переводном и простом векселе", ограничивающие право РФ, субъектов РФ и административно-территориальных образований (города, районы, сельские поселения и т.д.) обязываться по векселям [11]. Между тем по обстоятельствам дела администрация района выступала в качестве первого векселедержателя, и иск был предъявлен к администрации (наряду с другими соответчиками) как к лицу, передавшему вексель по индоссаменту.

По видимому, Президиум ВАС РФ исходил из того, что поскольку индоссанты относятся к числу так называемых иных обязанных по векселю лиц (об этом речь пойдет дальше), то, передав вексель по индоссаменту, администрация района обязалась нести ответственность по этому векселю, что допускается только в случаях, прямо предусмотренных федеральным законом.

Однако, полагаем, что ст.2 Федерального закона "О переводном и простом векселе" ограничивает не любое участие соответствующих государственных образований в вексельных отношениях. Она ограничивает их право выступать в этих отношениях именно в качестве векселедателей (плательщиков по переводном векселю). Обязаться по простому векселю - значит выдать его, то есть совершить сделку, следствием которой станет принятие на себя обязанности осуществить платеж по требованию держателя векселя. Индоссант же приобретает и впоследствии передает вексель вовсе не для того, чтобы возложить на себя какую-либо ответственность по векселю. Он ставит перед собой совершенно иные цели - как правило, это расчеты со своими должниками и кредиторами.

3. в отношении векселя, выставленного к оплате, проценты и пеня выплачиваются в порядке, предусмотренном ст.395 Гражданского кодекса РФ (ГК РФ) [2];

4. вексель может быть составлен только на бумаге (бумажном носителе). Выпуск так называемых бездокументарных векселей не допускается;

В связи с принятием Закона не подлежит применению Постановление Президиума Верховного Совета РСФСР от 24 июня 1991 г. № 1451-1 "О применении векселя в хозяйственном обороте РСФСР", которое сыграло большую роль в становлении и развитии вексельного обращения в стране.

На территории России применяется также Конвенция, имеющая целью разрешение некоторых коллизий законов о переводных и простых векселях, которая вступила в силу для СССР с 25 ноября 1936 г.

Помимо Федерального закона "О переводном и простом векселе" и Положения о переводном и простом векселе (так называемое специальное вексельное законодательство), сделки, связанные с векселями, регулируются также и общими нормами гражданского законодательства о сделках и обязательствах (ст.ст.153 - 181, 307 - 419 Гражданского кодекса РФ). Исходя из этого, в случае отсутствия специальных норм в вексельном законодательстве следует применять общие нормы гражданского законодательства с учетом особенностей вексельных сделок [7].

Кроме того, достаточно интересные рекомендации по многим вопросам порядка использования векселей в хозяйственном обороте изложены в Письме Центрального банка РФ (ЦБ РФ) от 9 сентября 1991 г. N 14-3/30 "О банковских операциях с векселями". Данный документ непосредственно основан на нормах действующего вексельного законодательства и достаточно актуален не только для банков, но и для других хозяйствующих субъектов.

Функции коммерческих банков

Коммерческий банк основное звено кредитной системы стран с рыночной экономикой; универсальное кредитно-финансовое учреждение, главной задачей функционирования которого является привлечение денежных средств населения и предприятий в виде вкладов и размещение их от своего имени среди физических и юридических лиц на условиях возвратности и платности. Большинство современных коммерческих банков организовано в форме акционерного общества. Существуют также банкирские дома, принадлежащие отдельным банкирам или партнерам. Коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие свободные денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и представляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале. Финансовые посредники выполняют, таким образом, важную функцию, обеспечивая обществу механизм межотраслевого и межрегионального перераспределения денежного капитала.

Крупные коммерческие банки предоставляют клиентам полный комплекс финансового обслуживания, включая кредиты, прием депозитов, расчеты и т.д. Этим они отличаются от специализированных финансовых учреждений, которые обладают ограниченными функциями. Коммерческие банки традиционно играют роль стержневого, базового звена кредитной системы.

Между коммерческими банками и другими видами кредитно-финансовых учреждений нет "китайской стены". Их деятельность тесно переплетается и выражается в сотрудничестве и взаимодействии по одним линиям, и конкуренции - по другим в процессе деятельности коммерческих банков создают новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, комбанк создает новое обязательство - депозит, а выдавая ссуду - новое требование к заемщику. Этот процесс создания новых обязательств и обмена их на обязательства других контрагентов составляет основу, суть финансового посредничества.

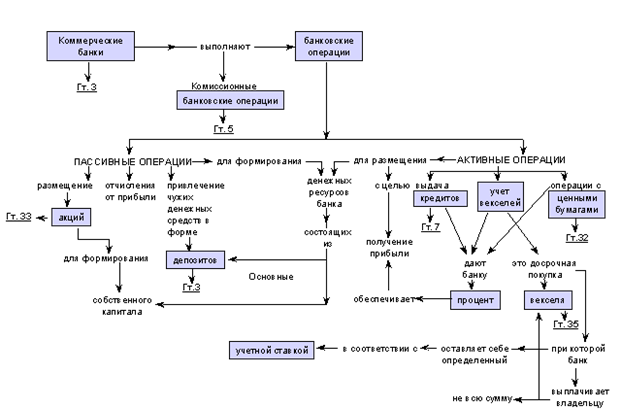

Коммерческие банки ведут активные и пассивные операции (рис.3). Пассивные операции связаны с формированием ресурса банка, а активные операции - это операции с размещением собственных и привлеченных средств.

Рисунок 3 Операции коммерческих банков

Операции с ценными бумагами, осуществляемые коммерческими банками, концентрируются в рамках фондового (инвестиционного) отдела каждого банка, покупающего и продающего их как за счет средств банка, так и по поручениям клиентов. Кроме того, фондовые отделы могут заниматься организацией эмиссии (выпуска) и реализации ценных бумаг предприятий, организаций, ведомств, осуществлять хранение или управление портфелем ценных бумаг клиента за соответствующее комиссионное вознаграждение. В зависимости от видов ценных бумаг, которые участвуют в сделке, все банковские операции с ними подразделяются на фондовые и коммерческие (с коммерческими ценными бумагами). Исходя из их функционального назначения - на эмиссионные; торговые (купля-продажа); сохранные (по хранению); доверительные (по доверительному управлению); залоговые; гарантийные. При этом к инвестиционным операциям банков относятся только торгово-комиссионные операции с фондовыми ценными бумагами [33]. Можно выделить как чисто инвестиционные банковские операции (для которых характерно наличие двух основных характеристик: вложения средств и получения прибыли), так и квази-инвестиционные операции, для которых характерно наличие лишь одной из указанных характеристик. Инвестиционными операциями банков считаются операции с ценными бумагами третьих лиц по их купле-продаже, причем покупки банком собственных акций могут рассматриваться как квази-инвестиции, поскольку присутствует только один из характерных признаков - факт сложения средств, так как обычно дивиденды по акциям, находящимся в собственности акционерного общества, не начисляются. В качестве другого вида квази-инвестиционных операций выступают те операции, в которых банк является эмитентом ценных бумаг. В этом случае присутствует также только один из характерных признаков - наличие прибыли как результата данных операций, а факт вложения средств осуществляется тем, кто покупает ценные бумаги, выпущенные банком. В зависимости от характера осуществления все инвестиционные операции с ценными бумагами подразделяются на добровольные и принудительные (обязательные). К последним, например, относятся операции с государственными ценными бумагами, когда от покупки ценных бумаг банк уклониться не имеет права. Среди добровольных инвестиций можно условно выделить активные и пассивные. Активные инвестиционные операции направлены на быстрое извлечение прибыли от изменения курса ценных бумаг и носят спекулятивный характер, пассивные - наоборот, ориентированы на длительные сроки хранения ценных бумаг в целях получения доходов от процентов по ним. Все инвестиционные банковские операции также классифицируются как собственные (проводимые за счет банка) и клиентские (доверительные), осуществляемые за счет средств и по поручению клиентов. Для стратегического и тактического управления всеми указанными видами инвестиционных операций банков фондовым (инвестиционным) отделом разрабатываются основные направления инвестиционной политики, выносимые на рассмотрение и утверждение правления банка. Разработанный банком документ об основных направлениях инвестиционной политики должен включать следующие разделы и положения: основные цели инвестиционной политики (ориентацию на активные либо пассивные инвестиции); определение лимитов (доли) квази-инвестиционных операций в активе и пассиве баланса; ответственность руководителей и ответственных исполнителей за качество инвестиционных операций; примерный состав и структура инвестиций; приемлемый уровень качества и сроки погашения ценных бумаг; основные требования к диверсификации структуры портфеля инвестиций; механизм корректировки состава портфеля; порядок доставки и хранения: механизм страхования; расчет потенциальных прибылей и убытков; разработка компьютерного обеспечения. Центральный банк может устанавливать требования в отношении качества обязательств, сроков погашения, степени диверсификации, ликвидности и доходности ценных бумаг в инвестиционном портфеле банка, которые тоже должны найти отражение в указанном выше документе. В нем также уточняется перечень услуг банков по инвестиционному обслуживанию. В том числе: участие в эмиссионно-учредительской деятельности клиента; оказание консультаций по соответствующему кругу вопросов; согласование юридических вопросов при заключении сделок; гарантирование размещения ценных бумаг; выдача обязательства купить весь выпуск ценных бумаг, если на него не подпишутся инвесторы; размещение ценных бумаг, во-первых, путем покупки ценных бумаг по более низкой цене и продажи их клиентам по номиналу; во-вторых, путем покупки акций учредителей и организации подписки собственными силами по более высокой цене; проведение доверительных операций; ведение переговоров, представительство. Соответственно доходы банков от инвестиционных операций складываются из процентов по ценным бумагам, увеличения их курсовой стоимости; комиссионных, разницы между ценой покупки и продажи.

Инвестиционный портфель банка строго структурируется законом. Это означает, что государство устанавливает норму процента, согласно которой определенная часть (до 90%) должна состоять из ценных бумаг государства, остальная - частных предприятий. Первичное размещение всех видов ценных бумаг правительства происходит в порядке аукционной продажи, где в первую очередь удовлетворяются заявки, предлагающие наивысшую цену (ставку). Вторичное обращение происходит на внебиржевом рынке. Рынок создает группа дилерских фирм, ведущих активные операции по покупке и продаже государственных обязательств. В условиях экономического спада правительство через центральный банк старается стимулировать хозяйственную активность и покупает у дилеров государственные обязательства, увеличивая их резервные счета. В условиях инфляционного бума государство продает дилерам свои обязательства и тем сокращает их ликвидность. Корпоративные облигации в гораздо большей степени, чем государственные подвержены риску неплатежа. Банки покупают только высококлассные бумаги в соответствии с оценкой кредитными агентствами связанного с ними риска.

Различают 2 вида инвестиционной политики банка: пассивная и агрессивная.

Пассивная стратегия характеризуется равномерным распределением инвестиций между выпусками разной срочности. Эта политика банк распределяет вложения в краткосрочные и долгосрочные обязательства равномерно, чтобы обеспечить хорошую доходность и ликвидность.

Агрессивная стратегия. Этой политики придерживаются крупные банки, имеющие большой портфель инвестиционных бумаг и стремящиеся к получению максимального дохода от этого портфеля.

Этот метод требует значительных средств, так как он связан с большой активностью на рынке ценных бумаг, при которой необходимо использовать экспертные оценки и прогнозы состояния рынка ценных бумаг и экономики в целом. Так, если кривая доходности находится на относительно низком уровне и будет по прогнозам повышаться, то это обещает снижение курсов твердопроцентных бумаг. Поэтому банк будет покупать краткосрочные облигации, которые по мере роста процентных ставок будут предъявляться к выкупу и реинвестироваться в более доходные активы (например ссуды).

Выпуск собственных векселей

Операции коммерческих банков с векселями регулируются письмом Центрального банка РФ [5]. Согласно этому документу при выпуске собственного векселя коммерческий банк может выступать в качестве либо векселедателя простого векселя, либо векселедателя неакцептованного переводного векселя, либо акцептанта переводного, либо одновременно и векселедателя, и акцептанта одного и того же переводного векселя, либо векселедателя переводного векселя, воспрещаемого им для предъявления к акцепту.

Собственные векселя банков включаются в расчет суммы обязательных резервов, подлежащих депонированию в Банке России. Введено также требование, что если на вексельную сумму начисляются проценты, то их выплата происходит единовременно при погашении векселя.

Банки выпускают рублевые, валютные векселя и смешанные рублево-валютные векселя.

Рублевый вексельный рынок российских банков достаточно диверсифицирован. Основная масса векселей эмитируется на срок от 1 до 3 месяцев, однако существуют долговые обязательства как со сроками 3 - 7 дней, так и до 1 года. В срочных векселях с большими сроками погашения некоторые банки ("Промстройбанк") включают в текст векселя сетку цен выкупа при досрочном его погашении, т.е. клиент может планировать доходность своих вложений на срок меньший, чем срок выпуска данного долгового обязательства. "Российский национальный коммерческий банк", выпускает векселя со сроком оплаты "по предъявлении", удобные, например, для немедленной оплаты закупаемого товара.

Некоторые банки для увеличения ликвидности своих векселей и расширения территории их распространения образуют объединения, например Эмиссионный синдикат, банковское объединение "Инвесткредит". Векселя Эмиссионного синдиката в составе "Автовазбанка", "Инкомбанка", и Российского Брокерского Дома выпускаются уже более 2 лет как в дисконтном, так и в процентном виде.

Векселя выпускаются каждые 2 недели сериями, срок обращения которых составляет 16 недель. Синдикат устанавливает для различных серий различную доходность в зависимости от конъюнктуры денежного рынка. Устойчивый спрос на данный финансовый инструмент обеспечивается его высокой надежностью, достаточно высокой доходностью, а также тем, что, например, эти векселя принимаются в качестве залога расчетными палатами на фьючерсных торгах и досрочно учитываются другими банками [18,19].

Сберегательный банк РФ предлагает своим клиентам простой рублевый вексель для юридических лиц. Доход по нему формируется за счет процентов, начисляемых на вексельную сумму.

Преимуществом этого векселя является то, что, купив его в одном отделении Сбербанка РФ, погасить его можно в любом другом. Предусмотрено и досрочное предъявление векселя к оплате, но проценты в этом случае будут начисляться по ставке по вкладам до востребования. Если держатель векселя просрочил дату его погашения, то оплата его производится по предъявлении в течение 1 года со дня платежа, указанного в векселе. При утере векселя расчеты с векселедержателем производятся по его заявлению, но спустя год после указанной в векселе даты платежа.

Практически все крупные банки эмитируют и валютные векселя на разные сроки и разных номиналов. Ставки по таким долговым обязательствам колеблются от 10 до 24% годовых в валюте. Однако Центральный банк РФ своими нормативными документами существенно сузил круг владельцев валютных векселей. Эмитировать их могут только банки, имеющие генеральную валютную лицензию, покупать же - либо банки, имеющие, как минимум, расширенную валютную лицензию, либо нерезиденты, либо резиденты, имеющие специальное разрешение Центрального банка РФ [29].

Своеобразным способом уклонения от требований Банка России явился выпуск коммерческими банками так называемых антиинфляционных векселей. Смысл их состоит в том, что, хотя предприятие покупает вексель за рубли, сумма его все время индексируется в зависимости от роста курса доллара. Схема распространения и погашения антиинфляционных векселей такова. Предприятие за рубли по курсу Центрального банка РФ на дату покупки приобретает вексель с валютным номиналом и по окончании срока его обращения получает валютный номинал плюс начисленные проценты, в рублях, но уже по курсу на дату погашения. Минимальная сумма такого векселя в "Инкомбанке" составляет 50 000$, а минимальный срок обращения - 1 месяц.

То, что вексель является безусловным денежным обязательством, не связанным с породившей его сделкой, делает его особенно удобным для "расшивки" кризиса неплатежей. С его помощью можно производить взаимозачет задолженности предприятий. Так как проведение взаимозачета означает фактическую реализацию продукции без получения денег, то проблема взаимозадолженности предприятий может перейти в проблему задолженности по налогам перед бюджетом.

Преимущества банковского векселя это его ликвидность и надежность. Достоинство банковского векселя отгоняет то обстоятельство, что в ряде регионов ими можно уплатить налоги в местный бюджет. Принимаются в качестве уплаты по просроченным платежам в Пенсионный фонд. Более того, порой и государство расплачивается по своим долгам векселями (векселя авалированные Министерством финансов).

Недостатками банковских векселей является то, что при расчетах ими между предприятиями у последних растет задолженность по текущим платежам в бюджет различных уровней (этот недостаток есть и у коммерческих векселей). Возможность переоценить банком своих кредитных возможностей, неоправданный выпуск долговых обязательств.

Нужно отметить, что процесс выпуска коммерческими банками собственных векселей, а также размер вексельных обязательств, принимаемых на себя коммерческими банками, регулируется Центральным банком. Банк России в настоящее время устанавливает ограничения выпуска собственных векселей коммерческих банков через норматив обязательных резервов по вексельным обязательствам банков. Посредством изменения значений этого норматива Банк России может ограничить процесс выпуска банками собственных векселей и в случае нарушения применять к коммерческим банкам соответствующие санкции.

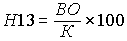

В связи с указанием ЦБ РФ от 16.01.2004 "Об упорядочении актов банка России" [13] внесены ряд существенных ограничений в деятельность коммерческих банков по выпуску векселей. В частности, объем выпуска собственных векселей и операций с векселями других эмитентов ставится в зависимость от величины собственного капитала банка. Согласно нормативу риска собственных вексельных обязательств:

где:

Н13 - норматив риска собственных вексельных обязательств

ВО - выпущенные кредитными организациями векселя и банковские акцепты в рублях и в иностранной валюте

К - собственные средства (капитал) кредитной организации, используемые при расчете обязательных экономических нормативов.

Максимально допустимое значение норматива Н13 устанавливается в размере: с баланса на 1 марта 1997 года - 100%.

При выпуске собственных векселей от коммерческих банков не требуется регистрации выпуска векселей или утверждения условий их выпуска. О своем намерении выпускать в обращение векселя банки не обязаны ставить в известность ни Банк России, ни какие-либо другие стороны. В то же время действующее вексельное законодательство допускает для эмитентов возможность самостоятельно устанавливать правила выпуска и оборота своих векселей, не противоречащие этому законодательству, что делает векселя особенно привлекательными для банков. Обычно при выпуске собственных векселей банк разрабатывает Положение о выпуске и обращении векселей [30].

Так, например КБ "Снежинский" широко используются для расчетов между организациями различных форм собственности, принимаются в счет уплаты налоговых платежей, платежей во внебюджетные фонды, пользуются популярностью среди страховых компаний региона. Оплата векселей Банка "Снежинский" производится электронным платежом в день их предъявления по номинальной стоимости.

С 01 июля 2000г. Банк осуществляет выпуск собственных векселей на следующих условиях:

| Номинал векселя | Срок оплаты по векселю | Сумма перечисления за каждый вексель |

| До 500 000 рублей | По предъявлении | Номинал + 100 рублей |

| До 500 000 рублей | Не менее 4 дней от составления | Номинал + 75 рублей |

| До 500 000 рублей | Не менее 7 дней от составления | Номинал |

| От 500 000 рублей | По предъявлении | Номинал |

Банк также осуществляет выпуск процентных и дисконтных векселей, условия получения которых согласовываются сторонами дополнительно.

Для получения векселей необходимо направить в Банк заявку на получение векселей Банка "Снежинский" и перечислить денежные средства на общую сумму требуемых векселей с учетом изложенных выше условий на вексельный счет банка (реквизиты).

При поступлении денежных средств на счет Банка представитель Клиента вправе получить векселя при предъявлении надлежаще оформленной доверенности, которая остается в Банке.

Обмен собственных векселей на векселя других банков, выкуп Банком собственных векселей до наступления срока платежа по ним.

Векселя Банка "Снежинский" могут быть обменены на векселя других банков, выкуплены Банком до наступления срока платежа по ним, предъявлены к оплате.

Для предъявления к оплате векселей Банка "Снежинский", срок платежа по которым наступил, необходимо составить заявление на оплату векселей (для частных предпринимателей, для юридических лиц) и доверенность на представителя организации, непосредственно совершающего данную финансовую операцию. Указанные документы вместе с векселями предъявляются в Банк.

Учет векселей

Центральный банк Российской Федерации рекомендует коммерческим банкам совершать следующие операции с векселями:

1. учет векселей;

2. выдачу ссуд до востребования по специальному ссудному счету под обеспечение векселей;

3. принятие векселей на инкассо для получения платежей и для оплаты векселей в срок.

Первичный учет векселей производится коммерческими банками и другими специализированными кредитными учреждениями, которые, в свою очередь, подбирая партии векселей, продают их центральному банку страны. Предприятия, фирмы, частные лица, корпорации и другие хозяйствующие субъекты не имеют права по существующему законодательству учитывать свои векселя непосредственно в центральном банке.

Учет векселей - одна из банковских операций, состоящая в покупке банком (а также другими кредитными учреждениями или брокером, специализирующимся на такого рода операциях) векселей до истечения срока платежа по ним. Смысл ее заключается в следующем. Вексель имеет относительно ограниченную сферу обращения, которая охватывает в основном оптовую торговлю. Поэтому если держателю векселя потребуются деньги до наступления срока платежа по векселю, он может обратиться в банк с просьбой учесть (т.е. купить) данный вексель. При учете банк досрочно выплачивает держателю векселя денежную сумму, на которую выписан вексель, за вычетом некоторого процента с этой суммы в свою пользу. Ставка процента, взимаемого банком при учете векселей, зависит от величины официальной учетной ставки, взимаемой центральным банком страны при проведении операции по переучету векселей, и обычно превышает официальную на 1-2%. Как правило, банки принимают к учету векселя, содержащие обязательства тех фирм, платежеспособность которых не вызывает сомнения, и имеющие не менее двух подписей. Особым доверием пользуются векселя с гарантией крупных банков, т.е. содержащие банковский аваль, они учитываются по более низким ставкам процента. В некоторых странах существуют различные финансовые институты, специализирующиеся на операциях по учету векселей: вексельные брокеры - посредники между фирмами и банками: учетные дома и учетные компании, которые посредничают между коммерческими банками и центральным банком.

Учет векселей состоит в том, что векселедержатель передает векселя банку по индоссаменту до наступления срока платежа по ним и получает за это вексельную сумму, уменьшенную на определенный процент. Этот процент называется учетным процентом, или дисконтом.

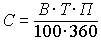

Поскольку векселедержатель, предъявивший векселя к учету, платеж по ним получает немедленно, не дожидаясь истечения срока платежа по векселю, то для него это означает фактически получение кредита от банка. Поэтому учет векселей банками традиционно рассматривается как один из способов предоставления ссуд. За такую операцию банк взимает определенный процент - дисконт. Процентная ставка по учету векселей устанавливается самим банком, а сумма дисконта рассчитывается по формуле:

где

С - сумма дисконта;

В - сумма векселя;

Т - срок (в днях) до наступления платежа по векселю;

П - годовая процентная ставка по учету векселей;

360 - количество дней в году.

В банковской практике при исчислении дисконта сначала определяют процентные числа  по каждому векселю, затем вычисленные процентные числа по всем учитываемым в этот день векселям складываются и сумма умножается на однодневную учетную ставку

по каждому векселю, затем вычисленные процентные числа по всем учитываемым в этот день векселям складываются и сумма умножается на однодневную учетную ставку  .

.

Дисконт удерживается банком из суммы векселя сразу же в момент его учета. По векселям с платежом не в месте учета взимается также порто (почтовые расходы) и дампо (комиссия иногородним банкам за инкассирование иногородних векселей).

Коммерческие банки, проведя операции по учету векселей, в свою очередь могут перепродавать их центральному банку страны. Данная операция называется переучетом векселей.

При переучете векселей Центральный банк взимает с коммерческих банков или учетных компаний определенную плату, которая рассчитывается исходя из существующей официальной учетной ставки. В центральных банках некоторых стран переучитывается до 50% коммерческих векселей. Переучет векселей является инструментом инвестиционной политики государства в системе рыночной экономики. Так, например, производится выборочный переучет векселей: если нужно стимулировать строительство, то в первую очередь учитываются векселя строительных фирм. На переучет некоторых векселей вообще может быть наложен запрет. Манипулируя учетной ставкой, от которой зависит уровень процента, взимаемого банками при учете векселей, центральный банк оказывает влияние на развитие коммерческого кредита.

Вексель, переучитываемый Банком России, кроме этого должен удовлетворять следующим требованиям:

1. предприятие-поставщик должно быть резидентом;

2. номинал векселя не должен быть менее 100 000 рублей;

3. вексель должен быть составлен на русском языке, и все надписи и сумма также должны быть указаны на русском языке;

4. срок платежа по векселю должен быть указан на определенный день. Не принимаются к переучету векселя со сроками "по предъявлении", "во столько-то времени от предъявления", "во столько-то времени от составления";

5. вексель не должен содержать условие начисления процентов на вексельную сумму;

6. в качестве места платежа должен быть указан коммерческий банк, совершивший учет векселя;

7. на векселе должна быть сделана пометка векселедателя "без протеста". Какие-либо ограничительные пометки не допускаются;

8. вексель должен быть подлинным. Копии к переучету не принимаются;

9. вексель должен быть составлен по единой форме, устанавливаемой Банком России.

Фактически эти векселя могут выписываться предприятиями-поставщиками под кредиты на пополнение оборотных средств, т.е. кредиты, дающие возможность предприятию работать, пока не поступят деньги от покупателей. Поэтому эти векселя должны покрываться реальной поставкой товара.

Кроме этого, предприятия, выписавшие вексель, не должны иметь просроченной задолженности по кредитам коммерческих банков, расчетам с поставщиками, бюджетом. Коммерческий банк вместе с заявкой по переучету векселей представляет в Банк России балансы предприятий и отчеты о финансовых результатах. Сам переучет Центральный банк РФ осуществляет путем покупки векселей у коммерческих банков с условием обратного выкупа. Срок, на который выкупаются векселя, не может быть менее 10 дней и более 90 дней до наступления срока платежа. Покупка производится путем зачисления на корреспондентский счет коммерческого банка суммы, равной номиналу векселя, за вычетом дисконта, устанавливаемого Банком России.

Учетная ставка (ставка процента) взимается Центральным банком при переучете векселей и учете краткосрочных государственных обязательств (прежде всего казначейских векселей и казначейских свидетельств) до наступления сроков платежей по этим обязательствам с коммерческих банков и других кредитных институтов. Предположим, что некоторый коммерческий банк, осуществивший ранее операцию по учету векселей на сумму в 200 тыс. дол. желает переучесть эти векселя в центральном банке (т.е. продать их последнему). Официальная учетная ставка равна 4 % годовых, а переучет осуществляется за 6 месяцев до наступления срока платежа по векселю. Тогда величина учетного процента, т.е. разница между номиналом векселей и денежной суммой, выплачиваемой центральным банком коммерческому, составит 4 тыс. долларов.

Выдача переводных векселей

Некоторые банки выпускают и переводные векселя, по которым плательщиками назначаются третьи лица - должники или гаранты банка. В некоторых случаях плательщиком по переводному векселю банк назначает самого себя, то есть по существу это тот же простой вексель, но выписанный в форме переводного. Возможен и такой вариант выписки банком переводного векселя, при котором банк назначает себя получателем средств.

В сделке с применением переводного векселя участвуют 3 стороны: должник (трассат), первоначальный кредитор (трассант) и тот, кому должна быть выплачена сумма (ремитент). Обычно трассат выражает свое согласие (акцепт) на уплату долга. Это согласие и делает вексель законным платежным средством. В роли ремитента, как правило, выступает банк. Трассант обращается в банк с векселем, на котором письменно зафиксирован акцепт трассата, и получает взамен векселя деньги. Эта процедура называется учетом векселя. Сумма денег, выдаваемая банком трассанту, меньше суммы указанной в векселе. Эта разница составляет доход банка. Учет векселя представляет собой выдачу ссуды трассанту.

Коммерческий (торговый) вексель используется для кредитования торговых операций. Он выдается предприятиям под залог товаров при совершении торговой сделки как платежный документ или как долговое обязательство.

Использование коммерческих векселей повышает надежность расчетов. В этом случае инкассирующий банк выдает товарораспорядительные документы покупателю только после того, как тот акцептует переводные векселя на оговоренную в контракте сумму. Продавец может держать тратты до истечения срока кредита, после чего предъявить их к оплате. Однако, скорее всего он предпочтет немедленно получить деньги, продав тратту банку с определенной скидкой (учет), взяв ссуду под залог векселя или реализовав его на вторичном рынке.

Наиболее ликвидный, емкий рынок существует для векселей, снабженных гарантией крупных известных банков в форме аваля или акцепту. Банковский акцепт представляет собой выставленный на банк вексель, на котором ставится штамп "акцептован" с подписью уполномоченного сотрудника банка и кратко указывается происхождение векселя. Такой инструмент обычно выдается покупателю под залог товарораспорядительных документов или складской расписки. Покупатель, в свою очередь, передает его поставщику товара.

Наибольшее распространение в России получили простые векселя. Причинами неразвитости обращения переводных векселей является:

1. негативное влияние оказал ныне отмененный для переводных векселей налог на ценные бумаги (простые векселя были освобождены от этого налога);