Рассмотренная во второй главе выпускной квалификационной работы методика отражает теоретические разработки оценки кредитоспособности заемщика. Рассмотрим практически анализ кредитоспособности ООО "Зет" по приведенной методике. Бухгалтерская отчетность ООО «Зет» представлена в приложении.

Данные об организации представлены в табл. 13.

Таблица 12 - Данные об организации

| Показатели | Реквизиты заемщика |

| «Название организации» | ООО «Зет» |

| «Вид деятельности» | 3 |

| «Единица измерения» | тыс. руб. |

| «Ставка по кредиту» | 16 |

Горизонтальный анализ баланса представлен в табл. 14.

Таблица 14 - Горизонтальный анализ баланса

| Статьи баланса | На начало отчетного периода | На конец отчетного периода | ||

| Сумма тыс. руб. | % | Сумма, тыс. руб. | % | |

| 1 | 2 | 3 | 4 | 5 |

| Актив | ||||

| Внеоборотные активы Основные средства | 1785 | 100 | 1465 | 82,07 |

| Долгосрочные финансовые вложения | - | 100 | 24979 | +100 |

| Оборотные активы Запасы | 18902 | 100 | 13599 | 71,94 |

| Дебиторская задолженность | 2118 | 100 | 1663 | 78,52 |

| Краткосрочные финансовые вложения | 18471 | 100 | - | -100 |

| Денежные средства | 634 | 100 | 688 | 108,51 |

| Итого | 41910 | 100 | 42394 | 101,15 |

| Пассив | ||||

| Нераспределенная прибыль | 32152 | 100 | 33305 | 103,58 |

| Уставный капитал | 10 | 100 | 10 | - |

| Займы и кредиты Долгосрочные Краткосрочные | 550 - | 100 100 | - 4700 | -100 +100 |

| Кредиторская задолженность | 9198 | 100 | 4379 | 47,61 |

| Итого | 41910 | 100 | 42394 | 101,15 |

Горизонтальный анализ баланса позволяет сделать следующие выводы.

На конец отчетного период в активе баланса произошло увеличение внеоборотных активов за счет роста долгосрочных финансовых вложений.

Краткосрочные финансовые вложения на конец периода у заемщика отсутствуют.

Можно отметить существенный рост долгосрочных обязательств ООО «Зет». Это повышает платежеспособность предприятия в долгосрочном периоде. Следует также отметить, что на конец периода ООО «Зет» погасило часть кредиторской задолженности, которая в свою очередь в основном состоит из задолженности перед поставщиками и подрядчиками.

Вертикальный анализ бухгалтерского баланса ООО «Зет» представлен в табл. 15.

Таблица 15 - Вертикальный анализ бухгалтерского баланса ООО «Зет»

| Статьи баланса | Удельный вес в валюте баланса (%) | |

| На начало отчетного периода | На конец отчетного периода | |

| 1 | 2 | 3 |

| Актив | ||

| Внеоборотные активы Основные средства | 4,16 | 3,45 |

| Долгосрочные финансовые вложения | — | 58,94 |

| Оборотные активы Запасы | 45,04 | 32,06 |

| Дебиторская задолженность | 5,06 | 3,92 |

| Краткосрочные финансовые вложения | 44,12 | — |

| Денежные средства | 1,51 | 1,62 |

| Итого | 100 | 100 |

| Пассив | ||

| Нераспределенная прибыль | 76,68 | 78,03 |

| Уставный капитал | 2,38 | 2,41 |

| Займы и кредиты Долгосрочные Краткосрочные | 1,31 - | - 11,09 |

| Кредиторская задолженность | 21,97 | 10,58 |

| Итого | 100 | 100 |

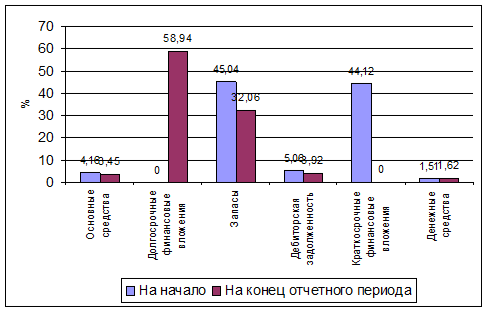

Более наглядно структуру активов и пассивов ООО «Зет» можно представить на рис. 1 и 2.

Анализируя вертикальный баланс, можно отметить следующее.

На начало периода доля внеоборотных активов составляла 4,16 % в активе баланса, на конец периода доля внеоборотных активов возросла до 62,39 %.

Рисунок 1 – Структура активов ООО «Зет»

Оборотные средства состоят из запасов (на начало периода доля запасов в общей доле активов составляет 45,04 %, на конец периода – 32,06 %), дебиторской задолженности (удельный вес дебиторской задолженности в общей доле активов составляет 5,06 % на начало периода, на конец периода – 3,92%). Статья «Денежные средства» за отчетный период существенно не изменилась и составляет на начало периода 1,51 %, на конец периода – 1,62% в общей доле активов.

Большая доля запасов в структуре оборотных активов заемщика – это положительный момент, В свою очередь запасы состоят в основном из готовой продукции и товаров для перепродажи. В то же следует отметить, что доля денежных средств заемщика очень мала. То, что внеоборотные активы растут быстрее оборотных является отрицательным моментом и говорит о крайне низкой эффективности управления активами.

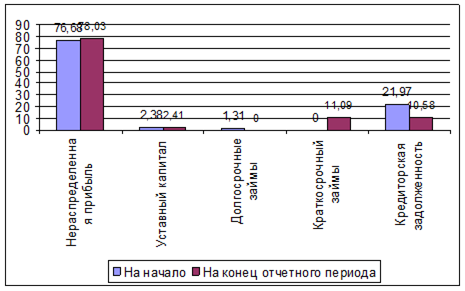

Анализируя пассив баланса ООО «Зет» можно отметить следующее.

В пассивной части баланса наибольшую долю занимает капитал предприятия (на начало 2005 года капитал составляет 79,06 % в общей части пассивов, на конец 2005 года капитал составляет 80,44 %. Доля краткосрочных обязательств за отчетный период снизилась на 1,31 % в общей доле пассивных статей баланса (на конец года краткосрочные обязательства предприятия отсутствуют).

Положительным моментом является отсутствие в балансе «больных» статей – убытков, просроченной задолженности бюджету и банкам.

Рассчитаем стоимость чистых активов ООО «Зет» на начало и на конец отчетного периода.

Учитывая, что нормативного документа, определяющего порядок расчета чистых активов для общества с ограниченной ответственностью, нет, расчет чистых активов для ООО будем проводить по правилам, установленным для акционерных обществ и прописанным в приказе от 05.08.96 Минфина России № 71 и ФКЦБ России № 149.

Рисунок 2 – Структура активов ООО «Зет»

Чистые активы рассчитаем по формуле:

Валюта баланса - стоимость собственных акций, выкупленных у акционеров - целевые финансирования и поступления - долгосрочные обязательства - краткосрочные займы и кредиты - кредиторская задолженность - резервы предстоящих расходов - прочие краткосрочные обязательства.

Чистые активы на начало периода:

41910 – 0 – 0 – 550 – 0 – 9198 – 0 – 0 = 32162 тыс. руб.

Чистые активы на конец периода:

42394 - 0 – 0 – 0 – 4700 – 4379 – 0 – 0 = 33315 тыс. руб.

Далее рассчитаем размер собственных оборотных средств.

Собственные оборотные средства = оборотные активы — краткосрочные обязательства

Собственные оборотные средства на начало года:

40125 – 9198 = 30927 тыс. руб.

Собственные оборотные средства на конец года:

15950 – 9079 = 6853 тыс. руб.

Видно, что за отчетный период размер собственных оборотных средств ООО «Зет» снизился на 24074 тыс. руб. или в 4,5 раза, что означает значительное снижение части оборотных средств, остающихся в распоряжении предприятии после проведения расчетов по краткосрочным обязательствам.

Следующим этапом является составление сравнительного аналитического баланса, дополняющего горизонтальный и вертикальный анализ, например (табл. 16):

Таблица 16 - Составление сравнительного аналитического баланса, дополняющего горизонтальный и вертикальный анализ

| Статьи баланса | Абсолютные величины, в тыс. руб. | Удельный вес в валюте баланса, % | Отклонения | |||||

| На начало года | На конец отчетного периода | На начало года | На конец отчетного периода | Абсолютных величин, в тыс. руб. | Удельного веса, % | К величинам на начало года, % | К изменению итога баланса, % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Актив Внеоборотные активы Основные средства | 1785 | 1465 | 4,16 | 3,45 | -320 | -0,17 | -17,9 | -66,11 |

| Долгосрочные финансовые вложения | - | 24979 | — | 58,94 | +24797 | +58,94 | +58,94 | +5123,3 |

| Оборотные активы Запасы | 18902 | 13599 | 45,04 | 32,06 | -5303 | -12,98 | -28,05 | -1095,7 |

| Дебиторская задолженность | 2118 | 1663 | 5,06 | 3,92 | -455 | -1,14 | -21,48 | -94,0 |

| Краткосрочные финансовые вложения | 18471 | - | 44,12 | — | -18471 | -44,12 | -100 | -3816,3 |

| Денежные средства | 634 | 688 | 1,51 | 1,62 | +54 | +0,11 | +8,52 | +11,15 |

| Пассив Капитал и резервы Уставный капитал | 10 | 10 | 2,38 | 2,41 | 0 | +0,03 | +0,3 | 0 |

| Нераспределенная прибыль | 32152 | 33305 | 76,68 | 78,03 | +1153 | +1,35 | +3,59 | +16,12 |

| Долгосрочные займы и кредиты | 550 | 0 | 1,31 | 0 | -550 | -1,31 | 0 | -103,3 |

| Краткосрочные займы и кредиты | 0 | 4700 | - | 11,09 | +4700 | +11,09 | +100 | +971,07 |

| Кредиторская задолженность | 9198 | 4379 | 21,97 | 10,58 | -4819 | -11,39 | -52,39 | -995,66 |

| Валюта баланса | 41910 | 42394 | 100 | 101,15 | +484 | +1,15 | +1,15 | - |

Таким образом, подводя итог предварительному обзору бухгалтерского баланса ООО «Зет», можно отметить следующее. Наиболее сильные изменения за отчетный период произошли по следующим статьям баланса: значительное увеличение долгосрочных финансовых вложений, значительное снижение запасов за счет реализации части готовой продукции на конец периода, значительное снижение краткосрочных финансовых вложений, рост нераспределенной прибыли на конец отчетного периода, значительное снижение кредиторской задолженности.

Далее проведем расчет абсолютных показателей финансовой устойчивости:

Излишек (+) /недостаток (-) собственных оборотных средств на начало года:

∆1 = 32162-1785-18902 = +11475 тыс. руб.

На конец года:

∆1 =33315 – 26444 – 13599 = -6728 тыс. руб.

Видно, что на конец периода ООО «Зет» имеет недостаток оборотных средств.

Излишек (+) /недостаток (-) собственных и долгосрочных источников финансирования запасов ∆2 на начало года:

∆2 = 32152 – 1785 + 550 – 18902 = +13015 тыс. руб.

На конец года:

∆2 =33315 –26444 + 0 – 13599 = -6728 тыс. руб.

Видно, что в конце отчетного периода ООО «Зет» имеет недостаток собственных и долгосрочных источников финансирования запасов.

Излишек (+) /недостаток (-) общей величины основных источников покрытия запасов ∆З на начало периода:

∆3 = 32152 – 1785 + 550 + 9198 – 18902 = 21213 тыс. руб.

На конец периода:

∆3 = 33315 – 26444 + 0 + 9079 – 13599 = 2351 тыс. руб.

Таким образом, можно говорить о том, что ООО «Зет» характеризуется излишком общей величины основных источников покрытия запасов на начало и на конец 2005 года.

Далее определим тип финансовой устойчивости предприятия.

Схематично тип финансовой устойчивости ООО «Зет» можно представить следующим образом (табл. 17):

Таблица 17 – Определение типа финансовой устойчивости ООО «Зет»

| Периоды | Показатели | Тип финансовой устойчивости | ||

| ∆1 | ∆2 | ∆3 | ||

| 1 | 2 | 3 | 4 | 5 |

| Начало года | +11475 | +13015 | +21213 | Абсолютная финансовая устойчивость |

| Конец года | -6728 | -6728 | 2351 | Неустойчивое (предкризисное) финансовое положение |

Финансовое положение ООО «Зет» свидетельствует о необходимости привлечения дополнительных источников финансирования.

Рассчитаем относительные показатели финансовой устойчивости ООО «Зет».

Коэффициент обеспеченности собственными оборотными средствами (К1) на начало года:

К1 = (40125-9198)/ 40125 = 0,77

На конец года:

К1 = (15950-4379)/ 15950 = 0,72

Фактическое значение данного показателя и на начало, и на конец года значительно превышает рекомендуемое значение (≥ 0,1), что говорит о больших возможностях ООО «Зет» в проведении независимой финансовой политики.

Рассчитает коэффициент соотношения заемных и собственных средств (финансовой зависимости) ООО «Зет» на начало года:

К2 = (550 + 9198 – 0 – 0)/32152 = 0,30

На конец года:

К2 = (0+ 9079 – 0 - 0) / 33315 = 0,27

Фактическое значение коэффициента финансовой зависимости ООО «Зет» значительно меньше рекомендуемого значения этого показателя (0,67) и означает, что ООО «Зет» находится в незначительной зависимости от внешних финансовых источников.

На следующем этапе нужно провести анализ платежеспособности ООО «Зет».

Коэффициент текущей ликвидности (покрытия) ООО «Зет» на начало периода:

К 3 = (40125 – 275 – 0) / (9198– 0 – 0) = 4,33

На конец года:

К 3 = (15950 – 245 - 0) / (9079 – 0 - 0) = 1,73

Коэффициент текущей ликвидности ООО «Зет» и на начало, и на конец анализируемого периода соответствует нормативным (рекомендуемым) значениям, что говорит о способности предприятия выполнять все свои краткосрочные обязательства за счет всех текущих активов.

Коэффициент абсолютной ликвидности ООО «Зет» на начало анализируемого периода составляет:

К 4 = (18471 + 634) / (9198 – 0 – 0) = 2,08

На конец периода данный показатель составляет:

К 4 = (0 + 688) / (9079 – 0 - 0) = 0,075

Таким образом, анализируя данные показатели, можно отметить, что в конце 2005 года предприятие ООО «Зет» характеризуется снижением платежеспособности.

Далее нужно провести анализ результативности финансово-хозяйственной деятельности ООО «Зет» (табл. 18). Информационной базой для анализа является отчет о прибылях и убытках организации, который представлен в приложении к данной работе.

Таблица 18 - Анализ результативности финансово-хозяйственной деятельности

| Наименование показателей | За аналогичный период прошлого года, в тыс. руб. | За отчетный период текущего года, в тыс. руб. | Отклонения (+/-), тыс. руб. | Удельный вес, % к выручке | Отклонения (+/-), % | |

| За прошедший год | За отчетный год | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Выручка (нетто) от продажи товаров (продукции, работ, услуг) | 88446 | 81897 | -6549 | 100 | 100 | - |

| Себестоимость проданных товаров (продукции, работ, услуг) | 56206 | 53941 | -2265 | 63,54 | 65,86 | 2,32 |

| Валовая прибыль | 32240 | 27956 | -4284 | 36,45 | 34,13 | -2,31 |

| Коммерческие расходы | 19175 | 24742 | 5567 | 19,42 | 30,21 | +10,79 |

| Прибыль (убыток) от продаж | 13065 | 3214 | -9851 | 14,77 | 3,92 | -10,85 |

| Прочие доходы и расходы | 301 | 708 | +407 | 0,34 | 0,86 | +0,52 |

| Прибыль (убыток) до налогообложения | 12778 | 2506 | -10272 | 14,45 | 3,06 | -11,39 |

| Текущий налог на прибыль | 771 | 1353 | 582 | 0,87 | 1,65 | 0,78 |

| Чистая прибыль (убыток) отчетного периода | 12007 | 1153 | -10854 | 13,57 | 1,41 | -12,16 |

Из табл. 18 видно, что в отчетном году по сравнению с предыдущим годом произошло значительное снижение прибыли предприятия. Одним из факторов, повлиявшим на снижение прибыли являлось увеличение коммерческих расходов на 29,03 %. Это может быть вызвано, например, проведением рекламной кампании ООО «Зет».

Рассчитаем рентабельность продаж ООО «Зет».

На начало периода:

К 5 = 32240/88446 = 0,36

На конец периода:

К5 = 27956/81897 = 0,34

Значение данного показателя можно назвать достаточным (для розничной торговли рентабельность продаж должна быть не менее 0,15).

Рассчитаем рентабельность всех активов ООО «Зет» по балансовой стоимости.

На начало периода К 6 = 32240/41910 = 0,77

На конец периода К 6 = 27956/42394 = 0,66

Значение данного показателя можно считать нормальным (на практике значение данного показателя редко превышает 0,5).

Рентабельность собственного капитала ООО «Зет» на начало периода составляет:

К 7 = 12007 / 32162 = 0,37

На конец периода:

К 7 = 1153/33315 = 0,035

Значение данного показателя в конце года несколько ниже рекомендуемого значения, установленного не ниже 0,05, что говорит о недостаточно эффективном использовании собственного капитала ООО «Зет».

Далее рассчитаем показатели, характеризующие эффективность использования имущества ООО «Зет».

Оборачиваемость дебиторской задолженности ООО «Зет» периода равна:

К 8 = (2118 +1663/2)*360/81897 = 8,31

Рекомендуемое значение данного показателя установлено в размере до 90 дней. Оборачиваемость дебиторской задолженности ООО «Зет» можно назвать достаточно быстрой.

Рассчитаем оборачиваемость кредиторской задолженности ООО «Зет».

К 9 = ((9198+4379)/2)*360/81897 = 29,84

Можно отметить, что оборачиваемость дебиторской задолженности ООО «Зет» меньше, чем оборачиваемость кредиторской задолженности предприятия, что является одним из условий нормального функционирования предприятия.

Рассчитаем оборачиваемость запасов ООО «Зет»:

К 10 = (18902+13599)/2 – (49+14)/2*360/53941 = 108,66

Проведем оценку рассчитанных показателей кредитоспособности (табл. 19).

Таблица 19 – Оценка показателей кредитоспособности ООО «Зет»

| Коэффициент | Оценка показателей в баллах | |

| Начало года | Конец года | |

| 1 | 2 | 3 |

| К0 | 20 | 5 |

| К1 | 20 | 20 |

| К2 | 20 | 20 |

| КЗ | 20 | 20 |

| К4 | 20 | 5 |

| К5 | 20 | 20 |

| К6 | 20 | 20 |

| К7 | 20 | 0 |

| К8 | 20 | |

| К9 | 10 | |

| К10 | 0 | |

| Итого | 190 | 140 |

К полученной сумме баллов добавляются баллы по оценке размера чистых активов.

Рассчитанная величина чистых активов на начало периода составляет 32162 тыс. руб., на конец периода – 33315 тыс. руб. Обе величины превышают величину уставного капитала ООО «Зет». Поэтому к полученным суммам баллов нужно прибавить еще по пять баллов на начало и на конец периода.

Таким образом, сумма баллов при оценке кредитоспособности ООО «Зет» составляет на начало периода: 195, на конец периода – 145 баллов.

Как видно из табл. 19, в конце года снижается устойчивость финансового положения ООО «Зет», снижается платежеспособность, рентабельность собственного капитала предприятия. Также можно отметить высокую оборачиваемость запасов. Следовательно, финансовое состояние ООО «Зет» нельзя характеризовать как абсолютно устойчивое и стабильное.

К вышеуказанным показателям финансового состояния добавляются следующие качественные показатели, учитываемые при формировании рейтинговой оценки (табл. 20):

Таблица 20 - Оценка финансового состояния заемщика

| Показатель | Наименование | Балл |

| 1 | 2 | 3 |

| А1 | Кредитная история Положительная Отрицательная. | 5 |

| А2 | Наличие иных обязательств (либо как заемщика, либо как поручителя, либо как залогодателя) в том числе по кредитам, предоставленным другими банками: Имеются. Отсутствуют | 1 |

| A3 | Среднемесячный кредитовый оборот по всем расчетным счетам заемщика покрывает остаток задолженности по кредиту в размере: более 100%. от80до 100% от 50 до 80% менее 50% | 5 |

| А4 | Срок деятельности заемщика: Менее 1 года От 1-го до 3 лет. Более 3 лет | 5 |

| А5 | Наличие сильных конкурентных позиций на рынке, либо (одно из указанных): Раскрученная торговая марка; Участие в официальных рейтингах; Наличие зарубежных инвестиций в бизнесе; Конкурентоспособные цены на предлагаемую продукцию (для торговых организаций) | - |

| А6 | Наличие постоянной обширной сети контрагентов-дебиторов (не менее 50 контрагентов) | - |

| А7 | Наличие положительной динамики роста за 3 отчетные даты: Выручки и прибыли Размера чистых активов | - |

| А8 | Наличие отрицательного финансового результата: за последний отчетный период (разовый убыток) не связанный с сезонностью, предусмотренной планом развития заемщика (бизнес-планом). | - |

| А9 | Наличие просроченной дебиторской/кредиторской задолженности (более 25% от валюты баланса). | - |

| А10 | Наличие отрицательной величины чистых активов либо существенное сокращение (более 30%) чистых активов за отчетный квартал (не предусмотренное планом развития заемщика) | - |

| All | Является ли кредитная сделка крупной для заемщика (в случае если заемщик и залогодатель одно и тоже лицо, то с учетом суммы предлагаемого обеспечения): да. нет | 1 |

| Итого баллов | 17 |

Исходя из полученного количества баллов в сумме 17, финансовое положение заемщика характеризуется как плохое.

Выдача кредита заемщику ООО «Зет» целесообразна, однако банку необходимо формировать резервы на возможные потери по ссудам, что будет рассмотрено в следующей главе.

Дата: 2019-04-22, просмотров: 590.