Обеспечение финансово-кредитной и инвестиционной поддержки малого бизнеса будет основано на развитии специализированных институтов и внедрении пошаговой (уровневой) схемы финансово-кредитного обеспечения целевых групп субъектов малого предпринимательства с установлением приемлемых для них условий и процедур кредитования.

Фундаментом указанной схемы должна выступить система микрокредитования предпринимательских инициатив наименее обеспеченных граждан и начинающих предпринимателей, в том числе на селе, осуществляемого как на коммерческой, так и на грантовой основе с упрощением технических процедур оформления кредита.

Решением Правления АО «Қазына» от 24.10.07 г. № 57 АО «Фонд развития предпринимательства «Даму» (далее - Фонд) прекратил осуществление прямой финансовой поддержки (проектное финансирование, финансовый лизинг, гарантирование) субъектам малого предпринимательства.

В настоящее время Фонд является оператором по управлению государственных средств по Программе обусловленного размещения средств в банках второго уровня (далее – БВУ) для последующего кредитования представителей малого и среднего бизнеса (далее – МСБ).

Для реализации Программы семи БВУ, определенным соответствующим решением Государственной комиссии по модернизации экономики при Президенте Республики Казахстан, было выделено 48,8 млрд. тенге.

Таблица 2 - Структура средств, выделенных БВУ, для реализации Программы

| № | Банк | Выделенная сумма, млн. тенге | Доля БВУ |

| 1 | АО Банк ТуранАлем | 12 200 | 25% |

| 2 | АО Казкоммерцбанк | 12 200 | 25% |

| 3 | АО Банк ЦентрКредит | 6 100 | 12,5% |

| 4 | АО Каспийский Банк | 6 100 | 12,5% |

| 5 | АО Альянс Банк | 6 100 | 12,5% |

| 6 | АО Евразийский Банк | 3 050 | 6,3% |

| 7 | АО Цесна Банк | 3 050 | 6,3% |

| ИТОГО | 48 800 | 100% |

За положенный срок полностью освоили выделенные им средства АО Банк ЦентрКредит, АО Каспийский Банк, АО Евразийский Банк и АО ЦеснаБанк. АО Казкоммерцбанк освоило 11 467,5 млн. тенге (94%), АО Банк ТуранАлем – 9 965,9 млн. тенге (81,7%). АО Альянс Банк освоило лишь 38,6% выделенных средств, что составляет 2 353,3 млн. тенге. В соответствии с требованиями кредитного соглашения у БВУ неосвоивших полностью своевременно выделенные им средства остаток неосвоенных сумм были отозваны и перераспределены среди остальных четырех БВУ освоивших своевременно полную сумму выделенных средств.

По состоянию на 01.08.2008 г. совокупный размер средств, освоенных БВУ, с учетом перераспределения составил 49 млрд. тенге. На данную сумму было профинансировано 1 964 проекта, при этом средняя сумма кредита составляет 24,96 млн. тенге, средневзвешенная ставка – 17,7%, а эффективная ставка 20,2%.

В региональном разрезе в рамках Программы наибольшие суммы были освоены в г. Алматы – 10 534 млн. тенге (311 проектов), Карагандинской области – 6 936 млн. тенге (301 проектов) и Восточно-Казахстанской области 4 475 млн. тенге (264 проектов). Наименьшие суммы освоения наблюдаются в Алматинской – 1 180 млн. тенге (54 проекта), Жамбылской – 1 133 млн. тенге (93 проектов) и Атырауской – 1 203 млн. тенге (72 проектов) областях.

Во исполнение поручений Главы государства по реализации антикризисных мер Правительство расширило существующие программы развития малого и среднего бизнеса и сделало их более активными.

По протокольным поручениям 27 и 28 июня текущего года на заседаниях Государственной комиссии по вопросам модернизации экономики и Правительства одобрено кредитование малого и среднего бизнеса по трем схемам:

- это 100 млрд. тенге второго транша Стабилизационной программы финансирования проектов малого и среднего бизнеса. Из которых 50 млрд. тенге выделяет АО «Казына» через Фонд «Даму» и 50 млрд. тенге выделяют банки второго уровня. Годовая ставка для конечных заемщиков по данной программе не более 12,5%.

- 56 млрд. тенге программа софинансирования малого и среднего бизнеса в регионах с участием Фонда «Даму» и местных исполнительных органов по 28 млрд. тенге. Для конечных заемщиков ставка вознаграждения по данной программе не более 14%.

- 10 млрд. тенге Специальная Программа по финансовой поддержке проектов МСБ «Даму-Колдау» (проекты МСБ в сфере обрабатывающей промышленности, транспортно-логистической и информационно-телекоммуникационных отраслях экономики). Надо отметить, что данная программа финансируется из собственных источников Фонда «Даму». Ставка вознаграждения по данной программе не выше ставки рефинансирования Национального Банка.

- По состоянию на 10 октября 2008 года складывается следующая ситуация:

- 1. 50/50 - второй транш Стабилизационной программы финансирования проектов малого и среднего бизнеса, ФРП «Даму» - БВУ;

На реализацию данной программы АО «Казына» предоставило АО «ФРП «Даму» (далее – Фонд) средства в размере 50 млрд. тенге для последующего кредитования МСБ.

Финансовые средства в сумме 50 млрд. тенге со стороны Фонда освоены, т.е. перечислены в банки второго уровня согласно договорам между Фондом и банками. По условиям программы 50/50, БВУ должны со своей стороны зарезервировать такую же сумму. По состоянию на 10 октября 2008 года прокредитовано 6 проектов на сумму 0,08 млрд. тенге.

Таблица 3 - Кредитование проектов МСБ в разрезе банков, по состоянию на 10 октября 2008

| № | Банк | Размещенная сумма, тенге | Фактически выданная сумма | Кол-во проектов | % освоения |

| 1 | АО "Нурбанк" | 5 000 000 000 | 12 600 000 | 1 | 0,25% |

| 2 | АО "БТА Банк" | 5 000 000 000 | 66 263 958 | 4 | 1,33% |

| 3 | АО "Банк ЦентрКредит" | 2 500 000 000 | 0 | 0 | 0,00% |

| 4 | АО "Каспийский Банк" | 5 000 000 000 | 0 | 0 | 0,00% |

| 5 | АО "Евразийский Банк" | 9 929 090 000 | 4 000 000 | 1 | 0,04% |

| 6 | АО "Астана Финанс" | 5 570 910 000 | 0 | 0 | 0,00% |

| 7 | АО "АТФБанк" | 16 000 000 000 | 0 | 0 | 0,00% |

| 8 | АО "Цеснабанк" | 1 000 000 000 | 0 | 0 | 0,00% |

|

| ИТОГО | 50 000 000 000 | 82 863 958 | 6 | 0,17% |

Таблица 4 - Кредитование проектов МСБ в региональном разрезе, по состоянию на 10 октября 2008

| № | Область | Кол-во проектов | Фактически выданная сумма | Доля, % |

| 1 | Акмолинская |

|

|

|

| 2 | Актюбинская | 2 | 24 358 000 | 29,4% |

| 3 | Алматинская |

|

|

|

| 4 | Атырауская |

|

|

|

| 5 | ВКО |

|

|

|

| 6 | Жамбылская |

|

|

|

| 7 | ЗКО |

|

|

|

| 8 | Карагандинская | 1 | 7 000 000 | 8,4% |

| 9 | Костанайская |

|

|

|

| 10 | Кызылординская |

|

|

|

| 11 | Мангистауская | 1 | 34 905 958 | 42,1% |

| 12 | Павлодарская |

|

|

|

| 13 | СКО | 1 | 4 000 000 | 4,8% |

| 14 | ЮКО | 1 | 12 600 000 | 15,2% |

| 15 | г. Астана |

|

|

|

| 16 | г. Алматы |

|

|

|

|

| ИТОГО: | 6 | 82 863 958 | 100,0% |

2. 28/28 -Программа софинансирования малого и среднего бизнеса в регионах с участием Фонда «Даму» и местных исполнительных органов (МИО);

Правительство свои обязательства перед регионами о выделении 28 млрд. тенге выполнило полностью. Средства на увеличение уставного капитала АО «ФУР «Казына» выделены из резерва Правительства Постановлением № 714 от 29.07.2008г. Эти средства решением Совета директоров АО «ФУР «Казына» от 10 октября 2008 года направлены на финансирование МСБ для регионов через Фонд «Даму».

По состоянию на 10 октября 2008 года на финансовую поддержку малого и среднего бизнеса из местного бюджета на реализацию программы было выделено средств на сумму 15,2 млрд. тенге т.е. не в полном объеме.

Между акиматами и Фондом подписаны договора о выделении средств по программе на сумму 24,7 млрд. тенге (МИО – 13,1 млрд. тенге, Фонд – 11,6 млрд. тенге).

Фактически перечислено средств на счета банков второго уровня 9,8 млрд. тенге (МИО – 5,8 млрд. тенге, Фонд – 4,0 млрд. тенге) из этих 24,7 млрд. тенге. По данной программе БВУ фактически прокредитовано 93 проекта на сумму 1,9 млрд. тенге.

В основном заседания Комиссий по отбору проектов при акиматах и комиссий банков происходят еженедельно по мере накопления проектов, но не реже 1 раз в месяц. В некоторых регионах утверждены графики проведения заседаний по отбору проектов. (Мангистауская область).

Принимаются к рассмотрению практически проекты всех отраслей кроме торгово-посреднической деятельности, часть заявленных проектов планируется реализовывать в сельских районах области.

3. 10 млрд. тенге – специальная программа финансовой поддержки МСБ за счет собственных средств АО «ФРП «Даму».

В целях диверсификации сектора МСБ Фондом разработана Программа прямого финансирования малого и среднего бизнеса «Даму-Колдау» на 2008 2012 годы, которая была утверждена Советом директоров Фонда «Даму» 1 августа 2008 года.

Однако данная Программа на сегодняшний день не работает. Основной проблемой в этом вопросе является запрет Правления АО «ФУР «Казына» от 4 декабря 2007 года № 70 на осуществление Фондом прямого кредитования проектов МСБ.

Вместе с тем, в отношении прямого кредитования МСБ АО «ФРП «Даму», имеется позиция акционера - АО «ФУР «Казына», в соответствии с которой акционер считает нецелесообразным осуществление АО «ФРП «Даму» финансовой поддержки МСБ напрямую, приводя сравнительные преимущества и недостатки прямого кредитования и кредитования посредством обусловленного размещения.

В тоже время АО «ФУР «Казына» сообщает, что Фонд готов приступить к прямому финансированию проектов МСБ отдельных стратегически важных обрабатывающих отраслей, за исключением торговли и услуг, лишь после принятия Правительством стратегического решения по данному вопросу и выделении дополнительных средств из республиканского бюджета. Данный вопрос на настоящий момент пока не решен.

Необходимо отметить, что анализ показателей реализации программ финансирования проектов субъектов малого и среднего бизнеса выявил ряд объективных причин, которые препятствуют их реализации в полной мере.

Так, банки второго уровня, к сожалению, не проявили особой активности в реализации программ.

Из 12 банков, утвержденных Комиссией, отказались от участия 6 банков второго уровня (АО «Казкоммерцбанк», АО «Народный Банк», АО «Нурбанк», АО «АТФ Банк», АО «ЦеснаБанк», АО «Каспийский Банк»).

Оставшиеся 6 БВУ (финансовая организация) участвующих в программе 28/28 по регионам представлены неравномерно. В Акмолинской области 5 банков, Алматинской области 1 банк, в остальных регионах по 2-3 банка. Причем 3 банка (финансовая организация) представлены лишь в одной области (АО «Альянсбанк», АО «Темірбанк», АО «Астана финанс»).

Кроме того, Фондом превышены лимиты кредитования на одного заемщика (БВУ), которые в соответствии с пруденциальными нормативами АФН, не должны превышать 25% от собственного капитала Фонда. Даная ситуация связана с активным участием банков (АО «БТА Банк», АО «Евразийский Банк» и др.) в освоении первого транша (48,8 млрд. тенге), и принимающих участие в освоении второго транша (50/50 млрд. тенге) стабилизационных программ.

Это означает, что задержка происходит не на стадии выделения денег в акиматах, а на более поздних этапах, связанных с БВУ.

Отказы банков связаны с условиями программ. С точки зрения банков одна из проблем - излишняя жесткость изначальных условий программы:

§ запрет финансирования торгово-посреднических операций;

§ запрет рефинансирования ранее выданных займов;

§ запрет кредитования субъектов среднего предпринимательства;

Другая проблема заключается в сложности процедур отбора проектов, текущей отчетности и контроля за их исполнением ввиду использования бюджетных средств.

Третья проблема – это принципиальное несоответствие значительной части проектов реального сектора технологическим требованиям отечественного банковского бизнеса, так как значительная часть проектов носит стартовый характер, планируется к реализации в сельской местности, что увеличивает риски и затраты банков.

В связи с этим, Правительство РК рассматривает ряд мер по улучшению ситуации.

25 августа 2008 года в г. Алматы АО «ФУР «Казына» и Фондом «Даму» было проведено совещание с участием представителей акиматов и банков второго уровня (далее - БВУ), где обсуждались проблемы реализации Программы Фонда по софинансированию проектов малого и среднего бизнеса (далее - МСБ) с местными исполнительными органами. В результате данного совещания были приняты решения по устранению всех препятствии мешающих эффективной реализации вышеназванной Программы.

В частности на сегодняшний день уже внесены изменения в Постановление Правительства № 1039 от 6 ноября 2007 года по включению субъектов среднего бизнеса в категорию претендентов на получение кредитных ресурсов по вышеназванной Программе. Данное Постановление Правительства подписано Главой Правительства 23 августа 2008 года.

Кроме того, внесены изменения в Программу Фонда по софинансированию проектов малого и среднего бизнеса с местными исполнительными органами по разрешению БВУ, участвующим в реализации данной программы рефинансирования ранее выданных займов в пределах до 50% средств выделенных БВУ. Данное изменение внесено в Программу решением Совета директоров Фонда от 10 сентября 2008 года.

Правительство намерено внести изменения в Закон Республики Казахстан «О частном предпринимательстве» (п.5 ст.19) касательно исключения пункта о запрете финансирования торгово-посреднических операций.

Работа по обеспечению субъектов МСБ в регионах доступными кредитными средствами продолжается.

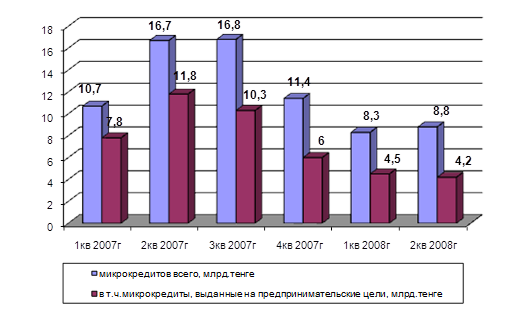

Рисунок 1 – Динамика развития микрокредитных организаций 2007-2008 гг

По данным Агентства Республики Казахстан по статистике количество микрокредитных организаций за второй квартал 2008 года составило 1223 единицы. По сравнению с соответствующим периодом прошлого года количество зарегистрированных МКО увеличилось на 35,1%. Из созданных микрокредитных организаций действующие составляют 1091 единиц, из которых 611 – наиболее активные. 80% или 982 единиц МКО зарегистрированы в городской местности, соответственно 20% или 241 – в сельской.

Распределение субъектов микрокредитного рынка по территории республики неоднородно, при этом наибольшее количество сосредоточено в Южно-Казахстанской области – 254 организации, 176 организаций зарегистрированы в г. Алматы, в Карагандинской области – 102. Наименьшее количество зарегистрировано в Атырауской области – 17 МКО, в Мангистауской области – 29. Данная тенденция обусловлена плотностью населения, уровнем предпринимательской активности и спросом на микрокредиты в регионе.

Как видно из графика, начиная с третьего квартала 2007 года и до 2 квартала 2008 года, произошло снижение объемов выданных кредитов МКО с 16,8 млрд. тенге до 8,8 млрд. тенге, т.е. почти в 2 раза. Данный факт свидетельствует об ухудшении положения субъектов малого предпринимательства, при том, что такая же ситуация складывалась и в отношении кредитования МСБ банками второго уровня.

Однако во 2 квартале 2008 года произошло увеличение объемов выданных кредитов до 8,8 млрд. тенге. По нашему мнению данная тенденция обусловлена реализацией в рамках постановления Правительства от 6 ноября 2007 года № 1039 антикризисных мер в части обеспечения кредитными ресурсами субъектов малого и среднего предпринимательства.

Таблица 5 – Динамика выданных микрокредитов 2007-2008 гг

| Показатели | 1 квартал 2007 года | 2 квартал 2007 года | 3 квартал 2007 года | 4 квартал 2007 года | 1 квартал 2008 года | 2 квартал 2008 года |

| количество микрокредитов, выданных юр.лицам, ед. | 87 | 135 | 77 | 72 | 134 | 147 |

| сумма микрокредитов, выданных юр. лицам, млн. тенге | 137,4 | 246,9 | 173,7 | 152,1 | 289,9 | 318,2 |

| количество микрокредитов, выданных физ. лицам, ед. | 58465 | 90475 | 93633 | 78401 | 62068 | 61141 |

| сумма микрокредитов, выданных физ. лицам, млн. тенге | 10523 | 16491 | 16670 | 11202 | 7998 | 8461 |

По количеству микрокредитов, выданных юридическим лицам произошло увеличение со 134 единиц в 1 квартале 2008 года до 147 единиц во 2 квартале 2008 года, с соответствующим увеличением сумм микрокредитов с 289,9 млн. тенге до 318,2 млн. тенге.

Показатели количества микрокредитов, выданных физическим лицам снизились с 62068 единиц в 1 квартале 2008 года до 61141 единиц во 2 квартале 2008 года, но возросли показатели в денежном выражении с 7998 млн.тенге до 8461 млн.тенге.

Данная ситуация объясняется тем, что экономический кризис затронувший разные слои предпринимательства ударил прежде всего по физическим лицам (индивидуальным предпринимателям), так как данная категория наименее защищена от подобных экономических явлений, что сделало проблемным их кредитование не только в банках второго уровня, но и в микрокредитных организациях.

По другому данный факт повлиял на заемщиков - юридических лиц, если им стало сложно получить кредиты в банках второго уровня, то более благоприятные условия кредитования в микрокредитных организациях позволили юридическим лицам выйти из ситуации и получить необходимые средства для дальнейшего развития в МКО.

Общая тенденция снижения объемов выданных микрокредитов сопровождается снижением микрокредитов, выданных на предпринимательские цели с 10,3 млрд. тенге в 3 квартале 2007 года до 4,2 млрд. тенге во 2 квартале текущего года.

Можно сказать, что микрокредитные организации наряду с субъектами предпринимательства невольно испытали на себе действие экономического кризиса и показали себя как устойчивые финансовые структуры третьего уровня финансового сектора страны.

Продолжением мероприятий государства по институциональному развитию системы микрокредитования в Республике Казахстан является Программа мер по развитию микрокредитных организаций в Республике Казахстан на 2008-2012 годы, которая разработана и утверждена Фондом «Даму».

Основными задачами данной Программы являются увеличение возможности активно действующих МКО по получению доступных по стоимости кредитных ресурсов на конкурсной основе; оказание технической поддержки МКО (программное обеспечение); разработка и внедрение стандартов по микрокредитованию; осуществление мероприятий по обучению и повышению квалификации участников системы микрокредитования и некоторые другие.

В соответствии с данной Программой поддержка МКО будет осуществляться в следующих основных направлениях: финансовая поддержка МКО и нефинансовая поддержка МКО.

Финансовая поддержка МКО будет осуществляться посредством кредитования активно действующих МКО на конкурсной основе, для чего Фондом «Даму» разработаны соответствующие Правила финансирования МКО на конкурсной основе.

С мая текущего года Фонд начал реализацию вышеуказанной Программы, которая предусматривает кредитование МКО на конкурсной основе. На осуществление данной Программы в 2008-2012 годах из собственных средств Фонда и республиканского бюджета будет выделено 26,1 млрд. тенге, из них – 5,1 млрд. тенге запланировано на 2008 год.

В настоящее время, Фондом проведен первый конкурс, по итогам которого профинансированы 43 проекта на сумму 3 755,6 млн. тенге.

Таким образом, наряду с решением экономических задач, микрокредитные и микрофинансовые организации параллельно задействованы в решении социальных задач, направленных на развитие предпринимательской инициативы, обеспечение самозанятости экономически активной части населения, увеличение его общего уровня жизни и приобщение к кредитной культуре. Также одной из задач развития сектора микрокредитования являются легализация и вывод из теневого сектора мелких финансовых посредников.

Заключение

Переход к рыночной экономике - длительный, сложный и противоречивый процесс. Мировой опыт показывает, что все глобальные социально-экономические реформы, связанные с коренной ломкой ранее действующей хозяйственной системы, неизбежно сопровождаются значительным снижением уровня производства и, соответственно, потребления. Эта закономерность требует разработки действенной и эффективной экономической политики на основе выбора оптимального варианта стратегии и тактики осуществления экономической реформы.

С приобретением полного политического и экономического суверенитета перед Казахстаном стоит сложная задача разработки самостоятельного пути экономического развития с учетом мирового опыта и специфики республики.

Многочисленность предпринимателей заметно активизирует в национальном хозяйстве соперничество и конкуренцию, выступает известным гарантом сдерживания монополистических тенденций, инфляционных процессов, роста безработицы. Хозяйственная маневренность, гибкость принятия решений, территориально-пространственная мобильность, - все эти черты присущи современному предпринимательству.

Исходя из проведенного анализа следует отметить, что в последние годы в Республике Казахстан предпринимательство получило динамичное развитие.

В настоящее время предпринимательство в Республике Казахстан получает развитие в разнообразных видах. Особого внимания требует развитие внутреннего рынка, поддержка малого и среднего предпринимательства.

Среди новых предпринимательских структур резко увеличилось количество акционерных обществ, созданных в процессе реорганизации государственных и муниципальных предприятий, инвестиционных фондов и компаний.

Подводя итог вышесказанному, следует отметить, что отличительная черта в развитии предпринимательства в Республики Казахстан то, что оно рассматривается как долговременный, один из ключевых факторов развития экономики.

Дальнейшее развитие малого бизнеса, использование инновационного потенциала малого предпринимательства, его стимулирование, развитие таких форм взаимодействия, как подрядное кооперирование, совместное производство, выполнение госзаказов, лизинг, франчайзинг и венчурное финансирование, должны обеспечить устойчивое функционирование либеральной экономической системы Республики Казахстан, главной опорой которой будет выступать сильный предпринимательский класс.

Роль малого бизнеса велика не только количественно, но и функционально, иными словами, по тем задачам, которые он решает в экономике, а именно формирование среднего класса — главного гаранта политической стабильности в демократическом обществе, создание новых рабочих мест с относительно низкими капитальными затратами, ликвидация монополии производителей, создание конкурентной среды.

Казахстанское предпринимательство пережило несколько этапов своего становления. В период «золотого века» малого предпринимательства в конце 80-х годов происходило очень быстрое и легкое накопление капиталов, развивались производство дефицитных товаров широкого потребления и сфера всевозможных и столь же дефицитных тогда бытовых услуг, розничной торговли, общественного питания. В экономике Казахстана стала прослеживаться тенденция к началу новой, рыночной концентрации и централизации капиталов, а также самой хозяйственной деятельности.

Таким образом, многие малые предприятия появлялись на свет не в силу экономической целесообразности, не имея какой-либо программы долговременного развития, а только из общей надежды, мечты их организаторов на достаточно абстрактную " лучшую жизнь" (в основном в стиле привлекательных трафаретов общества свободного предпринимательства и всеобщего потребления).

За годы рыночных реформ предпринимательский сектор занял заметное место в обществе. Достигнута главная стратегическая цель - возможность заниматься предпринимательством стала реальной и неотъемлемой частью конституционных прав граждан республики, для чего государством созданы необходимые условия.

До настоящего времени государственная поддержка малого предпринимательства в Казахстане акцентировалась на предоставлении налоговых преференций и льготного финансирования за счет государственного бюджета и велась не всегда на системных началах. Последние же 10 лет государство уделяет первостепенное значение развитию предпринимательства, разрабатываются и реализуются специальные программы по поддержке предпринимательства. Разработка экономической модели развития малого и среднего бизнеса на основе кластерно-сетевого подхода означает переход к новой стратегии государственной поддержки малого и среднего предпринимательства и новой идеологии взаимоотношений государства и бизнеса.

Используя опыт развитых стран по развитию малого и среднего бизнеса, Правительство проводит углубленную политику по реформе финансового сектора и комплексному развитию инфраструктуры поддержки малого предпринимательства: расширение сети центров малого бизнеса, бизнес-инкубаторов, консалтинговых, лизинговых и других фирм, создание банков данных специализирующихся на обслуживании малых предприятий.

В настоящее время упрощен порядок регистрации субъектов малого предпринимательства - введены типовые уставы, размер регистрационного сбора уменьшен в 4 раза; упрощена процедура сертификации продукции для субъектов малого предпринимательства; введены льготы по регистрации недвижимости и права на землю; сокращено число контролирующих и инспектирующих государственных органов и платных услуг, осуществляемых ими; проводятся тендеры по передаче субъектам малого предпринимательства, занимающимся производственной деятельностью, неиспользуемых площадей и земель, а также объектов незавершенного строительства; введена система упрощенного бухгалтерского учета для субъектов малого предпринимательства.

Таким образом, в настоящее время в области поддержки предпринимательства существует большое количество различных институтов, сформированы базовые принципы, формы и механизмы поддержки.

Дата: 2019-05-29, просмотров: 317.