На ринку цінних паперів можуть здійснюватись такі види професійної діяльності:

- торгівля цінними паперами - здійснення цивільно-правових угод з цінними паперами, які передбачають оплату цінних паперів проти їх поставки новому власнику на підставі договорів доручення чи комісії за рахунок своїх клієнтів (брокерська діяльність) або від свого імені та за свій рахунок з метою перепродажу третім особам (ділерська діяльність) крім випадків передбачених законодавством;

- депозитарна діяльність - діяльність з надання послуг щодо Зберігання цінних паперів та/або обліку прав власності на цінні папери, а також обслуговування угод з цінними паперами;

- розрахунково-клірингова діяльність - діяльність з визначення взаємних зобов'язань щодо угод з цінними паперами та розрахунків за ними;

- діяльність з управління цінними паперами - діяльність, що здійснюється від свого імені за винагороду протягом визначеного терміну на підставі відповідного договору щодо управління переданими у володіння цінними паперами, які належать на правах власності іншій особі, в інтересах цієї особи або визначених цією особою третіх осіб;

- діяльність з ведення реєстру власників іменних цінних паперів - збір, фіксація, обробка, зберігання та надання даних, що складають систему реєстру власників іменних цінних паперів, щодо іменних цінних паперів, їх емітентів та власників;

- діяльність по організації торгівлі на ринку цінних паперів - надання послуг, що безпосередньо сприяють укладенню цивільно-правових угод щодо цінних паперів на біржовому та організаційно оформленому позабіржовому ринку цінних паперів.

Професійна діяльність на ринку цінних паперів, у тому числі посередницька діяльність по випуску та обігу цінних паперів, здійснюється юридичними і фізичними особами виключно на підставі спеціальних дозволів (ліцензій).

Ліцензування професійної діяльності здійснює Державна комісія з цінних паперів та фондового ринку відповідно до законів України, що регулюють ринок цінних паперів, нормативно-правових актів, прийнятих згідно з цими законами, та з урахуванням вимог статей 13 та 19 Закону України "Про ліцензування певних видів господарської діяльності".

Кабінет Міністрів України постановою від 07.06.2006 р. № 802 встановив строк дії ліцензій на провадження окремих видів діяльності на ринку цінних паперів та погодився з рішенням Державної комісії з цінних паперів та фондового ринку України про встановлення розміру плати за видачу ліцензій. Установлено, що строк дії ліцензії на провадження: депозитарної діяльності депозитарію цінних паперів, діяльності з організації торгівлі на фондовому ринку та розрахунково-клірингової діяльності становить 10 років; брокерської, дилерської діяльності, андеррайтингу, діяльності з управління цінними паперами, з управління активами, з управління іпотечним покриттям, депозитарної діяльності зберігача цінних паперів та діяльності з ведення реєстру власників іменних цінних паперів становить п’ять років.

Плату за видачу ліцензій встановлено в розмірі: 10 000 грн. — на провадження депозитарної діяльності депозитарію цінних паперів та розрахунково-клірингової діяльності; 8500 грн. — на провадження діяльності з організації торгівлі на фондовому ринку; 2000 грн. — на провадження андеррайтингу, діяльності з управління цінними паперами, з управління активами, з управління іпотечним покриттям та депозитарної діяльності зберігача цінних паперів; 1700 грн. — на провадження брокерської, дилерської діяльності та діяльності з ведення реєстру власників іменних цінних паперів.

В Законі України "Про державне регулювання ринку цінних паперів в Україні" від 30.10.1996 р. № 448/96-ВР (далі Закон № 448). визначено два види професійних торговців цінними паперами, якими є брокери (здійснюють свою "комісійну" посередницьку діяльність за рахунок клієнта, на підставі договорів доручення або комісії, відповідно, від імені клієнта або від свого імені) і дилери (здійснюють свою "комерційну" діяльність на підставі непосередницьких договорів (наприклад, договорів купівлі-продажу цінних паперів) від свого імені та за свій рахунок.

Розглянемо особливості оподаткування їхньої діяльності. Так у пп. 3.2.7 Закону України "Про ПДВ" від 03.04.1997 р. № 168/97-ВР (далі Закон № 168), зокрема, зазначено, що не є об’єктом оподаткування ПДВ операції з "надання комісійних (брокерських, дилерських) послуг" з торгівлі й/або керування цінними паперами (корпоративними правами), деривативами та валютними цінностями. При порівнянні зазначених нами норм Закону № 448 і Закону № 168 напрошується висновок про те, що в першому нормативно-правовому акті посередниками визначені тільки торговці цінним паперами, якими є брокери, а в другому - посередниками визначені торговці цінним паперами, якими є і брокери, і дилери. Але насправді зазначене в пп. 3.2.7 Закону № 168 необхідно трактувати таким чином: не є об’єктом оподаткування ПДВ операції торговців цінним паперами (будь-то брокери або дилери, пов’язані з наданням іншим особам комісійних послуг в торгівлі (тобто, у нашому випадку - купівлі-продажу) і/або управлінню цінним паперами. Таким чином, стає зрозуміло, що торговці цінними паперами - дилери можуть надавати й брокерські, посередницькі (комісійні) послуги з купівлі-продажу цінних паперів, а отримана ними комісійна винагорода за такі послуги не є базою оподаткування ПДВ.

Зазначимо, що торговці цінними паперами часто здійснюють свою діяльність з продажу-купівлі цінних паперів, використовуючи для цього такі структури, як фондова та валютна біржа, позабіржові фондові системи. При цьому будь-які грошові виплати (наприклад, комісійні), здійснювані на користь зазначених структур або їхніх членів і пов’язані з організацією та торгівлею цінним паперами (деривативами, валютними цінностями), не є об’єктом оподаткування ПДВ (вимога того самого пп. 3.2.7 Закону № 168).

Розглянемо особливості прямих операцій з купівлі-продажу цінних паперів на території України. Під "прямими" операціями, пов’язаними з купівлею або продажем цінних паперів, варто розуміти операції торговців цінними паперами, здійснювані ними від свого імені та за свій рахунок (дилерська діяльність). Розглянемо, чи підлягають такі операції оподаткуванню ПДВ. Для цього необхідно провести аналіз норм Закону № 283 і Закону № 168.

Так, у пп. 1.17 Закону № 168, зокрема, зазначено, що термін "товари" для цілей оподаткування ПДВ варто розуміти в значенні, визначеному в Законі України "Про оподаткування прибутку підприємств" від 22.05.1997 р. № 283/97-ВР )далі Закон №283). Відповідно до п. 1.6 Закону № 283 до товарів відносяться і цінні папери, і деривативи. При цьому, щоб цінні папери і деривативи були "товаром", вони повинні використовуватися в операціях інших, ніж операції, пов’язані з їхнім випуском (емісією) та погашенням.

Об’єктом оподаткування ПДВ, відповідно до п. 3.1 Закону № 168, є операції з поставки товарів на митній території України. Під терміном "поставка товарів" варто розуміти операції, здійснювані (п. 1.4 Закону № 168):

- за договорами купівлі товарів, їхнього продажу та міни (наприклад, обмін одних цінних паперів на інші і т.д.);

- за іншими цивільно-правовими договорами, крім зазначених нами в п. 1, які передбачають передачу прав на товари в обмін на одержання певної компенсації їхньої вартості (незалежно від строків одержання компенсації);

- за договорами, які передбачають безкоштовну передачу (поставку) товарів.

Таким чином, з усього вищесказаного виходить, що певні види цінних паперів і деривативів для торговців цінними паперами будуть видами товару, при продажі (поставці) якого в нього виникають податкові зобов’язання з ПДВ. При цьому при купівлі цінних паперів і деривативів в інших торговців цінним паперами у цього торговця цінними паперами виникає податковий кредит з ПДВ на суму ПДВ, нараховану на продажну вартість таких товарів (яка дорівнює покупній). Дата виникнення податкових зобов’язань і податкового кредиту з ПДВ у торговців цінним паперами, які здійснюють дилерську діяльність (купівля-продаж цінних паперів від свого імені та за свій рахунок), визначається за правилом "першої події".

Виникає питання, чи буде в торговця цінним паперами податковий кредит з ПДВ, якщо цінні папери купуються в їхнього емітента, а не в іншого торговця цінними паперами. В даному випадку податкового кредиту не буде. Це пов’язане з тим, що відповідно до пп. 3.2.1 Закону № 168 не є об’єктом оподаткування ПДВ такі операції з цінним паперами (у т.ч. з іпотечними та інвестиційними сертифікатами, сертифікатами фондів операцій з нерухомістю, похідними цінним паперами - деривативами):

а) з випуску (емісії) емітентом цінних паперів;

б) з розміщення емітентом у будь-які форми керування зазначених нами в п. "а" ЦП;

в) пов’язані зі зворотною купівлею (погашенням, викупом) емітентом цінних паперів за кошти, раніше ним випущених (емітованих);

г) з обміну емітентом випущених (емітованих) ним цінних паперів на інші.

Виходячи із зазначеного, якщо торговець цінним паперами продає цінні папери їхньому емітенту (операція погашення, викупу для емітента), то в нього не виникає податкових зобов’язань з ПДВ. Як бачимо, розглянутий нами пункт Закону № 168 не стосується операцій, пов’язаних з "прямою" торгівлею цінними паперами (тобто, купівля-продаж цінних паперів між торговцями цінним паперами).

Отже, виходить що торговець цінним паперами, використовуючи положення пп. 3.2.1 Закону № 168, може придбати акції в їхніх емітентів за однією ціною, зберігати їх у себе, а потім продавати знову ж емітентам, але вже за іншою, більш високою, ціною, не сплачуючи при цьому ПДВ. Виходячи з вимог Закону № 168, це так. Але відзначимо, що положеннями ст. 28 Закону України „Про цінні папери та фондовий ринок” введене, зокрема, наступне обмеження - торговцям цінних паперів заборонено здійснювати торгівлю цінними паперами акціями емітента, які дають йому право на володіння майном у розмірі понад 5% статутного фонду такого емітента. Таким чином, торговець цінними паперами може купувати тільки відносно незначну кількість таких цінних паперів, як акції, в їхніх емітентів для наступного зворотного продажу їх зазначеному емітенту, і, природно, не оподатковувані ПДВ операції з такими акціями будуть мати невеликий обсяг.

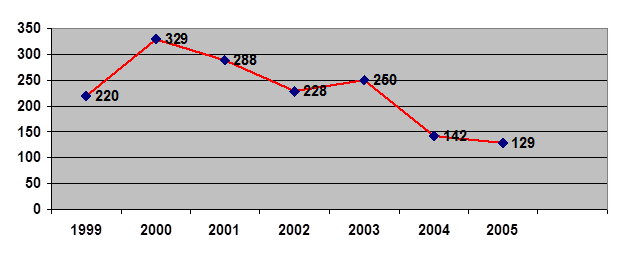

Одним з активних учасників ринку цінних паперів в Україні є інститути спільного інвестування (ІСІ). На рисунку 2.1 зображено динаміку створення інститутів спільного інвестування (ІСІ) в Україні за останні роки.

Рис. 2.1 Кількість інвестиційних фондів та взаємних фондів інвестиційних компаній*

Рис. 2.1 Кількість інвестиційних фондів та взаємних фондів інвестиційних компаній*

Розглянемо особливості оподаткування діяльності інвестиційних фондів на ринку цінних паперів. Так, відповідно до Закону України "Про оподаткування прибутку підприємств" стаття 4 пункт 4.2 підпункт 4.2.8. кошти спільного інвестування, а саме кошти, залучені від інвесторів інститутами спільного інвестування, доходи від проведення операцій з активами ІСІ та доходи, нараховані по активах ІСІ, не включаються до складу валового доходу ІСІ.

Таким чином, інвестиційні фонди звільнені від сплати податку на прибуток.

Якщо інвестор (фіз. особа, що володіє цінними паперами) інтервального або закритого інвестиційного фонду відчужує (продає) цінні папери фонду третім особам, то інвестиційний прибуток, отриманий від продажу цих паперів, обкладається за ставкою 13% (з 1 січня 2005 року 15 %). Інвестиційний прибуток - позитивна різниця між доходом, отриманим від продажу цінних паперів фонду і його вартістю, що розраховується виходячи із суми витрат пов'язаних із придбанням даних цінних паперів.

Відповідно до Закону України "Про податок з доходів фізичних осіб" пункт 7.2, при виплаті інвестиційного доходу (дивідендів) по цінних паперах ІСІ компанією по управлінню активами фізична особа платить податок у розмірі 5%.

Якщо цінні папери інвестиційного фонду переходять третім особам шляхом дарування або спадщини, то оподатковування в такому випадку відбувається відповідно до загальних принципів оподатковування майна у випадку дарування (спадщини).

Якщо інвестором виступає фізична особа - нерезидент України, то оподаткування доходів, отриманих від інвестування у фонди, відбувається відповідно до правил оподаткування для резидентів.

Інвестор (юридична особа), може вийти з інвестиційного фонду (залежно від типу фонду) двома способами:

- шляхом продажу цінних паперів інвестиційного фонду компанії, що проводить викуп цінних паперів інвестиційного фонду (компанія по управлінню активами або агент);

- шляхом продажу цінних паперів інвестиційного фонду третім особам

Оподаткування операцій із цінними паперами (у тому числі із цінними паперами інвестиційного фонду) ведеться відокремлено від оподаткування звичайної діяльності, у розрізі їхніх видів (акції, корпоративні права, інші цінні папери).

На звітну дату компанія підводить підсумки здійснення операцій із цінними паперами в розрізі видів цінних паперів і формує сукупний прибуток або збиток від цих операцій. При цьому прибуток або збиток звітного періоду корегується на збитки минулих періодів і формує, таким чином, базу оподаткування. Якщо компанія одержала збитки, вони не включаються до складу валових витрат і переносяться на наступні періоди.

Якщо компанія одержує прибуток від операцій з цінними паперами, то він зараховується до складу валових доходів юридичної особи. Надалі розрахунок сум податку на прибуток здійснюється на загальних підставах.

Якщо інвестором виступає юридична особа - нерезидент України, тоді згідно ст.13 Закону України "Про оподаткування прибутку підприємств" c доходу, отриманого нерезидентом в Україні, утримується податок у розмірі 15% від суми доходу.

Дата: 2019-05-29, просмотров: 264.