формування фінансових планів

Аналізуючи специфіку банківської діяльності, можна конкретизувати зміст фінансової діяльності банку: її матеріальною основою є рух грошових коштів, що супроводжується процесами формування та використання власного капіталу банку, грошових фондів і резервів. Цим рухом починається і завершується кругообіг коштів банку, тобто фінансова діяльність банку ґрунтується на організації грошових відносин з державою, юридичними та фізичними особами. Грошовий потік доцільно розглядати як послідовний рух грошових коштів, доходів та фінансових інструментів, пов’язаний з функціонуванням як держави, фінансових посередників, так і суб’єктів господарської діяльності, в тому числі і банків. Особливості грошового потоку банку: проявляється певна послідовність елементів відпливу та припливу у банк грошових коштів; формується внутрішній грошовий потік, який реалізується через розподілення і перерозподілення грошових коштів шляхом формування фондів, резервів, фінансових і кредитних продуктів та послуг; формування грошових потоків здійснюється у поєднанні з інформаційними потоками [6, с.173].

Особливості фінансових потоків банку необхідно розглядати на макрорівні, екзорівні та мікрорівні, оскільки планування діяльності банку припускає вивчення фінансово-економічних результатів діяльності, зовнішніх факторів, тенденцій, пропорцій господарчих процесів, що обумовлюють напрямки його розвитку.

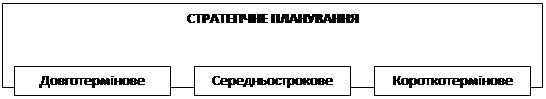

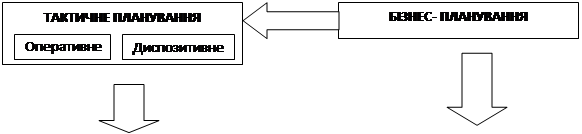

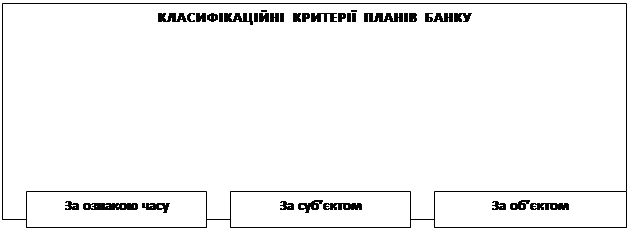

На підставі вивчення світового та вітчизняного досвідів розроблено ієрархічну систему фінансового планування в банку та визначено необхідність використання при організації фінансового планування такого рівня як тактичне, адже планування у банку – складний методично організаційний процес, який обумовлює наявність системи планів (рис.3.1).

| ||||||||

|  | |||||||

| ||||||||

| ||||||||

Рис. 3 . 1. Система планів сучасного банку

Крім стратегічного, тактичного, оперативного та бізнес-планування, необхідно використовувати диспозитивне фінансове планування, що є наслідком дії диспозитивної функції фінансів банку. Диспозитивне фінансове планування – це процеси регулювання фінансових потоків банку, що дозволяють його підроз-ділам виконувати показники оперативного фінансового плану. Інструментами фінансового диспозитивного планування є поточне регулювання ліквідністю, управління рівнем трансфертних цін, регулювання дисбалансів чутливих до змін процентних ставок активів та пасивів за строками, управління поточними витратами банку[5, с.205].

При цьому диспозитивне фінансове планування не призводить до змін оперативних фінансових планів, навпаки, воно використовується для виконання підрозділами банку показників оперативного плану в умовах постійних змін кон’юнктури фінансових ринків.

Планування діяльності банку припускає оцінку фінансово-економічних результатів його діяльності. Показники прибутковості та достатності капіталу – це ключові показники у банківській діяльності, на основі яких відбуваються процеси фінансового планування та складання бюджету банківських установ.

У процесі дослідження було з’ясовано, що для поліпшення фінансового стану та сприяння подальшому розвитку банків України необхідно проводити більш виважену процентну політику у поєднанні зі збалансованістю термінів повернення активів та зобов'язань, розширити спектр банківських операцій, поліпшити ефективність стратегічного фінансового прогнозування на основі бізнес-планування та бюджетування.

На відміну від традиційного фінансового планування, бюджетування дає можливість визначати собівартість банківських послуг, рівень прибутковості як її окремих бізнес-центрів, так і банку в цілому. Безпосередню постановку системи бюджетного планування комерційного банку слід починати з побудови його фіна-нсової структури та розробки плану доходів і витрат. У цьому аспекті ключовим у концепції банківського бюджетування є поняття центру відповідальності (бізнесу). Згідно з цією концепцією, всі структурно та функціонально відокремлені підрозділи банку (філії, відділення, управління, служби, відділи) слід розглядати як самостійні бізнес-центри і розподіляти на центри прибутку та витрат.

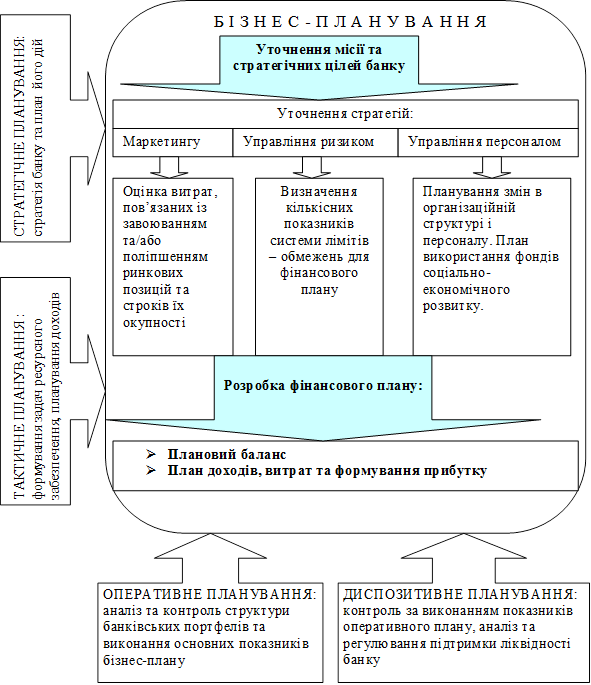

Діяльність сучасних банків неможлива без бізнес-планування (рис. 3.2). Для українських банківських установ об’єктивно існує потреба в застосуванні бізнес-планування в наступних випадках: по-перше, планування необхідне при організації діяльності нового банку, оскільки діяльність новостворених банківських установ неможлива без наукового обґрунтування плану дій, яким є бізнес-план; по-друге, планування необхідне для діючих банківських установ, які розвивають свою діяльність або здійснюють її реструктуризацію, так як в умовах зростаючої конкуренції більшість банків вимушені постійно дбати про вдосконалення традиційних, освоєння випуску новітніх конкурентоспроможних продуктів та послуг, що призводить до значних структурних зрушень бізнес-процесів; по-третє, бізнес-планування необхідне в умовах посилення конкурентної боротьби як між вітчизняними банками так і між вітчизняними та іноземними банками.

Також бізнес-плани необхідні для уточнення завдань стратегічного планування – початкові етапи бізнес-планування по суті повторюють етапи складання стратегічного плану; завершальні етапи націлені на розробку фінансового плану, основу якого складає плановий баланс, план доходів, витрат і формування прибутку банку, при складанні та контролю виконання яких використовують інструменти тактичного, оперативного та диспозитивного планування.

Процеси фінансового планування системного банку повинні здійснюватись як вертикально (формування планів по кожному з напрямків діяльності і по банку в цілому), так і горизонтально (формування зведеного фінансового плану банку на основі планів підрозділів) [4, с.133].

3.2 Аналіз сучасної практики фінансового планування в банках України

Дослідження практики фінансового планування в українських банках показало відсутність єдиних підходів до трактування сутності фінансового планування та ефективної методики фінансового планування банку.

Рис. 3 .2. Схема бізнес-планування у банку

З метою вирішення ряду організаційних, методологічних питань, підвищення рентабельності банку запропоновано нову організаційну структуру банку (рис. 3.3), в основі якої закладено централізований тип управління банку та чітке визначення та розподіл функціональних обов’язків між структурними підрозділами головного офісу та територіальних підрозділів банку. При цьому безпосередній процес надання послуг зосереджений в територіальних підрозділах банку, а функції по організації та забезпеченню даного процесу покладаються на головний офіс, як єдиний аналітичний, методологічний, розрахунковий та матеріально-технічний центр.

КУАП – комітет по управлінню активами та пасивами

КУАП – комітет по управлінню активами та пасивами

КпоУКП – комітет по управлінню клієнтською політикою

Рис.2. Модифікована організаційна структура банку

Рис.3.3. Модифікована організаційна структура банку

КУАП – комітет по управлінню активами та пасивами

КпоУКП – комітет по управлінню клієнтською політикою

Використання зображеної на рис.3.3 організаційної структури банку дозволяє уникнути створення фінансової структури банку, оскільки в ній чітко виділено територіальні підрозділи, що безпосередньо надають послуги клієнтам та підрозділи головного офісу банку, що забезпечують процес надання послуг, зменшити собівартість банківських послуг та підвищити ефективність діяльності банківської установи за рахунок уникнення процедури дублювання функції нижчестоящими підрозділами вищестоящих підрозділів, а також:

- оптимізувати систему управління ризиками, що дозволить їх завчасно виявляти та мінімізувати;

- досягнути економії коштів, що спрямовуються при децентралізованому управлінні на створення і підтримку аналогічних служб в кожному підрозділі банку, створивши на базі головного офісу потужний аналітичний, методологічний та розрахунковий центр;

- проводити єдину процентну, тарифну та продуктову політики в розрізі структурних підрозділів;

- зменшити ймовірність здійснення фінансових махінацій працівниками банку;

- уникнути витрат, що пов’язані із економічно необґрунтованим придбанням основних та нематеріальних активів;

- зменшити залежність банку від некомпетентних дій працівників структурних підрозділів.

Використовувані на практиці підходи та методи фінансового планування далекі від класичного розуміння. Практика фінансового планування швидше є втіленням фінансового прогнозування на основі екстраполяції діяльності банку, не враховуючи розвиток конкретних послуг, що своїм обсягом та якістю здійснюють безпосередній вплив на розмір прибутку банку. У цьому зв’язку в процесі фінансового планування банку повинна використовуватись методика, що враховуватиме велике число вимог, умов, припущень, які можна переглядати, і дозволить одержати коректний варіант фінансового плану.

Теорія та практика аналізу ефективності діяльності банку дає широкий інструментарій для її оцінки, але використання існуючих методик як елементу управління не дозволяє чітко визначити прибутковість окремо взятої послуги, клієнта, структурного підрозділу банку, оскільки ці методики спрямовані на оцінку діяльності банківської установи в цілому. Спроби практиків розподілити доходи та затрати між структурними підрозділами не дозволяють коректно оцінити ефективність певного виду послуг, оскільки спрямовані в багатьох випадках на визначення операційного доходу підрозділу (послуги) без врахування неопераційних (внутрібанківських витрат) або на визначення прибутковості підрозділу без врахування прибутковості послуг [12].

3. 3 Нові підходи до трактування та практичного використання методів фінансового планування в банку

На фоні зростання банківського сектору економіки, в умовах загострення конкуренції на ринку банківських послуг, що посилюється ймовірною експансією іноземних банків на вітчизняний ринок [15], створюються умови, які вимагають підвищення ефективності діяльності банку не за рахунок інтенсифікації, а за рахунок екстенсифікації його діяльності. Одним із таких шляхів є підвищення якості управління банком шляхом запровадження ефективної системи фінансового планування.

На жаль сучасна теорія фінансового планування банківської діяльності в не достатній мірі висвітлює питання фінансового планування. В існуючих працях немає єдиного підходу до трактування сутності фінансового планування, наприклад, О.А. Кириченко вважає фінансове планування завершальним етапом бізнес планування, метою якого є оцінити наскільки розроблений бізнес-план забезпечений відповідними ресурсами та внутрішніми можливостями [1]. У праці Л.О.Примостка фінансове планування та створення бюджетів включає розрахунок фінансових результатів діяльності на плановий період, а також необхідних для цього фінансових, матеріальних та людських ресурсів [8].

В практиці сучасного фінансового планування найпоширеніші такі трактування фінансового планування як:

· засіб формування цілей суб'єкта господарювання та засобів їх досягнення;

· частина управлінського обліку, а також ряд організаційних робіт з керування банком;

· діяльність банку з планування його операцій на фінансових ринках.

Окрім відсутності єдиного підходу до трактування сутності фінансового планування сучасна теорія виділяє велику кількість методів фінансового планування. Найпоширенішими є методи: економічного аналізу, нормативний, балансовий, дисконтування грошових потоків, метод сценаріїв, прогнозний.

Вихідним у фінансовому плануванні є економічний аналіз використання фінансових ресурсів за минулий період. Цей метод потрібно розглядати не як просте порівняння звітних даних з плановими для виявлення відхилень, а як спосіб, що дозволяє визначити основні закономірності, тенденції в русі вартісних показників, внутрішні резерви банку.

Реальність планових завдань підвищується при проведенні фінансових розрахунків нормативним методом, який відомий з давніх часів. Ще задовго до формування фінансового менеджменту як науки Гаррінгтон Емерсон в своїй праці «Дванадцять принципів продуктивності» (1912 р.) в перелік основних принципів включив норми та нормування операцій [11].

Сутність нормативного методу планування полягає в тому, що на основі наперед встановлених норм та техніко-економічних нормативів розраховується потреба комерційного банку в фінансових ресурсах та їх джерелах.

Однак обґрунтування окремих статей фінансових планів навіть найбільш прогресивними способами не забезпечить реальність завдань, якщо не будуть збалансовані доходи і витрати.

Сутність балансового методу полягає в узгодженні витрат із джерелами покриття, у взаємному балансуванні всіх розділів плану між собою, а також фінансових і виробничих показників. У результаті забезпечується баланс матеріальних, трудових і фінансових ресурсів.

Метод дисконтування грошових потоків базується на розрахунку сучасної (приведеної) вартості очікуваних надходжень і відтоків коштів. Використання методу дисконтованих грошових потоків дозволяє виявити результат фінансових рішень без посилань на традиційні допущення бухгалтерського обліку. Оцінюючи прогнозні зміни фінансових потоків за визначений період роботи комерційного банку на основі тимчасового фактора, можна дійти висновку, не притаманному традиційному економічному аналізу.

Метод сценаріїв (багатоваріантності) полягає в розробці декількох варіантів фінансових планів (наприклад, оптимістичного, песимістичного і найбільш ймовірного). Кожному варіанту приписують його ймовірнісну оцінку, для кожного розраховують ймовірне значення критерію вибору, а також оцінки його відхилень від середнього значення.

Прогнозний метод є одним з базисних при виробленні стратегічної лінії комерційного банку. Прогнозування являє собою вироблення на тривалу перспективу змін фінансового стану об´єкта в цілому та його різних частин. Воно може здійснюватися як на основі екстраполяції з урахуванням експертної оцінки тенденції зміни, так і на основі прямого передбачення її (останній спосіб вимагає вироблення у фінансового менеджера інтуїції і відповідного мислення).

Нинішня теорія доводячи переваги та описуючи недоліки кожного окремо взятого методу рекомендує використання лише одного методу. Аналіз вище викладених методів показує, що застосування окремо взятого методу не дозволить врахувати усіх аспектів банківської діяльності щодо реалізації фінансових планів.

Аналіз практики застосування методів фінансового планування українських комерційних банків є вкрай складним завданням через те що, таке планування тільки починає впроваджуватися. Складені фінансові плани за існуючими методиками в багатьох випадках мають дуже низьку точність виконання. При аналізі звіту про виконання фінансового плану доволі часто трапляється так, що одні показники перевиконані, наприклад на 200%, а виконання інших не перевищує 30%. Передумов для невиконання фінансових планів є декілька:

· формальні підходи до їх складання, наприклад, фінансові плани є результатом множення фактичних даних на дату на якийсь коефіцієнт (збільшення в 2, 3 або 1,5 рази порівняно з фактом) при цьому не враховують не тільки потужності банку, а й специфіку формування статей фінансового плану банку, наприклад, зростання його основних засобів в три рази не приведе до зростання в стільки ж разів кредитного чи депозитного портфелю послуг;

· часто процес фінансового планування зводиться до екстраполяції даних розвитку банку в звітних періодах на майбутні періоди. Такий підхід не враховує макроекономічних тенденцій, отже результати такого планування не мають практичної цінності, оскільки процес фінансового планування здійснюється заради самого процесу;

· інколи банк планує свою діяльність виходячи із прогнозу розвитку макросередовища, такий підхід дозволяє йому виявити тенденції розвитку ринку банківських послуг, але при цьому не приділяється достатньої уваги мікросередовищу, вважаючи, що воно адекватно буде реагувати на зміну зовнішніх факторів. Як показує практика такий підхід до фінансового планування є неефективним і не дозволяє банку досягнути поставлених цілей.

Вагомим недоліком практики фінансового планування є те, що фінансове планування в кращому випадку є втіленням фінансового прогнозування діяльності банку на основі екстраполяції даних в цілому (рідше в розрізі територіальних підрозділів), а не реальним планом його розвитку в розрізі територіальних та структурних підрозділів із врахуванням розвитку конкретних банківських послуг як основних об’єктів, що своїм обсягом та якістю здійснюють безпосередній вплив на розмір прибутку банку.

Для досягнення підвищення ефективності діяльності банку методика фінансового планування має дозволити створити фінансовий план, що буде грошовим відображенням зміни його мікросеродовища під впливом макроекономічних факторів, що дозволить отримати максимальний фінансовий результат від діяльності банку.

Отже, методика фінансового планування має базуватись не на використанні одного чи декількох методів фінансового планування, а на системі методів, із чітким розмежуванням сфер застосування кожного з них. В основі методики фінансового планування має бути фундаментальний аналіз макроекономічного середовища банку, метою якого є визначення та прогнозування:

· динаміки ВВП, його розмірів та структури — прогноз ВВП дозволяє визначити тенденції розвитку економіки країни, галузей економіки;

· кон’юнктури світових ринків, що дозволить визначити обсяги та структуру експорту та імпорту країни;

· факторів, що мають вплив на фіскальну та монетарну політики держави;

· напрямів діяльності інших банків.

Аналіз макросередовища дозволяє спрогнозувати попит на банківські послуги, тенденцію розвитку банківської системи, а також визначити перспективи та напрями розвитку самого банку. Для досягнення визначених цілей банку необхідно провести аналіз мікросередовища із застосуванням методів: економічного аналізу, нормативного, балансового, дисконтування грошових потоків, метод багатоваріантності (сценаріїв). При цьому застосування цих методів для складання фінансових планів банку має бути логічним продовженням аналізу макроекономіки. Перед складанням фінансових планів банку необхідно провести фундаментальний економічний аналіз використання, розподілу фінансових ресурсів за минулий період з метою отримання логічно несуперечливого і емпірично підтверджуваного пояснення економічних подій. Це можливе при використанні ряду універсальних наукових прийомів: визначення сутності досліджуваних явищ, створення концепцій, що описують механізм економічних процесів. Для визначення контролю за ефективністю діяльності банку необхідно за допомогою нормативного методу розробити систему показників. Перед впровадженням цього методу на практиці необхідно виявити статистичну залежність між параметрами характеристик діяльності банку і чинниками, що впливають на ці характеристики. Статистична залежність встановлюється в результаті дослідження однорідної групи кращих (в певному розумінні) процесів. Для цього на основі результатів аналізу виводяться нормативні формули для розрахунку параметрів структури діяльності, ці показники будуть основою для оцінки та підвищення продуктивності діяльності банку, визначення необхідного обсягу загальнобанківських затрат. Наприклад, провівши хронометраж часу, що витрачається підрозділами для оформлення депозиту, банк з одного боку визначає «пропускну здатність» установи, а з іншого отримує інформацію для підвищення якості послуг.

На основі одержаних даних банк має можливість провівши ретельний аналіз вдосконалити свою діяльність, але при цьому слід врахувати, що результатами вдосконалення має бути збалансований розвиток банку. Наприклад, визначивши за допомогою нормативного методу затрати часу на обслуговування клієнтів, та проаналізувавши отримані результати, банк вирішує придбати програмне забезпечення, що значно скоротить нормативний показник часу на залучення депозитів, таким чином він залучить більше ресурсів, але збільшення їх обсягу матиме негативний ефект для діяльності банку без адекватного збільшення обсягу вкладень банку.

Процес діяльності банку є явищем суцільним і багатоструктурним. Його розвиток відбувається у взаємозв'язку і координації з різними компонентами ринкової економіки і соціального життя населення, які в більшості випадків зумовлюють його пропорційність. Пропорційність припускає оптимальне співвідношення між різними напрямками діяльності банку. Диспропорції окремих її складових частин ведуть до кризових форм розвитку, роблять діяльність банку недостатньо ефективною. Констатація та оцінка пропорцій, що склалися, необхідно аналізувати разом з характеристикою тенденцій змін у пропорціях, аналізом структурних «зсувів» і регіональних відмінностей пропорцій розвитку банку.

Управління грошовими потоками відіграє важливу роль у забезпеченні ефективної діяльності банку, дозволяє управляти вартістю і підвищити фінансову гнучкість банківської установи. Грошовий потік, на відміну від показника чистого прибутку, дозволяє співвіднести надходження та списання грошових коштів з урахуванням зносу і амортизації, капіталовкладень, дебіторської заборгованості, зміни в структурі власних та залучених коштів банку. Емпіричні дані свідчать про існування стійкої залежності між грошовим потоком, що дисконтується, та ефективною діяльністю банку, проте бухгалтерські прибутки погано співвідносяться з ринковою вартістю, тобто не у всіх випадках бухгалтерський прибуток є визначальним чинником вартості банку. Цей метод дозволяє визначити майбутній ефект від діяльності банку і здійснюється так: на основі проведеного аналізу та складеного фінансового планку прогнозуються валові доходи, витрати та інвестиції, розраховуються грошові потоки для кожного звітного періоду, визначається ставка дисконту, проводиться дисконтування отриманих грошових потоків, розраховується залишкова вартість, підсумовуються поточні вартості майбутніх грошових потоків і залишкова вартість, здійснюється корегування і перевірка отриманих результатів. Співставивши одержані результати із очікуваними банк приймає рішення про впровадження або доопрацювання фінансового плану.

Складаючи фінансовий план банк має врахувати декілька варіантів настання (ненастання) визначеної події і зваживши її ймовірність, обрати план розвитку банку. Метод сценаріїв — це добрий засіб організації взаємодії кількісного і якісного підходів для інтеграції розглянутих прогнозних методів. Сценарій є динамічною моделлю майбутнього, в якій крок за кроком описується можливий хід подій з вказівкою вірогідності їх реалізації. В сценаріях описуються ключові чинники, які необхідно врахувати, і вказуються способи, якими ці чинники можуть вплинути, скажімо, на первинний попит. Зазвичай складається декілька альтернативних варіантів (сценаріїв), реалізація яких можлива при різних припущеннях, заснованих на результатах аналізу й прогнозу макро- та мікросередовища. Відповідно, сценарій для банку — це характеристика майбутнього у дусі пошукового планування, а не визначення одного бажаного стану або «точкова оцінка» того, що відбудеться в майбутньому. Один, найвірогідніший, варіант сценарію слід розглядати як базовий, на основі якого ухвалюються поточні рішення. Інші, що розглядаються як альтернативні, «запускаються» в реалізацію в тому випадку, якщо реальність в більшій мірі починає відповідати їх змісту, а не базовому варіанту сценарію. Написання сценаріїв звичайно здійснюється в чітко виражених тимчасових координатах. Метод сценаріїв є одним з найефективніших засобів ослабления традиційного мислення; сценарій примушує «зануритися» в незнайомий і динамічний світ сьогодення і майбутнього банку, розкриваючи можливості, в яких фокусується його розвиток. Сценарій примушує банківських працівників займатися деталями і процессами, якими вони могли би нехтувати, використовуючи тільки вищезгадані методи фінансового планування і забезпечує:

· краще розуміння ринкової ситуації та її еволюції в минулому, сьогоденні і майбутньому;

· оцінку потенційних загроз для фірми;

· виявлення сприятливих можливостей для фірми;

· виявлення можливих, найдоцільніших напрямів діяльності фірми;

· підвищення рівня адаптованості фірми до змін зовнішнього середовища.

Метод сценаріїв дозволяє підвищити, передбачити і розвинути гнучкість та адаптацію банку до різних варіантів змін.

Використання системи вищевказаних методів дає комплексну оцінку розвитку економіки, на основі якої банк шляхом розробки чіткого фінансового плану використання та залучення ресурсів максимально має адаптувати мікросередовище під очікувані зміни. Фінансовий план банку має описувати:

· розвиток напрямів діяльності, який складатиметься з одного боку із переліку та обсягу необхідних ресурсів, затрат і заходів для розвитку цих напрямів, з іншого — плану доходів, що дозволить отримати очікуваний фінансовий результат від розвитку банку. Наприклад, розвиток НТП створив можливість електронного обміну інформацією. Своєчасно запровадивши цю технологію банк отримує вагомі переваги над конкурентами;

· реорганізацію (згортання) діяльності, метою якого є розроблення чітких заходів для спрямування затрат із неприбуткової діяльності банку на прибуткову. Наприклад, для обслуговування клієнта «Х», що спеціалізувався на перевезеннях за допомогою паровозів, банк відкрив відділення, яке спеціалізувалось на депозитному та розрахунковому обслуговуванні клієнта. Із винайденням тепловозів «Х» необхідно провести переозброєння основних фондів. Відповідно клієнт відчуватиме дефіцит ресурсів, якщо банк вчасно зреагує на зміну ситуації і «переорієнтує» діяльність відділення із депозитно-розрахункової на кредитно-розрахункову то він не тільки збереже відділення та клієнтську базу, а й отримає прибутки від обслуговування цього клієнта.

Зображену на рис.3.4 структуру фінансових планів розроблено для здійснення контролю за фінансовою діяльністю підрозділів, оцінки ефективності надання послуг та обслуговування клієнтів банку, проведення необхідного аналізу в розрізі доходів, а також організаційних, функціональних та економічних категорій видатків, забезпечення загальнобанківської та міжструктурної порівнянності фінансових показників [13].

Рис. 3.4. Новації у системі фінансового планування банку

ВИСНОВКИ

У курсовій роботі наведено теоретичне узагальнення і нове вирішення наукового завдання щодо розробки методологічних засад та обґрунтування прикладних аспектів планування діяльності банку, показано роль і значення ситуаційного підходу до ревізії існуючої стратегії розвитку комерційних банків та її коректування, а також зроблено акцент на необхідності точної оцінки ситуації та її характеристики. Ситуаційний підхід передбачає звернення до практичного застосування усіх наявних у менеджера знань про банк і до формування адаптивного стилю управління.. Це дало змогу сформулювати ряд висновків і пропозицій, які розкривають результати виконання поставлених задач дослідження.

1. У сучасних умовах розвитку банківської діяльності виникає необхідність планування. Розроблена ієрархічна система планів банку доводить, що планування має комплексний характер і включає такі елементи: стратегічний план банку; плани розвитку банку (поточні, тактичні, оперативні, диспозитивні); бізнес-плани, кожен з яких є складною моделлю діяльності банку або його структурних підрозділів;

2. Визначено напрями вдосконалення організації планування в банку, зокрема конкретизовано основні недоліки сучасного планування в банку, обґрунтовано необхідність планування та визначено напрями його вдосконалення;

3. Показано взаємозв'язок і взаємозалежність таких понять, як організаційний розвиток і стратегічне планування;

4. Показано, що найбільш гнучким інструментом стратегічного планування, який дозволяє оцінити вплив зовнішнього і внутрішнього середовища на діяльність комерційного банку і визначити можливі варіанти стратегії, є аналіз SWOT;

5. Запропоновано угрупування комерційних банків за їхнім рейтингом у площині "надійність – рентабельність";

6. . Надано рекомендації щодо визначення стратегічного положення банку “Південний”. У результаті проведеного аналізу банку “Південній” були запропоновані основні напрямки його стратегічного розвитку;

7. Досліджено процеси формування фінансових планів;

8. Здійснено спробу аналізу сучасної практики фінансового планування в банках;

9. Узагальнено нові підходи до трактування та практичного використання методів фінансового планування в банках.

Отже, незважаючи на те, що ефективна методика планування фінансових показників дозволяє знаходити внутрішні резерви банку, дотримуватись режиму економії шляхом: дотримання запланованих норм витрат праці і матеріальних ресурсів; зменшення надмірних запасів ресурсів, непродуктивних витрат, обсягу позапланових фінансових інвестицій; створення необхідних умов для ефективного використання виробничих потужностей та підвищення якості продукції; на сучасному етапі розвитку банківської системи, в багатьох банках відсутнє планування, а рішення що приймаються керівництвом стосовно організації фінансово-господарської діяльності банку, не підкріпляються відповідними розрахунками, і мають інтуїтивне підгрунтя. Такий стан справ частково спричинений макроекономічними тенденціями розвитку країни: високим рівнем інфляції, фінансовими кризами, частими змінами нормативно-правової бази та ін. Слід сказати, що використання висвітлених підходів дозволить з одного боку перетворити систему планування діяльності банку у робочий інструмент, який використовується в усіх сферах діяльності комерційного банку, головний обов’язок якого полягає в визначенні альтернативних напрямів та траєкторій розвитку банку, постановці цілей, розподілі ресурсів і всього того, що дає банку конкурентні переваги, з метою отримання максимального ефекту, а з іншого — організувати процес діяльності банку для досягнення поставленої мети.

Використання вказаних рекомендацій у банківській діяльності будуть сприяти розвитку процесів, пов’язаних із впровадженням планування діяльності банків.

Дата: 2019-05-29, просмотров: 321.