Содержание

Введение

Общие сведения о налогах и налоговых льготах

1.1 Понятие налогов и сборов их виды и функции налогообложения

1.2 Налоговые льготы: понятие, порядок установления и отмены

1.3 Налоговые вычеты физических лиц

2. Анализ использования налоговых льгот физических лиц

Заключение

Используемые источники и литература

Введение

Ни в одной сфере научных знаний невозможно назвать другую, столь неоднозначную, противоречивую и функционально разнонаправленную совокупность отношений, какой является система налогообложения. Эта область всегда является областью острых разногласий между представителями власти – сборщиками налогов и лицами, обязанными их платить. В связи с этим налоги всегда считались наихудшими из зол, которое может выпасть на долю человека. Особенно негативно налоги воспринимаются в экономически слабых, недемократических государствах, правительства которых осуществляют траты, несоразмерные ВВП, значительная часть которых лишена общественно значимого характера.

Как справедливо отмечалось специалистами налогового права, вопросы применения налоговых льгот постоянно находятся в центре внимания налогоплательщиков и налоговых органов. Многочисленные споры по поводу правомерности применения налоговых льгот связаны в основном с различным пониманием целей их установления, полномочий по их введению в действие и правил их использования.

Таким образом, анализ системы налогообложения представляется весьма актуальной и интересной темой с практической точки зрения использования налоговых льгот, а именно, возможность использования налоговых льгот физическими лицами.

Объектом исследования служит система налогообложения РФ.

Цель курсовой работы - провести анализ использования льгот в системе налогообложения физических лиц.

Для реализации поставленной цели, необходимо выполнить следующие задачи:

1) рассмотреть теоретические понятия о налогах и налоговых льготах;

2) рассмотреть виды налогов;

3) рассмотреть виды льгот, а в частности, льготы для физических лиц;

4) провести оценку эффективности использования налоговых льгот, физическими лицами.

Методами анализа данной работы являются системный и статистический и другие.

Курсовая работа состоит из двух глав. В первой главе рассматривается общие понятия о налоговой системе, налогах и налоговых льготах. Вторая глава посвящена анализу использования льгот в системе налогообложения физических лиц.

В процессе написания курсовой работы использовалась литература, посвященная теме о налогах и налогообложении, информация из сети Интернет по данной теме. За основу взят нормативный материал: Налоговый кодекс I и II части, Об основах налоговой системы в Российской Федерации: Федеральный закон, и другие нормативные акты.

Общие сведения о налогах и налоговых льготах

Практически по всем перечисленным налогам существуют налоговые льготы и вычеты. Для физических лиц список видов налогов выглядит менее обширный. Мы сможем увидеть его в следующей главе 2.

Анализ использования налоговых льгот физических лиц

Как мы уже говорили ранее, все поступающие налоги распределяются в федеральный, региональный и местные бюджеты.

Льготы для физических лиц предусмотрены не по всем видам налогов, а только по части из них. Список налогов, дающих право на использование налоговых льгот, приведен в таблице 3.

Таблица 3 - Виды налогов, дающие право на использование льгот физическими лицами

| Распределения налогов | ||

| Федеральные налоги и сборы | Региональные налоги | Местные налоги |

| Виды налогов | ||

| - налог на доходы физических лиц; - единый социальный налог; - государственная пошлина. | - транспортный налог. | - земельный налог; - налог на имущество физических лиц. |

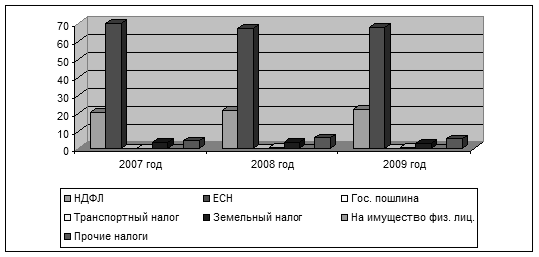

Для проведения анализа по использованию налоговых льгот физическими лицами, рассмотрим в таблице 4. общую картину поступления налогов в бюджетную систему РФ в период с 2007 по 2009 гг., по которым предусмотрены льготы для физических лиц.

Таблица 4 - Налоговые поступления в бюджетную систему РФ по состоянию на 01.01.2009 года

| Вид налога | на 01.01.07 год | 01.01.08 год | 01.01.09 год | |||

| млн. руб. | % | млн. руб. | % | млн. руб. | % | |

| НДФЛ | 6491477 | 20,50 | 8730532 | 21,65 | 11055281 | 22,40 |

| ЕСН | 22154232 | 69,96 | 26952217 | 66,83 | 33219703 | 67,30 |

| Гос. пошлина | 61206 | 0,19 | 67309 | 0,17 | 96967 | 0,20 |

| Земельный налог | 1160979 | 3,67 | 1505834 | 3,73 | 1486749 | 3,01 |

| Прочие налоги | 1543919 | 4,88 | 2613885 | 6,48 | 2842066 | 5,76 |

| Всего | 31668557 | 100 | 40332529 | 100 | 49358212 | 100 |

Для более наглядного вида, данные представленные в таблице отобразим в виде графика на рис. 1.

Рисунок 1 - Налоговые поступления в бюджетную систему РФ на 1.01.2007 года

На рисунке видно, что большую долю налоговых поступлений в 2007 году приходится на ЕСН – 22 154 232 млн. руб. или почти 70 %. Наименьшую долю поступлений приходится на Государственную пошлину – 61206 руб. или 0,19%.

Согласно табличным и графическим данным в период с 2007 – 2009 гг. можно сделать выводы: большая часть налоговых поступлений приходится на Единый социальный налог, следовательно, использование налоговых льгот по ЕСН будет, будет также, составлять большую часть всех предоставляемых льгот.

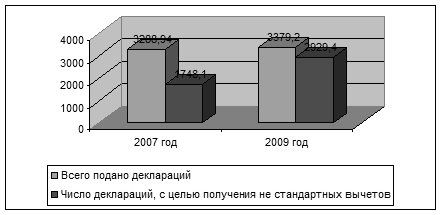

Таблица 5 - Оценка использования налоговых льгот физическими лицами

| Число деклараций по доходам | 01.01.07 (млрд. руб.) | 01.01.09 (млрд. руб.) |

| Всего подано деклараций | 3288,94 | 3379,2 |

| Число деклараций, с целью получения не стандартных вычетов | 1748,1 | 2929,4 |

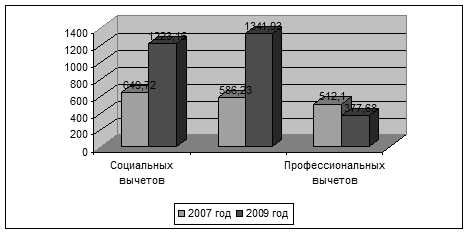

| в том числе: Социальных вычетов | 649,72 | 1223,16 |

| Имущественных вычетов | 586,23 | 1341,93 |

| Профессиональных вычетов | 512,1 | 377,68 |

Рисунок 2 - Общая оценка поданных деклараций для получения льгот

Рисунок 3 - Оценка поданных деклараций для получения не стандартных вычетов

Как видно из таблицы 5 и графических данных рис. 3., общий объем предоставленных вычетов за этот период увеличился почти в 2,7 раза и составил в 2006 г. более одного млрд. руб. Сумма социальных вычетов увеличилась в 5,5 раза, а имущественных вычетов - более чем в 3 раза.

Далее рассмотрим сумму не стандартных вычетов, предоставленных налогоплательщикам по поданным декларациям в 2007-2009 гг. (см. Табл. 6.).

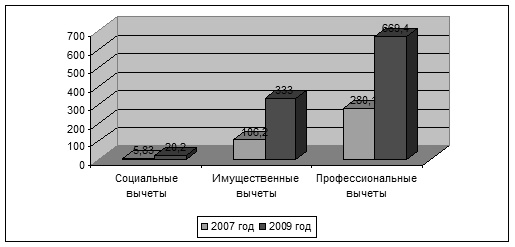

Таблица 6 - Суммы нестандартных вычетов, предоставленных налогоплательщикам РФ

| № п/п | Наименование вычета | 2007 год | 2009 год | ||

| млрд. руб. | % | млрд. руб. | % | ||

| 1 | Социальные вычеты | 5,83 | 1,5 | 20,2 | 1,9 |

| 2. | Имущественные вычеты | 106,2 | 1,17 | 333,0 | 31,7 |

| 3. | Профессиональные вычеты | 280,1 | 71,4 | 669,4 | 66,4 |

| Всего | 392,1 | 100 | 1052,6 | 100 | |

Рисунок 4 - Суммы, предоставленные налогоплательщикам РФ

Таблица 7 - Структура заявлений на предоставление нестандартных вычетов в РФ в 2006 - 2009 гг. (в % от общего числа заявлений)

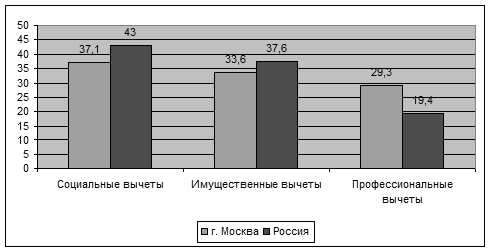

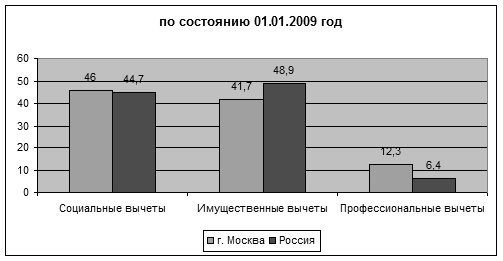

| №п/п | Наименование вычета | 01.01.07 | 01.01.09 | ||

| по г. Москва | по России | по г. Москва | по России | ||

| 1. | Социальные вычеты | 37,1 | 43,0 | 46,0 | 44,7 |

| 1.1. | в том числе:на благотворительные цели | 0.3 | 0,24 | 0.21 | 0,21 |

| 1.2. | на образование | 35,3 | 40,6 | 43,1 | 40,6 |

| 1.3. | на лечение | 1,5 | 2,2 | 2,7 | 3,6 |

| 2. | Имущественные вычеты | 33,6 | 37,6 | 41,7 | 48,9 |

| 2.1. | в том числе:при продаже имущества | 8,0 | 10,8 | 10,4 | 10,3 |

| 2.2. | при покупке имущества | 25,6 | 26,8 | 31,3 | 35,5 |

| 3 | Профессиональные вычеты | 29,3 | 19,4 | 12,3 | 6,4 |

| Всего: | 100 | 100 | 100 | 100 | |

В таблице 7 приведена структура заявлений на предоставление различных видов вычетов в сравнении с г. Москвой и по России в целом.

Рисунок 5 - Количество заявлений на предоставление льгот на 01.01.07г.

Рисунок 6 - Количество заявлений на предоставление льгот на 01.01.09г.

Из табличных и графических данных видно, что в 2009 г. в сравнении с 2007 г. более чем в 4,5 раза уменьшилось число заявлений на профессиональные вычеты, при этом наблюдается рост заявлений на социальные вычеты (в первую очередь на образование) и имущественные вычеты (главным образом за счет вычета при покупке жилья).

В 2009 г. за имущественным вычетом при покупке жилья обратилось около 35% от общего числа заявителей, за социальным вычетом на образование - около 40%, за профессиональным вычетом - около 6%. При этом численность заявивших право на имущественный вычет при продаже имущества почти в 3,5 раза меньше числа заявивших имущественный вычет при покупке жилья. В то же время общая сумма вычета при продаже в 2009 г. составила почти 208 млрд. руб., в то время как при покупке жилья сумма вычета составляет около 125 млрд. руб. (т.е. почти в 1,7 раза больше).

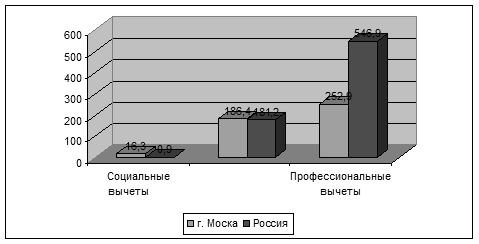

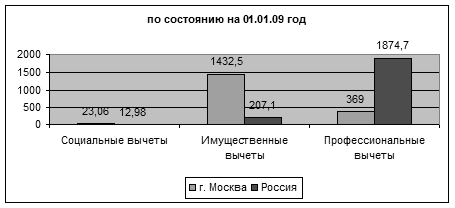

Далее рассмотрим среднею величину заявленных налогоплательщиками на стандартных вычетов в период с 2007 по 2009 гг. в сравнении с г. Москвой и по России в целом (см. табл. 8).

Таблица 8 - Средние величины заявленных налогоплательщиками нестандартных вычетов

| №п/п | Наименование вычетов | 01.01.2007 | 01.01.2009 | ||

| по г. Москва | по России | по г. Москва | по России | ||

| 1 | Социальные вычеты | 16,3 | 0,9 | 23,06 | 12,98 |

| 1.1. | в том числе:на благотворительные цели | - | - | 2 | 24,52 |

| 1.2. | на образование | 16,9 | 14,3 | 22,8 | 13,74 |

| 1.3. | на лечение | 11,2 | 10,1 | 24,3 | 12,55 |

| 2. | Имущественные вычеты | 186,4 | 181,2 | 1432,5 | 207,1 |

| 2.1. | в том числе:при продаже имущества | 226,2 | 105,4 | 7194 | 533,8 |

| 2.2. | при покупке имущества | 174,5 | 74,5 | 208,3 | 98,87 |

| 3 | Профессиональные вычеты | 252,9 | 546,9 | 369 | 1874,7 |

В таблице 8 мы видим, что статистические данные по предоставляемым вычетам в масштабах всей России и в г. Москве подтверждают выявленные тенденции. Вместе с тем наблюдаются и существенные различия.

Рисунок 7 - Средние величины заявленных не стандартных вычетов на 01.01.07 г.

Рисунок 8 - Средние величины заявленных не стандартных вычетов на 01.01.07 г.

Наблюдается в целом увеличение средних размеров предоставляемых вычетов в 2009 г. в сравнении с 2006 г. Вместе с тем величины социальных и имущественных вычетов по г. Москве больше, чем в среднем по России. Так среднее значение социальных вычетов на образование в г. Москве составляет 22,8 тыс. руб., а по России - 13,7 тыс. руб., на лечение: в г. Москве - 24,3 тыс. руб., в России - 12,5 тыс. руб.

Еще сильнее различаются имущественные вычеты: при продаже имущества: в г. Москве - 7,2 млн. руб., по России - 534 тыс. руб., при покупке: в г. Москве - 208,3 тыс. руб., по России - 99,4 тыс. руб. Такое положение объясняется более низким уровнем доходов в целом по России. По данным представленных деклараций средний задекларированный доход в г. Москве составил около 1,1 млн. руб., а по России - 781 тыс. руб.

По официальным данным средний размер доходов москвичей почти в 2 раза превышает этот показатель по России. Кроме того, причиной высокого уровня имущественных вычетов при продаже имущества является высокий уровень цен на недвижимость в г. Москве. Основными заявителями по социальным и имущественным вычетам являются наемные работники. Так, по имущественным вычетам от продажи они составляют около 80%, на приобретение жилья - 96,4% (в г. Москве - 98,9% и 99,1% соответственно).

По социальным вычетам на образование декларации этой категории плательщиков составляют 96,4% (в г. Москве - 98%), на лечение - 93,5% (в г. Москве - 95,5%). В связи с тем, что основными заявителями по социальным и имущественным вычетам являются лица наемного труда, взимание налога с которых возложено на налоговых агентов, представляется целесообразным предоставить право налоговым агентам осуществлять налоговые вычеты, используя механизм, введенный с 2005 г. по имущественным вычетам на приобретение жилья.

Проанализируем, насколько существующая система нестандартных налоговых скидок выполняет социальную и регулирующую функции. Введение социальных вычетов по расходам на образование и лечение является отражением политики государства по уменьшению государственных гарантий гражданам на получение бесплатного образования и медицинской помощи. С учетом этого введение таких вычетов является несомненным положительным шагом. Наибольшим интересом у налогоплательщиков пользуется социальный вычет по расходам на образование. Почти 23% физических лиц из общего числа заявивших право на нестандартные вычеты по г. Москве и свыше 43% по России использовали право на социальный вычет на образовательные нужды. Статистика свидетельствует, что этот вычет используется чаще всего при оплате обучения детей, а не самих работников. В целом можно констатировать, что вычет на образовательные нужды выполняет возложенные на него социальные функции. Вместе с тем, учитывая достаточно высокую стоимость обучения, представляется целесообразным рассмотреть возможность увеличения размера такой льготы, введя при этом ограничение по верхнему пределу дохода лиц, которым этот вычет может предоставляться.

Из приведенных выше данных видно, что льгота на оплату медицинских услуг менее востребована населением. Только около 3% лиц, обратившихся за нестандартными вычетами в г. Москве, и 4,0% в России воспользовались этой льготой. При этом сумма льготы использована в Москве в среднем на 65%, а в России на 44%. Это свидетельствует о том, что такой льготой пользуются, скорее всего, лица с низкими и средними доходами.

Учитывая достаточно низкий уровень бесплатного здравоохранения, столь малый интерес налогоплательщиков к вычету на медицинские нужды можно объяснить просто отсутствием у населения средств на платные медицинские услуги. Как результат: появление болезней, которые давно были побеждены (тиф, холера и т.п.), повышенная смертность, общее снижение продолжительности жизни. Тем не менее, введение указанной льготы можно считать вполне обоснованным.

Представляется необходимым рассмотреть целесообразность увеличения суммы льготы при одновременном ограничении верхнего предела дохода лиц, которым вычет может предоставляться.

Как видно из выше приведенных данных, имущественный вычет по доходам, полученным от продажи собственного имущества, заявлен почти 9% декларантов в г. Москве и около 10% в России. По средней величине предоставляемого вычета он в г. Москве в 35 раз превышает средний вычет на покупку жилья (в России почти в 6 раз). Основным объектом продажи, учитывая размер среднего вычета (7,2 млн. руб. в г. Москве и 533 тыс. в среднем по России), скорее всего, являются квартиры.

Полученный таким образом доход чаще всего направляется на приобретение другого жилья, а также, учитывая достаточно низкий уровень доходов многих российских граждан, на решение жизненных проблем населения (лечение, образование, приобретение товаров длительного пользования). Имущественный вычет на приобретение и строительство квартиры или жилого дома имеет социальную и одновременно регулирующую направленность. Регулирующая направленность проявляется в том, что стимулируется развитие жилищного строительства, создается дополнительный спрос на строительные материалы и услуги, создаются новые рабочие места, а затем стимулируется и потребительский спрос на мебель, бытовую технику.

Вместе с тем необходимо признать, что данная льгота ориентирована на категорию лиц с высоким уровнем доходов, поскольку уровень цен на жилье не только в г. Москве, но и в других городах очень высокий. Учитывая реальный уровень цен на квартиры не только в г. Москве, но и в России в целом, возникает вопрос об источниках доходов, на которые приобретены квартиры. Анализ сумм заявленных доходов, имущественных вычетов на приобретение жилья и продекларированных доходов свидетельствует о несоответствии заявленных расходов и декларируемых доходов. Так средний доход налогоплательщиков, подавших заявление о предоставлении налоговых вычетов в 2009 г., составил в Москве 1,3 млн. руб. в год, а в России - около 800 тыс. руб. Все это ставит вопрос об обоснованности отмены контроля за соответствием уровня расходов получаемым (декларируемым) доходам.

Заключение

Налог как экономическая категория существует помимо воли одного лица, группы лиц. Налог – категория историческая, она носит общественный характер.

Государство может использовать эту категорию как во благо общества, так и во вред ему. Мировая практика выработала и использует множество форм налогов, различающихся по объекту, источникам, формам взимания и так далее.

Научная обоснованность налоговых форм зависит от профессионализма лиц, занимающихся реформацией налоговых отношений, и от степени демократической, правовой зрелости граждан, полноты их участия в распределении созданной стоимости, а также от организационно-правовой формы собственности. Множественность форм налогов позволяет в большей мере охватить все многообразие форм доходов налогоплательщиков, определенным образом воздействовать на различные стороны их деятельности, реализовать функции в процессах регулирования и управления и в то же время заметно снизить психологическое воздействие налогового пресса за счет определенного перераспределения совокупного налога, направляемого в бюджет налогоплательщиками, по нескольким частным налогам, направляемым в бюджеты различных уровней государственной власти и социальные фонды.

В то же время ряд авторов отмечает множественность налогов и их сложность как одну из негативных характеристик современной системы налогообложения.

В курсовой работе мы провели анализ использования льгот в системе налогообложения физических лиц.

В заключение можно вынести следующие итоги и рекомендации для повышения эффективности и социальной направленности льгот по налогу на доходы физических лиц представляется целесообразным:

1. Довести в течение ряда лет величину стандартного вычета на каждого налогоплательщика и иждивенца до величины не менее реального прожиточного минимума, рассчитываемого по международно признанным нормам.

2. Перейти от индивидуального обложения к налогообложению доходов семьи, предоставив налогоплательщику право самостоятельно выбирать индивидуальный или семейный режим обложения.

3. Ввести механизм автоматической индексации всех стандартных и нестандартных вычетов с учетом инфляции.

4. Необходимо повысить социальную направленность предоставляемых социальных вычетов на слои с низкими и средними доходами:

- с этой целью целесообразно увеличить размер социальных вычетов, введя ограничение на уровень доходов, свыше которого вычеты не предоставляются;

- предоставлять социальные вычеты семье в целом;

- вычет на обучение предоставлять только для обучения в российских образовательных учреждениях;

- предоставлять вычет на обучение семье при обучении детей на очно-заочной и заочной формах обучения (за счет доходов работающих членов семьи, в том числе и ребенка в возрасте до 24 лет).

5. Имущественный вычет на приобретение жилья предоставлять только при уровне доходов семьи, не превышающем определенной величины, например кратном 8 - 10 бюджетам минимального прожиточного минимума.

6. Восстановить имущественный вычет на приобретение или строительство садового домика, дачи, дома в деревне с ограничением суммы вычета и размера дохода и списанием расходов по мере строительства.

7. Реализация принципа справедливости в налогообложении доходов физических лиц невозможна без проведения следующих мероприятий:

- организации действенного контроля за расходами физических лиц;

- введения прогрессивной шкалы налогообложения, которая учитывала бы мировой опыт и национальные особенности экономики и менталитета российского налогоплательщика.

Также представляется необходимым дополнить Налоговый кодекс РФ соответствующими статьями, дающими налоговым органам право осуществлять реальный контроль за соответствием расходов уровню декларируемых доходов. Как показывает проведенный анализ, действующий механизм предоставления льгот по налогу на доходы физических лиц имеет возможности для реализации регулирующей и социальной функции. Вместе с тем в сегодняшнем виде система налоговых льгот не обеспечивает в полной мере социальное регулирование и поддержку населения с низкими и средними доходами. Она ведет к еще большему социальному расслоению и увеличению социальной напряженности в обществе.

Используемые источники и литература

1. Налоговый кодекс Российской Федерации от 31.08.1992 г. №146-ФЗ (с изм. и доп. от 19.07.2009) // СПС Гарант.

2. Об отдельных вопросах предоставления социальных налоговых вычетов: Письмо федеральной налоговой службы от 31 августа 2006 г. N САЭ-6-04/876.3. О подоходном налоге с физических лиц: Закон РСФСР от 7 декабря 1991 г. N 19981 (с изм. и доп. от 21 марта 2004 г.) // СПС Консультант Плюс.

4. О подоходном налоге с физических лиц: Инструкция Госналогслужбы РФ от 29 июня 1995 года № 35 По применению Закона Российской Федерации (с изм. и доп. на 2009 г.) // СПС Консультант Плюс.

5. О налогах на имущество физических лиц: Закон РСФСР от 9 декабря 1991 г. N 20031(с изм. 08 мая 2009 г.) // СПС Консультант Плюс.

6. Виды налогов и сборов: Статья // Информационный экономический портал // Экономика современного предприятия- http://www.esp-izdat.ru, 2009.

7. Налоговое право России. Учебное пособие. // Электронное издание – М.: Равновесие, 2007.

8. Евстигнеев Е., Викторова Н. Основы налогообложения и налогового законодательства: Краткий курс, - Питер, 2005. – 256 с.

9. Зрелов А.П. Имущественный налоговый вычет: Практические рекомендации по получению. – М.: Деловой двор, 2008. - 128с.

Содержание

Введение

Общие сведения о налогах и налоговых льготах

1.1 Понятие налогов и сборов их виды и функции налогообложения

1.2 Налоговые льготы: понятие, порядок установления и отмены

1.3 Налоговые вычеты физических лиц

2. Анализ использования налоговых льгот физических лиц

Заключение

Используемые источники и литература

Введение

Ни в одной сфере научных знаний невозможно назвать другую, столь неоднозначную, противоречивую и функционально разнонаправленную совокупность отношений, какой является система налогообложения. Эта область всегда является областью острых разногласий между представителями власти – сборщиками налогов и лицами, обязанными их платить. В связи с этим налоги всегда считались наихудшими из зол, которое может выпасть на долю человека. Особенно негативно налоги воспринимаются в экономически слабых, недемократических государствах, правительства которых осуществляют траты, несоразмерные ВВП, значительная часть которых лишена общественно значимого характера.

Как справедливо отмечалось специалистами налогового права, вопросы применения налоговых льгот постоянно находятся в центре внимания налогоплательщиков и налоговых органов. Многочисленные споры по поводу правомерности применения налоговых льгот связаны в основном с различным пониманием целей их установления, полномочий по их введению в действие и правил их использования.

Таким образом, анализ системы налогообложения представляется весьма актуальной и интересной темой с практической точки зрения использования налоговых льгот, а именно, возможность использования налоговых льгот физическими лицами.

Объектом исследования служит система налогообложения РФ.

Цель курсовой работы - провести анализ использования льгот в системе налогообложения физических лиц.

Для реализации поставленной цели, необходимо выполнить следующие задачи:

1) рассмотреть теоретические понятия о налогах и налоговых льготах;

2) рассмотреть виды налогов;

3) рассмотреть виды льгот, а в частности, льготы для физических лиц;

4) провести оценку эффективности использования налоговых льгот, физическими лицами.

Методами анализа данной работы являются системный и статистический и другие.

Курсовая работа состоит из двух глав. В первой главе рассматривается общие понятия о налоговой системе, налогах и налоговых льготах. Вторая глава посвящена анализу использования льгот в системе налогообложения физических лиц.

В процессе написания курсовой работы использовалась литература, посвященная теме о налогах и налогообложении, информация из сети Интернет по данной теме. За основу взят нормативный материал: Налоговый кодекс I и II части, Об основах налоговой системы в Российской Федерации: Федеральный закон, и другие нормативные акты.

Дата: 2019-05-28, просмотров: 309.