а) Інфляційні тенденції

Інфляційний сплеск кінця 2007 – першої половини 2008 рр[1][5]. став помітним чинником впливу на соціально-економічний розвиток України в поточному році. Він, зокрема:

- знизив динаміку реального зростання доходів населення;

- обумовив погіршення очікувань населення та суб’єктів господарювання щодо макроекономічної стабільності в країні;

- спонукав до здійснення антиінфляційних заходів монетарною та фіскальною владою.

Починаючи з другого кварталу 2008 р., послідовна реалізація антиінфляційних дій Уряду та НБУ дозволила суттєво знизити темпи інфляції – річний цикл розігріву інфляційних тенденцій до пікових значень у березні 2008 р. (понад 30% річних) завершився липневою дефляцією в Україні.

Уповільнити інфляційні процеси з травня 2008 р. дозволили:

- сезонність, що спричинила зниження цін на плодоовочеву продукцію, продукти харчування та безалкогольні напої, питома вага яких у споживчому кошику становить 53,1%;

- дії НБУ щодо стримування банківського кредитування і гальмування темпів грошової пропозиції – за 9 міс. 2008 р. приріст грошової маси склав лише 20,2%, торік – 33,6%, в той час як індекс споживчих цін був удвічі більшим, ніж торік;

- антиінфляційний ефект ревальвації національної валюти у травні 2008 р., що дозволило здешевити імпорт;

- врівноваження товарних ринків за рахунок як зростання виробництва у галузях, орієнтованих на споживчий ринок, так і надходження імпортної продукції, що сформувало товарну насиченість на споживчому ринку;

- відтягування коштів населення зі споживчого ринку на депозитні рахунки (обсяги депозитів фізичних осіб збільшилися на 24,2% з початку року) та на валютний ринок (за 9 міс. 2008 року на готівковому валютному ринку сформувалося значне від’ємне сальдо продажу/купівлі населенням іноземної валюти на рівні 2776 млн. доларів США, з них 1321 млн дол. – у вересні);

- гальмування світової інфляції, насамперед, зниження аграрної інфляції і падіння світових цін на нафту, що позитивно позначилося на вартості імпортованих енергоносіїв.

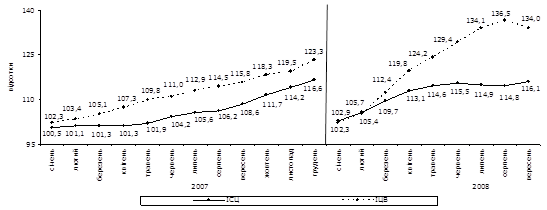

Рис. 3.1. Динаміка індексу споживчих цін та індексу цін виробників у 2007 та січні-вересні 2008 року (у% до грудня попереднього року)

В той же час, слід враховувати тимчасовість та нестійкість низки зазначених чинників, що не дозволяє вести мову по остаточне подолання інфляційних тенденцій та дає підстави прогнозувати їх відновлення восени 2008 р., оскільки:

- літня дефляція є традиційною та не свідчить про злам тенденції,

- зберігається суттєвий лаговий вплив підвищення цін виробників промислової продукції, сформований у попередні періоди зростанням вартості енергоносіїв та сільськогосподарської продукції, збільшенням витрат на оплату праці, на обслуговування позичкових коштів та інвестиційних витрат тощо. З 2006 р. темп зростання оптових цін в промисловості стабільно перевищує індекс споживчих цін (Рис. 17), в 2008 р. розрив став особливо помітним через гальмування зростання цін на споживчому ринку;

- базова інфляція практично не уповільнилася і впритул наблизилася до широкого індексу споживчих цін, досягнувши за 9 міс. 2008 р. 15,6%;

- девальвація гривні, яка відбувається у вересні-жовтні, веде до істотного подорожчання імпортних товарів і може надати суттєвого поштовху інфляційним тенденціям;

- продовжується зближення рівнів внутрішніх українських та світових цін, посилене значною відкритістю економіки України та зростаючою конкуренцією між внутрішніми і зовнішніми споживачами сировинних продуктів та напівфабрикатів;

- спадна промислова динаміка і структурні дисбаланси економічного зростання не створюють надійної бази для майбутнього зростання товарної пропозиції у відповідній кількості і якості;

- зростання обсягів сільськогосподарської продукції, як було показано вище, відбулося лише на деяких напрямках, відтак не відбулось очікуваного суцільного зниження цін після отримання нового врожаю;

- за тривкого випереджаючого зростання доходів населення сформувався певний надлишок попиту на ринку, який посилився зменшенням схильності до заощаджень та вилученням частини депозитів з комерційних банків восени.

- залишається низькою конкуренція виробників на товарних ринках в силу недостатньо ефективного адміністративного регулювання цін та протидії проявам монопольної поведінки на внутрішньому ринку;

- посилюється економічна та політична невизначеність в умовах політичної кризи в Україні, макрофінансової нестабільності та впливу світової валютно-фінансової кризи, що погіршує інфляційні очікування суб’єктів ринку[15];

Варто враховувати також значний негативний вплив проінфляційного характеру фіскальної політики, яка має переважно соціальну спрямованість. За даними Держказначейства України, за січень-вересень 2008 року до загального фонду Державного бюджету надійшло 134,3 млрд. грн., що на 54,7% більше, ніж у відповідному періоді минулого року, а у вересні до загального фонду Держбюджету надійшло доходів на 74,7% більше, ніж торік). Проте зростання обсягів фіскального вилучення сукупного продукту супроводжувалося випереджаючим зростанням соціальних видатків. Бюджетне стимулювання економічного розвитку у 2008 р. погіршилося. Частка капітальних видатків у загальній сумі видатків Зведеного бюджету України була найменшою за всі попередні роки і в січні-травні 2008 р. становила 6% (у січні-травні 2007 р. – 7,9%). Це обумовило невисоку ефективність фінансової політики в цілому щодо її спроможності нейтралізувати інфляційне розширення споживчого попиту, активізувати інвестиційний попит та підтримати економічну активність, переламати тенденцію до погіршення сальдо торговельного балансу, забезпечити стабільність національної грошової одиниці і стійкість банківської системи.

б) Зростання нестабільності банківського сектора економіки

Важливим чинником впливу на інфляційну й економічну динаміку в Україні стали зміни в обсягах і структурі банківського кредитування. Помітне скорочення темпів споживчого кредитування у січні-вересні 2008 р. мало вагомий позитивний вплив на послаблення дії інфляції попиту. Проте закономірним кроком на тлі погіршення практично всіх показників розвитку банківської системи в умовах високої інфляції та ужорсточення банківського регулювання, кризи на фондовому ринку і виведення капіталу з країни, ускладнення ситуації з фінансуванням стало також обмеження банками видачі кредитів на інвестиційні цілі, що відіграло негативну роль щодо інвестиційної динаміки в країні та послабило роль інвестиційного попиту в забезпеченні економічного зростання.

Серед основних тенденцій, що характеризують розвиток українського банківського сектора у 2008 р., слід відмітити наступні:

- уповільнення процесів трансформації потенціалу банківської системи в розширення економічної активності в економіці. За 8 місяців при зростанні власного капіталу банків на 32,6% їхні активи збільшилися на 23,5%;

- падіння прибутковості банківської діяльності – станом на 01.09.2007 р. прибуток склав 5058,4 млн. грн., що на 52% більше, ніж за відповідний період 2007 р., проте середня прибутковість банківських активів склала 0,80% проти 0,84% в аналогічному періоді минулого року, а прибутковість статутного капіталу – 9,54%, проти 10,84%. За експертними оцінками, високий прибуток – результат торішнього бурхливого зростання фінансової системи та збільшення частки високоприбуткових роздрібних кредитів в порівнянні з минулим роком;

- зменшення темпів приросту ресурсної бази банків – за сiчень-вересень 2008 р. депозити фізичних осіб зросли на 24,2% (торік на 32,1%), а депозити юридичних осіб – на 17,4% (торік на 37,8%). Слід вказати, що важливою причиною уповільнення темпів зростання активів і пасивів банків є їх переоцінка в іноземній валюті – падіння курсу основних валют щодо гривні в порівнянні з їх ринковими котируваннями в червні 2007 р. технічно збільшило базу порівняння для розрахунку річних показників зростання банківської системи;

- погіршення міжнародних рейтингів української банківської системи – в червні 2008 р. міжнародна агенція Standard & Poor’s знизила кредитний рейтинг нашої країни, який до цього не змінювався 2 роки, із ВВ – до В+*. В липні 2008 р. агенція оцінювала частку проблемних валових активів банків в Україні (переважно кредитів) на рівні 35–50%, тоді як, за даними НБУ, обсяг проблемних кредитів становить 1,5%;

- ужорсточення банківської політики – банки закрили малоприбуткові довгострокові програми кредитування земельних ділянок та іпотеки, ужорсточили умови надання споживчих позик, зменшили терміни надання кредитів – довгострокові кредити протягом 8 місяців 2008 р. збільшилися на 25,2% за загального зростання кредитів на 26,8% і на 1 вересня становили 59,4% від наданих кредитів. Перехід банків в режим жорсткої економії засвідчує накопичення значних коштів на банківських рахунках – понад 24 млрд. грн. на 1.10.08 р.;

- активізація використання зовнішніх джерел нарощування банківського капіталу – за перше півріччя частка іноземного капіталу в статутних фондах банків зросла до 40%, а приріст капіталу був більший аналогічного показника за перше півріччя 2007 р. (22% проти 18%). Це дозволило підтримати показник адекватності регулятивного капіталу, який знизився з 13,92 на 01.01.2008 р. до 13,25 на 01.03.2008 р., проте на початок вересня 2009 р. підвищився до 13,74%. При цьому обсяги зовнішніх запозичень українських банків, які розмістили свої облігації на зовнішніх ринках, у першому півріччі 2008 р. становили лише 800 млн. проти майже 2 млрд. дол. США торік. Нарощування капіталу виключно за рахунок стратегічних іноземних інвесторів рівноцінне суттєвій десуверенізації фінансового сектора;

- уповільнення майже вдвічі темпів зростання споживчого кредитування – за 9 місяців 2008 р. воно збільшилося на 33,5% (торік на 64,9%), проте продовжує стало випереджати темпи кредитування суб’єктів господарювання, які зросли на 32,1% (торік на 42,6%). У зазначений період частка виданих населенню кредитів у загальній масі кредитів досягла 36,6% (на 01.01.2008 вона становила 31,7%). Ці тенденції позитивно позначилися на структурі банківських активів за термінами і валютами, оскільки в 2008 р. більшість споживчих кредитів були довготерміновими та видавалися у національній валюті;

- за підвищення облікової ставки НБУ до 12% та високої інфляції відбулось подорожання як кредитів, так і депозитів (влітку вартість депозитів дещо зменшилася). Середньозважена вартість кредитів в національній валюті за січень-серпень 2008 р. зросла з 14,4% до 16,8%, в іноземній – з 11,2% до 12,7%. Інтегральна ставка за кредитами зросла з 13,4% до 15,2%, а інтегральна ставка за депозитами – з 7,9% до 8,8%. Тимчасом за високих темпів інфляції реальні процентні ставки залишаються від’ємними, що знижує прибутковість банківської системи та послаблює стимули до заощаджень[15].

У складних фінансових умовах відбулося загострення низки системних проблем вітчизняного банківського сектора:

- дефіциту як довгострокових, так і короткострокових фінансових ресурсів, що обмежує виконання банками своїх зобов’язань та не дозволяє їм забезпечити пропозицію довгострокових кредитів на рівні, адекватному потребам економіки[2][6];

- розриву в фінансуванні банківських активів зобов’язаннями у вигляді депозитів у банках;

- дисбалансу ліквідності – падіння співвідношення між довгостроковими депозитами та довгостроковими кредитами;

- низького рівня ризик-менеджменту, передусім, щодо кредитування корпоративного сектора;

- високих валютних ризиків в умовах значної курсової волатильності – подорожчання долара загрожує банкам як зростанням неповернень за валютними кредитами, так і труднощами щодо погашення своїх боргових зобов’язань;

- нестачі внутрішніх джерел капіталізації, що веде до посилення залежності банків від іноземних інвесторів.

За таких негативних передумов наростання негативних очікувань на валютному ринку при політичній нестабільності в суспільстві та на тлі демонстраційного ефекту розгортання світової фінансової кризи зумовило падіння довіри до банківської системи, яке виявилося в початку масового вилучення коштів з депозитних рахунків у жовтні 2008 р. В цій ситуації позитивно слід оцінити антикризові дії НБУ щодо суттєвого збільшення обсягів рефінансування (5,96 млрд грн. – за вересень, 6,45 млрд грн. – за першу декаду жовтня), заборони дострокового погашення депозитних рахунків (Постанова Ради НБУ №319), зняття обмежень на залучення валютних коштів (скасування 20%-ї норми резервування під депозити нерезидентів, підвищення порогової вартості зовнішніх позик тощо).

Водночас, поточна стабільність фінансової системи залежить від ефективного вирішення двох суперечливих завдань – забезпечення на належному рівні банківської ліквідності та підтримання курсу гривні. Отже, на відміну розвинених країн, де першочерговим завданням визнано максимально можливе забезпечення банків у фінансових ресурсах, в Україні рівноважливим завданням стало втримання курсової стабільності, що дещо обмежує можливості НБУ щодо врегулювання ситуації. Адже одночасне проведення масштабних валютних інтервенцій і операцій з рефінансування може істотно виснажити міжнародні резерви НБУ та стимулювати грошову пропозицію. Разом з тим, намагання НБУ обмежити обсяги банківського кредитування не відповідає середньо- і довгостроковим цілям фінансової стабілізації – стимулювання ділової та інвестиційної активності, збереження довіри населення до вітчизняних банків, підвищення фінансової стійкості останніх.

в) Проблеми валютно-курсової стабільності

У січні-вересні 2008 р. розвиток валютної сфери України був вкрай неоднозначним. Якщо у травні 2008 р. переважали передумови для ревальвації гривні, то на початку осені – для її девальвації. Великі обсяги припливу іноземного капіталу (за 8 міс. 2008 р. 13,6 млрд. дол. США, що в 1,6 разу більше, ніж торік) зумовили суттєве переважання в більшу частину року пропозиції іноземної валюти над попитом. Викуп надлишкової пропозиції до золотовалютних резервів вимагав від НБУ активних стерилізаційних операцій і супроводжувався збільшенням грошової пропозиції. З цих причин та з огляду на необхідність гальмування темпів інфляції та послаблення боргового навантаження на вітчизняні фінансові і нефінансові корпорації [3][7] 21 травня НБУ підвищив офіційний курс гривні до долара США з 5,05 грн/дол. США до 4,85 грн/дол. США. Такий крок НБУ наблизив офіційний курс до ринкової ситуації та дозволив врівноважити ринок без потреби проведення масованих валютних інтервенцій з викупу валюти. На думку низки експертів, одним з потужних аргументів на користь зміцнення Нацбанком офіційного курсу гривні стало значне зростання залишку на Єдиному казначейському рахунку, що посилило ризики не контрольованого монетарною владою виведення на ринок значного обсягу вільних коштів.

Хоча упродовж літніх місяців у валютній сфері зберігалася відносна стабільність – курс на міжбанку коливався в межах 4,50–4,65 грн/дол. США, а офіційний – утримувався на рівні 4,85–4,86 грн/дол. США, ревальваційний тиск зберігався, про що свідчить статистка валютних інтервенцій. За її даними, вже 22–23 травня НБУ змушений був виходити на ринок для купівлі валюти, причому лише за ці два дні міжнародні резерви збільшилися на 574 млн дол. Усього за червень-серпень міжнародні резерви НБУ зросли з 34 до 38 млрд. дол. США, обсяг валютних інтервенцій склав 4,74 млрд. дол. США.

Слід наголосити, що відхід НБУ від фіксованого курсу не супроводжувався запровадженням чіткої доктрини валютно-курсового регулювання. Це сприяло високій невизначеності на валютному ринку України, посиленій різкими змінами ситуації на світових валютних ринках. Так, в середині липня 2008 р. курс долара США на міжнародних ринках почав стрімко зростати на тлі очікуваної за підсумками другого кварталу рецесії в єврозоні. Це відповідним чином позначилося на факторах, що мають велике значення для курсу української валюти, а саме:

- зменшився приплив капіталу до банківського сектору в зв’язку зі світовою фінансовою кризою, нестачею ліквідності і перетіканням ресурсів у доларові активи;

- різко зріс попит на долари на міжбанківському і готівковому валютному ринках (зокрема, внаслідок дій Нафтогазу, що готується до дворазового підвищення цін на паливо з 2009 р., зростання потреби вітчизняних банків у доларових ресурсах в умовах відносного надлишку гривневої ліквідності – залишки на коррахунках на 1.10.08 р. досягли 24,2 млрд. грн., та «втечі» населення від національної валюти);

- в очікуванні девальвації гривні активізувався відплив капіталу з країни, зацікавленого в отриманні курсового прибутку – з березня по жовтень 2008 р. нерезиденти продали ОВДП на суму 1,3 млрд. грн. У підсумку від’ємне сальдо за операціями купівлі продажу нерезидентами внутрішніх облігацій банків склало 413 млн. дол. США, за операціями з цінними паперами Уряду – 226 млн. дол. США.;

- зменшилася експортна виручка внаслідок падіння світових цін на метал у серпні 2008 р. на 15–20%,

- продовжилося зростання обсягів імпорту.

В цих умовах заяви представників монетарної влади про небажання витрачати резерви на згладжування спекулятивних коливань на міжбанківському ринку через негативний вплив валютних інтервенцій на ліквідність банківської системи спровокували панічні настрої не лише у вітчизняних агентів валютного ринку, але і у великих стратегічних інвесторів. У підсумку курс долара на міжбанківському валютному ринку у вересні-жовтні підвищився з 4,6 до 5,6 грн/дол. США (або на 11% з початку року). Це змусило НБУ суттєво розширити межі курсового коридору (замість 4,85 ±4% вони були встановлені на рівні 4,95 ±8%), активізувати проведення валютних інтервенцій, обмежити банківську маржу між курсом купівлі і продажу готівкової валюти до 5%. НБУ також попередив банки, що застосовуватиме жорсткі санкції у випадку купівлі валюти для імпорту, що не завозиться в Україну, а також здійснення авансових платежів за імпорт, окрім критичного.

Отже, дестабілізаційні тенденції у грошово-фінансовій сфері України мають об’єктивне системне підґрунтя, що засвідчує необхідність комплексності підходів антикризової політики, які мають не лише протидіяти поточним ознакам нестабільності, але й забезпечувати необхідні структурні зрушення в цій сфері економіки.

Дата: 2019-05-28, просмотров: 340.