Вступ

Ресурси комерційного банку – це сукупність грошових коштів, що знаходяться у його розпорядженні і використовуються ним для виконання активних операцій. Операції, завдяки яким комерційні банки формують свої ресурси, мають назву пасивних.

Згідно з джерелами утворення банківських ресурсів в існуючій банківській практиці ресурси комерційних банків поділяють на власні, залучені та запозичені.

Власний капітал комерційного банку займає невелику питому вагу у сукупному капіталі, при цьому, якщо для суб'єктів підприємницької діяльності норма власного капіталу повинна становити біля 50%, то для комерційних банків загальноприйнята норма може бути не більше 8%. Це обумовлено специфікою банківської діяльності, при якій банк користується, в основному, чужими грошима, а власні кошти служать передусім для страхування інтересів вкладників і кредиторів банку, а також для покриття поточних збитків від банківської діяльності. Інакше кажучи, власний капітал комерційного банку виконує захисну функцію, а функція забезпечення оперативної діяльності для власного банківського капіталу є другорядною.

Залучені кошти комерційного банку – це кошти, які банк залучає на вклади і депозити. Депозит (вклад) – кошти в безготівковій чи готівковій формі, що надаються фізичними чи юридичними особами в управління резиденту, визначеному фінансовою організацією згідно із чинним законодавством України, або нерезиденту на чітко визначений строк та під процент і оформлюються відповідною угодою. Депозитна операція – операція із залучення коштів на вклади (з відкриттям іменованих клієнтських рахунків) та розміщення ощадних (депозитних) сертифікатів (з відкриттям чи без відкриття іменованих клієнтських рахунків).

Практично усі клієнтські рахунки називаються депозитними. Депозитним може бути будь-який відкритий клієнту у банку рахунок, на якому зберігаються його грошові кошти. За формою використання рахунків вони поділяються на: депозити (вклади) до запитання, термінові або строкові депозити, умовні депозити.

До запозиченого капіталу комерційного банку належать кошти, отримані від емісії і продажу облігацій, та кредити, отримані у інших банків, в тому числі в Національному банку України.

Залучені та запозичені кошти комерційного банку є платними ресурсами, ціна на які залежить від їх виду, суми, валюти та строку залучення (запозичення).

Виключна актуальність дослідження оптимальної структури запозичених та залучених коштів комерційного банку є в тому, що загальна суми плати за залучені та запозичені ресурси визначає банківську собівартість активних операцій, тобто операційний прибуток від розміщення ресурсів в активні операції при отриманні валового доходу банка.

Об’єкт дослідження курсової роботи – на макрорівні система комерційних банків України і на мікрорівні комерційний банк АКБ «Правекс-Банк».

Предмет дослідження курсової роботи – механізм операцій залучення вкладів населення комерційним банком АКБ «Правекс-Банк» (м. Київ).

Цілями дійсної курсової роботи є:

– вивчення основних нормативних документів, які визначають правове та операційне поле діяльності комерційних банків по роботі з залучення вкладів населення;

– аналіз поточного стану структури ресурсів в банківській системі України та місця вкладів населення в ній;

– аналіз політики залучення вкладів фізичних осіб в АКБ «Правекс-Банк» в 2002–2005 роках;

– аналіз перспектив поліпшення роботи по залученню вкладів населення в АКБ «Правекс-Банк».

Методи дослідження, застосовані в дослідженнях дипломної роботи –

методи ретроспективного економічного аналізу результатів діяльності банку (горизонтально-вертикальні статистичні розрізи), методи побудування алгоритмів та програм розрахунків на ПЕОМ (EXCEL-програми).

Інформаційно-методологічна база досліджень дійсної дипломної роботи – звітні документи АКБ «Правекс-Банк» за 2001–2005 роки, статистичні та нормативні документи Національного банку України, статистичні таблиці Асоціації українських банків.

Правекс-Банк є банком-учасником Фонду гарантування внесків фізичних осіб з 1999 року і, як винятково стабільний і надійний партнер, не один раз залучався Фондом до виплат відшкодувань вкладникам інших банків.

Детальну інформацію про систему гарантування внесків фізичних осіб в Україні Ви можете одержати, звернувшись по наступним реквізитах Фонду гарантування внесків фізичних осіб: 01034, м. Київ, вул. Ярославов Вал, 32-а, тел. (044) 495–24–15, 495–24–16, 495–24–13, e-mail: fgvfo@fg.org.ua, http://www.fg.org.ua/

Таблиця 1.3. Новий вид вкладу – «ЄВРОДОЛАР»

| Сумма вклада | 12 месяцев и 3 дня | 24 месяца |

| от 300 USD или от 300 EURO | 8,7% | 9,5% |

| Сплата%% по закінченні сроку договору | ||

Внесок може бути зроблений у доларах США чи ЄВРО.

Після закінчення терміну дії договору про депозитний внесок сума внеску і нараховані відсотки, за бажанням Клієнта, можуть бути виплачені з конвертацією в одну з валют (долари США чи ЄВРО) з використанням курсу НБУ, що діє в день закінчення договору.

Документи, необхідні для відкриття депозитного рахунка:

· паспорт вкладника;

· довідка з ідентифікаційним номером фізичної особи.

При внесенні коштів на депозит фізична особа укладає з Банком депозитний договір. Договір передбачає зміна (збільшення/зменшення) процентної ставки за узгодженням сторін. Усі зміни умов депозитного договору оформляються додатковою угодою.

Таблиця 1.4. Для членів клуба постійних клієнтів АКБ «Правекс-Банк»

У доларах США:

| Сума вклада | 1 міс. | 2 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік і 3 дні | 15 міс. | 18 міс. | 24 міс. |

| от 300 до 10 000, USD | - | - | - | 8.5% | 9.0% | 9.8% | 10.0% | 10.2% | 10.3% |

| от 10 000 и более, USD | - | - | - | 8.7% | 9.2% | 10.0% | 10.2% | 10.4% | 10.5% |

| Сплата%% поквартально | |||||||||

| от 300 до 10 000, USD | - | - | 8.0% | 9.0% | 9.5% | 10.3% | 10.5% | 10.7% | 10.8% |

| от 10 000 и более, USD | - | - | 8.2% | 9.2% | 9.7% | 10.5% | 10.7% | 10.9% | 11.0% |

| Сплата%% по закінченні строку | |||||||||

| от 300, USD | - | - | - | 8.2 | 8.7% | 9.5% | 9.7% | 9.9% | 10.0% |

| З правом поповнення вклада, сплата%% по закінченні сроку договора. | |||||||||

У НАЦІОНАЛЬНІЙ ВАЛЮТІ

В ІНОЗЕМНІЙ ВАЛЮТІ

Таблиця 1.6. Процентні ставки по вкладу «Скарбничка»

По внесках у гривнях

| Сума вклада | 1 міс. | 2 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік і 3 дні | 15 міс. | 18 міс. | 24 міс. |

| от 500 грн. | - | - | - | 12,0% | 12,5% | 13,2% | 13,5% | 13,7% | 14,0% |

по вкладах в гривнях для членів клуба постійних клієнтів АКБ «Правекс-Банк»*

| Сума вклада | 1 міс. | 2 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік и 3 дні | 15 міс. | 18 міс. | 24 міс. |

| от 500 грн. | - | - | - | 12,2% | 12,7% | 13,5% | 13,7% | 13,9% | 14,0% |

* – ставки діють в період проведення акции «Клуб постоянных клиентов» (з 06.06.2005 по 01.09.2005)

По вкладам в доларах США

| Cума | 1 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік і 3 дні | 15 міс. | 1.5 року | 2 роки |

| от 300, USD | - | - | 8.0% | 8.5% | 9.2% | 9.5% | 9.7% | 10.0% |

по вкладах в доларах США для членів клубу постійних клієнтів АКБ «Правекс-Банк»*

| Cума | 1 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік і 3 дні | 15 міс. | 1.5 року | 2 роки |

| от 300, USD | - | - | 8.2% | 8.7% | 9.5% | 9.7% | 9.9% | 10.0% |

* – ставки діють в період проведення акції «Клуб постоянных клиентов» (з 06.06.2005 по 01.09.2005)

по вкладах в євро

| Cума | 1 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік і 3 дні | 15 міс. | 1.5 року | 2 роки |

| от 300, EURO | - | - | 7.0% | 7.5% | 8.2% | 8.5% | 8.7% | 9.0% |

по вкладах в євро для членів клуба постійних кліентів АКБ «Правекс-Банк»*

| Cума | 1 міс. | 3 міс. | 6 міс. | 9 міс. | 1 рік і 3 дні | 15 міс. | 1.5 року | 2 роки |

| от 300, EURO | - | - | 7.2% | 7.7% | 8.5% | 8.7% | 8.9% | 9.0% |

* – ставки дію в період проведення акції «Клуб постійних клієнтів» (з 06.06.2005 по 01.09.2005)

Додаткові послуги.

До договору може бути складене заповідальне розпорядження чи доручення на розпорядження своїм внеском іншій особі.

Рис. 2.2 Динаміка джерел ресурсів та майнових активів балансу АКБ «Правекс-Банк» у 2001–2005 роках

Як показує аналіз графіків рис. 2.2 при поступовому рості власного капіталу банку у 2001–2003 роках на + 8,5% обсяги залучених коштів у 2001–2003 роках зросли на + 114,6%. У 2004–2005 роках банк пройшов кризисну стадію:

- за перших три квартали 2004 року обсяги залучених коштів зменшились на – 23%, а власний капітал зріс на + 37,8% за рахунок додаткових емісій (розширення акціонерного капіталу);

- у четвертому кварталі 2004 та першому кварталі 2005 року обсяги залучених коштів поступово зросли на + 6%, а власний капітал зріс на +9,9% за рахунок додаткової емісії;

- з 2002 року банк розпочав політику різкого нарощення вкладів населення як основи ресурсної бази залучених коштів і у 2004–2005 році структурна доля вкладів населення в залучених коштах перевищила 60%, тобто банк став – спеціалізованим ощадним банком;

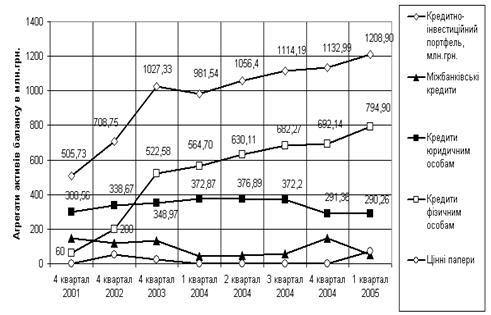

Як показує аналіз графіків структури кредитно-інвестиційного портфелю АКБ «Правекс-Банк» за 2001–2005 роки (рис. 2.3):

- з 2003 року банк стратегічно змінив напрямок кредитування, активізувавши кредитування фізичних осіб, за стабілізувавши, а потім у 2005 році і зменшивши обсяги кредитування юридичних осіб;

- у 2004 році банк вийшов з ринка цінних паперів і активізував свою присутність на ньому тільки в 2005 році;

- з 2004 року банк мінімізував міжбанківське кредитування;

- зростання кредитно-інвестиційного портфелю банка з 2001 року забезпечується послідовним нарощуванням обсягів кредитів фізичним особам;

Рис. 2.3 Динаміка обсягів та структури кредитно-інвестиційного портфелю АКБ «Правекс-Банк» у 2001–2004 роках

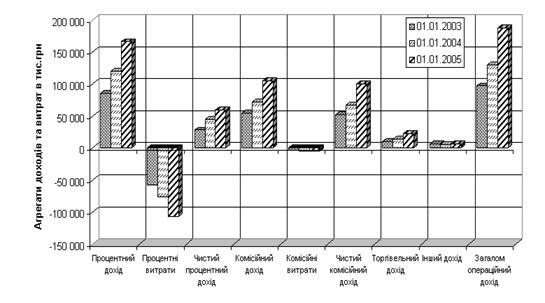

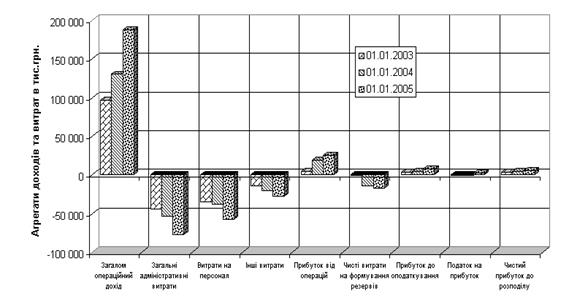

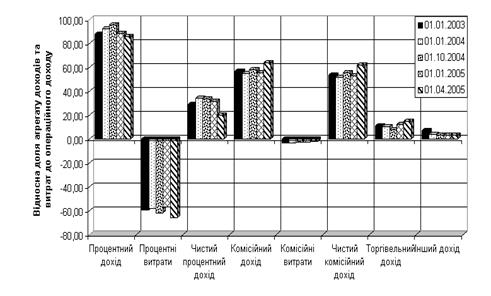

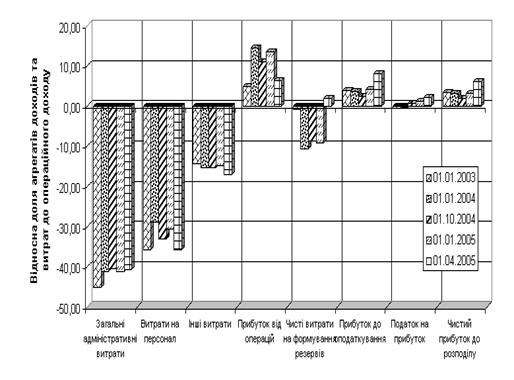

На рис. 2.4 – 2.7 наведені результати структурно-статистичного аналізу доходів та витрат АКБ «Правекс-Банк» у 2001–2002 роках побудовані на основі даних Додатку Б.

Аналіз графіків рис. 2.4 – 2.7 показує, що структура витрат та її динаміка характеризується:

- тенденцією до невеликого зниження рівня відносних витрат на загально-адміністративні цілі обслуговування інфраструктури банку з 46% (2002) до 41% (2005);

- тенденцією до невеликого підвищення рівня відносних витрат на утримання персоналу банку з 30%(2003) до 35%(2005);

- тенденцією до підвищення відносного рівня витрат на інші цілі з 15% (2005) до 18%(2005);

- зниження відносного рівня операційного прибутку з 12% (2002) до 10 –11%(2005) при відрахуванні частини прибутку до страхових резервів на відносному рівні 8 – 9%;

Рис. 2.4. Структура та динаміка абсолютних доходів в АКБ «Правекс-Банк» у 2002–2005 роках

Рис. 2.5. Структура та динаміка абсолютних витрат та прибутку в АКБ «Правекс-Банк» у 2002–2005 роках

Рис. 2.6. Структура та динаміка відносних (до операційного сумарного доходу) доходів в АКБ «Правекс-Банк» у 2002–2005 роках

Рис. 2.7 Структура та динаміка відносних (до операційного сумарного доходу) витрат та прибутку в АКБ «Правекс-Банк» у 2002–2005 роках

- відносним рівнем прибутку до оподаткування в 3–4% від сумарного операційного доходу;

Відповідно, структура доходів та її динаміка характеризується:

- зниженням долі чистого процентного доходу з 32%(2003) до 20%(2005);

- підвищенням долі чистого комісійного доходу з 50%(2003) до 60%(2005);

- підвищенням долі доходу від торгівлі валютою та банківськими металами з 10%(2003) до 15%(2005);

Отримані данні показують, що переорієнтація банку на дорогі ресурси (строкові депозити фізичних осіб) привела до зниження традиційного процентного доходу банку і його переорієнтацію на доходи від комісійних операцій.

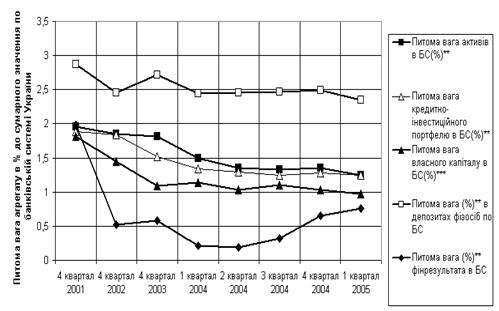

На рис. 2.8 наведені результати аналізу положення АКБ «Правекс-Банк» у ринковому середовищі банківської системи України. Оцінка проведена по відносним долям агрегатів балансу банка до загальних сум агрегатів балансів всієї банківської системи України у 2001–2005 роках.

Рис. 2.8 Питома вага агрегатів балансу та фінансових результатів АКБ «Правекс-Банк» в банківській системі України

Як показує аналіз графіків рис. 2.8 відносне фінансове положення АКБ «Правекс-Банк» в банківській системі України характеризується зменшення сектору обслуговування ринку з рівня 2% (2001) до 0,8 – 1,2% (у 2005 році). При цьому показовою являється присутність АКБ «Правекс-Банк» на ринку депозитів фізичних осіб, де його доля дорівнює 2,8%(2001) – 2,4%(2005), тобто підтверджується напрямок розвитку банку як спеціалізованого ощадного банку.

Ж) Правовий статус Фонду

Фонд є державною спеціалізованою установою, яка виконує функції державного управління у сфері гарантування вкладів фізичних осіб.

Фонд є юридичною особою, має відокремлене майно, яке є об'єктом права державної власності і перебуває у його повному господарському віданні.

Фонд є економічно самостійною установою, яка не має на меті одержання прибутку, має самостійний баланс, поточний та інші рахунки в Національному банку України. Фонд має печатку із своїм найменуванням, веде облік і звітність відповідно до законодавства. Місцезнаходження Фонду – місто Київ.

Висновки

Аналіз фінансових характеристик діяльності досліджуємого в курсовій роботі АКБ «Правекс-Банк» на фоні загальних характеристик та тенденцій розвитку банківської системи України виявив наступні особливості його розвитку за 2001–2005 роки:

1) При поступовому рості власного капіталу банку у 2001–2003 роках на +8,5%, обсяги залучених коштів у 2001–2003 роках зросли на + 114,6%, а у 2004–2005 роках банк пройшов кризисну стадію:

- за перших три квартали 2004 року обсяги залучених коштів зменшились на – 23%, а власний капітал зріс на + 37,8% за рахунок додаткових емісій (розширення акціонерного капіталу);

- у четвертому кварталі 2004 та першому кварталі 2005 року обсяги залучених коштів поступово зросли на + 6%, а власний капітал зріс на +9,9% за рахунок додаткової емісії;

2) Аналіз структури кредитно-інвестиційного портфелю АКБ «Правекс-Банк» за 2001–2005 роки показав:

- з 2003 року банк стратегічно змінив напрямок кредитування, активізувавши кредитування фізичних осіб, за стабілізувавши, а потім у 2005 році і зменшивши обсяги кредитування юридичних осіб;

- у 2004 році банк вийшов з ринка цінних паперів і активізував свою малу присутність на ньому тільки в 2005 році;

- з 2004 року банк мінімізував міжбанківське кредитування;

- зростання кредитно-інвестиційного портфелю банка з 2001 року забезпечується послідовним нарощуванням обсягів кредитів фізичним особам;

3) Аналіз портфелю залучених та запозичених коштів в АКБ «Правекс-Банк» за 2001–2005 роки показав:

- з 2001 року банк практично за стабілізував строкові кошти юросіб;

- підвищив обсяги залучених коштів юросіб до запитання на +124,6%;

- підвищив обсяги залучених коштів фізосіб до запитання на + 105,8%;

- різко наростив у 2001–2003 році обсяги строкових депозитів фізичних осіб на + 284%, а у 2004–2005 роках ще додатково наростив обсяги строкових депозитів фізичних осіб на + 37%;

Враховуючи наведену зміну структури залучених коштів, АКБ «Правекс-Банк» у 2004–2005 роках практично став ощадним банком, оскільки строкові депозити фізичних осіб перевищили частку у 50% (65,6% – у 2004–2005 роках).

4) Структура витрат та їх динаміка в АКБ «Правекс-Банк» за 2001–2005 роки характеризується:

- тенденцією до зниження рівня відносних витрат на загально-адміністративні цілі обслуговування інфраструктури банку з 46% (2002) до 41% (2005);

- тенденцією до підвищення рівня відносних витрат на утримання персоналу банку з 30%(2003) до 35%(2005);

- тенденцією до підвищення відносного рівня витрат на інші цілі з 15% (2005) до 18%(2005);

- зниження відносного рівня операційного прибутку з 12% (2002) до 10 –11%(2005) при відрахуванні частини прибутку до страхових резервів на відносному рівні 8 – 9%;

- відносним рівнем прибутку до оподаткування в 3–4% від сумарного операційного доходу;

5) Структура доходів та їх динаміка в АКБ «Правекс-Банк» за 2001–2005 роки характеризується:

- зниженням долі чистого процентного доходу з 32%(2003) до 20%(2005);

- підвищенням долі чистого комісійного доходу з 50%(2003) до 60%(2005);

- підвищенням долі доходу від торгівлі валютою та банківськими металами з 10%(2003) до 15%(2005);

Отримані данні показують, що переорієнтація банку на дорогі ресурси (строкові депозити фізичних осіб) привела до зниження традиційного процентного доходу банку і його переорієнтацію на доходи від комісійних операцій.

Загальна оцінка положення АКБ «Правекс-Банк» у ринковому середовищі банківської системи України, проведена по відносним долям агрегатів балансу банка до загальних сум агрегатів балансів всієї банківської системи України у 2001–2005 роках показала, що:

– відносне фінансове положення АКБ «Правекс-Банк» в банківській системі

України характеризується зменшення сектору обслуговування ринку з

рівня 2% (2001) до 0,8 – 1,2% (у 2005 році);

– при цьому показовою являється присутність АКБ «Правекс-Банк» на ринку

депозитів фізичних осіб, де його доля дорівнює 2,8%(2001) – 2,4%(2005),

тобто підтверджується напрямок розвитку банку як спеціалізованого

ощадного банку;

– накопичення значної частки залучених коштів фізичних осіб в 65,6% (у

порівнянні з середнім показником 35,6% по БС України) супроводжується

переважною орієнтацією на видачу кредитів фізичним особам в частці 66%

кредитно-інвестиційного портфелю (у порівнянні з середнім показником

15% по БС України);

– використання «дорогих» залучених ресурсів привело до появи в структурі

доходів АКБ «Правекс-Банк» низької долі чистих процентних доходів 20-

34% та високої долі чистих комісійних доходів 54 – 65%, що не відповідає

загальній тенденції структур доходів в БС України (67,6% та 23%,

відповідно);

– аналіз нормативів діяльності АКБ «Правекс-Банк» за 2002–2005 роки

показав, що менеджмент банку суворо дотримується стилю управління

банківськими процесами, який характеризується постійним виконанням

нормативних вимог НБУ до організації діяльності економічними процесами в банках, при цьому рівень фіктивного значення нормативів Н1, Н2, Н3 характеризує АКБ «Правекс-Банк» як – «добре капіталізований банк».

– частка резервів на ризики кредитування перевищує 92% загальної суми резервів, при цьому в АКБ «Правекс-Банк» – найнижчий рівень ризикових активів, який належить до резервування (0,1 – 4,1% та 8,2% по нарахованим доходам).

– у 2003–2004 роках АКБ «Правекс-Банк» відносився до низькорентабельних банків (ROA=0,475%, ROE=8,22%), у 2005 році – менеджмент банку почав програму доведення рівней рентабельності банку ROA, ROE до рівнів, які відповідають вимогам для достатньорентабельного банку (достатньо рентабельні банки – рентабельність активів – від 1% до 2%, рентабельність капіталу – більше 7%);

Держава та Національний банк України за результатами функціонування банківської системи України в 1992–2004 роках прийняли ряд законодавчих та розпорядчих документів, які підвищують захищеність депозитів вкладників, особливо фізичних осіб, які в ринковій економіці є основним та стабільним джерелом депозитних коштів:

- законодавчі акти по Фонду гарантування вкладів фізичних осіб;

- нормативні акти по підвищенню вимог до спеціалізованих ощадних та інвестиційних банків по розміру їх власного (захисного) капіталу та нормативів структурного співвідношення коштів в балансі банку;

- диференціацію ставок обов'язкового резервування залучених коштів на коррахунку в НБУ для додаткової економічної привабливості для комерційних банків залучення довгострокових коштів та коштів фізичних осіб;

- зниженням облікової ставки НБУ, яка є мінімальною «ціною на гроші» в державі та є основою побудови депозитних та кредитних ставок комерційних банків.

Як показали результати дослідження за 2002–2005 роки:

– офіційна ціна на «гроші» – облікова ставка НБУ зменшилась з 12,5% річних до 8–9% річних;

– ставки обов'язкового резервування залучених коштів зменшились з 14% до 6–7%, при цьому для залучення довгострокових коштів в періоді 2003–2004 роки ставка обов'язкового резервування дорівнювала 0;

Відповідно, ставки депозитів для вкладів фізичних осіб в національній валюті зменшились:

- з рівня 22% для 2001 року

- до рівня 18% у 2002 році

- до рівня 16% у 2003–2004 році

Подальше зниження ставок є неможливим, оскільки доходи вкладників стають альтернативно невигідними на фоні фактичної цінової інфляції на товари першої необхідності (15 – 30% на рік).

Таким чином, депозитна політика банків по залученню вкладів населення має певні протиріччя:

- вкладники вимагають якнайбільші ставки депозитів;

- позичальники кредитів вимагають зниження ставок кредитування, що відповідно не дає можливості підняття ставок на депозити;

Вступ

Ресурси комерційного банку – це сукупність грошових коштів, що знаходяться у його розпорядженні і використовуються ним для виконання активних операцій. Операції, завдяки яким комерційні банки формують свої ресурси, мають назву пасивних.

Згідно з джерелами утворення банківських ресурсів в існуючій банківській практиці ресурси комерційних банків поділяють на власні, залучені та запозичені.

Власний капітал комерційного банку займає невелику питому вагу у сукупному капіталі, при цьому, якщо для суб'єктів підприємницької діяльності норма власного капіталу повинна становити біля 50%, то для комерційних банків загальноприйнята норма може бути не більше 8%. Це обумовлено специфікою банківської діяльності, при якій банк користується, в основному, чужими грошима, а власні кошти служать передусім для страхування інтересів вкладників і кредиторів банку, а також для покриття поточних збитків від банківської діяльності. Інакше кажучи, власний капітал комерційного банку виконує захисну функцію, а функція забезпечення оперативної діяльності для власного банківського капіталу є другорядною.

Залучені кошти комерційного банку – це кошти, які банк залучає на вклади і депозити. Депозит (вклад) – кошти в безготівковій чи готівковій формі, що надаються фізичними чи юридичними особами в управління резиденту, визначеному фінансовою організацією згідно із чинним законодавством України, або нерезиденту на чітко визначений строк та під процент і оформлюються відповідною угодою. Депозитна операція – операція із залучення коштів на вклади (з відкриттям іменованих клієнтських рахунків) та розміщення ощадних (депозитних) сертифікатів (з відкриттям чи без відкриття іменованих клієнтських рахунків).

Практично усі клієнтські рахунки називаються депозитними. Депозитним може бути будь-який відкритий клієнту у банку рахунок, на якому зберігаються його грошові кошти. За формою використання рахунків вони поділяються на: депозити (вклади) до запитання, термінові або строкові депозити, умовні депозити.

До запозиченого капіталу комерційного банку належать кошти, отримані від емісії і продажу облігацій, та кредити, отримані у інших банків, в тому числі в Національному банку України.

Залучені та запозичені кошти комерційного банку є платними ресурсами, ціна на які залежить від їх виду, суми, валюти та строку залучення (запозичення).

Виключна актуальність дослідження оптимальної структури запозичених та залучених коштів комерційного банку є в тому, що загальна суми плати за залучені та запозичені ресурси визначає банківську собівартість активних операцій, тобто операційний прибуток від розміщення ресурсів в активні операції при отриманні валового доходу банка.

Об’єкт дослідження курсової роботи – на макрорівні система комерційних банків України і на мікрорівні комерційний банк АКБ «Правекс-Банк».

Предмет дослідження курсової роботи – механізм операцій залучення вкладів населення комерційним банком АКБ «Правекс-Банк» (м. Київ).

Цілями дійсної курсової роботи є:

– вивчення основних нормативних документів, які визначають правове та операційне поле діяльності комерційних банків по роботі з залучення вкладів населення;

– аналіз поточного стану структури ресурсів в банківській системі України та місця вкладів населення в ній;

– аналіз політики залучення вкладів фізичних осіб в АКБ «Правекс-Банк» в 2002–2005 роках;

– аналіз перспектив поліпшення роботи по залученню вкладів населення в АКБ «Правекс-Банк».

Методи дослідження, застосовані в дослідженнях дипломної роботи –

методи ретроспективного економічного аналізу результатів діяльності банку (горизонтально-вертикальні статистичні розрізи), методи побудування алгоритмів та програм розрахунків на ПЕОМ (EXCEL-програми).

Інформаційно-методологічна база досліджень дійсної дипломної роботи – звітні документи АКБ «Правекс-Банк» за 2001–2005 роки, статистичні та нормативні документи Національного банку України, статистичні таблиці Асоціації українських банків.

Залучені кошти комерційного банку

Дата: 2019-05-28, просмотров: 383.