Среди используемых западными компаниями дивидендных стратегий наиболее известными являются следующие:

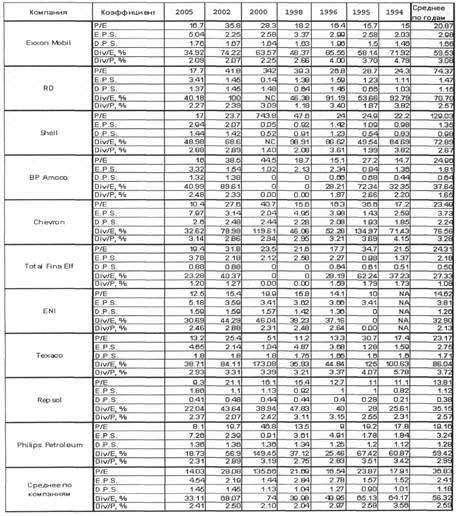

1. Стремление к некоторому постоянному отношению дивидендов к чистой прибыли (за вычетом дивидендов по привилегированным акциям) Div/E = const. Существенным недостатком этой стратегии является жесткая привязка к такой изменчивой величине, как чистая прибыль. В случае ухудшения конъюнктуры или принятия неверных инвестиционных решений дивиденды приходится сокращать, что негативно сказывается на стоимости акций. Другой недостаток этой стратегии заключается в том, что менеджеры могут влиять на денежные потоки, манипулируя бухгалтерской отчетностью. Как видно из таблицы 1.2 в период с 2000 по 2005 год для американских компаний это соотношение составило всего около 32,1%, что является минимальным значением с 1957 года. В среднем коэффициент Div/E колеблется около уровня 51%, при этом наблюдается его большой разброс, из чего следует, что это отношение не является основным при проведении долгосрочной дивидендной политики.

2. Стремление к некоторому постоянному значению дивидендного дохода Div/P = const. По сравнению с предыдущим коэффициентом Div/P еще более изменчив. Максимального значения 4,08% он достиг в 70-е годы прошлого столетия, а минимального 1,15% - в 2000-2005 гг. Средний дивидендный доход, равный 3,48% (в 90-е годы 2,47%), значительно меньше средней доходности вложений в акции (около 8% за 49 лет). Наличие стабильного, гарантированно положительного дохода существенно уменьшает разброс цен - акции с большим уровнем дивидендного дохода менее изменчивы в цене. По всей видимости, этот коэффициент играет еще меньшую роль в дивидендной политике, чем Div/E, хотя также является важным показателем.

3. Стремление к некоторому постоянному значению дивидендов на акцию D.P.S. = const. Среднее значение равно 1,18% (таблица 1.3). Максимальное значение достигло в 2005 году 1,45%

Скорее всего, именно эта стратегия является наиболее популярной у западных корпораций ввиду ее простоты и наглядности для неискушенного инвестора. Западные нефтяные компании выплачивают на обыкновенную акцию в среднем от одного до трех долларов в год.

4. Показатель Р/Е, представляющий отношение цены акции к прибыли (в расчете на одну акцию). Среднее значение равно 16,16%, максимальное значение составило 28,01% в период с 2000 по 2005 год.

5. Стратегия гарантированного минимума плюс дополнительные дивиденды. При такой стратегии компании могут увеличивать размер дивидендов на акцию в случае непредвиденного роста прибыли, однако стараются не сокращать их независимо от конъюнктуры. При этом дополнительные дивиденды не должны выплачиваться слишком часто, иначе рынок практически перестанет реагировать на них.

6. Выкуп акций или, наоборот, выплата дивидендов акциями.

Здесь компании не связаны долгосрочными коэффициентами, а принимают, по сути, инвестиционные решения. Акции, как правило, выкупаются при наличии свободных денежных потоков и отсутствии новых прибыльных проектов, особенно если они перед этим резко упали. Наоборот, выплачивать дивиденды акциями имеет смысл, если они переоценены и за отчетный период практически не выросли в цене, тогда как деньги нужны на реализацию перспективных проектов.

Таблица 1.3. Дивидендная политика крупнейших западных нефтегазовых компаний

В первой главе были рассмотрены сущность дивидендной политики, теории дивидендной политики, основные типы дивидендной политики, ограничительные факторы, влияющие на дивидендную политику, предпочтения зарубежных компаний при выборе дивидендной политики, в результате чего были сделаны следующие выводы:

1) Источниками выплаты дивидендов могут выступать: чистая прибыль отчетного периода и специальные фонды, созданные для этой цели (последние используются для выплаты дивидендов по привилегированным акциям в случае недостаточности прибыли или убыточности общества).

2) Компания не вправе объявлять и выплачивать дивиденды до полной оплаты уставного капитала, до выкупа всех акций, которые должны быть выкуплены в соответствии с Федеральным законом «Об акционерных обществах», если компания отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся в результате такой выплаты.

3). Западные компании при выплате дивидендов придерживаются стратегии «стремление к некоторому постоянному значению на акцию» D.P.S. В России пока не уделяется достаточного внимания вопросам выплаты дивидендов, а при выплате используется остаточная дивидендная политика, которая строится на первостепенном учете инвестиционных возможностей компании. Дивидендная доходность российских эмитентов (1,5-4%) все еще остается существенно ниже, чем на развитых рынках капитала (4-10%).

Глава 2. Анализ дивидендной политики ОАО «РЖД»

2.1 Анализ развития отрасли и динамики стоимости акций

Железнодорожный комплекс исторически имеет особое стратегическое значение для России. Он является связующим звеном единой экономической системы и самым доступным транспортом для миллионов граждан. Без четкой работы железнодорожного транспорта невозможна стабильная деятельность промышленных предприятий, своевременный подвоз жизненно важных грузов в самые отдаленные уголки страны.

Железные дороги в России существуют почти 170 лет.

ОАО «РЖД» учреждено Правительством РФ – постановление Правительства РФ от 18 сентября 2003 года №585 «О создании открытого акционерного общества "Российские железные дороги[7]». Создание компании было осуществлено в соответствии с постановлением Правительства РФ от 18 мая 2001 года №384 «О программе структурной реформы на железнодорожном транспорте[8]» и является итогом первого этапа реформирования железнодорожной отрасли.

Хозяйственная деятельность компании началась 1 октября 2003 года. Сегодня она входит в тройку самых крупных транспортных компаний мира.

Миссия компании состоит в удовлетворении рыночного спроса на перевозки, повышение эффективности деятельности, качества услуг и глубокой интеграции в Евроазиатскую транспортную систему.

11 декабря 2006 года Совет директоров ОАО «РЖД» утвердил Кодекс деловой этики открытого акционерного общества «Российские железные дороги». Кодекс устанавливает принципы и нормы поведения должностных лиц и других работников Компании, определяет правила взаимоотношений внутри Компании, а также взаимоотношений с акционером Компании, органами власти, юридическими и физическими лицами. Положения кодекса разработаны с учетом миссии и корпоративных ценностей Компании

Главные цели деятельности общества – обеспечение потребностей государства, юридических и физических лиц в железнодорожных перевозках, работах и услугах, оказываемых железнодорожным транспортом, а также извлечение прибыли. ОАО «РЖД» перевозит свыше 1,3 млрд. пассажиров и 1,3 млрд. тонн грузов в год. В ОАО «РЖД» работают 1 300 000 сотрудников.

Стратегические цели компании:

· увеличение масштаба транспортного бизнеса;

· повышение производственно-экономической эффективности;

· повышение качества работы и безопасности перевозок;

· глубокая интеграция в Евроазиатскую транспортную систему;

· повышение финансовой устойчивости и эффективности.

Имущество компании было сформировано путем внесения в уставной капитал ОАО «РЖД» по балансовой стоимости активов 987 организаций федерального железнодорожного транспорта, принадлежащих государству.

Размер уставного капитала составляет 1 535,7 млрд. рублей. Уставный капитал состоит из 1 535 700 000 обыкновенных именных акций номинальной стоимостью 1000 рублей каждая.

Единственным акционером ОАО "РЖД" является Российская Федерация.

Виды деятельности:

· грузовые перевозки;

· пассажирские перевозки в дальнем сообщении;

· пассажирские перевозки в пригородном сообщении;

· предоставление услуг инфраструктуры;

· предоставление услуг локомотивной тяги;

· ремонт подвижного состава;

· строительство объектов инфраструктуры;

· научно-исследовательские и опытно-конструкторские работы;

· содержание социальной сферы.

Корпоративная структура включает в себя филиалы и представительства компании, дочерние и зависимые общества, чьи акции и доли были внесены в уставной капитал компании при ее создании, а так же дочерние общества, созданные в процессе реформирования.

По видам осуществляемой деятельности филиалы компании подразделяются:

· филиалы – железные дороги;

· функциональные филиалы;

· филиалы – перевозочные компании;

· филиалы в области технико-экономического и финансового обеспечения;

· филиалы в области капитального строительства;

· филиалы в области ремонта подвижного состава;

· филиалы в области путевого хозяйства;

· филиалы в области информатизации и связи;

· филиалы в области социальной сферы;

· филиалы – проектные бюро;

· иные филиалы.

Представительства компании работают в Северной Корее (г. Пхеньян), Китае (г. Пекин), Польше (г. Варшава), Чехии (г. Прага), Финляндии (г. Хельсинки), Германии (г. Берлин), Венгрии (г. Будапешт), Эстонии (г. Таллинн).

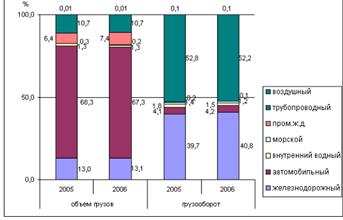

Объем перевозок грузов, выполненный транспортом всех отраслей экономики, за исключением трубопроводного, увеличился в 2006 году по сравнению с 2005 годом на 8,6 процента и составил 11813,7 млн тонн, грузооборот вырос на 3,6 процента и составил 2312,0 млрд тонн-км. По данным Росстата, в 2006 году оборот организаций транспортного комплекса вырос на 22,1 процента по сравнению с 2005 годом и достиг 1946,0 млрд рублей.

Следует отметить, что около 73 процентов народнохозяйственных грузов перевозится собственным транспортом различных отраслей экономики, а в общем объеме грузооборота более 50 процентов приходится на долю трубопроводного транспорта.

Рис. 2.1 – Структура грузоперевозок по видам транспорта в 2005 – 2006 годах (всего по народному хозяйству)

Из общего объема перевозок объем коммерческих перевозок грузов, выполняемый всеми видами транспорта (с учетом промышленного железнодорожного транспорта, но за исключением трубопроводного), составил 4007,3 млн тонн (32,6 процента от общего объема), а коммерческий грузооборот - 2162,4 млрд тонн-км (45,0 процента от общего объема). Прирост к уровню 2005 года объем перевозок грузов составил 9,1 процента, грузооборота - 3,8 процента. Наибольший прирост достигнут на автомобильном транспорте - 11,4 процента и 8,4 процента соответственно.

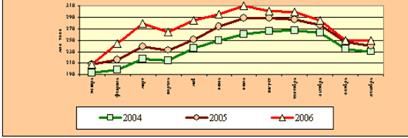

Рис. 2.2 – Объем коммерческих перевозок грузов всеми видами транспорта общего пользования

В структуре объема коммерческих перевозок грузов преобладает доля автомобильного и железнодорожного транспорта общего пользования - это 45 процентов и 32,7 процента соответственно. Причем доля автомобильного транспорта растет (в 2005 году она составляла 43,4 процента), а доля железнодорожного транспорта общего пользования сокращается (в 2005 году - около 34,2 процента). Существенная доля грузов перевозится железнодорожным транспортом необщего пользования (промышленным железнодорожным) -18,4 процента (в 2005 году - 18,1 процента). Доля внутреннего водного транспорта составила 3,3 процента (в 2005 году - 3,6 процента), морского - менее 0,6 процента (в 2005 году - 0,7 процента).

В структуре коммерческого грузооборота приоритет сохраняется за железнодорожным транспортом общего пользования, на долю которого приходится примерно 90 процентов всего грузооборота. Доли грузооборота автомобильного и внутреннего водного транспорта в течение последних лет колеблются незначительно и составляют порядка 3-4 процента соответственно. Доля же грузооборота морского транспорта продолжает снижаться и в 2006 году составила 2,6 процента от общего коммерческого грузооборота против 2,9 процента в 2005 году.

Необходимо отметить, что почти треть (32 процента) объема перевозок выполнено железнодорожным транспортом. Железнодорожным транспортом общего пользования в 2006 году перевезено 1311,3 млн тонн грузов, или 103,0 процента к уровню 2005 года, а грузооборот увеличился на 5 процентов и составил 1950,9 млрд тонн-км.

В настоящее время в России действуют 17 железных дорог. В общей транспортной системе на долю железнодорожных магистралей приходится 80,3 процента грузовых и 44 процента пассажирских перевозок. По эксплуатационной длине российских железных дорог - более 86 тыс км - Россия занимает второе место в мире после США. По протяженности электрифицированных железнодорожных линий, которая составляет 42,3 тыс км, Россия находится на первом месте в мире. К 2010 году протяженность таких линий будет доведена до 44,5 тыс км.

По данным аналитического обзора РБК "Российский рынок транспортно-логистических услуг: итоги 2006 года и перспективы развития до 2012 года", в 2004-2006 годах объем российского рынка транспортно-логистических услуг, включая ОАО "Российские железные дороги" (РЖД), увеличился на 35,5 процента, с 24,5 млрд до 33,2 млрд долларов. Среднегодовые темпы прироста составили 16 процентов. Потенциал рынка оценивается западными экспертами в 120-150 млрд долларов[9].

По оценке РБК, доходы российских транспортных компаний от перевозок грузов в 2006 году составили 28,1 млрд долларов. Основной объем выручки (85 процентов) приходился на ОАО "РЖД". Общество является самым крупным собственником вагонного парка и инфраструктуры.

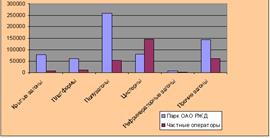

Сегодня расстановка сил на рынке железнодорожных перевозок выглядит следующим образом. Около 20 процентов грузов, перевозимых по сети РЖД, приходится на долю крупных независимых компаний. К последним можно отнести более 20 операторов. Все они имеют объем перевозок не менее 250 тыс тонн в месяц. Кроме того, на рынке работают свыше ста средних операторов со среднемесячным объемом перевозок до 250 тыс тонн и более 2000 мелких компаний (объем перевозок менее 50 тыс тонн).

Существенное увеличение объема данного сегмента рынка (на 30 процентов за два года) связано прежде всего с повышением тарифов на железнодорожные и автомобильные перевозки, а также ростом объема услуг, оказываемых автомобильным транспортом.

Рис. 2.3 – Структура вагонного парка Российской Федерации в 2006 г.

ОАО "РЖД" является крупнейшим работодателем в России, насчитывая более 1,3 млн сотрудников. Ежегодно по российским железным дорогам перевозится свыше 1,3 млрд пассажиров, 1,3 млрд тонн грузов. Активы компании включают около 20 тыс локомотивов, 690 тыс грузовых и пассажирских вагонов, станции и вокзалы, депо и диспетчерские системы. Компания располагает собственной научно-исследовательской базой и владеет рядом активов, не входящих в сферу ее основной деятельности, но в то же время значимых для бизнеса, в области телекоммуникаций и ипотечного кредитования.

По уровню производительности труда, интенсивности использования подвижного состава и инфраструктуры "Российские железные дороги" опережают железнодорожные системы развитых европейских государств, а по протяженности электрифицированных линий являются крупнейшими в мире.

100 процентов акций "РЖД" принадлежат государству. В 2006 году компания перевезла 1,35 млрд пассажиров и 1,3 млрд тонн грузов. Выручка по РСБУ за 2006 год - 848,9 млрд руб, чистая прибыль - 26,4 млрд рублей. Балансовые активы "РЖД" на 1 апреля 2007 года составляли 2,7 трлн рублей.

По итогам работы за 2006 год ОАО "РЖД" получено балансовой прибыли 59,2 млрд рублей, в том числе прибыль от грузовых перевозок составила 105,3 млрд рублей, убыток от пассажирских перевозок составил 43,2 млрд рублей.

В 1-м полугодии 2007 года ОАО "РЖД" направила на развитие пропускных способностей сети более 11,7 млрд рублей. Также компания вложила в инвестиционную программу "Обновление оборудования и устройств хозяйства электроснабжения" более 1,8 млрд рублей, сообщает Департамент корпоративных коммуникаций ОАО "РЖД". На эти средства была выполнена полная реконструкция контактной сети на участках общей протяженностью 68,3 км, линии электропередач автоблокировки - 62,9 км.

В рамках программы реализованы 7 проектов. На Северной железной дороге проведено обновление устройств контактной сети на перегоне Дебаловская - Петровск и участка Ярославль-Главный - Александров. Техническое перевооружение устройств электроснабжения на участке Ростов - Локомотивстрой реализовано на Северо-Кавказской железной дороге. На Московской железной дороге реконструировано внешнее электроснабжение тяговой подстанции Лосиноостровская. Проведено техническое перевооружение устройств контактной сети на участках Лиски - Зориновка и Белгород - Ржава Юго-Восточной железной дороги. На Приволжской железной дороге модернизировано электроснабжение автоблокировки на участке Анисовка - Урбах.

С учетом лизинга с начала года компанией было приобретено 468 пассажирских вагонов (в прошлом году на этот период было закуплено 314 вагонов), 111 локомотивов (в прошлом году 104) и более 8 тысяч грузовых вагонов (в прошлом году 3 тысячи). Кроме того, в первом полугодии прошли модернизацию более 100 пассажирских вагонов, 105 секций электропоездов, 121 локомотив, около 4 тысяч грузовых вагонов.

За четыре прошедших года существенно повысились роль и статус "Российских железных дорог" на мировом транспортом рынке. Как отметил президент ОАО "РЖД" Владимир Якунин, восстановлено участие компании в деятельности Международного союза железных дорог: "В июне в Москве проведена 70-я сессия Генеральной ассамблеи этой организации. Это важные шаги по дальнейшей интеграции российских железных дорог в мировую транспортную систему".

Благодаря активному позиционированию ОАО "РЖД" на мировом транспортом рынке возрождается интерес корейских, китайских и японских грузовладельцев к перевозкам по Транссибирской магистрали. Так, в 2007 году объемы контейнерных перевозок японских товаров по российским железным дорогам увеличились почти в полтора раза. Дочерняя компания "Трансконтейнер" заключила соглашение о партнерстве с японской экспедиторской фирмой "Кинтецу" в организации перевозок контейнеров через Транссиб в Европу.

На фоне роста спроса на услуги железнодорожного транспорта и еще более значительного его увеличения в прогнозной перспективе в настоящее время сохраняется ряд нерешенных внутренних проблем:

- не завершены структурные преобразования;

- продолжается старение подвижного состава и инфраструктуры, а обновления идут недостаточными темпами. Средний возраст универсальных вагонов ОАО "РЖД" на начало 2007 года достиг 22,5 года, износ составляет более 80 процентов;

- низкий технический и технологический уровень используемой техники и оборудования;

- не полностью реализованы возможности взаимодействия железнодорожного транспорта с отечественным транспортным машиностроением, приборостроением и связью;

- отсутствует необходимая комплексность в координации развития с другими видами транспорта.

Недостаточные темпы развития железнодорожного транспорта сдерживает развитие ряда других отраслей. В частности недостаточная разветвленность сети железных дорог и слишком медленное обновление железнодорожного транспорта существенно сдерживает развитие лесной отрасли России. 70% процентов лесных запасов страны не могут в настоящее время быть освоены из-за инфраструктурных ограничений

Для дальнейшего развития железнодорожного транспорта ОАО "РЖД" разрабатывает долгосрочную Стратегию развития. Она должна обеспечить планомерную коренную модернизацию и перевооружение существующей сети железных дорог, а также активное расширение сети железных дорог в России. "Без этого экономика всей страны и Северо-Западного федерального округа, в частности, не получит необходимой инфраструктурной поддержки для дальнейшего устойчивого и интенсивного социально-экономического развития", - сказал Владимир Якунин. "Стратегия развития железнодорожного транспорта в Российской Федерации до 2030 года" предполагает крупномасштабное развитие железных дорог России. В нее включен ряд важнейших инвестиционных проектов по Северо-Западному федеральному округу.

Предполагается строительство ряда технологических линий общей протяженностью около 1200 км, в том числе линий Карпогоры - Вендинга, Сыктывкар - Пермь (Григорьевская). Эти участки сформируют новую железнодорожную магистраль Белкомур по направлению Архангельск - Карпогоры - Вендинга - Сыктывкар - Пермь.

Планируется электрифицировать участки Гатчина - Веймарн - Усть-Луга/Ивангород-Нарвский, Обозерская - Архангельск, Будогощь - Ярославль и дополнительно развивать Вологодский и Череповецкий железнодорожные узлы, станции Беломорск и Бабаево. Кроме того, для организации высокоскоростного пассажирского сообщения Северо-Западного и Центрального федеральных округов и повышения качества обслуживания пассажиров предусматривается строительство высокоскоростной магистрали Москва - Санкт-Петербург.

На отдельных направлениях будут построены дополнительные главные пути общей протяженностью более 1600 км, в том числе на подходах к существующим и новым портам в регионе.

Кроме того, до 2015 года ОАО "РЖД" планирует приобрести более 7500 новых локомотивов и снизить средний возраст локомотивного парка до 22 лет по электровозам и до 19 лет по тепловозам.

Реформа "Российских железных дорог" не должна ущемлять интересы пассажиров. Как заявил Президент России Владимир Путин, "социальный аспект развития железных дорог следует поставить в самый центр реформы". Поэтому вместе со строительством новых дорог, развитием инфраструктуры железнодорожного хозяйства, обновлением основных фондов, совершенствованием управления необходимо проводить и взвешенную тарифную политику.

На перевозки грузов в 2008-2010 годах темп роста тарифов установлен несколько выше инфляции в связи с необходимостью финансирования увеличения объемов капитального ремонта основных фондов для поддержания их в работоспособном состоянии, а также выравнивания тарифов на грузовые железнодорожные перевозки во внутригосударственном и международном сообщениях.

Прирост тарифов в среднем составит не выше: в 2008 году - 11 процентов, в 2009 году - 9 процентов, в 2010 году - 8 процентов. При этом объемы капитального ремонта путей увеличатся в 2008 году до 12,5 тыс км, в 2009 году - до 13,5 тыс км, в 2010 году - до 16 тыс км; грузовых вагонов в 2008 году - до 21,5 тыс единиц, в 2009 году - до 30 тыс единиц, в 2010 году - до 35 тыс единиц.

На пассажирские перевозки дальнего следования в регулируемом секторе темпы роста тарифов повышены в большей степени в связи с необходимостью сокращения убыточности пассажирского комплекса: в 2008 году - в среднем не выше 14 процентов, в 2009 году - 13 процентов, в 2010 году - 12 процентов. Индекс роста указанных тарифов может быть дифференцирован по календарным периодам года и направлениям[10].

Акционерный капитал Компании на 31 декабря 2006 и 2005 гг. состоит из 1535700000 разрешенных к выпуску, выпущенных и находящихся в обращении обыкновенных акций номиналом 1 тысяча рублей. Единственным акционером Компании является Правительство Российской Федерации, имеющее один голос на акцию.

Выпущенные Компанией акции были оплачены путем внесения чистых активов предприятий и организаций, входивших в состав МПС России, по состоянию на 30 сентября 2003 г., а также участков земли стоимостью 4 305 миллионов рублей, на которых находились объекты МПС России.

Компания не имеет права свободной реализации своих акций, поэтому цена акции на протяжении всего анализируемого периода не изменяется и составляет 1000 руб. за акцию.

2.2 Дивидендная политика ОАО «РЖД»

Целью государства в отношении реализации своих прав на дивиденды является обеспечение дивидендных поступлений в бюджет. Право Российской Федерация на получение дивидендов от акционерных обществ, акции которых находятся в федеральной собственности, непосредственно реализуют Минимущество России и Российский фонд федерального имущества на основании Федерального закона «Об акционерных обществах», других нормативно-правовых актов.

Основными задачами дивидендной политики Министерства являются:

· выполнение бюджетного задания по дивидендным поступлениям в федеральный бюджет;

· улучшение результатов финансово-хозяйственной деятельности обществ, акции которых находятся в федеральной собственности;

· повышение рыночной стоимости акций, находящихся в федеральной собственности.

Ценность дивидендов по отношению к доходам, получаемым государством при продаже акций, заключается в том, что они относятся к возобновляемым ресурсам. Так, по итогам 1999 г. в качестве дивидендов по федеральным пакетам государство получило 6,5 млрд. рублей. При этом от реализации государственного имущества был получен сопоставимый доход в размере 8,5 млрд. руб. В 2000 г. поступления от приватизации значительно возросли и составили 31,37 млрд. руб, но в то же время в качестве дивидендов в федеральный бюджет поступило всего 5,58 млрд. руб. Таким образом, очевидно, что активизация продаж государственной доли акций несовместима с ростом дивидендных поступлений в федеральный бюджет.

В связи с этим стратегия приватизации должна вырабатываться в неразрывной связи с дивидендной политикой государства, что позволяло бы обеспечить соблюдение баланса его долгосрочных и краткосрочных интересов и, в частности, рост дивидендных поступлений в бюджет. Представляется целесообразным воздерживаться от продажи акций наиболее прибыльных предприятий, являющихся источником значительных дивидендных поступлений (дивидендообразующих обществ), исключительно с целью пополнения доходной части федерального бюджета. В то же время реализация акций малоэффективных предприятий с целью привлечения стратегических инвесторов, заинтересованных в развитии производства, расширении рабочих мест, продолжает оставаться наиболее актуальной задачей приватизации.

Смещение в целом акцента с приватизации государственного имущества (доля которого в структуре собственности в настоящее время не превышает 30%) на совершенствование системы его экономического и правового регулирования представляется необходимым также в связи с проведением в настоящее время правительством политики занижения реального курса рубля к доллару (и, соответственно, другим мировым валютам). Данная политика, несомненно, выгодна по отношению к отраслям, традиционно ориентированным на экспорт, позволяет обеспечивать положительное торговое сальдо страны, выплачивать внешние государственные долги, защищать внутреннего производителя. Тогда как политика «твердого» рубля не способствовала развитию производства, приводила к увеличению российского внешнего долга.

О значительной заниженности реального курса рубля свидетельствует уже тот факт, что если до начала реформ ВВП России составлял более 30% от ВВП США, то в 2000 г. (по курсу доллара) — менее 3%. При этом объемы производства в стране за эти годы в натуральном выражении отнюдь не уменьшились на порядок.

Между тем заниженный курс рубля невыгоден при проведении приватизации, поскольку приводит к искусственному занижению также и валютных котировок акций российских эмитентов. Так, несмотря на демонстрируемый многими российскими предприятиями значительный рост производства, и увеличение прибыли (доходы в долларах США значительной части российских компаний вышли на уровень 1997 г.,) акции большинства российских компаний в долларовом выражении неадекватно дешевы по сравнению с их западными аналогами, и их котировки, рассчитываемые в долларовом эквиваленте, в настоящее время примерно в 2–5 раз меньше своего максимального докризисного уровня.

Завышенный перед кризисом 1998 года курс рубля позволял реализовывать государственные пакеты акций достаточно дорого, что способствовало осуществлению одной из приоритетных задач, стоявших в начале реформ, — приватизации государственной собственности. Ярким примером успешного приватизационного проекта может служить продажа 25% акций АО «Связьинвест», реализованных более чем за 1,87 млрд. долл. Реализация же, в соответствии с планом приватизации общества, аналогичного пакета акций в настоящее время по сравнимой цене, по экспертным оценкам, представляется маловероятной.

Так, на 01.01.1998 стоимость чистых активов ОАО «Связьинвест» превышала 90 млрд. руб. (около 15 млрд. долл. по курсу доллара по состоянию на указанную дату), в то время как на 01.01.2001 г. чистые активы общества, согласно его консолидированной бухгалтерской отчетности составляют всего 29 млрд. руб. (около 1 млрд. долл. США), т.е. за послекризисный период они снизились в 3 раза в рублях и в 15 раз — в долларовом эквиваленте. Таким образом, если до кризиса стоимость блокирующего пакета ОАО «Связьинвест» в соответствии с методикой оценки его чистых активов составляла 3,7 млрд. долл., то в настоящее время она оценивается всего примерно в 250 млн. долл. Оценка стоимости планируемого к продаже в 2002 г. пакета акций общества в размере 25% –2 акции, проведенная с учетом рыночной капитализации дочерних и зависимых обществ ОАО «Связьинвест», дает еще меньшую стоимость данного пакета, не превышающую 150 млн. долл.

В частности, капитализация ОАО «Ростелеком», 38% акций которого принадлежат ОАО «Связьинвест», обеспечивая примерно половину его стоимости последней компании, в настоящее время составляет всего около 0,5 млрд. долл. При этом стоимость акций общества в 9 раз меньше их максимальной стоимости в 1997 г. и находится практически на уровне послекризисного периода второй половины 1998 г.

Ресурс дерегулирования экономики (приватизации) к настоящему времени в значительной степени исчерпан (около 70% собственности теперь принадлежит частным предприятиям). Тем самым, приватизация сегодня не является приоритетной государственной задачей. На первый план выходит задача совершенствования системы управления государственным имуществом, повышения прибыльности предприятий, достижения оптимального баланса налоговых и неналоговых (в том числе дивидендных) поступлений в бюджет.

Сегодня созрели все необходимые предпосылки для существенного повышения дивидендных выплат акционерными обществами, включая и те, акции которых находятся в федеральной собственности. В последнее время наблюдается существенная положительная динамика в размерах дивидендов, выплачиваемых предприятиями, акции которых котируются на фондовом рынке. Так, по итогам работы за 2000 г. указанными обществами в качестве дивидендов планируется выплатить 41 млрд. руб., что более чем в 2,5 раза превышает объем дивидендов, начисленных в 1999 г., составивший около 16 млрд. руб. В определенной степени столь значительное увеличение дивидендных выплат достигнуто именно благодаря активизации дивидендной политики, проводимой Минимуществом России в отношении обществ, акции которых находятся в федеральной собственности. Одновременно фондовый индекс РТС за эти два года увеличился в 3 раза (что указывает на пропорциональную зависимость капитализации обществ от величины выплачиваемых ими дивидендов).

Также в 2001 г. ожидается возрастание дивидендных поступлений в федеральный бюджет (для сравнения: в 1995 и 1996 гг. данные поступления составляли соответственно всего 115 и 119 млн. руб., а в 2000 г. они достигли уже примерно 5,6 млрд. руб.), что свидетельствует об эффективности проводимой в настоящее время государством дивидендной политики.

В то же время резервы здесь еще далеко не исчерпаны. Достаточно сказать, что размер дивидендов, выплачиваемых на одну акцию, в промышленно развитых странах Запада в среднем составляет примерно одну треть от приходящейся на нее чистой прибыли. В ряде стран, в том числе в США, на выплату дивидендов направляется около половины чистой прибыли предприятий. Так, еще в начале 90-х годов акционерные компании США ежегодно выплачивали в качестве дивидендов более 100 млрд. долл. При этом размер дивидендных выплат в США в среднем удваивается за десять лет. Такая дивидендная политика, в частности, обеспечила беспрецедентный рост котировок акций американских компаний в последние десятилетия.

В России подобное соотношение дивидендов и чистой прибыли начало складываться по итогам работы за прошлый год лишь в незначительном количестве крупных обществ, контрольные (блокирующие) пакеты которых находятся в федеральной собственности. Ранее, как правило, акционерными обществами на выплату дивидендов направлялось не более 10% от размера их чистой прибыли. Данная политика в целом была оправданна, поскольку отсутствие экономического роста в стране в 90-е годы требовало направления прибыли предприятий прежде всего на развитие производства, обновление основных средств.

В настоящее время с позиций фундаментального анализа российская экономика находится на подъеме. Так, в 2000 г. инвестиции в российскую экономику выросли по сравнению с 1999 г. примерно на 20%, причем почти половина иностранных инвестиций была направлена в промышленность. Положительный торговый баланс России в 2000 г. достиг 60 млрд. долл., а промышленный рост составил около 9%. По данным рейтингового агентства «Эксперт РА», рентабельность 200 крупнейших предприятий российской промышленности по итогам 2000 г. составила в среднем 18,1% (увеличившись на 1,7% по сравнению с 1999 г.), что почти в два раза выше аналогичного показателя среди европейских компаний, который согласно рейтингу FT-500 Europe, составляет 9,5%.

Залогом конкурентоспособности российской продукции в числе прочих факторов является низкая (сравнительно с развитыми странами Запада) стоимость рабочей силы при достаточно высокой ее квалификации. Наконец, решение земельного вопроса, оптимизация налогового законодательства позволяют заложить устойчивый фундамент для развития в России как сельскохозяйственного, так и промышленного производства.

Сохранение благоприятных тенденций в российской экономике явится весомым аргументом в пользу такой стратегии приватизации, которая предполагает сохранение в собственности государства акций перспективных компаний, с тем чтобы в дальнейшем продать недооцененные в настоящее время активы значительно дороже. При этом основную часть поступлений в бюджет от управления государственной собственностью могут обеспечить дивидендные поступления, а также поступления от сдачи в аренду государственного имущества, перечисления части прибыли федеральных государственных унитарных предприятий.

В этой связи представляется уместным остановиться здесь на долгосрочных перспективах развития отечественной экономики и фондового рынка. В условиях рыночной экономики, при интегрированности России в мировое сообщество, российский фондовый рынок в целом не может не зависеть от состояния международных рынков.

Известно, что рыночные тенденции имеют не только поступательную составляющую, но и циклическую. Сложное поведение рынков можно представить в виде наложения (суперпозиции) целого ряда волн различной длительности, в связи с чем для повышения достоверности прогноза, как правило, необходим учет целого ряда циклов. Проведенные недавно исследования ряда длительных (двадцати- тридцатилетних) циклов мировых финансовых рынков США и 16 других крупнейших развитых стран позволяют сделать вывод о том, что достаточно велика вероятность сокращения инвестиций в фондовые рынки в ближайшие 3–5 лет. После чего ожидается новый бум вложений в ценные бумаги, поскольку в соответствии с теорией циклов за спадом рынка следует его рост. Таким образом, с позиций технического анализа мировая экономика, в том числе и экономика России, через несколько лет могут вступить в фазу долгосрочного роста.

Между тем одной из особенностей российской экономики, традиционно имеющей выраженную экспортно-сырьевую составляющую, является следующее: независимо от того, в каком направлении в перспективе развиваются международные фондовые рынки, конъюнктура не оказывает выраженного неблагоприятного воздействия на макроэкономическую ситуацию в России.

Так, преобладание положительных тенденций на мировых фондовых рынках позитивно скажется на развитии российского фондового рынка, традиционно на них ориентированного, и может выразиться как в росте его инвестиционной привлекательности, так и инвестиционной привлекательности отечественного производства в целом. В то же время ухудшение инвестиционного климата на ведущих фондовых рынках приведет к перераспределению денежных потоков в пользу товарных рынков (как правило, данные рынки двигаются в противофазе вследствие перетока капитала с одного из них на другой), что в свою очередь вызовет рост стоимости сырьевых ресурсов, на которые приходится значительная часть российского экспорта.

Подобная тенденция перераспределения финансовых средств с фондовых на товарные рынки наблюдается в мировой экономике с середины 1999 г. Так, за последние два года в условиях снижения мировых фондовых индексов ежедневный объем торгов только на Лондонской нефтяной бирже вырос в 3 раза, одновременно средняя дневная цена по всем фьючерсам повысилась в 2 раза.

Справедливость того тезиса, что российская экономика и фондовый рынок после кризиса 1998 года вступили в фазу долгосрочного роста, слабо коррелирующую с состоянием мировой экономики, подтверждает рост котировок акций крупнейших российских эмитентов. Как уже отмечалось, с начала 1999-го по конец 2000 г. индекс РТС увеличился в 3 раза, несмотря на то что индексы ведущих мировых фондовых бирж за этот период существенно снизились. Причем в 2001 г. тенденция роста как отечественной экономики, так и фондового рынка сохраняется. Таким образом, существующая в настоящее время значительная недооцененность акций российских эмитентов при сохранении благоприятных тенденций в экономике в перспективе может быть устранена.

Наиболее негативным сценарием развития мировой экономики является одновременное падение фондовых и товарных рынков (фаза кризиса), что отрацитально скажется как на российском фондовом рынке, так и на экспортных отраслях отечественной промышленности. Определенная вероятность этого, как отмечалось выше, сохранится в ближайшие несколько лет. Однако последствия возможного мирового кризиса не отразятся на российском финансовом рынке столь сильно, как это было, например, в 1998 г., в силу существенной заниженности курса рубля.

В период кризиса проведение приватизации государственной собственности оказывается неэффективным — при одновременном возрастании роли дивидендной политики. Так, поступления от приватизации в 1998 г. сократились по сравнению с 1997 г. в 40 раз: с 18 до 0,44 млрд. руб. Дивидендные же поступления в федеральный бюджет за тот же период возросли в 5 раз: с 270 до 1357 млрд. руб.

Одним из существенных резервов повышения инвестиционной привлекательности отечественных предприятий является приведение осуществляемой ими дивидендной политики в соответствие с мировой практикой. Средний размер дивидендов на привилегированную акцию для крупнейших российских предприятий сейчас составляет от 10 до 20% от ее курсовой стоимости, а на обыкновенную — около 5%.

Между тем мировой опыт показывает: для обеспечения повышения предприятиями дивидендных выплат недостаточно проведения ими только так называемой политики постоянной доли в прибыли, основанной на фиксированном коэффициенте дивидендных выплат по отношению к размеру прибыли общества, поскольку в данном случае учитывается только относительный размер дивидендов, но не принимается во внимание их абсолютная величина.

Безусловно, основным фундаментом для постоянного роста дивидендных выплат является увеличение прибыли предприятий. И здесь в качестве другой формы дивидендной политики можно назвать политику дивидендных премий. Так, в случае, если уровень прибыли компании превышает обычный (плановый), полученное по итогам года избыточное количество денежных средств направляется на выплату дивидендов.

Существует также третий, наиболее распространенный в странах Запада вариант дивидендной политики — политика стандартных выплат дивидендов. Данный подход основан на проведении ежеквартальных выплат относительно стабильной суммы дивидендов на каждую акцию. При этом компаниями поддерживается максимально возможная регулярность и последовательность в уровне выплачиваемых дивидендов. Целью такой политики является поддержание стабильного интереса инвесторов к акциям компании, поскольку инвестиции в подобные акции можно сопоставить с размещением денежных средств на банковском депозите — с той существенной разницей, что помимо дивидендов акционер также получает прибыль от роста курсовой стоимости акций. Не случайно интерес к корпоративным ценным бумагам в промышленных странах Запада традиционно столь велик. Так, среднестатистический американский частный инвестор около 70% своих средств направляет именно на покупку акций. В России же, к сожалению, своевременность перечисления акционерными обществами дивидендов все еще оставляет желать лучшего.

В связи с многообразием подходов, существующих в вопросе проведения акционерными обществами своей дивидендной политики, представляется целесообразным принятие советами директоров российских обществ соответствующих положений о порядке выплаты дивидендов, регламентирующих сроки, очередность и порядок выплаты дивидендов, разъясняющих права акционеров на получение дивидендов, а также устанавливающих общие принципы формирования размера дивидендов (данные положения, например, уже приняты рядом крупнейших отечественных предприятий). При этом проводимая каждым обществом дивидендная политика должна оптимальным образом соответствовать стоящим перед ним целям и задачам. Принятие отечественными обществами указанных положений явилось бы шагом в сторону повышения их информационной открытости, а также способствовало бы усилению их инвестиционной привлекательности.

В целях обеспечения роста дивидендных поступлений в федеральный бюджет Минимуществом России выработан ряд принципов реализации своей дивидендной политики в отношении акционерных обществ, акции которых находятся в федеральной собственности — в частности:

· прогнозирование дивидендных поступлений по итогам предстоящего финансового года;

· участие в планировании обществами основных финансовых показателей их деятельности на предстоящий финансовый год;

· контроль за результатами финансово-хозяйственной деятельности обществ, в том числе через представителей государства в их советах директоров и ревизионных комиссиях;

· подготовка предложений по вопросу о размере начисляемых дивидендов с учетом оптимальной для данного общества доли планируемой (полученной) чистой прибыли, направляемой на выплату дивидендов, а также обоснованной величины средств, направляемых обществом из чистой прибыли на развитие производства, на социальные нужды работников;

· влияние через представителей государства в органах управления обществ на процесс утверждения советами директоров рекомендованного Министерством размера дивидендов за отчетный период и сроков их перечисления, а также на процесс принятия соответствующих решений на общих собраниях акционеров;

· контроль за своевременностью и полнотой перечисления обществами начисленных дивидендов.

При этом особое внимание Министерством уделяется дивидендообразующим предприятиям.

В настоящее время в уставах некоторых акционерных обществ существуют ограничения на размер выплачиваемых дивидендов, не предусмотренные статьей 43 Федерального закона «Об акционерных обществах». В частности, в некоторых обществах установлен фиксированный размер выплачиваемых дивидендов по акциям в виде определенного количества номиналов данных акций, или по привилегированным акциям установлен предельно допустимый размер выплат в виде фиксированного отношения величины дивидендов к размеру чистой прибыли, что автоматически ограничивает дивидендные выплаты. В отношении указанных обществ Министерство планирует проведение работы по внесению соответствующих изменений в их уставы, предусматривающих отмену таких ограничений.

В процессе приватизации некоторые акционерные общества, используя ряд доступных финансовых схем, выводили свои денежные ресурсы из хозяйственного оборота, искусственно занижая тем самым стоимость своих чистых активов, ухудшая свои экономические показатели для того, чтобы в дальнейшем руководство данных предприятий смогло выкупить акции обществ на аукционе (в том числе через подконтрольные ему структуры) по заниженной цене. При этом акционерам зачастую выплачивались символические дивиденды либо дивиденды не выплачивались вовсе, с тем чтобы провести скупку акций, размещенных по закрытой подписке, по минимальным ценам.

Борьбу с подобной практикой, в частности, призван обеспечить мониторинг финансового состояния акционерных обществ, акции которых находятся в федеральной собственности, проводимый соответствующими структурными подразделениями Министерства совместно с заинтересованными органами федеральной исполнительной власти.

В случае выявления аудитором, ревизионной комиссией, представителями государства в совете директоров и ревизионной комиссии общества серьезных нарушений, допущенных руководством АО в ходе финансово-хозяйственной деятельности предприятия, в том числе повлекших за собой ухудшение его экономического положения, в зависимости от масштаба нарушения, а также от возможностей государства в конкретном обществе, к указанным предприятиям могут быть применены ряд мер, включающие проведение внеплановой ревизии финансово-хозяйственной деятельности общества, в том числе с привлечением финансовых консультантов и аудиторских организаций, иных проверок. Наконец, Министерство может инициировать смену руководства общества.

Дивидендная политика Министерства предполагает также проведение мероприятий по стимулированию руководства общества к повышению прибыльности предприятия. В частности, в целях усиления заинтересованности менеджмента компаний в результатах их деятельности предполагается распространить практику премирования высшего управленческого звена общества в соответствии с полученной данным предприятием чистой прибылью. В качестве одного из примеров, демонстрирующих прогрессивность подобного опыта, можно привести ОАО «Шереметьево», которое в течение ряда лет направляет на премирование своего высшего управленческого звена суммы в размере 1% от величины чистой прибыли. При этом наблюдается устойчивая позитивная динамика роста чистой прибыли общества. Так, например, по итогам работы в 2000 г. чистая прибыль общества составила свыше 880 млн. руб., что на 30% превышает результат 1999 г.

Снижение государством ставки налога на дивиденды с 15 до 9% призвано повысить инвестиционную привлекательность корпоративных ценных бумаг. Значительное же снижение ставки налога на прибыль — с 35 до 24% должно стимулировать развитие производства, способствовать росту прибыли предприятий и, соответственно, — явиться важнейшим фактором увеличения дивидендных выплат.

Таким образом, комплекс мер, предпринимаемых государством в целях реализации своей дивидендной политики, позволит не только обеспечить повышение дивидендных поступлений в бюджет, но и получение прибыли в виде дивидендов другими акционерами, инвестировавшими свои денежные средства в корпоративные ценные бумаги. В свою очередь, это будет способствовать повышению инвестиционной привлекательности предприятий, поскольку размер дивидендов, выплачиваемых акционерными обществами, а также величина их прибыли являются фундаментальными показателями, влияющими на капитализацию предприятий.

Вместе с тем при реализации своей дивидендной политики Министерству приходится сталкиваться с рядом проблем. Так, размер чистой прибыли, направляемой на выплату дивидендов обществами, зачастую устанавливается по остаточному принципу, когда общество в течение текущего года, до утверждения советом директоров счета прибылей и убытков, распределения прибыли общества, расходует большую часть прибыли.

В рамках практической реализации Стратегической программы развития ОАО «РЖД» проведен глубокий и всесторонний анализ проекта программы научно-технического развития компании. В результате проведенной работы подходы к ее формированию претерпели принципиальные изменения. В основе этих изменений лежит переход к идеологии инновационного менеджмента, т.е. управления процессом от возникновения идеи до ее успешного воплощения в создании нового продукта или услуги.

Реализация инновационной политики компании осуществляется по алгоритму с использованием новых стратегических подходов:

· рассмотрение экономической эффективности и технологической целесообразности инновационного предложения;

· оценка, выбор и утверждение проектов для реализации на Совете главных инженеров компании;

· завершение работы по созданию инновационного проекта в виде обязательного оформления как нематериального актива с поставкой на бухгалтерский учет.

В рамках выделенного на 2007 г. лимита финансирования, осуществляемого по нескольким источникам, проведен мониторинг узких мест и выбраны приоритетные направления инновационной деятельности. Это в первую очередь технологическая модернизация производственных процессов, разработка нормативно-технической документации для реализации требований закона «О техническом регулировании», повышение производительности труда, организация работы по внедрению в ОАО «РЖД» системы менеджмента качества (рис. 2.4).

Рис. 2.4 – Распределение лимитов плана НТР в 2005 и 2007 гг.

Одновременно в несколько раз снижается доля затрат на научные разработки в области создания нового подвижного состава и путевой техники.

В течение 2006 г. был выполнен внутренний аудит НИОКР предыдущих периодов. В результате предложено к списанию работ на общую сумму 283 млн. руб., включая НИОКР МПС СССР. Предложено к реализации предприятиями машиностроительного комплекса работ на сумму 484 млн. руб. В настоящее время Департамент технической политики ведет юридическое оформление этих сделок.

На научно-технических советах были детально изучены работы, финансирование которых в 2007 г. будет приостановлено по причине отсутствия доказательной базы целесообразности их применения в компании и низкой экономической эффективности при внедрении.

Особенностью инновационного плана 2007 г. является разработка бизнес-планов и начало реализации двух комплексных научных проектов. Такой подход позволит наиболее рационально использовать имеющиеся инвестиционные ресурсы компании. Первый комплексный научный проект (КНП) направлен на оптимизацию управления перевозочным процессом на основе экономических критериев с одновременной реализацией второго КНП по созданию современных систем управления движением поездов и обеспечения безопасности движения, которые являются низовым уровнем информатизации, позволяющим работать системам в реальном масштабе времени. Суммарный экономический эффект от реализации проектов по оценкам бизнес-плана к 2009 г. составит более 2,7 млрд. руб.

Функционалом реализации комплексных научных проектов является коренное изменение технологий, направленное на оптимизацию эксплуатационной работы при безусловном обеспечении безопасности движения. Создаваемые АСУ должны быть не самостоятельными продуктами с отсутствием гарантированного эффекта от их использования, а инструментом для достижения этой важной технологической цели.

Руководствуясь именно этим подходом, в рамках КНП-1 начаты работы по созданию и внедрению информационно-управляющей системы обеспечения управления локомотивными парками на сети дорог. В качестве полигона реализации пилотного проекта определен участок Рыбное - Челябинск-Главный. Проведенный анализ показывает, что внедрение такой информационно-управляющей системы на данном полигоне позволит за счет оптимизации использования локомотивов сократить потребный парк на 61 машину в сутки, то есть практически снизить его на 10%. Без преувеличения можно сказать, что реализация пилотного проекта станет первым шагом к созданию интеллектуальной системы управления, которая коренным образом изменит технологию управления локомотивным парком на сети железных дорог.

С учетом требований закона «О техническом регулировании» и начала третьего этапа реформирования железнодорожного транспорта в инновационном плане 2007 г. выделен блок, связанный с разработкой и утверждением установленным порядком соответствующей нормативно-технической документации. На 2007 г. утверждена программа, предусматривающая разработку и пересмотр 595 единиц различной нормативно-технической документации с объемом финансирования 430 млн. руб.

Одной из ключевых задач инновационного менеджмента в 2006 г. стало юридическое оформление прав и вовлечение в хозяйственный оборот объектов интеллектуальной собственности, что крайне важно для компании. Только на программные продукты и базы данных в 2006 г. получено 138 свидетельств. Всего по итогам года получено более 400 охранных документов.

Аналогичные задачи поставлены и на следующий год. К примеру, впервые в России будет запатентован крупный совместный с компанией Siemens проект - высокоскоростной электропоезд RUS 250/330. Начиная с 2007 г. начнется выплата роэлти за использование разработок МПС и ОАО «РЖД» Выксунским металлургическим комбинатом и Уралвагонзаводом. Одновременно активизируется работа по повышению капитализации компании за счет поставки на баланс нематериальных активов. Динамика капитализации представлена на рис. 2.5. Мероприятия по защите интеллектуальной собственности также включены в инвестиционную программу 2007 г. с объемом финансирования в размере 305 млн. руб. Для более успешной реализации стратегии компании в области защиты интеллектуальной собственности подписано соглашение о сотрудничестве между ОАО «РЖД» и Федеральной службой по интеллектуальной собственности, патентам и товарным знакам.

Рис. 2.5 – Динамика роста нематериальных активов ОАО «РЖД»

Особое место в планах компании занимают прорывные технологии, направленные на внедрение на железнодорожном транспорте передовых достижений научно-технического прогресса. К ним, к примеру, можно прежде всего отнести проект создания газотурбинного локомотива на сжиженном природном газе мощностью 8300 МВт. В настоящее время завершаются стендовые испытания силовой установки, намечается начать опытную эксплуатацию первого в мире газотурбовоза такой мощности на природном газе.

С точки зрения эффективного использования новейших разработок плодотворным оказалось и сотрудничество специалистов компании и машиностроителей при проектировании нового российского электровоза постоянного тока 2ЭС6К. Практически он был создан на Уральском заводе железнодорожного машиностроения за полтора года.

Совместно с Воронежским авиастроительным объединением спроектирован и построен новый грузовой вагон из экструдированного алюминиевого профиля производства компании СУАЛ-Холдинг. Вагон успешно прошел все виды испытаний, включая динамико-прочностные, на экспериментальном кольце в Щербинке и на скоростном полигоне Белореченская-Майкоп. В 2007 г. начались его эксплуатационные ресурсные испытания с целью определения долговечности выбранной конструкции. Грузоподъемность вагона 82 т. Накопленный опыт планируется использовать при проектировании пассажирских вагонов с кузовом из алюминиевого профиля.

В инновационной стратегии компании на 2007 г. выделено отдельное направление, связанное с комплексным подходом к созданию Корпоративной интегрированной системы управления качеством в ОАО «РЖД», гармонизированной с принятой Правлением компании «Функциональной стратегией управления качеством».

В 2007 г. будет продолжено и расширено научно-техническое сотрудничество ОАО «РЖД» с ведущими российскими и зарубежными научными учреждениями и компаниями. Среди интересных совместных работ безусловно следует выделить сотрудничество со специалистами железных дорог Южной Кореи, в результате которого, к примеру, были сняты все вопросы по якобы присутствующим сверхнормативным вибрациям, нарушающим целостность электронных изделий при перевозке в контейнерах по Транссибу.

Большой эффект должны дать работы в области взаимодействия пути и подвижного состава, проводимые совместно с железными дорогами Финляндии. Обеспечить качественно новый уровень контроля состояния инфраструктуры, выйти на международный рынок оказания информационных услуг позволят совместные с компанией Финмеканика работы по созданию системы мониторинга объектов инфраструктуры на базе спутниковых радиолокационных технологий. Это разработка европейского уровня, и уже сейчас к ней проявляют интерес различные структуры, в том числе государственные. Сотрудничество в этой области поддержано также Главным картографическим управлением Министерства обороны России.

В рамках заключенного в 2006 г. соглашения о сотрудничестве начаты работы с институтами Российской академии наук.

Таким образом, основными особенностями плана научно-технического развития ОАО «РЖД» на 2007 г. являются отбор работ по критериям технологической целесообразности и экономической эффективности. Обязательным условием их выполнения названа постановка на баланс итогов как нематериальных активов, повышающих капитализацию компании. Серьезно увеличена доля средств на разработки, направленные на повышение производительности труда и совершенствование технологических процессов, оптимизацию перевозок, переработку нормативной документации. Впервые за последние годы конечные результаты выполненных работ будут оцениваться с точки зрения соответствия целям и задачам Стратегической программы развития ОАО «РЖД».

В России нет единой дивидендной политики для госкомпаний — их размер дивидендов определяется индивидуально, что зачастую приводит к баталиям между менеджерами и чиновниками. Правда, Росимущество, которое управляет долями государства в большинстве компаний, в прошлом году ввело единое правило: на обыкновенные акции госкомпании должны были направить не менее 10% от чистой прибыли, при этом сумма дивидендов не должна быть ниже прошлогодних. Почти все крупные компании выполнили эти требования. Исключение составила "Транснефть", которая сократила выплаты в пять раз. Менеджеры монополии спорили с чиновниками до ноября и в итоге добились своего.

Но аппетиты Росимущества растут. Росимущество разослало госкомпаниям письма с рекомендацией направлять акционерам не меньше 20% чистой прибыли. Требование не снижать сумму дивидендов по сравнению с прошлым годом сохранилось. 20% — это минимальная планка для цивилизованных отношений между менеджментом и акционерами компаний, — говорит руководство Росимущества и отмечает, что в некоторых зарубежных компаниях дивиденды доходят до 90% от чистой прибыли и российские частные компании платят больше государственных. Новое правило, по мнению Росимущества, должно улучшить корпоративную культуру госкомпаний и состояние рынка акций.

Задачами дивидендной политики ОАО «РЖД» является оптимальное сочетание интересов всех акционеров и ОАО «РЖД» при взаимном соблюдении прав всех заинтересованных сторон, а также необходимость повышения ликвидности, капитализации и инвестиционной привлекательности ОАО «РЖД».

В целях планирования уровня дивидендов ОАО «РЖД» и величины необходимой валовой выручки Основного Общества (ОАО «ДЭК») планы по величине дивидендов включаются в проект бизнес-плана ОАО «РЖД», утверждаемому в соответствии с Положением о бизнес-планировании.

Условиями принятия решения (объявления) о выплате дивидендов и условиями выплаты объявленных дивидендов по акциям являются:

· Наличие у ОАО «РЖД» чистой прибыли за первый квартал, полугодие, девять месяцев финансового года и (или) по результатам финансового года.

· Отсутствие в Обществе ситуаций, предусмотренных ст. 43 Федерального закона "Об акционерных обществах" и Уставом ОАО «РЖД», когда вступают в действия ограничения на принятие решения (объявление) о выплате дивидендов и выплату объявленных дивидендов по акциям.

· Соблюдение интересов акционеров.

· Поддержание требуемого уровня финансового и материально-технического состояния ОАО «РЖД», обеспечение перспектив развития компаний;

· При выплате дивидендов по акциям ОАО «РЖД» предусматривается обеспечение роста капитализации компаний и увеличение размера дивидендов, исходя из размера полученной чистой прибыли за год и потребностей развития производственной и инвестиционной деятельности ОАО «РЖД».

В соответствии со статьей 43 ФЗ «Об акционерных обществах» существуют ограничения на выплату (объявление) дивидендов.

ОАО «РЖД» не вправе принимать решение (объявлять) о выплате дивидендов:

по всем акциям:

– до полной оплаты уставного капитала;

– до выкупа всех акций по требованию акционеров;

– если на день принятия решения ОАО «РЖД» отвечает признакам банкротства или эти признаки появятся в результате выплаты дивидендов;

– если на день принятия решения стоимость чистых активов ОАО «РЖД» меньше суммы уставного капитала, резервного фонда и превышения уставной ликвидационной стоимости привилегированных акций над их номиналом, либо станет меньше их размера в результате принятия решения;

ОАО «РЖД» не вправе выплачивать объявленные дивиденды до прекращения следующих обстоятельств:

– на день выплаты ОАО «РЖД» отвечает признакам банкротства или эти признаки появятся в результате выплаты дивидендов;

– стоимость чистых активов меньше суммы уставного капитала, резервного фонда и превышения уставной ликвидационной стоимости размещенных привилегированных акций над номиналом, либо станет меньше указанной суммы в результате выплаты дивидендов

– в иных случаях, предусмотренных федеральными законами.

Возможность выплаты дивидендов по акциям ОАО «РЖД» рассматривается Советом директоров ОАО «РЖД» исходя из полученных финансовых результатов деятельности ОАО «РЖД».

Источником выплаты дивидендов Общества является чистая прибыль, рассчитанная в порядке, установленном действующим законодательством для целей бухгалтерского учета по РСБУ.

Совет директоров ОАО «РЖД» определяет для ОАО «РЖД» направления распределения прибыли, долю прибыли, рекомендуемую на дивидендные выплаты и на формирование резервного фонда. Резервный фонд создается в соответствии с требованиями законодательства по формированию Резервного фонда (РФ). Если резервный фонд ОАО «РЖД» сформирован не полностью, то определяется величина обязательных отчислений из чистой прибыли для его формирования (ОтчРФ). Согласно ст.35 п.1 ФЗ «Об акционерных обществах» размер ежегодных отчислений в резервный фонд предусматривается уставом Общества, но не может быть менее 5 процентов от чистой прибыли до достижения резервным фондом размера, установленного уставом Общества (не менее 5 % от размера УК).

Окончательное решение о выплате (объявлении) дивидендов, принимается Общим собранием акционеров ОАО «РЖД», функции которого выполняет Совет директоров ОАО «ДЭК», по рекомендации Совета директоров ОАО «РЖД»

Размер дивидендов не может быть больше рекомендованного Советом директоров ОАО «РЖД».

«Совет директоров ОАО «ДЭК» предварительно определяет позицию по размеру дивиденда ОАО «РЖД» и выдает поручение на голосование своим представителям в Совете директоров ОАО «РЖД» по этому вопросу».

Сроки вынесения предложений о величине дивидендов:

одновременно с вынесением на утверждение Совета Директоров ОАО «РЖД» показателей бизнес-плана ОАО «РЖД» или корректировки бизнес-плана ОАО «РЖД».

Расчет суммы дивидендов определяется на основании:

Методики расчета дивидендов для ОАО «РЖД».

Методики оценки финансового состояния ОАО «РЖД» (для целей определения рейтинга кредитоспособности и начисляемых дивидендов).

Генеральный директор ОАО «РЖД», в рамках действующего законодательства и организационно-распорядительных документов ОАО «РЖД»:

- несет ответственность за полноту, достоверность и своевременность представления необходимой для определения дивидендов информации, своевременность вынесения на рассмотрение Советом директоров и Общими собраниями акционеров вопросов о выплате дивидендов по акциям ОАО «РЖД».

- обеспечивает своевременную и полную выплату дивидендов акционерам.

Согласно Уставу ОАО «РЖД» Общество вправе по результатам первого квартала, полугодия, 9 месяцев финансового года и (или) по результатам финансового года принимать решения (объявлять) о выплате дивидендов по размещенным акциям, если иное не установлено Федеральным законом "Об акционерных обществах". Решение (объявление) о выплате дивидендов по результатам первого квартала, полугодия и 9 месяцев финансового года может быть принято в течение 3 месяцев после окончания соответствующего периода.

Решения (объявления) о выплате дивидендов, в том числе решения о размере дивидендов, порядке, форме и сроках их выплаты, принимаются общим собранием акционеров. Размер дивидендов не может быть больше рекомендованного советом директоров общества.

Срок выплаты дивидендов не должен превышать 60 дней со дня принятия решения (объявления) о выплате дивидендов.

Дивиденды выплачиваются в денежной форме из чистой прибыли общества.

Все обыкновенные акции дают право на получение выплат за счет прибыли, величина которой определяется в соответствии с российскими принципами бухгалтерского учета. Дивиденды могут объявляться только из нераспределенной и не зачисленной в резервы накопленной прибыли, определенной в соответствии с российскими принципами бухгалтерского учета. С дивидендов, выплачиваемых Компанией, удерживается налог в размере 9% (в 2005 г.: 9%).

Дивидендная политика РЖД предусматривает выплату дивидендов в размере 10% от чистой прибыли. За 2004 год компания выплатила дивиденды на 875 млн. руб., за 2003 - 587 млн. руб.

По состоянию на 31 декабря 2006 г. сумма прибыли, доступная для распределения в форме дивидендов, в соответствии с данными российского учета, составляла около 26 410 миллионов рублей (по состоянию на 31 декабря 2005 г.: 9 751 миллион рублей). В 2006 году Компания объявила и выплатила дивиденды в сумме 975 миллионов рублей (в 2005 г.: 875 миллионов рублей).

2.3 Оценка движения выплат в ОАО «РЖД»

В настоящее время железнодорожный холдинг работает в условиях третьего, так называемого «инвестиционного» этапа реформирования. Его основная задача — привлечение крупных инвестиций в железнодорожную отрасль, в том числе путем продажи пакетов акций дочерних обществ ОАО «РЖД». Для ее решения продолжается реструктуризация ОАО «РЖД» путем создания дочерних и зависимых компаний в ряде конкурентных сегментов рынка и привлечение инвестиций с помощью продажи пакетов акций создаваемых компаний или организации совместных предприятий. Среднесрочная (формируемая на трехлетний период) инвестиционная программа компании представляет собой портфель проектов, характеризующихся определенными сравнимыми показателями, в том числе сроком реализации и капиталоемкостью. Согласно генеральной схеме развития российских железных дорог потребность холдинга «РЖД» в инвестициях в 2007–2009 годах оценивается в 1 трлн 72 млрд рублей. Важнейшими проектами являются: развитие инфраструктуры направлений Кузбасс-Северо-Запад, Кузбасс-Дальневосточный транспортный узел, Кузбасс-Азово-Черноморский узел, организация скоростного и высокоскоростного движения на сети железных дорог на перспективу до 2020 года, приобретение современного подвижного состава. Инвестиционные приоритеты ОАО «РЖД» определяются потребностями экономики страны в перевозках грузов и пассажиров.

На рассмотрение правительства РФ были вынесены проекты принципиально важных для «РЖД» документов, определяющих среднесрочную перспективу развития компании на 2007–2009 годы: обсуждались инвестиционная программа и финансовый план компании на этот период. Прежде всего, глава железнодорожного холдинга проанализировал сегодняшнюю ситуацию в отрасли. Говоря об итогах третьего этапа структурной реформы, Владимир Якунин отметил, что достигнуты лучшие за последние 12 лет показатели работы железнодорожного транспорта. Это максимальные объемы перевозок, максимальная производительность труда и подвижного состава и максимальная энергоэффективность: «Реформа не повлияла отрицательно на нашу тарифную политику. С началом реформирования рост тарифов на железнодорожные перевозки остался на значительно более низком уровне (35,8%), чем рост цен в промышленности (66,1%) и в целом в транспортной системе (45,2%). Это оказало стимулирующее влияние на экономику страны, но потребовало от ОАО «РЖД« чрезвычайно жестких финансовых ограничений».

Главным итогом 2005–2006 годов стало создание дочерних обществ «РЖД». Среди них — «Рефсервис» и «ТрансКонтейнер», «Росжелдорстрой» и «Росжелдорпроект», вагоноремонтные заводы, а также дочерние компании в сфере научно-исследовательских и опытно-конструкторских разработок. Первые результаты работы дочерних обществ оцениваются экспертами финансового рынка как позитивные. О чем на заседании правительства РФ сообщил и президент ОАО «РЖД». Он привел конкретные факты, подтверждающие успешность деятельности «дочек»: «Только за три месяца работы ОАО «ТрансКонтейнер» (июль-сентябрь 2006 года), прирост контейнерных перевозок на сети составил более 5%, а в сентябре — превысил 8%. На мой взгляд, эти показатели свидетельствуют о положительном отношении клиентов-перевозчиков к уровню транспортного обслуживания, которое предоставляет сегодня «ТрансКонтейнер».

Якунин подчеркнул, что рост объемов и ассортимента оказываемых услуг обеспечивает увеличение активов дочерних зависимых обществ (ДЗО) и повышает прибыльность их работы. Все это позитивно влияет и на ситуацию на рынке, как в целом и на деятельность ОАО «РЖД». Согласно трехлетнему финансовому плану железнодорожный холдинг ожидает получить дивиденды от ДЗО в размере 1,5 млрд рублей. А доходы от продажи пакетов акций ДЗО должны составить более 17 млрд рублей. «Результаты двух этапов структурной реформы подтвердили правильность избранного нами эволюционного пути реформирования. Ведь основная направленность реформы — стимулирование экономического роста в стране. При этом, как уже неоднократно подчеркивалось, нам удалось существенно ограничить рост транспортных издержек», — отметил Владимир Якунин.

В то же время, говоря о планах развитии компании в среднесрочной перспективе, глава железнодорожного холдинга акцентировал внимание на ряде отрицательных тенденций, сохранившихся в отрасли, которые требуют принятия немедленных мер: «Должен проинформировать правительство о том, что продолжают сохраняться накопленные в течение последних 15 лет системные проблемы. В соответствии с выводами Счетной палаты, «РЖД« ежегодно недоинвестируют в развитие производственных мощностей около 30 млрд рублей».

Согласно генеральной схеме развития российских железных дорог, потребность холдинга «РЖД» в инвестициях в среднесрочной перспективе составит сумму более триллиона рублей. По данным, представленным на заседании правительства РФ Владимиром Якуниным, 625 млрд рублей необходимы компании на обновление и развитие существующей железнодорожной инфраструктуры и еще 447 млрд рублей требуются на обновление ее парка подвижного состава. В то же время совокупные инвестиционные ресурсы холдинга на 2007–2009 годы оцениваются в объеме 790,7 млрд рублей. Это только 74% от потребности. «И хотя это в 1,6 раза больше, чем в предшествующие три года, все равно проблема дефицита инвестиционных ресурсов в ближайшие три года стоит остро», — считает Владимир Якунин. Поэтому категорически неприемлемы те модели дальнейшей реформы, которые предусматривают искусственное повышение рентабельности в отдельных элементах перевозок за счет сокращения доходов инфраструктуры.

В качестве первоочередной меры, способной помочь «РЖД» решить проблему нехватки инвестресурсов, Владимир Якунин предложил правительству РФ «равные условия получения доходов от вагонной составляющей на рынке грузовых перевозок». «Фактически наша компания подвергается дискриминации и не имеет равных с частными операторами условий доступа к высокодоходным сегментам этого рынка, — считает господин Якунин. — Так, если в целом доля подвижного состава, принадлежащего иным владельцам, составляет около 35%, то в высокодоходных грузах — более 50%, и эта доля продолжает расти. В то же время частные операторы не идут на рынок низкодоходных перевозок. Например, участие частных собственников вагонов в экспортных перевозках угля, где тарифы установлены со значительными скидками, составляет лишь 0,5%, а все остальное перевозится в парке ОАО «РЖД«. Выход из сложившейся ситуации мы видим в создании в рамках холдинга Грузовой компании оператора вагонного парка — с выводом части ее акций на IPO. Такой шаг позволит привлечь от 100 млрд до 120 млрд рублей и направить их на развитие инфраструктуры и локомотивного парка. Кроме того, сама Грузовая компания заработает и направит необходимые средства на закупку вагонов, что позволит в значительной степени решить проблему обновления подвижного состава».

Пока вопрос о создании Грузовой компании остается нерешенным. Правительство и Минтранс признали наличие инвестиционного дефицита в размере 300 млрд рублей у «РЖД» на предстоящие три года. Есть только два варианта получения этих средств. Холдинг может их заработать сам, создав такую компанию. Или он может обратиться к правительству РФ с просьбой выделить деньги, поскольку иначе железнодорожники покрыть дефицит не смогут. На сегодняшний день президент ОАО «РЖД» Владимир Якунин считает организацию Грузовой компании оптимальным вариантом: «Ее акции могут торговаться на фондовом рынке. Интерес к компании у инвесторов колоссальный — как у наших, так и зарубежных. Мы можем собрать с фондового рынка частных инвестиций на сумму более 100 млрд рублей плюс наши дополнительные усилия — и дефицит инвестресурсов будет покрыт. Мы считаем, что их нужно направить в инфраструктуру и на приобретение подвижного состава. Но решение остается за государством: ОАО «РЖД« принадлежит государству, и оно само определяет, куда эти деньги направить».

Сведения о выплаченных дивидендах по акциям эмитента за 2003 год:

· категория акций: обыкновенные

· размер объявленных (начисленных) дивидендов по акциям эмитента в расчете на одну акцию: 0,382366 руб.

· размер объявленных (начисленных) дивидендов по акциям эмитента в совокупности по всем акциям одной категории: 587 200 000 рублей

· наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: общее собрание акционеров

· дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 29.06.2004

· дата составления и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 29.06.2004, распоряжение Правительства РФ № 883-р

· срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: в течение 60 дней с даты принятия решения о выплате дивидендов

· форма и иные условия выплаты объявленных дивидендов по акциям эмитента: дивиденды выплачиваются в денежной форме в валюте Российской Федерации за счет чистой прибыли

· отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 2003 год

· общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) по каждому отчетному периоду, за который принято решение о выплате (объявлении) дивидендов: 587 200 000 рублей

Сведения о выплаченных дивидендах по акциям эмитента за 2004 год:

· категория акций: обыкновенные

· размер объявленных (начисленных) дивидендов по акциям эмитента в расчете на одну акцию: 0,57 руб.

· размер объявленных (начисленных) дивидендов по акциям эмитента в совокупности по всем акциям одной категории: 875 100 000 рублей

· наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: общее собрание акционеров

· дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 09.08.2005

· дата составления и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 09.08.2005, распоряжение Правительства Российской Федерации № 1171-р

· срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: в течение 60 дней с даты принятия решения о выплате дивидендов

· форма и иные условия выплаты объявленных дивидендов по акциям эмитента: дивиденды выплачиваются в денежной форме в валюте Российской Федерации за счет чистой прибыли

· отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 2004 год

· общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) по каждому отчетному периоду, за который принято решение о выплате (объявлении) дивидендов: 875 100 000 рублей

Сведения о выплаченных дивидендах по акциям эмитента за 2005 год:

· категория акций: обыкновенные

· размер объявленных (начисленных) дивидендов по акциям эмитента в расчете на одну акцию: 0,635 руб.

· размер объявленных (начисленных) дивидендов по акциям эмитента в совокупности по всем акциям одной категории: 975 100 000 рублей

· наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: общее собрание акционеров

· дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 30.06.2006

· дата составления и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 30.06.2006, распоряжение Правительства Российской Федерации № 930-р

· срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: в течение 60 дней с даты принятия решения о выплате дивидендов

· форма и иные условия выплаты объявленных дивидендов по акциям эмитента: дивиденды выплачиваются в денежной форме в валюте Российской Федерации за счет чистой прибыли

· отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 2005 год

· общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) по каждому отчетному периоду, за который принято решение о выплате (объявлении) дивидендов: 975 100 000 рублей

4. Сведения о выплаченных дивидендах по акциям эмитента за 2006 год

· категория акций: обыкновенные

· размер объявленных (начисленных) дивидендов по акциям эмитента в расчете на одну акцию: 0,635 руб.

· размер объявленных (начисленных) дивидендов по акциям эмитента в совокупности по всем акциям одной категории: 1 015 000 000 рублей

· наименование органа управления эмитента, принявшего решение (объявившего) о выплате дивидендов по акциям эмитента: общее собрание акционеров

· дата проведения собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 29.06.2007

· дата составления и номер протокола собрания органа управления эмитента, на котором принято решение о выплате (объявлении) дивидендов: 29.06.2007, распоряжение Правительства Российской Федерации № 930-р

· срок, отведенный для выплаты объявленных дивидендов по акциям эмитента: в течение 60 дней с даты принятия решения о выплате дивидендов

· форма и иные условия выплаты объявленных дивидендов по акциям эмитента: дивиденды выплачиваются в денежной форме в валюте Российской Федерации за счет чистой прибыли

· отчетный период (год, квартал), за который выплачиваются (выплачивались) объявленные дивиденды по акциям эмитента: 2006 год

· общий размер дивидендов, выплаченных по всем акциям эмитента одной категории (типа) по каждому отчетному периоду, за который принято решение о выплате (объявлении) дивидендов: 1 015 100 000 рублей[11].

Глава 3. Разработка предложений по совершенствованию дивидендной политики ОАО «РЖД»

3.1 Определение оптимального размера дивиденда