Российский рынок строительных материалов является одним из самых быстрооборачиваемых рынков в российской строительной промышленности . В связи с этим все больше как российских, так и западных компаний рассматривают его как перспективный для развития. Для того чтобы оценить целесообразность выхода в тот или иной сегмент этим компаниям необходимо понимать тенденции спроса и предложения, состояние конкурентной среды, макроэкономические тенденции, государственное регулирование как рынка строительных материалов, так и всей строительно-перерабатывающей отрасли. Причем всю эту информацию важно рассматривать в разрезе регионов [21, 25].

На рынке строительных материалов присутствует достаточно узкая специализация по товарным группам, каждая из которых имеет свою собственную специфику.

Строительные материалы являются основной составляющей строительства и ремонта помещений жителей России, при этом соотношение строительных материалов различной степени переработки в регионах существенно варьируется. В Самарском регионе по ряду причин доля потребления строительной продукции относительно высока, поэтому рынок Самары и Самарской области является емким и привлекательным для российских производителей [21, 27].

ОСНОВНЫЕ ТЕНДЕНЦИИ РЫНКА СТРОИТЕЛЬНЫХ МАТЕРИАЛОВ. 2003-2007 г.г.

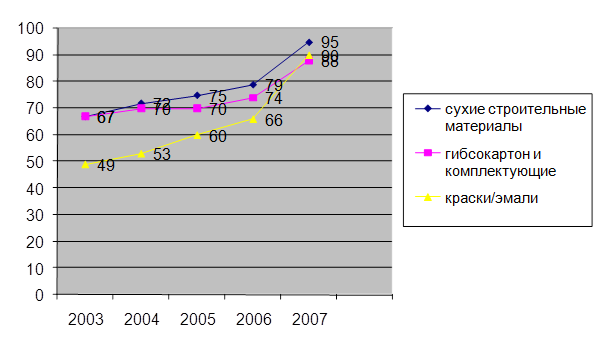

Диаграмма 1а

Диаграмма 1б

Рост среднедушевого дохода в сочетании с развитием особой модели потребления - повышенным спросом на продукцию, не требующую длительного периода ожидания доставки - делает самарский рынок строительных материалов аналогичным столичным - Московскому и Питерскому.

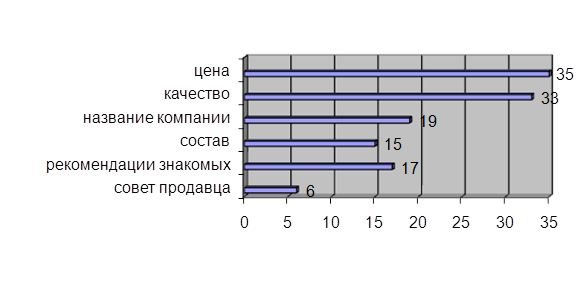

По данным консалтинговой группы «МАРКС» (г.Самара)

покупателями строительных материалов являются 96 % жителей

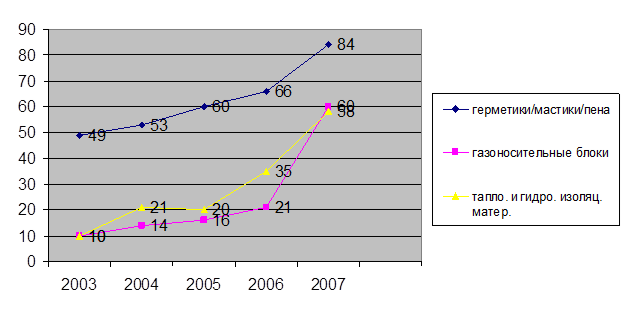

Самарской области, при этом в группах респондентов с различным уровнем дохода данная величина варьируется. Из всего спектра строительных материалов наибольшей популярностью пользуются сухие строительные смеси и герметики/мастики/пена - их предпочитают соответственно 90 и 86% респондентов (Диаграмма 2). Более двух третьих опрошенных покупают гибсокартон и комлектующие, газоносительные блоки.

Диаграмма 2. Структура приобретения строительных материалов.

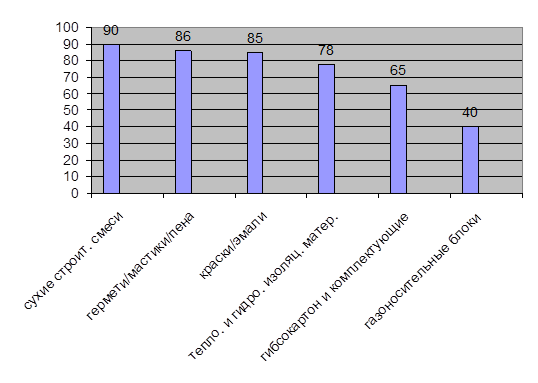

По данным опросов населения города за январь 2006 года является цена – так ответили 35 % участников опроса. Диаграмма 3.

Диаграмма 3. По данным опроса покупателей строительных материалов.

На состав ориентируются 15% респондентов, а на качество - по 33% покупателей. Основными критериями выбора строительных материалов горожанами являются цена, рекомендации знакомых и качество товара. Покупатели в подавляющем большинстве негативно относятся к строительным материалам о которых они никогда ранее не слышали и стараются такую продукцию не приобретать.

На Самарском рынке строительных материалов наблюдается достаточно жесткая конкуренция между фирмами-продавцами. Конкурентная борьба обостряется тем, что на рынке действуют не только местные заводы по производству некоторых категорий строительных материалов, но и поставщики из других регионов России.

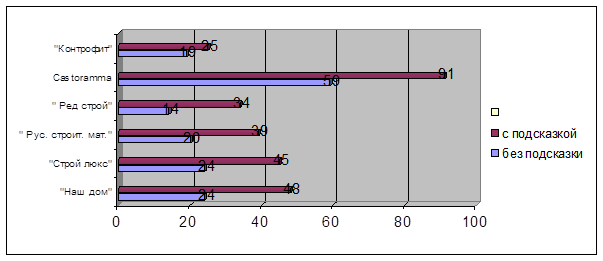

Диаграмма 4. Знание названия организаций торгующих строительными материалами.

Наибольшей известностью - с подсказкой - у самарских потребителей пользуются такие торговые представители - Торговый дом «Castoramma», Торговый дом «Наш дом» - их отметили соответственно 91 и 48% опрошенных. Торговые дома «Строй люкс» и «Русские строительные материалы» выбрали 45 и 39% респондентов, а такие компании как «Ред строй» и «Контрофит» известны 34 и 25% опрошенных.

Известность без подсказки несколько меняет расстановку лидеров: марка «Castoramma» по-прежнему занимает первое место - ее знают 59% респондентов, - далее следуют «Наш дом», «Строй люкс» и «Русские строительные материалы» -их назвали соответственно по 24 и 20% участников опроса.

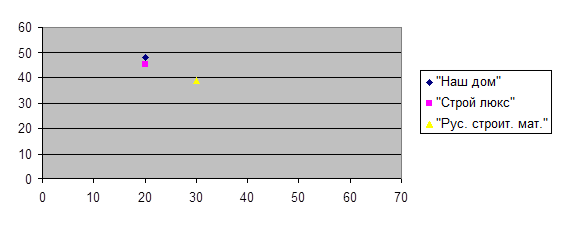

Диаграмма 5а. Карта известности торговых представителей строительных материалов.

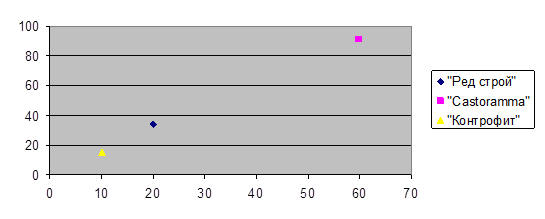

Диаграмма 5б. Карта известности торговых представителей строительных материалов.

Представленная на диаграмме 5а и 5б. «Карта известности» торговых представителей строительных материалов позволяет рассмотреть полученные каждой маркой результаты с точки зрения брэндинга. На вертикальной оси карты отражена известность компаний с подсказкой, а на горизонтальной - спонтанная известность. Соотношение этих параметров определяет место компании на карте.

Так, фирмы, расположившиеся выше кривой - «Наш дом» и «Редстрой», - находятся в так называемой зоне опасности: респонденты почти не вспоминают их без подсказки, в то время как с подсказкой их отмечают очень многие. Это говорит о том, что фирма известна, но при ассоциации с строительными материалами не приходит в голову в первую очередь. Для «Русские строительные материалы» это является следствием продвижения под одной маркой нескольких товарных категорий: оказание ремонтных услуг, монтаж межкомнатных дверей из натуральных материалов и других. Поэтому нахождение этой компании в данной зоне не столь опасно. Торговый дом, расположенный под чертой в правом верхнем углу: «Castoramma» - успешен, т.е. горожане хорошо знают его как без подсказки, так и с подсказкой и, соответственно, активно приобретают товары.

Что касается торговой фирмы, расположившейся в середине карты: «Строй люкс», - то она находятся в стадии роста. У это торгового представителя строительных материалов есть шанс попасть в категорию успешных.

Наконец, в левом нижнем углу рисунка представлена компания, набравшая невысокие показатели известности ООО «Контрофит» - эта фирма находятся в стадии развития, и каким оно будет - сказать трудно. Состав лидеров, выявленных при оценке известности, почти не изменился, по соотношению к торговым представителям строительных материалов, к которым самарцы обращались за приобретением необходимых им товаров для строительно-монтажных работ.

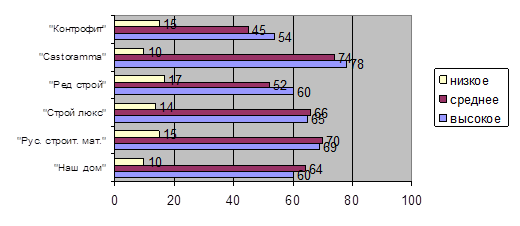

Объективно оценить качество строительных материалов без специальных лабораторных исследований невозможно. Однако мы можем получить информацию о том, как оценивают самарцы качество материалов, которые они уже приобретали. Наибольшее количество позитивных отзывов получила «Castoramma» - 74% респондентов назвали качество продаваемого товара высоким. Далее следуют «Русские строительные материалы» и «Наш дом» - соответственно 70 и 64% опрошенных. Также достаточно высоким жители Самары считают качество товаров, как «Ред строй»- 52% горожан. Наименьшее количество негативных отзывов – по 10%- получили «Castoramma», «Наш дом» (Диаграмма 6). У всех фирм количество положительных отзывов значительно превосходит негативные: это означает, что жители Самары покупают строительные материалы, которые их устраивают, тем более что им есть из чего выбирать.

Диаграмма 6. Оценка качества продаваемых товаров торговыми представителями.

Как показали результаты исследования, строительные материалы являются товаром, имеющим значительное число стойких приверженцев приобретать материалы в конкретных магазинах.

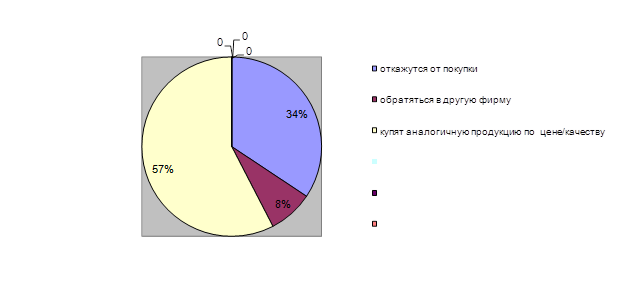

Диаграмма 7. Действия покупателя в случае отсутствия в магазине необходимых материалов.

Если в магазине не окажется предпочитаемой марки, то аналогичную по цене и качеству продукцию купят 57% Самарцев, обратиться в другую фирму - 8% (на диаграмме 7) Треть потребителей - 34% - не станут покупать вообще ничего. Строительные материалы региональных производителей пользуются наибольшим спросом среди самарцев с невысоким уровнем ежемесячного дохода - до 10 тысяч рублей. Таким образом, региональным производителям строительных материалов, исходя из предпочтений потребителей, более выгодно реализовывать в Самаре продукцию низко- и среднеценового сегментов. Наиболее успешными по показателям известности являются такие фирмы, как «Castoramma», «Наш дом» и «Русские строительные материалы». Товары продаваемы этими фирмами, а также фирмой «Строй люкс» пользуется наибольшим спросом у покупателей. Наиболее качественными самарские покупатели признали товары в торговом доме «Castoramma». Лояльность к предпочитаемым строительным материалам покупатели продемонстрировали среднюю, поэтому, учитывая многообразие предложений, существующих на рынке, можно отметить тенденцию приверженности покупателей не к названию фирмы продающей строительные материалы, а соотношению «цена-качество».

Уровень потребления различных видов строительных материалов населением определяет структуру потребления данных товаров. Наибольшей емкостью в натуральном выражении обладает рынок герметики/мастики/пена и краски/эмали - эти виды товаров предпочитают соответственно 90, 86 и 85% опрошенных [17,42] (диаграмма 2).

Если рассматривать предпочтения самарских покупателей по видам строительных материалов, то на первое место по популярности и объемам продаж выходят сухие строительные материалы , доля которых в объеме реализации доходит до 90% (диаграмма 2). Основной целевой аудиторией данной продукции выступают жители области с ежемесячным доходом от 5 до 10 тысяч рублей. Эти потребители ориентируются на средний и низкий ценовой сегмент. Таким образом, сухие строительные смеси именно этого ценового диапазона пользуются в Самаре наибольшим спросом. Полный спектр цен по различным позициям отражен в таблице 2.

Таблица 2

Позиционирование по ценовым сегментам, руб

| Наименование изделий | "Премиум" | Высокий | Средний | Низкий |

| Герметики/мастики/пенна | от 150 | 140-160 | 100-140 | до 100 |

| Сухие строительные смеси | от 500 | 200-500 | 100-200 | ДО 100 |

| Тепло- и гидро- изоляционные материалы | от 250 | 165-225 | 105-165 | до 105 |

| Гибсокартон и комплектующие | от 330 | 260-330 | 190-260 | до 190 |

| Краски/эмали | от 170 | 120-170 | 70-120 | ДО 70 |

| Газоносительные блоки | от 360 | 220-360 | 160-220 | 140 |

Второе место по емкости рынка - 85% - занимают краски/эмали. Герметики/мастики/пена и тепло-, гидро- изоляционные материалы занимают соответственно 86 и 78% доли рынка. Наиболее популярными среди них были названы различные товары "ВОЛМА", а также "Vetonit" производителей. Основными покупателями данных строительных материалов являются потребители с уровнем дохода от 10 до 15 тысяч рублей в месяц.

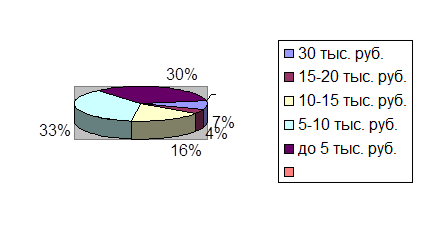

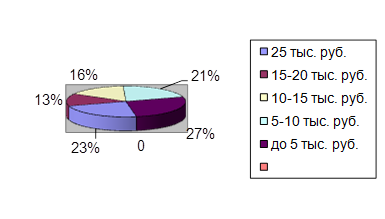

С ростом ежемесячного дохода населения возрастает доля покупателей, покупающих материалы высокоценового сегмента и сегмента "премиум". У населения с низкими и средними доходами наибольшей популярностью пользуются дешевые материалы. Так, основными группами населения, приобретающие товары среднего ценового сегмента, являются жители Самары с доходом менее 10 тысяч рублей в месяц - их доля составляет 33% (диаграмма 8).

Структура самарского рынка строительных материалов в целом соответствует распределению населения по уровню доходов: емкость средне-и высокоценового сегментов рынка аккумулируют основную часть объемов продаж материалов в Самаре, на долю сегмента "премиум" приходится лишь 7% продаж.

Доля различных видов строительных материалов в структуре потребления изменяется в зависимости от уровня ежемесячного дохода потребителей. Например, у самарцев с доходом менее 5-10 тысяч рублей в месяц доля строительных материалов не высокого качества в потреблении составляет около 60%, а у потребителей с доходом от 15 до 20 тысяч - 28%. Стоит отметить, что потребление менее качественных строительных материалов резко уменьшается в группе респондентов, чей доход составляет более 20 тысяч рублей. Это можно объяснить тем, что данная категория потребителей отдает предпочтение более "качественным" товарам, и выбирает материалы премиального сегмента, которые, по их мнению, практически «прослужат» дольше.

Диаграмма 8. Распределение покупателей с различными доходами по видам предпочтения строительных материалов.

По мнению участников опроса, основным условием увеличения приобретения строительных материалов является снижение цен на эту продукцию -так ответили 49% респондентов. Значительная доля опрошенных приобретают строительные материалы в достаточном объеме и не собирается увеличивать объемы покупок - так ответили 29,1% . Широта ассортимента, представленного в розничных торговых точках, в наименьшей степени волнует жителей Самары - в качестве фактора увеличения объема потребления данный показатель отметили 10,9% опрошенных.

Диаграмма 10. Распределение по доходам и видам потребления.

Строительные материалы по не являются продуктами массового потребления. До недавнего времени населению были известны только четыре

разновидности этой категории - цемент, кирпич, шпатлевка, обои бумажные и краска, да и те относились к разряду остродефицитных. Сейчас ситуация изменилась, и в каждом строительном магазине огромный ассортимент товаров. Их сегодняшнее ограниченное потребление связано не столько с высокой ценой, сколько со сложившимися стереотипами покупательского поведения: среднестатистический россиянин предпочтет новым технологиям строительства, с использованием новейших строительных материалов, привычные цемент, песок, кирпич и т. п.

В значительной степени недоверие потребителей к этим товарам помогает преодолеть сформировавшаяся в последние годы практика продаж дорогих строительных материалов в виде так называемой упаковке меньшей весовой категории (говоря о сухих строительных материалах).

Консультационная компания «Consult» осуществляет постоянный

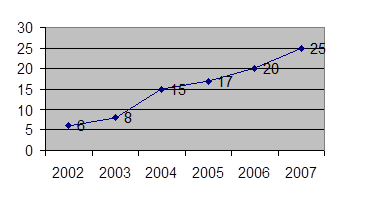

мониторинг оптового рынка строительного материала, строительной техники и услуг этой сферы. Результаты многолетнего мониторинга рынка свидетельствуют, что в оптовой торговле строительные материалы сохраняется тенденция роста доли маловесовых упаковок (поштучных, к примеру) в общем объеме строительных материалов. Так, за период с 2002-го по 2007 годы доля маловесовых (поштучных) упаковок в общем объеме продаж строительных материалов возросла с 6 до 25% (диаграмма 11).

Диаграмма 11. Рост объемов продаж строительных материалов.

Спрос предприятий оптовой торговли на маловесовые (поштучные) упаковки объясняется ростом доли такой продукции в общем объеме продаж строительных материалов на предприятиях розничной торговли.

Согласно результатам исследования, проведенного в Самаре в июне-августе 2006 года, покупателями всех видов строительных материалов – краски, эмали, обои, гибсокартон, комплектующие, мастики, сухие строительные смеси, кафель и т.п. - являются 69% населения в возрасте от 18 лет. При этом наиболее активно строительные материалы приобретают люди в возрасте от 30 до 45 лет.

В ходе опроса респондентов выяснилось, что пик спроса на маловесовые (поштучные) упаковки строительных материалов традиционно приходится на зимний период времени года, т.к. мало кто начинает большую стройку или ремонт. Следовательно увеличивается объем продаж в теплые месяцы года.

В тех случаях, когда расфасовкой товаров занимается не производитель, а торговая фирма (точка), упаковка служит еще и рекламным носителем, идентификатором марки, что особенно актуально для продающих широкую ассортиментную линейку строительных материалов, таких как «Castoramma», «Русские строительные материалы», «Наш дом» и т.д. В ближайшие 1-2 года, по всей видимости, ожесточится конкурентная борьба и среди производителей строительных материалов.

На основе проведенных исследований рынка строительных материалов можно прогнозировать, что в ближайшие 3-4 года доля маловесовых (поштучных) упаковок в общем объеме строительных материаов достигнет 50%. При этом, несмотря на устойчивое превосходство российских производителей, существует возможность реванша иностранных производителей таких строительных материалов после вступления России в ВТО. При снятии целого ряда ограничительных барьеров иностранные производители, имеющие более эффективную систему управления и производства, смогут составить российским заводам и комбинатам существенную конкуренцию. При этом для оптовой торговли такая ситуация не только не представляет какой-либо опасности, но и, более того - открывает дополнительные возможности. Тем не менее, многие профессиональные консультанты рекомендуют российским производителям уже сейчас вносить необходимые изменения в систему управления, добиваться большей эффективности бизнес-процессов и внедрять современные технологии производства.

Таким образом, рынок строительных материалов сегодня вступил в фазу брэндирования - создаются и выводятся на рынок новые торговые марки, а давно существующие «фирмы-продавцы» стремятся свои одноименные локально известные брэнды перевести в разряд национальных. В дальнейшем эти тенденции неизбежно будут усиливаться [17, 64].

Как показали результаты исследования, в связи с тем, что жители Самары демонстрируют низкую лояльность к новым строительным материалам и в большинстве сегментов данный рынок близок к насыщению, в конкурентной борьбе имеют преимущества те предприятия, которые ориентируются на наиболее обширную аудиторию покупателей. В качестве основной целевой аудитории целесообразно рассматривать население с уровнем ежемесячного дохода от 10 до 20 тысяч рублей. При продвижении товаров предприятия должны уделять особое внимание ее качественным характеристикам. Доступ региональных производителей на рынок Самары осложняется высокой конкуренцией.

Характеристика ССМ

ООО «Самарские строительные материалы» предприятие -

Торговое предприятие сформированная в 2004году. В предприятие входит рад торговых точек по городу Самара. Развитие предприятия началось с открытия первой торговой точки строительных материалов по продажам сухих строительных смесей, краскам и эмалям.

Важным фактором, сыгравшим решающую роль в расширении ассортимента и увеличение торговых точек, было заключение договоров на сотрудничество с фирмами производителями строительных материалов. В ассортименте появляются такие товары как тепло- и гидро- изоляционные материалы, гибсокартон и комплектующие, газоносительные блоки ит.д. В настоящее время в ООО «Самарские строительные материалы насчитывается 150 наименований товаров. В приложение 2, к настоящей работе прайс-лист ООО «Самарские строительные материалы». Политика предприятия в отношении ассортимента направлена на его расширение.

Предприятие занимается как оптовыми продажами, так и продажей в розницу. Качество продаваемых товаров регламентируется по гарантии производителей. Стоит отметить, что компания заключает договора с «проверенными, на качество производства», заводами.

Ареал распространения продукции ССМ – город Самара, Новокуйбышевск, Чапаевск, Отрадный, Тольятти и СХИ. Основные оптовые покупатели бригады строителей, ЧП оптовых рынков и т.п.

По данным работы ООО «Самарские строительные материалы» предприятия за последние три года наблюдается положительная динамика. Объем реализации строительных материалов увеличился с 2005 года почти в 4 раза!!!

Проведем стратегический анализ согласно матрице консалтинговой группы Маккинзи. У ООО «Самарские строительные материалы» малая доля рынка (менее 5 %), сам рынок, как мы показали - растет. Это положение «трудного ребенка», у которого есть хорошие перспективы, но необходимы дополнительные вложения, способствующие увеличению доли на рынке. Ситуацию усугубляет большое количество конкурентов, которые компенсируют рост рынка и он становится близок к насыщению.

В ССМ преобладает сбытовая и производственная идеология маркетинговой деятельности.

В ССМ отсутствует самостоятельная маркетинговая стратегия. В настоящее время поведение предприятия отражает общие тенденции стратегий лидеров рынка - «Castoramma». Однако, несмотря на относительно низкую стоимость подражательных стратегий, они не способствуют захвату рынка и приводят к тому, что позиции предприятия будут сданы.

Кроме того у предприятия есть ряд слабых сторон, которые не позволяют занимать большую рыночную долю.

1. Недостаток транспорта.

2. Недостаток торговых представителей.

3. Отсутствие мерчендайзеров.

4. Поздняя доставка товара в магазины.

5. Отсутствие фирменных магазинов.

6. Высокий процент дебиторской задолженности.

В заключение характеристики ССМ проведем SWAT анализ для выявления сильных и слабых сторон предприятия, а также перспективы и возможности. Его результаты представлены в таблице 3.

Таблица 3. SWAT-анализ ССМ

| Сильные: Высокое качество продукции Высокий производственный потенциал Хорошо укомплектованный и работоспособный отдел продаж Организована доставка Организована возможность возврата остатков продукции | Слабые: Маленькая доля рынка Отсутствие усилий по брендингу Торговый дом «Самарские строительные материалы» Отсутствие четко выраженного Позиционирования. Сбытовая ориентация. |

| Возможности Рынок растет, появляются новые быстрорастущие сегменты Бренд-технологии существенно увеличивают сбыт По направлениям стратегический маркетинг и аналитический маркетинг существуют консалтинговые компании, они описаны в периодической литературе, т.е. доступны для адаптации у себя на предприятии. | Опасности Активизация конкурентов «Сильные бренды» на рынке у конкурентов |

Отсюда для перехода слабых сторон в сильные и опасности в возможности необходимо:

1. Перевести предприятие на маркетинговую идеологию.

2. Разработать маркетинговую стратегию.

3. Осуществить усилия по формированию бренда ТД «Самарские строительные материалы».

Все эти решения приводят к усилению регулярных форм маркетинга, к внедрению в структуру ССМ отдела или специалиста с недостающими в настоящее время функциями. С другой стороны ССМ представляет собой безубыточное предприятие и работает на рынке с 2004 года, значит, маркетинговая деятельность активно поддерживается, просто диффузно представлена и распределена по разным исполнителям.

Дата: 2019-05-28, просмотров: 316.