Анализ деятельности белорусских банков на рынке розничных банковских услуг целесообразно проводить по следующим направлениям:

- оценка вкладных операций банков;

- выявление тенденций банковского кредитования населения;

- анализ динамики расчетов посредством пластиковых карточек и др.

Поскольку в настоящее время большую часть привлеченных ресурсов банков составляют средства населения (около 55% всего объема ресурсов), для анализа ресурсной базы кредитования предлагается использовать следующую группу показателей: динамика объема вкладов населения, структура депозитного портфеля по срокам привлечения средств населения, а также по видам валют.

Тенденция динамики вкладов населения и изменения структуры депозитного портфеля банков обусловлена макроэкономической ситуацией. В частности, начиная с 1996 года, в условиях роста номинальных денежных доходов населения, обусловленных высоким уровнем инфляции, объем вкладов населения в банках республики ежегодно увеличивался в номинальном выражении на 35-40% [28, с.46].

В 1997-2000 гг. удельный вес вкладов населения в депозитном портфеле банков составлял в среднем 36%. При этом в реальном выражении объем вкладов населения ежегодно уменьшался в среднем на 3,3 п.п., что привело в 2001 году к оттоку вкладов из банковской системы и размещению свободных средств граждан в иностранной валюте [28, с.46].

В 2002 году объем вкладов населения в белорусских рублях и иностранной валюте увеличился в 1,5 раза по сравнению с 2001 годом и составил 823,8 млрд. руб., а за 2003 год объем депозитов физических лиц увеличился еще в 1,9 раза и на 01.01.2004 составил 1416,1 млрд. руб, на 01.01.2005 – 2336,7 млрд. руб, на 01.01.2006 – 3886 млрд. руб. Депозиты в иностранной валюте за 2003 год возросли на 35,1%, за 2004 год - на 50,6%, за 2005 год – на 31,8% и составили 713,2 млн. долларов США (в эквиваленте) [28, с.47].

Укрепление белорусского рубля в 2002-2003 гг. способствовало росту доверия граждан к банковской системе. В частности, если в 2003 году сальдо операций по покупке и продаже валюты между банковской системой и населением составило отрицательную величину (около 13,6 млн. долл.), то в 2005 году — положительную (около 86,0 млн. долл.). Несмотря на существенное снижение процентных ставок, продолжилась тенденция к увеличению рублевых депозитов населения, привлеченных в банковскую систему. Причем, если в 2004 году соотношение рублевых и валютных вкладов населения практически было равным, то в 2005 году объем вкладов национальной валюте превысил объем валютных более чем на 20% [29, с.48].

В тоже время наметилась тенденция переориентации физических лиц на покупку сберегательных сертификатов со сроком хранения 3 месяца, обеспечивающих фиксированную доходность на уровне ставки рефинансирования. На 01.01.2005 в обращении находилось сберегательных сертификатов на сумму 28,5 млрд. руб.

В течение 2004 года депозитная ставка сохранялась на уровне, превышающем уровень инфляции. В частности, в январе-декабре 2004 года средняя процентная ставка по срочным депозитам населения превышала на 0,8 п.п. прирост цен. При этом среднемесячная валютная доходность вкладов в национальной валюте (депозитные ставки по рублевым вкладам, скорректированные на уровень девальвации белорусского рубля) составила 19,4% годовых, а по валютным вкладам – 7,3% [29, с.21].

В 2005 году наблюдались следующие тенденции привлечения средств населения во вклады как основного источника банковского кредитования строительства и покупки жилья:

- рост объема вкладов населения на 64% по сравнению с 2004 годом (например, только за январь-сентябрь 2005 года объем депозитов возрос на 52% и составил 1939,1 млрд. руб.; вклады в иностранной валюте увеличились на 50,6% и составили в рублевом эквиваленте 1166,3 млрд. руб.). В результате, в среднем на одного жителя Беларуси на 01.10.2005 приходилось 510 тыс. руб. вкладов, в то время как на 01.01.2005 – 244 тыс. руб. [29, с.22];

- значительный удельный вес средств населения в объеме банковских привлеченных ресурсов (значение данного показателя на 01.01.2006 по банковской системе составляет 39,8%). При этом в АСБ «Беларусбанк» сконцентрировано более 60% всех вкладов граждан [29, с.23];

- преобладание удельного веса краткосрочных вкладов в общем объеме рублевых депозитов населения (на протяжении последних лет этот показатель составляет более 50%) [29, с.23].

При этом несмотря на то, что в настоящее время банки предлагают от 20 до 60 видов вкладов населения (различных по срокам, ставкам и условиям внесения и снятия денежных средств), долгосрочные их виды не получили должного развития. Подтверждением этому является то, что население для накопления необходимой денежной суммы на покупку или строительство жилья размещает средства не в жилищных сберегательных вкладах, как это принято за рубежом, а в краткосрочных депозитах, не имеющих целевой направленности [29, с.24].

Несмотря на положительные результаты, достигнутые в последние годы, уровень привлечения банками сбережений населения остается пока еще недостаточным по сравнению с европейскими странами. Так, на 01.10.2005 доля депозитов населения в Беларуси составляла лишь 6,5% от ВВП (для сравнения – в странах Восточной Европы этот показатель равен от 30 до 60%, а в России за 11 месяцев 2004 года – 13,6%) [29, с.24].

В дальнейшем поддержание белорусскими банками процентных ставок по депозитам населению на уровне, стабильно превышающем уровень инфляции, будет способствовать увеличению долгосрочных кредитных ресурсов банков и расширению их возможности по кредитованию населения, в том числе на цели строительства и покупки жилья [30, c.50].

Проведем анализ современного состояния и тенденций банковского кредитования населения.

Отмечены следующие современные тенденции в данной сфере:

1) сохранение высоких темпов роста объемов кредитования населения. Так, в 2004 году в банках республики кредитная задолженность физических лиц увеличилась по сравнению с 2003 годом более чем в 2 раза, и по состоянию на 01.01.2005 составила 1008,9 млрд. руб. (включая кредиты в иностранной валюте). На 01.01.2006 банковские кредиты населению составили 1928 млрд. руб. и возросли в текущем году на 91,2%. [31, с.13];

2) рост удельного веса кредитов населению в общем объеме кредитного портфеля банков. В частности, удельный вес кредитов физическим лицам в объеме кредитных вложений банков в 2004-2005 гг. увеличился на 6,8 процентных пункта и по состоянию на 01.01.2006 достиг 21%. Основную часть задолженности составляют кредиты на строительство и покупку жилья: в 2004 году – 77,5%, в 2005 году – 63% [31, с.13];

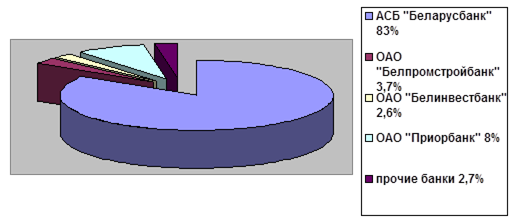

3) сохранение доминирующего положения АСБ «Беларусбанк» в сфере кредитования населения. Это объясняется тем, что данный банк является главным участником государственной жилищной программы. Удельный вес АСБ «Беларусбанк» в общем остатке задолженности кредитов, предоставленных населению всей банковской системой в целом составляет 83% (на 01.01.2005 г.-90,8%) [19] (приложение З).

По состоянию на 01.01.2006 года остаток задолженности по кредитам, выданным населению в белорусских рублях и иностранной валюте, достиг 694,2 млрд.руб., что составляет 32,9 % от общего остатка задолженности по кредитам юридическим и физическим лицам. Доля кредитов, предоставленных физическим лицам, возросла по сравнению с началом года на 9 процентных пунктов (на 01.01.2005 – 23,9 %) [13,19].

За период 1997-2004 гг. по Указам Президента Республики Беларусь на льготное кредитование жилья АСБ «Беларусбанк» направил 742 млрд. руб., что на 01.01.2006 составило 62,3% от общего рублевого остатка задолженности по кредитам населению. За счет кредитов банка построено в 2003 году 9781 квартир, а в 2004 году – 10228 квартир [32, с.28].

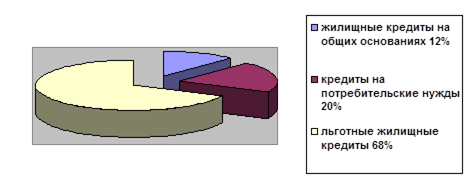

Проведем анализ кредитной деятельности АСБ «Беларусбанк» как лидера на рынке розничного кредитования. Структура кредитного портфеля банка на 01.01.2006 представлена на рис.2.1

Рис.2.1 Cтруктура кредитного портфеля АСБ “Беларусбанк”

Как видно из рис.2.1 наибольший удельный вес в кредитном портфеле физических лиц занимают льготные жилищные кредиты (68%), остаток задолженности по кредитам на приобретение жилья на 01.01.2006 составил в национальной валюте 20,2 млрд. руб. или 12% от общего остатка задолженности по кредитам населению. Объем жилищных кредитов в иностранной валюте за последние 2 года увеличился более чем в 5 раз, и на 01.01.2006 остаток задолженности равен 40,8 млн. долл. и 0,9 млн.EUR [32, с.28].

Наряду с АСБ «Беларусбанк» наиболее активными участниками розничного рынка кредитования являются ОАО «Приорбанк», ОАО «Белагропромбанк», ОАО «Белпромстройбанк» [32, с.28].

В настоящее время кредиты населению предоставляют более 10 банков, удельный вес объема жилищных кредитов отдельных банков в общем объеме кредитования на 01.01.2006 представлен рис.2.2

Рис.2.2 Структура кредитов населению

Из рис.2.2 видно, что безусловным лидером на рынке кредитных услуг, предоставляемых населению, является АСБ «Беларусбанк». При этом значительный удельный вес ОАО «Приорбанк» по сравнению с остальными банками свидетельствует об активизации его деятельности в направлении розничного кредитования.

Составляющими компонентами системы расчетов с использованием банковских пластиковых карточек в настоящее время являются международные и внутренние системы расчетов, в том числе внутренние частные системы. В Республике Беларусь эмитируются карточки таких международных систем, как VISA, Master Card, карточки внутренней системы «БелКарт», а также карточки внутренних частных систем, созданных отдельными банками Республики Беларусь. По состоянию на 01.01.2006 эмитировано более 2 млн.197 тыс. карточек, из них международных систем расчетов - более 1 млн.910 тыс.( 86 %), внутренней системы «БелКарт» - более 242 тыс.(11 %), внутренних частных систем расчетов – более 45 тыс. карточек (2 %) [16].

Как уже было сказано выше, наиболее распространенными операциями на рынке розничных банковских услуг является кредитование населения, привлечение денежных средств физических лиц во вклады, расчеты с использованием банковских пластиковых карточек и другие (денежные переводы, прием платежей в пользу юридических лиц и др.), поэтому проведем анализ структуры и динамики данных операций на примере филиала АСБ“Беларусбанк”, что позволит выявить наиболее характерные тенденции рынка розничных банковских услуг.

2.2 Оценка работы банка на рынке розничных банковских услуг на примере филиала № 416 АСБ «Беларусбанк» г. Новогрудок

В связи с интенсивным наращиванием объемов кредитования населения филиалы банков анализируют свою деятельность в этой области, что позволяет установить положительные и отрицательные моменты в работе, наметить мероприятия по использованию результатов анализа в планировании. Проведем небольшой анализ деятельности по кредитованию физических лиц филиалом № 416 АСБ "Беларусбанк" г. Новогрудка.

Для начала необходимо отметить, что по данным ежедневных балансов на 2 даты: 01.04.2005г. и 01.04.2006г. (таблица 2.1) объем кредитной задолженности существенно не изменился, т.е. вырос только в 1,1 раза.

Таблица 2.1 Состав кредитной задолженности по контингенту

| Показатели | на 01.04.2005 | на 01.10.2005 | на 01.04.2006 | Динамика за год | |||||

| Сумма по балансу, тыс.руб. | Уд. вес в итоге % | Сумма по балансу, тыс.руб. | Уд. вес в итоге, % | Сумма по балансу, тыс.руб. | Уд. вес в итоге, % | Абсолю-тное измене-ние | В п/п | Темп роста | |

| Кредиты физ. Лицам | 6768888,5 | 37 | 8420919 | 42 | 9959887 | 49 | 3190998,5 | 12 | 1,5 |

| Кредиты прочим клиентам | 11580475 | 63 | 11634462,8 | 58 | 10410023,1 | 51 | -1170451,9 | -12 | 0,9 |

| Итого | 18349363,5 | 100 | 20055381,8 | 100 | 20369910,1 | 100 | 2020546,6 | Х | 1,1 |

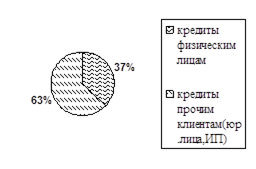

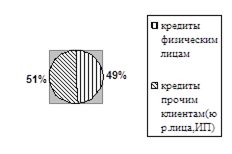

Несмотря на то, что сумма кредитной задолженности юридических лиц и индивидуальных предпринимателей (в таблице 2.1 эти категории кредитополучателей обозначены как "прочие клиенты") снизилась в 0,9 раз, т.е. на 1170451,9 тыс.руб., однако вместе с этим возросла в 1,5 раза (или на 3190998,5 тыс.руб.) сумма кредитной задолженности физических лиц.

Кроме того, сильно изменилась и структура кредитной задолженности. На 01.04.2006 года удельный вес кредитов населению составил 49 % в общей сумме задолженности против 37 % на ту же дату в 2005 г. (увеличение произошло на 12 процентных пунктов) и 42 % на 01.10.2005 г. Удельный вес кредитов прочим клиентам на 01.04.2006 г. составил 51 % и уменьшился на 12 процентных пунктов по сравнению с 63 % на 01.04.2005 г (рис.2.3)

на 01.04.2005 на 01.04.2006

Рис 2.3 Структура кредитной задолженности по контингенту размещения

Такое изменение в структуре кредитной задолженности связано с резким увеличением объемов кредитования населения, ведь именно это направление считается приоритетным в работе АСБ "Беларусбанк".

В состав кредитной задолженности физических лиц (таблица 2.2, рис.2.4) входят кредиты на потребительские нужды и на финансирование недвижимости. На 01.04.2006 г. сумма кредитов на потребительские нужды составила 2900391,3 тыс.руб., на финансирование недвижимости – 7059495,7 тыс.руб. По сравнению с данными на 01.04.2005г. сумма задолженности по кредитам на потребительские нужды выросла в 2,8 раза или на 1854162 тыс.руб., по кредитам на финансирование недвижимости – в 1,2 раза или на 1336836,5 тыс.руб.

Таблица 2.2 Состав кредитной задолженности физических лиц по видам кредитования

| Показатели | на 01.04.2005 | на 01.10.2005 | на 01.04.2006 | Динамика за год | |||||

| Сумма по балансу, тыс.руб. | Уд. вес в итоге, % | Сумма по балансу, тыс.руб. | Уд. вес в итоге, % | Сумма по балансу, тыс.руб. | Уд. вес в итоге, % | Абсолют-ное изменение | В п/п | Темп роста | |

| Кредиты физ. лицам на потребительские нужды | 1046229,3 | 15,5 | 1957231,8 | 23,2 | 2900391,3 | 29,1 | 1854162 | 13,6 | 2,8 |

| Кредиты физ. лицам на финансирова-ние недвижимости | 5722659,2 | 84,5 | 6463687,2 | 76,8 | 7059495,7 | 70,9 | 1336836,5 | -13,6 | 1,2 |

| Итого | 6768888,5 | 100 | 8420919 | 100 | 9959887 | 100 | 3190998,5 | X | 1,5 |

Кроме заметного увеличения объема кредитов на потребительские нужды вырос и их удельный вес в общей сумме кредитов населению. На 01.04.2006 г. он составил 29,1 % против 15,5 % на 01.04.2005 г. (т.е. вырос на 13,6 процентных пунктов).

Вместе с тем удельный вес кредитов на финансирование недвижимости снизился и составил на 01.04.2006 г. 70,9 % по сравнению с 84,5 % на 01.04.2005г.

Такой сильный рост кредитов на потребительские нужды вызван повышенным спросом на данный вид кредитов у населения и освоением новых форм кредитования (посредством выдачи кредитных карточек в белорусских рублях и иностранной валюте). А столь незначительное увеличение кредитов на финансирование недвижимости связано с низким предложением на рынке недвижимости в регионе и незначительным спросом на данные виды кредитов, который зачастую связан с недостаточной платежеспособностью граждан, желающих стать кредитополучателями.

Если рассматривать кредитную задолженность физических лиц более подробно (таблица 2.3), то в ее состав входят кредиты на потребительские нужды, кредиты, предоставляемые путем выдачи банковских пластиковых карточек, кредиты на строительство и приобретение жилья, льготные кредиты на строительство и приобретение жилья, а также прочие кредиты на финансирование недвижимости.

Наибольший удельный вес среди этих статей на 01.04.2006 г. занимали льготные кредиты на строительство жилья – 65,3 % и кредиты на потребительские нужды – 29,15 %, в том числе кредиты под банковские пластиковые карточки – 1,55 %, кредиты на приобретение жилья составили 5 % от общей суммы кредитной задолженности. При этом по сравнению с данными на 01.04.2005 г. удельный вес льготных кредитов на строительство жилья снизился на 14 процентных пунктов, а удельный вес кредитов на потребительские нужды вырос на 12,1 процентных пунктов. В целом же увеличение кредитной задолженности произошло по всем видам кредитов населению: в 11,4 раза увеличилась сумма задолженности по льготным кредитам на приобретение жилья, в 1,6 раза – на потребительские нужды, в 1,5 раза – на приобретение и строительство жилья, в 1,3 раза – по прочим кредитам на финансирование недвижимости и в 1,2 раза – по льготным кредитам на строительство жилья.

Таблица 2.3 Сведения об остатках на счетах по учету кредитной задолженности физических лиц

| Показатели | На 01.04.2005 | На 01.10.2005 | На 01.04.2006 | Динамика за год | Темп рос-та | ||||

| Сумма по балан-су, тыс.руб. | Удель-ный вес в итоге, % | Сумма по балан-су, тыс.руб. | Удель-ный вес в итоге, % | Сумма по балан-су, тыс.руб. | Удель-ный вес в итоге, % | Абсо-лют-ное изменение, тыс.руб. | В п/п | ||

| Кредиты физическим лицам под банковские пластиковые карточки | – | - | 97276 | 1,15 | 154615,2 | 1,55 | 154615,2 | 1,55 | – |

| Прочие кредиты физических лицам на потребительские цели (включая срочную, просроченную и сомнительную задолженности) | 1046229,3 | 15,5 | 1859955,8 | 22,05 | 2745776,1 | 27,6 | 1699546,8 | 12,1 | 1,6 |

| Кредиты физическим лицам на приобретение жилья | 324240,5 | 4,8 | 429178,7 | 5,1 | 500680,8 | 5 | 176440,3 | 0,2 | 1,5 |

| Кредиты физическим лицам на строительство жилья | 12052 | 0,2 | 11990,5 | 0,14 | 18295,9 | 0,2 | 6243,9 | – | 1,5 |

| Льготные кредиты физическим лицам на приобретение жилья | 1881,3 | 0,03 | 21759,9 | 0,35 | 21377,3 | 0,2 | 19496 | 0,17 | 11,4 |

| Льготные кредиты физическим лицам на строительство жилья | 5373209,8 | 79,3 | 5989796,2 | 71,1 | 6504047,2 | 65,3 | 1130837,4 | -14 | 1,2 |

| Прочие кредиты физическим лицам на финансирование недвижимости | 11275,6 | 0,17 | 10961,9 | 0,11 | 15094,5 | 0,15 | 3818,9 | -0,02 | 1,3 |

| Итого | 6768888,5 | 100 | 8420919 | 100 | 9959887 | 100 | 3190998,5 | Х | 1,5 |

Такое увеличение кредитной задолженности свидетельствует об интенсивной работе филиала в области кредитования населения, однако с целью наращивания объемов кредитования, повышения эффективности проводимой работы необходимо привлечение работников отделений филиала к более активному участию в данной работе, что должно способствовать увеличению количества заемщиков и повышению качества обслуживания, сделает более доступным и упрощенным процесс получения кредита, а, кроме того, целесообразно организовать работу в соответствии с заявительным принципом "одно окно".

Помимо кредитования населения на рынке розничных банковских услуг Республики Беларусь распространенными являются также вкладные операции, т.е. операции по привлечению средств физических лиц и размещению этих средств во вклады (депозиты).

В связи с этим проанализируем работу филиала N 416 АСБ «Беларусбанк» г. Новогрудка в части осуществления вкладных операций. Анализ проведем на 2 даты: 01.04.2005г. и 01.04.2006г.

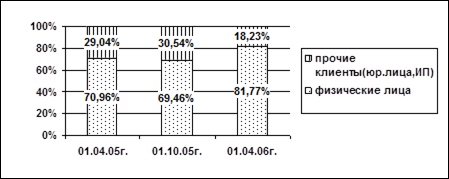

Средства, привлеченные на счета физических лиц, занимали на 01.04.2006г. очень большой удельный вес в общем объеме средств клиентов – 81,77%, который по сравнению с 01.04.2005г. (70,96%) вырос на 10,81 процентных пунктов (таблица 2.4, рис.2.5)

Таблица 2.4 Состав средств на счетах клиентов по контингенту привлечения

| Показатели | На 01.04.2005 | На 01.10.2005 | На 01.04.2006 | Динамика за год | Тем-пы роста | ||||

| Сумма по балансу, тыс.руб. | Удел. вес в итоге,% | Сумма по балансу, тыс.руб. | Удел. вес в итоге,% | Сумма по балансу, тыс.руб. | Удел. вес в итоге,% | Абсолютные изменение | В п/п | ||

| Средства на счетах физ. Лиц | 3192332,2 | 70,96 | 4156536,2 | 69,46 | 6013371 | 81,77 | 2821038,8 | 10,81 | 1,9 |

| Средства на счетах прочих клиентов | 1306339,4 | 29,04 | 1827800,4 | 30,54 | 1340855,2 | 18,23 | 34515,8 | -10,81 | 1,03 |

| Итого средств на счетах клиентов | 4498671,6 | 100 | 5984336,6 | 100 | 7354226,2 | 100 | 2855554,6 | х | 1,6 |

Как видно из таблицы 2.4 объем средств на счетах клиентов в целом за анализируемый период вырос в 1,6 раза, в том числе за счет увеличения объема средств на счетах физических лиц в 1,9 раза.

Рис.2.5 Структура средств на счетах клиентов по контингенту привлечения

Такой результат свидетельствует о том, что приоритетным направлением в привлечении средств клиентов для банка и его филиалов явилась работа с населением.

В состав средств на вкладах (депозитах) физических лиц входят вклады до востребования, в том числе текущие (расчетные) счета, благотворительные счета, вклады (депозиты) до востребования и средства на счетах, задепонированные для расчетов чеками, а также срочные и условные вклады (депозиты) физических лиц (таблицы 2.5 и 2.6).

Таблица 2.5 Состав средств на вкладах (депозитах) физических лиц по форме изъятия

| Показатели | на 01.04.2005 | на 01.10.2005 | на 01.04.2006 | Динамика за год | Темпы роста | ||||

| Сумма по балансу, тыс.руб. | Удел. вес в итоге,% | Сумма по балансу, тыс.руб. | Удел. вес в итоге,% | Сумма по балансу, тыс.руб. | Удел. вес в итоге,% | Абсолютное изменение | В п/п | ||

| Вклады (депозиты) до востребова-ния физических лиц | 622913,8 | 19,56 | 1031631 | 24,8 | 1648979,8 | 27,4 | 1026066 | 7,84 | 2,6 |

| Срочные вклады (депозиты) физических лиц | 2558607,3 | 80,1 | 3113886,5 | 74,9 | 4332470,7 | 72,4 | 1793863,4 | -7,7 | 1,7 |

| Условные вклады (депозиты) физических лиц | 10811,1 | 0,34 | 11097,9 | 0,3 | 11920,6 | 0,2 | 1109,5 | -0,14 | 1,1 |

| Итого | 3192332,2 | 100 | 4156536,2 | 100 | 6013371 | 100 | 2821038,8 | Х | 1,9 |

Наибольший удельный вес занимают срочные вклады (на 01.04.2006г. – 72,4%, на 01.04.2005г. – 81,1%). Удельный вес вкладов до востребования составил на 01.04.2006г. 27,4% против 19,56% на 01.04.2005г. Удельный вес условных вкладов в общем объеме средств населения на 01.04.2006г. был равен 0,2% и 0,34% на 01.04.2005г.

Таким образом, из таблиц 2.5 и 2.6 видно, что удельный вес вкладов до востребования увеличился на 7,84 процентных пунктов , в основном, за счет роста удельного веса средств на текущих (расчетных) счетах на 7,4 процентных пунктов. Удельный вес срочных и условных вкладов уменьшился на 7,7 и 0,14 процентных пунктов соответственно. Но в целом, темпы роста остатков на вкладах (депозитах) физических лиц свидетельствуют об активной проводимой работе. Итак, величина остатков средств на вкладах (депозитах) до востребования выросла в 2,6 раза, на срочных вкладах (депозитах) - в 1,7 раза и на условных вкладах – в 1,1 раза.

Таблица 2.6 Сведения об остатках на счетах по вкладам (депозитам) физических лиц

| Показатели | на 01.04.2005 | на 01.10.2005 | на 01.04.2006 | Динамика за год | Темп роста | ||||

| Сумма по балансу, тыс.руб. | Удель-ный вес в итоге, % | Сумма по балансу, тыс.руб. | Удель-ный вес в итоге, % | Сумма по балансутыс.руб | Удель-ный вес в итоге, % | Абсолютное изменение | В п/п | ||

| Текущие (расчет-ные) счета физических лиц | 30838,5 | 0,97 | 217830,2 | 5,2 | 503380 | 8,37 | 472541,5 | 7,4 | 16,3 |

| Благотворительные счета физических лиц | – | – | – | – | 882,4 | 0,01 | 882,4 | 0,01 | – |

| Средства, задепони-рованные физическими лицами для расчетов чеками | 44294 | 1,39 | 88768,5 | 2,2 | 135935 | 2,22 | 91641 | 0,83 | 3,1 |

| Вклады (депозиты) до востребования физических лиц | 547781,3 | 17,2 | 725033,1 | 17,4 | 1008782,4 | 16,8 | 461001,1 | -0,4 | 1,8 |

| Срочные вклады (депозиты) физических лиц | 2558607,3 | 80,1 | 3113806,5 | 74,9 | 4332470,7 | 72,4 | 1793863,4 | -7,7 | 1,7 |

| Условные вклады (депозиты) физических лиц | 10811,1 | 0,34 | 11097,9 | 0,3 | 11920,6 | 0,2 | 1109,5 | -0,14 | 1,1 |

| Итого | 3192332,2 | 100 | 4156536,2 | 100 | 6013371 | 100 | 2821038,8 | Х | 1,9 |

Кроме того, в составе средств на вкладах (депозитах) физических лиц можно выделить средства, принимаемые на сроки до востребования, до 1 месяца, от 1 до 3 месяцев, от 3 до 6 месяцев, от 6 до 12 месяцев, на 1-3 года и свыше 3 лет. В таблице 7 содержатся сведения о структуре и динамике привлеченных филиалом средств населения на 2 даты: за март 2005г. (на 01.04.05г.) и март 2006г. (на 01.04.06г.).

В марте 2006г. во вклады в белорусских рублях было привлечено 2987709 тыс.руб. и 275602,3 тыс.руб. во вклады в СКВ. Причем по вкладам в белорусских рублях эта сумма уменьшилась в 0,7 раза по сравнению с мартом 2005г., а в СКВ – увеличилась в 1,7 раза.

Таблица 2.7 Состав средств на вновь принятых вкладах (депозитах) физических лиц по срокам привлечения

| Показатели | на 01.04.2005 (за март 2005) | на 01.10.2005 (за сентябрь 2005) | на 01.04.2006 (за март 2006) | Динамика за год | Темпы роста | ||||

| Сумма, тыс. руб. | Удел. вес, % | Сумма, тыс. руб. | Удел. вес, % | Сумма, тыс. руб. | Удел. вес, % | Абсолютное изменение | В п/п | ||

| Белорусские рубли | |||||||||

| Вклады (депозиты) до востребова-ния физических лиц | 516384,6 | 1,2 | 1398226,6 | 44 | 1338003 | 45 | 821618,4 | 33 | 2,6 |

| Срочные вклады (депозиты) физических лиц | 3769008,6 | 88 | 1799389,7 | 56 | 1649706 | 55 | -2119302,6 | -33 | 0,4 |

| До 1 мес. | 949709 | 22 | 564873,6 | 17,6 | 384271 | 13 | -565438 | -9 | 0,4 |

| 1-3 мес. | 2612919,1 | 61 | 1064913,7 | 33,3 | 768185 | 26 | -1844734,1 | -35 | 0,3 |

| 3-6 мес. | 172082,3 | 4 | 129495,9 | 4 | 179917,1 | 6 | 7834,8 | 2 | 1,05 |

| 6-12 мес. | 16233,7 | 0,4 | 27795 | 0,7 | 65733,4 | 2 | 49499,7 | 1,6 | 4 |

| Всего по срокам до 1 года | 3750944,1 | 87,4 | 1787078,2 | 55,6 | 1398106,5 | 47 | -2352837,6 | -40,4 | 0,4 |

| 1-3 года | 18064,5 | 0,6 | 12311,5 | 0,4 | 251599,5 | 8 | 233135 | 7,4 | 14 |

| Всего по срокам свыше 1 года | 18064,5 | 0,6 | 12311,5 | 0,4 | 251599 | 8 | 233135 | 7,4 | 14 |

| Вклады (депозиты) всего | 4285393,2 | 100 | 3197616,3 | 100 | 2987709 | 100 | -1297682 | х | 0,7 |

| С К В | |||||||||

| Вклады (депозиты) до востребова-ния физических лиц | 11517,1 | 7 | - | 9688,5 | 3 | -1828,6 | -4 | 0,8 | |

| Срочные вклады (депозиты) физических лиц | 147120,3 | 93 | 180728,1 | 100 | 26513,8 | 97 | 118793,5 | 4 | 1,8 |

| 1-3 мес. | 19946,2 | 13 | 22875,2 | 13 | 73621,5 | 27 | 53675,3 | 14 | 3,7 |

| 3-6 мес. | 75544,2 | 48 | 55342,7 | 31 | 57712,1 | 21 | -17832,1 | -27 | 0,8 |

| 6-12 мес. | 47948,7 | 30 | 62025,7 | 34 | 102109,6 | 37 | 54160,9 | 7 | 2 |

| Всего по срокам до 1 года | 143439,1 | 91 | 140243,6 | 78 | 233443,2 | 85 | 90004,1 | -6 | 1,6 |

| 1-3 года | 3681,2 | 2 | 40484,5 | 22 | 10940,6 | 4 | 7259,4 | 2 | 3 |

| Свыше 3 лет | - | - | - | - | 21530 | 8 | 21530 | 8 | - |

| Всего по срокам свыше 1 года | 3681,2 | 2 | 40484,5 | 22 | 32470,6 | 12 | 28789,4 | 10 | 8,8 |

| Вклады (депозиты) всего | 158637,4 | 100 | 180728,1 | 100 | 275602,3 | 100 | 116964,9 | х | 0,7 |

Структура привлеченных во вклады средств физических лиц в белорусских рублях за март 2006г. следующая: 45% занимают вклады до востребования, 26 % - вклады на срок 1-3 месяца, 13% - на срок до 1 месяца, 8% - на срок от 1 до 3 лет, 6% - на срок 3-6 месяцев и 2% - 6-12 месяцев.

По сравнению с мартом 2005г. удельный вес вкладов до востребования вырос на 33 процентных пункта, по вкладам на срок до 1 месяца и 1-3 месяца – снизился на 9 и 35 процентных пунктов соответственно, зато заметно (на 7,4 процентных пунктов) вырос удельный вес вкладов на 1-3 года, на 1,6 процентных пунктов - на 6-12 месяцев и 2 процентных пункта – на 3-6 месяцев.

Относительно вкладов в СКВ, то за март 2006г. удельный вес вкладов на 6-12 месяцев составил 37%, на 1-3 месяца – 27%, на 3-6 месяцев – 21%, свыше 3 лет – 8%, от 1 до 3 лет – 4% и вкладов до востребования – 3%. По сравнению с аналогичным периодом 2005г. динамика в структуре произошла по следующим направлениям: удельный вес по вкладам на 3-6 месяцев и до востребования снизился на 27 и 4 процентных пункта соответственно. По остальным же видам вкладов удельные веса увеличились: по вкладам на 1-3 месяца – на 14 процентных пунктов, от 1 до 3 лет – на 2 процентных пункта.

Кроме того, самый большой темп роста получен по вкладам, принимаемым на сроки от 1 до 3 лет: в 14 раз произошло увеличение по вкладам в белорусских рублях и в 8,8 раз – в СКВ.

Такая динамика свидетельствует о том, что филиал стал привлекать средства на более длительные сроки как в белорусских рублях, так и в СКВ. Этому способствовало внедрение новых видов вкладов: «Победа» и «Универсальный».

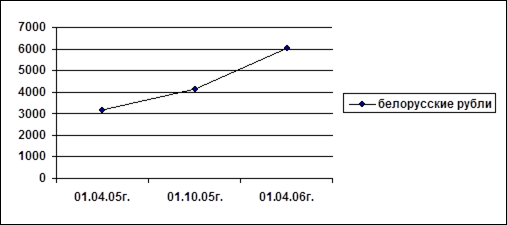

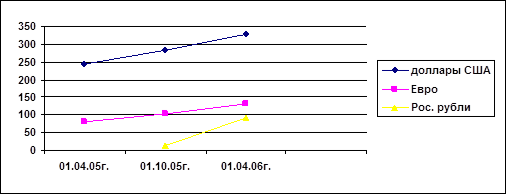

И, наконец, в таблице 8 и на рис.2.6,2.7 отражена динамика средств на вкладах (депозитах) физических лиц, различающихся по видам валют в контексте 2 дат: на 01.01.2006г. и 01.04.2005г. Сумма на остатках по вкладам (депозитам) в белорусских рублях выросла на 2821,1 млн.руб. или в 1,9 раза, в долларах США – на 83,3 тыс.единиц или в 1,3 раза, в Евро – на 48,7 тыс.единиц или в 1,6 раза и в российских рублях – на 93,2 тыс.единиц.

Таблица 2.8 Информация о динамике остатков на вкладах (депозитах) физических лиц, различающихся по видам валют

| Остатки на вкладах (депозитах) физических лиц | на 01.04.2005 | на 01.10.2005 | на 01.04.2006 | Абсолютное изменение | Темпы роста |

| В бел. рублях, млн. руб | 3192,3 | 4156,5 | 6013,4 | 2821,1 | 1,9 |

| В долларах США, тыс ед. | 243,5 | 284,1 | 326,8 | 83,3 | 1,3 |

| В евро, тыс ед. | 81,9 | 104,9 | 130,6 | 48,7 | 1,6 |

| В рос. Руб, тыс ед. | - | 12,7 | 93,2 | 93,2 | - |

Источник: собственная разработка (на основе отчетов о выполнении мероприятий «Программы комплексного обслуживания населения» Новогрудского филиала № 416 АСБ «Беларусбанк»)

Отметим, что вклады населения в белорусских рублях в период с 01.10.2005г. по 01.04.2006г. росли более интенсивно (темп роста составил почти 1,5), чем в период с 01.04.2005г. по 01.10.2005г. (темп роста – 1,3). Это связано с интенсивно проводимой работой филиала по привлечению в конце 2005 года средств физических лиц на новый выгодный вид вклада в белорусских рублях «Калядны» сроком на 4 месяца.

Замечен также значительный рост объемов вкладов в долларах США и Евро именно в период с 01.10.2005г. по 01.04.2006г., связанный с введением нового вида вклада в иностранной валюте «Скарб» на 55 дней.

Рис.2.6 Динамика остатков на вкладах (депозитах) физических лиц в белорусских рублях

Рис.2.7 Динамика остатков на вкладов (депозитах) физических лиц в иностранной валюте

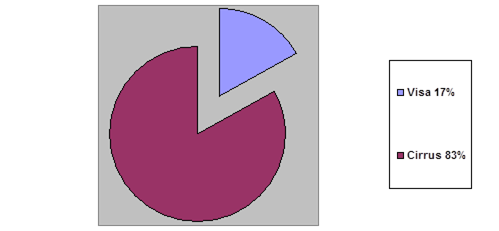

Новогрудский филиал N 416 АСБ «Беларусбанк» проводит активную работу с физическими лицами в плане открытия карт-счетов и выдачи пластиковых карточек. На 01.04.2005 года филиалом было выпущено 1366 штук карточек (Cirrus Maestro), и действовали 5 терминалов на предприятиях торговли и сервиса, принимающих оплату по карточкам за товары и услуги. За год по состоянию на 01.04.2006 года количество эмитированных пластиковых карточек увеличилось в 4,4 раза и составило 6044 штуки(в том числе-Cirrus Maestro – 5015 штук (83%) и Visa Electron – 1029 штук(17%)) (рисунок 8); количество терминалов для принятия оплаты по карточкам возросло до 14.

Рис.2.8 Структура выпущенных пластиковых карточек различных платежных систем

Очень важно в связи с этим проводить разъяснительную работу среди клиентов о том, что карточка – это, в первую очередь, средство оплаты за товар или услугу, а не способ получения заработной платы наличными деньгами.

Необходимо также отдельно коснуться и таких форм организации работы банков по обслуживанию населения, как прием платежей, в том числе в пользу операторов сотовой связи, осуществление денежных переводов, как международных, так и внутри Республики Беларусь, работа со страховыми компаниями, реализация лотерейных билетов, валюто-обменные операции и другие услуги. Каждый банк предлагает для своих клиентов определенный набор розничных продуктов и услуг, исходя из их прибыльности и востребованности, с сохранением и повышением качества обслуживания.

На рынке приема платежей доля АСБ «Беларусбанк» составляет 60 % по республике в целом. В том числе удельный вес на рынке приема платежей в пользу операторов сотовой связи составляет: 58,6 % - МЦС, 53,2 % - МТС [13]. Прием коммунальных платежей осуществляется отделениями банка по электронным базам, а в скором времени будет осуществлен переход на прием платежей по единому лицевому счету ( т.е. одной квитанцией клиент сможет сразу оплатить услуги нескольких поставщиков этих самых коммунальных услуг), или же, кроме того, через систему банкоматов и инфокиосков. Необходимо отметить, что в некоторых филиалах (например, г. Молодечно, г. Барановичи) такая система оплаты уже внедрена и доказала свою экономичность, т.к. позволяет значительно экономить расходы на обработку информации о совершенных платежах и операционные расходы за счет уменьшения трудоемкости операций и нагрузки на операционно-кассовых работников.

Анализ работы филиала N 416 АСБ «Беларусбанк» г. Новогрудок в части приема платежей от населения (приложение К) показал, что в состав принимаемых платежей от населения в пользу юридических лиц входят платежи за газ, электроэнергию, отопление, квартплата, платежи в бюджет, платежи за телефон и в пользу операторов МТС и МЦС (Welcome), а также прочие платежи.

Причем наибольший удельный вес в общей сумме принятых платежей за 1-ый квартал 2006 года занимают платежи за отопление (27,41%), за газ (20,48%), платежи в пользу местного бюджета (13,5 %), квартплата и прочие коммунальные платежи (8,9 %), за электроэнергию (8,2 %). Для сравнения : структура принятых платежей в 1-ом квартале 2005 года была следующей : платежи за отопление-29,39 %, за газ- 16,03 %, в пользу местного бюджета- 15,4%, квартплата и коммунальные платежи составляли 7,7 %, платежи за электроэнергию –6,5 %, прочие-19,46 %.

На фоне общего увеличения почти по всем пунктам сумм принимаемых платежей заметно выросли объемы оплаты услуг операторов сотовой связи: МТС – более, чем в 8 раз, МЦС (Welcome) – почти в 3 раза, что связано с возросшим спросом на эти услуги.

Кроме того, нельзя забывать и о суммах полученного комиссионного вознаграждения. В 1-ом квартале 2005 года эта сумма была равна 31251,8 тыс.руб., в 1-ом квартале 2006 года она возросла в 1,2 раза и составила 37773,8 тыс.руб.

Одним из самых распространенных способов перемещения денежных средств между физическими лицами безналичным путем без открытия счета являются денежные переводы. В настоящее время белорусские банки предлагают своим клиентам воспользоваться совершенно различными системами денежных переводов, к числу которых можно отнести систему Western Union, систему Money Gram, Migom, «Стриж» и др. Эти денежные переводы являются удобным, оперативным и надежным способом пересылки денег как по всему миру (Western Union, Money Gram), так и по странам СНГ и Балтии (Migom), по Республике Беларусь (Migom, «Стриж»).

Существенное отличие между услугами этих систем денежных переводов - это размеры взимаемого комиссионного вознаграждения .

В филиале N 416 АСБ «Беларусбанк» г.Новогрудок клиенты могут отравить и получить средства по системам Western Union (внедрена совсем недавно) и «Стриж» (внедрена в мае 2004 года). Результаты работы филиала в 2004-2005 гг. с денежными переводами «Стриж» отражены в таблице 2.9.

Полученный результат показывает, что в 1-ом квартале 2006 года в филиале было отправлено переводов «Стриж» на сумму 13894 тыс.руб., что в 8,4 раза больше, чем в 3-ем квартале 2006 года. Соответственно получена большая сумма комиссионного вознаграждения. Сумма же полученных денежных переводов выросла незначительно. Однако можно сделать вывод, что эта услуга клиентами оценена и востребована.

Таблица 2. 9 Результаты работы с денежными переводами «Стриж»

| Показатели | на 01.10.2005 (за 3-ий квартал 2005) | на 01.04.2006 (за 1-ый квартал 2006) | Динамика в сумме | Темп роста | ||

| Кол-во переводов, шт | Сумма тыс.руб. | Кл-во переводов, шт | Сумма тыс.руб. | тыс.руб. | ||

| Получено денежных переводов | 9 | 1350 | 21 | 1453 | 103 | 1,08 |

| Отправлено денежных переводов | 7 | 1882,4 | 13 | 15776,4 | 13894 | 8,4 |

| Получено комиссии | 37,6 | 315,5 | 277,9 | 8,4 | ||

В целом же по Республике Беларусь на 01.01.2006 года действовали 828 пунктов обслуживания системы денежных переводов «Стриж» на базе филиалов и отделений АСБ «Беларусбанк»[19]. Последними в 2005 году было отправлено 18,2 тыс. переводов на сумму 2,5 млрд.руб. [13]. И все же развитие этой услуги требует более положительной динамики, более активного использования потенциальных возможностей.

В 2005 году АСБ «Беларусбанк» заключил договор с Белгосстрахом на прием в его пользу страховых взносов от автовладельцев, и теперь в качестве агента Белгосстраха осуществляет сделки по обязательному страхованию автотранспортных средств. Однако доля Белгосстраха на этом рынке составляет 70 %, а «Беларусбанком» в среднем по республике охвачено только 1,4% потенциальных страхователей [13].

Всеми отделениями филиала N 416 АСБ «Беларусбанк» г. Новогрудок в 2005 году был заключен 61 договор обязательного страхования гражданской ответственности владельцев автотранспорта и принято страховых взносов на сумму 1448 тыс.руб.; доход, полученный от этого вида услуг- 145 тыс.руб. За 1-ый квартал 2006 года заключено 26 договоров, принято взносов на сумму 796,2 тыс.руб., получено дохода- 78,4 тыс.руб.

Как доказывает вышеприведенная статистика, АСБ «Беларусбанк» является лидером среди банков республики в сфере обслуживания физических лиц. С целью улучшения качества обслуживания этой категории клиентов Правлением банка разработана Программа комплексного обслуживания населения в АСБ «Беларусбанк», которой предусмотрены следующие основные положения [34]:

1) привлечение денежных средств населения предполагает необходимость постоянно обеспечивать прирост средств населения на счета в банке; увеличивать долю долгосрочных (более года) депозитов физических лиц в общей сумме привлеченных средств населения с целью связывания денежных средств населения и обеспечения дальнейшего развития инвестиционных проектов банка (на 01.01.2007 – 45 %); с этой целью планируется водить новые виды вкладов с длительными сроками хранения; с учетом состояния рынка привлечения сбережений населения, оперативно вносить изменения в действующие виды сбережений для поддержания их конкурентоспособности; осуществлять мониторинг процентных ставок банков-конкурентов для оперативного реагирования на изменение рынка банковских депозитов и кредитов для физических лиц.

2) создание условий и обеспечение качества обслуживания населения предполагает: открытие отделений с полным набором розничных услуг (в первую очередь в строящихся микрорайонах); открытие дополнительных касс, совершающих валютно-обменные операции в отделениях, расположенных в сельских населенных пунктах, а также отдельно стоящих пунктов обмена валют (ОПВ); открытие круглосуточных отделений самообслуживания; оборудование их современными техническими средствами (банкоматы, инфокиоски и т. д.); создание рабочих мест для обслуживания пенсионеров и комнат для индивидуального обслуживания клиентов; обеспечение продажи услуг по принципу «одно окно»:

- путем выделения кабин индивидуального обслуживания (операционных окон), оснащенных техническими средствами и программным обеспечением, позволяющих совершение всех розничных услуг;

- путем выполнения функции консультантом как координатора клиентскими потоками и разделению их по индивидуальным кабинам (окнам) в зависимости от вида совершаемых банковских услуг;

- осуществление постоянного мониторинга качества обслуживания населения в учреждениях банка, т. е. изучение и оценка качества и эффективности обслуживания населения, изучение и анализ мнений и пожеланий клиентов относительно реализуемых продуктов и услуг, путем проведения социологических опросов.

3) развитие розничного банковского бизнеса включает: внедрение системы приема платежей на основании единого платежного документа за коммунальные и другие услуги; внедрение продажи новых страховых услуг (добровольное страхование наземных транспортных средств, обязательное страхование владельцев транспортных средств, выезжающих за пределы Республики Беларусь по системе «Зеленая карта»); расширение сферы сотрудничества с организаторами лотерей; расширение системы быстрых денежных переводов «Стриж» для включения других банков-участников Республики Беларусь; внедрение пакета услуг для физических лиц по операциям с валютой и драгоценными металлами: размен иностранной валюты, операции с драгоценными металлами в виде мерных слитков, проведение валютно-обменных операций по банковским пластиковым карточкам; организацию оформления документов гражданам при обращении их в банк для получения льготных кредитов и осуществление этой работы на основе заявительного принципа «одно окно»;

4) совершенствование информационных технологий включает разработку и внедрение новейшего и высокопродуктивного программного обеспечения.

5) организация консультационной и информационной поддержки населения предполагает: внедрение новых информационно-справочных форм (звуковая реклама, бегущая строка, инфокиоски и т. д.); проведение рекламной кампании по новым продуктам, предоставляемым населению;

6) кадровое обеспечение процесса продажи рознично-банковских услуг осуществляется посредством: обучения сотрудников на курсах повышения квалификации; проведение подбора и расстановки высококвалифицированного персонала, имеющего профессиональный опыт и образовательный уровень, необходимый для качественного обслуживания населения; организации учебно-методической работы, направленной на обучение сотрудников банка, работающих с клиентами, психологическим основам эффективного делового сотрудничества. Для этого необходимо добиваться в процессе работы с клиентами обязательного выполнения каждым сотрудником банка этических норм и правил.

Дата: 2019-05-28, просмотров: 317.