МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ

КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ ім. ВАДИМА ГЕТЬМАНА

Кредитно-економічний факультет

Кафедра банківської справи

МАГІСТЕРСЬКА ДИПЛОМНА РОБОТА

на тему :

„ СПОЖИВЧЕ КРЕДИТУВАННЯ ТА ЙОГО РОЗВИТОК В УКРАЇНІ”

Київ 2006

РЕФЕРАТ

Магістерська дипломна робота студента :

на тему: “Споживче кредитування та його розвиток в Україні” складається із вступу, 3 розділів та висновків. Робота викладена на 115 сторінках, містить 28 таблиць, 23 рисунки, додатки на 41 сторінках. Список використаних джерел літератури містить 93 найменування.

Об’єктом дипломного дослідження є – банківські та небанківські продукти споживчого кредитування населення.

Предметом дипломного дослідження є – сутність та портфельний ряд продуктів споживчого кредитування в комерційних банках банківської системи України та небанківських фінансових установах споживчого кредитування.

Мета дипломного дослідження полягає у теоретичному обгрунтуванні важливості впровадження банківськими та небанківськими установами України продуктів споживчого кредитування населення України, розкриттю діючої практики розвитку банківських та небанківських продуктів споживчого кредитування, а також пошуку напрямків їх удосконалення.

Завданнями дипломного проекту були:

- дослідження економічної сутності, класифікаційного розподілу та особливостей процесу споживчого кредитування населення в Україні;

- проведення аналізу практики споживчого кредитування в банківській системі України та аналіз послуг в кредитному портфелі споживчого кредитування АКБ “Приватбанк”(м. Дніпропетровськ), який є найбільшою банківською установою України в сегменті споживчого кредитування;

- розрахувати фактичний середньозважений рівень процентних ставок споживчого кредитування та доказати більш вищу дохідність кредитних операцій споживчого кредитування відносно рівня доходності кредитування юридичних осіб;

- провести аналіз діючої практики зниження кредитних ризиків споживчого кредитування в зарубіжних кредитно-фінансових установах;

- запропонувати шляхи удосконалення процесу споживчого кредитування за рахунок впровадження нових технологій скоринг-кредитування та оперативного використання автоматизованих банків даних нових інформаційних утворень в Україні бюро кредитних історій юридичних та фізичних осіб, засновником і активним учасником яких є АКБ “Приватбанк”.

- провести аналіз шляхів та основних тенденцій появи нових фінансових установ споживчого кредитування як дочірніх підприємств комерційних банків та входження іноземного капіталу на ринок споживчого кредитування в Україні через ці установи.

За результатами дослідження сформульовані наступні результати, які мають практичну цінність:

- на прикладі АКБ “Приватбанк” обґрунтовано більш високий рівень прибутковості споживчого кредитування населення та більш низький рівень кредитного ризику диверсифікованих за малими сумами масових кредитів по відношенню до прибутковості та ризику кредитування юридичних осіб;

- запропоновано шляхи розширення бази та вдосконалення інструментів споживчого кредитування на базі скоринг-систем та бюро кредитних історій на прикладі діяльності АКБ “Приватбанк”;

- проведено оцінку тенденцій появи нових спеціалізованих фінансових компаній споживчого кредитування як дочірніх підприємств банків та виявлений оптимальний сегмент їх роботи на ринку споживчого кредитування – масове кредитування придбання населенням побутових товарів в мережах магазинів при “швидких” формах оформлення кредитів за місцем покупок;

Одержані результати можуть бути використані при стратегічному плануванні розширення бази та вдосконалення інструментів споживчого кредитування населення України банківськими та небанківськими фінансово-кредитними установами.

Рік виконання дипломної роботи 2006

Рік захисту роботи 2006

ЗМІСТ

ВСТУП

РОЗДІЛ 1. ТЕОРЕТИЧНІ ОСНОВИ СПОЖИВЧОГО КРЕДИТУВАННЯ

1.1 Економічна сутність споживчого кредиту

1.2 Класифікація споживчих кредитів

1.3 Особливості процесу споживчого кредитування

РОЗДІЛ 2. АНАЛІЗ ПРАКТИКИ СПОЖИВЧОГО КРЕДИТУВАННЯ

2.1 Місце споживчих кредитів в кредитному портфелі банківської системи України

2.2 Кредитування населення на потреби поточного характеру

2.3 Кредитування населення на потреби капітального характеру

ВСТУП

Споживче кредитування стає усе більш і більш цікавим видом бізнесу, як для банків, так і для небанківських фінансових установ. За даними експертів у 2005 році обсяг виданих споживчих кредитів населенню в Україні склав близько 7 млрд. грн. на поточні потреби та біля 10 млрд.грн. інвестиційного іпотечного кредитування, що складає близько 2,8% ВВП. Біля 85,7% обсягу споживчого кредитування приходиться на частку банківської системи. Середня сума позики на одну людину в Україні складає приблизно $136, що значно менше аналогічних показників країн Східної Європи $980.

Споживче кредитування є одним з найпоширеніших видів банківських операцій у розвинутих країнах світу і є одним зі стимулюючих факторів розвитку економік цих країн. Вітчизняні комерційні банки прагнуть до збільшення обсягів кредитування за такими програмами. Разом з тим дана практика призводить до зростання кредитних ризиків. Проблеми розвитку споживчого кредитування розглядаються в працях багатьох вітчизняних і зарубіжних науковців.

У них досліджується зміст і форми проведення споживчого кредитування, визначаються напрями його розвитку в Україні. Проте у науковій літературі недостатньо розглядаються питання, пов’язані з ефективністю операцій споживчого кредитування.

Актуальність теми дипломного проекту полягає в необхідності дослідження сучасного стану, структури та обсягів споживчого кредитування населення комерційними банками України та небанківськими фінансовими установами, як нового суттєвого явища в економіці України 21 сторіччя, доцільності проведення оцінки ефективності різновидів споживчого кредитування та загального рівня порівняльної привабливості споживчого кредитування населення.

Об’єктом дипломного дослідження є – банківські та небанківські продукти споживчого кредитування населення.

Предметом дипломного дослідження є – сутність та портфельний ряд продуктів споживчого кредитування в комерційних банках банківської системи України та небанківських фінансових установах споживчого кредитування.

Мета дипломного дослідження полягає у теоретичному обґрунтуванні важливості впровадження банківськими та небанківськими установами України продуктів споживчого кредитування населення України, розкриттю діючої практики розвитку банківських та небанківських продуктів споживчого кредитування, а також пошуку напрямків удосконалення розвитку сегменту продуктів споживчого кредитування на основі систематизації існуючих тенденцій розвитку цього сектору в зарубіжних кредитного-фінансових установах.

Для досягнення поставленої мети в дипломній роботі вирішуються такі завдання:

- досліджено економічну сутність, класифікаційний розподіл та особливості процесу споживчого кредитування населення в Україні;

- проведено аналіз практики споживчого кредитування в банківській системі України та аналіз послуг в кредитному портфелі споживчого кредитування АКБ “Приватбанк”(м. Дніпропетровськ), який є найбільшою банківською установою України;

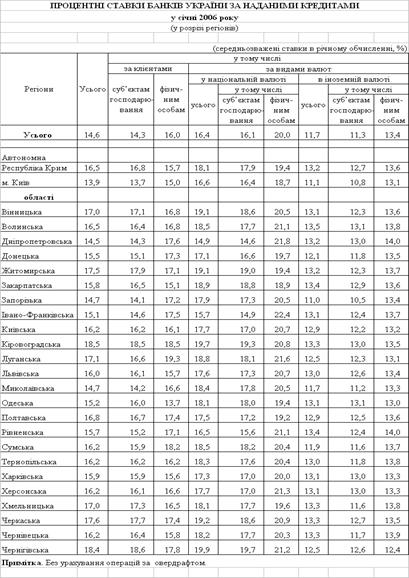

- розрахований фактичний середньозважений рівень процентних ставок споживчого кредитування та доказана більш вища дохідність кредитних операцій споживчого кредитування відносно рівня доходності кредитування юридичних осіб;

- проведено аналіз діючої практики зниження кредитних ризиків споживчого кредитування в зарубіжних кредитно-фінансових установах;

- запропоновано шляхи удосконалення процесу споживчого кредитування за рахунок впровадження нових технологій скоринг-кредитування та оперативного використання автоматизованих банків даних нових інформаційних утворень в Україні бюро кредитних історій юридичних та фізичних осіб, засновником і активним учасником яких є АКБ “Приватбанк”.

- проведено аналіз шляхів та основних тенденцій появи нових фінансових установ споживчого кредитування як дочірніх підприємств комерційних банків та входження іноземного капіталу на ринок споживчого кредитування в Україні через ці установи.

Впровадження пропозицій і рекомендацій щодо шляхів розвитку банківських продуктів споживчого кредитування, наданих в магістерській роботі, дозволить:

- зосередити увагу банківських установ на привабливість розвитку сектору банківського споживчого кредитування населення, поточний рівень якого в розрахунку на душу населення в Україні в 6 разів нижче середньоєвропейського;

ініціювати участь банківських установ в створенні та розширенні діяльності кредитних бюро для формування кредитної історії всіх фізичних осіб, які колинебудь звертались за кредитом у будьяку кредитну установу країни;

зосередити зусилля кредитних ризик-менеджерів на розробці та удосконалення скорингових систем, які являють собою математичну або статистичну модель, за допомогою якої на основі кредитної історії «минулих» клієнтів банк намагається визначити, наскільки велика імовірність, що конкретний потенційний позичальник поверне кредит у визначений термін;

використати досвід кредитування банків для формування начальних вибірок достатніх обсягів із поділом клієнтів на “ добрих” та “ поганих” з виділом основних вхідних параметрів скорингових моделей;

створити систему спеціалізованих дочірніх банківських структур – фінансових компаній споживчого кредитування, в яких банк буде гарантом фінансової стабільності, джерелом вільних ресурсів для нарощування обсягів споживчого кредитування та організатором телекомунікаційних мереж автоматизованих систем мережевого обслуговування точок продажу продуктів споживчого кредитування і систем приймання платежів позичальників.

Це надасть можливість організувати діяльність банківських та небанківських установ у відповідності з цілісною системою управління розвитку споживчого кредитування населення для задоволення соціальних потреб населення України.

Методами дипломного дослідження є – структурний аналіз, первинні статистичні спостереження, групування та статистистичний аналіз хронологічних рядів параметрів.

Інформаційною базою дипломного дослідження були – звітні документи АКБ “Приватбанк”, статистичні матеріали Національного банку України, Асоціації українських банків, Держкомстату України, Держфінпослуг України за 2000 – 2006 роки., публікації в економічній літературі.

Процедура отримання кредитові надзвичайно проста та швидка. Клієнт може отримати кредит протягом 15 хвилин після надання відповідей на спеціальну анкету, якові заповнює наш консультант безпосередньо в магазині.

Документи, необхідні для надання кредиту:

1.Паспорт громадянина України та ідентифікаційний код.

2. Якщо сума кредиту перевищує 5 000 гривень, клієнт повинен надати

довідку про доходи з місця роботи за останні 6 місяців.

Основні умови Кредиту «Доступний»:

Перший внесок — від 0%

Перший внесок — від 0%

Термін кредитування: від 3 до 24 місяців

Процентна ставка — 8% річних

Сума кредиту від 250 до 30 000 гривень

Комісія за надання та обслуговування кредиту — 2,69% щомісяця

Еквівалентна сумарна річна процентна ставка кредитування – 40,28%.

Основні умови Кредиту «Вигідний»:

Перший внесок — від 10%

Перший внесок — від 10%

Термін кредитування: від 3 до 24 місяців

Процентна ставка — 8% річних

Сума кредиту від 250 до 30 000 гривень

Комісія за надання та обслуговування кредиту — 1,75% щомісяця

Еквівалентна сумарна річна процентна ставка кредитування – 32,22%.

З 25 квітня 2006 долі компанії «Простофінанс» та «Рено Україна» представляють на українському ринку нову кредитну програму «Автопросто» з кредитування покупки автомобілів всього модельного рядові «Рено».

Програма «АвтоПросто» є однією з найбільш конкурентоспроможних програм на українському ринку, що пропонує низькі кредитні ставки в гривні, мінімальний термін оформлення заявки і демократичні умови кредитування.

Залежно від суми кредиту, умови кредитування від «Простофінанс» на період акції (25 квітня — 31 травня) передбачають:

кредитна ставка від 9,9% річних у гривні

перший мінімальний внесок від 0%

термін кредитування — до 5 років

термін оформлення кредитові — один час у салоні дилера

витрати на страхування авто включені в щомісячні платежі (за бажанням

клієнта)

погашення кредиту — безкоштовно, у будьякому відділенні Ощадбанку

Розрахунок кредитним калькулятором умов кредиту “Автокредит РЕНО” показує основні умови кредитного договору споживчого кредитування ФКСК “ПростоФінанс” [93]:

6. Вартість кредитуємого товару – 50000 грн.

7. Процент попередньої оплати – 0%

8. Початковий страховий платіж КАСКО – 500 грн.

9. Початковий страховий платіж ОСАГО – 500 грн.

10. Витрати на реєстрацію – 2000 грн.

11. Термін кредитування – 60 місяців

12. Розрахункова сума щомісячної сплати за кредит – 1298 грн.

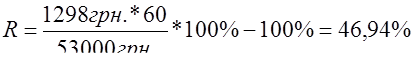

Аналіз показує, що фактичний рівень переплати вартості купленого товару для споживача буде дорівнювати :

Тобто еквівалентна річна ставка споживчого кредиту становитиме 9,39% річних (без врахування щорічних страхових платежів на протязі 5 років).

Розрахунок кредитним калькулятором умов кредиту “Вигідний” показує основні умови кредитного договору споживчого кредитування ФКСК “ПростоФінанс” [93]:

13. Вартість кредитуємого товару – 10000 грн.

14. Процент попередньої оплати – 0%

15. Термін кредитування – 24 місяці

16. Розрахункова сума щомісячної сплати за кредит – 627 грн.

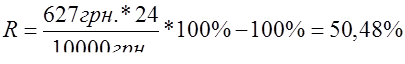

Аналіз показує, що фактичний рівень переплати вартості купленого товару для споживача буде дорівнювати :

Тобто еквівалентна річна ставка споживчого кредиту становитиме 25,24% річних.

„Простофінанс” дочірня компанія групи Societe Generale пообіцяла принести на український ринок, крім „швидких кредитів”, зовсім нову послугу надання позик поштою за допомогою технологій „прямого маркетинга” [93]. Тим самим клієнт зможе відправити поштою заповнений пакет документів на одержання кредиту. При позитивному рішенні гроші будуть перераховані на зазначений клієнтом рахунок.

Финансовая група PPF Group, що належить чеському мільярдерові Петеру Келлнеру, продовжує свою експансію на ринки східноєвропейських держав. Після Росії і Казахстану вона рішуче вторглась на український ринок.

28.07.2006 Чеська PPF Group купила АКБ "Агробанк" і кредитний союз "ПриватКредит", обидві компанії знаходяться в Дніпропетровську. Завершення угоди і переказ коштів відбудеться після її твердження Комісією з фінансових ринків Чехії, Національним банком України й антимонопольних органів обох країн [81].

Куплений АКБ "Агробанк" заснований у грудні 2002 року. На 1 липня 2006 року активи банку склали 644 млн. 720 тис. грн., кредитноінвестиційний портфель 543 млн. 300 тис. грн., капітал 67 млн. 40 тис. грн. За 1 півріччя чистий прибуток досяг 1 млн. 520 тис. грн. [86]

Куплене ТОВ "Кредитний союз "ПриватКредит" аффілійований із групою "Приватбанку" і спеціалізується на наданні споживчих кредитів.

PPF Group (Home Credit Group, підрозділ міжнародної фінансової групи PPF) міжнародна фінансова група, на кінець 2004 року керувала активами на суму близько 200 млрд. чеських крон (більш 8 млрд. дол.). Власником групи є PPFGroup.V. (Нідерланди), Група працює в Чехії, Словаччині, Росії і Казахстані, активно вивчає інші ринки в Східній Європі й Азії.

Куплена у КБ „Приватбанк” регіональна мережа точок продажу споживчих кредитів ТОВ „ПриватКредит” під торговою маркою „Простокредит” становить біля 800 одиниць, приєднання до неї АКБ „Агробанка” (планується перейменування в АКБ „Простокредит”), який має всі банківські ліцензії дозволяє оперативно розпочати впровадження програми споживчого кредитування.

З АКБ „Агробанк” в найближчому майбутньому планується зробити одну з ведучих фінансових установ України, що спеціалізуються на споживчому фінансуванні. Після завершення угоди Агробанк залишиться багатофункціональним банком. Але в рамках окремого проекту Home Credit планує відкрити близько 30003500 точок продажів споживчих кредитів по всій Україні.

Український ринок чеські банкіри називають другим по значимості після Росії серед країн СНД. Додатковим же стимулом для них є те, що темпи росту кредитування фізосіб в Україні зараз набагато випереджають відносні показники російського ринку. Так, при тім що обсяг ВВП України в десять разів менше російського (відповідно, 80 млрд доларів і 800 млрд доларів у 2005 році), відносні обсяги і темпи росту кредитів фізичним особам в Україні набагато вище.

За даними Банку Росії, за перші чотири місяці поточного року обсяг кредитування російського населення в рублях і валюті виріс на 172 млрд руб. (близько 7 млрд доларів), або на 15%. Тим часом в Україні зростання цього показника за перші п'ять місяців 2006 року склав 2,4 млрд доларів, або 36% [86].

В АКБ “Приватбанк” вже є окрема фінансова компанія «ПриватФинанс», що працює 2 роки під торговельною маркою «ПростоКредит». Її основні конкуренти – Правексбанк і дочірня структура банку «Надра» компанія «Еврокредит», спеціалізовані підрозділи банків «Аваль», «Дельта», «Ренесанс Капітал» і створена французьким Societe Generale компанія «ПростоФінанс».

29.06.2006 стало відомо, що Приватбанк почав ребрендинг свого роздрібного підрозділу споживчого кредитування в дочірню ФКСК, яка тепер буде називатися «Новий кредит» [85]. Уже до середини серпня 2006 року під новим брендом почнуть працювати 500 точок продажів банківських продуктів споживчого кредитування. Закріпивши на ринку ФКСК «Новий кредит», Приватбанк продає чеській групі PPF свою дочірню компанію «ПриватФінанс», що є одним з лідерів роздрібного кредитування на Україні під торговою маркою “Простокредит”.

Таким чином, КБ “Приватбанк” змінює своє позиціонування на ринку споживчого кредитування. З огляду на широку мережу філій та безбалансових відділень Приватбанку, логічно створити на її базі окремий підрозділ, а окрему компанію продати.

ФКСК «Новий кредит» буде видавати кредити під 36% річних з обліком комісійних [85].

Ломбард у наших співвітчизників асоціюється як місце, де можна швидко одержати гроші, здавши при цьому якусь річ. При цьому кредитна складова не є в нашому розумінні основною. Головною є реалізація закладеного майна. Ломбард же з погляду регулювальних органів є, насамперед, кредитною установою. Установою, що не тільки займається продажем виробів з дорогоцінних металів, але і має можливість надавати досить великі по обсягах кредити.

Ломбарди, будучи кредитними організаціями, працюють під пильним контролем Державної комісії з регулювання ринків фінансових послуг України (Дерфінпослуг). Незважаючи на схожість ситуацій банків і ломбардів, ступінь "пресингу" з боку контролюючих органів значно відрізняється. Якщо до банків застосовується твердий, по суті, щоденний контроль, то ломбарди мають можливість дозволяти собі визначені вільності. Вимог, як таких, просто не існує. А тим часом в Україні нараховується вже більш трьохсот ломбардів [71].

У ломбарди звертаються аж ніяк не за кредитами на житло або автомобіль. Середня сума кредиту не перевищує декількох сотень гривень.

Банки в силу вимог НБУ зацікавлені в поверненні кредиту, у високій оцінці кредитоспроможності позичальника. У відмінності від них ломбардам цікавий як можна більший розрив між реальною вартістю заставленого майна і сумою кредиту. Якщо банки повинні завжди бути готові до неповернення і мати в наявності відповідні служби, то ломбардові, здебільшого, лише на руку така ситуація. Тут не застосовується робота з простроченою заборгованістю. Не ведуться і судові розгляди. Ломбардам не страшні нормативи Нацбанку. Порозумівається ця диспропорція просто. Ломбарди з банками не конкуренти. Вони працюють у різних сегментах споживчого кредитування. До того ж, настільки популярних останнім часом, бланкових або інших слів беззаставних кредитів ломбард видавати не має права.

На сьогоднішній день ломбардом є фінансова установа, винятковим видом діяльності якого є надання на власний ризик фінансових кредитів фізичним особам. При цьому такі кредити можуть видаватися як за рахунок власних, так і залучених коштів. Обов'язкова вимога усі кредитні операції повинні здійснюватися під заставу майна на певний строк і під відсоток. Крім цього, ломбардам державою дароване право займатися наданням супутніх послуг.

Законодавець виділяє три подібні послуги. По-перше, це оцінка заставного майна. По-друге, надання посередницьких послуг по страхуванню предмета застави на підставі агентського договору зі страховою компанією (СК). Умовною вершиною супутніх послуг є реалізація закладеного майна. До всього зазначеного варто також додати збереження заставного майна, а також його реалізацію, у випадку, якщо воно з якихось причин не було викуплено у встановлений законом і/або договором термін.

Ломбардні ставки знаходяться в діапазоні від 0,4 до 0,7% на день, тобто еквівалентна річна ставка споживчого кредиту в ломбардах становить від 140% до 250%, що на порядок перевищує ставки споживчого кредитування в банківських та небанківських фінансових установах. При таких ставках фактично позичальник не бере ссуду в ломбарді, а просто продає свої коштовності по дуже зниженим цінам.

Основною діяльності ломбардів є скупка золотого лому та коштовностей Державною скарбницею України для створення валютних запасів, тому ризик ломбардів виникає тільки відносно різниці ціни лому та виданої суми ссуди.

ВИСНОВКИ

Споживче кредитування є одним з найпоширеніших видів банківських операцій у розвинутих країнах світу і є одним зі стимулюючих факторів розвитку економік цих країн. В Україні дана банківська послуга теж поступово набирає популярності. На даний час основну частку ринку споживчих кредитів (більш 50 % ) займають системні банки: Приватбанк (близько 25 %), Аваль (15 %), Укрсоцбанк (6,5 %), Правексбанк (6 %). Починають активно працювати на ринку споживчих кредитів в сегменті кредитування покупок у торговій мережі кредитні союзи («ПриватКредит”, “Перше кредитне товариство”) та дочірні фінансові компанії споживчого кредитування комерційних банків (ФКСК ”Єврокредит» банку «Надра», ФКСК «Простокредит» банку «Приватбанк»). В сегменті від 100 до 500 грн. активно працює система миттєвого заставного короткострокового споживчого кредитування населення ломбардами

За даними експертів обсяг виданих споживчих кредитів населенню в Україні складає близько 7 млрд. грн. на поточні потреби та біля 10 млрд.грн. інвестиційного іпотечного кредитування, що складає близько 2,8% ВВП. Біля 85,7% обсягу споживчого кредитування приходиться на частку банківської системи. Середня сума позики на одну людину в Україні складає приблизно $136, що значно менше аналогічних показників країн Східної Європи $980.

Згідно з поставленими завданнями дипломного дослідження в структурі роботі виділені основні 3 групи проблемних питань споживчого кредитування:

становлення теоретичних основ економічного та законодавчого статусу споживчого кредитування в Україні;

аналіз практики споживчого кредитування, класифікація продуктів споживчого кредитування та сегментація ринку споживчого кредитування;

розробка пропозицій по шляхам розвитку та удосконалення ринку споживчого кредитування в Україні.

Дослідження в дипломному проекті сутності та сучасної економічної термінології споживчого кредитування населення показало, що в економічній та методологічній літературі не існує єдиного і чіткого поняття “споживчий кредит”. Аналіз різних точок зору на це поняття, дозволив мені запропонувати,

з моєї точки зору, найбільш економічно та організаційно обґрунтованим визначення споживчого кредиту через його основний класифікаційний признак як невиробничий кредит, тобто не призначений для отримання додаткового прибутку, що може бути сформульовано як:

„Споживчий кредит – це грошові кошти в національній чи іноземній валютах, які надаються комерційними банками та фінансовими установами, діючими згідно Закону України «Про фінансові послуги та державне регулювання ринків фінансових послуг, та отримавшими ліцензію Національного банку України чи Держфінпослуг України на проведення кредитних операцій банківськими та небанківськими фінансовими установами , громадянам України на невиробничі потреби на умовах обов’язковості повернення, строковості, платності та необов’язковості заставності і цільової спрямованості”.

Таким чином, на мою думку, слід в визначенні споживчого кредиту:

впровадити розподіл споживчого кредиту на 3 основні класи:

1) поточний короткостроковий беззаставний нецільовий споживчий кредит;

2) поточний короткостроковий цільовий заставний споживчий кредит;

3) інвестиційний довгостроковий заставний цільовий споживчий кредит;

повернути заставному споживчому кредиту його цільову спрямованість, оскільки її відсутність не дає можливості ефективно контролювати повернення кредиту;

видалити фразу про можливість надання споживчого кредиту однією фізичною особою іншій фізичній особі, оскільки така фінансова операція окремо обумовлена Цивільним Кодексом України та має свій правочин (Стаття 1054. „Кредитний договір” Цивільного Кодексу України;

видалити фразу про можливість надання товарного споживчого кредиту нефінансовими торгівельними установами, оскільки процес товарного кредитування з відстрочкою сплати суми покупки не має основних елементів кругооберту позикового капіталу і словосполучення для юридичних осіб „товарний кредит” повинно бути замінено для споживачів на „торгівлю товарами в розстрочку”(Стаття 694. „Продаж товару в кредит”, Стаття 695. „Особливості оплати товару з розстроченням платежу” Цивільного Кодексу України ).

Вирішенням вищеозначених проблем економічного та законодавчого становлення споживчого кредитування в Україні може бути розробка та прийняття відповідних положень в перспективному законі України “Про кредитування”, оскільки на сьогоднішній день основним законодавчим документом в сфері споживчого кредитування є тільки закон України “Про захист прав споживачів”.

Проведений аналіз практики споживчого кредитування в банківській системі України у порівнянні з практикою споживчого кредитування за кордоном показав, що:

частка споживчих кредитів у загальному кредитному портфелі банків країн Західної Європи сягає 50 %, у східноєвропейських країнах близько 19 %, в українських банках на початок 2006 року вона склала 12 %;

процентні ставки по споживчих кредитах складають у Японії — 1,9 %, Великобританії — 3,7 %, у США — 4,2 %, Франції — 6,6 %, в українських банках процентні ставки знаходяться в значно вищому діапазоні 10% 48% річних.

з 1 кварталу 2005 року по 1 квартал 2006 року (тобто за рік) обсяг виданих кредитів фізичним особам по банківській системі України збільшився з 15 млрд.грн. до 38 млрд.грн. ( на + 23 млрд.грн.), при цьому обсяг залучених строкових депозитів фізичних осіб зріс з рівня 35 млрд.грн. до рівня 52 млрд.грн. ( на +17 млрд.грн.), а обсяг залучених поточних депозитів фізичних осіб зріс з рівня 10 млрд.грн. до рівня 16 млрд.грн. ( на +6 млрд.грн.). Таким чином, основним ресурсним джерелом для зростання обсягів кредитування фізичних осіб у банківській системі України за 2005 –2006 року є залучені строкові і поточні депозити фізичних осіб. Слід зазначити, що зазначена ресурсна база може бути використана для короткострокового споживчого кредитування і ,тільки в дуже обмеженому обсязі, для іпотечного кредитування, оскільки максимальний термін депозитів фізичних осіб складає від 1 до 2 років, а іпотечні кредити видаються на термін 10 – 15 років. Таким чином, вартість іпотечних кредитів визначається ставкою строкових депозитів фізичних осіб, що при ринковій економіці не може бути нижче індексу зменшення вартості грошей (дисконтна ставка Національного банку України чи рівень інфляції).

оскільки облікова ставка НБУ в 2005 –2006 році складає 9,5%, а офіційна інфляція не перевищує 10% у рік, то природною ринковою реакцією комерційних банків є встановлення процентної ставки на строкові депозити фізичних осіб на рівні від 10,5% (3 місяці) до 12,0% (12 місяців) у національній валюті. Отже, природної є і ставка іпотечних кредитів у національній валюті, що не знижується нижче рівня 16 – 17% річних, тобто на 5,0 – 5,5% вище вартості ресурсів.

одночасно, оскільки більш 72% іпотечних кредитів видано в іноземній валюті, то на довгостроковому іпотечному кредитному ринку в банківської систем України, в основному, працює інша система ціноутворення. Штучно, ставка строкових депозитів в іноземній валюті для фізичних осіб у банківській системі встановлена на 4 – 5 % нижче ставки строкових депозитів у національній валюті, тобто на рівні 7,0%(3 місяці) і 8,0%(12 місяців), при цьому ставка депозитів у євро встановлюється штучно на 0,5 – 0,7% нижче, ніж ставка в доларах США. Природно, що при такій ціні ресурсів в іноземній валюті, яка сформована за рахунок внесків населення в іноземній валюті, процентна ставка по іпотечних кредитах в іноземній валюті на сьогоднішній день у банківській системі складає від 11,5% до 12% річних, тобто на 4% вище вартості ресурсів.

оскільки тільки 40% строкових вкладів у валюті мають термін більш 12 місяців, ресурсна база споживчих іпотечних кредитів у банківській системі України може бути оцінена як 57,22 млрд.грн.*0,44*0,4 = 10 млрд.грн., що відповідає реальному обсягові виданих споживчих іпотечних кредитів у банківській системі України в 2006 році. Отже, розширення обсягів довгострокового іпотечного кредитування буде стримуватися розширенням цього виду ресурсної бази банків України до моменту впровадження нових механізмів залучення довгострокових ресурсів для іпотечного кредитування.

Проведений аналіз послуг в кредитному портфелі споживчого кредитування АКБ “Приватбанк” (м.Дніпропетровськ), який є однією з найбільших банківських установ України показав, що:

– кредитування юридичних осіб є найбільш вагомою часткою активних операцій банка. Але з 3 кварталу 2004 року (системна криза депозитної бази банків за рахунок політичних ризиків виборів Президента України) – АКБ “Приватбанк” почав пріоритетно нарощувати частку кредитування фізичних осіб, що особливо виражено у 1 кварталі 2006 року, коли обсяги кредитів юридичним особам зменшились на 2 млрд.грн., а водночас обсяги кредитів фізичним особам зросли на 1,2 млрд.грн. і обсяги міжбанківських кредитів зросли на 0,9 млрд.грн. Таким чином, АКБ “Приватбанк” виконує диверсифікацію кредитів по зменшенню обсягів, наданим одному позичальнику, що суттєво зменшує ризик одночасного неповернення кредитів багатьма позичальниками.

аналіз динаміки структури інвестиційно-кредитного портфелю АКБ “Приватбанк” у 2003 – 2006 роках показав, що зміни у структурі характеризуються наступними зрушеннями:

а) вагова частка кредитів, наданих юридичним особам, зменшилась з

рівня 67,3%(4 квартал 2003 року) до 41,55% (1 квартал 2006 року);

б) вагова частка кредитів, наданих фізичним особам, підвищилась з рівня

28,18%(4 квартал 2003 року) до 39,48% (1 квартал 2006 року);

в) вагова частка наданих міжбанківських кредитів підвищилась з рівня

1,88%(4 квартал 2003 року) до 13,17% (1 квартал 2006 року);

г) вагова частка активів, вкладених в цінні папери, підвищилась з рівня 2,63%(4 квартал 2003 року) до 5,81% (1 квартал 2006 року);

не зважаючи на те, що збільшилась частка кредитів, наданих фізичним особам, одночасно за 2003 –2006 роки зменшилась доля АКБ “Приватбанк” на ринку споживчого кредитування України в зв’язку з появою великої кількості сильних конкурентів.

Проведений аналізу динаміки структури споживчого кредитування в кредитному портфелі АКБ “Приватбанк” у 2001 – 2006 роках показав, що. споживче кредитування фізичних осіб представлене у двох сегментах:

а) Кредитування населення на потреби поточного характеру:

нецільове споживче кредитування (кредитні картки, овердрафт депозитних карток, кредитування “до зарплати” по зарплатним карткам);

споживче кредитування придбання побутової техніки для дому;

споживче кредитування на навчання, лікування, туризм, окремі життєві події;

споживче "Автомобильне кредитування";

б) Кредитування населення на потреби капітального характеру:

інвестиційне іпотечне кредитування будівництва нерухомості (квартири, котеджі з земельними ділянками, сільські будинки з земельними ділянками, гаражі, дачі);

інвестиційне іпотечне кредитування придбання нерухомості на вторинному ринку та капітальний ремонт нерухомості (квартири, котеджі з земельними ділянками, сільські будинки з земельними ділянками, гаражі, дачі);

Динаміка структури споживчого кредитування в АКБ “Приватбанк” з 2002 по 2006 рік характеризується:

зменшенням частки кредитування на потреби капітального характеру з 45% (2002 рік) до 32% (2006 рік);

підвищенням частки кредитування на потреби поточного характеру з 55%(2002 рік) до 68% (2006 рік);

зростанням частки кредитів на придбання автомобілів(поточне кредитування) з 20%(2002 рік) до 41% (2006 рік);

зростанням частки нецільового споживчого кредитування(поточне кредитування) з 2%(2002 рік) до 8% (2006 рік).

Інструкція з бухгалтерського обліку кредитних, вкладних (депозитних) операцій та формування і використання резервів під кредитні ризики в банках України // Постанова Правління Національного банку України від 15 вересня 2004 року N 435

15. Положення про порядок видачі банкам банківських ліцензій, письмових дозволів та ліцензій на виконання окремих операцій //Постанова Правління Національного банку України від 17 липня 2001 року N 275.

16. Положення “Про порядок створення і державної реєстрації банків, відкриття їх філій, представництв, відділень” // Постанова Правління Національного банку України від 31 серпня 2001 року N 375.

17. Про затвердження Положення про порядок внесення інформації про ломбарди до Державного реєстру фінансових установ // Розпорядження Державної комісії з регулювання ринків фінансових послуг України від 18 грудня 2003 року N 170.

Про затвердження Порядку складання та подання звітності ломбардами до Державної комісії з регулювання ринків фінансових послуг України // Розпорядження Державної комісії з регулювання ринків фінансових послуг України від 4 листопада 2004 року N 2740 .

20. Про затвердження Положення про порядок надання фінансових послуг ломбардами // Розпорядження Державної комісії з регулювання ринків фінансових послуг України від 26 квітня 2005 року N 3981

21. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року N 280.

22. Про затвердження Інструкції про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року N 368.

Про затвердження Положення про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків //Постанова Правління Національного банку України від 6 липня 2000 року N 279.

25. Про затвердження Положення про порядок видачі ліцензії на здійснення окремих банківських операцій небанківським фінансовим установам // Постанова Правління Національного банку України від 16 серпня 2001 року N 344.

Про затвердження Ліцензійних умов провадження діяльності з надання фінансових кредитів за рахунок залучених коштів кредитними установами// Розпорядження Державної комісії з регулювання ринків фінансових послуг України від 18 жовтня 2005 року N 4802

30. Аналіз банківської діяльності: Підручник / А.М.Герасимович та ін.; За ред. А.М.Герасимовича. — К.: КНЕУ, 2003.— 599 с.

31. Андреева Г.В. Скоринг как метод оценки кредитного риска // Журнал “Банковские технологии”, № 6, 1999 // http://www.cfin.ru

32. Банківські операції: Підручник / За ред. А. М. Мороз. — К.: КНЕУ, друге видання. — 2002. — 476 с.

33. Банковское дело: Учебник /Под ред. О.И.Лаврушина – Москва, «Финансы и статистика», 1998 – 576 с.

34. Банківські операції: Підручник/ А.М.Мороз, М.І.Савлук, М.Ф.Пуховкіна та ін.; За ред.дра екон.наук,проф.А.М.Мороза. К.: КНЕУ, 2000. 384с.

35. Банки и банковские операции: Учебник для вузов / Под ред. проф. Е.Ф.Жукова. М.: Банки и биржи, ЮНИТИ, 1997. 471 с.

36. Бергер Айке, Банковские операции для физических лиц, К.:Укр.Финансовобанковская шк. в сотрудничестве с группой европейских сберегательных банков, 1997. 135 с.

37. Близьнюк Н. Кредити: життя в розстрочку // Тижневик„Україна і світ” від 20.01.2006, WWW.UWTODAY.COM.UA

38. Волков С.С. Іпотечне кредитування в Україні: передумови, ризики та перспективи // Український дiловий тижневик "Контракти" / № 35 вiд 3008 2004

39. Галега В. Весна фінансова // Газета „Хрещатик” №17 (2812), вівторок, 7 лютого 2006 року

40. Гриджук Д.М. Забезпечення кредитних зобов"язань у діяльності банків/ Д.М.Гриджук, В.О.Олійник. Київ: Істина, 2001. 256с.

41. Гроші та кредит: Підручник / За ред. проф. М. І. Савлука. — К.: КНЕУ, 2002. — 578 с.

42. Деньги, кредиты, банки : Учебник/ Под ред. О.И. Лаврушина. 2е изд. Перераб. и доп. М.: Финансы и статистика, 2000

43. Деньги, кредит, банки: Справочное пособие / Г.И. Кравцова, Б.С. Войтешенко, Е.И. Кравцов и др. ;под общ. ред. Г.И. Кравцовой , Мн.: Меркаванне, 1994. 270 с.

44. Деньги. Кредит. Банки: Учебник для вузов/ под ред. Профессора Е. Ф. Жукова. М.: Банки и биржи, ЮНИТИ, 1999. 622 с.

45. Дорош Г. Чи захищаються права споживачів при здійсненні банківської діяльності? // „Юридична газета”, № 6(67), 20 квітня 2006 року

46. Задерей Н. Гроші на швидкість // Діловий тижневик „КОНТРАКТИ” № 01 від 09.01.2006, www.kontrakty.com.ua

47. Задерей Н. Чий кредит простіший // Діловий тижневик „КОНТРАКТИ” № 48 від 28.11.2005, www.kontrakty.com.ua

48. Задерей Н. Перше всеукраїнське бюро кредитних історій// Український дiловий тижневик "Контракти" / № 24 вiд 13062005, www.kontrakty.com.ua

49. Задерей Н. Група «ТАС» захопилася створенням бюро кредитних історій// Український дiловий тижневик "Контракти" / № 41 вiд 10102005

50. Економічний словникдовідник: За ред. док. екон. наук, проф. С.В. Мочерного К.: Феміна, 1995. 368 с.

51. Євтух О.Т. Іпотека – механізм ефективного використання ресурсів – Луцьк, «Волинська обласна друкарня», 2001, 305 с.

52. Євтух О.Т. Доходна іпотека – Луцьк, «Волинська обласна друкарня», 2000,304 с.

53. Іванова Т. Мізерні відсотки на кредитування житла (аналітичний огляд 2005) // http://www.mnemosoft.com

54. Ипотека 2005 (рейтинг жилищных кредитов) // Журнал «Деловой журнал»,октябрь 2005, стр. 31 55

55. Іпотечне кредитування: Навч. посіб. для вузів /О. С. Любунь, К. В. Паливода, М. П. Денисенко та ін /Ред. О. С. Любунь та ін. К: ЦНЛ, 2005. 392с.

56. Ширинская Е.Б. Операции коммерческих банков : российский и зарубежный опыт. М.: Финансы и статистика 1995. 450 с.

57. Коваленко К. Гарантована якість – перше кредитне товариство: лідер руху кредитних спілок // „Україна Business, №46, 2005

58. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів : ЛБІ НБУ, 2001 – 276 с.

59. Кредитний ризик комерційного банку. Навч. посіб./ В.В.Вітлінський, О.В.Пернарівський, Я.С.Наконечний, Г.І.Великоіваненко; за ред В.В.Вітлінського. К.: Тво "Знання", КОО, 2000. 251с.

60. Кредитование / Пер. с англ. Под. ред. М. А. Гольцберга К.:Торгово издательское бюро BHV , 1994. 384 с. (INKO)

61. Кудрявцев В.А., Кудрявцева Е.В. Основы организации ипотечного кредитования – М.: «Высшая школа», 1998 64 с.

62. Куринкіна Ю. Життя в борг // "Львівська Газета" 08.02.2006 http://www.gazeta.lviv.ua/articles/2006/02/09/12907/

63. Лагутін В.Д. Становлення та розвиток системи іпотечного кредитування //«Фінанси України», № 1, 2004, с.75 – 82

64. Лагутин В.Д. Кредитование : теория и практика. Учебное пособие. 3 –е изд. К.: «Знание», 2002, 215 с.

65. Наумець І. Іпотека на ремонті // Діловий тижневик „КОНТРАКТИ” № 47 від 21.11.2005, www.kontrakty.com.ua

66. Наумець І. Траст, який ще не лопнув // Діловий тижневик „КОНТРАКТИ” № 06 від 06.02.2006, www.kontrakty.com.ua

67. Огляд ринку іпотечного кредитування країн Європейського Союзу // Українська національна іпотечна асоціація, 2002

68. Орлов А. Скоринговая модель: возможность стать ближе к клиенту стоит недешево – 25.04.2006 // http://www.uabanker.net

69. Панова Г. Банковское обслуживание частных лиц. – М.:АО ДИС, 1994. – 352с.

70. Панова Г.С. Кредитная политика коммерческого банка . М.: ИКЦ «Дис», 1997. 464 с.

71. Перевозняк А.., Лихоманенко С. Ставка на зниження // Діловий тижневик „Галицькі контракти” № 42 жовтень 2002 року, www.kontrakty.com.ua

72. Полфреман Д. Основы банковского дела /Пер. с англ. – М.:ИНФРАМ, 1996. – 624 с.

73. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. — КНЕУ, 2002.— 316 с.

74. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. — 2е вид., доп. і перероб. — К.: КНЕУ. 2004. — 468 с.

75. «ПростоФінанс» заявив о своєму намірі у найближчий час стати лідером споживчого кредитування в Україні // „Експерт”, український діловий журнал, № 10(61), 11.03.2006

76. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2го изд.— М.: «Дело ЛТД»,1995.— 768 с.

77. Руководство по кредитному менеджменту / Пер. с англ. Под ред. Б.Эдвардса 3е изд. – М.:ИНФРАМ ,1996. – 464 с.

78. Семенюта О.Г. Деньги, кредит, банки в Российской Федерации: учебное пособие. М.: «Контур», 1998. 304 с.

79. Слинько Д. Споживчі кредити стануть дешевшими // Діловий тижневик „Галицькі контракти” № 9 березень 2003 року, www.kontrakty.com.ua

80. Сусіденко В.Т. Стратегія управління кредитною діяльністю комерційного банку –К.,1998. – 345 с.

81. Чеська PPF Group купила "ПриватКредит" і "Агробанк"//

Економічна Правда, 28.07.2006, http://www.pravda.com.ua

82. Шевченко Р. І. Банківські операції : Навч.метод. посіб. для самост. вивч.дисципліни / Київський національний економічний унт К. : КНЕУ, 2003. – 276с.

83. Шевченко Р. І. Кредитування і контроль : Навч.метод. посібник для самостійного вивчення дисципліни / Київський національний економічний унт. К. : КНЕУ, 2002. 183с.

84. Офіційний сайт НБУ – HTTP://www.bank.gov.ua

85. Офіційний сайт АКБ “Приватбанк” –HTTP://WWW.PRIVATBANK.DP. UA

86. Офіційний сайт Асоціації банків України – HTTP://WWW.AUB.COM. UA

87. Офіційний сайт фінансової компанії „Єврокредит” // www.eurokredit. com.ua

88. Офіційний сайт Української Національної Іпотечної Асоціації http://unia.com.ua

89. Державний фонд сприяння молодіжному житловому будівництву http:// www.molod_kredit.kiev.ua

90. Офіційний сайт Товариства з обмеженою відповідальністю «Українсь

ке бюро кредитних історій» http://www.ubki.com.ua

91. Законодавчо-довідкова система законодавства України – HTTP://

WWW.LIGAZAKON.COM.UA

92. Офіційний сайт консалтингової компанії “ПростоБанк” – HTTP:// WWW.PROSTOBANK.COM.UA

93. Офіційний сайт фінансової компанії “ПростоФінанс” – HTTP:// WWW.PROSTOFINANCE.COM.UA

ДОДАТКИ

Додаток А

Таблиця А.1 Основні показники діяльності банківської системи України за 2000 – 2006 роки (млн.грн.) [84]

| № з/п | Показники | Дата | ||||||||

| 01.01. 2001 | 01.01. 2002 | 01.01. 2003 | 01.01. 2004 | 01.01. 2005 | 2006 | |||||

| 01.01 | 01.02 | 01.03 | 01.04 | |||||||

| 1. | Кількість зареєстрованих банків | 195 | 189 | 182 | 179 | 181 | 186 | 188 | 189 | 188 |

| 2. | Виключено з Державного реєстру банків | 9 | 9 | 12 | 8 | 4 | 1 | 0 | 1 | 2 |

| 3. | Кількість банків, що знаходиться у стадії ліквідації | 38 | 35 | 24 | 20 | 20 | 20 | 20 | 20 | 20 |

| 4. | Кількість діючих банків | 153 | 152 | 157 | 158 | 160 | 165 | 164 | 165 | 165 |

| 4.1 | з них: з іноземним капіталом | 22 | 21 | 20 | 19 | 19 | 23 | 23 | 23 | 27* |

| 4.1.1 | у т.ч. зі 100% іноземним капіталом | 7 | 6 | 7 | 7 | 7 | 9 | 9 | 9 | 11 |

| 5. | Частка іноземного капіталу у статутному капіталі банків, % | 13.3 | 12.5 | 13.7 | 11.3 | 9.6 | 19.5 | 19.2 | 18.8 | 21.3* |

| АКТИВИ |

| |||||||||

| 1. | Загальні активи (не скориговані на резерви під активні операції) | 39866 | 50785 | 67774 | 105539 | 141497 | 223024 | 221189 | 231273 | 237294 |

| 1.1 | Чисті активи (скориговані на резерви за активними операціями) | 37129 | 47 591 | 63896 | 100234 | 134348 | 213878 | 211811 | 221803 | 227710 |

| 2. | Високоліквідні активи | 8270 | 7744 | 9043 | 16043 | 23595 | 36482 | 34045 | 36361 | 32863 |

| 3. | Кредитний портфель | 23637 | 32097 | 46736 | 73442 | 97197 | 156385 | 156728 | 165033 | 174236 |

| 3.1 | з нього: кредити надані суб'єктам господарської діяльності | 18216 | 26564 | 38189 | 57957 | 72875 | 109020 | 108777 | 113030 | 118121 |

| 3.2 | кредити надані фізичним особам | 941 | 1373 | 3255 | 8879 | 14599 | 33156 | 33772 | 35540 | 38570 |

| 4. | Довгострокові кредити | 3309 | 5683 | 10690 | 28136 | 45531 | 86227 | 87037 | 90239 | 95060 |

| 4.1 | з них: довгострокові кредити суб'єктам господарської діяльності | 2761 | 5125 | 9698 | 23239 | 34693 | 58528 | 58814 | 60642 | 63179 |

| 5. | Проблемні кредити (прострочені та сумнівні) | 2679 | 1863 | 2113 | 2500 | 3145 | 3379 | 3661 | 3709 | 3798 |

| 6. | Вкладення в цінні папери | 2175 | 4390 | 4402 | 6534 | 8157 | 14338 | 13985 | 13403 | 13793 |

| 7. | Резерви під активні операції банків | 2737 | 3194 | 3905 | 5355 | 7250 | 9370 | 9582 | 9662 | 10069 |

| % виконання формування резерву | 61.5 | 85.4 | 93.3 | 98.2 | 99.7 | 100.05 | 100.04 | 100.03 | 99.96 | |

| 7.1 | з них: резерв на відшкодування можливих втрат за кредитними операціями | 2 336 | 2963 | 3575 | 4631 | 6367 | 8328 | 8494 | 8657 | 9033 |

| ПАСИВИ |

| |||||||||

| 1. | Пасиви, усього | 37129 | 47591 | 63896 | 100234 | 134348 | 213878 | 211811 | 221803 | 227710 |

| 2. | Балансовий капітал | 6507 | 7915 | 9983 | 12882 | 18421 | 25451 | 25931 | 26683 | 27263 |

| 2.1 | з нього: статутний капітал | 3671 | 4573 | 5998 | 8116 | 11605 | 16111 | 16346 | 16723 | 17536 |

| 2.2 | Частка капіталу у пасивах | 17.5 | 16.6 | 15.6 | 12.9 | 13.7 | 11.9 | 12.2 | 12.0 | 12.0 |

| 3. | Зобов'язання банків | 30622 | 39 676 | 53 913 | 87352 | 115927 | 188427 | 185880 | 195120 | 200447 |

| 3.1 | з них: кошти суб'єктів господарської діяльності | 13071 | 15653 | 19 703 | 27987 | 40128 | 61214 | 58977 | 58813 | 59925 |

| 3.1.1 | з них: строкові кошти суб'єктів господарської діяльності | 2867 | 4698 | 6161 | 10391 | 15377 | 26807 | 25610 | 25127 | 25561 |

| 3.2 | вклади фізичних осіб | 6649 | 11165 | 19092 | 32113 | 41207 | 72542 | 73332 | 75168 | 76891 |

| 3.2.1 | з них: строкові вклади фізичних осіб | 4569 | 8060 | 14128 | 24861 | 33204 | 55257 | 57222 | 58345 | 59158 |

| Довідково: |

| |||||||||

| 1. | Регулятивний капітал | 5148 | 8025 | 10099 | 13274 | 18188 | 26373 | 26489 | 27899 | 28895 |

| 2. | Адекватність регулятивного капіталу (Н2) | 15.53 | 20.69 | 18.01 | 15.11 | 16.81 | 14.95 | 15.08 | 15.23 | 14.92 |

| 3. | Доходи | 7446 | 8583 | 10470 | 13949 | 20072 | 27537 | 2668 | 5237 | 8383 |

| 4. | Витрати | 7476 | 8051 | 9785 | 13122 | 18809 | 25367 | 2398 | 4761 | 7615 |

| 5. | Результат діяльності | 30 | 532 | 685 | 827 | 1263 | 2170 | 270 | 476 | 768 |

| 6. | Рентабельність активів, % | 0.09 | 1.27 | 1.27 | 1.04 | 1.07 | 1.31 | … | … | 1.43 |

| 7. | Рентабельність капіталу, % | 0.45 | 7.50 | 7.97 | 7.61 | 8.43 | 10.39 | … | … | 11.84 |

| 8. | Чиста процентна маржа, % | 6.31 | 6.94 | 6.00 | 5.78 | 4.90 | 4.90 | … | … | 4.81 |

| 9. | Чистий спред, % | 7.10 | 8.45 | 7.20 | 6.97 | 5.72 | 5.78 | … | … | 5.59 |

* дані будуть уточнюватися.

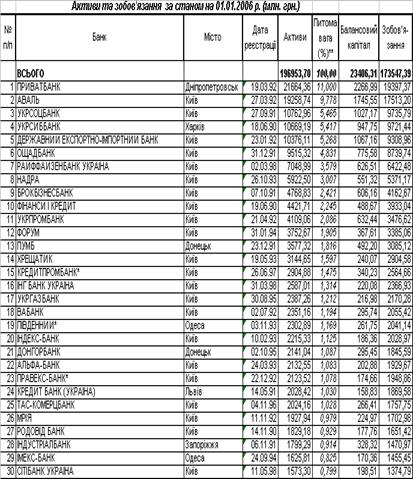

Таблиця А.2 Активи и зобов’язання перших 30 банківських установ України станом на 01.01.2006 року [86]

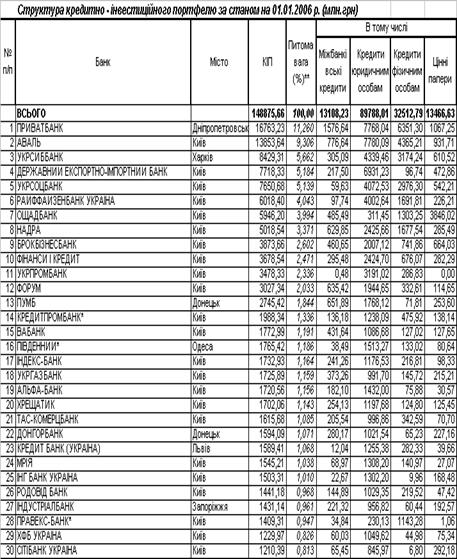

Таблиця А.3 Кредитно-інвестиційний портфель перших 30 банківських установ України станом на 01.01.2006 року [86]

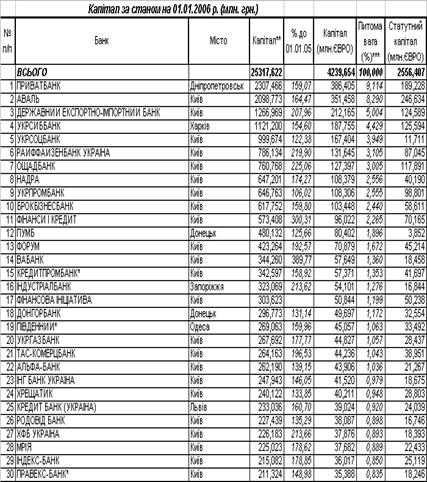

Таблиця А.4 Власний капітал перших 30 банківських установ України станом на 01.01.2006 року [86]

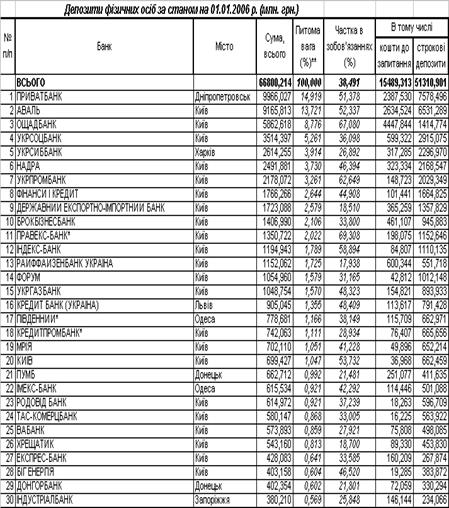

Таблиця А.5 Депозити фізичних осіб в перших 30 комерційних банках України станом на 01.01.2006 року [86]

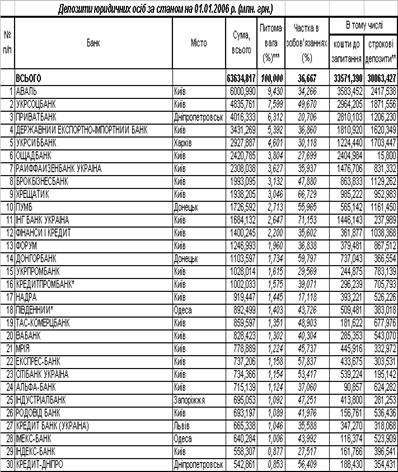

Таблиця А.6 Депозити юридичних осіб в перших 30 комерційних банках України станом на 01.01.2006 року [86]

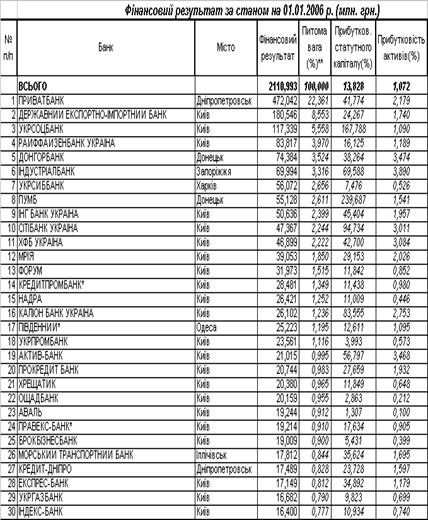

Таблиця А.7 Фінансовий результат в перших 30 комерційних банках України станом на 01.01.2006 року (за 2005 рік) [86]

Додаток Б

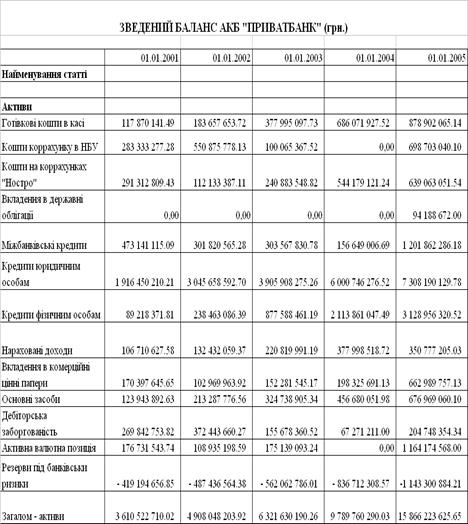

Таблиця Б.1 Баланс АКБ „Приватбанк” за 2000 – 2004 роки(щорічний розріз) [85]

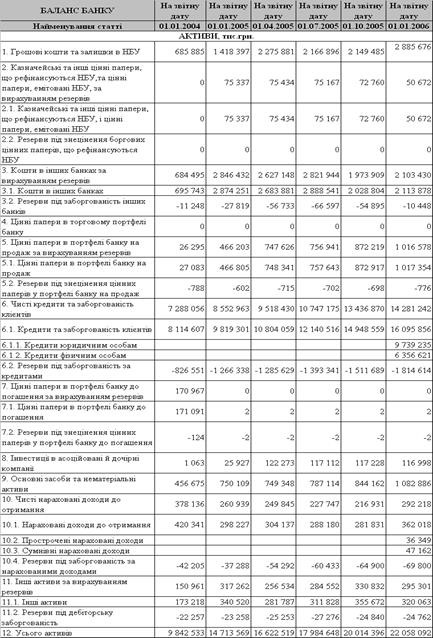

Таблиця Б.2 Баланс АКБ „Приватбанк” за 2003 – 2005 року(поквартальний розріз) [85]

Таблиця Б.3 Формування прибутку в АКБ „Приватбанк” у 2003 2005 роках [85]

Таблиця Б.4 Баланс АКБ «Приватбанк» за 2 квартал 2006 року [85]

| Рядок | Найменування статті | На звітну дату поточного кварталу, тис.грн. | На кінець попереднього фінансового року, тис.грн. |

|

| АКТИВИ |

|

|

| 1 | Кошти в НБУ та готiвковi кошти банку | 2 775 261 | 2 885 676 |

| 2 | Цiннi папери, що рефiнансуються НБУ | 29 278 | 50 672 |

| 2.1 | Резерви пiд знецiнення боргових ЦП, що рефiнансуються НБУ | 0 | 0 |

| 2.2 | Резерви у вiдсотках до активу | 0 | 0 |

| 3 | Кошти в iнших банках | 3 582 180 | 2 113 878 |

| 3.1 | Резерви пiд заборгованiсть iнших банкiв | (47 135) | (10 448) |

| 3.2 | Резерви у вiдсотках до активу | 1 | 0 |

| 4 | Цiннi папери в торговому портфелi банку | 871 591 | 0 |

| 5 | Цiннi папери в портфелi банку на продаж | 51 604 | 1 017 354 |

| 5.1 | Резерви пiд знецiнення ЦП у портфелi банку на продаж | (50 281) | (776) |

| 5.2 | Резерви у вiдсотках до активу | 97 | 0 |

| 6 | Кредити, що наданi: | 19 568 868 | 16 095 856 |

| 6.1 | Юридичним особам | 10 709 108 | 9 739 235 |

| 6.2 | Фiзичним особам | 8 859 760 | 6 356 621 |

| 6.3 | Резерви пiд заборгованiсть за кредитами | (2 040 004) | (1 814 614) |

| 6.4 | Резерви у вiдсотках до активу | 10 | 11 |

| 7 | Цiннi папери, що утримуються до погашення | 2 | 2 |

| 7.1 | Резерви пiд знецiнення ЦП, що утримуються до погашення | (2) | (2) |

| 7.2 | Резерви у вiдсотках до активу | 100 | 100 |

| 8 | Iнвестицiї в асоцiйованi й дочiрнi компанiї | 118 424 | 116 998 |

| 9 | Основнi засоби | 1 181 844 | 1 080 861 |

| 10 | Нематерiальнi активи | 3 213 | 2 025 |

| 11 | Нарахованi доходи до отримання | 375 181 | 292 218 |

| 11.1 | У тому числi простроченi нарахованi доходи | 51 324 | 36 349 |

| 11.2 | У тому числi сумнiвнi нарахованi доходи | 57 536 | 47 162 |

| 11.3 | Резерви пiд заборгованiсть за нарахованими доходами | (83 850) | (66 908) |

| 11.4 | Резерви у вiдсотках до активу | 77 | 80 |

| 12 | Вiдстрочений податковий актив | 48 775 | 39 357 |

| 13 | Iншi активи | 484 080 | 280 708 |

| 13.1 | Резерви пiд iншi активи | (27 795) | (24 762) |

| 13.2 | Резерви у вiдсотках до активу | 23 | 23 |

| 14 | Довгостроковi активи, призначенi для продажу | 0 | 0 |

| 14.1 | Резерви пiд зменшення корисностi iнвестицiй в АК та ДК, що утримуються з метою продажу | 0 | 0 |

| 14.2 | Резерви у вiдсотках до активу | 0 | 0 |

| 15 | Усього активiв | 26 841 234 | 22 058 095 |

|

| ЗОБОВ'ЯЗАННЯ |

|

|

| 16 | Кошти банкiв | 2 410 639 | 1 852 826 |

| 17 | Кошти юридичних осiб | 7 323 019 | 6 541 408 |

| 18 | Кошти фiзичних осiб | 12 636 501 | 10 440 316 |

| 19 | Ощаднi (депозитнi) сертифiкати, емiтованi банком | 1 460 | 3 653 |

| 20 | Борговi цiннi папери, емiтованi банком | 310 602 | 310 601 |

| 21 | Нарахованi витрати, що мають бути сплаченi | 312 871 | 223 573 |

| 22 | Вiдстроченi податковi зобов'язання | 111 611 | 120 490 |

| 23 | Iншi зобов'язання | 1 351 017 | 292 884 |

| 24 | Усього зобов'язань | 24 457 720 | 19 785 751 |

|

| ВЛАСНИЙ КАПIТАЛ |

|

|

| 25 | Статутний капiтал | 1 582 000 | 1 130 000 |

| 26 | Акцiї, що викупленi в акцiонерiв | 0 | 0 |

| 27 | Емiсiйнi рiзницi | 0 | 0 |

| 28 | Резерви,капiталiзованi дивiденди та iншi фонди банку | 308 155 | 284 000 |

| 29 | Резерви переоцiнки основних засобiв, у тому числi: | 354 122 | 354 301 |

| 29.1 | Резерви переоцiнки нерухомостi | 123 612 | 123 720 |

| 29.2 | Резерви переоцiнки нематерiальних активiв | 0 | 0 |

| 30 | Резерви переоцiнки ЦП | 0 | 0 |

| 31 | Прибуток/збиток минулих рокiв | 37 770 | 28 388 |

| 32 | Прибуток/збиток поточного року | 101 467 | 475 655 |

| 33 | Усього власного капiталу | 2 383 514 | 2 272 344 |

| 34 | Усього пасивiв | 26 841 234 | 22 058 095 |

Таблиця Б.5 Довідкова інформація «Окремі показники діяльності банку» за II квартал 2006 року [85]

| Рядок | Найменування рядка | На звітну дату | Нормативні показники | |

| 1 | Адекватність регулятивного капіталу (%) | 11,53 | не менше 10 | |

| 2 | Поточна ліквідність (%) | 72,54 | не менше 40 | |

| 3 | Рентабельність активів (%) | 0,85 | х | |

| 4 | Негативно класифіковані кредити (тис. грн) | 3 331 155 | х | |

| 4.1 | У відсотках до заборгованості за кредитними операціями (%) | 13,18 | х | |

| 5 | Чистий прибуток на одну просту акцію (грн) | х | ||

| 6 | Сума сплачених дивідендів за 2005 рік на одну: | х | ||

| 6.1 | Просту акцію | х | ||

| 6.2 | Привілейовану акцію | х | ||

| 7 | Перелік учасників (акціонерів) банку, які прямо та опосередковано володіють 10% і більше відсотками статутного капіталу банку: | Країна | Відсоток у статутному капіталі | |

| пряма участь | опосередкована участь | |||

| Боголюбов Геннадій Борисович | Україна | 38,76 | 16,36 | |

| Коломойський Ігор Валерійович | Україна | 38,76 | 16,36 | |

Додаток В

Таблиця В.1 Рейтинг банківських кредитів на придбання нових вітчизняних автомобілів / гривна (Строк кредиту 3 роки) станом на 19.06.2006 [92]

| Валюта кредиту – гривна Сума кредиту 100 000 гривен | ||||||||||

| Місце в рейтингу | Банк | Умови кредитування | Витрати по займу | Усього витрат по кредиту, грн. | Коеф. подорожчання кредиту | Початковий внесок, % | ||||

| Проц. ставка | Однораз. комісія | Щомісячна комісія | Відсотки | Однораз. комісія | Щоміс. комісія | |||||

| 1 | Аваль | 16,5% | 25 438 | 25 438 | 1,25 | 15 | ||||

| 2 | УкрСиббанк | 15,5% | 2% (від суми кредиту) | 23 896 | 2 000 | 25 896 | 1,26 | 10 | ||

| 3 | Форум | 16,5% | 0,9% (від суми кредиту) | 25 438 | 900 | 0 | 26 338 | 1,26 | 20 | |

| 4 | Фінанси та кредит | 13,00% | 0,1% (від суми кредиту) | 0,2% (від суми кредиту) | 20 042 | 100 | 7 200 | 27 342 | 1,27 | 15 |

| 5 | Укргазбанк | 17,5% | 1% (від суми кредиту) | 26 979 | 1 000 | 0 | 27 979 | 1,28 | 15 | |

| 6 | Райффайзенбанк Україна | 18,00% | 500 грн. | 27 750 | 500 | 28 250 | 1,28 | 15 | ||

| 7 | Кредитпромбанк | 17,3% | 2% (від суми кредиту) | 26 671 | 2 000 | 28 671 | 1,29 | 20 | ||

| 8 | ВАБанк | 15,00% | 0,9% (від суми кредиту) | 0,13% (від суми кредиту) | 23 125 | 900 | 4 680 | 28 705 | 1,29 | 15 |

| 9 | Укрсоцбанк | 18,00% | 1,3% (від суми кредиту) | 27 750 | 1 300 | 29 050 | 1,29 | 15 | ||

| 10 | ТАСКомерцбанк | 18,5% | 1% (від суми кредиту) | 28 521 | 1 000 | 0 | 29 521 | 1,30 | 15 | |

Таблиця В.2 Рейтинг банківських кредитів на придбання нових іноземних автомобілів/ гривна (Строк кредиту 3 года) станом на 19.06.2006 [92]

| Місце в рейтингу | Банк | Умови кредитування | Витрати по займу | Усього витрат по кредиту, грн. | Коеф. подорожчання кредиту | Початковий внесок, % | ||||

| Проц. ставка | Однораз. комісія | Щомісячна комісія | Відсотки | Однораз. комісія | Щоміс. комісія | |||||

| 1 | Аваль | 16,5% | 25 438 | 25 438 | 1,25 | 10 | ||||

| 2 | УкрСиббанк | 15,5% | 2% (від суми кредиту) | 23 896 | 2 000 | 25 896 | 1,26 | 10 | ||

| 3 | Форум | 16,5% | 0,9% (від суми кредиту) | 25 438 | 900 | 0 | 26 338 | 1,26 | 10 | |

| 4 | Фінанси та кредит | 13,00% | 0,1% (від суми кредиту) | 0,2% (від суми кредиту) | 20 042 | 100 | 7 200 | 27 342 | 1,27 | 10 |

| 5 | Укргазбанк | 17,5% | 1% (від суми кредиту) | 26 979 | 1 000 | 0 | 27 979 | 1,28 | 10 | |

| 6 | Райффайзенбанк Україна | 18,00% | 500 грн. | 27 750 | 500 | 28 250 | 1,28 | 15 | ||

| 7 | Кредитпромбанк | 17,3% | 2% (від суми кредиту) | 26 671 | 2 000 | 28 671 | 1,29 | 10 | ||

| 8 | ВАБанк | 15,00% | 0,9% (від суми кредиту) | 0,13% (від суми кредиту) | 23 125 | 900 | 4 680 | 28 705 | 1,29 | 15 |

| 9 | Укрсоцбанк | 18,00% | 1,3% (від суми кредиту) | 27 750 | 1 300 | 29 050 | 1,29 | 10 | ||

| 10 | ТАСКомерцбанк | 18,5% | 1% (від суми кредиту) | 28 521 | 1 000 | 0 | 29 521 | 1,30 | 10 | |

Таблиця В.3 Рейтинг банківських кредитів на придбання нових вітчизняних автомобілів / гривна (Строк кредиту 5 лет) станом на 19.06.2006 [92]

| Валюта кредиту – гривна Сума кредиту 100 000 гривен | ||||||||||

| Місце в рейтингу | Банк | Умови кредитування | Витрати по займу | Усього витрат по кредиту, грн. | Коеф. подорожчання кредиту | Початковий внесок, % | ||||

| Проц. ставка | Однораз. комісія | Щомісячна комісія | Відсотки | Однораз. комісія | Щоміс. комісія | |||||

| 1 | УкрСиббанк | 15,5% | 2% (від суми кредиту) | 39 396 | 2 000 | 41 396 | 1,41 | 10 | ||

| 2 | Аваль | 16,5% | 41 938 | 41 938 | 1,42 | 15 | ||||

| 3 | Форум | 16,5% | 0,9% (від суми кредиту) | 41 938 | 900 | 0 | 42 838 | 1,43 | 20 | |

| 4 | Укргазбанк | 17,5% | 1% (від суми кредиту) | 44 479 | 1 000 | 0 | 45 479 | 1,45 | 15 | |

| 5 | Фінанси та кредит | 13,00% | 0,6% (від суми кредиту) | 0,2% (від суми кредиту) | 33 042 | 600 | 12 000 | 45 642 | 1,46 | 15 |

| 6 | Райффайзенбанк Україна | 18,00% | 500 грн. | 45 750 | 500 | 46 250 | 1,46 | 15 | ||

| 7 | Укрсоцбанк | 18,00% | 1,3% (від суми кредиту) | 45 750 | 1 300 | 47 050 | 1,47 | 15 | ||

| 8 | Кредитпромбанк | 17,8% | 2% (від суми кредиту) | 45 242 | 2 000 | 47 242 | 1,47 | 20 | ||

| 9 | ТАСКомерцбанк | 18,5% | 1% (від суми кредиту) | 47 021 | 1 000 | 0 | 48 021 | 1,48 | 15 | |

| 10 | Укргазбанк | 15,00% | 1% (від суми кредиту) | 0,2% (від суми кредиту) | 38 125 | 1 000 | 12 000 | 51 125 | 1,51 | 15 |

Таблиця В.4 Рейтинг банківських кредитів на придбання нових іноземних автомобілів/ гривна (Строк кредиту 5 лет) станом на 19.06.2006 [92]

| Місце в рейтингу | Банк | Умови кредитування | Витрати по займу | Усього витрат по кредиту, грн. | Коеф. подорожчання кредиту | Початковий внесок, % | ||||

| Проц. ставка | Однораз. комісія | Щомісячна комісія | Відсотки | Однораз. комісія | Щоміс. комісія | |||||

| 1 | УкрСиббанк | 15,5% | 2% (від суми кредиту) | 39 396 | 2 000 | 41 396 | 1,41 | 10 | ||

| 2 | Аваль | 16,5% | 41 938 | 41 938 | 1,42 | 10 | ||||

| 3 | Форум | 16,5% | 0,9% (від суми кредиту) | 41 938 | 900 | 0 | 42 838 | 1,43 | 10 | |

| 4 | Укргазбанк | 17,5% | 1% (від суми кредиту) | 44 479 | 1 000 | 0 | 45 479 | 1,45 | 10 | |

| 5 | Фінанси та кредит | 13,00% | 0,6% (від суми кредиту) | 0,2% (від суми кредиту) | 33 042 | 600 | 12 000 | 45 642 | 1,46 | 10 |

| 6 | Райффайзенбанк Україна | 18% | 500 грн. | 45 750 | 500 | 46 250 | 1,46 | 15 | ||

| 7 | ВАБанк | 15,00% | 0,9% (від суми кредиту) | 0,13% (від суми кредиту) | 38 125 | 900 | 7 800 | 46 825 | 1,47 | 15 |

| 8 | Укрсоцбанк | 18,00% | 1,3% (від суми кредиту) | 45 750 | 1 300 | 47 050 | 1,47 | 10 | ||

| 9 | Кредитпромбанк | 17,8% | 2% (від суми кредиту) | 45 242 | 2 000 | 47 242 | 1,47 | 10 | ||

| 10 | ТАСКомерцбанк | 18,5% | 1% (від суми кредиту) | 47 021 | 1 000 | 0 | 48 021 | 1,48 | 10 | |

Додаток Г

Таблиця Г.1 Рейтинг кредитів по програмі «Розстрочка» (Строк кредиту 1 роки) [92]

| Вартість товару = Сумі кредита = 2500 грн. Строк кредиту = 12 міс. | ||||||||

| Місце | Банк | Назва програми кредитування | Витрати по кредиту | Усього витрат | Подорожчання товара | |||

| Сумарні відсотки | Однораз. Комісія | Щоміс. комісія | Страховка | |||||

| 1 | Надра | "Товари в кредит" | 243,75 | 25,00 | 81,25 | 0,00 | 350,00 | 14% |

| 2 | ВАБанк | "Товари в кредит" | 270,83 | 125,00 | 17,50 | 413,33 | 17% | |

| 3 | Фінанси та кредит | "Розстрочка" | 243,75 | 125,00 | 75,00 | 12,50 | 456,25 | 18% |

| 4 | ТАСКомерцбанк | "Товари в кредит" | 0,14 | 475,00 | 0,00 | 475,14 | 19% | |

| 5 | Укрсоцбанк | "Товари в кредит" | 365,63 | 112,50 | 0,00 | 478,13 | 19% | |

| 6 | Укргазбанк | "Товари в кредит" | 0,01 | 500,00 | 0,00 | 500,01 | 20% | |

| 7 | Укргазбанк | "Товари в кредит" | 135,42 | 375,00 | 0,00 | 510,42 | 20% | |

| 8 | Аваль | "Товари в рассрочку" | 0,01 | 512,50 | 0,00 | 512,51 | 21% | |

| 9 | ПриватБанк | "Товари в кредит" | 162,50 | 417,00 | 0,00 | 579,50 | 23% | |

| 10 | ПравексБанк | "Товари в кредит" | 270,83 | 351,00 | 50,00 | 671,83 | 27% | |

Таблиця Г.2 Рейтинг кредитів по програмі «Розстрочка» (Строк кредиту 2 роки) [92]

| Вартість товару = Сумі кредита = 5000 грн. Строк кредиту = 24 міс. | ||||||||

| Місце | Банк | Назва програми кредитування | Витрати по кредиту | Усього витрат | Подорожчання товара | |||

| Сумарні відсотки | Однораз. комісія | Щоміс. комісія | Страховка | |||||

| 1 | Надра | "Товари в кредит" | 1 041,67 | 50,00 | 312,50 | 0,00 | 1 404,17 | 28% |

| 2 | Фінанси та кредит | "Розстрочка" | 1 145,83 | 250,00 | 300,00 | 25,00 | 1 720,83 | 34% |

| 3 | Укрсоцбанк | "Товари в кредит" | 1 406,25 | 350,00 | 0,00 | 1 756,25 | 35% | |

| 4 | ТАСКомерцбанк | "Правильний кредит" | 0,05 | 1 800,00 | 0,00 | 1 800,05 | 36% | |

| 5 | ТАСКомерцбанк | "Товари в кредит" | 0,52 | 0,00 | 1 920,00 | 0,00 | 1 920,52 | 38% |

| 6 | ПриватБанк | "Товари в кредит" | 625,00 | 1 728,00 | 0,00 | 2 353,00 | 47% | |

| 7 | ПравексБанк | "Товари в кредит" | 1 041,67 | 1 452,00 | 100,00 | 2 593,67 | 52% | |

Додаток Д

Таблиця Д.1 Рейтинг банківських кредитів на придбання житла на вторинному ринку/ гривна (Строк кредиту 10 років) [92]

| Валюта кредиту – гривна | Оцінна вартість крвартири – 250000 гривен | ||||||||||

| Строк кредиту 10 лет | Сума кредиту – 200000 гривен | ||||||||||

| Місце в рейтингу | Банк | Витрати позичальника по кредиту за весь Строк користування ссудою | Усього витрат по кредиту, грн. | Коефіцієнт подорожчання суми кредиту | Мінімальний первинний внесок , % | ||||||

| Сумарні відсотки | Комісія | Страхування | |||||||||

| Одноразова | Щомісячна | Майна | Життя | Титул | |||||||

| 1 | УкрСиббанк | 156 292 | 4 000 | 0 | 12 500 | 0 | 0 | 172 792 | 1,86 | 20 | |

| 2 | Форум | 170 408 | 3 000 | 7 500 | 0 | 0 | 180 908 | 1,90 | 20 | ||

| 3 | Аваль | 166 375 | 7 500 | 11 000 | 0 | 184 875 | 1,92 | 20 | |||

| 4 | Фінанси та кредит | 146 208 | 2 000 | 22 990 | 7 500 | 9 600 | 0 | 188 298 | 1,94 | 10 | |

| 5 | Райффайзенбанк | 176 458 | 500 | 10 000 | 6 000 | 1 800 | 194 758 | 1,97 | 15 | ||

| 6 | Укрсоцбанк | 181 500 | 2 000 | 12 500 | 0 | 0 | 196 000 | 1,98 | 15 | ||

| 7 | Укргазбанк | 170 408 | 2 000 | 10 000 | 20 000 | 0 | 202 408 | 2,01 | 15 | ||

| 8 | Кредитпромбанк | 176 458 | 450 | 17 500 | 6 000 | 4 000 | 204 408 | 2,02 | 15 | ||

| 9 | Надра | 156 292 | 2 000 | 42 350 | 10 000 | 0 | 0 | 210 642 | 2,05 | 20 | |

| 10 | Кредит Банк (Україна ) | 186542 | 2000 | 7200 | 7500 | 10000 | 0 | 213242 | 2,07 | 15 | |

| 11 | Проминвестбанк | 191 583 | 4 000 | 7 500 | 16 000 | 0 | 219 083 | 2,10 | 10 | ||

| 12 | Укргазбанк | 140 158 | 2 000 | 48 000 | 10 000 | 20 000 | 0 | 220 158 | 2,10 | 15 | |

| 13 | ПриватБанк | 121 000 | 108 000 | 10 000 | 10 000 | 0 | 249 000 | 2,25 | 20 | ||

Таблиця Д.2 Рейтинг банківських кредитів на придбання житла на вторинному ринку/ гривна (Строк кредиту 20 років) станом на 26.06.2006 [92]

| Валюта кредиту – гривна | Оцінна вартість крвартири – 250000 гривен | ||||||||||

| Строк кредиту 20 лет | Сума кредиту – 200000 гривен | ||||||||||

| Місце в рейтингу | Банк | Витрати позичальника по кредиту за весь Строк користування ссудою | Усього витрат по кредиту, грн. | Коефіцієнт подорожчання суми кредиту | Мінімальний первинний внесок , % | ||||||

| Сумарні відсотки | Комісія | Страхування | |||||||||

| Одноразова | Щомісячна | Майна | Життя | Титул | |||||||

| 1 | УкрСиббанк | 311 292 | 4 000 | 0 | 25 000 | 0 | 0 | 340 292 | 2,70 | 20 | |

| 2 | Фінанси та кредит | 301 250 | 2 000 | 45 790 | 15 000 | 19 200 | 0 | 383 240 | 2,92 | 10 | |

| 3 | Райффайзенбанк Україна | 351 458 | 500 | 20 000 | 12 000 | 1 800 | 385 758 | 2,93 | 15 | ||

| 4 | Укрсоцбанк | 361 500 | 2 000 | 25 000 | 0 | 0 | 388 500 | 2,94 | 15 | ||

| 5 | Укргазбанк | 339 408 | 2 000 | 20 000 | 40 000 | 0 | 401 408 | 3,01 | 15 | ||

| 6 | Кредитпромбанк | 351 458 | 450 | 35 000 | 12 000 | 4 000 | 402 908 | 3,01 | 15 | ||

| 7 | Надра | 311 292 | 2 000 | 84 350 | 20 000 | 0 | 0 | 417 642 | 3,09 | 20 | |

| 8 | Укргазбанк | 279 158 | 2 000 | 96 000 | 20 000 | 40 000 | 0 | 437 158 | 3,19 | 15 | |

| 9 | ПриватБанк | 241 000 | 264 000 | 20 000 | 20 000 | 0 | 545 000 | 3,73 | 20 | ||

Таблиця Д.3 Рейтинг банківських кредитів на придбання житла на вторинному ринку/ Долар США (Строк кредиту 10 років) станом на 26.06.2006 [92]

| Валюта кредиту долар | Оцінна вартість крвартири 250000 гривен(50 000 доларов США) | ||||||||||

| Строк кредиту 10 лет | Сума кредиту 200000 гривен(40 000 доларов США) | ||||||||||

| Місце в рейтингу | Банк | Витрати позичальника по кредиту за весь Строк користування ссудою | Усього витрат по кредиту, долл. США | Коефіцієнт подорожчання суми кредиту | Мінімальний первинний внесок , % | ||||||

| Сумарні відсотки | Комісія | Страхування | |||||||||

| Одноразова | Щомісячна | Майна | Життя | Титул | |||||||

| 1 | Міжнародний іпотечний банк | 23 192 | 400 | 1 000 | 1 200 | 0 | 25 792 | 1,64 | 25 | ||

| 2 | Райффайзенбанк Україна | 22 183 | 100 | 2 000 | 1 200 | 360 | 25 843 | 1,65 | 15 | ||

| 3 | Форум | 24 200 | 600 | 1 500 | 0 | 0 | 26 300 | 1,66 | 20 | ||

| 4 | УкрСиббанк | 23 797 | 800 | 0 | 2 500 | 0 | 0 | 27 097 | 1,68 | 20 | |

| 5 | Аваль | 24 200 | 1 500 | 2 200 | 0 | 27 900 | 1,70 | 20 | |||

| 6 | Укрсоцбанк | 25 208 | 400 | 2 500 | 0 | 0 | 28 108 | 1,70 | 15 | ||

| 7 | ПравексБанк | 24 200 | 600 | 3 350 | 0 | 0 | 28 150 | 1,70 | 0 | ||

| 8 | Надра | 19 158 | 400 | 8 470 | 2 000 | 0 | 0 | 30 028 | 1,75 | 20 | |

| 9 | Кредитпромбанк | 25188 | 90 | 3500 | 1200 | 800 | 30778 | 1,77 | 15 | ||

| 10 | Фінанси та кредит | 22 788 | 400 | 4 598 | 1 500 | 1 920 | 0 | 31 206 | 1,78 | 10 | |

| 11 | Укргазбанк | 25 208 | 400 | 2 000 | 4 000 | 0 | 31 608 | 1,79 | 15 | ||

| 12 | Проминвестбанк | 26 217 | 800 | 1 500 | 3 200 | 0 | 31 717 | 1,79 | 10 | ||

| 13 | Кредит Банк (Україна ) | 28 233 | 400 | 1 440 | 1 500 | 2 000 | 0 | 33 573 | 1,84 | 15 | |

| 14 | Укргазбанк | 19 158 | 400 | 9 600 | 2 000 | 4 000 | 0 | 35 158 | 1,88 | 15 | |

| 15 | ПриватБанк | 24 200 | 9 600 | 2 000 | 2 000 | 0 | 37 800 | 1,95 | 20 | ||

Таблиця Д.4 Рейтинг банківських кредитів на придбання житла на вторинному ринку/ долар США (Строк кредиту 20 років) станом на 26.06.2006 [92]

| Валюта кредиту долар | Оцінна вартість крвартири 250000 гривен(50 000 доларов США) | ||||||||||

| Строк кредиту 20 лет | Сума кредиту 200000 гривен(40 000 доларов США) | ||||||||||

| Місце в рейтингу | Банк | Витрати позичальника по кредиту за весь Строк користування ссудою | Усього витрат по кредиту, долл. США | Коефіцієнт подорожчання суми кредиту | Мінімальний первинний внесок , % | ||||||

| Сумарні відсотки | Комісія | Страхування | |||||||||

| Одноразова | Щомісячна | Майна | Життя | Титул | |||||||

| 1 | УкрСиббанк | 47 397 | 800 | 0 | 5 000 | 0 | 0 | 53 197 | 2,33 | 20 | |

| 2 | Райффайзенбанк Україна | 48 200 | 100 | 4 000 | 2 400 | 360 | 55 060 | 2,38 | 15 | ||

| 3 | ПравексБанк | 48 200 | 600 | 6 700 | 0 | 0 | 55 500 | 2,39 | 0 | ||

| 4 | Аваль | 48 200 | 3 000 | 4 400 | 0 | 55 600 | 2,39 | 20 | |||

| 5 | Укрсоцбанк | 51 012 | 400 | 5 000 | 0 | 0 | 56 412 | 2,41 | 15 | ||

| 6 | Надра | 38 158 | 400 | 16 870 | 4 000 | 0 | 0 | 59 428 | 2,49 | 20 | |

| 7 | Кредитпромбанк | 50 168 | 90 | 7 000 | 2 400 | 800 | 60 458 | 2,51 | 15 | ||

| 8 | Укргазбанк | 50 208 | 400 | 4 000 | 8 000 | 0 | 62 608 | 2,57 | 15 | ||

| 9 | Фінанси та кредит | 48 200 | 400 | 9 158 | 3 000 | 3 840 | 0 | 64 598 | 2,61 | 10 | |

| 10 | Укргазбанк | 38158 | 400 | 19200 | 4000 | 8000 | 0 | 69 758 | 2,74 | 15 | |

Додаток Е

Динаміка середньозважених ставок кредитування юридичних та фізичних осіб в комерційних банках України

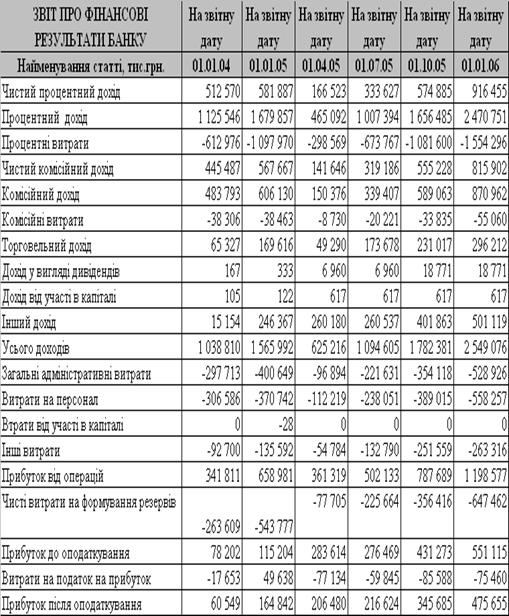

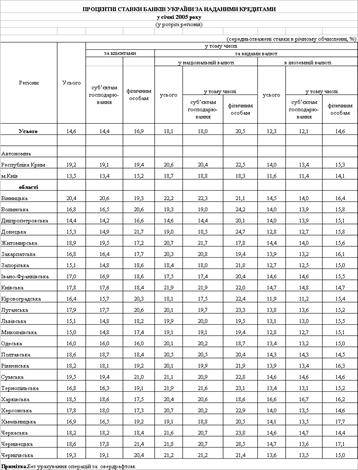

Таблиця Е.1 Січень 2004 року

Таблиця Е.2 Січень 2005 року

Таблиця Е.3 Січень 2006 року

Додаток Ж

Таблиця Ж.1 Процентні ставки по іпотечних кредитах на покупку житла в АКБ «Приватбанк» (первинний і вторинний ринок) [85]

| Термін кредитування, років | Ставка, рік. | ||

| UAH | USD | EUR | |

| до 10 років (внесок 0% 20%) | 21.00% | 15.96% | 15.96% |

Таблиця Ж.2 Типові витрати Позичальника при оформленні житлового кредиту в АКБ «Приватбанк» [85]

| Послуги банку: | |||||

| Комісія за обслуговування | одноразово | З одночасним оформленням кредитного договору і договору іпотеки | С відстрочкою оформлення договору іпотеки | ||

| 500 грн. | А)від 1% від суми рефінансування (min 850 грн.) при сумі рефінансування від 5 000 до 20 000 діл. США г)до 0,5% від суми рефінансування (min 2800 грн.)при сумі рефінансування більш 100 000 дол. США | ||||

| Послуги страхової компанії: | |||||

| Страхування предмета іпотеки | щорічно | 0,4% від оцінної вартості нерухомості | |||

| Страхування від нещасного випадку | щорічно | 0,3 % від суми кредиту | |||

| Страхування титулу * | щорічно | 0,3% від суми кредиту | |||

| Послуги нотаріуса: | |||||

| Держмито | одноразово | 1% від суми договору закупівліпродажу | |||

| Пенсійний фонд | одноразово | 1% від суми договору закупівліпродажу | |||

| Оформлення договору застави | одноразово | 0,1% від суми договору іпотеки | |||

| Послуги нотаріуса ** | одноразово | до 400 грн. | |||

| Послуги оцінювача: | |||||

| Експертна оцінка об'єкта нерухомості | одноразово | 250 – 550 грн. | |||

Додаток К

Таблиця К.1 Ставки по кредитним лімітам на пластикові картки та по кредитним карткам в АКБ “Приватбанк”[85]

| Тип карки | Фінансовий ліміт | Торговий ліміт, UAH | |

| UAH | USD, EUR | ||

| Базова ставка ліміта по карткам | 2.50% | 1.10% | 2.00% |

| Зарплатна картка співробітника банка | 1.30% | 1.20% | |

| Зарплатна картка співробітника бюджетної організації, пенсійна | 1.50% | 1.00% | |

| Пластикова картка типа Gold/Classic | 1.40% | 1.10% | 1.30% |

| Пластикова картка типа Platinum | 1.20% | 1.00% | |

| Кредитна картка "Товари у розстрочку" | 3.00% | ||

| Кредитна картка "Універсальна"* | 3.0% | 1,83% | |

| Кредитна картка "Універсальна Gold"* | 2.5% | 1,6% | |

| Кредитна картка "АвтоРозстрочка" | UAH 1,59 % USD 1,25 % EUR 1,25 % | ||

| Кредитна картка "ПриватАванс" | 3% | ||

| Кредитна картка "Кредит на навчання" | 2% | ||

| Кредитна картка "Подія" | 4,00% | ||

Додаток Л

|

Структура кредитного портфеля АКБ “Приватбанк”

|

Рис.Л.1. Загальна структура кредитів та кредитних зобов’язань в АКБ “Приватбанк” станом на 31.12.2005 року

Рис.Л.2. Структура “стандартних” кредитів та кредитних зобов’язань в АКБ “Приватбанк” станом на 31.12.2005 року

|

Рис.Л.3. Структура кредитів та кредитних зобов’язань “під контролем” в АКБ “Приватбанк” станом на 31.12.2005 року

|

Рис.Л.4. Структура “субстандартних” кредитів в АКБ “Приватбанк” станом на 31.12.2005 року

Рис.Л.5. Структура “сумнівних” кредитів в АКБ “Приватбанк” станом

|

на 31.12.2005 року

|

Рис.Л.6. Структура “безнадійних” кредитів в АКБ “Приватбанк” станом на 31.12.2005 року

|

Рис.Л.7. Структура кредитів та створених резервів під кредитні ризики в АКБ “Приватбанк” станом на 31.12.2004 року

Додаток М

Таблиця М.1 Умови обслуговування кредитної картки „Універсальна” в АКБ “Приватбанк” [85]

| Кредитний ліміт | Встановлюється у вигляді поновлюваної лінії. |

| Термін дії кредитного ліміту | Відповідає терміну дії картки 2 роки. Після закінчення терміну проводиться перевипуск картки |

| Валюта картки | гривня або долари США |

| Погашення | Необхідно щомісяця робити платіж у розмірі 7% від залишку заборгованості (відсотки включені в платіж). Банк може самостійно здійснювати платежі, списуючи кошти з зарплатної або іншої картки |

| Платність | Нарахування процентів здійснюється за кожен день користування лімітом виходячи з місячної ставки (3 % на місяць для UAH і 1,83 % на місяць для USD). За перші 30 днів користування кредитними коштами (по кожній операції) нараховується знижена ставка з розрахунку 0,01 % річних. |

| Цільове використання коштів | Оплата товарів і послуг у торговосервисній мережі, одержання готівки. |

МІНІСТЕРСТВО ОСВІТИ ТА НАУКИ УКРАЇНИ

КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ ім. ВАДИМА ГЕТЬМАНА

Кредитно-економічний факультет

Кафедра банківської справи

Дата: 2019-05-28, просмотров: 520.