Введение

Финансовые вложения — это активы, которыми владеет предприятие в целях увеличения собственного капитала посредством получения доходов в форме процентов, дивидендов и т.п. или в результате продажи (иного выбытия) этих активов. Финансовые активы приобретаются не для использования в производстве продукции (выполнения работ, оказания услуг), они не являются денежными средствами и дебиторской задолженностью (кроме приобретенной по договору цессии), а представляют собой право получения денежных средств, иных активов (в том числе финансовых активов) в соответствии с договором или ценной бумагой.

Финансовые вложения подразделяются на краткосрочные и долгосрочные вложения.Опсоледних и пойдёт речь.

Целью данной курсовой работы является изучение долгосрочных финансовых вложений.

Актуальность рассматриваемой темы, состоит в том, что долгосрочные финансовые вложения являются наиболее привлекательным видом доходов в наше время. В настоящий момент большая часть населения убедилась в том, что вложение денег в ценные бумаги и долгосрочные инвестиции не только выгодно, но ещё и надежно так как носит залоговый характер, который обладает практически 100%-ной надежностью и гарантирует вкладчику возвращение средств.

Глава 1.Теоретическая часть:

Долгосрочные финансовые вложения представляют собой вложения свободных средств организации, не связанных с собственным производством с целью получения дохода, срок погашения которых составляет более одного года. Финансовые вложения также считаются долгосрочными, если срок погашения не установлен. В этом случае по умолчанию предполагается долгосрочный характер таких вложений.

К долгосрочным финансовым вложениям в первую очередь относят средства организации, вложенные в долевое участие в уставный капитал других организаций.

Также это средства, направленные на покупку акций и облигаций, не принадлежащих этой же компании. В качестве долгосрочных финансовых вложений могут выступать займы, выданные организациям на срок выше одного года под долговые обязательства, а также все другие способы размещения свободных средств организации, направленные на получение дохода на срок, превышающий один год.

Самыми распространенными среди долгосрочных финансовых вложений являются вклады в уставный капитал других организаций. Они производятся как денежными средствами, так и в форме вложений основными средствами, нематериальными активами, а также товарами, сырьем и материалами. Помимо этого осуществляются и в виде вклада других ценностей.

Реже организация осуществляет долгосрочные финансовые вложения в виде покупки акций других предприятий, если эти предприятия известны как приносящие стабильно хорошую прибыль. Такие вложения осуществляются с целью извлечения постоянного стабильного дохода в течение нескольких лет, либо с целью оказания влияния на финансовую, ценовую политику данного предприятия.

К основным формам долгосрочных финансовых вложений относят :

- Ценные бумаги государственного и/или муниципального образца.

- Ценные бумаги иных предприятий, включая векселя и облигации с точно определенной стоимостью и датой погашения.

- Депозиты в банковских учреждениях.

- Вклады в уставники или складочные капиталы компаний; по договорам простого товарищества.

- Выданные прочим организациям процентные займы.

- Дебиторские долги по договорам переуступки прав требования.

- Иные долгосрочные вложения аналогичного характера.

Учет долгосрочных и краткосрочных финансовых вложений ведется на сч. 58 в порядке, предусмотренном приказом Минфина № 94н от 31.10.00 г. Здесь обобщается информация по инвестированным средствам с открытием соответствующих субсчетов. Аналитический учет долгосрочных финансовых вложений осуществляется по видам инвестиций, контрагентам, срокам.

Субсчета к сч. 58:

- 58.1 – здесь ведется учет акций и паев.

- 58.2 – для отображения операций по вложениям в ценные бумаги – как государственные, так и частные.

- 58.3 – здесь учитываются предоставленные другим предприятиям (ИП, физлицам) займы – денежные и другие.

- 58.4 – предназначается для отображения вкладов на основании договоров простого товарищества.

Сч. 58 является активным. По дебету отражаются фактически осуществленные вложения предприятия в корреспонденции со счетами ценностей. К примеру, это сч. 51, 50, 52, 01, 10, 91, 75, 80, 76, 98. Соответственно, выбытие вложений при погашении обязательств должником отражается по кредиту сч. 58 в корреспонденции с имущественными или иными счетами. Это такие счета, как – 52, 50, 51, 76, 90, 80, 91, 99, 04, 01.

Для совершенствования бухгалтерского учета финансовых вложений можно порекомендовать следующие аналитические процедуры по анализу:

· -динамики финансовых вложений, предварительно сгруппированных по направлениям, срокам и способам оценки;

· -состава и структуры финансовых вложений, что сделает более очевидным приоритеты и особенности финансовой деятельности аудируемой организации;

· -ликвидности финансовых вложений, особенно краткосрочных. Последние часто полностью относят к высоко ликвидным активам, приравнивая их к денежным средствам. Такой подход правомерен, если аудитор уверен в том, что ценные бумаги действительно являются легко реализуемыми и надежными, имеют короткий срок обращения, обладают незначительным риском снижения рыночной стоимости;

· -источников финансирования долгосрочных финансовых вложений, особенно производимых в крупных размерах.

Кроме того, целесообразно выполнить оценку эффективности финансовых вложений в целом и отдельных финансовых инструментов, что потребует применения дифференцированных методик. Различают ретроспективную и прогнозную оценку эффективности финансовых вложений. Для получения ретроспективной оценки сумму полученного дохода от финансовых вложений сопоставляют со среднегодовой величиной данного вида активов. Полезно сравнить, например, доходность ценных бумаг с альтернативным (гарантированным) доходом, в качестве которого принимается ставка рефинансирования или процентная ставка по облигациям государственного сберегательного займа Российской Федерации. Прогнозная оценка эффективности отдельных видов финансовых вложений осуществляется с помощью расчета текущей рыночной цены конкретного финансового инструмента с применением методов дисконтирования.

2)Практическая часть:

Задание 1«Расчет производственной мощности и фактического объема производства»

Задание: Рассчитать годовые показатели организации:

1. производственную мощность цеха;

2. фактический объем выпуска продукции;

3. частные показатели эффективности использования оборудования:

а) коэффициент экстенсивного использования оборудования;

б) коэффициент интенсивного использования оборудования;

в) коэффициент интегрального использования оборудования.

Расчет годовых показателей

| Оборудованиецехов | Кол-востанков | Нормавремени,час |

Механический цех

а) токарные

128

65

б) сверлильные

69

35

в) фрезерные

50

25

г) шлифовальные

59

30

Итого:

306

-

Сборочный цех

Площадь цеха - 2 100 кв.м

70

33

Рабочее место - 30 кв.м

Расчет максимального (эффективного) и фактического фонда времени

| № | Показатели | Максимально | Фактический | ||

| Мех.цех | Сбор.цех | Мех.цех | Сбор.цех | ||

| 1 | Количество календарных дней за год | 366 | 366 | 366 | 366 |

| 2 | Количество выходных и праздничных дней за год | 119 | 119 | 119 | 119 |

| 3 | Количество рабочих дней за год | 247 | 247 | 247 | 247 |

| 4 | Количество смен | 3 | 3 | 2 | 2 |

| 5 | Продолжительность смены, час | 8 | 8 | 8 | 8 |

| 6 | Планово-предупредительные ремонты, % | 6% | 4% | 10% | 8% |

| 7 | Планово-предупредительные ремонты, час | 355,68 | 237,12 | 395,2 | 316,16 |

| 8 | Фонд времени, час | 5572,32 | 5690,88 | 3556,8 | 3635,84 |

Расчет производственной мощности и фактического объема производства

| Оборудование Цехов | Кол-во станков | Фонд времени | Норма времени, час | Производ- ственная мощность | Факт. объем выпуска продукции | Кэкст | Кинт | Кинтегр | |

| Тmax | Тфакт | ||||||||

|

Механический цех | |||||||||

| а) токарные | 128 | 5572,3 | 3556,80 | 65 | 10973.18 | 7004.16 | - | - | - |

| б) сверлильные | 69 | 35 | 10985.40 | 7011.98 | - | - | - | ||

| в) фрезерные | 50 | 25 | 11144.64 | 7113.60 | - | - | - | ||

| г) шлифовальные | 59 | 30 | 10958.90 | 6995.04 | - | - | - | ||

| Итого: | 306 | - | 44062.12 | 28124.78 | 0.64 | 0.64 | 0.4096 | ||

| 2. Сборочный цех | 70 | 5690,8 | 3635,84 | 33 | 12071.56 | 7712.39 | 0.64 | 0.64 | 0.4096 |

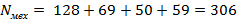

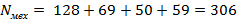

где  количество станков в механическом цеху,

количество станков в механическом цеху,  в сборочном .

в сборочном .

Количество календарных, выходных и праздничных дней - данные из

производственного календаря.

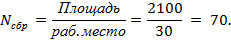

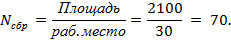

где  – количество рабочих дней,

– количество рабочих дней,  – количество календарных дней,

– количество календарных дней,  – количество выходных и праздничных.

– количество выходных и праздничных.

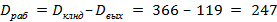

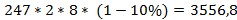

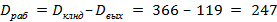

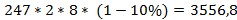

(2.1:4)

(2.1:4)

где ППР – планово – предупредительные ремонты.

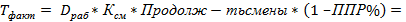

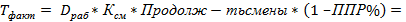

(2.1:5)

(2.1:5)

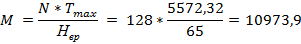

где  – Максимально возможный годовой фонд времени.

– Максимально возможный годовой фонд времени.

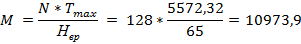

где М – производственная мощность, N – количество станков,  – норма времени. Далее расчет аналогичный.

– норма времени. Далее расчет аналогичный.

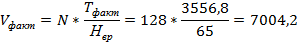

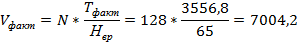

где  - фактический объем выпуска продукции. Далее расчет аналогичный.

- фактический объем выпуска продукции. Далее расчет аналогичный.

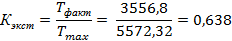

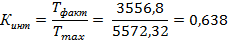

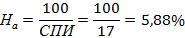

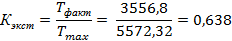

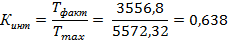

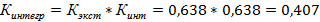

Коэффициент экстенсивности:

Коэффициент интенсивности:

Коэффициент интегрированного использования:

Задание 2«Определение среднегодовой стоимости и структуры основных фондов»

Задание: Рассчитать:

1. среднегодовую стоимость по группам ОПФ;

2. структуру среднегодовой стоимости ОПФ;

3. общие показатели технического состояния ОПФ:

а) коэффициент обновления ОПФ;

б) коэффициент выбытия ОПФ;

в) коэффициент износа ОПФ;

г) коэффициент годности ОПФ.

|

| Группы и виды ОПФ | Срок полезного использования, лет | Стоимость ОПФ на начало года, тыс. руб. | Свв тыс. руб. | Дата | Свыб тыс. руб. | Дата | Ссг, тыс. руб. | Удельный вес, % | На, % | Агод, тыс. руб. | Амес, тыс. руб. | |||||||||||

| 80 |

32 400 | 32 400,0 | 38.07% | 1.25% | 405.00 | 33.75 | ||||||||||||||||

|

Сооружения | 45 |

6 720 | 6 720,0 | 7.89% | 2.22% | 149.33 | 12,4 | |||||||||||||||

|

Инструмент | 3 | 62 | 62,0 | 0.07% | 33.33% | 20.67 | 1,7 | |||||||||||||||

| 6. Производственный и хозяйственный инвентарь и принадлежности | 2 |

420 | 420,0 | 0.49% | 50,00% | 210.00 | 17,5 | |||||||||||||||

|

ИТОГО | х |

82 363 |

4 355,0 | Х | 970, | х |

85 098,8 | 100% | х |

4570.897 |

380.890 | |||||||||||

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

| |||||||||||

| Показатели технического состояния ОПФ | Значение |

|

|

|

|

|

|

|

|

| ||||||||||||

| Стоимость ОПФ на конец года, тыс. руб. | 85748.0 |

|

|

|

|

|

|

|

|

| ||||||||||||

| Коэффициент обновления ОФ | 0.051 |

|

|

|

|

|

|

|

|

| ||||||||||||

| Коэффициент выбытия ОФ | 0.012 |

|

|

|

|

|

|

|

|

| ||||||||||||

| Коэффициент износа ОФ | 0.055 |

|

|

|

|

|

|

|

|

| ||||||||||||

| Коэффициент годности ОФ | 0.945 |

|

|

|

|

|

|

|

|

| ||||||||||||

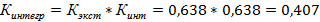

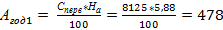

Задание 2.3 «Расчет амортизационных отчислений различными способами»

Задание: Рассчитать годовые амортизационные отчисления по группе «грузовые автомобили» (см. исходные данные к заданию № 2) за весь срок полезного использования следующими способами:

а) линейный способ;

б) способ уменьшаемого остатка с коэффициентом ускорения 2;

в) способ списания стоимости по сумме чисел лет срока полезного использования;

г) способ списания пропорционально объему продукции, если среднегодовой пробег грузовых автомобилей 100 тыс. км.

Сравнить полученные результаты и сделать выводы.

Линейный метод

| Группы и виды ОПФ | Срок полезного использования, лет | Стоимость ОПФ на начало года, тыс. руб. | Годовая норма амортизации, % |

| а) грузовые автомобили | 17 | 8 125 | 5,88% |

| Номер года | Амортизация | Амортизация | Остаточная стоимость |

| 1 | 478 | 40 | 7 647 |

| 2 | 478 | 40 | 7 169 |

| 3 | 478 | 40 | 6 691 |

| 4 | 478 | 40 | 6 213 |

| 5 | 478 | 40 | 5 735 |

| 6 | 478 | 40 | 5 257 |

| 7 | 478 | 40 | 4 779 |

| 8 | 478 | 40 | 4 301 |

| 9 | 478 | 40 | 3 824 |

| 10 | 478 | 40 | 3 346 |

| 11 | 478 | 40 | 2 868 |

| 12 | 478 | 40 | 2 390 |

| 13 | 478 | 40 | 1 912 |

| 14 | 478 | 40 | 1 434 |

| 15 | 478 | 40 | 956 |

| 16 | 478 | 40 | 478 |

| 17 | 478 | 40 | 0 |

| ИТОГО | 8 125 | 677 |

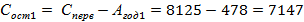

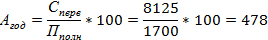

где  – амортизация в первый год службы ОПФ,

– амортизация в первый год службы ОПФ,

на последующие года рассчитывается аналогично.

на последующие года рассчитывается аналогично.

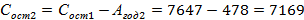

Остаточная стоимость ОПФ:

где  остаточная стоимость ОПФ в первый год службы.

остаточная стоимость ОПФ в первый год службы.

- на последующие годы рассчитывается аналогично данной формуле.

- на последующие годы рассчитывается аналогично данной формуле.

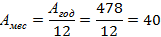

Амортизация в месяц:

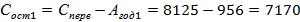

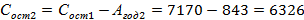

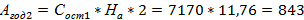

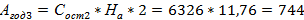

Способ уменьшаемого остатка

| Группы и виды ОПФ | Срок полезного использования, лет | Стоимость ОПФ на начало года, тыс. руб. | Годовая норма амортизации с коэффициентом ускорения, % |

| а) грузовые автомобили | 17 | 8 125 | 11,76% |

| Номер года | Амортизация в год, тыс. руб. | Амортизация в месяц, тыс. руб. | Остаточная стоимость (на конец года), тыс. руб. |

| 1 | 956 | 80 | 7 170 |

| 2 | 843 | 70 | 6 326 |

| 3 | 744 | 62 | 5 582 |

| 4 | 656 | 55 | 4 926 |

| 5 | 579 | 48 | 4 347 |

| 6 | 511 | 43 | 3 835 |

| 7 | 451 | 38 | 3 384 |

| 8 | 398 | 33 | 2 986 |

| 9 | 351 | 29 | 2 635 |

| 10 | 310 | 26 | 2 325 |

| 11 | 273 | 23 | 2 052 |

| 12 | 241 | 20 | 1 811 |

| 13 | 213 | 18 | 1 598 |

| 14 | 188 | 16 | 1 410 |

| 15 | 166 | 14 | 1 244 |

| 16 | 146 | 12 | 1 098 |

| 17 | 129 | 11 | 969 |

| ИТОГО | 7 156 | 596 |

|

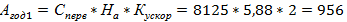

Сумма амортизации в 1 год службы ОПФ:

где  – коэффициент ускорения, равен 2.

– коэффициент ускорения, равен 2.

Остаточная стоимость ОПФ:

Остаточная стоимость на последующие годы рассчитывается аналогично.

Сумма амортизации в последующие годы службы:

| Группы и виды ОПФ | Срок полезного использования, лет | Стоимость ОПФ на начало года, тыс. руб. | Сумма чисел лет срока полезного использования |

| а) грузовые автомобили | 17 | 8 125 | 153 |

| Номер года | Амортизация в год, тыс. руб. | Амортизация в месяц, тыс. руб. | Остаточная стоимость (на конец года), тыс. руб. |

| 1 | 903 | 75 | 7 222 |

| 2 | 850 | 71 | 6 373 |

| 3 | 797 | 66 | 5 576 |

| 4 | 743 | 62 | 4 833 |

| 5 | 690 | 58 | 4 142 |

| 6 | 637 | 53 | 3 505 |

| 7 | 584 | 49 | 2 921 |

| 8 | 531 | 44 | 2 390 |

| 9 | 478 | 40 | 1 912 |

| 10 | 425 | 35 | 1 487 |

| 11 | 372 | 31 | 1 115 |

| 12 | 319 | 27 | 797 |

| 13 | 266 | 22 | 531 |

| 14 | 212 | 18 | 319 |

| 15 | 159 | 13 | 159 |

| 16 | 106 | 9 | 53 |

| 17 | 53 | 4 | 0 |

| ИТОГО | 8 125 | 677 |

|

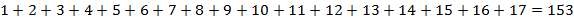

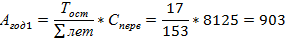

Способ списания по сумме чисел лет СПИ

Сумма чисел лет СПИ:

Амортизация в 1 год:

где  – количество лет, оставшихся до конца СПИ,

– количество лет, оставшихся до конца СПИ,  – сумма чисел лет СПИ. Таким образом:

– сумма чисел лет СПИ. Таким образом:

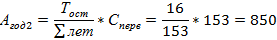

Способ начисления пропорционально объёму

| Группы и виды ОПФ | Срок полезного использования, лет | Стоимость ОПФ на начало года, тыс. руб. | Пробег за весь срок полезного использования, тыс. км |

| а) грузовые автомобили | 17 | 8 125 | 1 700 |

| Номер года | Амортизация в год, тыс. руб. | Амортизация в месяц, тыс. руб. | Остаточная стоимость (на конец года), тыс. руб. |

| 1 | 478 | 40 | 7 647 |

| 2 | 478 | 40 | 7 169 |

| 3 | 478 | 40 | 6 691 |

| 4 | 478 | 40 | 6 213 |

| 5 | 478 | 40 | 5 735 |

| 6 | 478 | 40 | 5 257 |

| 7 | 478 | 40 | 4 779 |

| 8 | 478 | 40 | 4 301 |

| 9 | 478 | 40 | 3 824 |

| 10 | 478 | 40 | 3 346 |

| 11 | 478 | 40 | 2 868 |

| 12 | 478 | 40 | 2 390 |

| 13 | 478 | 40 | 1 912 |

| 14 | 478 | 40 | 1 434 |

| 15 | 478 | 40 | 956 |

| 16 | 478 | 40 | 478 |

| 17 | 478 | 40 | 0 |

| ИТОГО | 8 125 | 677,08 |

|

Пробег за весь СПИ:

Годовая сумма амортизации (одинакова на каждый год):

Общий расчёт

| Номер года | Амортизация в год, тыс. руб. | |||

| линейный | уменьшаемого остатка | по сумме чисел лет | пропорционально объему | |

| 1 | 478 | 956 | 903 | 478 |

| 2 | 478 | 843 | 850 | 478 |

| 3 | 478 | 744 | 797 | 478 |

| 4 | 478 | 656 | 743 | 478 |

| 5 | 478 | 579 | 690 | 478 |

| 6 | 478 | 511 | 637 | 478 |

| 7 | 478 | 451 | 584 | 478 |

| 8 | 478 | 398 | 531 | 478 |

| 9 | 478 | 351 | 478 | 478 |

| 10 | 478 | 310 | 425 | 478 |

| 11 | 478 | 273 | 372 | 478 |

| 12 | 478 | 241 | 319 | 478 |

| 13 | 478 | 213 | 266 | 478 |

| 14 | 478 | 188 | 212 | 478 |

| 15 | 478 | 166 | 159 | 478 |

| 16 | 478 | 146 | 106 | 478 |

| 17 | 481 | 129 | 53 | 481 |

| Итого | 8 125 | 7 156 | 8 125 | 8 125 |

Задание 4 «Расчет основных материалов и возвратных отходов на одно изделие»

Задание: Рассчитать материальные затраты (по основным материалам) на одно изделие:

1. определить вес отходов возвратных;

2. определить стоимость основных материалов на деталь (узел);

3. определить стоимость отходов возвратных на деталь (узел);

4. определить стоимость основных материалов и отходов возвратных на одно изделие.

Стоимость основных материалов и отходов возвратных

| Номер сборочного | Кол-во узлов | Вес, кг | Цена за 1 кг, руб. | Стоимость, руб. | |||||||

| заготовки | чистый | отходы | основные | отходы | основные | отходы | |||||

| деталь | узел | деталь | узел | ||||||||

Сб

1

101-11сб

2

101-12сб

1

101-13сб

1

101-14сб

2

101-15сб

3

Сб

101-11-1

1

7,4

101-11-2

1

7,6

101-11-3

2

2,4

Сб

101-12-1

1

15,4

101-12-2

1

16,4

101-12-3

1

26,8

101-12-4

2

5,8

Сб

101-13-1

1

2,7

101-13-2

1

1,2

Сб

101-14-1

1

4,4

101-14-2

2

7,2

101-14-3

6

0,4

101-14-4

4

0,2

101-14-5

3

5,6

Сб

101-15-1

1

7,6

101-15-2

3

3

101-15-3

2

14

Вес отходов возвратных на одно изделие (для сборочного узла 101-11-1)

Bотх=Bз – Bч = 7.4 - 6.4 = 1

Где Bотх – вес заготовки,BЗ - вес чистый,BЧ - вес отходов.

Стоимость основных материалов на деталь на одно изделие(для сборочного узла 101-11-1):

Соснмат=Вмат * Цоснмат =6,4 * 115 = 736

Цоснмат– цена за 1кг основных материалов ,Соснмат - стоимость основных материалов на деталь.

Стоимость произведённых операций по основным материалам (для сборочного узла 101-11-1):

Соп= N * Cоснмат= 1*736=736

Где Соп- стоимость произведённых операций ,N-количество произведённых операций.

Стоимость отходов возвратных на деталь на одно изделие (для сборочного узла 101-11-1):

Сотх= Вотх * Цотх = 1*21 = 21

Сотх - стоимость отходов возвратных на деталь ,Цотх- цена отходов за 1 кг.

Стоимость произведённых операций по отходам (для сборочного узла 101-11-1):

Соп2 = Сотх *N = 21*1 = 21

Где Соп2 - стоимость отходов возвратных на узел.

Стоимость отходов возвратных всего:

ООТХв = Сотхузвсехсборочныхузлов = 2871.15

Задание 5«Расчет покупных изделий на единицу изделия»

Задание: Рассчитать материальные затраты (по покупным изделиям и полуфабрикатам) на одно изделие.

| Расчет покупных изделий (полуфабрикатов) на одно изделие | ||||||

| № | Наименование покупных | Ед. | Норма | Цена | Стоимость покупных изделий | |

| 1 | Краска | кг | 1,6 | 180,00 | 288,00 | |

| 2 | Крепеж | кг | 2,7 | 50,00 | 135,00 | |

| 3 | Манометр | шт. | 1,0 | 168,00 | 168,00 | |

| 4 | Подшипник | шт. | 2,0 | 205,00 | 410,00 | |

| 5 | Провод | м | 5,2 | 100,00 | 520,00 | |

| 6 | Ремни приводные | шт. | 2,0 | 155,00 | 310,00 | |

| 7 | Спидометр | шт. | 1,0 | 270,00 | 270,00 | |

| 8 | Стекло | кв.м | 0,4 | 110,00 | 44,00 | |

| 9 | Шланг | м | 2,0 | 115,00 | 230,00 | |

| 10 | Электрогенератор | шт. | 1,0 | 2 700,00 | 2 700,00 | |

| 11 | Электродвигатель | шт. | 1,0 | 11 400,00 | 11 400,00 | |

ИТОГО

Стоимость покупных изделий (полуфабрикатов) на одно изделие (краска):

Сизд(пф)=Нр * Цопт = 1.6*180,00 = 288,00

Где Сизд(пф) - стоимость покупных изделий (полуфабрикатов) на одно изделие,

Нр-норма расхода,Цопт- цена оптовая.

Задание 6«Определение нормативов оборотных средств»

Задание: Рассчитать норматив оборотных средств по элементам:

1. по производственным запасам (Нпз);

2. по незавершенному производству (Ннзп);

3. по готовой продукции (Нгп);

4. совокупный норматив оборотных средств (Нос).

Норматив оборотных средств

| № п/п | Показатели | Ед. изм. | Значение |

| 1 | Годовой выпуск продукции | шт. | 35 837,17 |

| 2 | Расход основных материалов на одно изделие | тыс. руб. | 28,88 |

| 3 | Норма запаса (по основным материалам): | ||

| - текущий запас | дни | 18 | |

| - транспортный запас | дни | 4 | |

| - страховой запас | дни | 6 | |

| 4 | Расход покупных изделий и п/ф на одно изделие | тыс. руб. | 16,48 |

| 5 | Норма запаса (по прочим производственным запасам) | дни | 30 |

| 6 | Себестоимость единицы изделия | тыс. руб. | 88,6 |

| 7 | Длительность производственного цикла | дни | 27 |

| 8 | Коэффициент нарастания затрат в НЗП | – | 0,55 |

| 9 | Норма запаса по готовой продукции | дни | 3 |

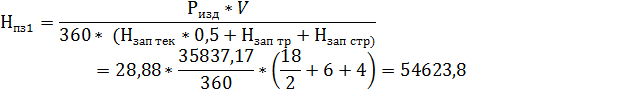

где  расход основных материалов на одно изделие,

расход основных материалов на одно изделие,  годовой выпуск продукции,

годовой выпуск продукции,  Норма запаса текущего, транспортного и страхового.

Норма запаса текущего, транспортного и страхового.

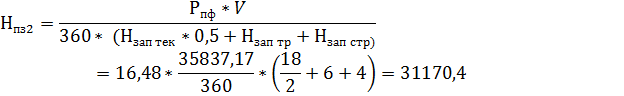

Норматив оборотных средств в производственных запасах (покупные изделия и полуфабрикаты):

где  - Расход покупных изделий и п/ф на одно изделие.

- Расход покупных изделий и п/ф на одно изделие.

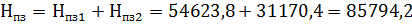

Итого норматив оборотных средств в производственных запасах:

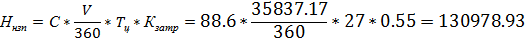

Норматив оборотных средств в незавершенном производстве:

длительность производственного цикла,

длительность производственного цикла,  коэффициент нарастания затрат в НЗП, С – себестоимость единицы изделия,

коэффициент нарастания затрат в НЗП, С – себестоимость единицы изделия,  норматив оборотных средств в незавершенном производстве.

норматив оборотных средств в незавершенном производстве.

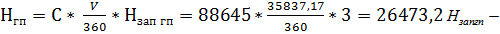

Норматив оборотных средств в готовой продукции на складе:

норма запаса по готовой продукции,

норма запаса по готовой продукции,  Норматив оборотных средств в готовой продукции.

Норматив оборотных средств в готовой продукции.

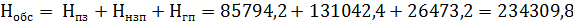

Совокупный норматив оборотных средств организации:

| № п/п | Показатели | Сумма, тыс. руб. |

| 1 | Норматив оборотных средств в производственных запасах: | 85 794,2 |

| 1.1 | сырье и основные материалы | 54 623,8 |

| 1.2 | покупные изделия и полуфабрикаты | 31 170,4 |

| 2 | Норматив оборотных средств в незавершенном производстве | 131 042,4 |

| 3 | Норматив оборотных средств в готовой продукции на складе | 26 473,2 |

| 4 | Совокупный норматив оборотных средств организации (общая сумма) | 243 309,8 |

Задание 7«Определение трудовых затрат на одно изделие»

Задание: Рассчитать трудовые затраты (нормированную заработную плату) на одно изделие:

1. на стадии механической обработки изделия;

2. на стадии сборки.

| Расчет нормированной заработной платы на одно изделие | ||||

| Номер сборочного | Кол-во узлов | |||

На деталь

На узел (изделие)

Сб

1

101-11сб

2

102

101-12сб

1

216

101-13сб

1

62

101-14сб

2

610

101-15сб

3

279

Сб

101-11-1

1

38

101-11-2

1

22

101-11-3

2

21

Сб

101-12-1

1

16

101-12-2

1

110

101-12-3

1

24

101-12-4

2

33

Сб

101-13-1

1

44

101-13-2

1

18

Сб

101-14-1

1

115

101-14-2

2

23

101-14-3

6

28

101-14-4

4

44

101-14-5

3

35

Сб

101-15-1

1

52

101-15-2

3

29

101-15-3

2

70

Стоимость произведённых операций (механическая обработка)для 101-11сб:

Соп = N * ЗПд = 1*38 = 38

Где Соп - стоимость произведённых операций,N количество операций на деталь,ЗПд - зарплата за деталь.

Расчет нормированной заработной платы на одно изделие (101-1сб):

Нзрпизд = N1* Nзрплд = 2*102 = 204

Где Нзрпизд - нормированная заработная плата за 1 изделие,N1- количество узлов,Nзрплд - нормированная заработная плата за 1 деталь.

Стоимость производственных операций в сборочном узле 101-15сб:

Соп = N * ЗПд = 3*48 = 144

| Расчет нормированной заработной платы на одно изделие | |||||

| Номер сборочного | Кол-во узлов |

На деталь |

На узел (изделие) | ||

|

Сб | 1 | 447 | 447 | ||

| 101-11сб | 2 | 54 | 108 | ||

| 101-12сб | 1 | 19 | 19 | ||

| 101-13сб | 1 | 26 | 26 | ||

| 101-14сб | 2 | 75 | 150 | ||

| 101-15сб | 3 | 48 | 144 | ||

|

|

|

| |||

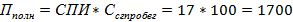

Задание 8«Составление плановой калькуляции»

Задание: Рассчитать плановую калькуляцию по изделию:

1. определить материальные затраты;

2. определить трудовые затраты;

3. определить цеховую себестоимость;

4. определить производственную себестоимость;

5. определить полную себестоимость.

| Расчет полной себестоимости изделия | ||||

| № п/п | Статьи калькуляции | Значение | Сумма, руб. | |

| 1 | Материальные затраты: | 52059.01 | ||

| 1.1 | Сырье и материалы | задание № 4 | 28877.35 | |

| 1.2 | Возвратные отходы | задание № 4 | 2871.15 | |

| 1.3 | Покупные изделия и полуфабрикаты | задание № 5 | 16475 | |

| 1.4 | Транспортно-заготовительные расходы, | – | 3836 | |

| в том числе: | ||||

| 1.4.1 | по сырью и материалам | 11% от стоимости сырья и материалов | 3177 | |

| 1.4.2 | по покупным изделиям | 4% от стоимости покупных изделий | 659 | |

| и полуфабрикатам | ||||

|

Итого материальных затрат | 52059 | |||

| 2 | Трудовые затраты: | 7366 | ||

| 2.1 | Основная заработная плата производственных рабочих, в том числе: | – | 5151 | |

| 2.1.1 | нормированная заработная плата | задание № 7 | 2986 | |

| 2.1.2 | премия | задание № 7 | 1493 | |

| 2.1.3 | районный коэффициент | задание № 7 | 672 | |

| 2.2 | Дополнительная заработная плата производственных рабочих | 10% от основной | 515 | |

| 2.3 | Отчисления на социальные нужды | ставка в соответствии с законодательством РФ | 1700 | |

|

Итого трудовых затрат | 7366 | |||

| 3 | Общепроизводственные расходы | 110% от нормированной зарплаты с районным коэффициентом | 4024 | |

| 4 | Расходы по содержанию и эксплуатации оборудования | 320% от нормированной | 11705 | |

|

Итого цеховая себестоимость | 15729 | |||

| 5 | Общехозяйственные расходы | 170% от нормированной зарплаты с районным коэффициентом | 6218 | |

| 6 | Прочие производственные расходы | 3% от нормированной зарплаты | 110 | |

| с районным коэффициентом | ||||

|

Итого полная себестоимость | 81501 | |||

Транспортно-заготовительные расходы (ТЗР) по сырью и материалам (11% от стоимости сырья и материалов):

ТЗР1= 0.11*Смат =0.11*28877.35=3176.51

Где ТЗР1 – ТЗР по сырью и материалам ,Смат – стоимость сырья и материалов

ТЗР по покупным изделиями полуфабрикатам (4% от стоимости покупных изделийи полуфабрикатов):

ТЗР2 =0.04*Спф = 0.04*16475=659

ТЗР2 – ТЗР по покупным изделиям и полуфабрикатам,Спф - стоимость покупных изделий и полуфабрикатов.

ТЗР=ТЗР1+ТЗР2=3176.51+659=3835.51

Итого материальных затрат:

Змат = Смат +ОТХв + ПФ + ТЗР =28877,35+2871,15+16475+3835.51=52059,01

Змат – материальные затраты

Сумма премии (50%):

Пр = 0.5* Нзарпл =0.5*2986=1493

Пр-премия

Районный коэффициент (15%):

Кр = (Нзарпл +Пр) *0.15 = (2986 + 1493) *0.15 = 671.85

Кр – районный коэффициент

Основная заработная плата производственных рабочих:

Оснзп = Нзарпл + Кр + Пр = 2986 + 671.85 + 1493 = 5150.85

Оснзп – основная заработная плата

Дополнительная заработная плата производственных рабочих (10%):

Дзп = 0.1 * Оснзп = 0.1 * 5150.85 = 515.08

Где Дзп - дополнительная заработная плата.

Отчисления на социальные нужды (33%):

Сцнд= Оснзп* 0.33 = 5150.85 * 0.33 = 1699.78

Где Сцнд - отчисления на социальные нужды.

Итого трудовых затрат:

Зтр = Оснзп + Дзп + Сцнд = 5150.85 +515.08 + 1699.78 = 7365.71

Общепроизводственные расходы (110% от нормированной зарплаты с районным коэффициентом):

Рпрзв = (Нзарпл + Кр) *1.1 = (2986 + 671.85) * 1.1 = 4023.63

Где Рпрзв - общепроизводственные расходы.

Расходы по содержанию и эксплуатации оборудования(320% от нормированной зарплаты с районным коэффициентом):

Рсодерж = (Нзарпл + Кр) * 3.2 = (2986 + 671.85) * 3.2 = 11705.12

Где Рсодерж - расходы по содержанию и эксплуатации.

Итого цеховая себестоимость:

Сцех = Рпрзв + Рсодерж = 4023.63 + 11705.12 = 15728.75

Где Сцех – цеховая стоимость

Общехозяйственные расходы (170% от нормированной зарплаты с районным коэффициентом):

Рхоз = (Нзарпл + Кр) * 1.7 = (2986 + 671.85) *1.7 = 6218.34

Где Рхоз – общехозяйственные расходы

Прочие производственные расходы (3% от нормированной зарплаты с районным коэффициентом):

Рпроч = (Нзарпл + Кр) * 0.03 = (2986 + 671.85) * 0.03 = 109.73

Где Рпроч – прочие производственные расходы

Итого производственная себестоимость:

Спрзв = Рхоз +Рпроч = 6218.34 + 109.73 = 6328.07

Спрзв – производственная себестоимость

Внепроизводственные (коммерческие) расходы (0,3% от производственной себестоимости):

Рком = Спрзв * 0.003 = 6328.07 * 0.003 = 18.98

Где Рком – коммерческие расходы

Итого полная себестоимость:

Сполн = Змат + Зтр + Сцех + Спрзв + Рком = 52059.01 + 7365.71 + 15728.75 + 6328.07 + 18.98 = 81500.52

Где Сполн – полная себестоимость изделия

Задание 9«Расчет продажной цены на продукцию»

Задание: Рассчитать цену оптовую производителя, цену отпускную (с НДС), цену оптовую посредника, розничную цену.

Цена оптовая производителя

Цена отпускная (с НДС)

Цена оптовая посредника

Цена розничная

Прибыль (плановая рентабельность 40%):

П = Сполн * 0.4 =81500.52*0.4=32600.21

Цена оптовая производителя:

Цпрзв = Сполн * П = 81500.52 + 32600.21 = 114100.73

Где Цпрзв – цена оптовая производителя

НДС (18%):

НДС = 0.18 * Цпрзв =0.18*114100.73=20538.13

Цена отпускная (с НДС):

Цотп = Цпрзв + НДС = 114100.73+20538.13=134638.8

Где Цотп – цена отпускная (с НДС)

Посредническая надбавка (20%):

Надбавка = Цотп*0.2 =134638.86*0.2=26927.77

Цена оптовая посредника:

Цпоср = Цотп + надбавка =134638.86+26927.77=161566.63

Где Цпоср – цена оптовая посредника

Торговая надбавка (40%):

Торг.надбавка= Цпоср * 0.4 =161566.63*0.4=64626.6

Цена розничная:

Црозн = Цпоср + торг.надбавка= 161566.63+64626.65= 226193.28

Где Црозн – Цена розничная

Заключение:

В данной курсовой работе мы рассмотрели понятие долгосрочных финансовых вложений.

Долгосрочные финансовые вложения представляют собой один из вариантов инвестирования средств с целью получения дохода.

Преимущества долгосрочных финансовых вложений заключаются в том,что риски по ним минимальны,так как они не сильно зависимы от частых колебаний на рынке.

Также доход по ним характеризуется постоянным характером.

Кроме прибыли от вложения, всегда можно вернуть себе и само «вложение», увеличенное за долгий период времени в несколько раз, продав актив (особенно актуально для недвижимости и ценных бумаг).

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Арзямов А.С., Ахмадеев П.Ф., Белолипецкий В.Г. Экономика фирмы – М.: Инфра-М, 2018.

2. Балашов А.И. Экономика фирмы - учебное пособие / А.И.Балашов. – Ростов н/Д: Феникс, 2018.

3. Басова Т.Ф., Иванов В.И., Кожевников Н.Н. Основы экономики и управления – М.: Академия, 2018..

4. Грибов В.Д., Грузинов В.П. Экономика предприятия – М: Финансы и статистика, 2018.

5. Кнышова Е.Н., Панфилова Е.Е. Экономика организации– М.: ИНФРА-М, 2018.

6. Чечевицына Л.Н. Практикум по экономике – Ростов н/Д: Феникс, 2018.

7. Чечевицына Л.Н. Экономика предприятия– Ростов н/Д: Феникс, 2018.

8. Экономика организации: учебно-методический комплекс / С.С.Уфимцева. – Челябинск: ЧКИИТиЭ, 2018.

9. Экономика предприятия (фирмы): учебник / Под ред. О.И.Волкова, О.В.Девятова. – М.: ИНФРА-М, 2018.

10. Экономика фирмы: учеб. пособие / Муравьева Т.В., Зиньковская Н.В., Волкова Н.А. – М.:Академия, 2018.

Интернет-ресурсы:

11. Административно-управленческий портал: http://www.aup.ru/.

12. Всероссийский ежемесячный журнал «Вопросы экономики»: http://www.vopreco.ru/.

13. Федеральный образовательный портал «Экономика, социология, менеджмент»: http://www.ecsocman.edu.ru/.

14. Основы экономики. Микроэкономика. Под. ред. Г.А. Родиной, С.В. Тарасовой. [Электронный ресурс]: учебник для СПО. М.: Изд-во Юрайт, 2018.

15. Экономика организации. Чалдава Л.А. [Электронный ресурс]: учебник и практикум для СПО. М.: Изд-во Юрайт, -4-е изд., исправ. идоп, 2016.

16. Экономика организаций (предприятий). Сергеев И.В., Веретенникова И.И. [Электронный ресурс]: учебник для вузов. М.: Изд-во Юрайт, -6-е изд., перераб. и доп., 2014.

Введение

Финансовые вложения — это активы, которыми владеет предприятие в целях увеличения собственного капитала посредством получения доходов в форме процентов, дивидендов и т.п. или в результате продажи (иного выбытия) этих активов. Финансовые активы приобретаются не для использования в производстве продукции (выполнения работ, оказания услуг), они не являются денежными средствами и дебиторской задолженностью (кроме приобретенной по договору цессии), а представляют собой право получения денежных средств, иных активов (в том числе финансовых активов) в соответствии с договором или ценной бумагой.

Финансовые вложения подразделяются на краткосрочные и долгосрочные вложения.Опсоледних и пойдёт речь.

Целью данной курсовой работы является изучение долгосрочных финансовых вложений.

Актуальность рассматриваемой темы, состоит в том, что долгосрочные финансовые вложения являются наиболее привлекательным видом доходов в наше время. В настоящий момент большая часть населения убедилась в том, что вложение денег в ценные бумаги и долгосрочные инвестиции не только выгодно, но ещё и надежно так как носит залоговый характер, который обладает практически 100%-ной надежностью и гарантирует вкладчику возвращение средств.

Глава 1.Теоретическая часть:

Долгосрочные финансовые вложения представляют собой вложения свободных средств организации, не связанных с собственным производством с целью получения дохода, срок погашения которых составляет более одного года. Финансовые вложения также считаются долгосрочными, если срок погашения не установлен. В этом случае по умолчанию предполагается долгосрочный характер таких вложений.

К долгосрочным финансовым вложениям в первую очередь относят средства организации, вложенные в долевое участие в уставный капитал других организаций.

Также это средства, направленные на покупку акций и облигаций, не принадлежащих этой же компании. В качестве долгосрочных финансовых вложений могут выступать займы, выданные организациям на срок выше одного года под долговые обязательства, а также все другие способы размещения свободных средств организации, направленные на получение дохода на срок, превышающий один год.

Самыми распространенными среди долгосрочных финансовых вложений являются вклады в уставный капитал других организаций. Они производятся как денежными средствами, так и в форме вложений основными средствами, нематериальными активами, а также товарами, сырьем и материалами. Помимо этого осуществляются и в виде вклада других ценностей.

Реже организация осуществляет долгосрочные финансовые вложения в виде покупки акций других предприятий, если эти предприятия известны как приносящие стабильно хорошую прибыль. Такие вложения осуществляются с целью извлечения постоянного стабильного дохода в течение нескольких лет, либо с целью оказания влияния на финансовую, ценовую политику данного предприятия.

К основным формам долгосрочных финансовых вложений относят :

- Ценные бумаги государственного и/или муниципального образца.

- Ценные бумаги иных предприятий, включая векселя и облигации с точно определенной стоимостью и датой погашения.

- Депозиты в банковских учреждениях.

- Вклады в уставники или складочные капиталы компаний; по договорам простого товарищества.

- Выданные прочим организациям процентные займы.

- Дебиторские долги по договорам переуступки прав требования.

- Иные долгосрочные вложения аналогичного характера.

Учет долгосрочных и краткосрочных финансовых вложений ведется на сч. 58 в порядке, предусмотренном приказом Минфина № 94н от 31.10.00 г. Здесь обобщается информация по инвестированным средствам с открытием соответствующих субсчетов. Аналитический учет долгосрочных финансовых вложений осуществляется по видам инвестиций, контрагентам, срокам.

Субсчета к сч. 58:

- 58.1 – здесь ведется учет акций и паев.

- 58.2 – для отображения операций по вложениям в ценные бумаги – как государственные, так и частные.

- 58.3 – здесь учитываются предоставленные другим предприятиям (ИП, физлицам) займы – денежные и другие.

- 58.4 – предназначается для отображения вкладов на основании договоров простого товарищества.

Сч. 58 является активным. По дебету отражаются фактически осуществленные вложения предприятия в корреспонденции со счетами ценностей. К примеру, это сч. 51, 50, 52, 01, 10, 91, 75, 80, 76, 98. Соответственно, выбытие вложений при погашении обязательств должником отражается по кредиту сч. 58 в корреспонденции с имущественными или иными счетами. Это такие счета, как – 52, 50, 51, 76, 90, 80, 91, 99, 04, 01.

Для совершенствования бухгалтерского учета финансовых вложений можно порекомендовать следующие аналитические процедуры по анализу:

· -динамики финансовых вложений, предварительно сгруппированных по направлениям, срокам и способам оценки;

· -состава и структуры финансовых вложений, что сделает более очевидным приоритеты и особенности финансовой деятельности аудируемой организации;

· -ликвидности финансовых вложений, особенно краткосрочных. Последние часто полностью относят к высоко ликвидным активам, приравнивая их к денежным средствам. Такой подход правомерен, если аудитор уверен в том, что ценные бумаги действительно являются легко реализуемыми и надежными, имеют короткий срок обращения, обладают незначительным риском снижения рыночной стоимости;

· -источников финансирования долгосрочных финансовых вложений, особенно производимых в крупных размерах.

Кроме того, целесообразно выполнить оценку эффективности финансовых вложений в целом и отдельных финансовых инструментов, что потребует применения дифференцированных методик. Различают ретроспективную и прогнозную оценку эффективности финансовых вложений. Для получения ретроспективной оценки сумму полученного дохода от финансовых вложений сопоставляют со среднегодовой величиной данного вида активов. Полезно сравнить, например, доходность ценных бумаг с альтернативным (гарантированным) доходом, в качестве которого принимается ставка рефинансирования или процентная ставка по облигациям государственного сберегательного займа Российской Федерации. Прогнозная оценка эффективности отдельных видов финансовых вложений осуществляется с помощью расчета текущей рыночной цены конкретного финансового инструмента с применением методов дисконтирования.

2)Практическая часть:

Задание 1«Расчет производственной мощности и фактического объема производства»

Задание: Рассчитать годовые показатели организации:

1. производственную мощность цеха;

2. фактический объем выпуска продукции;

3. частные показатели эффективности использования оборудования:

а) коэффициент экстенсивного использования оборудования;

б) коэффициент интенсивного использования оборудования;

в) коэффициент интегрального использования оборудования.

Расчет годовых показателей

| Оборудованиецехов | Кол-востанков | Нормавремени,час |

Механический цех

а) токарные

128

65

б) сверлильные

69

35

в) фрезерные

50

25

г) шлифовальные

59

30

Итого:

306

-

Сборочный цех

Площадь цеха - 2 100 кв.м

70

33

Рабочее место - 30 кв.м

Расчет максимального (эффективного) и фактического фонда времени

| № | Показатели | Максимально | Фактический | ||

| Мех.цех | Сбор.цех | Мех.цех | Сбор.цех | ||

| 1 | Количество календарных дней за год | 366 | 366 | 366 | 366 |

| 2 | Количество выходных и праздничных дней за год | 119 | 119 | 119 | 119 |

| 3 | Количество рабочих дней за год | 247 | 247 | 247 | 247 |

| 4 | Количество смен | 3 | 3 | 2 | 2 |

| 5 | Продолжительность смены, час | 8 | 8 | 8 | 8 |

| 6 | Планово-предупредительные ремонты, % | 6% | 4% | 10% | 8% |

| 7 | Планово-предупредительные ремонты, час | 355,68 | 237,12 | 395,2 | 316,16 |

| 8 | Фонд времени, час | 5572,32 | 5690,88 | 3556,8 | 3635,84 |

Расчет производственной мощности и фактического объема производства

| Оборудование Цехов | Кол-во станков | Фонд времени | Норма времени, час | Производ- ственная мощность | Факт. объем выпуска продукции | Кэкст | Кинт | Кинтегр | |

| Тmax | Тфакт | ||||||||

|

Механический цех | |||||||||

| а) токарные | 128 | 5572,3 | 3556,80 | 65 | 10973.18 | 7004.16 | - | - | - |

| б) сверлильные | 69 | 35 | 10985.40 | 7011.98 | - | - | - | ||

| в) фрезерные | 50 | 25 | 11144.64 | 7113.60 | - | - | - | ||

| г) шлифовальные | 59 | 30 | 10958.90 | 6995.04 | - | - | - | ||

| Итого: | 306 | - | 44062.12 | 28124.78 | 0.64 | 0.64 | 0.4096 | ||

| 2. Сборочный цех | 70 | 5690,8 | 3635,84 | 33 | 12071.56 | 7712.39 | 0.64 | 0.64 | 0.4096 |

где  количество станков в механическом цеху,

количество станков в механическом цеху,  в сборочном .

в сборочном .

Количество календарных, выходных и праздничных дней - данные из

производственного календаря.

где  – количество рабочих дней,

– количество рабочих дней,  – количество календарных дней,

– количество календарных дней,  – количество выходных и праздничных.

– количество выходных и праздничных.

(2.1:4)

(2.1:4)

где ППР – планово – предупредительные ремонты.

(2.1:5)

(2.1:5)

где  – Максимально возможный годовой фонд времени.

– Максимально возможный годовой фонд времени.

где М – производственная мощность, N – количество станков,  – норма времени. Далее расчет аналогичный.

– норма времени. Далее расчет аналогичный.

где  - фактический объем выпуска продукции. Далее расчет аналогичный.

- фактический объем выпуска продукции. Далее расчет аналогичный.

Коэффициент экстенсивности:

Коэффициент интенсивности:

Коэффициент интегрированного использования:

Задание 2«Определение среднегодовой стоимости и структуры основных фондов»

Задание: Рассчитать:

1. среднегодовую стоимость по группам ОПФ;

2. структуру среднегодовой стоимости ОПФ;

3. общие показатели технического состояния ОПФ:

а) коэффициент обновления ОПФ;

б) коэффициент выбытия ОПФ;

в) коэффициент износа ОПФ;

г) коэффициент годности ОПФ.

|

| Группы и виды ОПФ | Срок полезного использования, лет | Стоимость ОПФ на начало года, тыс. руб. | Свв тыс. руб. | Дата | Свыб тыс. руб. | Дата | Ссг, тыс. руб. | Удельный вес, % | На, % | Агод, тыс. руб. | Амес, тыс. руб. |

| 80 |

32 400 | 32 400,0 | 38.07% | 1.25% | 405.00 | 33.75 | |||||

|

Сооружения | 45 |

6 720 | 6 720,0 | 7.89% | 2.22% | 149.33 | 12,4 | ||||

|

Машины и оборудование | |||||||||||

| а) силовые машины и оборудование (трактора) | 12 | 1 142 | 1 840 | 22 янв |

|

| 2 828,7 | 3.32% | 8.33% | 96.167 | 7,9 |

| б) рабочие машины и оборудование: | |||||||||||

| металлорежущее оборудование | 10 | 26 280 | 1 730 | 18 мар | 850 | 11 июн | 27 152,5 | 30.91% | 10,00% | 2628.00 | 219,0 |

| подъемно-транспортные и погрузочно-разгрузочные машины и оборудование | 15 | 3 433 | 365 | 4 авг | 48 | 27 окт | 3 546,7 | 4.17% | 6.66% | 228.87 | 19,1 |

| машины и оборудование для электросварки и резки | 7 | 513 |

|

|

|

| 513,0 | 0.60% | 14.28% | 73.29 | 6,1 |

| в) вычислительная техника | 10 | 618 | 240 | 9 сен | 72 | 15 май | 636,0 | 0.75% | 10,00% | 61.80 | 5,2 |

| г) прочие машины и оборудование | 12 | 2 650 | 180 | 25 сен |

|

| 2 695,0 | 3,2% | 8.33% | 220.83 | 18,4 |

Дата: 2019-04-23, просмотров: 451. | |||||||||||