БЕЗ ПОКУПОК?

На наш взгляд, для ответа на этот вопрос руководству любой столичной аптеки необходимо побольше узнать о том самом покупателе, который может уйти без покупки. Важно представлять, какой сегмент рынка обслуживает аптека, и, поняв это, разработать и неуклонно проводить свою стратегию работы с покупателем, чтобы вопрос, вынесенный в заголовок этой статьи, не вызывал мучительных поисков ответа на него. Самое важное при определении своей позиции на рынке - понимание того, что расположение аптеки сразу ставит ее в совершенно определенные условия формирования собственного покупательского потока. На основании опыта исследований московских аптек можно выделить группы аптек, разделяя их по месту расположения: это аптеки в центре города и аптеки благополучных и неблагополучных так называемых «спальных» районов, с различным уровнем платежеспособности населения. (Степень «благополучности» района расположения аптеки можно определить, рассмотрев уровень жизни, социальную структуру населения района. Для этого нужно привлечь такие показатели, как средняя стоимость продажи и аренды 1 м жилых и нежилых помещений различного статуса на вторичном и первичном рынке жилья).

Расположение аптеки в центре города, конечно же, не обеспечивает ей автоматического благополучия и высокого уровня прибыли. Просто высокая конкуренция, наличие покупателя, предъявляющего высокие стандарты к товарам и способного заплатить за требуемый уровень обслуживания, изначально ориентируют руководство таких аптек как на внимательное отношение к имиджу, уровню обслуживания в аптеке, так и на наличие ассортимента, способного удовлетворить тот сегмент покупательского рынка, который они обслуживают. Основной контингент покупателей центральных аптек - транзитный покупатель, и именно на него ориентирована аптечная стратегия продаж в центре города. Местные покупатели - те, что проживают в районе расположения центральных аптек, не играют ведущей роли в формировании их покупательского потока. К более-менее постоянным покупателям таких аптек могут быть также отнесены те, кому удобно совершать покупку по пути домой - но у них всегда есть альтернатива покупки нужного лекарства в районе проживания, поэтому таких покупателей все же скорее можно отнести к транзитным.

Аптеки «благополучных» спальных районов, например, Ленинского, тяготеют к группе центральных аптек по уровню сервиса. В таких спальных районах проживает достаточное количество обеспеченных клиентов, способных заплатить за требуемое разнообразие товаров и выше других ценящих уровень и качество обслуживания, общую атмосферу в аптеке. В таких аптеках за покупателя борются с помощью так называемого «широкого» ассортимента, предлагая большой выбор препаратов. Это и позволяет «не отпустить покупателя».

В аптеках «спальных» районов складывается следующая ситуация: поток покупателей формируется в значительной мере местными жителями, доля транзитных покупателей в целом становится меньше, и борьба за покупателя переходит в иную плоскость - идет борьба за постоянного покупателя. Больше внимания уделяется ценовой политике, но это тот этап борьбы за покупателя, на котором останавливаются (а некоторые даже и не доходят до него) большинство аптек, расположенных в «спальных» районах. В «благополучных» районах ассортимент, как правило, включает больше импортных, дорогостоящих препаратов, а в «неблагополучных» импорта меньше, больше дешевых отечественных препаратов.

На одно из первых мест по важности для прибыльности аптеки, как показывают исследования, наряду с удачным, близким расположением от метро, остановок транспорта, близостью к оживленным трассам, продуманным ассортиментом, выходит возможность предоставления покупателю грамотного совета, консультации, способной склонить его к покупке, возможно даже незапланированной. Особенно важным для аптеки становится профессиональная работа провизоров. При этом, зная свой покупательский поток, аптека всегда сможет предложить клиенту именно то, что он не собирался купить, но потенциально может это сделать. Например, при наличии среди покупателей значительного числа молодых мужчин, аптеке следует расширить ассортимент специальных средств по уходу за кожей, волосами (шампуни от облысения, средства для чувствительной кожи), презервативов и проч. Широкий выбор парафармацевтики, ветеринарные отделы, отделы оптики, медицинского инструментария, детских препаратов способны увеличить прибыльность аптеки, подняв объем продаж, привлечь новых покупателей и даже перевести некоторую часть транзитных покупателей в разряд постоянных.

Хорошим ходом по привлечению и удержанию постоянных покупателей аптеки может стать специальное информационное окно или столик с консультантом, благодаря которым покупатели смогут узнать о предлагаемых медикаментах и сопутствующих товарах, новинках, получат квалифицированную, заинтересовывающую в покупке консультацию. Такое информационное обслуживание может быть особенно полезно в часы наплыва покупателей в аптеку, так как позволит провизорам сконцентрироваться на обслуживании покупателей и сведет потребность в их советах именно к помощи в выборе между конкретными препаратами вместо пространных консультаций, задерживающих темп продажи товаров, создающих утомительные очереди.

При укреплении лояльности к торговой точке важным становится еще один малоразработанный аспект улучшения обслуживания покупателей - грамотная выкладка товаров на витрине (одно из основных понятий мерчандайзинга). Бессистемная выкладка медикаментов, мелкие цифры на ценниках, неудобные маленькие витрины, заставляющие покупателей наклоняться или подниматься «на цыпочки», разглядывать лекарства на полках за спиной у провизора, да к тому же заслоняемые очередью, не просто прибавляют работы провизорам, вынужденным отвечать на вопросы о наличии медикаментов, замедляя тем самым обслуживание, но и приводят к формированию у покупателя мнения о посещении аптеки как о чем-то неприятном, отнимающем много времени. Это отталкивает покупателя от возможного посещения аптеки, а иногда вынуждает вашего покупателя уйти, если искомый препарат не был им найден (хотя возможно, он просто неудачно расположен, незаметен на витрине, но есть в продаже!). И совсем плохо, если это ощущение дискомфорта начинает связываться именно с определенной аптекой, в то время как конкурент уже предусмотрел эти моменты и сможет переманить к себе вашего покупателя.

Хороший провизор в аптеке - не просто продавец. Он - грамотный специалист и, прежде всего, психолог, ведь важен не просто квалифицированный ответ покупателю, важен ответ, заинтересовывающий в покупке. Опытный провизор никогда с самого начала не предложит солидному на вид покупателю самый дешевый препарат, а скромно выглядящему - дорогой. Этим можно отпугнуть небогатого покупателя от покупки вообще, а богатого склонить к маловыгодной для аптеки покупке. Краткие, сухие реплики, которые произносятся с большой паузой после вопроса клиента, также приводят к нежелательному эффекту - отталкивают покупателя от намерения что-то вообще покупать именно здесь, или, как минимум, создают у него состояние дискомфорта. Необходимо отметить, что от профессионализма провизоров, особенно работников первого стола, во многом зависит успешность работы аптеки. Работа провизора с покупателем - это целое искусство, но не следует думать, что оно дается только природой. Компетентный провизор, не обладающий навыками работы с покупателем, пройдя через систему тренингов, способен обрести такое умение.

Изучение пиков посещаемости аптеки поможет лучше спланировать техническую сторону работы провизора: заранее обновив запас лекарств на прилавках, сдав накопившиеся деньги из кассы в моменты вынужденного перерыва, он облегчит свою работу во время интенсивного наплыва покупателей, не заставляя их уходить без покупки из-за утомительного ожидания в очереди.

Также в момент пиков покупательской активности целесообразно проводить рекламные акции новых препаратов, привлекая для этого фирмы-производители. Это скрасит вынужденное ожидание клиентов в очереди, сыграет на поднятие имиджа аптеки в глазах покупателя и удовлетворит фирму, сумевшую представить свою продукцию широкому кругу посетителей аптеки.

Укреплению лояльности покупателей к данной аптеке также может послужить регулярное проведение «дней аптеки», в течение которых действуют различного рода скидки, проводятся презентации новых препаратов. Для организации таких мероприятий также целесообразно привлечение фирм-производителей, которые получат дополнительную возможность рекламы своих товаров.

Внимательный подход к имиджу начинает играть в аптеках, расположенных вне центра города, одну из главных ролей. Как показали исследования, в большинстве таких аптек оформлению, внешнему виду аптеки уделяется крайне мало внимания: в торговых залах часто может стоять старая мебель, цветовая гамма отделки помещения и освещение создают мрачное, гнетущее ощущение. Если прибавить к этому тесноту в аптеке, длинные очереди в кассу, то очевидно, что шансы такой аптеки удержать покупателя эстетическим воздействием падают до нуля.

Важно не упускать и такие формы создания привычки к аптеке, как введение скидок для пенсионеров и постоянных покупателей, подарки в виде открыток, календарей с фирменной символикой, фирменный упаковочный материал. Рассылка информационных листовок по почтовым ящикам близлежащих жилых домов, рекламные щиты, возможность доставки лекарств на дом и на рабочее место также могут быть очень полезны для увеличения прибыльности.

Необходимо отметить, что все вышеизложенные соображения по части повышения прибыльности аптеки и удержанию покупателя, максимальное использование всех возможностей склонить его к покупке могут принести успех только при грамотном, своевременном и уместном для каждой конкретной аптеки подходе.

Тут важно, что называется, «не переборщить», иначе вложенные в улучшения силы и средства способны привести к отрицательному эффекту. Например, бессистемное расширение ассортимента (при отсутствии реальной информации о покупательском потоке) способно уменьшить прибыльность. Замена грамотного провизора на малокомпетентного, но любезного (вместо обучения первого работе с покупателем через систему тренингов) также приведет к потере в прибылях.

Сэкономить на затратах на специальные исследования профессионалов в области совершенствования продаж, конечно, можно. Так зачастую и поступают. Но не потому ли большинство аптек с таким трудом выбираются из критических ситуаций с падающей прибыльностью, проигрывают на рынке конкурентам? Дело здесь не просто в удачливости, а в компетентном подходе к решению проблем, которые под силу решить в краткие сроки только профессионалам: каждый должен заниматься своим делом!

Все новации, вводимые в аптеке для достижения успеха, должны быть тщательно обдуманы и просчитаны, необходимо учесть специфику конкретной аптеки, иметь полную информацию о ее покупательских потоках и конкурентах, что становится возможным только с привлечением профессионалов, специализирующихся на такого рода исследованиях. Важным при этом представляется отследить статус аптеки на рынке и знать общее положение на нем, тенденции его развития.

В этой связи интересным представляются результаты исследования покупателей 100 аптек г. Москвы, проведенного в сентябре 2000 г. исследовательской компанией RCT, занимающейся консультированием, проведением тренингов и исследований в области фармацевтики. Из цифр, изложенных ниже, можно довольно четко представить общую картину фармацевтического покупательского рынка и осознать свое место относительно общих тенденций.

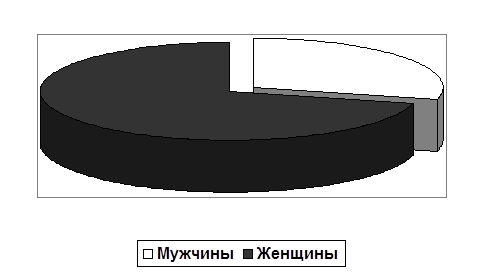

Исследовались все покупатели, без каких-либо квот по полу и возрасту. Выборка составила 1568 человек. По итогам исследования выяснилось, что среди покупателей аптек преобладают женщины, составляющие более 2/3 (71 %) ( см. рисунок ).

|

Рисунок . Распределение покупателей по полу

В среднем по исследованным аптекам эта величина варьирует со средним размахом 3.05% от минимальных 65% до 79%. (Средний размах - средняя по всем отклонениям от средней величина, посчитанная по всем аптекам. Например: подсчитан процент пенсионеров, посещающих данную аптеку, далее подсчитан средний процент всех пенсионеров по нескольким аптекам. Средний размах в этом случае - модуль величины, показывающей, каким (и в целом, и с использованием этой величины относительно каждой аптеки) является разброс от этого среднего процента пенсионеров, т.е. это средняя индивидуальных разбросов от среднего процента. При этом понятно, что максимальный и минимальный процент пенсионеров из разных аптек отличается от средней по всем аптекам не на величину среднего размаха, а варьируется в гораздо больших пределах.)

В подавляющем большинстве покупатели-клиенты аптек проживают в районе, где расположена аптека (около 3/4 от общего числа - 77%). В среднем, пределы варьирования этой величины в большую и меньшую сторону составляют 5.6%, а максимальное и минимальное значения - 93% и 62% соответственно, что говорит о необходимости индивидуального подхода к каждой аптеке при изучении этого показателя.

По числу покупок аптеках, на первом месте стоят служащие (38%), на втором месте пенсионеры - их примерно вдвое меньше (20%). Далее - граждане, имеющие рабочие специальности и неработающие, которые составляют две примерно одинаковые по численности группы покупателей (соответственно 17% и 15%). Самые редкие покупатели - учащиеся (около 10%). Самые устойчивые по численности социальные группы в целом по исследованным аптекам составляют учащиеся и неработающие (средний размах в большую и меньшую сторону составил по всем аптекам 2.94% и 1.84% соответственно, а наибольшие и наименьшие величины доли в общей структуре покупателей - 6.6% и 9.6% соответственно, а также и 19.2% и 17.8%). Наибольший разброс по всем аптекам - по числу служащих: средняя величина размаха в обе стороны - 6.41%, в отдельных случаях их доля в общей структуре - от 25.2% до 47%. Велика вариация доли покупателей, имеющих рабочую специальность (минимально -12.5%, максимально - до 24.3%) и пенсионеров (от 13.3% до 26%).

Как видно, социальный статус покупателей аптек наиболее стабилен в целом по всем аптекам только по категории учащихся и неработающих, а доля служащих, имеющих рабочую специальность, и пенсионеров значительно варьируется.

Среди покупателей всех исследованных аптек в целом лидируют покупатели до 30 лет (31%) ). Граждане предпенсионного и пенсионного возраста (от 51 года и старше) и от 31 года до 40 лет составляют примерно одинаковые группы - 26% и 25% соответственно. Люди зрелого возраста (41-50 лет), как правило, посещают аптеку реже остальных - в среднем по исследованным аптекам они составляют 18% от общей доли покупателей. Но именно среди этой категории, которая, в среднем по исследованным аптекам, посещает аптеки реже прочих, самый большой разрыв между наибольшей и наименьшей величиной, от 2.6% до 35.9% в структуре отдельной аптеки, а величина отклонения в большую и меньшую сторону составляет, по всем исследованным аптекам, в среднем 6.93%. Почти такое же большое значение имеет средний размах у покупателей до 30 лет - 6.81%, и максимальная величина этого сегмента среди всех исследованных аптек составила 47%, а минимальная - 16.8%. Сегмент, который составляют пенсионеры, также значительно варьируется: средний размах по всем аптекам составляет 4.22% - от минимума в 16.9% до максимума в 33.7%. Самую «стабильную» из всех, в общем-то, нестабильных групп, составляют покупатели от 31 до 40 лет (средний размах все же значителен - 3.95%, максимальная наблюдавшаяся доля - 34.5%, минимальная - 13%).

В аптеках много покупателей, которые посещают аптеку не чаще одного раза в месяц - 46.74%. «Активных» посетителей (три раза в месяц и чаще) - около 1/3 (33.93%), и 19.32% посещают аптеку примерно два раза в месяц. Как и по остальным срезам покупательских характеристик, по отдельным аптекам вариация наблюдается, и здесь она значительна - средний размах составляет 7.82% для активных посетителей, 6.98% - для редких посетителей и 2.96% - для тех, кто приходит в аптеку примерно 2 раза в месяц. Эти величины также подтверждают тезис о высокой степени индивидуальности позиционирования на рынке каждой аптеки.

Абсолютное большинство покупателей самым важным считает то, насколько удобно расположена аптека (74% опрошенных), на втором месте - ассортимент медикаментов (63%).

Важно отметить, что цене придается не самое высокое значение - она лишь на 3 месте (о ее важности упомянули 49% опрошенных).

Уровень обслуживания важен для трети всех покупателей (34%), а для четверти (24%) исследованных покупателей важна атмосфера в аптеке. Наличие информационной службы, часы работы аптеки, и расположение товаров менее важны для покупателей аптек (соответственно 19%, 17% и 9%).

Таким образом, факторам, которые в состоянии изменить руководство аптеки (ассортимент медикаментов, уровень обслуживания, общая атмосфера в аптеке, наличие информационной службы, часы работы аптеки, расположение товаров в торговом зале), придается со стороны покупателей большое значение. Факторы, на которые руководство аптек может оказать меньшее влияние, -неудобное расположение аптеки (м.б. отчасти компенсировано созданием удобной парковки, развешиванием рекламных указателей, созданием службы доставки) и цены (м.б. снижены, например, путем создания для оптовика выгодных финансовых и расчетных условий), хотя и играют значительную роль, но, как показало исследование, не являются тотально доминирующими в глазах покупателя.

Общение провизоров с покупателем начинается уже с того момента, когда случайный прохожий бросает взгляд на фасад аптеки. И если ему не к спеху купить упаковку Аспирина или, к примеру, чай для похудения, то может и мимо пройти. А что нужно сделать для того, чтобы он не удержался от соблазна заглянуть вам и стать не просто прохожим, а покупателем? Как правильно оформит фасад аптеки? Как целесообразней организовать пространство торгового зала? Как грамотно и безошибочно сделать витринную выкладку? На эти вопросы постараемся ответить посредством экскурсии по лабиринтам мерчандайзинга.

Согласно проведенным исследованиям, лишь 1/3 покупок можно отнести к четко спланированным . Однако как минимум 66% потребителей принимают окончательное решение о покупке товара непосредственно на месте продажи под влиянием окружающих их товаров и наличия рекламы.

Что же такое мерчандайзинг?

Мерчандайзинг – это ряд мероприятий по наиболее эффективному размещению товаров и информационно-рекламных материалов на полках и витринах аптек.

Стадии процесса принятия покупателем решения о покупке:

- Осознание потребностей.

- Сбор информации.

- Развитие альтернатив

- Покупка. Оценка покупки.

Три категории покупок:

1. Четко спланированная покупка – когда покупатель точно знает торговую марку или товар. Как свидетельствует статистика, таких покупателей не так уж много.

2. Нечетко спланированная покупка – когда покупатель определяет для себя лишь вид товара. Например, человек идет за витаминами. Он не хочет покупать конкретную торговую марку, например Центрум или Дуавит, он хочет купить витамины. Но пока еще не решил, какие именно купит. Может быть, он не знает торговые марки, которые присутствуют в той или иной группе.

3. Незапланированная покупка – когда покупатель приходит в аптеку и совершает покупку, которую он в данный момент делать не собирался. Это бывает достаточно часто. Как правило, именно так покупают всевозможные сопутствующие товары, парафармацевтику.

Дата: 2019-05-28, просмотров: 291.