1) реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

2) передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

3) выполнение строительно-монтажных работ для собственного потребления;

4) ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией.

Не признаются объектом налогообложения:

2) передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения,

3) передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

4.2) оказание услуг по предоставлению права проезда транспортных средств по платным автомобильным дорогам общего пользования федерального значения

6) операции по реализации земельных участков (долей в них);

7) передача имущественных прав организации ее правопреемнику

8) передача денежных средств или недвижимого имущества на формирование или пополнение целевого капитала некоммерческой организации

В общем случае налог исчисляется исходя из стоимости реализуемых товаров (работ, услуг), имущественных прав.

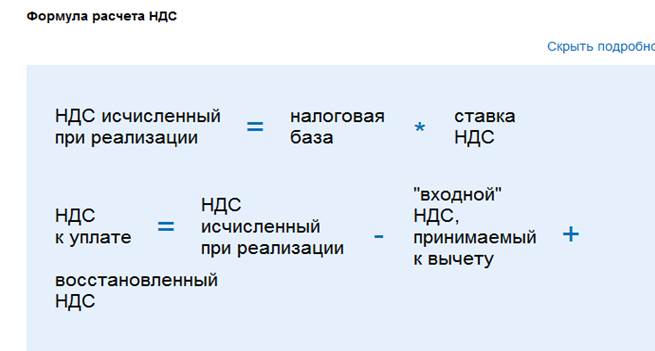

Для того, чтобы рассчитать НДС, необходимо рассчитать сумму НДС исчисленную при реализации, сумму вычетов по НДС, и, при необходимости - сумму НДС которую нужно восстановить к уплате.

Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов, далее - налоговые агенты) устанавливается как квартал.

По общему правилу налоговая база определяется на наиболее раннюю из двух дат:

на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

на день отгрузки (передачи) товаров (работ, услуг)

Ставки НДС: 0%:При реализации:

вывезенных в таможенной процедуре экспорта;

помещенных под таможенную процедуру свободной таможенной зоны;

услуг по международной перевозке товаров.

работ (услуг), выполняемых (оказываемых) организациями трубопроводного транспорта нефти и нефтепродуктов, по:

товаров (работ, услуг) в области космической деятельности

услуг по перевозке пассажиров железнодорожным транспортом

10%:При реализации:

1) продовольственных товаров: мяса и мясопродуктов, молока и молокопродуктов, яйца; масла растительного; сахара; соли; хлеба и хлебобулочных изделий, крупы; муки; макаронных изделий; рыбы живой (за исключением ценных пород); продуктов детского и диабетического питания; овощей (включая картофель);

2) товаров для детей:

трикотажных изделий для новорожденных и детей ясельной, дошкольной, младшей и старшей школьной возрастных групп; швейных изделий, обуви (за исключением спортивной); кроватей детских; матрацев детских; колясок; тетрадей школьных; игрушек; альбомов, пластилина; подгузников;

3) периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера;

книжной продукции, связанной с образованием, наукой и культурой,

4) медицинских товаров отечественного и зарубежного производства:

лекарственных средств, медицинских изделий,

6) услуг по внутренним воздушным перевозкам пассажиров и багажа

18%: При реализации вех остальных товаров, большинства

Вычетам подлежат суммы НДС, которые:

· предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ, услуг);

· уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

· уплачены при ввозе на территорию Российской Федерации товаров, с территории государств - членов Таможенного союза (п. 2 ст. 171 НК РФ).

ВОПРОС - НДПИ

Плательщики НДПИ - организации и индивидуальные предприниматели, осуществляющие добычу полезных ископаемых на основании лицензии на право пользования недрами. Указанные лица подлежат постановке на учет в налоговых органах по отдельному основанию — в качестве налогоплательщика НДПИ. Постановка на учет осуществляется в течение 30 календарных дней с момента государственной регистрации лицензии на пользование участком недр — по месту нахождения участка, на территории соответствующего субъекта РФ. В случае нахождения участка недр не на территории РФ — постановка на учет производится по местонахождению организации (либо физического лица) — пользователя.

Объектами налогообложения являются (ст. 336 НК РФ):

· полезные ископаемые, добытые из недр на территории РФ;

· полезные ископаемые, извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию;

· полезные ископаемые, добытые за пределами территории РФ.

Не признаются объектами налогообложения:

· общераспространенные полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов полезных ископаемых, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

· добытые минералогические, палеонтологические и другие коллекционные материалы;

· полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

· полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь), если при добыче они облагались в общеустановленном порядке.

Главой 26 Налогового кодекса установлены следующие виды налоговых ставок:

· Адвалорные ставки (в процентах) – применяются в отношении налоговой базы, определяемой как стоимость добытого полезного ископаемого.

· Специфические ставки (в рублях за тонну) – применяются в отношении налоговой базы, определяемой как количество добытого полезного ископаемого.

Дата: 2018-12-28, просмотров: 457.